В новостях экономического характера довольно часто можно услышать термин капитализация — применительно к отдельным компаниям, отраслям или даже рынкам в целом. Показатель капитализации упоминается при оценке акций, анализе финансового состояния, сравнении компаний на рынках.

В данной статье мы подробно рассмотрим рыночный параметр «капитализация»: как он рассчитывается, его особенности, от чего он зависит, где применяется и чем он может быть полезен инвесторам? Ответить на все эти вопросы, рассмотрим расчеты на конкретных примерах российского и американского фондовых рынков.

-

Что такое капитализация.

-

От чего зависит рыночная капитализация компаний.

-

Источники данных о рыночной капитализации компаний.

-

Виды компаний по уровню рыночной капитализации.

-

Значение показателя капитализации для инвестора.

-

Особенности рыночной капитализации.

Что такое капитализация

Капитализация – это биржевой и бухгалтерский термин. В данной статье мы рассмотрим именно его первую версию.

Рыночная капитализация компании (от англ. market capitalization) — это текущая оценочная стоимость всех акций компании, находящихся в публичном обращении. Параметр капитализации компании устанавливается рынком.

Параметр капитализации применим к отдельным компаниям, а также к отраслям и всему фондовому рынку. Параметр рыночной капитализации эмитента раскрывается в определении, которое дали выше. Капитализация отрасли и рынка в целом определяется чисто математически суммированием капитализации компаний, сгруппированных по отраслевому признаку, или же всех публичных компаний, чьи акции торгуются на фондовом рынке.

Важное условие в определении рыночной капитализации компании заключается в том, что это не статичный показатель, он постоянно меняется, актуален на конкретный момент времени.

К примеру. В сезон отчетности за 2 кв. 2022 года компания AMD, известный американский производитель микрочипов, обошел своего главного конкурента INTEL по показателю рыночной капитализации. В ходе торгов 29.07.2022г. акции AMD подросли на 5.05%, капитализация выросла до $153 млрд., а акции INTEL подешевели на 9%, капитализация снизилась до показателя в $148 млрд. Все дело в том, что INTEL выпустила слабую отчетность по итогам 2 кв. (квартальный убыток впервые за 10 лет), к тому же был понижен прогноз на 2022 год. На момент опубликования статьи рыночная капитализация указанных компаний AMD, INTEL могла уже измениться в большую или меньшую сторону, как и всех последующих компаний, упоминаемых далее в статье.

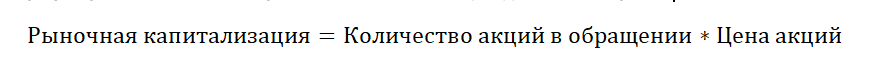

Формула расчета показателя рыночной капитализации достаточно проста:

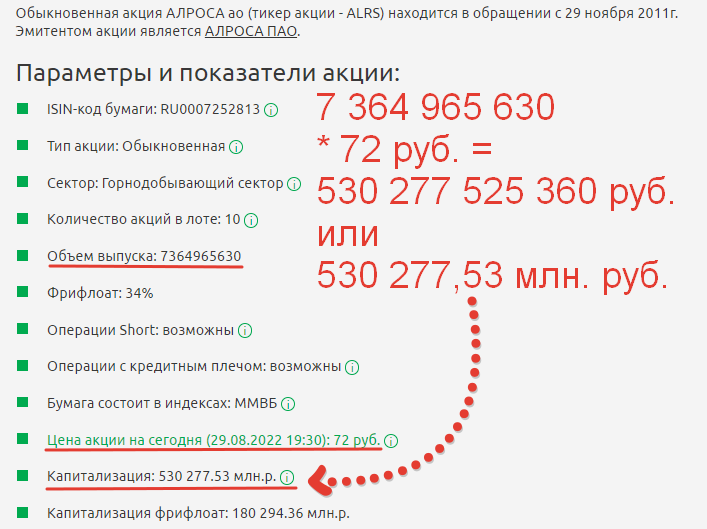

Разберем на конкретном примере. Рассмотрим мирового лидера алмазодобывающей отрасли, российскую горнорудную компанию ПАО «АЛРОСА». Согласно данным Московской биржи, АЛРОСА выпустила в обращение 7 364 965 630 штук обыкновенных акций. Рыночная цена акции на момент написания статьи составляла 72 руб./шт. Тогда расчет показателя капитализации будет следующим:

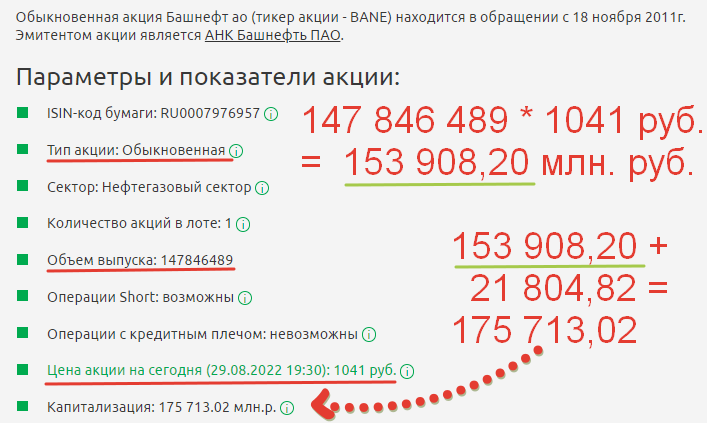

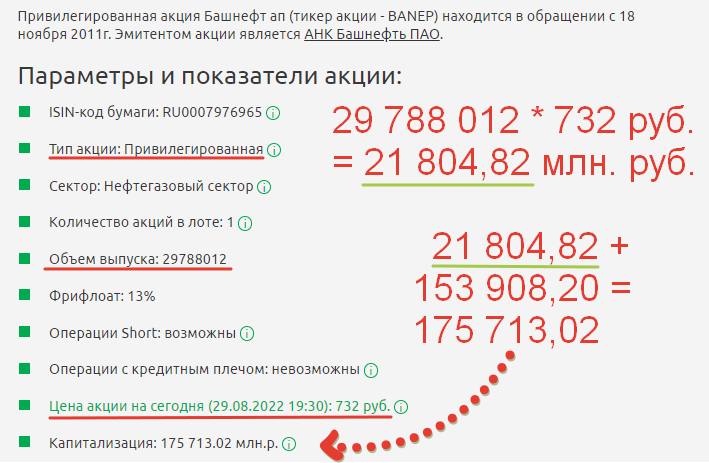

Некоторые из эмитентов выпускают два вида акций:обыкновенные и привилегированные. В подобных случаях капитализация компании рассчитывается с учетом стоимости всех видов акций в обращении. То есть применяем формулу отдельно для обыкновенных и привилегированных акций, результаты суммируем. В итоге получаем искомую рыночную капитализацию интересующей компании. Рассмотрим также на конкретном примере — нефтяной компании ПАО «Акционерная нефтяная компания Башнефть». Компания выпустила в обращение 147 846 489 обыкновенных акций и 29 788 012 привилегированных акций.

То есть расчет капитализации компаний с выпуском нескольких видов акций учитывает совокупность рыночной стоимости обыкновенных и привилегированных акций.

От чего зависит рыночная капитализация компаний

Из формулы расчет показателя капитализации следует, что его размер определяется двумя параметрами:

-

Количеством акций в обращении. Это наиболее статичный параметр, но и он может изменяться с течением времени – за счет того, что компания может проводить байбеки (обратный выкуп акций), допэмиссию акций. Количество акций в обращении также может меняться при проведении процедуры СПЛИТ – дроблении акций, когда акций в обращении становится кратно больше. Но сама по себе эта процедура не отражается на капитализации, так как при увеличении числа акций в обращении на аналогичный коэффициент уменьшается и их стоимость.

-

Рыночной стоимостью акций. Это волатильная составляющая формулы расчета капитализации, которая меняется ежесекундно. Котировки акций в зависимости от ликвидности, новостного фона, ситуации на рынке могут постоянно меняться, соответственно меняется и капитализация / рыночная стоимость компании, которую диктует рынок в виде спроса и предложения на конкретную акцию («Что влияет на стоимость акций»).

Источники данных о рыночной капитализации компаний

Данные о капитализации компаний можно найти в самых разных источниках:

-

на официальных сайтах самих компаний (в разделе «Инвесторам»),

-

на сайте Московской биржи,

-

специальных сервисах для инвесторов, к примеру, в сервисе Fin-plan Radar.

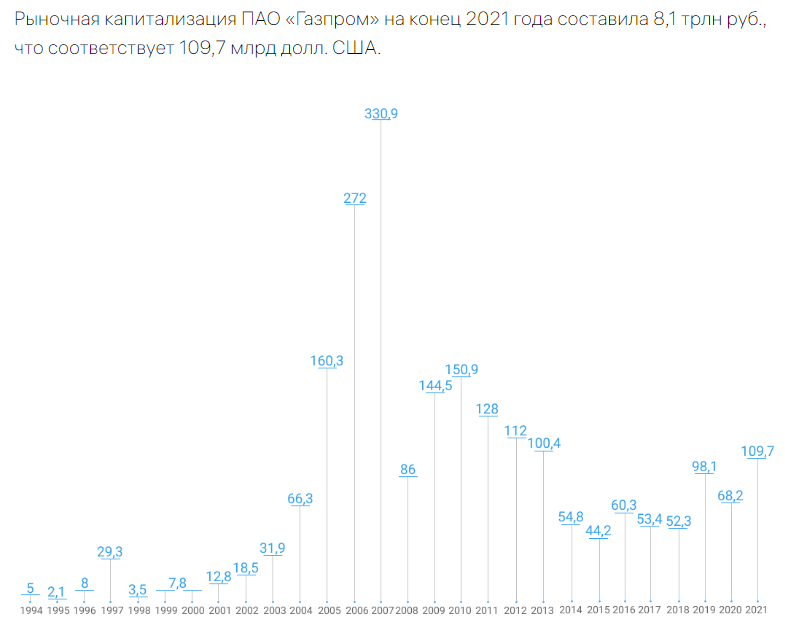

На сайтах компаний эмитентов в разделах «Акционерам и инвесторам» можно найти подробную информацию о количестве акций в обращении, динамике количества акций (прошедших байбеках и допэмиссиях), а также информацию о программах депозитарных расписок на иностранных рынках. Что касается биржевых данных, то обычно на сайтах российских компаний может быть указана актуальная рыночная цена акции, но вот капитализация – на конкретные периоды. К примеру, на сайте ПАО Газпром:

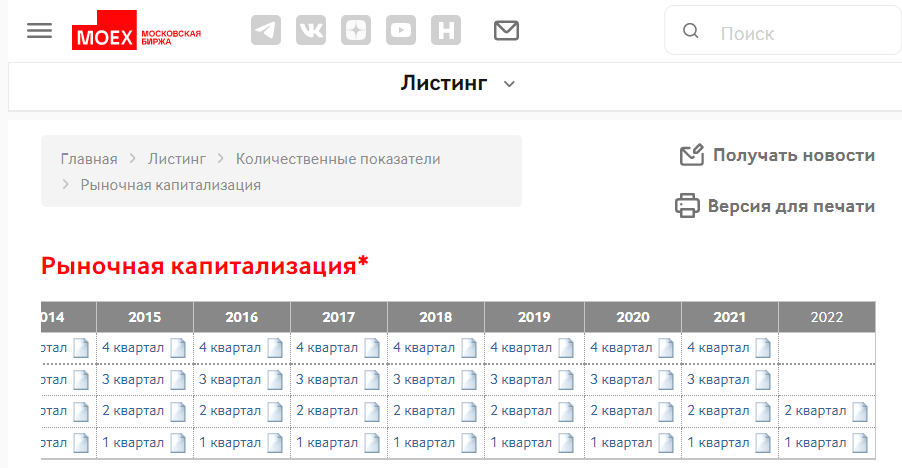

На сайте Мосбиржи есть информация по архивным значениям капитализации (в едином источнике) или же актуальные данные капитализации на страницах каждого листингового инструмента. К примеру – раздел с архивными данными по капитализации российских компаний:

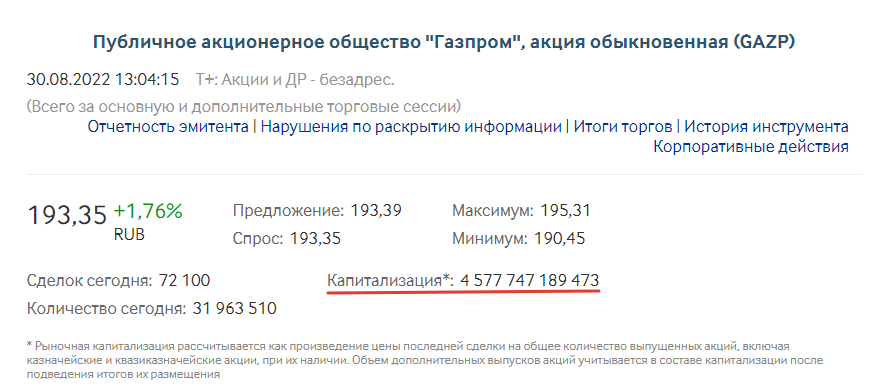

Отдельно по компании Газпром в режиме реального времени:

Профессиональные сервисы для инвесторов в качестве источника информации имеют преимущества:

-

консолидируют в одном месте информацию по капитализации всех компаний,

-

предоставляют информацию не только о рыночной оценке стоимости отдельной компании, но и секторов, всего рынка.

-

кроме показателя капитализации, в сервисах для инвестора содержится информация об инвестиционных мультипликаторах и прочих важных для инвестора параметрах финансовых инструментов (показатель бета, просад, консенсунс-прогноз или потенциал роста акции в %, дивидендная доходность и проч.).

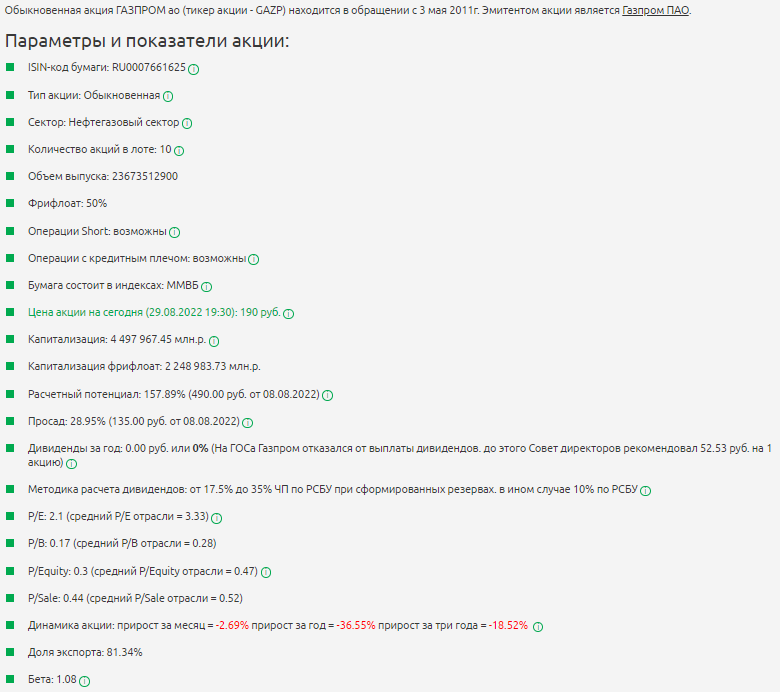

И вся эта аналитика не только по российскому рынку. Всеми этими преимуществами обладает сервис Fin-plan Radar. Пример – страница акции Газпром:

Виды компаний по уровню рыночной капитализации

Из ранее сказанного в статье понятно, что капитализация определяется двумя параметрами – количеством акций в обращении и их рыночной оценкой (то есть стоимостью акции). Котировки акций, как и их количество в обращении различны для разных участников рынка. И это определяет различие компаний эмитентов по их рыночной стоимости. Когда говорят, что компания А стоит дороже компании Б, то имеется в виду, что капитализация компании А больше капитализации компании Б.

В зависимости от параметра капитализации выделяют следующие виды компаний:

-

Компании высокой капитализации.

-

Компании средней капитализации.

-

Компании малой капитализации.

В мировой практике есть условная градация, какие компании относятся к каждой категории. Для компаний высокой капитализации – рыночная оценка более $10 млрд., средней капитализации — от $2 до $10 млрд., малой капитализации — до $2 млрд. Но в ситуации с российским рынком применение такой шкалы необоснованно из-за крайней (иногда кардинальной) нестабильности курса рубля к доллару. К тому же непосредственные значения капитализации для отнесения компании к тому или иному классу меняются со временем и в зависимости от предпочтений аналитиков. Рассмотрим градацию компаний по рыночной капитализации именно на примере российского рынка и выделим их специфические особенности.

Компании высокой капитализации

Это компании гиганты, так называемые голубые фишки фондового рынка. Кроме того, что это самые капитализированные компании, это системообразующие операторы ведущих отраслей экономики с монопольным положением в своей отрасли. Московская биржа рассчитывает отдельный индекс для данных компаний — Индекс голубых фишек Московской Биржи (тикер MOEXBC). Индексная корзина включает акции:Сбербанк, Газпром, Яндекс, Лукойл, Роснефть, Новатек и др. Кроме высокой капитализации, акции «голубых фишек» характеризуются высокой ликвидностью. Это значит, что по данным акциям в биржевом стакане всегда есть спрос и предложение, минимальные спреды, крупные пакеты акций можно достаточно быстро реализовать по текущей рыночной цене. Также эти компании характеризуются надежностью, прозрачной финансовой отчетностью, котировки акций больше зависят от фундаментальных показателей, а не от новостного фона и спекулятивного настроения. В кризис их котировки медленнее падают и быстрее восстанавливаются. Большинство компаний из списка «голубых фишек» имеют хорошую дивидендную историю – именно они обычно фигурируют в списках дивидендных аристократов. Компании с высокой капитализацией обычно составляют основу индексов широкого рынка (для России это индекс Московской биржи, для США – индекс S&P500), отраслевых индексов. И уже по динамике этих индексов инвесторы оценивают ситуацию в отрасли и в целом на фондовом рынке.

Чтобы понять удельный вес и значимость компаний голубых фишек в общей структуре фондового рынка, достаточно посмотреть на корреляцию двух индексов – Индекса Мосбиржи и Индекса голубых фишек Мосбиржи.

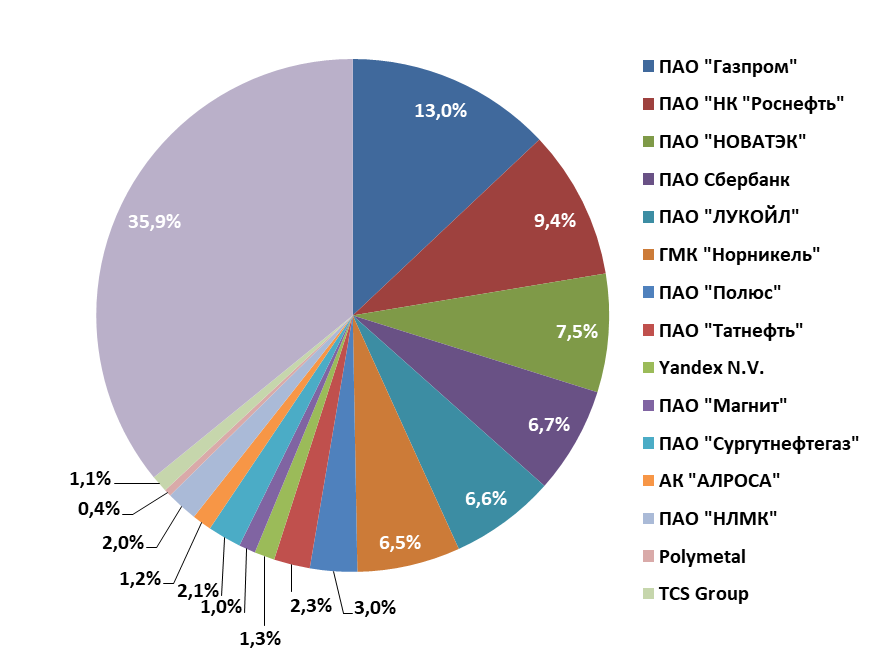

По состоянию на конец 2-го квартала 2022 года суммарная доля капитализации компаний из индекса голубых фишек Мосбиржи составляла около 64% общей капитализации российского фондового рынка.

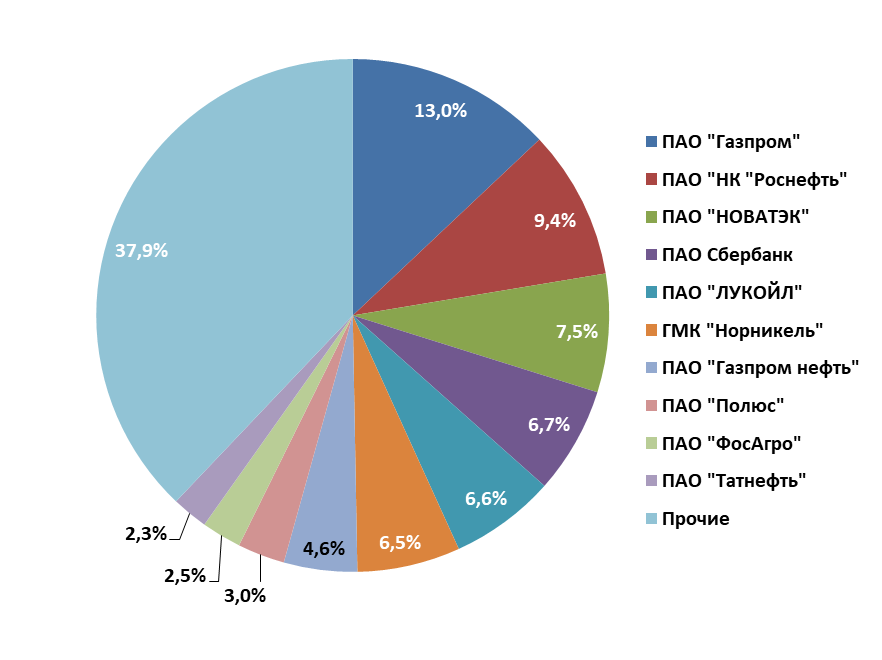

10 крупнейших капитализированных российских компаний составляют более 62% от общей капитализации рынка (на конец 2 пг. 2022г):

Условно можно сказать, что риск инвестиций в компании высокой капитализации ниже, чем в компании с малой капитализацией, ниже риски рыночных манипуляций. Но при этом все относительно, так как абсолютно безрисковых инвестиционных инструментов не существует. И от компаний большой стоимости можно ожидать «сюрпризов». Так, например, акции ПАО «Газпром» в июле 2022г. на новости об отмене выплат дивидендов за 2022 год откатились в своей стоимости к 2011 году. В результате инвесторы, которые приобретали акции с целью получения дивидендов, не получили ни обещанных дивидендов, ни прибыли от роста стоимости акции.

То есть капитализация компании – это не единственный показатель, по которому должно оцениваться качество инвестиционной идеи. Ведь рыночная стоимость – это показатель нестабильный, и иногда высокая рыночная оценка может быть искусственно завышена – вследствие завышенных ожиданий инвесторов или попросту за счет манипулирования ценами.

Акциям компаний малой и средней капитализации

Отнесение компаний отдельно к категориям малой и средней капитализации достаточно условно, так как рыночная оценка компаний меняется ежесекундно и периодически может демонстрировать крутые движения. Поэтому зачастую о компаниях малого и среднего уровня капитализации говорят как об одном общем сегменте.

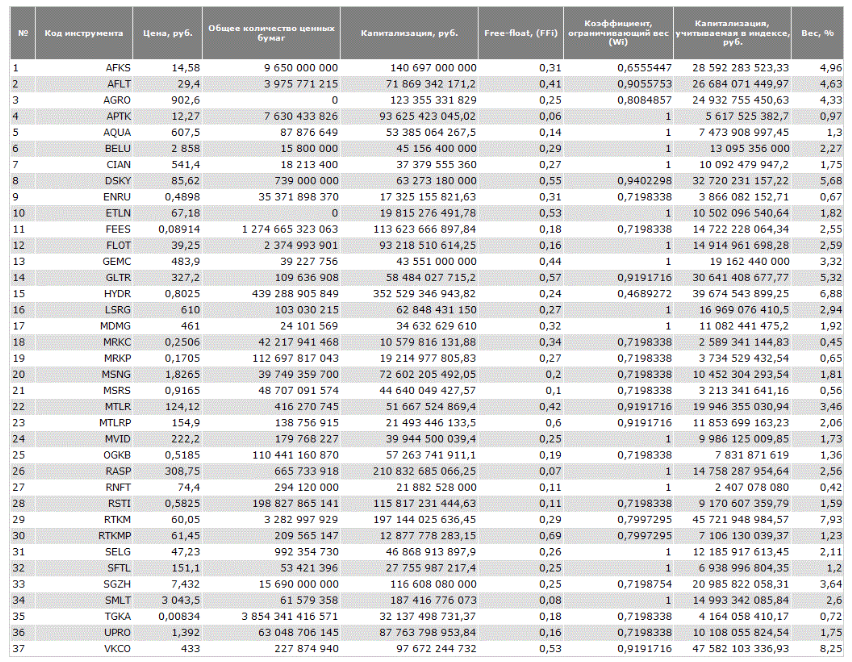

Крупнейший российский индексный провайдер, Московская биржа, для данной категории компаний также ведет отдельный индекс – Индекс средней и малой капитализации Мосбиржи (тикер MCXSM). Это композитный индекс российского фондового рынка включает в себя ликвидные акции малого и среднего уровня капитализации, которые входят в котировальные списки торговой площадки. Это более многочисленный сегмент акций, в который входит свыше 30 бумаг. А если уйти от индексов, то можно считать, что в эту категорию входят все компании, которые не относятся к списку голубых фишек (голубых фишек всего 15).

Акциям компаний малой и средней капитализации характерны следующие параметры:

-

Гораздо меньшая ликвидность, или, по-другому, степень спроса на акции, означающая, насколько быстро мы сможем продать актив по цене, близкой к рыночной.

-

Они имеют более высокие риски, так как это меньшие по размеру бизнесы.

-

Компании могут иметь бОльший потенциал роста, так как у них большие маневра, нежели у компаний-гигантов рыночной капитализации. Но и здесь все условно.

Мировые лидеры рыночной капитализации

Как уже было сказано ранее, капитализация – это параметр применимый как к отдельным компаниям, так и странам.

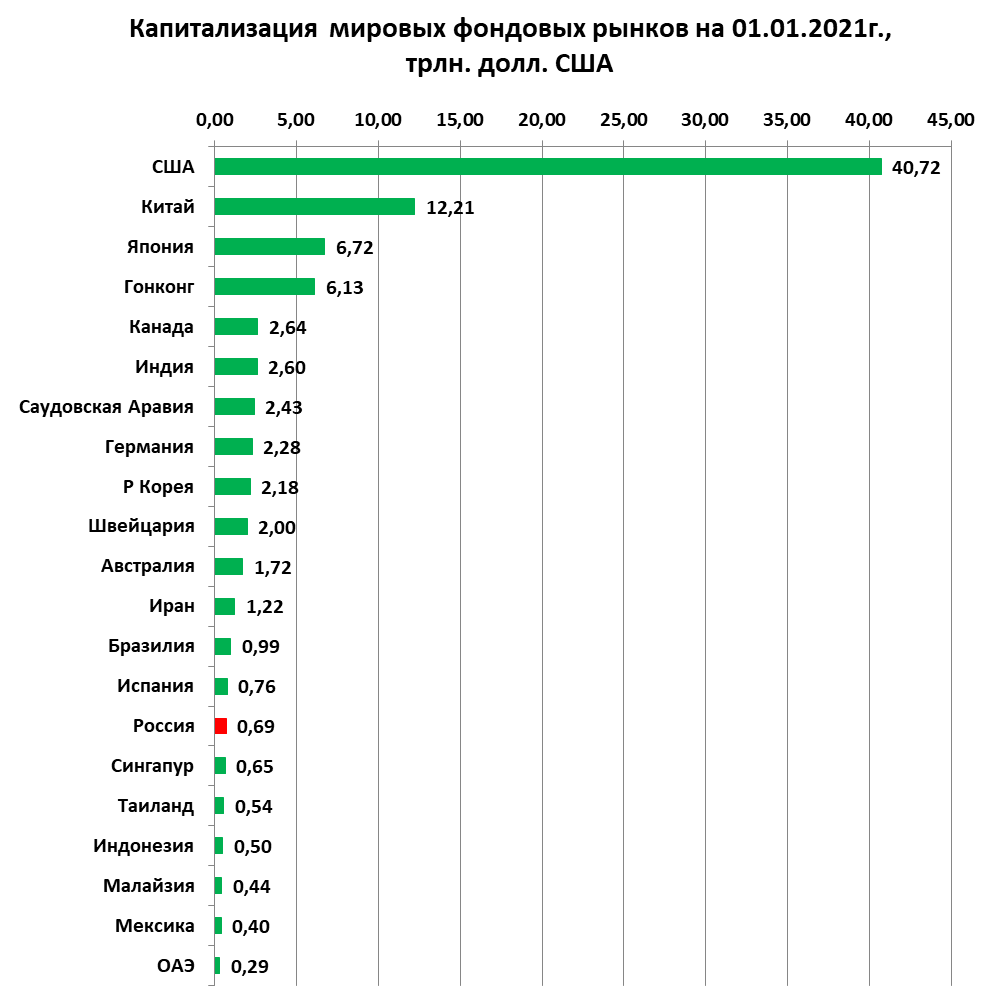

В лидерах фондовых рынков по рыночной капитализации неизменно находятся Соединенные Штаты Америки. Второе место р рейтинге лидеров по показателю рыночной капитализации занимает Китай. Согласно данным мирового банка страновый рейтинг по параметру капитализации на 01.01.2021г. выглядит следующим образом:

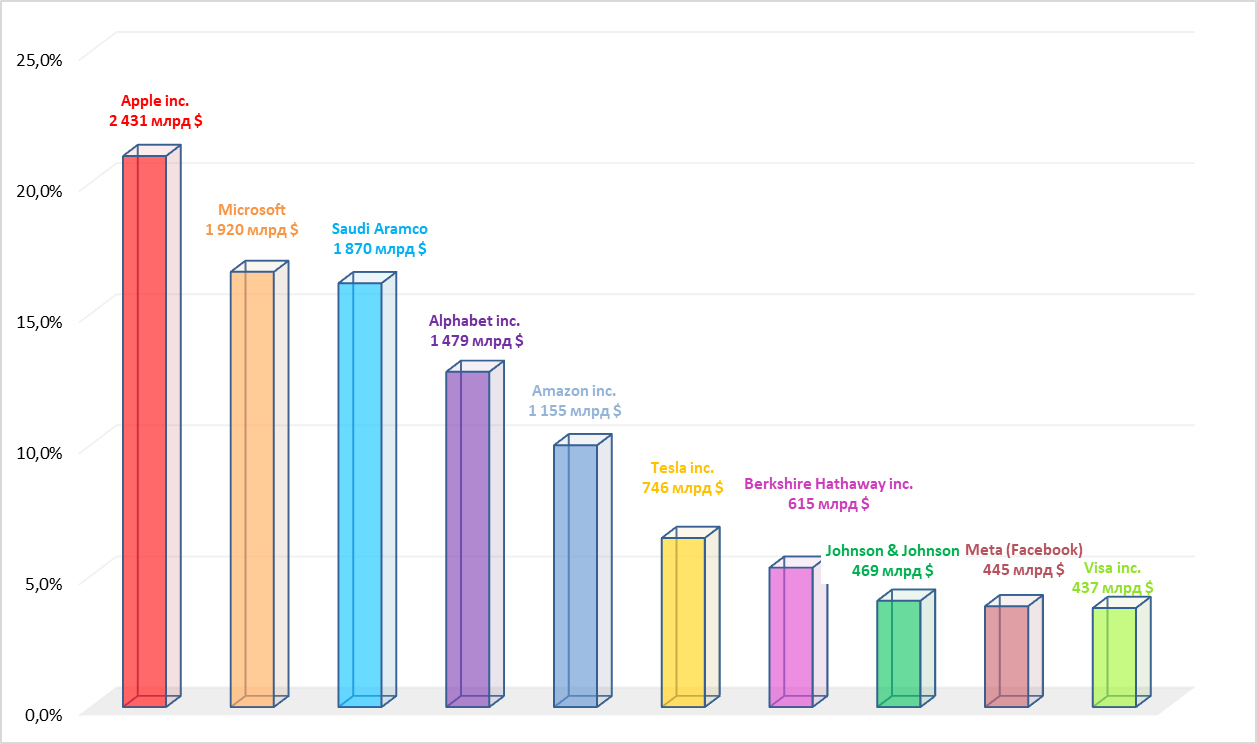

На следующей диаграмме представлен рейтинг самых дорогих компаний по итогам первого полугодия 2022г.

Рейтинги компаний по капитализации с определенной периодичностью меняются в силу нестабильности рыночных цен.

Значение показателя капитализация для инвестора

Капитализация дает представление о рыночной оценке компании. Практическое применение данного показателя и ограничено, и многообразно одновременно. С одной стороны, использование самого показателя капитализации для сравнений нескольких компаний, именно с инвестиционной точки зрения, не является корректным. Мы лишь можем сделать вывод о том, какая компания дороже или дешевле. Но такая оценка не дает понимания, а какая компания лучше с точки зрения инвестиционной привлекательности. Для инвестиционной оценки используются относительные показатели – так называемые инвестиционные мультипликаторы. Как раз в формулах расчета инвестиционных мультипликаторов капитализация имеет широкое применение.

-

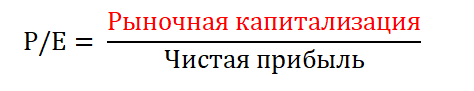

Мультипликатор Р/Е (Price to earnings) – отношение капитализации к прибыли

Мультипликатор, по сути, показывает, срок окупаемости инвестиционной идеи — за сколько лет компания полностью окупит свою рыночную стоимость. Для расчета используется показатель годовой чистой прибыли.

Чем ниже мультипликатор P/E, тем интереснее акция данной компании для покупки, тем более она недооценена рынком. Для определения рыночной недооценки используется сравнение значение мультипликатора P/E по рассматриваемой компании со среднерыночным показателем, отраслевым или же сравнение с конкурентом.

-

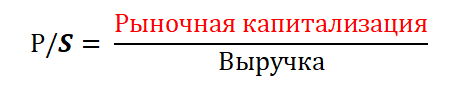

Мультипликатор P/S (Price to sales) – отношение капитализации к выручке

P/S — отношение капитализации компании к ее годовой выручке. Мультипликатор показывает, сколько заплатит инвестор за каждый $/руб. выручки. Определяет, за сколько лет предприятие получит доход, равный ее рыночной стоимости. Смысл данного мультипликатора схож с P/E. Его суть также состоит в определении сроков окупаемости. Данный мультипликатор используют тогда, когда у компании нет прибыли (она работает с убытком), либо прибыль нестабильная – зачастую это молодые растущие бизнесы или компании циклических отраслей.

Значение показателя всегда больше и равно нулю, потому что выручка, которая участвует в расчете в знаменателе, в принципе не может быть отрицательной. Принцип работы с данным показателем аналогичен P/E – низкое значение мультипликатора говорит о рыночной недооценке компании. Рыночную недооценку определяют путем сравнения P/S по компании с отраслевым, среднерыночным значением или со значением ключевых конкурентов. Рассматривать мультипликатор лучше в динамике нескольких лет, что позволяет отследить снижение / рост показателя и сделать соответствующие выводы о бизнесе.

-

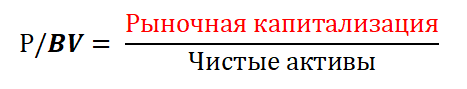

Мультипликатор P/BV (Price to book value) — отношение капитализации к балансовой стоимости активов

P/B (Price to book value) — отношение капитализации к балансовой стоимости активов (по-другому к чистым активам). Мультипликатор показывает, насколько рыночная стоимость компании подкреплена ее чистыми активами, или по-другому, как соотносятся рубль рыночной стоимости акций с рублем активов.

Это мультипликатор, также свидетельствующий о степени возможной недооценки либо переоценки компании. P/B меньше 1 свидетельствует о том, что стоимость компании оценивается ниже, чем принадлежащие ей активы, что является фактором недооценки компаний. Показатель меньше нуля говорит о наличии долгов в компании, превышающих ее активы, и, соответственно, отрицательной балансовой стоимости активов компании. Показатель больше единицы, возможно, свидетельствует о переоценённости компании, но, здесь в цену акции могут быть заложены будущие ожидания инвесторов, либо текущая стоимость эффективного управления бизнесом, которую невозможно отразить на балансе предприятия в качестве актива (имущество, прочее).

-

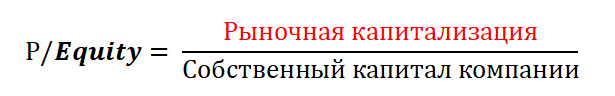

Мультипликатор P/ Equity (Price to Equity) — отношение капитализации к собственному капиталу компании

Это соотношение цены компании и ее собственного капитала. Данное соотношение близкое к 1-це говорит нам о том, что компания стоит на уровне собственного капитала — это, на самом деле, также показатель инвестиционной недооценки. Значение этого мультипликатора, как и всех остальных также сравнивается со значением других представителей отрасли, либо со средними значениями показателей по отрасли, либо рынком.

Более подробно о рыночных мультипликаторах, в том числе о тех, где в расчетах используется показатель рыночной капитализации, можно прочесть в статье «Рыночные мультипликаторы».

Особенности рыночной капитализации

Отметим основные особенности параметра рыночной капитализации:

-

Универсальный алгоритм расчета – алгоритм расчета един для всех фондовых рынков.

-

Обширная область применения. Параметр капитализации применяется как сам по себе (но здесь в ограниченном варианте), так и в расчетах рыночных мультипликаторов.

-

Не всегда рыночная капитализация соответствует объективной цене бизнеса, часто определяется настроениями инвесторов, спекулятивными действиями участников рынка.

-

Капитализация — не статичный параметр, он может меняться из-за изменения двух параметров, которые заложены в его расчете:

-

цена акции – это рыночный параметр, который меняется ежесекундно.

-

количество акций в обращении – более статичный параметр, но также подверженный изменению: байбеки (обратный выкуп акций), допэмиссия акций.

-

-

Рыночную капитализацию нельзя рассчитать, когда речь идет об обществе с ограниченной ответственностью или непубличном акционером обществе, поскольку в данных компаниях нет акций, которые бы обращались на рынке и оценивались участниками рынка.

Вывод

Показатель рыночной капитализации – один из самых популярных биржевых параметров. Для публичных компаний расчет рыночной капитализации достаточно легкий и не требует отдельных глубоких познаний в области экономики и финансов. На основе данного параметры инвесторы оценивают стоимость той или иной компании, а на основании значений рыночных мультипликаторов, рассчитанных с ее использованием, делают выводы об инвестиционной привлекательности.

При этом важно помнить, что правильный выбор инвестиционных бумаг не должен строиться лишь на показателе капитализации. Высокая рыночная оценка компании еще не говорит о том, что в будущем ее стоимость сможет показать рост. А для инвестора рост рыночной оценки равно росту стоимости акций. Высокая рыночная капитализация – это лишь показатель размера бизнеса, либо высоких ожиданий инвесторов или результат рыночных манипуляций ценами. Зачастую компании средней или малой капитализации могут показывать кратный рост стоимости акций, а вот компании большой капитализации с малой вероятностью могут продемонстрировать такой «трюк».

Для того чтобы выбрать в инвестиционный портфель акции перспективных компаний, необходимо проводить комплексный фундаментальный анализ. Практическую пользу в проведении такого анализа может оказать профессиональный сервис для инвесторов Fin-plan Radar.

О том, как и по каким параметрам выбирать акции перспективных компаний, как формировать инвестиционный портфель, устойчивый к любым рыночным катаклизмам, мы рассказываем на наших бесплатных мастер-классах для инвесторов. Записаться на очередной открытый урок можно по ссылке.

Рыночная капитализация компаний: зачем инвестору ее знать и как посчитать

Один из параметров, который позволяет понять оценку компании фондовым рынком, является ее рыночная капитализация. Что это такое и зачем она инвестору — в статье.

Рыночная капитализация компании позволяет понять, как инвесторы оценивают компанию в данный момент и сравнить несколько бизнесов между собой.

- Что такое рыночная капитализация

- Что показывает рыночная капитализация инвестору

- Где искать показатель рыночной капитализации

- Капитализация и ведущие индексы

- Кратко

Что такое рыночная капитализация

Рыночная капитализация — это стоимость бизнеса компании исходя из рыночной стоимости ее акций на фондовом рынке. Этот показатель рассчитывается по формуле:

Если компания выпускает обыкновенные и привилегированные акции, то чаще всего нужно рассчитать капитализацию по каждому типу ценной бумаги, а потом их сложить. В этом случае формула будет выглядеть так:

Цену акции можно посмотреть в приложении брокера, а количество акций — на официальном сайте компании в разделе «Акционерам и инвесторам».

Цена акции Газпрома равна 218,29 рубля. Источник данных: приложение Газпромбанк Инвестиции

Количество выпущенных акций — больше 23 млрд. Источник данных: официальный сайт ПАО «Газпром»

Имея эти данные, можно рассчитать капитализацию предприятия на текущий момент: 218,29 * 23 673 512 900 = 5,17 трлн рублей, или $70 млрд (по курсу доллара 73,2 рубля).

Первоначальная рыночная капитализация устанавливается при IPO — первичном размещении акций компании на фондовом рынке. Для этого финансовые эксперты оценивают стоимость компании и помогают определить, сколько акций и по какой цене будет выпущено. Ориентировочный диапазон цены при размещении определяет совет директоров или наблюдательный совет в соответствии со статьей 77 208-ФЗ.

После того как выпущенные акции начинают торговаться на рынке, их цена начинает меняться в зависимости от спроса и предложения. Если инвесторы проявят интерес, то цена поднимется и, следовательно, вырастет размер рыночной капитализации. Если спрос будет низкий, то цена на бумаги снизится, а вслед за ней уменьшится рыночная капитализация компании.

Рыночную капитализацию рассчитывают не только для компаний, но и для всего фондового рынка. Для этого учитывается капитализация всех компаний, активами которых торгует биржа. Например, капитализация российского рынка акций Московской биржи на 19 апреля 2022 года составляла $517 млрд.

Что рыночная капитализация показывает инвестору

Рыночная капитализация показывает положение компании на рынке — сколько инвесторы готовы платить за ее акции, насколько она крупная.

- Компании с высокой капитализацией — выше $10 млрд. Чаще всего это лидеры в своем секторе, так называемые голубые фишки. Инвестиции в эти компании считаются более консервативными — они меньше подвержены волатильности на рынке.

- Компании со средней капитализацией — $2–10 млрд. Это устойчивые растущие предприятия. Со временем они могут значительно расширить долю на рынке. С ними связано больше рисков, но они могут принести инвесторам большую доходность.

- Компании с малой капитализацией — ниже $2 млрд. Это небольшие компании в развивающихся отраслях. Активы этих компаний самые рискованные: они наиболее уязвимы во время общего экономического спада, наиболее чувствительны к росту конкуренции. Однако бизнес этих компаний может стремительно вырасти и принести своим акционерам высокую доходность.

Рассчитав рыночную капитализацию нескольких компаний из одного сектора, инвестор может сравнить их друг с другом. Чем выше капитализация компании, тем дороже рынок оценивает бизнес, который стоит за акциями эмитента. Тем не менее важно помнить, что рыночная капитализация может отличаться от балансовой стоимости компании — это оценка компании, которую дают ей инвесторы на фондовом рынке.

Где искать показатель рыночной капитализации

Рыночную капитализацию российских компаний можно посмотреть на сайте Московской биржи, а также на специализированных сайтах — например, на investing.com или ru.tradingview.com.

Капитализация Газпрома, учитывающая текущую рыночную цену акции. Источник данных: сайт Investing.com

Рейтинг российских компаний по капитализации на сайте ru.tradingview.com. Переключая вкладки в меню, инвестор может отдельно посмотреть компании с высокой и малой капитализацией

Капитализация и ведущие индексы

Чем выше рыночная капитализация компании, тем вероятнее, что ее включат в один из мировых индексов — показателей, которые рассчитываются на основе котировок выбранных акций. По динамике индексов правительства, институциональные и частные инвесторы оценивают состояние мирового, отраслевого или странового рынка. Так, одним из требований включения акций в индекс Мосбиржи является полная капитализация компании в размере не менее $1,4 млрд. Сюда входят вообще все акции, а не только те, что находятся в свободном обращении на бирже.

Так, у Газпрома высокая капитализация, поэтому его акции входят в базу расчета десятков индексов.

Список индексов, в которые входит ПАО «Газпром». Источник данных: сервис ru.investing.com

Компании, включенные в индекс, вызывают больший интерес инвесторов — на их активы постоянно растет спрос, а цена увеличивается. Это делает бумаги более ликвидными и еще больше увеличивает рыночную капитализацию компании.

Кратко

- Рыночная капитализация оценивает общую стоимость акций компаний на фондовом рынке в текущий момент.

- Чтобы рассчитать показатель рыночной капитализации, нужно умножить количество акций на их рыночную цену.

- Рыночная капитализация учитывается при составлении индексов и расчете мультипликаторов.

- С помощью показателя рыночной капитализации можно быстро оценить масштаб бизнеса и сравнить компании между собой.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

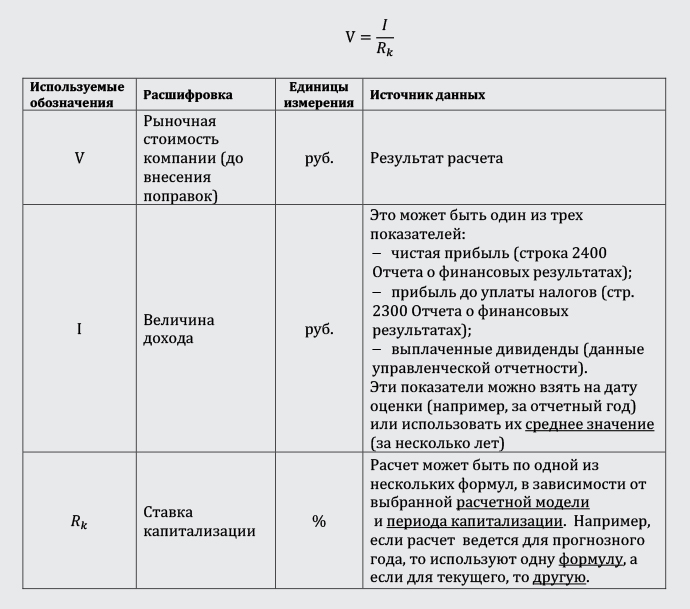

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

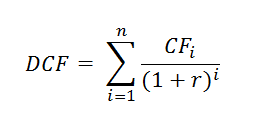

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.

Метод капитализации — один из методов оценки бизнеса доходным подходом. По сути это разновидность метода дисконтирования денежных потоков, в рамках которого стоимость компании определяют как текущую стоимость ее будущих доходов. Разница лишь в том, что метод капитализации предполагает стабильность этих доходов (или постоянный темп их роста).

Формула 1. Расчет рыночной стоимости компании методом капитализации

Чтобы оценить стоимость компании методом капитализации предстоит:

- провести ретроспективный анализ деятельности бизнеса и подготовить прогноз изменения дохода в будущем;

- выбрать вид дохода, который будет капитализирован;

- определить период деятельности, за который предстоит капитализировать доход;

- вычислить ставку капитализации;

- рассчитать капитализированные доходы;

- провести итоговые корректировки.

Основная задача этого метода – определить уровень дохода, который впоследствии будет капитализирован. При этом важно выбрать период деятельности компании, результаты которой будут капитализированы.

Как провести ретроспективный анализ бизнеса при оценке стоимости компании методом капитализации

Ретроспективный анализ деятельности компании проводится данным бухгалтерского баланса и отчета о финансовых результатах за последние 3-5 лет, а также управленческой отчетности компании. Он подразумевает анализ финансовых результатов деятельности, выполнения финансового плана, эффективности использования собственного и заемного капитала, выявление резервов увеличения суммы прибыли, рентабельности, улучшения финансового состояния и платежеспособности компании. По результатам этого анализа можно выбрать вид дохода и период производственной деятельности компании, за который предстоит капитализировать этот доход.

Для корректной оценки финансовых результатов (показателя дохода) компании необходимо провести их нормализацию, т.е. исключить статьи, которые имели разовый характер и не будут повторяться в будущем. К таким статьям относят:

- прибыль /убыток от продажи части активов предприятия;

- поступление/ убыток от удовлетворения/ неудовлетворения судебных исков;

- поступление страховых выплат;

- потери от вынужденной остановки производства и т.д.

После нормализации финансовых результатов их нужно привести к текущим ценам. Для этого можно использовать, например индексы потребительских цен, публикуемые на сайте федеральной службы статистики.

Какой показатель дохода выбрать при оценке бизнеса методом капитализации

В качестве доходов, подлежащих капитализации, может быть выбраны показатели:

- чистой прибыли (после уплаты налогов);

- прибыли до уплаты налогов;

- денежного потока;

- выплаченных/ потенциальных дивидендов.

При оценке крупных компаний целесообразно выбирать величину чистой прибыли, а небольших компаний — прибыль до уплаты налогов, поскольку в этом случае устраняется влияние льгот налогообложения.

Величина денежного потока используется при оценке компаний, в активах которых преобладают основные фонды, что позволяет учесть политику капитальных вложений и амортизационных отчислений на предприятии.

Вопрос: Какой вид денежного потока можно использовать при оценке бизнеса методом капитализации

Это может быть денежный поток для всего инвестированного капитала (бездолговой денежный поток) или собственного капитала.

Бездолговой денежный поток не учитывает изменение (рост или уменьшение) задолженности компании по кредитам. На основе этого показателя определяется рыночная стоимость всего инвестированного капитала: как собственного, так и заемного.

Денежный поток для собственного капитала учитывает изменение (рост или уменьшение) задолженности компании по кредитам. На его основе вычисляется рыночная стоимость собственных средств компании.

При выборе того или иного вида денежного потока (прибыли) для оценки бизнеса компании учитывают за счет каких именно средств он формируется. Если за счет собственных средств, то для оценки компании используется денежный поток для собственного капитала. Если же за счет привлечения заемных средств, то используется бездолговой денежный поток.

Вопрос: За какой период стоит капитализировать доход при оценке бизнеса

Сумма дивидендов, как правило, используется при оценке миноритарных пакетов акций, т.к. для мажоритарного акционера привлекательность компании состоит, в основном, не в выгодной дивидендной политике, а в росте ее капитализации.

Стоит заметить, что для капитализации можно использовать перечисленные показатели не только на текущую дату, но и их среднее значение за несколько предыдущих периодов на основании ретроспективных данных, например, за 3-5 лет.

Периодом деятельности компании, результаты которой будут капитализированы, может выступать:

- первый прогнозный год;

- последний отчетный год.

Наиболее правильным вариантом, учитывающим ретроспективную деятельность компании, рассматривают капитализацию дохода, спрогнозированного на последующий после даты оценки год.

Как определить ставку капитализации для оценки стоимости компании

Ставка капитализации чаще всего рассчитывается на основе ставки дисконтирования с учетом долгосрочных темпов роста денежного потока. Методы расчета ставки дисконтирования зависят от того, к какому виду денежного потока она применяется.

Есть несколько моделей построения ставки капитализации на основе ставки дисконтирования в зависимости разных параметров, например, от уровня прогнозного дохода и период прогноза (модели Гордона, Ринга, Инвуда).

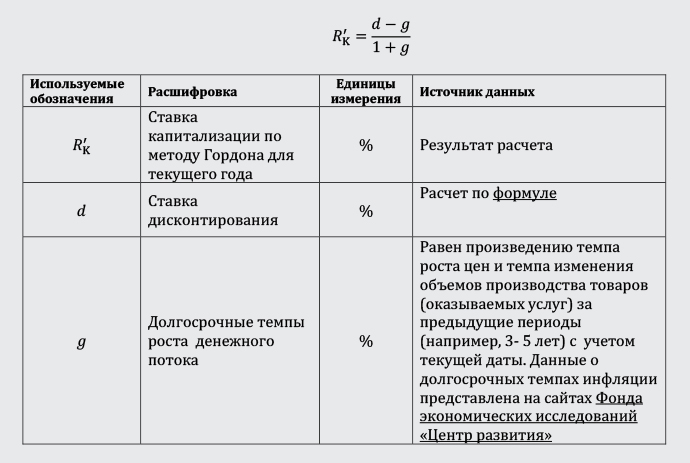

Модель Гордона. Предполагает бесконечную продолжительность функционирования бизнеса и стабильные темпы роста денежного потока. В рамках этой модели определяют ставку для прогнозного или текущего года. В первом случае используют общепринятую расчетную формулу. Во втором случае (при расчете ставки для текущего года) используютформулу 2

Формула 2. Расчет ставки капитализации методом Гордона для текущего года

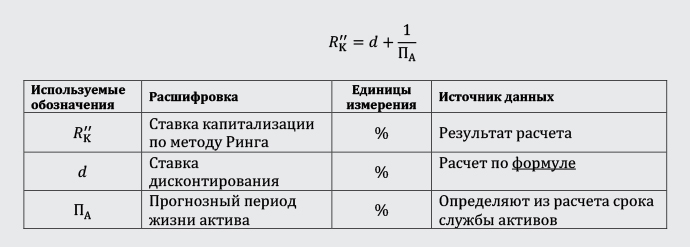

Модель Ринга. Данная модель исходит из необходимости соблюдения следующих условий:

- конечная продолжительность функционирования актива, при которой его остаточная стоимость равна нулю;

- ожидаемый доход меньше первоначальных инвестиций;

- известно оставшееся время жизни актива.

Эта модель редко применяема, потому что в рамках нее предполагается, что доходы будет ежегодно снижаться.

Формула 3. Расчет ставки капитализации методом Ринга

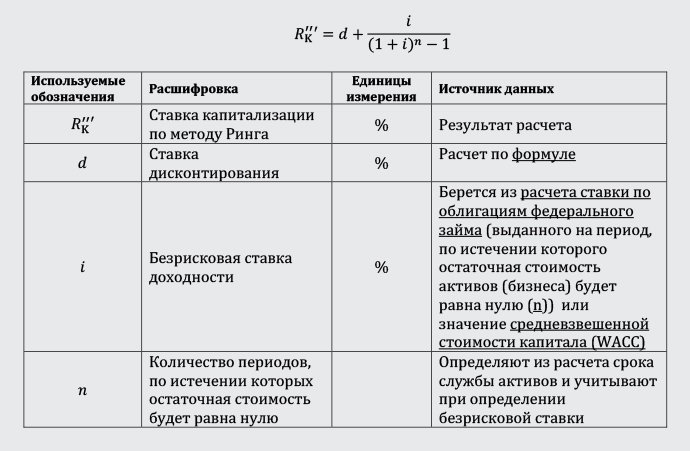

Модель Инвуда. Используют при следующих допущениях:

- конечная продолжительность функционирования бизнеса;

- ожидаемый доход меньше первоначальных инвестиций;

- остаточная стоимость будет равна нулю по истечении некоторого количества периодов.

Это более популярная модель, поскольку в качестве прогнозного периода подразумевает весь срок использования объекта, до полного его обесценения.

Формула 4. Расчет ставки капитализации методом Инвуда

Вопрос: Можно ли определить ставку капитализации без учета ставки дисконтирования

Определение ставки капитализации на основе ставки дисконтирования — самый распространенный способ, однако существуют другие метода расчета этой ставки капитализации, среди которых можно выделить:

1. Метод анализа рыночных данных. Ставка капитализации согласно этому методу определяется на основе рыночной информации о доходах и ценах продажи сопоставимых компаний;

2. Метод срока окупаемости инвестиций. Метод предполагает расчет ставки капитализации на основе период окупаемости инвестиций.

Вопрос: Как определить капитализированные доходы компании

На этом этапе оценке бизнеса методом капитализации предстоит определить предварительную стоимость бизнеса (капитализированные доходы компании). Определяют ее по формуле 1, на основе величины дохода, который предстоит капитализировать и ставки капитализации.

Эта стоимость компании будет предварительной, т.к. для определения итоговой стоимости полученный показатель стоимости необходимо скорректировать на избыточные и не операционные активы, не принимающие участия в формировании денежного потока, избыток (дефицит) собственного оборотного капитала, а также на сальдированную величину отложенных налоговых активов и отложенных налоговых обязательств.

К не операционным активам могут быть отнесены:

- устаревшие или не введенные в работу нематериальные активы;

- недвижимое имущество, не участвующее в производственном процессе;

- объекты незавершенного строительства;

- нефункционирующие доходные вложения в материальные ценности и финансовые вложения.

Источник: Пресс-центр АКГ «ДЕЛОВОЙ ПРОФИЛЬ» (GGI), ФСС «Финансовый директор»