Чтобы заняться бизнесом по закону, нужно выбрать организационно-правовую форму.

Два самых распространенных варианта: стать индивидуальным предпринимателем или зарегистрировать компанию. Еще можно стать самозанятым, но у этого статуса много ограничений: например, нельзя заработать больше 2,4 млн рублей в год, перепродавать товары и нанимать сотрудников. Поэтому в материале рассматривать его не будем.

Расскажу, почему статус ИП во многом проще и выгоднее для начинающего бизнесмена, чем ООО.

У ИП есть право не вести бухгалтерский учет

Предприниматели ведут только налоговый учет — книгу доходов и расходов. На режиме УСН «Доходы» можно не заполнять раздел о расходах, а если купить патент, то нужно вести только книгу доходов. Если налоговая придет с проверкой и книги не будет, ИП оштрафуют на 10 000 Р, а если книг не будет за два года и более, то на 30 000 Р.

Для ООО все сложнее: им нужно вести бухучет, то есть делать проводки по дебету и кредиту под каждую хозяйственную операцию.

Еще нужно по итогам года формировать баланс и отчет о финансовых результатах и сдавать их в налоговую. ИП всего этого делать не нужно.

ИП может работать на патенте и не сдавать отчетность

Для ИП есть специальный режим налогообложения — патентная система: она позволяет не сдавать налоговую декларацию, а вместо этого платить процент от потенциального дохода. Реальный доход ИП не влияет на размер налога и зачастую из-за этого патент выгоден.

Стоимость патентов отличается в зависимости от вида деятельности и от региона, где ее будут вести: проверить стоимость можно на сайте налоговой. Предприниматели могут купить несколько патентов под разные виды бизнеса или регионы. Главное, чтобы годовой доход не превысил лимит в 60 млн рублей.

ООО не могут применять патентную систему.

Предпринимателю проще использовать свои деньги

ИП может сразу использовать для личных нужд все деньги, которые пришли к нему на расчетный счет или в кассу. Банки даже выпускают специальные карты, которыми предприниматель может пользоваться в магазинах — не нужно снимать наличные или переводить деньги на счет физического лица.

Деньги на расчетном счете ООО — это деньги компании. Прежде чем тратить эти средства, их нужно превратить в личные. Например, распределить дивиденды себе как учредителю, это делают не чаще раза в квартал. Или можно устроить себя на работу в компанию и платить себе зарплату. В обоих случаях придется заплатить НДФЛ, а во втором — еще и страховые взносы.

У ИП упрощенная кассовая дисциплина

Чтобы предпринимателю принять наличные за товары, работы или услуги, достаточно выбить обычный кассовый чек. Если же наличные деньги поступают по другим основаниям, их вообще можно никак не оформлять. То же и с наличными расходами: ИП просто берет и платит, не оформляя документ под это.

При поступлении наличных в ООО нужно оформить приходно-кассовый ордер, а при выдаче — расходно-кассовый ордер. А потом внести записи об этом в кассовую книгу. Если компания не относится к субъектам малого предпринимательства и работает с наличными, то должна установить кассовый лимит и соблюдать его. Если в конце рабочего дня сумма денег в кассе его превысила, то излишек надо сдать в банк. За несоблюдение кассовой дисциплины компанию могут оштрафовать на сумму от 40 000 до 50 000 Р.

ИП освобождены от кассовых операций, с которыми сталкиваются организации. Поэтому им проще работать с деньгами.

ИП может работать без сотрудников

Можно зарегистрировать ИП и сразу начать работать: предприниматель сам себе руководитель и сотрудник, никого нанимать не нужно, если в этом нет необходимости.

С ООО все не так просто. Компании нужен генеральный директор, он представляет ее интересы и ведет деятельность от лица компании. Им может стать учредитель, или нужно привлечь кого-то со стороны. Обычно генеральному директору нужно установить зарплату, пусть и минимально возможную, платить с нее НДФЛ, делать отчисления на обязательное медицинское, пенсионное, социальное страхование и взносы за травматизм. Трудоустройство нужно грамотно оформить плюс сдавать за работника отчетность.

Предпринимателю проще зарегистрировать бизнес

Чтобы зарегистрировать ИП, достаточно подать заявление, паспорт и ИНН в налоговую. Еще желательно открыть расчетный счет, но это необязательно. Можно даже не выходить из дома и все сделать онлайн.

Зарегистрировать ООО сложнее: нужно придумать фирменное наименование, найти юридический адрес, разработать устав, внести минимум 10 000 Р уставного капитала, назначить генерального директора. Все это утверждается решением единственного участника ООО, если учредитель один. Если учредителей несколько, нужно проводить общее собрание и оформлять протокол. Документы нужно заверять у нотариуса.

Закрыть ИП проще, чем ООО

Если бизнес не пошел, индивидуальному предпринимателю проще его закрыть. Для этого нужно уволить сотрудников, если они есть, сдать отчетность, уплатить налоги и взносы, а потом подать в налоговую заявление о прекращении деятельности.

Закрытие ООО по закону корректно называть ликвидацией. Нужно оформить решение о ликвидации, создать ликвидационную комиссию или назначить ликвидатора, уведомить о решении налоговую, опубликовать сообщение в «Вестнике государственной регистрации», уведомить кредиторов, уволить сотрудников, рассказать об этом службе занятости.

Также нужно закрыть расчетный счет, отдать долги, подать в налоговую инспекцию пакет документов на закрытие, промежуточный и ликвидационный баланс, сдать документы в архив и уничтожить печать, если у компании она была. Это долгий и затратный процесс.

Размер штрафов для ИП меньше, чем для ООО

Обычно индивидуальные предприниматели платят штраф как должностные лица, то есть меньше, чем организации. Например, за нарушение законодательства о рекламе ИП заплатит от 4000 до 20 000 Р, а организация — от 100 000 до 500 000 Р.

Есть исключения: в некоторых случаях ИП штрафуют на такую же сумму, что и ООО. Как правило, об этом пишут в примечаниях к статье. Например, за несоблюдение таможенной процедуры ИП и ООО заплатят от 100 000 до 500 000 Р.

Новых ИП могут освободить от налогов

Некоторые ИП на УСН или патенте могут два года после регистрации не платить налог с доходов. Такую льготу называют налоговыми каникулами.

Право на каникулы обычно дают в зависимости от вида деятельности предпринимателя и места, где он зарегистрирован. Правила льготных каникул принимают власти в регионах.

Например, в Саратовской области действуют налоговые каникулы для ИП на УСН, которые занимаются производством деревянной мебели или дошкольным образованием. В других регионах такой льготы может не быть.

Проверить, попадаете ли вы под критерии, можно на сайте ФНС: выбираете свой регион, подбираете подходящий режим налогообложения и читаете про него подробнее. В перечне документов обычно есть законы, которые устанавливают нулевую ставку для вновь зарегистрированных ИП. Также информацию о налоговых каникулах можно получить в региональной налоговой инспекции.

Для ООО налоговых каникул нет.

У ИП есть трудовые льготы

Предприниматели могут не платить выходные пособия при сокращении штата или прекращении деятельности. Исключение — если они сами внесли в трудовой договор с работником такую обязанность.

ООО же должно заплатить работнику минимум один среднемесячный заработок, а если во второй месяц после увольнения экс-сотрудник не найдет работу — еще один. По решению центра занятости населения могут заплатить и за третий месяц без работы.

ООО тоже может менять трудовой договор с сотрудником в одностороннем порядке, только предупреждать об изменениях нужно минимум за два месяца.

Еще предприниматели могут предусмотреть в трудовом договоре дополнительные основания для увольнения работника. Например, можно указать, что договор расторгается, если сотрудник не будет работать с клиентом по заданным сценариям или не сдаст отчет вовремя. В дополнительных основаниях не должно быть дискриминации: например, нельзя прописать обязанность быть аполитичным или не менять цвет волос.

Компания может уволить сотрудника только по основаниям, указанным в трудовом кодексе и других федеральных законах. Ничего дополнительного в трудовой договор добавлять нельзя.

Предприниматель не ведет корпоративный документооборот

ИП может просто зарегистрировать статус в налоговой и начать работать.

ООО же должно разработать устав или использовать типовой, например с помощью сервиса ФНС, зарегистрировать и хранить его.

Компания должна проводить общее собрание как минимум для утверждения годового бухгалтерского отчета раз в год. Даже если в компании только один участник, утверждать решения все равно нужно. За игнорирование этого требования компанию могут оштрафовать на сумму от 500 000 до 700 000 Р.

Когда вы только задумываетесь о создании своего дела, в первую очередь надо разобраться в прибыльности бизнес-идеи и источниках её финансирования. Но следующим по важности будет организационный вопрос – в каком формате регистрировать бизнес? Какие существуют плюсы и минусы ИП и ООО, и как сделать выбор между ними?

Статус ИП и ООО

Начнём с того, что хотя общество с ограниченной ответственностью и индивидуальный предприниматель – это субъекты предпринимательской деятельности, статус у них разный. ИП – физическое лицо, гражданин, человек. ООО – юридическое лицо, организация, компания.

То есть, ИП не обособлен от своего «носителя»-физлица, а общество с ограниченной ответственностью – это отдельный субъект гражданского права, который выступает от своего имени, а не от имени учредителя. Разный статус физического и юридического лица – главное отличие ИП от ООО, из которого следуют все остальные существенные отличия.

А теперь посмотрим, на какие вопросы надо обращать внимание перед тем, как сделать выбор между ИП и ООО.

Кто рискует больше

Традиционно считается, что главные преимущества ООО – это ограниченная ответственность общества и имущественная безопасность самого учредителя.

Якобы, рискует собственник компании только тем уставным капиталом, который был внесён. А учитывая, что минимальный размер УК – всего 10 000 рублей, то и риск небольшой. ИП же, в случае чего, расплачивается всем своим имуществом, в том числе и тем, которое в предпринимательской деятельности не использовалось.

Но можно ли всерьёз считать, что если бизнес не пошёл, и у компании накопились долги, то учредитель по ним не отвечает? Если ориентироваться только на статью 56 Гражданского кодекса, то именно такое впечатление и возникает.

Цитируем: «Учредитель (участник) юридического лица или собственник его имущества не отвечает по обязательствам юридического лица, а юридическое лицо не отвечает по обязательствам учредителя (участника) или собственника, за исключением случаев, предусмотренных настоящим Кодексом или другим законом».

Действительно, несовершенство российского законодательства ещё несколько лет назад часто позволяло участникам ООО выходить сухими из воды, не расплачиваясь ни с кредиторами, ни с бюджетом. Но после создания механизма субсидиарной ответственности это уже давно не так.

Субсидиарная ответственность – это дополнительная ответственность собственников бизнеса, которая наступает, если активов самой организации не хватает для погашения задолженности. Привлечь участников по долгам ООО сложнее, чем индивидуального предпринимателя, однако с каждым годом положительной судебной практики становится всё больше. По таким искам с владельцев фирм кредиторы успешно взыскивают миллионы и миллиарды рублей.

А что касается расчётов с бюджетом, то в статье 49 НК РФ есть прямая норма, обязывающая собственников заплатить долги по налогам и сборам, если денежных средств ликвидируемой компании для этого недостаточно.

Как получить деньги от бизнеса

Следующий важный вопрос – как получить заработанные в бизнесе деньги и вывести их для личных нужд? Ещё раз напомним, что индивидуальный предприниматель – это физическое лицо, и все доходы от бизнеса принадлежат ему лично. Отсюда следует, что отчитываться за то, как ИП распоряжается своими доходами в личных целях, не надо.

Для сомневающихся приводим цитату из письма Минфина России от 11 августа 2014 г. N 03-04-05/39905: «Денежные средства, которые остались на расчётном счёте индивидуального предпринимателя после уплаты налогов, сборов и обязательных платежей, могут быть использованы им на личные цели».

Об этом же говорит и ЦБ РФ в письме от 2 августа 2012 г. N 29-1-2/5603: «Наличные деньги, полученные индивидуальным предпринимателем с банковского счёта, могут без ограничений расходоваться им на личные нужды. Составление авансового отчёта о суммах наличных денег, израсходованных непосредственно индивидуальным предпринимателем на любые цели, не производится».

Аналогичное правило действует и при получении наличных денег от бизнеса. Всё, что заработал ИП, может быть им потрачено на личные нужды в любое время, без дополнительных налогов и отчётности. Надо только помнить про интересы самого бизнеса и не изымать оборотные средства, если прибыли пока не так уж много.

Совсем другое дело – общество с ограниченной ответственностью. Даже если компания создана единственным учредителем на собственные деньги, то прибыль от бизнеса ему так просто не получить. Активы, переданные в виде уставного капитала, а также получаемый доход – это уже собственность самого общества, а не его владельца.

Участник ООО может получить деньги от бизнеса единственным легальным способом – в виде дивидендов, распределять которые можно не чаще раза в квартал. На практике используют и другие варианты (беспроцентный заём, выдача подотчётных средств, представительские расходы и др.), но все они требуют документального подтверждения расходов или возврата выданных сумм.

Сколько надо платить в бюджет

Все налогоплательщики обязаны платить налоги с полученных доходов. В этом смысле малый бизнес часто оказывается в привилегированном положении, потому что для его поддержки разработаны специальные льготные системы налогообложения.

Сравните – наёмный работник отдает со своей зарплаты 13% НДФЛ, а предприниматель на УСН Доходы всего 6%.

ООО и ИП в статусе налогоплательщиков во многом равны. Налоговые ставки на УСН, ЕСХН для них одинаковы. Разница есть только на ОСНО: организации платят налог на прибыль по ставке 20%, а индивидуальные предприниматели – подоходный налог по ставке 13%.

Но для ИП также действует ещё одна льготная система ПСН, на которой не могут вести бизнес юридические лица. Дополнительно — некоторые предприниматели могут два года работать в рамках налоговых каникул по нулевой ставке. ООО претендовать на эту льготу не вправе.

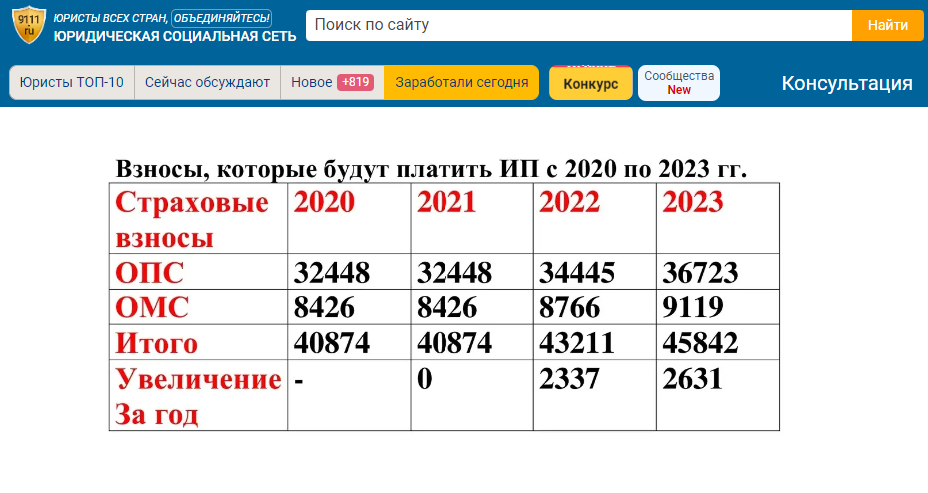

Кроме того, у индивидуальных предпринимателей и учредителей есть свои специфические расходы. Для ИП – обязательные взносы на своё пенсионное и медицинское страхование, причём, эта обязанность не зависит от того, приносит ли бизнес доход. В 2023 году минимальная сумма страховых взносов за себя составляет 45 842 рубля.

А собственники организации платят дополнительный налог по ставке 13% только при получении дохода в виде дивидендов. Взносы за себя им платить не надо, но и страховой стаж для пенсии в этом случае не начисляется.

Чтобы понять, в чем разница между налоговой нагрузкой для ИП и ООО в каждом конкретном случае, надо сделать специальный расчёт, где учитывается много нюансов. Пользователи нашего сервиса могут получить бесплатную консультацию по расчёту всех обязательств по уплате в бюджет. Советуем обратиться на эту консультацию ещё до регистрации бизнеса, чтобы сделать правильный выбор как организационно-правовой формы, так и системы налогообложения.

У кого проще документальное оформление деятельности

Если говорить о самой процедуре регистрации, то разница между ИП и ООО не очень большая. Для создания компании надо подготовить больше документов, чем для регистрации предпринимателя, но этот минус легко исправить, если вы воспользуетесь нашим бесплатным сервисом.

Уставный капитал в размере минимум 10 000 рублей должны вносить только учредители ООО, но ведь и предприниматель тоже не может стартовать при полном отсутствии денег на бизнес. Госпошлина за регистрацию юридического лица в пять раз выше, чем для ИП (4 000 рублей вместо 800 рублей). С одной стороны, разница заметная, но с другой – сумма эта разовая, поэтому не должна иметь особого значения при вашем выборе.

Но вот в дальнейшем документальное сопровождение бизнеса в форме ООО сложнее, чем для индивидуального предпринимателя. Деятельность общества с ограниченной ответственностью регламентируется специальным законом № 14-ФЗ от 08.02.1998. Все важные решения участники должны сопровождать корпоративными документами, созывать собрания, самостоятельно сообщать в ИФНС о всех изменениях сведений в ЕГРЮЛ. Обязанность вести бухгалтерский учёт тоже установлена только для организаций.

Но самое главное – прекратить бизнес ИП намного проще, чем ликвидировать ООО. Физлицу достаточно подать заявление и заплатить пошлину в 160 рублей, и уже через пять рабочих дней его снимут с учёта даже при наличии долгов по налогам и взносам. А закрытие компании займет несколько месяцев с обязательным оповещением кредиторов и сдачей баланса.

Масштаб бизнеса

В данном случае имеется в виду не конкретный бизнес, а именно организационно-правовая форма, и так сказать, её вес на рынке. Конечно, есть ИП, которые имеют многомиллионный оборот, а есть компании, практически не приносящие своему владельцу никакой прибыли.

Но в целом, юридические лица расцениваются как более солидные участники бизнеса, чем индивидуальные предприниматели. Это находит отражение и в законах:

- ко многим лицензионным видам деятельности допускают только организации;

- штрафы за одно и то же административное правонарушение для юридических лиц в разы больше, чем для физических лиц.

Кроме того, ИП просто не может официально привлечь новых партнёров или продать свой бизнес как цельную структуру. Соответственно, интерес инвесторов к физическим лицам намного ниже, чем к юридическим.

Итоги

А теперь ещё раз краткие итоги сравнения ИП и ООО.

Преимущества ИП:

- простая регистрация в налоговой инспекции и, при необходимости, быстрое прекращение бизнеса;

- вывести доход из бизнеса на личные нужды можно в любой момент и без дополнительного налогообложения;

- небольшой интерес проверяющих и низкие суммы штрафных санкций;

- больше налоговых льгот, чем у юридических лиц;

- отчётность предпринимателя проще, нет необходимости вести бухучёт.

Преимущества ООО:

- привлечь к имущественной ответственности собственника ООО сложнее, чем ИП;

- бизнес или долю в нём можно продать, заложить, передать в наследство;

- в компанию можно привлечь инвесторов и новых партнёров, что позволяет расширить масштаб бизнеса;

- доступны все виды деятельности, разрешённые законом;

- для некоторых контрагентов статус организации выше, чем индивидуального предпринимателя, и это имеет значение при заключении сделок.

Всё ещё сомневаетесь? Получите по вопросу выбора между ИП и ООО бесплатную консультацию профессиональных регистраторов вашего региона.

Бесплатная консультация по регистрации ООО или ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.

Иногда начинающим предпринимателям не сразу удается определиться с организационно-правовой формой будущего предприятия. Вопрос о том, зарегистрироваться в качестве индивидуального предпринимателя или открыть Общество с ограниченной ответственностью (ООО) становится на какой-то период времени самым важным. Для того, чтобы принять правильное решение, бизнесменам порой приходится проводить настоящее исследование. Постараемся облегчить эту задачу. Итак, ИП или ООО? Проведем сравнительный анализ.

Сравнительная таблица преимуществ и недостатков ИП и ООО

| ИП | ООО |

|---|---|

| Относительно простая процедура регистрации, нужно лишь 3 документа: паспорт, заявление на регистрацию, квитанция об уплате госпошлины (800 руб.) | Процедура регистрации сложнее, нужно больше документов и больше заплатить госпошлину (4000 руб.) |

| Нельзя делегировать бизнес, разделить на доли, необходимо самостоятельно управлять им | Может быть несколько соучредителей и ответственность каждого в пределах его доли |

| Не нужен уставной капитал, не нужен расчетный счет, печать | Необходим уставной капитал (не менее 10 000 руб.), а также Устав ООО, обязательны расчетный счет и печать |

| Регистрация по месту жительства и сдача отчетности по месту жительства | Регистрацию по любому юридическому адресу в пределах РФ |

| Есть ограничения по занимаемым видам деятельности (например, ИП не может заниматься страхованием, банковской деятельностью, туроператорской деятельностью, производством алкоголя, лекарств, оружия, а также некоторыми другими) | У ООО нет ограничений по видам деятельности |

| Можно обойтись без бухгалтера, нет необходимости вести строгий кассовый учет, небольшой объем отчетности | Без бухгалтера не обойтись, объем отчетности достаточно большой |

| Ответственность в пределах собственного имущества, даже после закрытия ИП | Ответственность только в пределах уставного капитала |

| Суммы штрафов значительно ниже, чем у ООО (до 50 000 руб.) | Высокие суммы штрафов за такие же нарушения, что и у ИП (до 1 000 000 руб.) |

| Налоги либо 6% (доходы), либо 15% (доходы минус расходы), плюс страховые взносы в Пенсионный фонд (минимум 23 153,33 руб.) | С налогами сложнее, плюс учредители ООО платят 13% с прибыли (с 2015 года) |

| Невысокая репутация и престиж для крупных компаний | Репутация и престиж считаются достаточно высокими |

| Проще открыть филиалы, даже в других городах | Для открытия филиала требуется его регистрация, при этом теряется возможность применения УСН |

| Простой вывод денег для собственных нужд | Сложно вывести деньги, т.к. формально они принадлежат ООО |

| Нет возможности продать, купить или переоформить ИП | Продать, купить или переоформить ООО не вызывает проблем |

| Можно использовать патентную систему налогообложения, чтобы уменьшить расходы | Патентную систему налогообложения использовать нельзя |

| Сложно расширить бизнес за счет привлечения инвестиций и новых соучредителей | Можно легко привлечь инвестиции успешного ООО, зарегистрировать новых соучредителей, а также расшириться до ОАО |

| Не нужно документировать всю хозяйственную деятельность | Нужен строгий документальный учет всей хозяйственной деятельности |

| Просто закрыть свое ИП | Процедура ликвидации ООО значительно сложнее |

Преимущества ИП

- В качестве ИП довольно легко зарегистрироваться самостоятельно, без помощи специально подготовленных юристов. Достаточно предоставить в налоговый орган всего 3 документа: паспорт (и его копию), заявление на регистрацию, квитанцию об оплате госпошлины. Госпошлина для открытия ИП составляет всего 800 рублей.

- Для регистрации ИП не нужно вносить уставной капитал.

- Нет необходимости вести строгий кассовый учет.

- Можно обходиться без бухгалтера или держать бухгалтерию на аутсорсинге.

- Налоговое бремя для ИП меньше, ставки налогов ниже. Нет дополнительных налогов, таких, например, как налог на имущество.

- Значительно более редкие проверки со стороны налоговых органов.

- Возможность работать по патентной системе.

- Свободный вывод денег из бизнеса, все деньги, которые зарабатывает индивидуальный предприниматель, являются его собственными, поэтому он в любой момент может снять их с расчетного счета или достать из кассы.

- Право самостоятельно и единолично принимать все решения, касающиеся деятельности предприятия.

- Простая и быстрая процедура ликвидации: нужно всего лишь заплатить госпошлину в размере 160 рублей и подать соответствующее заявление в налоговую инспекцию.

Недостатки ИП

- Высокая финансовая ответственность. Индивидуальный предприниматель в случае банкротства, долгов по налогам и других денежных потерь рискует всем своим личным имуществом.

- Стабильный фиксированный ежеквартальный взнос в пенсионный фонд. Даже в случае убыточности ИП, от данного взноса он не освобождается.

- Нет возможности привлечь соучредителей для расширения предприятия и долевого участия в бизнесе.

- Не привлекательно для дополнительных, особенно крупных, инвесторов.

- Невозможно переоформить на другое лицо или продать.

- В случае общей системы налогообложения (ОСНО) надо платить налог на прибыль физического лица, при этом вычесть убытки прошлых периодов невозможно.

- Индивидуальным предпринимателям запрещено заниматься некоторыми видами деятельности. К ним относятся: инвестиционная, банковская, страховая деятельность, изготовление лекарств, производство и торговля алкогольной продукцией, туроператорская деятельность (за исключением посреднических туристических агентств), ломбарды.

Преимущества ООО

- Невысокая личная материальная ответственность. В случае банкротства и иных финансовых проблем, учредитель ООО несет имущественную ответственность только в размере доли в уставном капитале.

- Возможность вложить в уставный капитал не только финансовые средства, но и другие материальные и не материальные ценности.

- Отсутствие запрета на переоформление или продажу предприятия.

- Высокая привлекательность для инвесторов, которые могут войти в бизнес и стать соучредителями.

- Отсутствие верхней границы в размере уставного капитала.

- Возможность привлечения в качестве инвесторов граждан других государств.

- В качестве управленца можно назначить директора, не входящего в состав учредителей.

- Возможность привлечения новых соучредителей на любом этапе работы предприятия.

- Возможность влиять на степень контроля за внутренними процессами работы предприятия через уменьшение или увеличение долей учредителей.

- При убытках нет необходимости платить налоги.

- Возможность покрытия прошлых убытков нынешней прибылью.

- Возможность произвольного распределения прибыли.

Недостатки ООО

- Обязательное ведение внутреннего и внешнего бухгалтерского учета, независимо от того, по какой системе налогообложения работает предприятие.

- Более сложная, многоступенчатая регистрация. Большой пакет документов, высокая стоимость госпошлины ∇ 4000 рублей.

- Ограниченное количество учредителей – не более 50.

- Строгая кассовая дисциплина.

- Строгий документооборот: внесение изменений в учредительные документы при смене состава учредителей, протоколирование любых внутренних хозяйственных решений и т.п.

- Высокая финансовая ответственность и штрафы для организации за различные нарушения. Например, штраф за пренебрежение контрольно-кассовой дисциплиной для ООО составляет 30000-40000 руб. (для ИП 3000-4000 руб.)

- Наличие должностной ответственности сотрудников. Согласно Кодексу административных правонарушений к ответственности могут привлечь не только непосредственно организацию, но и ее руководителей: директора и главного бухгалтера.

- Отсутствие свободного вывода доходов из оборота. Все деньги, которые зарабатывает организация, считаются ее собственностью, поэтому даже если в ООО всего один учредитель, получить прибыль он может только двумя способами. Первый: зарплата (при условии, что учредитель является сотрудником предприятия), второй – дивиденды (один раз в квартал).

- Значительно более сложная, чем у ИП процедура закрытия. Самостоятельно ликвидировать ООО не всегда возможно, поэтому часто учредителям приходится прибегать к услугам специалистов, что хоть и облегчает, но сильно удорожает процесс закрытия.

Что выгоднее?

При выборе организационно-правовой формы между ИП и ООО, предпринимателя, в немалой степени, интересует вопрос выгоды в плане уплат обязательных платежей и налогов.

Страховые платежи в пенсионный фонд для ИП: минус или плюс?

Считается, что ИП в данном случае проигрывает ООО, поскольку имеет обязательные фиксированные страховые платежи в ПФР. Здесь необходимо понимать разницу: страховые выплаты в пенсионный фонд – это не налоги на деятельность ИП, и если разобраться детально, то выяснится, что эти самые платежи – вовсе не отрицательная сторона индивидуального предпринимательства. Именно из них формируется будущая пенсия индивидуального предпринимателя и покрытие медицинской страховки. Более того – все выплаченные фиксированные платежи можно принять к зачету при уплате налогов.

ВАЖНО! Индивидуальный предприниматель может уменьшить налог на всю сумму взносов в ПФР!

Платежи и налоги за сотрудников

Разницы в уплате налогов за работников ИП и ООО нет. Все предприятия, независимо от формы собственности, обязаны перечислять страховые взносы во внебюджетные фонды (около 30% от выданной работнику заработной платы), а также платить за сотрудников подоходный налог (НДФЛ) в размере 13%. Это значительно утяжеляет предпринимательскую ношу, поэтому самый мелкий бизнес обходит официальное трудоустройство сотрудников с помощью, например, договоров подряда с исполнителями работ.

Системы налогообложения и налоги

От организационно-правовой формы предприятия, режим и размер налогов не зависит. В данном случае, роль играет режим налогообложения, выбранный предпринимателем

- ОСН — общая система налогообложения

- УСН — упрощенная система налогообложения

- ЕСХН — единый сельскохозяйственный налог

- ЕНВД — единый налог на вмененный доход

- ПСН — патентная система налогообложения (только для индивидуальных предпринимателей)

На УСН, ЕСХН, ЕНВД для ИП и ООО ставки по налогам одинаковые. Но в общей системе налогообложения подоходный налог для ИП равен 13%, а налог на прибыль для ООО составляет 20%.

Подводим итог

Таким образом, для того, чтобы правильно выбрать организационно-правовую форму будущего предприятия, необходимо учесть целый ряд факторов, таких как:

- род деятельности

- степень риска личными финансами и имуществом

- предполагаемый уровень доходов

- систему налогообложения

- перспективы роста и расширения

- возможность привлечения дополнительных инвесторов

- сложность процедуры регистрации и ликвидации предприятия

Разбираемся, как выбрать оптимальную организационно-правовую форму ведения бизнеса в зависимости от специфики деятельности, количества участников и предполагаемых вложений. Стоит заранее уточнить отличия в налоговой и бухгалтерской отчетности и понять, какая ответственность распространяется на ИП и ООО.

- Что такое ИП и ООО

- Выбор между ИП или ООО: общие рекомендации

- Как ИП и ООО распоряжаются деньгами

- Фиксированные платежи и налоги

- Привлечение инвестиций

- Особенности бухгалтерского и налогового учета

- Что легче открыть — ИП или ООО?

- Что проще закрыть — ИП или ООО?

- Плюсы и минусы ИП

- Плюсы и минусы ООО

Подход и цели у каждого предпринимателя индивидуальны. Поэтому вести споры о том, какая форма представляет собой наиболее выгодные условия для ведения бизнеса в общем не имеет смысла, считает Олег Кириллов, партнер юридической компании «Холсдвей». Тем не менее, если вы планируете открыть бизнес, прояснить ключевые отличия между ИП и ООО вам будет полезно.

Чтобы выбрать подходящую форму ведения бизнеса, необходимо четко представлять специфику будущей компании, учитывать все тонкости для ее дальнейшего развития и привлечения прибыли и, конечно, понимать преимущества и недостатки той или иной организационно-правовой формы.

Для начала разберемся с терминологией.

Индивидуальный предприниматель (ИП) — это физлицо, которое зарегистрировано для осуществления предпринимательской деятельности без образования юридического лица. Регистрация гражданина в качестве ИП позволяет вести бизнес в любом субъекте РФ.

Но на ИП распространяются некоторые ограничения.

Существуют определенные виды деятельности, которыми ИП заниматься не сможет. В частности, ИП не подойдет тем, кто хотел бы заняться клиринговой деятельностью, страхованием от своего имени, частной охранной деятельностью, производством и продажей крепкой алкогольной продукции, оружия, боеприпасов, открыть ломбард, управлять активами на рынке ценных бумаг.

Евгений Леонов

юрист юридической компании «Приоритет»

Одним словом, ИП не может заниматься деятельностью, требующей лицензии, за исключением пассажирских перевозок, образовательной деятельности и частной детективной деятельности.

Несмотря на то, что ИП можно открыть без партнеров, эта форма ведения бизнеса позволяет нанимать сотрудников. При этом вся прибыль, имущество, технологии будут принадлежать только предпринимателю.

Общество с ограниченной ответственностью (ООО) — это коллективная форма собственности, хозяйственное общество, учрежденное одним или несколькими физическими и/или юридическими лицами, его уставный капитал разделен на доли.

В отличие от ИП, ООО создается с образованием юрлица. Это довольно распространенная альтернатива ИП на уровне малого и среднего бизнеса.

Если вы решили вести бизнес с партнером или группой лиц, ИП вам не подойдет.

Олег Кириллов («Холсдвей») называет несколько факторов, которые помогут определить целесообразность оформления ИП или ООО: количество лиц, планирующих заниматься бизнесом; масштаб или объем открываемого дела; виды деятельности будущего предприятия.

Если вы планируете заниматься деятельностью, где не требуется большое количество человек, оптимально выбрать ИП. Например, открывая небольшой салон красоты, домашний ресторан или интернет-магазин, стоит присмотреться к индивидуальному предпринимательству, поскольку масштаб, количество участников и система налогообложения будут наиболее выгодными и привлекательными для бизнесменов.

Если предприниматели задумывают о создании масштабной компании с дальнейшим расширением в геометрической прогрессии, исходя из финансовых соображений, целесообразнее будет создать ООО, поскольку оно требует большого капиталовложения. Кроме того, не стоит забывать и о самом виде деятельности, поскольку, например, занятие строительством включает в себя большое количество строительно-монтажных работ, многие из которых требуют наличия лицензии, что невозможно при ИП.

Как ИП добавить ОКВЭДы

Читать инструкцию

ИП может тратить деньги как хочет: на личные нужны, на нужды бизнеса. Как-то оформлять или платить с этого налог не нужно.

Из ООО, напротив, вывести деньги не так-то просто. Можно либо выплатить прибыль через зарплату, либо распределить прибыль и начислить дивиденды. Но в обоих случаях с суммы нужно заплатить НДФЛ, а если это будет вариант с зарплатой, то еще и взносы.

По сравнению с ООО, у ИП гораздо меньше налогов и с отчетностью дела обстоят гораздо проще. Но есть одна важная особенность ИП, на которую многие не обращают внимание: обязанность платить фиксированные взносы в ПФР и ФФОМС не зависит от того, вел деятельность ИП или нет, приносила ли его деятельность прибыль или была убыточной.

Ежегодно размер взносов ИП увеличивается. В 2022 году он составляет 43 211 руб., из них 34 445 руб. отчисляются на обязательное пенсионное страхование и 8 766 руб. – на обязательное медицинское страхование.

Что касается ООО, то если оно убыточно, налог на прибыль не начисляется и не платится.

ИП может применять патентную систему налогообложения, которая в определенных видах деятельности очень выгодна для бизнеса, в то время как для ООО патент недоступен. Предпринимателю также следует учитывать, что размеры штрафов за различные административные правонарушения для ИП гораздо меньше, чем для ООО за те же самые правонарушения.

Евгений Леонов

юрист юридической компании «Приоритет»

В целом стоит отметить, что существует несколько систем налогообложения и правила работы на них почти одинаковые:

- основная (ОСНО)

- упрощенная (УСН)

- патентная (ПСН) – только для ИП!

Главное, что нужно помнить: ограничением служит система налогообложения, а не форма бизнеса. Например, «упрощенку» могут применять как ИП, так и ООО. Налог считается для них по одинаковым правилам. Но ИП на любой системе налогообложения платит еще и фиксированные страховые взносы, а ООО — взносы за директора, если он трудоустроен.

Легкая работа без бухгалтера для ИП и ООО на УСН: несложная отчетность и налоги, документы, сделки и оплаты, кадровый учет, интеграция с банками и кассами

Попробовать

На ОСНО платят НДС. Поэтому если вы понимаете, что вам придется работать с НДС, то лучше выбирать ООО, потому что для ИП это будет невыгодно. ИП на ОСНО потребуется бухгалтер.

Если вы планируете работать с крупными организациями, то ООО для них будет надежнее. Если же в основном взаимодействие будет происходить с физлицами, то лучше зарегистрировать ИП.

И ИП, и ООО с сотрудниками платят за них одинаковые налоги и подают отчеты.

Юрист Евгений Леонов («Приоритет») обращает внимание на то, что ИП, по сравнению с ООО, сложнее привлечь дополнительные инвестиции.

Банки неохотно дают им кредиты, так как из-за упрощенной отчетности этот бизнес не такой прозрачный, и зачастую довольно сложно оценить платежеспособность индивидуального предпринимателя. В состав ИП дополнительных инвесторов принять тоже не получится, так как это единоличный бизнес.

В ООО можно принять новых инвесторов, включив их в состав участников общества. Таким образом, появляется возможность привлечь в компанию дополнительные финансовые вливания, которые можно в дальнейшем направить на развитие бизнеса.

Налоговый учет ведут и ИП, и ООО, так как все они платят налоги. Бухгалтерский учет отражает все хозяйственные операции на предприятии, и его обязаны вести только организации. Это сложное направление, поэтому часто в ООО им занимаются бухгалтера.

ООО легче переживает периоды простоя. Если его деятельность приостановилась, то можно отправить всех сотрудников в отпуск без содержания и сдавать нулевую отчетность.

ИП придется при любой ситуации платить страховые взносы за себя, даже если он вообще не ведет деятельность. Каждый день простоя ИП будет чего-то стоить. С другой стороны, всегда можно быстро закрыть ИП и при желании снова открыть его спустя время.

Налоговые льготы

Налоговые льготы обычно предоставляются малому и микробизнесу. Под это определение могут попасть как ИП, так и ООО. Поэтому нельзя сказать, что одна из форм ведения бизнеса имеет в этом смысле преимущество.

Но вновь открытые ИП в 2022 году, в отличие от ООО, могут воспользоваться налоговыми каникулами.

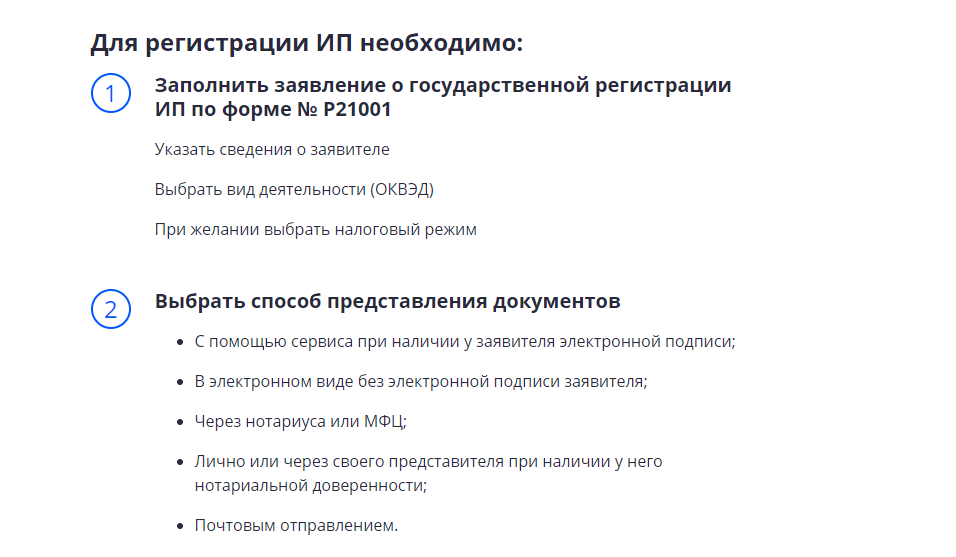

Сегодня открыть ИП или ООО можно онлайн. Причем если вы будете подавать документы на регистрацию в форме электронных документов, в том числе через МФЦ и нотариуса, уплачивать государственную пошлину не нужно. При подаче документов лично придется сформировать и оплатить квитанцию об уплате госпошлины в размере 800 руб. Для регистрации ИП также потребуются заявление о госрегистрации физлица в качестве ИП (форма № Р21001) и копия паспорта.

Зарегистрировать ИП однозначно дешевле и проще. А вот ООО открыть сложнее, потому что потребуется больше документов (перечень установлен в ст. 12 Федерального закона от 08.08.2001 № 129-ФЗ), нужно подготовить устав, учредительный договор. Размер госпошлины за регистрацию составляет 4 000 руб.

После государственной регистрации у учредителя ООО есть обязанность оплатить уставный капитал на расчетный счет ООО, открытый в любом банке, обычно это 10 000 руб. – меньше он быть не может (п. 1 ст. 14 Федерального закона от 08.02.98 № 14-ФЗ). У ИП такого понятия, как «уставный капитал», нет вообще.

В такой «свободе» от уставного капитала есть и существенный минус. ИП отвечает по обязательствам всем своим имуществом. ООО тоже отвечает по обязательствам своим имуществом, но зачастую сумма ответственности равна для ООО сумме уставного капитала, которая в большинстве случаев не превышает 10 000 руб.

Евгений Леонов

юрист юридической компании «Приоритет»

Индивидуальный предприниматель не сможет продать или переоформить свой бизнес на кого-либо другого. Но он вправе продать свое имущество, а ИП закрыть. В случае с ООО продать или переоформить бизнес можно, сохранив тем самым бренд и наработанную компанией репутацию на рынке.

Закрыть ИП гораздо проще. Фактически достаточно оплатить государственную пошлину в размере 160 руб. и подать заявление (форма № Р26001) в налоговую инспекцию о прекращении своей деятельности. При подаче заявления через интернет пошлину платить не нужно. На шестой рабочий день вы получите лист записи ЕГРИП, в котором будет указано, что деятельность ИП прекращена.

С закрытием ООО все обстоит сложнее. Тут и пошлина 800 руб. (не уплачивается в случае направления документов в электронном виде), и необходимость публикации о ликвидации компании в «Вестнике государственной регистрации», большее количество закрывающих документов.

Необходимо уведомить кредиторов, и все это по срокам займет в лучшем случае месяца четыре. При этом может возникнуть выездная проверка со стороны налоговой инспекции со всеми вытекающими последствиями в виде доначислений, пеней и штрафов.

Евгений Леонов

юрист юридической компании «Приоритет»

Документ о государственной регистрации ликвидации юридического лица — лист записи ЕГРЮЛ — выдают на шестой день после подачи документов.

| Плюсы | Минусы |

|---|---|

| Скорость и простота процесса регистрации. Можно зарегистрироваться за сутки через приложение «Личный кабинет индивидуального предпринимателя». | Единолично управляет бизнесом и отвечает по всем обязательствам собственным имуществом (квартирой, автомобилем, средствами на банковском счете) |

| Небольшой пакет документов для регистрации | Ограничение сферы деятельности |

| Прибыль — личная собственность предпринимателя | Невозможность разделения или продажи своего бизнеса |

| Можно выбирать из нескольких видов упрощенных систем налогообложения. Физлицо вправе одновременно быть ИП и самозанятым. | Банки и инвесторы скептически относятся к такой форме ведения бизнеса и не доверяют частным предпринимателям |

| Плюсы | Минусы |

|---|---|

| Форма удобна как для участников, так и для инвесторов, поэтому более привлекательна для инвестиций | При регистрации и ликвидации нужен большой перечень документов, процедура регистрации — непростой процесс по времени и подготовке |

| Если инвестор захочет войти в состав участников, достаточно оформить на него часть доли в уставном капитале | Ведение сложного бухгалтерского учета, необходимость привлечения профессионала |

| Как войти в ООО, так и выйти из него участники могут в любое время, по их собственному желанию | Большой объем отчетности, которую нужно представлять разным контролирующим органам |

| ООО подходит для большого числа видов деятельности | Штрафы гораздо выше, чем у ИП |

| В ООО возможно уменьшить налог на прибыль из-за списания убытков прошедших лет текущими периодами | Необходимость регистрации в ПФР, ФФОМС, ФСС, Росстате |

Оформите ИП бесплатно без визита в налоговую через сервис регистрации бизнеса в Контуре и получите год обслуживания в онлайн-бухгалтерии Эльба в качестве бонуса

Зарегистрировать ИП

ООО и ИП – это две организационно-правовые формы ведения бизнеса. Каждая из них имеет свои особенности, которые являются плюсами для развития одного направления деятельности, но минусами для другого. Поэтому однозначно ответить на вопрос, что лучше открыть ИП или ООО невозможно. Наши эксперты сравнили формы ведения бизнеса по различным критериям, но ним сможете выбрать ту, что подойдет именно вам.

ООО vs. ИП – отличия

Отличия между ООО и ИП в первую очередь состоят в том, что Общество с ограниченной ответственностью – это юридическое лицо, а ИП – индивидуальный предприниматель без образования юридического лица. Соответственно их деятельность регламентирована разными законами, к ним предъявляются разные требования со стороны контролирующих органов.

В чем состоят основные отличия:

- Ответственности по обязательствам.

- Возможных направлениях деятельности.

- Органах управления.

- В порядке регистрации бизнеса.

- Различие в возможных системах налогообложения.

- В способе выплаты налогов.

- Величиной штрафных санкций.

- В порядке ведения бухгалтерской отчетности.

- В ответственности по долгам.

- Порядке ликвидации.

Не смотря на отличия, соответствия между ООО и ИП в осуществлении деятельности также есть:

- Обе формы организации бизнеса могут принадлежать одному владельцу.

- При регистрации автоматически присваивается система налогообложения ОСНО, для перехода на УСН потребуется писать заявление.

- В соответствии с законодательством они обязаны оплачивать налоги и другие обязательные платежи.

- Могут брать кредиты, заключать контракты, участвовать в тендерах.

- Могут работать с НДС и без.

- ИП и ООО могут принимать участие в государственных программах поддержки малого и среднего бизнеса – получать гранты, пользоваться льготными кредитами, льготами по налогообложению и т. д.

- На ООО и ИП одинаково распространяются требования о лицензировании и получении дополнительных разрешений в зависимости от выбранных кодов.

Что выгоднее

ИП выгоднее открывать тому, кто желает вести бизнес один. Он может работать даже без наемных сотрудников, вести минимальный бухгалтерский учет, свободно распоряжаться собственной прибылью. После становления бизнеса на ноги, для его расширения, можно открыть ООО.

Если вы планируете открыть компанию с привлечением средств третьих лиц, хотите развить крупный бизнес, планируете работать с солидными контрагентами, привлекать инвесторов, то лучше сразу зарегистрировать ООО.

Налоги при ИП и ООО

Обе формы бизнеса могут находиться на общей или упрощенной системах налогообложения. Они могут перейти на УСН без дополнительных условий, при соблюдении требований по численности работников, остаточной стоимости основных средств и максимальной выручке.

ИП дополнительно может быть на патенте, платить единый сельскохозяйственный налог или налог на профессиональный доход. В этом случае ставки налогов будут минимальными.

Для ООО доступен только ЕСХН.

Ставки налогов по УСН одинаковые. Разница в величине налога на прибыль для ООО на ОСНО она составляет – 20%, а предприниматель платит подоходный налог в размере 13%.

Разница в уплате взносов в фонды:

- ИП может работать без наемных работников и платить фиксированные платежи в ПФР и фонды за себя, но делать это необходимо даже, если в отчетный период деятельность не осуществлялась и дохода не было.

- Деятельность ООО предполагает наличие сотрудников, поэтому уплачивает страховые взносы во внебюджетные фонды (ПФР, ФФОМС, ФСС) от суммы начисленной заработной платы (в сумме порядка 34%). Если компания приостановила деятельность и зарплата не начисляется, взносы не уплачиваются.

Ограничения

Предприниматели и ООО имеют ограничения в сферах деятельности. Они касаются как видов направлений работы, так и использования прибыли, ведения учета и отчетности и т. д.

Ограничения для ООО

По видам деятельности. Чем не могут заниматься ООО:

- осуществлять деятельность, касающуюся работы с любым видом боевого вооружения и военной техникой;

- открывать ПИФы и пенсионные фонды;

- трудоустройством граждан за рубежом;

- производить и распространять психотропные и наркотические вещества и др.

Ограничения по использованию собственной прибыли. Учредитель ООО не может взять деньги из кассы по своему желанию, в любой момент. Получить прибыль он может только в виде дивидендов, после уплаты налога на прибыль и НДФЛ. У ИП вся выручка принадлежит ему, поэтому, он распоряжается ей, когда угодно и, как угодно. Она облагается налогом только один раз.

В пополнении счета. Учредители могут вносить денежные средства только определенными способами: как дополнительный взнос в уставный капитал, в виде финансовой помощи или займа учредителя.

Ограничения для ИП

По видам деятельности. Для ИП список ограничений значительно шире.

Чего не могут делать предприниматели:

- производить и продавать крепкий алкоголь;

- осуществлять деятельности в области оказания страховых услуг, туристического бизнеса, банков, ломбардов, ПИФов;

- заниматься частной охраной;

- воздушными пассажирскими и грузоперевозками;

- любой деятельностью, связанной с психотропными, наркотическими веществами, взрывчатыми материалами и вооружением, др.

По привлечению инвесторов и продаже. ИП не сможет привлекать инвесторов для расширения компании. Продать долю или весь бизнес в этом случае невозможно.

По адресу регистрации бизнеса. ИП должен зарегистрировать бизнес строго по месту своей регистрации, указанной в паспорте. Если регистрация отсутствует, допустимо открыть бизнес по временной прописке, но должны быть выполнены установленные ограничения по сроку.

По регистрации. ИП может быть зарегистрировано одно и только на себя, тогда как ООО можно регистрировать несколько, с участием одного и того же учредителя.

Ответственность

Поскольку общество с ограниченной ответственностью является юридическим лицом, в большинстве случаев рискует только уставным капиталом и имуществом ООО. Субсидиарная ответственность по долгам общества возлагается редко, в случаях, когда будет доказано, что учредители действовали недобросовестно, неразумно и предумышленно.

ИП, в качестве физического лица, отвечает по своим долгам почти всем своим имуществом, кроме неприкосновенного (п. 1 ст. 446 ГПК РФ).

Величина штрафов на юридические лица выше, чем на ИП. В таблице на примерах показана разница.

|

Нарушение |

ИП |

ООО |

|

Максимальное |

50 тыс. руб. |

1 млн руб. |

|

За нарушение трудового законодательства |

До 5 тыс. руб. |

До 50 тыс. руб. |

|

За неприменение ККТ |

До 10 тыс. руб. |

До 30 тыс. руб. |

|

Нецелевое расходование наличной выручки |

До 5 тыс. руб. |

До 50 тыс. руб. |

|

Нарушен порядок применения ККТ |

До 3 тыс. руб. |

До 10 тыс. руб. |

Таким образом, ООО придется платить при нарушениях больше чем ИП в 3–10 раз.

Репутация

Эксперты утверждают, что доверие к ООО у контрагентов выше, чем к ИП. Особенно это касается среднего и крупного бизнеса. Несмотря на то, что ИП отвечает по обязательствам всем своим имуществом, а ООО только уставным фондом, солидные компании предпочитают налаживать постоянные связи с юридическими лицами.

Повышает деловую репутацию ИП (и ООО тоже) наличие печати, расчетного счета, применение современных способов проведения операций, онлайн-банкинга, наличие сайта и т. д.

«За» ИП

В поддержку открытия ИП выступают многие факторы: простые процедуры регистрации и ликвидации, простой налоговый учет, меньшая ставка по налогу на прибыль и т. д.

Простота регистрации

Для регистрации ИП потребуется только паспорт, заявление, квитанция об оплате госпошлины (в некоторых случаях). Не потребуется писать или выбирать Устав, составлять учредительный договор, протокол собраний участников, другие учредительные документы. Не нужно назначать директора, можно вести деятельность самостоятельно и не нанимать сотрудников.

Проще оформить кредит

Предприниматель может оформить кредит на себя, как на физическое лицо с предоставлением минимального количества документов. ООО потребуется собирать финансовую и налоговую отчетность, предоставлять обеспечение. Условия по кредитованию частных лиц более мягкие, чем юридических – ставка ниже, срок больше, есть возможность оформить кредит без залога и поручительства. Оформить кредитную карту на физическое лицо также проще, чем бизнес-карту. Условия оформления кредитных карт для физических лиц также лучше, чем для бизнеса – предлагается более длительный беспроцентный период, возможность снятия наличных и т. д.

Быстрая ликвидация

Чтобы закрыть ИП достаточно написать заявление, погасить долги по налогам и штрафам и уплатить госпошлину. Срок закрытия ИП (при условии отсутствие долгов) 5 дней.

В ООО процедура закрытия может длиться несколько месяцев. Потребуется уведомить госорганы, кредиторов, налоговая произведет проверку бухучета, составить ликвидационный баланс и т. д. Все операции имеют установленный законом порядок проведения и срок, поэтому произвести закрытие ООО быстро не получиться.

Быстрый вывод прибыли

Предприниматель может снимать деньги со счета в любой момент.

«За» ООО

В поддержку ООО выступают следующие факторы: престиж, более благозвучное название бизнеса, чем просто ФИО, возможность открыть совместное предприятие с партнерами, доступность широкого выбора видов деятельности, уровнем ответственности.

Престиж

Быть владельцем ООО более престижно, чем ИП. Вероятность, что именно с вами заключат договор контрагенты выше, чем у ИП.

Открытие совместного бизнеса и возможность его продажи

В деятельность ООО могут вложиться несколько участников, физических или юридических лиц, каждый из которых будет иметь свою долю. ИП не сможет привлекать дополнительных лиц для расширения бизнеса.

Участник ООО может продать свою долю в бизнесе и выйти из состава учредителей или учредители могут продать компанию. ИП продать невозможно.

Можно приостановить деятельность без дополнительных расходов

Организации уплачивают страховые взносы с зарплат своих сотрудников. Если деятельности ООО приостановлена, взносы платить не потребуется, т. к. зарплата в этом случае начисляться не будет. Когда ИП решил временно приостановить деятельность, страховые взносы необходимо перечислять даже при отсутствии дохода.

Большая возможность выбора вида деятельности

ООО за некоторыми ограничениями смогут открывать любые направления развития бизнеса, у ИП их значительно больше.

Ответственность по долгам

Если вы опасаетесь отвечать по долгам всем своим имуществом, открывайте ИП. Вы будете нести ответственность в размере своей доли вложения в компанию.

Таблица отличий

Главные отличия между ООО и ИП:

|

Параметры сравнения |

ИП |

ООО |

|

Документы для регистрации |

Паспорт |

Протокол собрания учредителей или решение единственного участника; Учредительный договор; Устав |

|

Величина госпошлины за регистрацию |

4000 рублей |

800 рублей |

|

Адрес регистрации |

По месту прописки предпринимателя |

Регистрация по месту нахождения бизнеса или по месту регистрации учредителя или директора |

|

Ограничения в видах деятельности |

Есть ограничения |

Ограничений практически нет, только в отдельных направлениях |

|

Управляющий орган |

Индивидуальный предприниматель |

Директор, ряд решений принимает собрание учредителей |

|

Возможность продажи доли или бизнеса |

Нет |

Есть |

|

Ответственность по обязательствам |

Всем имуществом |

Участник отвечает в пределах внесенной в уставный капитал доли |

|

Порядок внесения денег в бизнес |

Без ограничений |

Только, если участник делает дополнительный взнос в уставный капитал, оказывает финансовую помощь или предоставляет заем ООО |

|

Получение прибыли |

Без ограничений |

Учредители получают доход в виде дивидендов, который облагается дополнительным налогом |

|

Страховые взносы |

Уплачивают фиксированные страховые взносы |

Платит взносы только при фактическом осуществлении деятельности и наличии сотрудников |

|

Штрафные санкции |

До 50 тыс. рублей |

До 1 миллиона рублей, дополнительно могут накладываться штрафы на должностных лиц |

|

Порядок ликвидации |

Простой и быстрый |

Долгий и достаточно сложный |

Плюсы и минусы ИП и ООО

В чем преимущества и недостатки регистрации в качестве Индивидуального предпринимателя:

|

Плюсы открытия ИП |

Минусы открытия ИП |

|

Простая регистрация бизнеса, можно открыть ИП самостоятельно, не привлекая специальные компании |

Можно открыть не под все направления деятельности |

|

Можно открыть ИП на патенте с минимальными налогами |

Солидные контрагенты могут опасаться работать с ИП в длительной перспективе |

|

Возможность распоряжаться собственными деньгами, выводить их со счета или вкладывать в бизнес без ограничений |

Регистрировать бизнес можно только по месту прописки |

|

Если предприниматель работает один, ему не нужно сдавать зарплатную и кадровую отчетность |

Нельзя продать долю в бизнесе |

Плюсы и минусы ООО:

|

Преимущества открытия ООО |

Недостатки открытия ООО |

|

Практически нет ограничений по выбору направлений деятельности |

Для регистрации потребуется оформить пакет документов, часто приходится для этого обращаться в специализированные компании |

|

Ответственность учредителя только в пределах доли, внесенной в Уставный капитал |

С дивидендов необходимо платить подоходный налог |

|

Можно продать свою долю или весь бизнес |

Достаточно сложное ведение бухгалтерского учета, необходимость соблюдения кассовой дисциплины |

|

Статус ООО более престижный, а название компании звучит более убедительно, чем просто Фамилия ИП |

Возможная сумма штрафов высокая |

FAQ

В чем отличия ИП и ООО в списании убытков прошлых лет?

При ОСНО компания может покрывать убытки прошлых лет прибылью текущего года, чтобы уменьшить налог на прибыль. ИП не могут учитывать убытки прошлых лет при расчете НДФЛ.

Может ли одно физическое лицо быть одновременно учредителем ООО и индивидуальным предпринимателем?

Да, может, многие используют такую схему, чтобы свободнее распоряжаться собственными денежными средствами.

Должен ли ИП на УСН вести бухгалтерский учет?

На УСН предприниматель самостоятельно решает, вести ему бухучет или нет. Для упрощенцев на доходной системе сложностей не возникнет: они отражают поступления и платят от них налог в размере 6% и ежеквартально перечисляют аванс. Тем, кто работает по системе «Доходы минус расходы», расходы необходимо экономически обосновывать и документально подтверждать. Поэтому предприниматель должен вести книгу расходов и доходов, составлять первичные кассовые документы и т. д. Кроме того, предприниматели, у которых работают наемные сотрудники, начисляют и перечисляют НДФЛ, сдают отчетность по зарплате, оплачивают взносы в Пенсионный фонд и ФСС. Кадровый учет и бухгалтерия для ИП на УСН без работников необязательны.

Какая процедура ликвидации ООО?

Процедура ликвидации ООО занимает 3–4 месяца и состоит в следующем:

- учредитель принимает решение о ликвидации, если их несколько оформляется протокол;

- создается ликвидационная комиссия и назначается лицо, ответственное за процедуру ликвидации;

- решение о ликвидации и уведомление о формировании ликвидационной комиссии подается в ФНС, это необходимо сделать в течение 3-х рабочих дней после принятия решения;

- ликвидационная комиссия публикует в журнале «Вестник государственной регистрации» сообщение о ликвидации, а также о порядке и сроке заявления требований кредиторами общества;

- подается уведомление о ликвидации юридического лица в Едином федеральном реестре сведений о фактах деятельности юридических лиц;

- ликвидационная комиссия выявляет кредиторов, а также предпринимает действия по сбору дебиторской задолженности;

- через 2 месяца со дня публикации составляется промежуточный ликвидационный баланс;

- подготавливается пакет документов для сдачи в налоговую инспекцию;

- лист записи ЕГРЮЛ и уведомление о снятии с учета в налоговой, подтверждающие ликвидацию юридического лица, выдаются на 6-й день после сдачи пакета документов.

Подведем итоги

- Для осуществления коммерческой деятельности можно создать компанию единолично или совместно и партнерами – ООО, либо вести дела самостоятельно, оформляя все деловые отношения на себя, как физическое лицо – ИП.

- Плюсы и минусы открытия ИП или ООО зависят от того, какой бизнес вы хотите открыть и как вы планируете его развивать.

- Если в новичок в бизнесе, сначала зарегистрируйте ИП, это проще, вы сами сможете заниматься ведением учета без привлечения наемных работников. После расширения бизнеса, можно открывать ООО.

- Регистрируют ИП и ООО одинаково, за 5 дней. Однако для ИП достаточно только паспорта, а список документов для ООО более серьезный.

- С точки зрения имущественной ответственности, создавать ООО более безопасно, чем ИП, т. к. учредитель рискует только долей своего вложения, а предприниматель отвечает по долгам всем свои имуществом.

- Разницы по налогообложению ИП и ООО практически нет, можно применять ОСНО, УСН. Дополнительно предприниматель может оформить патент, платить налог на профессиональный доход, тогда ему вообще не придется сдавать налоговую отчетность. Также ООО И ИП могут платить ЕСХН, если доход от сельскохозяйственной деятельности занимает более 70% от всех доходов.

- Сколько платить налогов, какую сдавать налоговую отчетность, размер взносов на наемных работников, зависят от применяемой системы налогообложения, а не от организационной формы бизнеса.

- У индивидуальных предпринимателей более простая форма ведения бухучета.

- Для закрытия ИП достаточно просто подать заявление в ФНС, процедура ликвидации ООО более длительная и сложная.

- Один человек может одновременно быть оформленным в качестве ИП и являться учредителем ООО (одного или нескольких).

- Стоит ли открывать ООО или лучше открыть ИП – выбор остается за вами.

← Блог о торговле

Индивидуальный предприниматель и самозанятый: в чем разница, плюсы и минусы, какую форму лучше выбрать

Опубликовано: 22.07.2022

Решая открыть бизнес, будущий предприниматель должен определить масштабы, прогнозируемую выручку и тип клиентов, чтобы выбрать правильные организационно-правовую форму и налоговый статус. Доступно много вариантов, для мелкого и среднего бизнеса подходят самозанятость и индивидуальное предпринимательство. Каждая форма имеет как плюсы, так и минусы: рассмотрим их, выделим различия и определим, что лучше выбрать с учетом оборота, налогообложения, численности персонала и других факторов.

Как выбрать организационно-правовую форму

При выборе нужно отталкиваться от следующих критериев:

- прогнозируемый оборот за год;

- количество персонала, который будет привлечен для обеспечения функционирования бизнеса;

- вид деятельности: торговля, производство, предоставление услуг, иное;

- доступные налоговые режимы.

Для разных организационно-правовых форм и спецрежимов установлены ограничения по видам деятельности. Например, для обществ с ограниченной ответственностью (ООО) горит «зеленый свет» практически для всех направлений. Индивидуальные предприниматели не могут производить и распространять алкогольную продукцию (вино и крепкие напитки), реализовать оружие и его компоненты. Самые ограниченные возможности предусмотрены для самозанятых: они имеют право реализовать свою продукцию и предоставлять некоторые услуги, но не смогут заниматься перепродажей товаров.

Чем индивидуальное предпринимательство отличается от самозанятости

Индивидуальный предприниматель – физическое, а не юридическое лицо. Ограничения по видам деятельности минимальные, есть возможность нанимать персонал и претендовать на лояльное налогообложение. Самозанятость – это налоговый режим (на профессиональную деятельность), в этом статусе могут пребывать физические лица и индивидуальные предприниматели. Рассмотрим различия каждой формы детальнее.

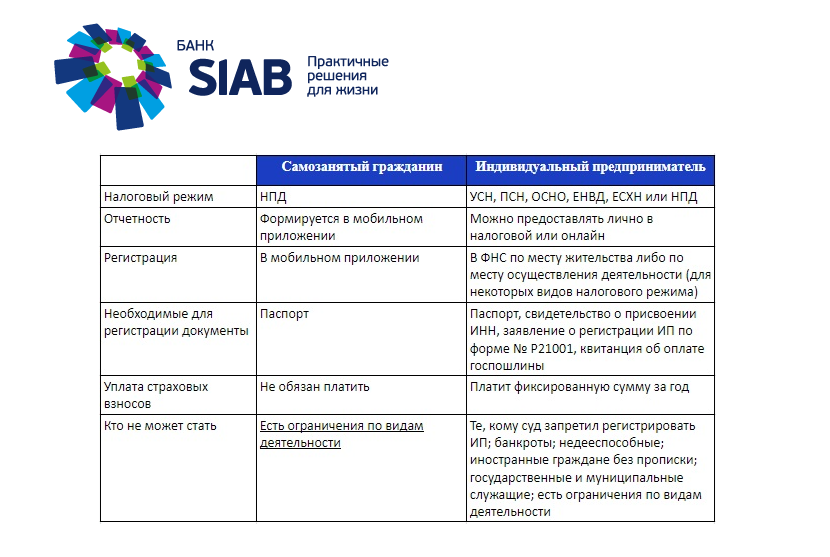

Сравнение самозанятости и ИП: siab.ru

Индивидуальный предприниматель

Виды деятельности

Индивидуальные предприниматели имеют широкий выбор ниш, но все зависит от налогового режима:

- розничная и оптовая торговля, в том числе чужими, маркированными и другими видами товаров;

- бытовые и рекламные услуги;

- транспортные перевозки, подбор персонала;

- творческая деятельность (дизайн, фотография).

Если ИП выбирает единый сельскохозяйственный налог, то он может заниматься производством и последующим сбытом сельскохозяйственной продукции (безакцизной). Суммарно для индивидуальных предпринимателей доступно 5 налоговых режимов: можно выбрать тот, который соответствует масштабам бизнеса и специфике деятельности.

Системы налогообложения для ИП

Регистрация

Процедура регистрации проходит быстро, можно подать заявление офлайн или онлайн:

- обращение в налоговую инспекцию по месту жительства или регистрации (дополнительно доступны многофункциональные центры и нотариусы). Можно пройти регистрацию на официальном сайте Федеральной налоговой службы России;

- выбор кода ОКВЭД согласно особенностям бизнеса, который будет открыт;

- оплата государственной пошлины (для электронных документов не нужна), выбор налогового режима.

Из документов понадобятся заявление по форме Р21001, квитанция об оплате госпошлины, копия паспорта и ИНН. Для онлайн-регистрации – электронная цифровая подпись. Процедура завершается в срок до 3 дней, статус недоступен для военнослужащих, сотрудников государственных и муниципальных служб, а также прокуратуры.

Регистрация индивидуального предпринимателя: портал service.nalog.ru

Ограничения по доходу

Этот критерий зависит от выбранной формы налогообложения. Например, ИП на патенте имеют ограничение по доходу до 60 миллионов рублей, на налоге на профессиональный доход – до 2,4 миллионов. Отчетность тоже зависит от формы налогообложения, но она более сложная, если сравнивать с самозанятостью.

Риски и обязательства

Индивидуальные предприниматели, что отличает эту форму от самозанятости и ООО, рискуют всем своим имуществом при долговых обязательствах. Взыскание не будет осуществлено в случае, если имущество является единственным у предпринимателя (квартира или участок, на котором возведен дом). Также у ИП не могут забрать вещи индивидуального использования, если они не являются предметом роскоши, имущество для профессиональных занятий, семена для посева, иное.

Страховые взносы

Отдельная статья расходов – страховые отчисления, размер которых в 2022 году составляет чуть более 43 тысяч рублей. Сумма складывается из отчислений в Пенсионный фонд (34450 рублей) и Федеральный фонд обязательного медицинского страхования (8766 рублей в 2022 году). Примечательно, что уплата страховых отчислений сохраняется даже в том случае, если индивидуальный предприниматель приостанавливает деятельность.

Изменение размера страхового взноса в динамике по годам: по данным 9111.ru

Плюсы и минусы индивидуального предпринимательства: резюмируем

Индивидуальное предпринимательство – форма, которая подходит для доминирующего количества бизнес-идей. Фискализация максимально автоматизирована за счет онлайн-касс, которые ИП используются при заключении сделок с физическими лицами. Имеет другие достоинства:

- быстрая и практически бесплатная регистрация (госпошлина – минимальная);

- несколько вариантов налогообложения, предусмотрены специальные режимы;

- свободное распоряжение выручкой: предприниматель может направить ее в масштабирование бизнеса или использовать по своему усмотрению;

- разнообразие ниш – от продаж до оказания услуг населению;

- быстрая ликвидация бизнеса, средний срок процедуры достигает 1 недели – от подачи заявления до снятия с учета в Федеральной налоговой службе.

Индивидуальные предприниматели не могут получать лицензию на ведение некоторых видов бизнеса – это охранная деятельность, производство лекарств (продажа разрешена) и другие, перечисленные ранее. Выделим минусы:

- ответственность личным имуществом в случае долговых обязательств;

- невозможность продать бизнес, привлечь полноправных партнеров;

- уровень доверия ниже, чем к ООО, что особенно актуально в вопросах крупных сделок;

- возможности для масштабирования ограничены.

Индивидуальное предпринимательство станет хорошим решением для предоставления услуг, онлайн-торговли (за исключением патентной формы), небольших розничных компаний: стабильного бизнеса, лишенного грандиозных планов по расширению.

Плюсы и минусы ИП: по данным insales.ru

Самозанятость

Какие виды деятельность доступны для самозанятых

Самозанятый – физическое лицо на особом налоговом режиме. Этот формат позволяет совмещать несколько видов деятельности. Например, самозанятый может быть официально трудоустроен, но это не мешает ему получать доход от продажи товаров ручной работы. Налоговый режим наравне с гражданами России могут применять иностранцы, в частности из Беларуси, Казахстана и других стран. Разрешены следующие виды деятельности:

- реализация продукции, которую самозанятый производит самостоятельно без привлечения наемного персонала;

- информационные услуги (бизнес-консультирование, маркетинг, переводы), перевозки (такси, например);

- IT-сфера: веб-дизайн, программирование, большие данные, техническая поддержка;

- работа с животными: груминг, уход, кинология, дрессура;

- предоставление услуг в сфере красоты и здоровья: массажи, диетология, логопедия, психология, маникюрный сервис и другие направления;

- заработок на аренде: сдача жилой недвижимости;

- домашний сервис: няни и гувернантки, доставка, сиделки, охрана (в формате сторожа), ведение хозяйства.

Можно выполнять ремонтные и сантехнические работы, шить и проектировать одежду, быть занятым в индустрии развлечений (аниматор, экскурсовод, ведущий мероприятий). Возможных сфер много, главное – самостоятельная работа без наемных сотрудников. Она может приносить как дополнительный, так и основной доход.

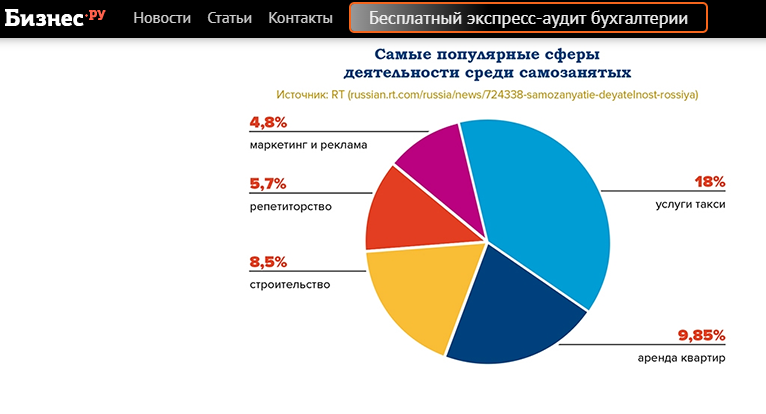

Сферы, которые часто выбирают самозанятые: business.ru

Чем заниматься нельзя

В 2022 году самозанятые не смогут осуществлять деятельность по добыче полезных ископаемых, продавать алкогольную и оружейную продукцию. Под запрет попадают:

- перепродажа любых видов товаров чужого производства, в том числе подакцизных и маркированных;

- оказание услуг по условиям агентского договора или договора поручения, а также комиссии.

Нельзя сдавать в аренду помещения, не относящиеся к жилому фонду.

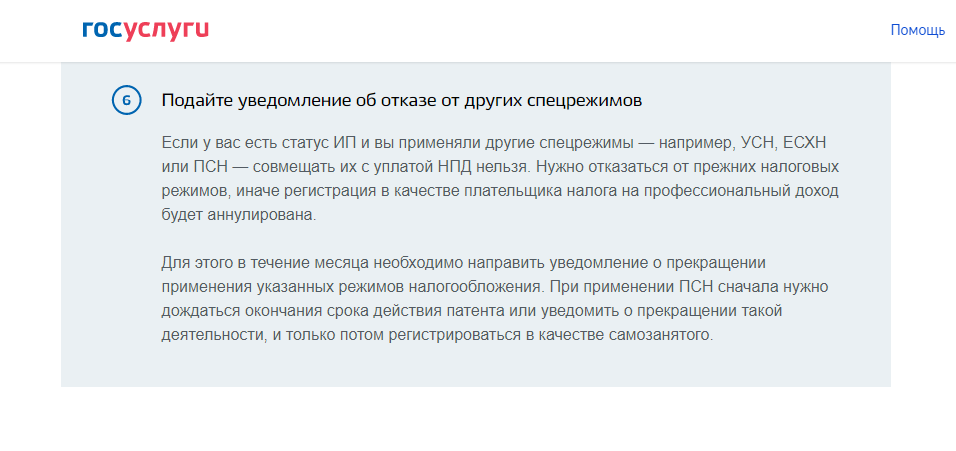

Как зарегистрироваться в качестве самозанятого

Граждане, получившие статус самозанятого, могут вести деятельность в регионе, который не совпадает с местом регистрации или постоянного проживания. В этом случае нужно указать населенный пункт, в котором специалист будет работать. Если речь идет о фрилансерах, не имеющих локальной привязки, то разрешено выбирать любой город, например, тот, где самозанятый живет или наблюдается большое количество его заказчиков.

Регистрация проходит через бесплатное приложение «Мой налог», которое нужно скачать (лучше по прямой ссылке с Госуслуг) и выбрать подходящий способ:

- с помощью паспорта. Необходимо выполнить сканирование удостоверения личности, после чего приложение проведет проверку данных. Следующий этап – селфи для сверки, а подпись заменит моргание в камеру (способ подходит только для граждан России);

- идентификационный номер налогоплательщика (ИНН). Процедура осуществляется с помощью пароля от кабинета налогоплательщика на портале nalog.ru, а также ИНН;

учетная запись на Госуслугах.

В ходе регистрации нужно указать телефонный номер, на который поступит код для подтверждения. На финише остается выбрать сферу деятельности и добавить банковскую карту, после чего можно приступать к работе.

Самозанятость и другие налоговые спецрежимы

Налоговая ставка и ограничения

Для самозанятых предусмотрен один налоговый режим, в котором действуют следующие ставки:

- 4% – при сотрудничестве с физическими лицами;

- 6% – для юрлиц и индивидуальных предпринимателей.

Из ограничений стоит выделить:

- максимальный доход в год – 2,4 миллиона рублей;

- нельзя нанимать персонал.

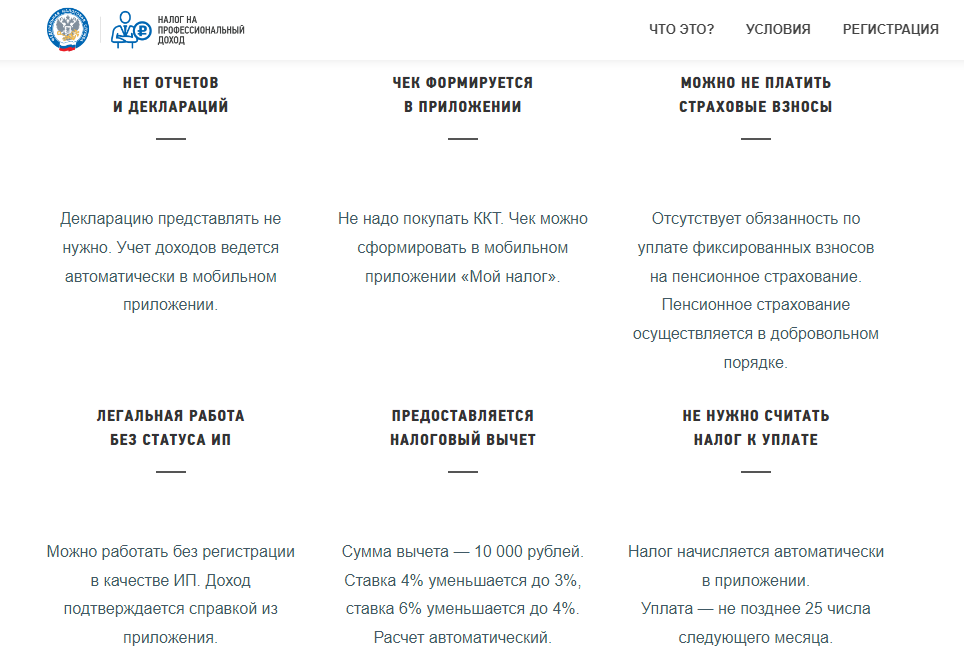

Самозанятые не вносят страховые отчисления, для них не обязательна отчетность, достаточно использовать приложение «Мой налог», которое автоматически формирует чеки, позволяет контролировать работу и финансовые потоки.

Плюсы и минусы самозанятости

Самозанятость – облегченное решение для людей, которые занимаются творчеством, имеют хобби или оказывают услуги в разных сферах. Этот формат могут использовать начинающие предприниматели, которые хотят протестировать рынок и оценить свои силы. Для регистрации требуется минимальный пакет документов, посещать налоговую или многофункциональный центр не придется: все автоматизировано – от оформления до отправки данных в ФНС. Нужно отметить другие плюсы:

- отсутствие фиксированных страховых взносов;

- нет отчетности и онлайн-кассы;

- можно свободно распоряжаться выручкой;

- самозанятые не несут ответственность личным имуществом;

- совмещение деятельности с основной работой по трудовому договору.

Однако ежегодная максимальная сумма дохода достаточно низкая, возможны проблемы с получением займов на развитие: многие банки считают доход от самозанятости нерегулярным, некоторые даже не хотят учитывать его. В случае наращивания масштабов производства товаров придется регистрироваться в качестве индивидуального предпринимателя. Возникают сложности при сотрудничестве с маркетплейсами: лишь небольшая часть площадок открывает доступ для самозанятых.

Особенности самозанятости: npd.nalog.ru

В заключение

Самозанятость и индивидуальное предпринимательство ориентированы на разные сферы бизнеса, поэтому выделить лучшую форму невозможно. Если планируется производство небольших партий товара или оказание услуг в формате фриланса, то стоит обратить внимание на самозанятость. Для интернет-магазинов и наземных точек продаж, мелкооптовых компаний, сферы общественного питания подойдет индивидуальное предпринимательство, но важно выбрать правильный налоговый режим. Можно начать работу с самозанятости: форму легко изменить в любой момент без штрафов, потери времени и убытков.

Запустите онлайн-продажи

Создайте интернет-магазин за 1 день и продавайте на

маркетплейсах, в соцсетях и мессенджерах

Читайте также

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи: