ФСБУ 6/2020 обязывает проверять основные средства на обесценение, и, если оно есть, — фиксировать изменение балансовой стоимости в бухучете. Правда, самого определения термина «обесценение» в этом стандарте вы не найдете.

Но опираясь на нормы п. 5 ФСБУ «Обесценение активов» и МСФО (IAS) 36 «Обесценение активов», можно сформулировать два случая, когда возникает обесценение:

- Если стоимость актива уменьшается из-за снижения его ценности, при этом уменьшение стоимости превышает плановый (нормальный) уровень ее падения.

- Если балансовая стоимость актива превышает сумму, которую можно получить при использовании или продаже актива.

ОС обесцениваются только в бухучете, в налоговом учете понятия «обесценение» нет.

Компании, ведущие учет по ФСБУ 6/2020, проверяют, не обесценилось ли ОС, на конец каждого отчетного периода:

- все без исключения — ежегодно на 31 декабря, например, в ходе годовой инвентаризации;

- составители промежуточной отчетности — при каждом ее составлении.

Пример. Страховая компания составляет ежеквартальную промежуточную отчетность. Проверять основные средства на обесценение ей придется четыре раза в год — на 31 марта, 30 июня, 30 сентября, 31 декабря.

Если в вашей ситуации экономически нецелесообразно тестировать ОС на обесценение, так как суммы несущественны, то опираясь на принцип рациональности бухучета можно прописать в учетной политике другую периодичность проверки, например, не ежеквартальную, а полугодовую. Или установить, что внутри года проверка будет проходить, только если возникнут события, очевидно приводящие к обесценению ОС.

Проверка на обесценение ведется по правилам МСФО (IAS) 36. Если на отчетную дату обнаружится хотя бы один признак обесценения, следует определить возмещаемую сумму (п. 8, п. 9 МСФО (IAS) 36). Она показывает, какую экономическую выгоду компания может получить от использования актива или при продаже. Подробнее о возмещаемой сумме поговорим ниже.

Отчитайтесь в ФНС и другие контролирующие органы в срок и без ошибок по актуальным формам

Узнать больше

Не следить за обесценением основных средств могут организации, которым разрешено применять упрощенные способы ведения бухучета и составления бухотчетности (п. 3 ФСБУ 6/2020): НКО, участники «Сколково», малые предприятия. Обязательное условие — их отчетность не должна подлежать обязательному аудиту. Решение не проверять ОС на обесценение необходимо прописать в учетной политике.

А еще не проверяется на обесценение инвестиционная недвижимость, оцениваемая по справедливой стоимости (п. 2, п. 5 МСФО (IAS) 36). Остальные ОС должны проходить проверку независимо от того, по какой стоимости они учитываются в бухучете: по первоначальной или переоцененной (п. 13-14, п. 38 ФСБУ 6/2020).

Если актив отражается по переоцененной стоимости, он обесценивается только при значительных расходах на выбытие (п. 5 МСФО (IAS) 36).

Они перечислены в п. 12-14 МСФО (IAS) 36 и подразделяются на внешние и внутренние:

| Внешние | Внутренние |

|---|---|

| Резкое снижение справедливой (рыночной) стоимости ОС | Наблюдаются признаки устаревания или физической порчи ОС |

| Произошли или произойдут значительные неблагоприятные изменения для деятельности компании или рынка | Произошли или произойдут значительные неблагоприятные изменения, которые окажут влияние на применение ОС (простой актива, прекращение деятельности, в которой он используется, и др.) |

| Повысились рыночные процентные ставки, и это, вероятно, увеличит ставку дисконтирования и приведет к снижению возмещаемой суммы ОС | Снизилась эффективность основного средства |

| Балансовая стоимость чистых активов компании превышает ее рыночную капитализацию | Затраты на покупку, эксплуатацию и содержание актива существенно выше первоначально запланированных |

Список признаков не закрыт, вы можете сформулировать свои критерии и закрепить их в бухгалтерской учетной политике (п. 13 МСФО (IAS) 36).

При обнаружении хотя бы одного признака обесценения нужно определить возмещаемую стоимость основного средства (п. 9 МСФО (IAS) 36). Она равна большей из величин:

- справедливой стоимости ОС за вычетом затрат на выбытие (то есть выгоде от продажи актива);

- ценности использования ОС (то есть выгоде от дальнейшего применения актива в организации).

Рекомендуем определять ту величину, которую вам легче оценить: если одна из них больше балансовой стоимости, вторую рассчитывать не надо — обесценения нет (п. 19 МСФО (IAS) 36).

Пример. Балансовая стоимость основного средства — 220 000 рублей. Справедливая стоимость — 290 000 рублей, оценочные затраты на выбытие — 20 000 рублей. Рассчитаем возмещаемую стоимость. Справедливая стоимость ОС за вычетом затрат на выбытие будет равна 270 000 рублей (290 000 рублей — 20 000 рублей). Это больше балансовой стоимости, поэтому обесценения нет. Дальнейшие расчеты не делаем, проводки в бухучете не нужны.

Если же оказалось, что балансовая стоимость больше возмещаемой, актив обесценивается (п. 59 МСФО (IAS) 36). При этом балансовую стоимость нужно снизить до возмещаемой, а разницу между стоимостями признать убытком от обесценения. Сумма убытка отражается на отдельном субсчете счета 02 в составе прочих расходов (п. 39 ФСБУ 6/2020, п. 60 МСФО (IAS) 36).

Пример. Балансовая стоимость ОС — 320 000 рублей, справедливая стоимость — 280 000 рублей, затраты на выбытие — 70 000 рублей, ценность использования — 300 000 рублей.

Поскольку один из показателей возмещаемой стоимости по условиям нашего примера (ценность использования) меньше балансовой стоимости, вычисляем второй.

Справедливая стоимость ОС за вычетом затрат на выбытие равна 210 000 рублей (280 000 рублей — 70 000 рублей). Она тоже меньше балансовой стоимости.

Выбираем максимальную из величин возмещаемой стоимости: 300 000 рублей > 210 000 рублей, поэтому возмещаемую сумму принимаем равной 300 000 рублей. Это значит, что компании выгоднее использовать ОС в дальнейшей деятельности, чем продавать его.

Убыток от обесценения равен 20 000 рублей (320 000 рублей — 300 000 рублей). На эту сумму в бухучете сделаем проводку Дт 91 Кт 02.

Балансовая стоимость ОС после признания убытка от обесценения — 300 000 рублей.

Признанный убыток от обесценения уменьшает сумму амортизации в течение оставшегося срока полезного использования. Сумму корректировки исчисляют пропорционально остатку срока (п. 63 МСФО (IAS) 36).

Пример. Оставшийся срок полезного использования ОС на дату обесценения — 26 месяцев, убыток от обесценения — 52 000 рублей.

Ежемесячная сумма убытка, уменьшающая расходы по амортизации, равна 2 000 рублей (52 000 рублей / 26 месяцев).

Если ОС отражается в учете по переоцененной стоимости, убыток от обесценения уменьшает сумму переоценки (п. 60 МСФО (IAS) 36).

Основные средства показывают в балансе в нетто-оценке — за вычетом накопленной амортизации и убытка от обесценения. Рассмотрим на примере.

На конец отчетного периода в бухучете организации сформировались следующие данные:

| Показатели | Расшифровка | Сумма, руб. |

|---|---|---|

| Первоначальная стоимость ОС | Сальдо на конец периода по дебету счета 01 | 260 000 |

| Начисленная амортизация | Сальдо на конец периода по кредиту счета 02 (субсчет «амортизация») | 120 000 |

| Убыток от обесценения | Сальдо на конец периода по кредиту счета 02 (субсчет «обесценение») | 30 000 |

| Строка «Основные средства» бухбаланса | 260 000 — 120 000 — 30 000 | 110 000 |

Основные средства в балансе будут выглядеть так:

Убыток от обесценения найдет отражение в пояснениях к бухотчетности:

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

Состояние убытка от обесценения проверяется каждый отчетный период. Если он снизился или больше не существует, ранее признанный убыток восстанавливают (п. 110 МСФО (IAS) 36).

Критерии снижения убытка зеркальны признакам обесценения (п. 112 МСФО (IAS) 36). Если обнаружен хотя бы один такой критерий, следует оценить возмещаемую сумму ОС и восстановить убыток от обесценения. При этом новая балансовая стоимость ОС не может превышать ту стоимость, которая была бы у него при отсутствии обесценения (за вычетом амортизации).

Пример. Первоначальная (переоцененная) стоимость ОС — 5 000 000 рублей. Накопившееся обесценение — 100 000 рублей. Накопившаяся амортизация — 2 300 000 рублей. Возмещаемая сумма ОС — 3 000 000 рублей.

Рассчитаем текущую балансовую стоимость ОС — 2 600 000 рублей (5 000 000 рублей — 2 300 000 рублей — 100 000 рублей).

Балансовая стоимость, если бы не было обесценения, равна 2 700 000 рублей (5 000 000 рублей — 2 300 000 рублей).

Получилось, что возмещаемая сумма ОС (3 000 000 рублей) больше его балансовой стоимости, в которой не учтено обесценение (2 700 000 рублей). Чтобы рассчитать восстанавливаемый убыток, надо из «не обесцененной» стоимости вычесть текущую балансовую стоимость: (2 700 000 рублей — 2 600 000 рублей) = 100 000 рублей.

Восстановленный убыток от обесценения считается прочим доходом (п. 119 МСФО (IAS) 36), в бухучете делается запись Дт 02 Кт 91.

Дооценка ОС пойдет на увеличение добавочного капитала (п. 118 МСФО (IAS) 36), она равна 300 000 рублей (3 000 000 рублей — 2 700 000 рублей). На эту сумму делаются проводки Дт 01 Кт 83, Дт 83 Кт 02.

Восстановленный убыток корректирует сумму амортизации в течение оставшегося срока полезного использования (п. 121 МСФО (IAS) 36).

Новости·

26 дек 2021, 09:30

0

0

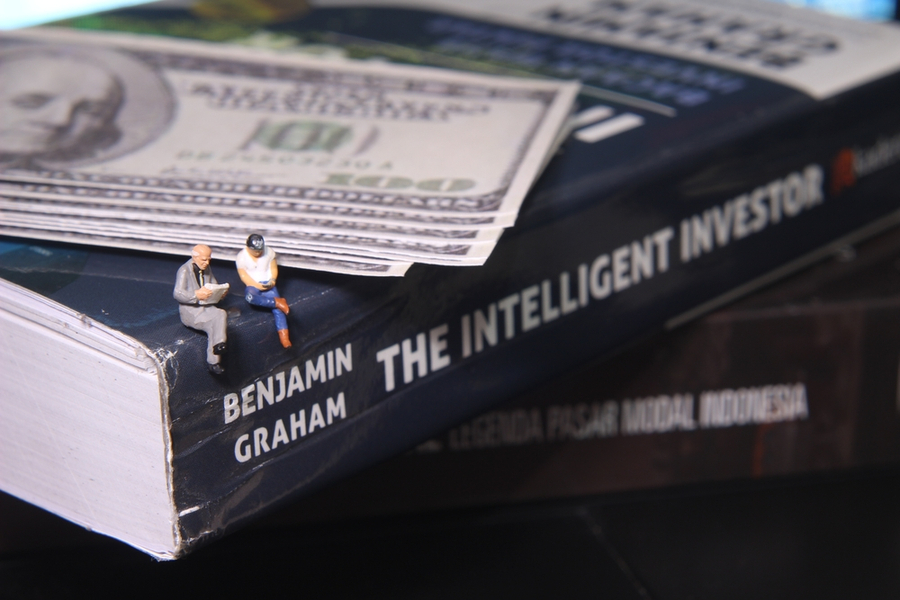

Формула наставника Баффета: как посчитать балансовую стоимость компании

Экономист Бенджамин Грэм считал, что оценка «справедливой» стоимости — единственный эффективный способ узнать, сколько стоит компания. Уоррен Баффет перенял его теорию и заработал миллиарды на бирже

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Финансового аналитика и инвестора Бенджамина Грэма называют отцом стоимостного инвестирования. Таким прозвищем великого экономиста наградили за то, что в течение жизни он призывал инвестиционное сообщество провести фундаментальное различие между инвестициями и спекуляциями. Инвестициями Грэм называл вложения, основанные на тщательном анализе финансовых показателей, поиске внутренней стоимости и оценке долгосрочных перспектив компании. Все остальное — спекуляции.

Уоррен Баффет

— самый известный и успешный ученик Грэма. Он старается следовать формуле определения балансовой стоимости компании и успешно применяет ее уже более 50 лет. В письме акционерам 2015 года Баффет советовал опираться на динамику балансовой стоимости и сопоставлять ее с доходностью индекса S&P 500. Инвестор заявил, что балансовая стоимость на акцию — «грубый, но полезный» способ проследить динамику внутренней стоимости.

Что такое балансовая стоимость и как ее посчитать

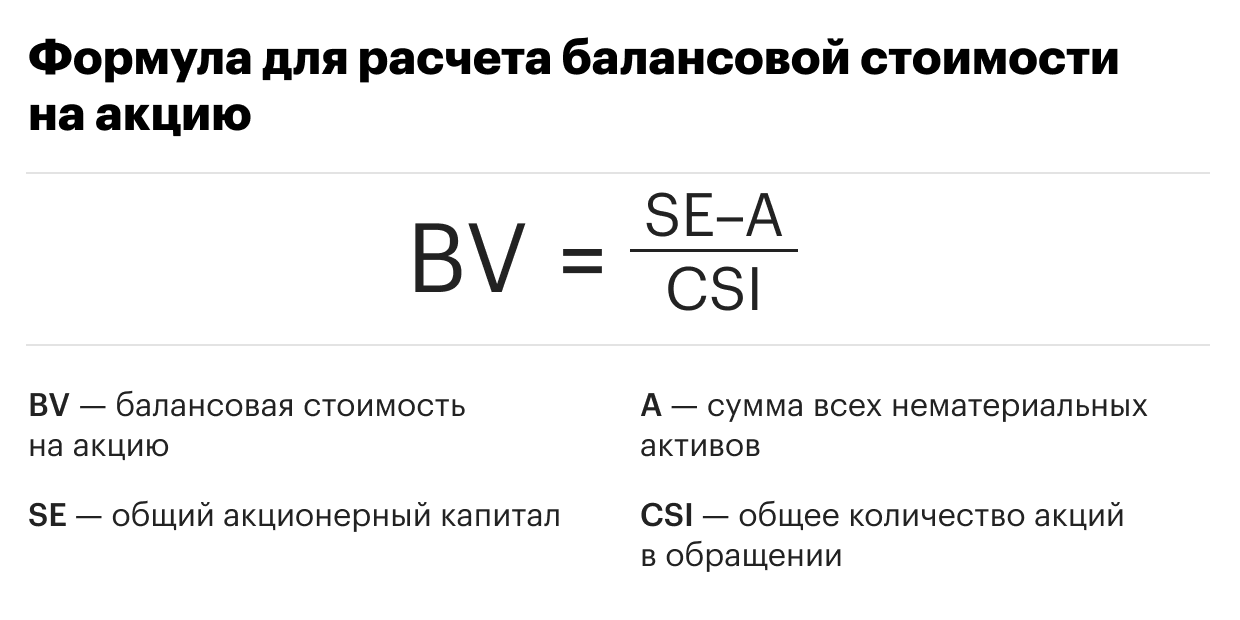

По Грэму, рассчитать балансовую стоимость на акцию можно, если из всего акционерного капитала вычесть сумму нематериальных активов компании и разделить на общее количество обыкновенных акций в обращении. Полученный результат будет отражать стоимость компании на одну акцию. Если рыночная цена акций ниже балансовой стоимости на акцию, то компания недооценена рынком, если выше — переоценена.

Фото: «РБК Инвестиции»

Зная балансовую стоимость компании на одну акцию, инвестор может самостоятельно определить значение коэффициента P/B (цена/балансовая стоимость). Для этого необходимо рыночную цену одной акции компании разделить на показатель балансовой стоимости на акцию. Бенджамин Грэм считал, что оптимальное значение

мультипликатора

P/B не должно превышать 1,5.

Нематериальные активы компании — активы предприятия, которые не имеют материально-вещественной формы. Сюда относят патенты, объекты интеллектуальной собственности, изобретения, компьютерные программы, товарные знаки, особые виды товаров или услуг и деловую репутацию компании.

В качестве примера рассмотрим финансовые показатели Bank of America за третий финансовый квартал 2021 года. По результатам отчетности, общий акционерный капитал банка (сommon shareholders’ equity) составил $249,023 млрд при 8241,2 млн обыкновенных акций в обращении (еnding common shares issued and outstanding). В данном случае при расчете банк не учитывает нематериальные активы, поэтому балансовая стоимость на одну акцию составляет $30,22.

Bank of America

BAC

$28,52

(+2,63%)

Теперь инвестор может самостоятельно посчитать значение коэффициента P/B.

Рыночная стоимость

бумаг Bank of America на момент закрытия 23 декабря составила $44,42, а балансовая стоимость на одну акцию — $30,22. Поэтому показатель P/B составит 1,46х. Поскольку оптимальное значение в формуле Грэма <1,5, то значение коэффициента P/B американского банка можно считать оптимальным.

Фото: Shutterstock

В дополнение к данному показателю инвестор может посчитать значение еще одного коэффициента, который укажет на степень недооценки или переоценки компании. По мнению Грэма, произведение коэффициентов Р/Е (цена/прибыль) и Р/В (цена/балансовая стоимость) не должно превышать 22,5. Оптимальному значению соответствует произведение 15 (Р/Е) и 1,5 (P/B). Данный способ особенно эффективен для определения оценки стоимости акций промышленного, коммунального и финансового секторов.

Почему нельзя полагаться только на значение балансовой стоимости при оценке компании

Использование одного лишь значения балансовой стоимости не будет в полной мере отображать недооцененность или переоцененность компании. Поэтому одновременно с ним используют другие показатели, например показатель рентабельности собственного капитала (ROE), который можно найти, разделив показатель чистой прибыли на собственный капитал компании. Например, если рыночная цена превышает балансовую стоимость, но рентабельность капитала значительно выше, чем у конкурентов, то акции компании могут быть даже недооценены.

Return on Equity (ROE) — показатель рентабельности собственного капитала, который отражает степень эффективности использования материальных и денежных ресурсов.

При стремительном росте рыночной цены показатель P/B будет слишком высоким, поэтому в этом случае по одному показателю не стоит делать вывод о переоцененности акций. Коэффициенты ROE и

P/E

тоже могут ничего не показать в таких случаях — у многих компаний роста чаще всего на этапе развития нет и прибыли. В этом случае стоит посмотреть на другие показатели, например на отношение стоимости компании к полученной ею прибыли до вычета процентов, налога на прибыль и амортизации активов (EV/

EBITDA

).

Также при расчете балансовой стоимости на акцию финансовых организаций может не учитываться величина нематериальных активов, как указано на примере Bank of America. В таком случае общий акционерный капитал просто делится на количество акций в обращении.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

- 22 Апреля 2022

В фундаментальном анализе существует несколько методов определения справедливой цены акции компании: затратный подход, сравнительный анализ и доходный подход на основе дисконтирования денежного потока (DCF).

В данной статье рассмотрим один из методов определения справедливой цены акции исходя из ее балансовой стоимости. Данный подход позволяет сравнить рыночную стоимость компании (капитализацию) со стоимостью имеющихся активов и может дать определенное представление о том переоценены или недооценены акции в данный момент.

Балансовая стоимость

Балансовая стоимость представляет собой стоимость чистых активов компании. Чистые активы рассчитываются как разница между активами (оборотные + внеоборотные) и обязательствами (краткосрочные + долгосрочные).

В статье Что из себя представляет финансовая отчетность компании более подробно рассказывается про бухгалтерскую отчетность компании, где отображается баланс:

Активы (Внеоборотные + Оборотные) = Капитал + Обязательства (Краткосрочные + Долгосрочные).

Исходя из этого можно сделать вывод, что балансовая стоимость — это чистые активы или собственный капитал компании.

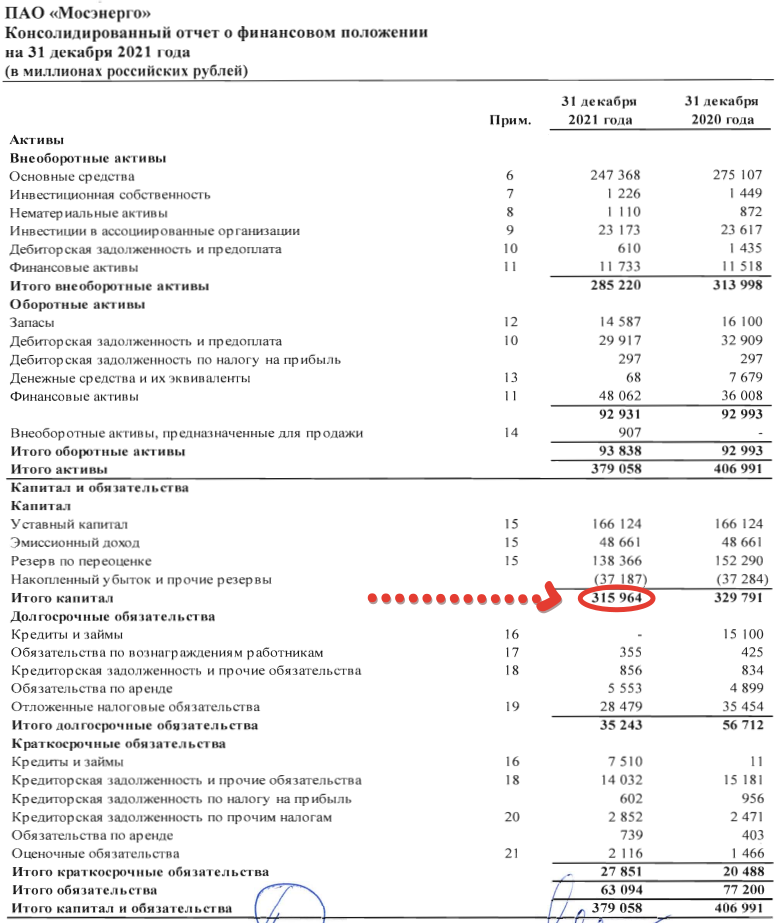

Финансовая отчетность по МСФО за 2021 г. ПАО «Мосэнерго»:

Балансовая стоимость ПАО «Мосэнерго» согласно отчетности составляет 315 964 млн руб.

Зная общее количество акций (39 749 359 700 штук) можно рассчитать стоимость чистых активов приходящуюся на одну акцию:

315 964 000 000 руб. / 39 749 359 700 акций = 7,95 руб./акцию

Стоит учитывать, что в расчете не используются акции, которые выкуплены самой компанией (казначеские и квазиказначейские), их нужно вычитать из общего количества выпущенных акций.

Если у компании помимо обыкновенных акций есть еще и привилегированные, то из балансовой стоимости нужно будет вычесть ликвидационную стоимость привилегированных акций, которая обычно указывается в уставе, и задолженность по дивидендам, если она имеется.

Сравнение балансовой стоимости компании с рыночной

Далее можно сравнить рассчитанную цену акции, исходя из балансовой стоимости активов компании, с текущей рыночной ценой.

Итак, стоимость акции ПАО «Мосэнерго», исходя из стоимости чистых активов на конец 2021 года составляет 7,95 руб., а рыночная цена акции в настоящий момент — 1,72 руб.

Потенциал роста аж 362%! Получается, что мы только что нашли недооцененную акцию и ее тут же надо покупать. Но не все так просто!

Почему рыночная стоимость не равна балансовой?

Во-первых, рыночная цена акции учитывает будущие прибыли/убытки, которые планирует получить компания. Дело в том, что полученная в будущем чистая прибыль или убыток попадет в капитал компании в виде нераспределенной прибыли, и в итоге балансовая стоимость изменится.

Во-вторых, в рыночной стоимости учитываются и активы, которые не отражаются в балансе, например, качество корпоративного управления. И наоборот, нематериальные активы (патенты, товарные знаки, деловая репутация и пр.), которые присутствуют в балансе, трудно поддаются адекватной рыночной оценке и зачастую при определении балансовой стоимости компании вообще не учитываются. Или, как в случае с ПАО «Мосэнерго», инвесторы считают, что рыночная стоимость активов компании, находящихся на балансе, существенно ниже ее балансовой стоимости, что в дальнейшем отразится на снижении стоимости активов и чистой прибыли в виде убытков от обесценения основных средств.

В-третьих, помимо стоимости собственного капитала BV нужно обращать внимание и на его рентабельность (ROE), насколько эффективно компания его использует. Например, ROE (чистая прибыль/капитал) ПАО «Мосэнерго» за 2021 год составил 2 894 / 315 964 * 100% = 0,92% Это довольно низкий показатель, который демонстрирует крайне низкую эффективность использования собственных средств компании, т.к. в таком случае целесообразнее было бы просто продать все активы, а полученные средства положить на банковский депозит с доходностью от 10%. Поэтому чем ниже показатель ROE, тем ниже может быть рыночная цена в сравнении с балансовой.

Также стоит учитывать и специфику отрасли компании. Данный момент более подробно освещен в статье Как анализировать компании перед инвестированием. Например, у компании из сектора электроэнергетики на балансе будут находиться множество дорогостоящих инфраструктурных объектов (земля, здания, ЛЭП), что приводит к значительному увеличению балансовой стоимости. В итоге акции электроэнергетических компаний торгуются значительно ниже своей балансовой стоимости. Также и наоборот, многие высокотехнологичные компании из IT-сектора будут торговаться значительно выше своей балансовой стоимости.

Мультипликатор P/BV (P/B)

Еще одним способом сравнения рыночной цены компании с ее балансовой стоимостью является мультипликатор P/BV, который показывает отношение рыночной капитализации к собственному капиталу.

P — рыночная капитализация, которая рассчитывается как произведение количества акций компании на рыночную стоимость одной акции.

BV или B (book value) — балансовая стоимость компании или собственный капитал, который как было описано выше можно найти в отчетности компании и рассчитать как произведение количества акций компании на балансовую стоимость одной акции.

В итоге получается, что мультипликатор P/BV также показывает соотношение рыночной цены акции и стоимости чистых активов, приходящихся на одну акцию.

По сути данный показатель отражает то, как рынок оценивает 1 рубль собственного капитала компании. Например, P/BV ПАО «Мосэнерго» в данный момент составляет 1,72 / 7,95 = 0,22. Т.е. каждый рубль балансовой стоимости чистых активов компании оценивается рынком в 22 копейки.

Мультипликатор P/BV также используется для сравнения компаний из одной отрасли. Например, если коэффициент меньше среднеотраслевого значения, то предполагается, что компания может быть недооценена рынком. Но нужно всегда учитывать показатель ROE. При ROE ниже среднеотраслевого значения недооценка рынком может быть оправдана. В статье Как сравнивать компании на основе финансовой отчетности более наглядно рассматривается данный момент.

Затратный подход

Затратный подход в фундаментальном анализе основывается на балансовой стоимости компании, который предполагает оценку стоимости компании исходя из рыночной стоимости имущества. Другими словами сколько бы получила компания, если бы прямо сейчас продала все свои активы, находящиеся на балансе.

Чтобы примерно оценить рыночную стоимость активов исходя из балансовой стоимости, активы корректируется на рассчитанные коэффициенты, которые предполагают какая доля актива может быть возвращена в денежной форме при реализации. Корректирующие коэффициенты могут быть разными для разных компаний и отраслей.

|

Статья актива |

Коэффициент |

Обоснование |

|

Основные средства |

1.16 |

Коэффициент отражает стоимость замещения этого актива новым в текущих рыночных условиях. Значение коэффициента рассчитано на основании индекса цен промышленного производства и приросте цен строительной продукции. Выбраны именно эти показатели, так как здания и сооружения могут оцениваться значительно выше текущей стоимости, а машины и оборудование (особенно специфические) могут быть оценены ниже ликвидационной стоимости из-за недостаточной ликвидности данных активов. |

|

Дебиторская задолженность |

0.9 |

Коэффициент отражает долю дебиторской задолженности за вычетом просроченной в общем объеме дебиторской задолженности по организациям Российской Федерации. Данный показатель модифицирован в меньшую сторону из-за снижения экономической стабильности предприятий. |

|

Займы выданные |

0.9 |

Выданные займы можно рассматривать как разновидность долгосрочной дебиторской задолженности. |

|

Отложенные налоговые активы |

0.9 |

Отложенные налоговые активы можно рассматривать как обособленный, специфический вид долгосрочной дебиторской задолженности. |

|

Инвестиции в зависимые общества |

0.88 |

Инвестируя в зависимые общества, компания планирует извлечение прибыли в будущем, поэтому данный показатель рассчитывается с понижающим значением в текущем периоде. |

|

Запасы (сырье, материалы, затраты в незавершенном производстве) |

0.86 |

Одними из наименее ликвидных среди оборотных активов считаются запасы, так как при ликвидации не все из них могут быть реализованы по рыночной стоимости, а многие специфические виды и вовсе могут утратить свою стоимость. |

|

Нематериальные активы |

0.8 |

Так как срок полезного использования НМА колеблется от 2 до 20 лет, а исследования, разработки и прочие нематериальные активы имеют свойство морально устаревать, коэффициент снижен на 20% от базового значения, что отражает снижение ликвидационной стоимости на данные активы. |

|

Прочие активы |

0.5 |

Коэффициент занижен на 50% от базового, так как по этой строке могут быть отражены активы, стоимость которых несущественна, или данные активы не обладают достаточным уровнем ликвидности, чтобы вернуть полную оценочную стоимость при продаже. |

|

Гудвилл |

0 |

Поскольку гудвилл представляет из себя добавочный элемент к балансовой стоимости компании, опосредуемый ее деловой репутацией и узнаваемостью, он не имеет ликвидационной стоимости. |

После корректировки статей активов суммируем полученную сумму и вычитаем все обязательства компании для определения Чистых активов компании или Ликвидационной стоимости.

Данный метод оценки может использоваться, например, для оценки компании при продаже или при банкротстве.

Итоги

-

Одним из методов фундаментального анализа для расчета справедливой цены акции является определение цены акции, исходя из балансовой стоимости активов.

-

Балансовую стоимость компании можно найти в финансовой отчетности в строке Капитал.

-

Рыночная стоимость компании может отличаться от балансовой и зависит от многих факторов среди которых: оценка будущих прибылей или убытков, отличие рыночной стоимость активов от балансовой, эффективность использования капитала (ROE), специфики бизнеса.

-

Для сравнения рыночной цены и балансовой используется мультипликатор P/BV. Данный коэффициент совместно с ROE применяется для сравнения компаний из одной отрасли.

-

Для определения ликвидационной стоимости компании используется Затратный подход, который предполагает примерную рыночную оценку стоимости активов, находящихся на балансе.

-

Не стоит принимать решение об инвестициях в компанию исключительно на основе затратного подхода или мультипликатора P/BV. Для составления полной картины о компании желательно использовать данный метод в сочетании с другими подходами и мультипликаторами.

Теги: обучение

Добавить в «Нужное»

В соответствии с Международными стандартами финансовой отчетности стоимость актива, по которой он отражается в бухгалтерском балансе, не должна превышать его возмещаемую сумму. Напомним, что под возмещаемой суммой понимается наибольшее из двух величин: справедливая стоимость за вычетом затрат на выбытие или ценность использования.

Если же балансовая стоимость актива превышает сумму, которая может быть получена от использования или продажи данного актива, значит, актив обесценился, и организации нужно отразить убыток от обесценения.

Как отражать убыток от обесценения, восстанавливать такой убыток и раскрывать информацию о нем в финансовой отчетности, указано в Международном стандарте финансовой отчетности (IAS) 36 Обесценение активов.

На территории РФ МСФО (IAS) 36 Обесценение активов был введен в действие Приказом Минфина от 28.12.2015 № 217н.

МСФО 36 не действует в отношении запасов, активов, возникающих из договоров на строительство, отложенных налоговых активов, активов, возникающих из вознаграждений работникам, или активов, классифицируемых как предназначенные для продажи, т.к. существующие стандарты, действующие в отношении данных активов, уже содержат требования для признания и оценки этих активов.

Тестирование на обесценение

На конец каждого отчетного периода организация должна определять, нет ли каких-либо признаков обесценения активов. Если имеется любой признак, организация должна определить в отношении актива возмещаемую сумму.

МСФО 36 приводит примеры некоторых признаков обесценения:

- в течение периода произошли или произойдут в ближайшем будущем значительные изменения, имеющие неблагоприятные последствия для организации, в технических, рыночных, экономических или правовых условиях, в которых организация ведет свою деятельность, или на рынке, для которого предназначен актив;

- рыночные процентные ставки повысились в течение периода, и данное увеличение, вероятно, окажет существенное влияние на ставку дисконтирования, используемую при расчете ценности использования, и приведет к существенному снижению возмещаемой суммы актива;

- балансовая стоимость чистых активов организации превышает ее рыночную капитализацию;

- существуют признаки устаревания или физической порчи актива.

Независимо от наличия каких-либо признаков обесценения организация обязана ежегодно тестировать на обесценение:

- нематериальные активы с неопределенным сроком полезного использования, а также те НМА, которые еще не готовы к использованию;

- приобретенный при объединении бизнесов гудвил.

Признание убытка от обесценения и его восстановление

Убыток от обесценения – это превышение балансовой стоимости актива над его возмещаемой суммой.

В общем случае убыток от обесценения немедленно признается в составе прибыли или убытка.

Если актив учитывается по переоцененной стоимости (например, объект основных средств в соответствии с МСФО (IAS) 16), то убыток от обесценения учитывается как уменьшение суммы переоценки в соответствии с положениями соответствующего стандарта.

На конец каждого отчетного периода организация должна определять наличие признаков того, что убыток от обесценения, признанный в предыдущие периоды в отношении актива, отличного от гудвила, больше не существует или уменьшился. При наличии любого такого признака организация должна оценить возмещаемую сумму актива. И восстановить убыток от обесценения.

При этом возросшая балансовая стоимость отдельного актива, отличного от гудвила, приходящаяся на восстановление убытка от обесценения, не должна превышать балансовую стоимость, которая была бы определена (за вычетом амортизационных отчислений), если бы не признавалось никакого убытка от обесценения для данного актива в предыдущие годы.

МСФО 36 подробно рассматривает порядок восстановления убытка от обесценения для отдельного актива, единицы, генерирующей денежные средства, и гудвила.

Раскрытие информации

По каждому виду активов, т. е. группе активов, сходных по характеру и способу использования, организация должна раскрывать следующую информацию:

- сумму убытков от обесценения, признанную в составе прибыли или убытка в течение периода, и статью (статьи) отчета о совокупном доходе, в которой отражаются данные убытки от обесценения;

- сумму восстановления убытков от обесценения, признанную в составе прибыли или убытка в течение периода, и статью (статьи) отчета о совокупном доходе, в которой отражается восстановление данных убытков от обесценения;

- сумму убытков от обесценения по переоцененным активам, признанную в течение периода в составе прочего совокупного дохода;

- сумму восстановления убытков от обесценения по переоцененным активам, признанную в течение периода в составе прочего совокупного дохода.

Какие еще сведения необходимо раскрывать в финансовой отчетности применительно к обесценению активов, указано в МСФО 36.

Идентификация актива, который может быть обесценен

7 В пунктах 8 — 17 указывается, когда должна быть определена возмещаемая сумма. Хотя в данных требованиях используется термин «актив», они в равной мере применимы как к отдельному активу, так и к генерирующей единице. Остальная часть настоящего стандарта построена следующим образом:

(a) в пунктах 18 — 57 установлены требования, относящиеся к оценке возмещаемой суммы. Хотя в данных требованиях также используется термин «актив», но они в равной мере применимы как к отдельному активу, так и к генерирующей единице;

(b) в пунктах 58 — 108 изложены требования в отношении признания и оценки убытков от обесценения. Признание и оценка убытков от обесценения для отдельного актива, отличного от гудвила, рассматривается в пунктах 58 — 64. В пунктах 65 — 108 рассматривается признание и оценка убытков от обесценения для генерирующих единиц и гудвила;

(c) в пунктах 109 — 116 установлены требования для восстановления убытков от обесценения, признанных в предыдущие периоды в отношении актива или генерирующей единицы. Хотя в данных требованиях также используется термин «актив», они в равной мере применимы как к отдельному активу, так и к генерирующей единице. Дополнительные требования для отдельных активов изложены в пунктах 117 — 121, для генерирующей единицы — в пунктах 122 и 123, а для гудвила — в пунктах 124 и 125;

(d) в пунктах 126 — 133 определяется информация, которая должна быть раскрыта относительно убытков от обесценения и их восстановления в отношении актива или генерирующей единицы. В пунктах 134 — 137 определены требования по дополнительному раскрытию информации для генерирующих единиц, к которым в целях тестирования на обесценение были отнесены гудвил и нематериальные активы с неопределенным сроком полезного использования.

8 Актив обесценивается, если его балансовая стоимость превосходит возмещаемую сумму. В пунктах 12 — 14 представлены некоторые признаки, указывающие на возможность возникновения убытков от обесценения. При наличии любых данных признаков организация должна провести формальную оценку возмещаемой суммы. За исключением требований пункта 10, настоящий стандарт не требует, чтобы организация проводила формальную оценку возмещаемой суммы в отсутствие каких-либо признаков обесценения активов.

9 Организация должна на конец каждого отчетного периода оценить, нет ли каких-либо признаков обесценения активов. В случае наличия любого такого признака организация должна оценить возмещаемую сумму актива.

10 Независимо от того, существуют ли какие-либо признаки обесценения, организация также:

(a) тестирует нематериальный актив с неопределенным сроком полезного использования или нематериальный актив, который еще не готов к использованию, на предмет обесценения ежегодно путем сравнения его балансовой стоимости с возмещаемой суммой. Данный тест на обесценение может проводиться в любое время в течение годового периода, при условии, что он проводится каждый год в одно и то же время. Разные нематериальные активы могут проверяться на обесценение в разное время. Однако если такой нематериальный актив первоначально признан в течение текущего годового периода, он должен быть проверен на обесценение до конца текущего годового периода;

(b) тестирует приобретенный при объединении бизнесов гудвил на обесценение ежегодно в соответствии с пунктами 80 — 99.

11 Способность нематериального актива производить в будущем экономические выгоды в объеме, достаточном для возмещения его балансовой стоимости, обычно подвержена большей неопределенности до начала использования актива, чем после начала его использования. Поэтому настоящий стандарт предписывает, что организация должна не реже, чем раз в год, проводить тест на обесценение балансовой стоимости нематериального актива, который еще не готов к использованию.

12 При оценке наличия признаков возможного обесценения активов организация должна рассмотреть, как минимум, следующие признаки:

Внешние источники информации

(a) наличие наблюдаемых признаков того, что стоимость актива снизилась в течение периода значительно больше, чем ожидалось в связи с течением времени или при обычном использовании;

(b) в течение периода произошли или произойдут в ближайшем будущем значительные изменения, имеющие неблагоприятные последствия для организации, в технических, рыночных, экономических или правовых условиях, в которых организация осуществляет деятельность, или на рынке, для которого предназначен актив;

(c) рыночные процентные ставки или иные рыночные нормы доходности инвестиций повысились в течение периода, и данное увеличение, вероятно, окажет существенное влияние на ставку дисконтирования, используемую при расчете ценности использования, и приведет к существенному снижению возмещаемой суммы актива;

(d) балансовая стоимость чистых активов организации превышает ее рыночную капитализацию;

Внутренние источники информации

(e) существуют признаки устаревания или физической порчи актива;

(f) значительные изменения, имеющие неблагоприятные последствия для организации, произошли в течение периода или, как ожидается, произойдут в ближайшем будущем в отношении интенсивности и способа использования или ожидаемого использования актива. Данные изменения включают простой актива, планы по прекращению или реструктуризации деятельности, к которой относится актив, планы по выбытию актива до ранее запланированной даты, а также пересмотр оценки срока полезного использования актива с неопределенного на определенный <1>;

———————————

<1> Как только актив удовлетворяет критерию классификации в качестве предназначенного для продажи (или включается в выбывающую группу, которая классифицируется как предназначенная для продажи), он исключается из сферы применения настоящего стандарта и учитывается в соответствии с МСФО (IFRS) 5 «Внеоборотные активы, предназначенные для продажи, и прекращенная деятельность».

(g) показатели внутренней отчетности указывают на то, что экономическая эффективность актива хуже или будет хуже, чем ожидалось;

Дивиденды от дочерней организации, совместного предприятия или ассоциированной организации

(h) в отношении инвестиций в дочернюю организацию, совместное предприятие или ассоциированную организацию инвестор признает дивиденды от инвестиций, и существует подтверждение того, что:

(i) балансовая стоимость инвестиций в отдельной финансовой отчетности превышает балансовую стоимость чистых активов объекта инвестиций в консолидированной финансовой отчетности, включая соответствующий гудвил; или

(ii) дивиденды превышают общий совокупный доход дочерней организации, совместного предприятия или ассоциированной организации в периоде, в котором объявлены дивиденды.

13 Перечень, указанный в пункте 12, не является исчерпывающим. Организация может выявить иные признаки возможного обесценения актива, из-за чего также потребуется определение организацией возмещаемой суммы актива или, в случае гудвила, проведение теста на обесценение в соответствии с пунктами 80 — 99.

14 Показатели внутренней отчетности, которые указывают на возможное обесценение актива, включают следующие индикаторы:

(a) денежные потоки для приобретения актива или последующие потребности в денежных средствах для его эксплуатации или содержания значительно превышают первоначально запланированную в бюджете сумму;

(b) фактические чистые денежные потоки или операционная прибыль или убыток от актива, значительно хуже, чем запланированные показатели;

(c) существенно снизились чистые денежные потоки или операционная прибыль либо значительно увеличились убытки от актива, заложенные в бюджете; или

(d) суммарные данные текущего периода и бюджета на будущие периоды в отношении актива демонстрируют операционные убытки или чистые оттоки денежных средств.

15 Как указано в пункте 10, настоящий стандарт требует, чтобы нематериальный актив с неопределенным сроком полезного использования или еще не готовый к использованию и гудвил проверялись на обесценение не реже, чем раз в год. Помимо применения требований пункта 10, при определении необходимости оценивать возмещаемую сумму актива применяется концепция существенности. Например, если предыдущие расчеты показывают, что возмещаемая сумма актива значительно выше его балансовой стоимости, организации не нужно повторно оценивать возмещаемую сумму актива, если не произошло событие, устраняющее данную разницу. Аналогично предыдущий анализ может показать, что возмещаемая сумма актива не чувствительна к одному (или нескольким) показателям, перечисленным в пункте 12.

16 В качестве примера ситуации, упомянутой в пункте 15: если рыночные процентные ставки или иные рыночные нормы доходности инвестиций увеличились в течение рассматриваемого периода, организация не обязана проводить формальную оценку возмещаемой суммы актива в следующих случаях:

(a) если ставка дисконтирования, использованная при расчете ценности использования актива, вряд ли изменится в результате повышения данных рыночных ставок. Например, увеличение процентных ставок по краткосрочным займам не может в существенной мере повлиять на ставку дисконтирования, используемую для актива с продолжительным оставшимся сроком полезного использования;

(b) если ставка дисконтирования, использованная при расчете ценности использования актива, скорее всего, изменится в результате повышения данных рыночных ставок, но ранее проведенный анализ чувствительности возмещаемой суммы показал, что:

(i) существенное уменьшение возмещаемой суммы маловероятно, поскольку будущие денежные потоки также, скорее всего, увеличатся (например, в некоторых случаях организация может продемонстрировать, что она корректирует свою выручку, чтобы компенсировать увеличение рыночных ставок); или

(ii) уменьшение возмещаемой суммы вряд ли приведет к существенному убытку от обесценения.

17 При наличии признаков возможного обесценения актива это может указывать на то, что оставшийся срок полезного использования, метод амортизации или ликвидационная стоимость актива должны быть пересмотрены и скорректированы в соответствии со стандартом, применимым к данному активу, даже если никаких убытков от обесценения в отношении этого актива не признается.

Балансовая стоимость акции — значимый показатель для высшего менеджмента фирмы, а также инвесторов и партнеров. Как его правильно интерпретировать и корректно подсчитать балансовую стоимость акции?

Что такое балансовая стоимость акций?

Прежде всего, следует отличать термин «балансовая стоимость акций» от других похожих на него понятий, а именно: «балансовая стоимость акции» или «балансовая стоимость на акцию».

Первый из вышеуказанных терминов означает стоимость акций, которые эмитированы компанией, уменьшенную на величину ее обязательств. Этот параметр, если следовать распространенной в среде российских экономистов методологии, можно считать тождественным величине собственного капитала организации либо величине ее чистых активов.

На основе рассмотренного нами показателя может быть рассчитана балансовая стоимость акции (или «балансовая стоимость на акцию»), то есть отдельно взятой ценной бумаги. Данная операция осуществляется посредством деления общей суммы балансовых активов на количество обыкновенных акций, то есть тех, что учитываются обособленно от привилегированных акций, предполагающих фиксированные дивидендные выплаты держателям.

Главное условие корректной интерпретации такого показателя, как балансовая стоимость акций, — его наблюдение в динамике. Например, по месяцам. Если он с течением времени снижается, то это может свидетельствовать о тех или иных проблемах в бизнесе.

Как соотносятся балансовая и рыночная стоимость акций?

Стоит также различать балансовую и рыночную стоимость акций. Дело в том, что первый показатель — учетный, фиксируемый в конкретном отчетном периоде исходя из реальных объемов капитала, находящегося в собственности организации. В свою очередь, рыночная стоимость акций определяется на бирже или в среде инвесторов, исходя из уровня спроса на них, экономической и часто политической конъюнктуры.

Рыночная стоимость акций может существенно превышать балансовую и наоборот. Во втором случае инвестор или трейдер зачастую имеет основания ожидать увеличения рыночной цены акции и приближения ее к балансовой (а впоследствии и превышения). Если же рыночная цена акции существенно превышает балансовую, то при определенных рыночных условиях она может снизиться до уровня, близкого к тому, что характеризует балансовую стоимость.

Именно это обстоятельство во многом объясняет заинтересованность инвесторов и трейдеров в обладании информацией о чистых активах фирмы и возможности исчислить в итоге балансовую стоимость ее акций. Это позволит соотнести такие сведения с рыночными показателями и определить, насколько высока вероятность роста котировок.

Стоит отметить, что ни балансовая, ни рыночная стоимость акций (и даже их устойчивое удорожание или, наоборот, удешевление в течение значительного промежутка времени) не могут быть однозначным индикатором эффективности бизнес-модели компании. Для инвестора всегда будет важен и ряд дополнительных показателей, таких как, например, коэффициент обеспеченности фирмы собственными оборотными средствами или коэффициент автономии.

Узнать больше об указанных коэффициентах вы можете из статей:

- «Коэффициент обеспеченности собственными оборотными средствами»;

- «Что показывает коэффициент автономии — формула по балансу?»

Определенная нами разница между терминами «балансовая стоимость акций» и «балансовая стоимость акции» предопределяет различия в принципах определения величины того или иного показателя.

Изучим, как высчитываются значения первого и второго финансовых показателей, подробнее.

Как рассчитывается балансовая стоимость акций?

Как мы отметили выше, понятие балансовой стоимости акций, если следовать популярной интерпретации, соответствует сущности чистых активов (или ЧА) либо собственного капитала фирмы. Самый распространенный способ исчислить ЧА — определить разницу между стоимостью активов фирмы и ее обязательствами по бухгалтерскому балансу.

Подход, о котором идет речь, предполагает, что из состава активов фирмы исключаются долги учредителей и акционеров, связанные с внесением платежей в основной капитал, а из состава обязательств должны быть исключены суммы, отражающие доходы будущих периодов в виде:

- государственной помощи;

- безвозмездного получения того или иного имущества.

Общая сумма активов компании отражается в строке 1600 бухгалтерского баланса, общая сумма обязательств — в строках 1400 и 1500 (соответственно, это долгосрочные и краткосрочные обязательства).

Долги учредителей (ДУ) по взносам в УК отражаются на Дт счета 75 и Кт счета 80. Что касается получения имущества, а также государственной помощи в рамках ДБП, сведения, необходимые для их определения, отражаются по Кт счета 98.

Формула определения размера чистых активов фирмы и в то же время балансовой стоимости акций будет выглядеть так:

БА = (стр. 1600 – ДУ) – (стр. 1400 + стр. 1500 – ДБП).

Отметим, что эта формула сформирована в соответствии с методологией определения размера чистых активов, которая предложена Минфином РФ и опубликована ведомством в приказе от 28.08.2014 № 84н.

Как рассчитать балансовую стоимость на акцию?

На основе балансовой стоимости можно подсчитать второй показатель — балансовую стоимость на акцию. Но для этого нам понадобятся сведения, отражающие количество обыкновенных акций фирмы (или Коа). Где эту информацию взять?

Данные о количестве обыкновенных акций компании могут фиксироваться в разных источниках. Если говорить об официальных документах, то количество акций тех или иных типов, в соответствии с положением ЦБ РФ от 11.08.2014 № 428-П, всегда указывается в решении о размещении ценных бумаг, на основании которого осуществляется их выпуск и государственная регистрация.

Кроме того, в соответствии с п. 5.16 положения № 428-П государственная регистрация выпуска ценных бумаг может быть осуществлена, только если компания зафиксирует сведения о количестве акций тех или иных категорий в своем уставе.

Безусловно, не считая решения о размещении ценных бумаг, а также устава, у компании могут быть иные источники данных о количестве обыкновенных акций, находящихся в обороте, например, реестры программ финансового и управленческого учета.

Таким образом, формула определения балансовой стоимости акции (или БСА) будет выглядеть так:

БСА = БА / Коа.

Итоги

Балансовая стоимость акций (акции) — показатель, значимый как с точки зрения повышения эффективности менеджмента, так и для повышения инвестиционной привлекательности компании. Его расчет достаточно прост — нужны только сведения из ключевых источников бухучета (бухбаланса и плана счетов), а также некоторые данные из внутрикорпоративных уставных документов (решение о размещении акций либо устав).

Важно интерпретировать значение данного показателя исходя из его динамики, а также корректно соотносить его с рыночной стоимостью акций (акции), поскольку она формируется в соответствии с законами спроса, предложения на ценные бумаги, а также в силу влияния экономических и политических факторов, в то время как балансовая стоимость акций, как правило, формируется на основе реальных производственных показателей компании.