Этапы расчета амортизации

Способы амортизации

Оптимизация затрат на амортизацию оборудования

С вопросами начисления амортизации сталкивается каждое предприятие, которое приобретает и учитывает в бухгалтерском учете основные средства. Многие компании заинтересованы в том, чтобы как можно скорее отнести стоимость приобретенных основных средств в состав расходов. Очевидно, что чем быстрее стоимость основных средств переносится на себестоимость, тем быстрее сокращается налогооблагаемая база.

В соответствии со ст. 256 Налогового кодекса РФ (далее — НК РФ) амортизируемым имуществом признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности и используются им для извлечения дохода (со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб.).

Под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 руб.

ЭТАПЫ РАСЧЕТА АМОРТИЗАЦИИ

Определяем первоначальную стоимость основных средств

Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно либо выявлено в результате инвентаризации, — как сумма, в которую оценено такое имущество), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением налога на добавленную стоимость и акцизов.

В соответствии с Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01)[1] стоимость объектов основных средств погашается посредством начисления амортизации.

Восстановление основных средств может осуществляться с помощью ремонта, модернизации и реконструкции. В этих случаях у предприятия, как правило, появляются затраты — на оплату труда основным производственным работникам, участвующим в выполнении работ, уплату страховых взносов, оплату материальных расходов, оплату работ сторонним организациям и т. п.

Затраты по ремонту объекта основных средств отражаются в бухгалтерском учете по дебету соответствующих счетов учета затрат на производство в корреспонденции с кредитом счетов учета произведенных затрат, и не увеличивают первоначальную стоимость объекта основных средств[2].

Затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т. п.) объекта основных средств (п. 26 ПБУ 6/01).

В таком случае соответствующие корректировки вносятся в инвентарную карточку или заводится новая карточка (ранее присвоенный номер сохраняется), в которой отражаются новые показатели.

В случае проведения восстановительных работ может быть изменен и срок полезного использования — это тоже должно быть отражено в инвентарной карточке.

Пересматривать стоимость основных средств можно не чаще одного раза в год. Для этого определяется восстановительная стоимость.

Восстановительная стоимость — это стоимость воспроизводства основного средства при современных условиях (ценах, технологии, автоматизации и т. п.).

Решение о переоценке основных средств утверждается приказом руководства предприятия с указанием перечня основных средств, которые необходимо переоценить.

Определяем срок полезного использования

Амортизация основных средств – это способ распределения их стоимости в течение срока полезного использования.

Срок полезного использования объекта основных средств определяется организацией при принятии его к бухгалтерскому учету исходя из:

• ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

• ожидаемого физического износа (зависит от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта);

• нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

Если в результате реконструкции или модернизации первоначально принятые нормативные показатели функционирования объекта основных средств улучшатся (повысятся), организация пересматривает срок полезного использования этого объекта.

Выбираем методику расчета амортизации

Выбранный способ начисления амортизации по группе однородных объектов основных средств применяется в течение всего срока полезного использования объектов, входящих в эту группу.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

Линейный способ расчета амортизации

Для погашения стоимости объектов основных средств определяется сумма амортизационных отчислений. При линейном способе сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

В соответствии со ст. 259 НК РФ вне зависимости от установленного налогоплательщиком в учетной политике для целей налогообложения метода начисления амортизации линейный метод начисления амортизации применяется в отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в восьмую–десятую амортизационные группы, независимо от срока ввода в эксплуатацию соответствующих объектов, а также амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья.

В отношении прочих объектов амортизируемого имущества независимо от срока введения объектов в эксплуатацию применяется метод начисления амортизации, установленный налогоплательщиком в учетной политике для целей налогообложения.

Самый распространенный способ начисления амортизации — линейный благодаря простоте расчетов: расчет производится единожды в самом начале, полученная сумма будет одинаковой для всего срока эксплуатации.

Кроме того, такой перенос стоимости оборудования в состав себестоимости является максимально равномерным, в отличие от других методов, когда чаще всего в начале суммы амортизации выше, чем в последующие периоды.

Пример 1

ООО «Альфа» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Определим ежемесячные нормы амортизационных отчислений:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования и за 5 лет стоимость полностью будет списана.

2. Определим годовую сумма амортизационных отчислений:

150 000 руб. × 20 % = 30 000 руб.,

т. е. ежегодно в счет амортизации будут списываться 30 000 руб., что за 5 лет покроет всю сумму приобретения данного оборудования.

3. Рассчитаем ежемесячную сумму амортизационных отчислений:

30 000 рублей / 12 мес. = 2500 руб.

Способ уменьшаемого остатка

При способе уменьшаемого остатка сумма амортизационных отчислений рассчитывается исходя из остаточной стоимости (первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) за минусом начисленной амортизации) объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

К сведению

Субъекты малого предпринимательства могут применять коэффициент ускорения, равный 2, а по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент ускорения в соответствии с условиями договора финансовой аренды не выше 3.

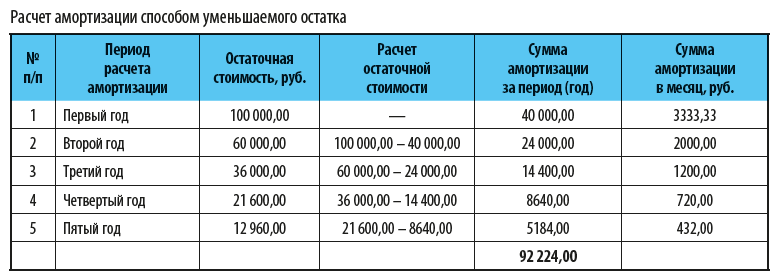

Пример 2

ООО «Альфа» приобрело оборудование стоимостью 100 000 руб., срок полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Рассчитаем суммы амортизации по способу уменьшаемого остатка:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования, и за 5 лет стоимость полностью будет списана.

2. Применим коэффициент ускорения, равный 2. Тогда годовая норма амортизации составит уже 40 %.

3. В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, — это 40 тыс. руб.:

100 000 × 40 %.

Во второй год эксплуатации амортизация начисляется в размере 40 % от остаточной стоимости на начало отчетного года, т. е. разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, и составит 24 тыс. руб.:

(100 тыс. руб. – 40 тыс. руб.) × 40 %.

В третий год эксплуатации амортизация начисляется в размере 40 % от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, и составит 14,4 тыс. руб.:

(60 – 24) × 40 %

и т. д. (см. таблицу).

4. По окончании периода осталась несписанной часть первоначальной стоимости оборудования — 7776 руб. (100 000 – 92 224), поэтому необходимо «досписать» эту сумму, например, единовременно включить ее в сумму амортизации (порядок учета таких разниц должен быть отражен в учетной политике компании).

Способ списания стоимости по сумме чисел лет срока полезного использования

В этом случае сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

К сведению

Как и нелинейный метод начисления амортизации, способ списания стоимости по сумме чисел срока полезного использования оборудования предполагает ускоренное списание в первые годы эксплуатации. Правда, в отличие от способа уменьшаемого остатка, данный способ позволяет списать стоимость полностью.

Пример 3

ООО «Восход» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет, относящийся к третьей амортизационной группе.

Определим суммы амортизации:

1. Сумма чисел лет срока службы оборудования составит

1 + 2 + 3 + 4 + 5 = 15 лет.

2. Амортизация за первый год эксплуатации:

5 / 15 × 150 000 = 50 000 руб.

3. Амортизация за второй год эксплуатации:

4 / 15 × 150 000 = 40 000 руб.

4. Амортизация за третий год эксплуатации:

3 / 15 × 150 000 = 30 000 руб.

5. Амортизация за четвертый год эксплуатации:

2 / 15 × 150 000 = 20 000 руб.

6. Амортизация за пятый год эксплуатации:

1 / 15 × 150 000 = 10 000 руб.

Таким образом, вся сумма, за которую было приобретено оборудование, списана без остатка (50 тыс. руб. + 40 тыс. руб. + 30 тыс. руб. + 20 тыс. руб. + 10 тыс. руб.), но в первые периоды эксплуатации списывались более значительные суммы, чем в последующие годы.

Способ списания стоимости пропорционально объему продукции (работ)

При начислении амортизации по объектам основных средств способом списания стоимости пропорционально объему продукции (работ) годовая сумма амортизационных отчислений определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования такого объекта.

Данный метод начисления амортизации особенно актуален, когда есть прямая зависимость износа оборудования от степени активности его использования.

Особенно активно данный метод используется в автохозяйстве, когда списание может осуществляться на каждую тысячу километров; а также при возможности определения количества продукции, планируемой к выпуску на конкретном оборудовании за период его полезного использования.

Пример 4

ООО «Радуга» приобрело оборудование стоимостью 150 000 руб., на котором планируется выпустить 30 000 единиц продукции в период его полезного использования.

Рассчитаем суммы амортизации, если известно, что в первый год эксплуатации планируется выпустить 9000 единиц продукции, во второй год — 10 000, а в третий — 11 000 единиц продукции:

1. Сумма амортизации на выпуск 1 единицы продукции составит:

150 000 руб. / 30 000 ед. = 5 руб.

2. Амортизация оборудования за первый год эксплуатации:

5 руб. × 9000 ед. = 45 000 руб.

3. Амортизация оборудования за второй год эксплуатации:

5 руб. × 10 000 ед. = 50 000 руб.

4. Амортизация оборудования за третий год эксплуатации:

5 руб. × 11 000 ед. = 55 000 руб.

Таким образом, за первые три года эксплуатации и при выпуске всех 30 000 единиц продукции оборудование будет полностью самортизированным (45 тыс. руб. + 50 тыс. руб. + 55 тыс. руб.), т. е. его стоимость будет полностью перенесена в состав себестоимости.

ОПТИМИЗИРУЕМ ЗАТРАТЫ НА АМОРТИЗАЦИЮ ОБОРУДОВАНИЯ

Есть следующие способы оптимизировать затраты на амортизацию:

• Постановка оборудования на учет в качестве составных частей.

• Применение амортизационной премии.

• Применение специального повышающего коэффициента.

Рассмотрим эти способы.

Постановка на учет оборудования в качестве составных частей

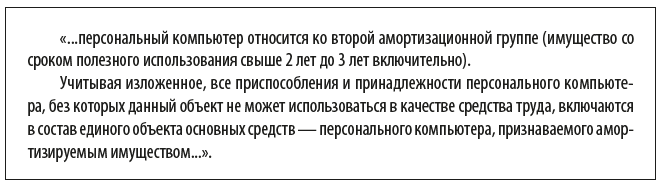

Учитывая, что в соответствии со ст. 256 НК РФ амортизируемым имуществом признается имущество с первоначальной стоимостью более 100 000 руб., самый простой способ — приобрести основное средство «частями». Например, не весь компьютер целиком, если его стоимость будет превышать 100 000 руб., а отдельно монитор, системный блок, мышь, клавиатуру и т. д.

В бухгалтерском учете основные средства учитываются по счету 01 «Основные средства», где отображается информация о наличии и движении основных средств организации, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении.

Амортизация в бухгалтерском учете отражается по счету 02 «Амортизация основных средств», на котором собирается информация об амортизации, накопленной за время эксплуатации объектов основных средств.

Если компания приобретет оборудование дешевле, чем за 100 000 руб., его не нужно учитывать на счете 01, как и применять счет 02, ведь все расходы можно будет единовременно принять к учету.

Пример 5

ООО «Транслогистик» приобрело оборудование (ПК) за 115 000 руб. ПК состоит из системного блока стоимостью 80 000 руб. и монитора с диагональю 27’ стоимостью 35 000 руб.

Если учитывать ПК как «монитор + системный блок», то придется учитывать его в качестве основного средства с отражением на счете 01 и переносом стоимости приобретения через счет 02 «Амортизация». Если же мы учитываем их как самостоятельные объекты, то так как их стоимость по отдельности не превышает 100 000 руб., они не будут являться основными средствами и их стоимость можно сразу списать в расходы.

Мнения о применении такого способа оптимизации амортизации (постановка на учет оборудования не как единого целого, а в качестве составных частей) разнятся. Так, например, Минфин России в письме № 03-03-06/2/110 от 02.06.2010 указывает следующее:

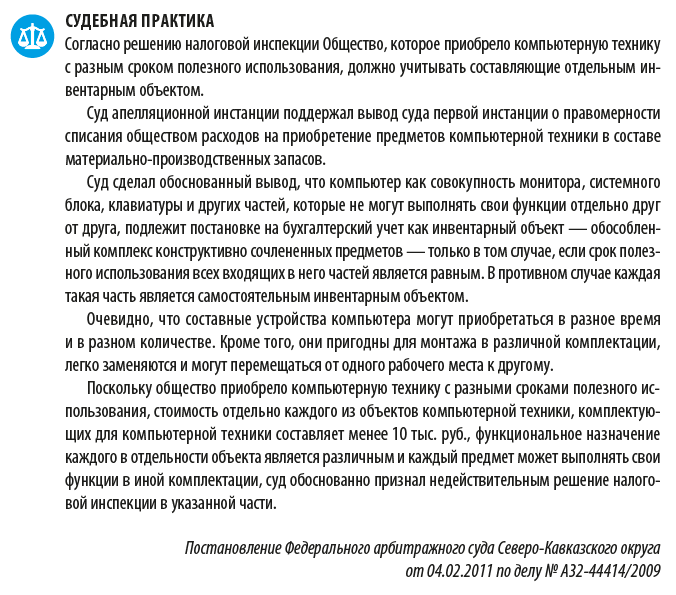

С другой стороны, есть судебная практика с противоположным мнением.

Применение амортизационной премии

В соответствии со ст. 258 НК РФ налогоплательщик имеет право воспользоваться амортизационной премией, т. е. включить в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно), а также не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения и т. д.

Если налогоплательщик использует указанное право, соответствующие объекты основных средств после их ввода в эксплуатацию включаются в амортизационные группы (подгруппы) по своей первоначальной стоимости за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости, отнесенных в состав расходов отчетного (налогового) периода, а суммы, на которые изменяется первоначальная стоимость объектов в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации объектов, учитываются в суммарном балансе амортизационных групп (подгрупп) (изменяют первоначальную стоимость объектов, амортизация по которым начисляется линейным методом) за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) таких сумм.

Если основное средство, в отношении которого была применена амортизационная премия, реализовано ранее чем по истечении пяти лет с момента введения его в эксплуатацию взаимозависимому с налогоплательщиком лицу, суммы расходов, которые ранее были включены в состав расходов очередного отчетного (налогового) периода, подлежат включению в состав внереализационных доходов в том отчетном (налоговом) периоде, в котором была осуществлена такая реализация.

Пример 6

АО «Рассвет» приобрело оборудование стоимостью 200 000 руб., срок полезного использования — 4 года (третья амортизационная группа).

Рассчитаем суммы амортизации с учетом применения амортизационной премии в соответствии со ст. 258 НК РФ:

1. Так как оборудование относится к третьей амортизационной группе, то максимальный процент премии, который допустимо применить, — 30 %:

200 000 руб. × 30 % = 60 000 руб.

2. Рассчитаем ежемесячные амортизационные отчисления:

(200 000 руб. – 60 000 руб.) / (12 мес. × 4 года) = 2916,67 руб.

3. Рассчитаем ежегодные амортизационные отчисления:

12 мес. × 2916,67 руб. = 35 000,04 руб.

4. Для сравнения рассчитаем амортизационные отчисления, если бы компания не применяла амортизационную премию:

• 200 000,00 / (12 мес. × 4 года) = 4166,67 руб. — ежемесячные суммы;

• 4166,67 × 12 мес. = 50 000 руб. — ежегодные суммы.

5. При применении амортизационной премии годовая сумма амортизационных отчислений составит 35 000,04 руб. против 50 000 руб. при условии неприменения амортизационной премии, что позволит компании снизить себестоимость продукции, выпускаемой с использованием данного оборудования, почти на 15 000 руб.:

50 000 руб. – 35 000,04 руб. = 14 999,96 руб.

Применение специального повышающего коэффициента (не более 2)

Еще один метод оптимизации амортизации находим в ст. 259.3 НК РФ, в соответствии с которой налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не выше 2:

1) в отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности.

К сведению

Под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации.

При применении нелинейного метода начисления амортизации указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении собственных амортизируемых основных средств налогоплательщиков — сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты);

3) в отношении собственных амортизируемых основных средств налогоплательщиков — организаций, имеющих статус резидента промышленно-производственной или туристско-рекреационной особой экономической зоны либо участника свободной экономической зоны;

4) в отношении амортизируемых основных средств, относящихся к объектам (за исключением зданий), имеющим высокую энергетическую эффективность, в соответствии с перечнем таких объектов, установленным Правительством РФ, или к объектам (за исключением зданий), имеющим высокий класс энергетической эффективности, если в отношении таких объектов в соответствии с законодательством РФ предусмотрено определение классов их энергетической эффективности;

5) в отношении амортизируемых основных средств, относящихся к основному технологическому оборудованию, эксплуатируемому в случае применения наилучших доступных технологий, согласно утвержденному Правительством РФ перечню основного технологического оборудования;

6) в отношении амортизируемых основных средств, включенных в первую–седьмую амортизационные группы и произведенных в соответствии с условиями специального инвестиционного контракта.

Применение специального повышающего коэффициента (не более 3)

В соответствии со ст. 259.3 НК РФ налогоплательщики также вправе применять к основной норме амортизации специальный коэффициент, но не выше 3:

1) в отношении амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинга), — налогоплательщики, у которых данные основные средства должны учитываться в соответствии с условиями договора финансовой аренды (договора лизинга).

Указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности;

3) в отношении амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья;

4) в отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения, по перечню, установленному Правительством РФ.

Пример 7

ООО «Гамма» приобрело оборудование стоимостью 150 000 руб., срок полезного использования — 3 года (третья амортизационная группа).

Рассчитаем амортизационные отчисления с учетом возможности применения повышающего коэффициента 2 в соответствии с утвержденной учетной политикой компании:

1. Сумма ежемесячной амортизации при условии применения повышающего коэффициента составит:

150 000 / (12 мес. × 3 года) × 2 = 8333,33 руб.

Таким образом, вся сумма приобретения будет списана не за 3 года, а за полтора (8333,33 руб. × 1,5 года × 12 мес.), в ускоренном режиме с учетом повышающего коэффициента.

При этом, ежегодные суммы амортизации составят:

• 8333,33 руб. × 12 мес. = 100 000 руб. — первый год;

• 8333,33 руб. × 6 мес. = 50 000 руб. — второй год.

2. Если бы компания не применяла повышающий коэффициент, то амортизационные начисления составили бы:

• 150 000 / (12 мес. × 3 года) = 4166,67 — ежемесячные начисления;

• 4166,67 × 12 мес. = 50 000,00 руб.

3. Рассчитаем экономию на налоге на прибыль за счет сокращения налоговой базы на примере первого года эксплуатации:

(100 000 – 50 000 руб.) × 20 % = 10 000 руб.

Заключение

Какой метод амортизации выбрать — каждая компания решает самостоятельно исходя из номенклатуры основных средств, их технического состояния, а также с учетом своего финансового состояния.

Выбор в пользу ускоренной амортизацией обычно делают компании, заинтересованные в скорейшем обновлении основных средств путем замены полностью самортизированных на новые, усовершенствованные объекты.

Амортизационную премию, как правило, используют компании, которые хотят снизить свои затраты при производстве продукции, чтобы повысить ее конкурентоспособность.

[1] Утверждено Приказом Минфина России от 30.03.2001 № 26н (в ред. от 16.05.2016).

[2][2] Пункт 67 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 № 91н (в ред. от 24.12.2010, с изм. от 23.01.2020; далее — Методические указания).

Статья опубликована в журнале «Справочник экономиста» № 7, 2020.

Отражаемые в учете амортизационные отчисления — это, простыми словами, постепенный перенос стоимости основных средств в расходы, отраженные в учете в денежном выражении. Но такое определение не раскрывает в полной мере сущность амортизации. Узнаем, что амортизируют в учете, как рассчитать сумму амортизации и какие способы начисления бывают.

Какое имущество амортизируют

В ФСБУ 6/2020 разъясняется, что такое амортизация основных средств, — это способ учета затрат на приобретение имущества, когда стоимость ежемесячно списывают в расходы в течение срока полезного использования (СПИ).

Для сведения: как применять ФСБУ 6/2020 «Основные средства»

В бухучете амортизируют:

- основные средства;

- нематериальные активы;

- право пользования активом.

Лимиты стоимости амортизированного имущества в бухучете не установлены, но компания вправе установить такие ограничения самостоятельно (п. 5 ФСБУ 6/2020, п. 3 ПБУ 14/2007, п. 17 ФСБУ 25/2018).

В налоговом учете амортизируется имущество с первоначальной стоимостью от 100 000 рублей и сроком полезного использования больше 12 месяцев. К амортизируемому имуществу в НУ относят основные средства и НМА (ст. 256 НК РФ).

Дополнительно: нормы амортизации по группам основных средств

Что такое амортизация простыми словами

Ответим на вопрос блока на примере.

Организация купила станок для производства мебели. Она планирует использовать его в течение 10 лет — это срок полезного использования, его переводят в месяцы. Стоимость станка — 10 млн рублей, доставка из Москвы в Санкт-Петербург — 20 000 руб. Компания не вправе затраты на приобретение оборудования и его доставку принять к расходной части единовременно. Стоимость станка, доставки поделится, например, равными долями на весь предполагаемый период использования — 10 лет.

Амортизация основных фондов — это отнесение осуществленных затрат на приобретение оборудования на себестоимость произведенной продукции. Ежемесячно кусочек от осуществленных затрат на покупку станка фирма отнесет к расходам, например, на счет учета 20 «Основное производство».

Способы начисления амортизации

В бухгалтерском учете, на основании п. 35, 36 ФСБУ 6/2020, выделяют несколько способов начисления амортизации:

- линейный;

- уменьшаемого остатка;

- списания стоимости пропорционально объему продукции (работ).

В налоговом учете ст. 259 НК РФ выделяет линейный и нелинейный способы.

Что понимают под амортизационными отчислениями

Для бухучета амортизационные отчисления — вид издержек производства, на которые систематически переносят стоимость основных средств и иных активов на себестоимость продукции, работ, услуг в связи с утратой их первоначальных характеристик. Амортизация основных средств в экономике — это ежемесячное отнесение части стоимости оборудования, его доставки, установки на сч. 20, 26 и т. д.

Согласно ФСБУ 6/2020, понятие амортизационных отчислений трактуется как постепенное погашение стоимости основного средства (п. 27 ФСБУ 6/2020). Начисляются они по всем видам имущества, учтенного в составе ОС, за исключением (п. 28 ФСБУ 6/2020):

- инвестиционной недвижимости, отражаемой по переоцененной стоимости;

- земельных участков, объектов природопользования и др.;

- законсервированных или не используемых организацией, предназначенных для целей реализации законодательства РФ.

По ранее действовавшим нормам амортизация не начислялась по ОС, находящимся в простое или временно неиспользуемым.

Фактически амортизационные отчисления расходуются на восстановление в течение срока полезного использования ОС денежных сумм, эквивалентных стоимости ранее купленного основного средства.

В налоговом учете амортизируемое имущество — это имущество и объекты интеллектуальной собственности, которые соответствуют следующим критериям (п. 1 ст. 256 НК РФ):

- они принадлежат организации (за исключением ситуаций, приведенных в п. 1 ст. 256, п. 1, 10 ст. 258 НК РФ, ч. 1 ст. 2 Федерального закона № 382-ФЗ от 29.11.2021). К примеру, если договор лизинга заключен до 2022 г. и предмет лизинга учитывается на балансе лизингополучателя, то он вправе делать по нему начисления;

- используются в деятельности, направленной на получение дохода, но не потребляются в ходе производства как сырье и материалы и не реализуются как товар;

- первоначальная стоимость превышает 100 000 руб.;

- срок полезного использования — более 12 месяцев.

В некоторых случаях основное средство следует исключить из состава амортизируемого имущества, например, если оно находится на реконструкции больше 12 месяцев и не используется (п. 3 ст. 256 НК РФ).

Амортизируемым имуществом признаются и неотделимые улучшения в объекты ОС, которые произведены арендатором с согласия арендодателя или ссудополучателем с согласия ссудодателя (п. 1 ст. 256 НК РФ).

Когда начинается и заканчивается амортизация

Начисления по объекту ОС необходимо начинать:

- с даты признания в бухучете;

- с 1-го числа месяца, следующего за месяцем признания ОС, но закрепив такой вариант в учетной политике (пп. «а» п. 33 ФСБУ 6/2020, информационное сообщение Минфина России № ИС-учет-29 от 03.11.2020, п. 7 ПБУ 1/2008).

Наличие государственной регистрации не влияет на дату начала амортизационных начислений по ОС в бухучете. Исключение — случаи, когда госрегистрация является обязательным условием для использования имущественного объекта по назначению.

Прекращаются начисления:

- с даты списания ОС;

- с 1-го числа месяца, следующего за месяцем списания ОС, если это установлено учетной политикой (пп. «б» п. 33 ФСБУ 6/2020, п. 7 ПБУ 1/2008).

ФСБУ 6/2020 не содержит требования об обязательном ежемесячном начислении амортизации. Делать это вы можете на конец установленного в организации отчетного периода.

Начисления производятся независимо от результата деятельности организации (п. 29 ФСБУ 6/2020).

Начисляемые амортизационные отчисления планируются, исходя из показателя к концу срока амортизации (п. 32 ФСБУ 6/2020, информационное сообщение Минфина России № ИС-учет-29 от 03.11.2020):

балансовая стоимость объекта ОС = ликвидационная стоимость.

Начинать начисление амортизации в налоговом учете требуется с 1-го числа месяца, следующего за месяцем, в котором объект введен в эксплуатацию (п. 4 ст. 259 НК РФ).

Прекращение начислений зависит от того, какой метод начисления амортизации вы применяете.

Как определить срок полезного использования

Под сроком полезного использования в бухучете понимают период, во время которого объект применяют для выполнения целей деятельности компании. В налоговом учете СПИ устанавливают в месяцах в пределах для амортизационной группы. Минимальный срок — на месяц больше нижней границы группы. Максимальный срок совпадает с верхней границей.

К примеру, границы для третьей группы — от 3 до 5 лет: минимальный СПИ составляет 37 месяцев (3 года × 12 месяцев + 1 месяц), а максимальный — 60 (5 лет × 12 месяцев).

Амортизационную группу в НУ определяют в классификации по наименованию, ключевым словам или ОКОФ (ПП РФ № 1 от 01.01.2002). Если ОКОФ 9-значный, то отбросьте последнюю цифру и ищите в классификации по комбинации ХХХ.ХХ.ХХ.Х. Если и так не нашли ОС, то снова отбросьте последнюю цифру и продолжайте поиск. Если и после этого нет результата, то это означает, что объекта нет в классификации.

Если ОКОФ 12-значный, то замените последнюю цифру кода на 0: ХХХ.ХХ.ХХ.ХХ.ХХ0. Если не нашли объект, то отбросьте последние 3 цифры и ищите ОС как для 9-значного кода.

Если объекта ОС нет в классификации, то попросите определить СПИ технических специалистов, которые отвечают за эксплуатацию этого объекта. В таком случае срок полезного использования определяют по техническому паспорту, пользовательской инструкции, рекомендациям производителя (письмо Минфина № 03-03-06/1/12533 от 27.02.2019).

Амортизационная премия

Амортизационная премия (или АП) — это возможность, которую предоставили законодатели для единовременного отражения расхода в налоговом учете части первоначальной стоимости основного средства, расходов на достройку, дооборудование, реконструкцию, модернизацию и т. д.

Если компания использовала инвестиционный налоговый вычет (п. 4 ст. 286.1 НК РФ), то она не вправе применить амортизационную премию (п. 9 ст. 258 НК РФ) в части расходов, которые она учитывает при определении размера вычета для данного объекта ОС (п. 7 ст. 258 НК РФ).

НК РФ установлены размеры АП:

| Амортизационная группа | Размер АП |

|---|---|

| III-VII | До 30% от первоначальной стоимости ОС и расходов на достройку, дооборудование и т. д. |

| I, II, VIII, IX | Не более 10% |

Применять или нет АП, решает компания, это не обязанность, а право. Если фирма приняла решение использовать АП, то необходимо закрепить ее в учетной политике (например, письмо Минфина России № 03-03-06/1/88491 от 09.10.2020).

Применять АП ко всем ОС не обязательно, организация вправе выделить группу ОС или отдельный объект. Определяет величину АП компания самостоятельно.

Минфин России опубликовал письмо № 03-03-06/1/22577 от 21.04.2015, в котором сказано, что если компания не воспользовалась правом применения АП при вводе ОС в эксплуатацию, то после начала эксплуатации применить АП нельзя. Если право используется, то ОС при вводе в эксплуатацию включаются в амортизационные группы по первоначальной стоимости минус сумма амортизационной премии (письмо Минфина России № 03-03-06/1/19228 от 28.05.2013).

Расходы АП относят к косвенным расходам периода, на который приходится дата начала амортизации по объекту ОС.

Компания, на основании п. 9 ст. 258 НК РФ, не вправе применить АП к объектам ОС, полученным безвозмездно.

Как рассчитать амортизационные отчисления

При признании объекта ОС в бухгалтерском учете определяются следующие элементы (п. 37 ФСБУ 6/2020):

- срок полезного использования;

- ликвидационная стоимость;

- способ начисления амортизации.

В налоговом учете начисления делаются, исходя из СПИ и стоимости (первоначальной или остаточной), — в зависимости от выбранного метода.

В БУ и НУ виды амортизационных отчислений отличаются. В БУ выделяют следующие способы начисления (п. 35, 36 ФСБУ 6/2020):

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (объему работ).

Для всех ОС, входящих в одну группу, устанавливается единый способ начисления амортизации.

Элементы пересматриваются в конце каждого года и при наступлении обстоятельств, которые влияют на них. Например, после улучшения или восстановления ОС (п. 37 ФСБУ 6/2020).

Вы вправе выбрать один из следующих способов начисления амортизации основных средств в налоговом учете (пункт 1 статьи 259 Налогового кодекса РФ):

- линейный;

- нелинейный.

Выбранный метод начисления и порядок использования амортизационных отчислений необходимо отразить в учетной политике для целей налогообложения. Они применяются ко всему амортизируемому имуществу, кроме того, которое амортизируется только линейным способом (п. 1, 3 ст. 259 НК РФ):

- здания, сооружения, НМА, входящие в 8-10 амортизационные группы (то есть СПИ превышает 20 лет);

- основные средства, используемые в добыче углеводородного сырья на новом морском месторождении.

Метод начисления изменяется с линейного на нелинейный или обратно с начала года. Но есть ограничение: переход между методами возможен раз в пять лет, не чаще (п. 1 ст. 259 НК РФ).

Линейная амортизация

В бухучете линейный способ применяйте к ОС, для которых СПИ определяется периодом, когда объект приносит выгоды.

В налоговом учете при расчете линейным методом отчисления необходимо делать ежемесячно, отдельно по каждому основному средству (п. 2 ст. 259 НК РФ). То есть при линейном методе амортизационные отчисления отражают часть стоимости амортизируемого имущества, которая учитывается в расходах равномерно в течение срока полезного использования.

Нелинейная амортизация

К нелинейному способу в БУ относят способ уменьшаемого остатка. Он применяется к ОС, для которых СПИ определили периодом.

И способ пропорционально количеству выпущенной продукции (объему работ), который применяется, когда СПИ установлен в натуральных единицах (штуках, тоннах и т. д.). Нельзя рассчитывать амортизацию на основе выручки или иных поступлений от продажи продукции, полученной от использования этого ОС.

В налоговом учете амортизацию нелинейным способом начисляйте по амортизационной группе, а не по отдельному основному средству, как при линейном методе (п. 2 ст. 259 НК РФ).

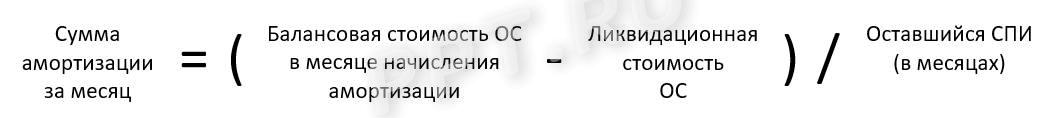

Как найти амортизацию в бухучете — формулы

При линейном методе ежемесячная сумма отчислений определяется так (п. 35 ФСБУ 6/2020):

К концу срока амортизации балансовая стоимость ОС должна стать равной его ликвидационной стоимости.

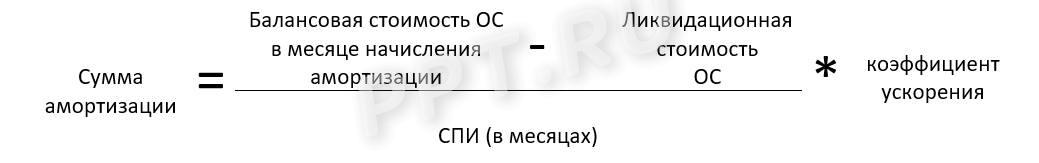

Для определения отчислений способом уменьшаемого остатка ФСБУ 6/2020 не регламентирует четких формул. Для этого метода формулу расчета амортизации необходимо разработать самостоятельно, с учетом требований п. 32, 35 ФСБУ 6/2020, взяв за основу формулу, применяемую до вступления в силу стандарта с использованием коэффициента в размере не выше 3, и закрепить ее в учетной политике.

Компании вправе использовать такую формулу:

При утверждении формулы необходимо учитывать следующие требования:

- чтобы сумма отчислений за каждый последующий период была меньше, чем за предшествующий;

- по истечении СПИ стоимость ОС самортизирована до установленной ликвидационной стоимости.

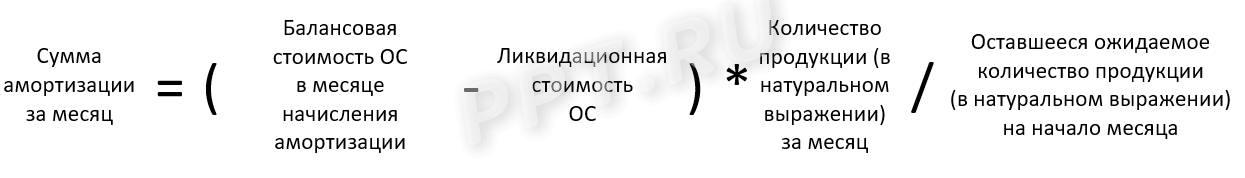

При способе, пропорциональном количеству продукции или объему работ, начисления делаются так, чтобы распределить амортизационную стоимость объекта ОС на весь срок его полезного использования между различными периодами пропорционально объему выпуска продукции или работ в натуральном выражении.

Формула такая:

Читайте также:

- счет 01 в бухгалтерском учете;

- счет 02 в бухгалтерском учете.

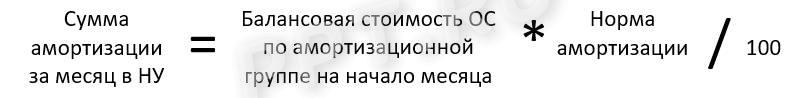

Как найти сумму амортизации в налоговом учете

Для расчета отчислений по ОС требуется узнать норму амортизации. Порядок ее определения зависит от используемого метода.

При применении линейного метода она рассчитывается так:

Норма амортизации = 1 / срок полезного использования ОС (в мес.) × 100%.

При применении нелинейного метода норма амортизационных отчислений установлена НК РФ для каждой группы ОС.

Ежемесячная сумма отчислений рассчитывается по формуле (п. 2 ст. 259.1 НК РФ):

Амортизация в месяц = первоначальная (восстановительная) стоимость ОС × норма амортизации.

Для нелинейного метода пунктом 5 ст. 259.2 НК РФ норма амортизации устанавливается для конкретной амортизационной группы.

По п. 4 ст. 259.2 НК РФ, сумма начислений за месяц для каждой группы амортизационных отчислений определяется по такой формуле.

Подведем итог, амортизация — это ежемесячное распределение стоимости актива, его доставки, установки на затраты предприятия в течение срока полезного использования.

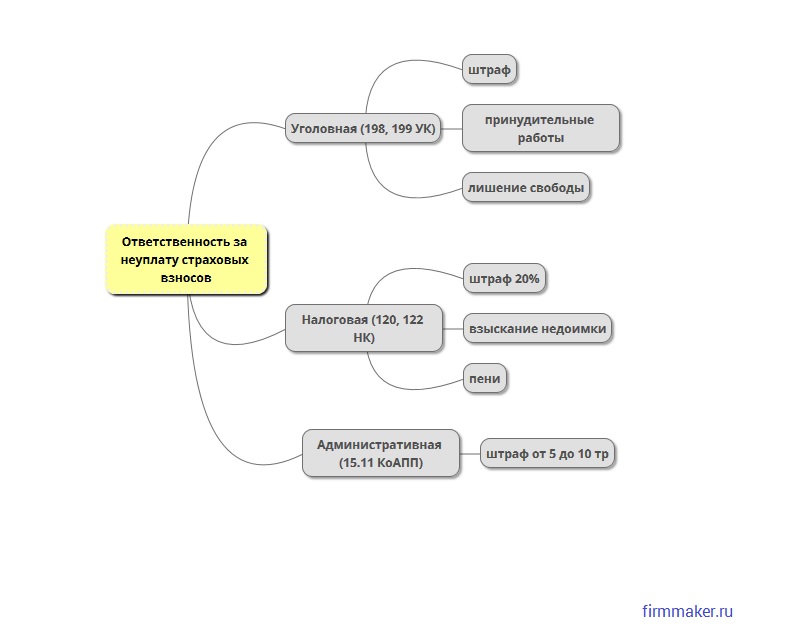

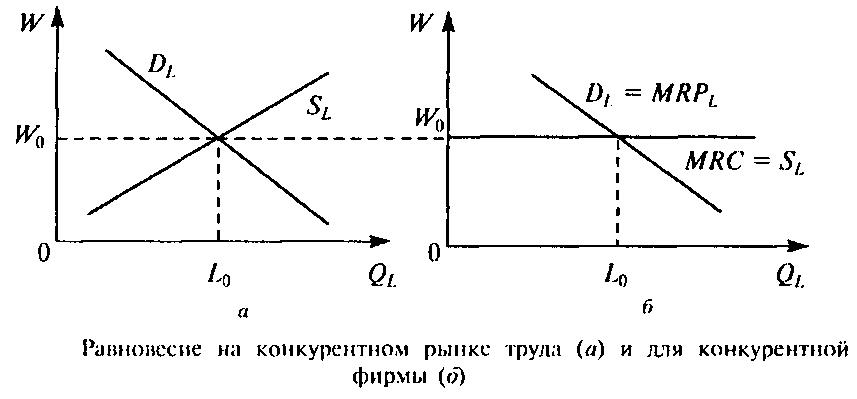

Найдите в списке постоянные затраты фирмы.Под какими цифрами они указаны:

1.Ежемесячные амортизационные отчисления.2.страховые взносы компании,застраховавшей имущество фирмы.3.оплата транспортных услуг.4.затраты на переподготовку кадров 5.расходы на тару.6.приобретение сырья

Светило науки — 68 ответов — 2521 помощь

Найдите в списке постоянные затраты фирмы.Под какими цифрами они указаны:

1.Ежемесячные амортизационные отчисления.2.страховые взносы компании,застраховавшей имущество фирмы.3.оплата транспортных услуг.4.затраты на переподготовку кадров 5.расходы на тару.6.приобретение сырья

ответ 124

Добавить в «Нужное»

Амортизация: формула

Бухгалтерская амортизация основных средств (ОС) и нематериальных активов (НМА) начисляется способами, предусмотренными ПБУ 6/01 и ПБУ 14/2007 соответственно. Приведем для амортизационных отчислений формулы расчета при каждом из существующих способов.

Начисление амортизации основных средств

В отношении объектов основных средств предусмотрены следующие способы начисления амортизации (п. 18 ПБУ 6/01):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Представим для определения ежемесячной суммы амортизационных отчислений формулы расчета при каждом из указанных способов (п. 19 ПБУ 6/01).

Расчет амортизации основных средств

Линейный способ:

А = С / СПИ / 12

где А – сумма амортизации за месяц;

С — первоначальная или восстановительная (в случае проведения переоценки) стоимость объекта ОС;

СПИ – срок полезного использования объекта ОС в годах.

Способ уменьшаемого остатка:

А = О / СПИ * К / 12

где А – сумма амортизации за месяц;

О – остаточная стоимость объекта ОС на начало года, в котором рассчитывается амортизация;

СПИ – срок полезного использования объекта ОС в годах;

К – коэффициент, установленный организацией (не выше 3).

Способ списания стоимости по сумме чисел лет срока полезного использования:

А = С * ЧЛ / ∑ЧЛ /12

где А – сумма амортизации за месяц;

С — первоначальная или восстановительная (в случае проведения переоценки) стоимость объекта ОС;

ЧЛ – число лет, остающихся до конца срока полезного использования объекта ОС;

∑ЧЛ – сумма чисел лет срока полезного использования объекта ОС;

Способ списания стоимости пропорционально объему продукции (работ):

А = ПС * ОФ / ОП

где А – сумма амортизации за месяц;

ПС – первоначальная стоимость объекта ОС;

ОФ – натуральный показатель объема продукции (работ) в текущем месяце;

ОП – предполагаемый объем продукции (работ) за весь срок полезного использования объекта ОС.

Как найти амортизацию: формула для НМА

В отличие от ОС, в отношении НМА предусматриваются только 3 способа начисления амортизации (п. 28 ПБУ 14/2007):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости пропорционально объему продукции (работ).

Способ списания стоимости по сумме чисел лет срока полезного использования в отношении НМА не применяется.

При применении линейного способа и способа списания стоимости пропорционально объему продукции для определения суммы амортизации формулы для НМА аналогичны формулам для ОС. Отличие в способах касается только использования метода уменьшаемого остатка. При определении суммы начисленной амортизации формула для ОС предполагает исчисление годовой суммы амортизации, которая затем делится на 12. Соответственно, и остаточная стоимость берется на начало года. А для НМА по формуле рассчитывается только ежемесячная сумма амортизации, т. е. остаточная стоимость берется на начало каждого месяца. Поэтому для ОС при таком способе в течение года сумма ежемесячной амортизации будет одинаковая, а для НМА каждый месяц разная. Кроме того, для ОС в знаменателе формулы используется постоянный показатель СПИ за весь срок полезного использования, а при расчете амортизации НМА – оставшийся срок полезного использования.

Покажем, как найти амортизационные отчисления по формуле уменьшаемого остатка на примере:

Объект ОС и объект НМА имеют первоначальную стоимость 120 000 рублей каждый. Срок полезного использования совпадает и составляет 5 лет. При амортизации применяется способ уменьшаемого остатка. Повышающий коэффициент установлен равным 3.

Таким образом, за первый год амортизация ОС составит: 120 000 рублей / 5 лет * 3 = 72 000 рублей. Следовательно, ежемесячно с 1-го по 12 месяц первого года амортизации ежемесячная сумма отчислений составит 6 000 рублей (72 000 рублей / 12 месяцев).

А для НМА амортизация составит:

- за 1-ый месяц: 120 000 рублей * 3 / 60 месяцев = 6 000 (рублей);

- за 2-ой месяц: (120 000 рублей – 6 000 рублей) * 3 / 59 месяцев = 5 797 (рублей);

- за 3-ий месяц: (120 000 рублей – 6 000 рублей – 5 797 рублей) * 3 / 58 месяцев = 5 597 (рублей) и т.д.

Основные средства и нематериальные активы — это имущество и нематериальные ценности организации, которое используется в её деятельности и способны приносить организации доход от владения ими и их использования в течение долгого периода времени — не менее 1 года (станки, инструмент, автомобили, недвижимость, патенты на изобретения, лицензионные или авторские права, товарные знаки и так далее).

Со временем станки устаревают, инструмент изнашивается, здания разрушаются, старые патенты заменяются на новые, более технологичные. А если вы, например, захотите продать свой станок или здание, то возникает вопрос — а какова же его реальная стоимость с учетом активного использования? Не может же 3-летняя «Газель» стоить по цене новой. Так мы приходим к необходимости учитывать износ основного средства (нематериального актива) или его обесценивание со временем. С учетом нам поможет амортизация.

Что же такое амортизация?

Амортизация — это процесс периодического переноса начальной стоимости основного средства или нематериального актива на производственные, коммерческие или общехозяйственные расходы — в зависимости от того, как этот актив используется.

Есть несколько способов амортизации, но юрлицам на УСН, вероятно, стоит выбирать самый простой — линейный способ амортизации.

Линейный способ заключается в том, что в течение всего срока полезного использование основное средство или нематериальный актив списываются равными долями. Амортизацию начисляют ежемесячно, начиная со следующего месяца после введения имущества в эксплуатацию, и до тех пор, пока не амортизируют полностью первоначальную стоимость основного средства или нематериального актива.

Как мы можем посчитать амортизацию?

Как видно из формулы, необходимо будет определить первоначальную стоимость и срок полезного использования для расчета ежемесячной суммы амортизации. Если с суммой первоначальной стоимостью проблем нет, то определить срок использования — порой сложная задача.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Определяем срок полезного использования

Для нематериального актива срок полезного использования устанавливает сама фирма. Это срок в течение которого НМА будет использоваться и тем самым приносить доход.

Для основных средств в бухгалтерском учете предприятие тоже может установить срок использования самостоятельно, но не лишним будет согласовать этот срок с уже разработанными нормами и классификаторами.

Поэтому для определения срока полезного использования мы рекомендуем воспользоваться классификатором основных средств.

Если основное средство относится к нескольким группам амортизации — выбор срока полезного использования рекомендуем делать из диапазона тех групп, к которым оно относится, исходя из предполагаемого времени эксплуатации объекта основных средств.

Таким образом, станет возможным получить сумму ежемесячной амортизации.

Если необходимо определить сумму амортизационных отчислений за период, например, на 01.01.2021, то следует сначала определиться с датой ввода в эксплуатацию, а затем посчитать, сколько ежемесячных сумм амортизации должно было быть произведено. Таким образом, можно ежемесячную сумму амортизации умножить на количество месяцев с момента ввода в эксплуатацию.

Пример расчета

ООО «Ромашка» купила легковой автомобиль за 600 000 руб 22.02.2018 и ввела его в эксплуатацию 10.03.2018.

На 01.01.2021 необходимо определить сумму амортизации за период использования.

Автомобили легковые согласно классификатору относятся к третьей амортизационной группе со сроком полезного использования от 3 до 5 лет. Мы выбираем, например, 5 лет — автомобиль надежный, и мы собираемся долго его эксплуатировать.

Годовая норма амортизации получается равна: 100% / 5 лет = 20 %

Ежегодная сумма амортизации равна 600 000 руб * 20 % = 120 000 руб.

Ежемесячная сумма амортизации равна 120 000 руб / 12 мес. = 10 000 руб.

Ввели основное средство в эксплуатацию 10.03.2018, таким образом, до 01.01.2021 оно эксплуатировалось в течение 9 + 12 + 12 = 33 полных месяцев.

На 01.01.2021 сумма амортизации составит 33 мес. * 10 000 руб = 330 000 руб.

Статья актуальна на

21.01.2022

Все компании, которые используют основные средства, должны начислять по ним амортизацию. Рассказываем, как отражать её в учёте, исходя из последних изменений законодательства.

Бухгалтерский учёт амортизации

С 2022 года бухгалтерский учёт основных средств нужно вести в соответствии с новым ФСБУ 6/2020. Этот стандарт предусматривает немало нововведений, которые касаются, в том числе, и амортизации.

По каким объектам нужно начислять амортизацию в бухучёте

Компания в общем случае должна амортизировать все принадлежащие ей основные средства (ОС). Теперь это относится и к коммерческим, и к некоммерческим организациям.

Есть категории объектов ОС, по которым начислять амортизацию не нужно (п. 28 ФСБУ 6/2020):

- Инвестиционная недвижимость, если компания учитывает её по переоценённой стоимости. К инвестиционной относится недвижимость, которую компания приобрела для перепродажи с наценкой или сдачи в аренду (п. 11 ФСБУ 6/2020).

- Основные средства, которые не теряют свои потребительские свойства со временем. Например, земля и другие природные объекты.

- Объекты, которые законсервированы в целях, связанных с мобилизацией. Если основное средство не используют по любой другой причине, его нужно продолжать амортизировать на общих основаниях (п. 29, 30 ФСБУ 6/2020).

Периодичность и дата начисления амортизации

По новым правилам начинать начисление амортизации в общем случае нужно с даты, когда объект признан в бухучёте, а завершать — в дату его списания. Можно продолжать использовать ранее действовавший порядок: начинать и завершать начисление амортизации с 1 числа следующего месяца после даты признания или списания объекта. Но нужно упомянуть об этом в учётной политике (п. 33 ФСБУ 6/2020).

Теперь не обязательно начислять бухгалтерскую амортизацию ежемесячно. Компания может делать это один раз за отчётный период. По умолчанию это год, если организация не сдаёт промежуточную бухгалтерскую отчётность по требованию закона или по решению собственников.

Можно продолжать начислять амортизацию раз в месяц, например, если эти данные нужны для управленческой отчётности. Это правило тоже нужно отразить в учётной политике.

Амортизация основных средств в деталях

Подарок для наших читателей — запись вебинара по учёту амортизации в 2022 году. Два часа подробного разбора новаций, конкретных примеров и ответов на вопросы!

Спикеры — известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

- Алексей Иванов — директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

- Людмила Архипкина — ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Исходные данные для расчёта амортизации

Первоначальная стоимость

Для того, чтобы рассчитать амортизацию, нужно знать первоначальную стоимость объекта ОС. Это сумма всех капитальных вложений, связанных с его покупкой или созданием (п. 12 ФСБУ 6/2020 и п. 10 ФСБУ 26/2020). Первоначальная стоимость в течение времени использования объекта может изменяться:

- Увеличиваться в результате модернизации, реконструкции и других подобных операций (п. 24 ФСБУ 6/2020).

- Увеличиваться или уменьшаться при переоценке, если компания приняла такое решение в отношении данной группы объектов (п. 13 ФСБУ 6/2020).

После каждого такого изменения нужно будет рассчитывать амортизацию, исходя из новой первоначальной стоимости. Кроме первоначальной стоимости для расчёта потребуются элементы амортизации: срок полезного использования, ликвидационная стоимость и способ начисления. Подробнее о них расскажем далее.

Срок полезного использования (СПИ)

Компания определяет СПИ самостоятельно, исходя из технических характеристик объекта, планируемых условий его эксплуатации, принятой инвестиционной программы по замене основных средств и т. п. (п. 9 ФСБУ 6/2020).

Ликвидационная стоимость

Это ещё одно нововведение, предусмотренное ФСБУ 6/2020. В общем случае предполагается, что по окончании СПИ организация получит от объекта дополнительную выгоду. Например, основное средство можно продать, сдать в металлолом, разобрать на запчасти или стройматериалы и т. п. Основное средство после завершения СПИ должно отражаться в бухучёте не по нулевой, а по ликвидационной стоимости (п. 32 ФСБУ 6/2020).

Если балансовая стоимость объекта становится меньше ликвидационной, например, после уценки, начисление амортизации нужно прекратить. Балансовая стоимость — это разность между первоначальной стоимостью объекта, с учётом всех изменений, если они были, и накопленной амортизацией.

Ликвидационную стоимость можно признать равной нулю и полностью списать стоимость объекта в течение СПИ. Для этого должно выполняться одно из следующих условий (п. 31 ФСБУ 6/2020):

- Компания не ожидает поступлений, связанных с выбытием объекта в конце СПИ.

- Данные поступления нельзя оценить, либо они несущественны. Критерии существенности нужно закрепить в учётной политике. Например, это может быть определённый процент от первоначальной стоимости объекта.

Способ начисления амортизации

В новом стандарте предусмотрены три способа: линейный, уменьшаемого остатка и пропорционально количеству продукции (объёму работ). Конкретный способ нужно применять к каждой группе основных средств (п. 34 ФСБУ 6/2020).

Группа — это несколько объектов ОС, которые компания использует сходным образом. Например, недвижимость, транспорт, станки и т.п.

Выбирать способ начисления амортизации нужно таким образом, чтобы он максимально полно отражал распределение во времени экономических выгод, которые компания получит от объекта.

Подробнее о каждом из способов расскажем ниже.

Компания должна проверять и, при необходимости, пересматривать, элементы амортизации не реже, чем раз в год. Проверку нужно проводить и чаще, если есть основания полагать, что тот или иной элемент может измениться. Например, при существенном изменении рыночных цен.

Как начислять амортизацию линейным способом

Линейный способ амортизации нужно применять, если объект основных средств удовлетворяет двум условиям (п. 35 ФСБУ 26/2020):

- Срок полезного использования (СПИ) определяется периодом, в течение которого объект приносит организации экономическую выгоду.

- В течение всего СПИ компания использует объект с одинаковой интенсивностью и получает выгоду от него равномерно.

Примеры таких объектов — здания и другая недвижимость. Также линейный способ можно применять и для оборудования, если интенсивность его использования не меняется за время СПИ.

При линейном способе стоимость объекта переносят на затраты равномерно в течение всего СПИ. При этом амортизация за каждый период равна отношению разности между балансовой и ликвидационной стоимостью к оставшейся части СПИ.

Пример 1

Компания «ПромДеталь» купила фрезерный станок за 850 000 руб. Организация планирует использовать его 8 лет с одинаковой интенсивностью, а затем продать на металлолом за 50 000 руб. Амортизация за первый год: (850 000 руб. — 50 000 руб.) / 8 лет = 100 000 руб. За второй год: (850 000 руб. — 50 000 руб. — 100 000 руб.) / 7 лет = 100 000 руб.

И так до конца срока. Если все исходные данные в течение СПИ останутся неизменными, то амортизация за каждый год будет равна 100 000 руб. Предположим, что организация после двух лет эксплуатации станка пересмотрела его ликвидационную стоимость. Повысились цены на металл и бухгалтер, получив информацию от коммерческой службы, решил, что доход от продажи металлолома составит 80 000 руб. Тогда амортизация, начиная с третьего года эксплуатации, уменьшится: (850 000 руб. — 200 000 руб. — 80 000 руб.) / 6 лет = 95 000 руб.

Как начислять амортизацию способом уменьшаемого остатка

Способ уменьшаемого остатка также применяют для объектов, у которых СПИ определён как период. Но в данном случае речь идет об основных средствах, которые компания использует неравномерно: более интенсивно в начале СПИ и в щадящем режиме — ближе к его завершению. Например, так эксплуатируют транспортные средства и производственное оборудование.

Методику начисления амортизации в этом случае компания должна разработать самостоятельно. Единственное условие — от периода к периоду суммы амортизации должны снижаться. Например, можно рассчитывать амортизацию по аналогии с линейным способом, но применять коэффициенты, которые постепенно уменьшаются. Обосновать размер коэффициентов можно на основании заключений технических подразделений, которые отвечают за обслуживание данного объекта.

Пример 2

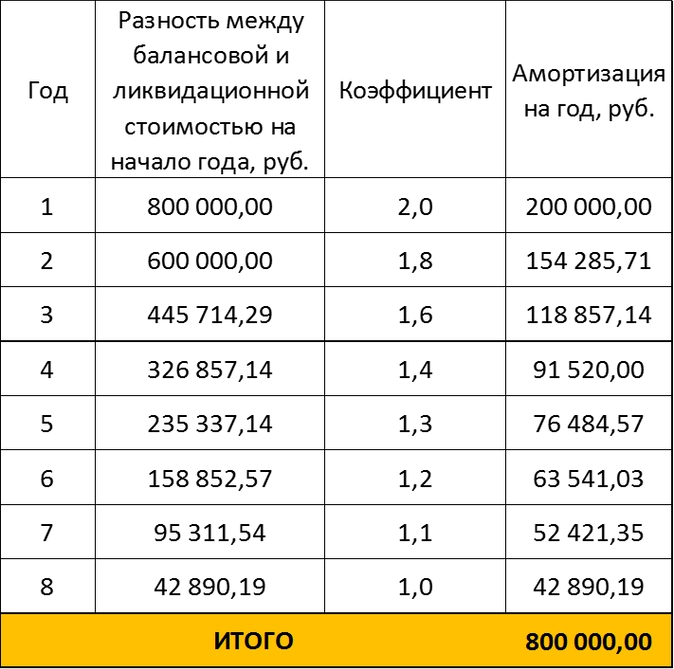

Воспользуемся условиями примера 1 и предположим, что компания планирует в первые годы использовать станок более интенсивно, а затем снизить нагрузку на него. Коэффициенты, которые характеризуют интенсивность использования станка, бухгалтер получил от начальника цеха. Результаты расчёта приведены в таблице.

Например, амортизация за первый год: (850 000 руб. — 50 000 руб.) / 8 лет х 2 = 200 000 руб. За второй год: (850 000 руб. — 50 000 руб. — 200 000 руб.) / 7 лет х 1,8 = 154 285,71 руб.

Как начислять амортизацию пропорционально объёмам

Если срок полезного использования ОС привязан к объёмам выпущенной продукции или выполненных работ, амортизацию начисляют пропорционально этим объёмам (п. 36 ФСБУ 6/2020). Здесь речь идёт об объёмах в натуральном выражении, привязывать амортизацию к выручке нельзя.

Чтобы определить сумму амортизации за период при этом способе, нужно:

- Рассчитать разность между балансовой и ликвидационной стоимостью объекта на начало периода.

- Определить отношение между натуральным показателем за период и его остатком до конца СПИ.

- Перемножить величины из пунктов 1 и 2.

Пример 3

Компания «АвтоПлюс» купила микроавтобус для пассажирских перевозок за 6 500 000 руб. Организация собирается использовать его в течение 5 лет, а затем продать за 1 500 000 руб. Бухгалтер получил от службы главного механика информацию о планируемом пробеге на период СПИ. Результаты расчёта приведены в таблице:

Например, амортизация за первый год: (6 500 000 руб. — 1 500 000 руб.) х (70 тыс. км / 250 тыс. км) = 1 400 000 руб. За второй год: (6 500 000 руб. — 1 500 000 руб. — 1 400 000 руб.) х (60 тыс. км / 180 тыс. км) = 1 200 000 руб.

Как отражать амортизацию в бухучёте

Для учёта амортизации основных средств предназначен счёт 02.

По кредиту этого счёта отражают начисление амортизации в корреспонденции со счетами по учёту затрат или капвложений:

Дт 08 (20, 23, 25, 26…) — Кт 02

Также по кредиту счёта 02 нужно показать увеличение амортизации по другим причинам, например, в результате дооценки объекта:

Дт 83 — Кт 02

По дебету счета 02 отражают уменьшение начисленной амортизации:

Дт 02 — Кт 01 — списание амортизации при продаже или ином выбытии ОС

Дт 02 — Кт 83 — уменьшение амортизации при уценке

Налоговый учёт амортизации

Какие виды имущества относятся к амортизируемому для налогового учёта

Для того, чтобы имущество можно было признать амортизируемым в налоговом учёте, оно должно соответствовать следующим условиям (п. 1 ст. 256 НК):

1. Объект находится в собственности организации, либо является предметом лизинга при выполнении следующих условий:

- договор лизинга заключён до 01.01.2022;

- имущество по договору находится на балансе лизингополучателя.

2. Первоначальная стоимость объекта превышает 100 тыс. руб.

3. Организация использует объект в деятельности, направленной на получение дохода.

4. Срок полезного использования имущества превышает 12 месяцев.

Амортизация не начисляется по следующим видам имущества (п. 2 ст. 256 НК):

- Земельные участки, водные и другие природные объекты.

- Объекты незавершенного строительства.

- Имущество бюджетных и некоммерческих организаций, кроме объектов, используемых для предпринимательской деятельности.

- Объекты внешнего благоустройства, например, относящиеся к дорожной сети.

- Объекты, в отношении которых организация использовала право на налоговые вычеты.

- Объекты, приобретённые или построенные за счёт бюджетных средств.

Начисление амортизации в налоговом учёте нужно приостановить, если объект по решению руководителя (п. 3 ст. 256 НК):

- Переведён на консервацию на срок свыше трёх месяцев.

- Находится на реконструкции или модернизации в течение длительного периода (свыше 12 месяцев) и в это время не используется для получения дохода.

Периодичность и дата начисления амортизации

В налоговом учёте амортизацию начисляют только ежемесячно (п. 2 ст. 259 НК). Начинать начисление амортизации нужно с 1 числа следующего месяца после того, как компания ввела объект в эксплуатацию (п. 4 ст. 259 НК). Завершать начисление — с 1 числа того месяца, в котором объект выбыл, был списан или исключён из состава амортизируемого имущества (п. 5, 6 ст. 259.1 и п. 8 ст. 259.2 НК).

Если компания приостанавливала начисление амортизации из-за консервации, реконструкции или модернизации, то возобновлять начисление нужно с 1 числа следующего месяца, после того, как указанный процесс завершили.

Если компания ликвидируется или проходит реорганизацию, начислять амортизацию нужно до того месяца включительно, в котором был завершён один из этих процессов. Вновь созданная или реорганизуемая компания должна начать начислять амортизацию с первого месяца после даты её государственной регистрации (п. 5 ст. 259 НК).

Элементы амортизации в налоговом учёте

В налоговом учёте нет термина «элементы амортизации», но сами элементы присутствуют, хотя порядок их определения существенно отличается от принятого в бухучёте.

Первоначальная стоимость

В налоговом учёте первоначальная стоимость объекта ОС в общем случае равна сумме расходов на его покупку или создание, а при необходимости — доставку и доведение до пригодного для эксплуатации состояния (п. 1 ст. 257 НК).

Есть особые случаи определения первоначальной стоимости:

- Если основное средство получено безвозмездно или выявлено в результате инвентаризации, его оценивают по рыночной цене.

- Для основных средств, полученных в лизинг и учитываемых на балансе лизингополучателя, первоначальную стоимость нужно определить на основании расходов лизингодателя:

- на приобретение (изготовление);

- на доведение до готовности к использованию.

Это правило работает только для договоров лизинга, заключённых до 01.01.2022.

Переоценку в налоговом учёте не проводят. Первоначальная стоимость объекта может быть увеличена только в результате модернизации, реконструкции и других подобных операций. Снижение первоначальной стоимости возможно только при частичной ликвидации объекта.

Например, демонтировали часть здания в связи с износом или после аварии. Ликвидационной стоимости в налоговом учёте нет. Амортизировать нужно всю первоначальную стоимость объекта.

Срок полезного использования

Основные средства для целей налогового учёта разделены на 10 амортизационных групп. Для каждой группы установлен диапазон сроков полезного использования (п. 3 ст. 258 НК).

Чтобы определить, к какой группе основных средств относится тот или иной объект, нужно руководствоваться постановлением от 01.01.2002 № 1. Определять принадлежность объекта к конкретной группе нужно в соответствии его кодом по классификатору ОКОФ.

Если объекта нет в постановлении № 1, нужно установить для него СПИ самостоятельно. При этом нужно ориентироваться на технические характеристики или рекомендации изготовителей (п. 6 ст. 258 НК).

СПИ можно увеличить после реконструкции, модернизации или технического перевооружения. Но СПИ любом случае не должен выходить за пределы диапазона, который установлен для конкретной амортизационной группы.

Методы амортизации

В соответствии со ст. 259 НК в налоговом учёте можно использовать один из двух методов амортизации — линейный или нелинейный. В общем случае компания может самостоятельно выбирать метод амортизации для налогового учёта. Привязки к особенностям использования объекта, как в бухучёте, здесь нет.

Но для зданий, сооружений и передаточных устройств, входящих в восьмую-десятую амортизационные группы, обязательно следует применять линейный метод. Речь идёт об объектах, СПИ которых превышает 20 лет. Менять метод начисления амортизации в налоговом учёте можно с начала года и не чаще, чем раз в пять лет.

Повышающие и понижающие коэффициенты к норме амортизации

К норме амортизации в налоговом учёте можно применять повышающие и понижающие коэффициенты (ст. 259.3 НК). Повышающий коэффициент в пределах 2 разрешается использовать для следующих объектов ОС:

- Испытывающих повышенные нагрузки из-за эксплуатации в агрессивной среде или при работе в несколько смен.

- Принадлежащих сельхозкомпаниям промышленного типа: птицефабрикам, тепличным хозяйствам и т.п.

- Принадлежащих резидентам территорий с льготными режимами налогообложения: промышленно-производственных, туристско-рекреационных или особых экономических зон.

- Имеющих высокую энергетическую эффективность, за исключением зданий (постановление от 17.06.2005 № 600).

- Технологического оборудования, если компания применяет его с использованием наилучших доступных технологий (распоряжение от 20.06.2017 № 1299-р).

- Входящих в 1–7 амортизационные группы и произведённых в рамках специального инвестиционного контракта. Это соглашение между компанией-инвестором и государством о мерах поддержки проекта создания либо модернизации производства (ст. 16 закона от 31.12.2014 № 488-ФЗ).

Более высокий повышающий коэффициент в пределах 3 можно применять к следующим объектам:

- Приобретённым в лизинг. Исключение — основные средства с небольшим СПИ (до 5 лет), которые относятся к 1–3 амортизационным группам.

- Применяемым исключительно в следующих областях:

- для научно-технической деятельности;

- для добычи углеводородного сырья на новом морском месторождении;

- в сфере водоснабжения и водоотведения.

С 1 января 2023 года появится ещё одна категория основных средств, при амортизации которых можно будет применять повышающий коэффициент 3. Это объекты, которые включены в единый реестр российской радиоэлектронной продукции (п. 2 ст. 1 закона от 14.07.2022 № 321-ФЗ).

Одновременно для одного объекта основных средств можно применить не более одного повышающего коэффициента. Также организация по решению руководителя может использовать при начислении амортизации и понижающие коэффициенты. Это может быть любое положительное число меньше 1. Применять такой коэффициент можно к любым объектам ОС. Решение о применении понижающих коэффициентов нужно отразить в налоговой учётной политике.

Амортизационная премия

Амортизационная премия — это возможность единовременно списать на расходы часть стоимости покупки (создания) или модернизации объекта ОС (п. 9 ст. 258 НК):

- До 30% стоимости — для объектов ОС, которые относятся к третьей-седьмой амортизационным группам.

- До 10% стоимости — для остальных объектов ОС.

В этом случае первоначальная стоимость в момент покупки (создания, модернизации) сразу уменьшается на сумму премии и далее при расчёте амортизации нужно исходить из сниженной суммы.

Если объект получен безвозмездно или выявлен при инвентаризации, то применить к нему амортизационную премию нельзя (письмо Минфина от 29.12.2009 № 03-03-06/1/829). Если компания в течение пяти лет после ввода в эксплуатацию продаст объект взаимозависимому лицу, то ранее начисленную амортизационную премию нужно будет включить во внереализационные доходы в периоде продажи.

Как рассчитывать амортизацию линейным методом

Амортизацию при линейном методе расчёта в соответствии со ст. 259.1 НК РФ нужно определять по формуле:

А = ПС х К, где

ПС — первоначальная стоимость объекта,

К — норма амортизации.

К = 1 / N х 100%, где

N — количество месяцев СПИ

Пример 4

Воспользуемся условиями примера 1 и рассчитаем амортизацию по фрезерному станку. Так как в налоговом учёте нет ликвидационной стоимости, то в качестве первоначальной стоимости станка нужно использовать все затраты на его покупку: 850 000 руб. СПИ равен 8 годам, т.е. 96 месяцам, поэтому:

К = 1 / 96×100% = 1,04%

Амортизация на месяц:

850 000 руб. х 1,04% = 8 854,17 руб.

Годовая сумма амортизации:

8 854,17 руб. х 12 мес. = 106 250,04 руб.

Как рассчитывать амортизацию нелинейным методом

Если компания использует для налогового учёта нелинейный метод, то начислять амортизацию следует не по отдельным объектам, а по амортизационной группе (подгруппе) в целом.

Сумма амортизации на месяц определяется по следующей формуле:

А = Б х К, где

Б — суммарный баланс, т.е. общая остаточная стоимость по данной группе или подгруппе

К — норма амортизации, которая установлена для каждой группы или подгруппы в п. 5 ст. 259.2 НК РФ.

Пример 5

Компания «АвтоПлюс» начисляет амортизацию в налоговом учёте нелинейным методом. В июне 2022 года организация приобрела три микроавтобуса общей стоимостью 12 500 000 руб. Эти транспортные средства относятся к третьей амортизационной группе. Норма амортизации в месяц по ним — 5,6%.

Амортизация по микроавтобусам за июль:

12 500 000 руб. х 5,6% = 700 000 руб.

Баланс по данной группе на 1 августа:

12 500 000 руб. — 700 000 руб. = 11 800 000 руб.

Амортизация за август:

11 800 000 руб. х 5,6% = 660 800 руб.

Как включать амортизацию в расходы для расчёта налога на прибыль

При методе начисления амортизацию следует признавать в расходах ежемесячно (п. 3 ст. 272 НК). При кассовом методе можно учитывать амортизацию только по полностью оплаченным основным средствам. В расходы она включается за отчётный период (пп. 2 п. 3 ст. 273 НК). Это может быть, как месяц, так и квартал, в зависимости от того, как компания рассчитывает налог на прибыль

При продаже основного средства выручку от реализации нужно уменьшить на остаточную стоимость объекта (пп. 1 п. 1 ст. 268 НК). Если компания продала объект с убытком, то применяется специальное правило (п. 3 ст. 268 НК). Разницу между ценой реализации и остаточной стоимостью следует признать убытком компании. Этот убыток нужно будет ежемесячно включать в прочие расходы равными долями до окончания СПИ.

Пример 6

Компания «АвтоПлюс» продала грузовой автомобиль. Цена реализации — 850 000 руб. Остаточная стоимость на момент продажи — 950 000 руб. На дату продажи до окончания СПИ автомобиля осталось 25 месяцев. Каждый месяц до окончания СПИ организация должна включать в прочие расходы часть убытка: (950 000 руб. — 850 000 руб.) / 25 = 4 000 руб.

Как вести налоговый учёт амортизации

Налогоплательщик должен самостоятельно организовать налоговый учёт так, чтобы получить достоверную информацию о доходах, расходах и других показателях, необходимых для расчёта налога. Для этого нужно по каждому объекту ОС отразить в налоговом учёте следующую информацию:

1. Даты, связанные с движением ОС:

- приобретения;

- передачи в эксплуатацию;

- консервации и расконсервации;

- начала и окончания реконструкции и модернизации;

- исключения из состава амортизируемого имущества;

- выбытия.

2. Срок полезного использования.

3. Первоначальную стоимость и её изменения, например, при реконструкции.

4. Сумму начисленной амортизации в текущем периоде и с момента ввода в эксплуатацию.

5. Остаточную стоимость на момент выбытия.

6. Цену реализации.

7. Дополнительные расходы, связанные с приобретением и выбытием объекта.

Учёт амортизации при переходе на УСН или ЕСХН

Если компания планирует перейти на УСН, то она должна проверить себя на соответствие нескольким критериям. Один из них — остаточная стоимость основных средств, которая не должна превышать 150 млн руб.

Здесь важно помнить, что остаточную стоимость для лимита по УСН нужно определять по правилам бухучёта, но только для тех объектов ОС, которые относятся к амортизируемому имуществу в целях налогового учёта (пп. 16 п. 3 ст. 346.12 НК).

Если налогоплательщик переходит на УСН «Доходы минус расходы» или ЕСХН, то он может после перехода на спецрежим списать стоимость ОС, оплаченных и не полностью самортизированных во время применения общей налоговой системы (пп. 3 п. 3 ст. 346.16 и пп. 2 п. 4 ст. 346.5 НК). В отличие от определения лимита для УСН, здесь нужно использовать данные о налоговой амортизации.

Порядок списания остаточной стоимости после перехода на спецрежим зависит от СПИ объекта:

1. До трёх лет — в течение первого года.

2. От трёх до пятнадцати лет включительно:

- в первый год — 50%;

- во второй год — 30%;

- в третий год — 20%

3. Свыше 15 лет — в течение 10 лет равными долями.

Внутри года суммы расходов нужно списывать равномерно по отчётным периодам.

Пример 7

Компания «ПродТорг» перешла на УСН с общей налоговой системы. На момент перехода у компании был в собственности склад. Его СПИ равен 30 годам, а остаточная стоимость на дату смены налогового режима — 3 200 000 руб. Организация должна списывать на расходы стоимость склада в течение первых 10 лет работы на упрощёнке.

Каждый год сумма расходов (Р) будет одинаковой: 3 200 000 руб. / 10 лет = 320 000 руб.

Годовую сумму нужно разделить по кварталам:

320 000 руб. / 4 кв. = 80 000 руб.

Налоговые разницы при учёте амортизации

Временные разницы

Временные разницы между бухгалтерским и налоговым учётом амортизации возникают при следующих условиях:

- Первоначальная стоимость объекта в бухгалтерском и налоговом учёте одинакова.

- В бухгалтерском и налоговом учёте установлены разные СПИ или применяются разные методы начисления амортизации.

В этом случае в бухгалтерском и налоговом учёте в итоге будет списана одна и та же стоимость объекта, но это произойдёт за разные периоды времени.

Бухгалтерская амортизация больше, чем налоговая

Такая ситуация может возникнуть, например, если в бухучёте применяют метод уменьшаемого остатка, а в налоговом учёте — линейный метод. Тогда прибыль в налоговом учёте в начале эксплуатации объекта будет больше, чем в бухгалтерском. А затем, когда бухгалтерская амортизация станет снижаться, налоговая прибыль станет меньше бухгалтерской.

В таком случае нужно признать вычитаемую временную разницу (ВВР) которая равна отклонению между суммой бухгалтерской и налоговой амортизации, и отложенный налоговый актив (ОНА), равный ВВР, умноженной на ставку налога на прибыль (п.11, 14 ПБУ 18/02).

Дт 09 Кт — 68.4 — признан ОНА при превышении бухгалтерской амортизации над налоговой.

Дт 68.4 — Кт 09 — ОНА уменьшен или списан, когда налоговая амортизация стала больше бухгалтерской.

Налоговая амортизация больше, чем бухгалтерская

Так может быть, если в обоих видах учёта используют линейный способ начисления амортизации, но в бухучёте установлен более длительный СПИ. В этом случае в начале эксплуатации объекта прибыль в налоговом учёте будет меньше, чем в бухгалтерском. Затем, когда налоговый СПИ закончится, амортизация будет начисляться только в бухучёте и уже бухгалтерская прибыль станет меньше налоговой.

В этом случае нужно признать налогооблагаемую временную разницу (НВР), которая равна отклонению между суммой бухгалтерской и налоговой амортизации. В бухучёте следует отразить отложенное налоговое обязательство (ОНО), которое равно НВР, умноженной на ставку налога на прибыль (п.11, 15 ПБУ 18/02).

Дт 68.4 — Кт 77 — признано ОНО при превышении налоговой амортизации над бухгалтерской

Дт 77 — Кт 68.4 — ОНО уменьшено или полностью погашено, когда бухгалтерская амортизация начнет превышать налоговую

Пример 8

Компания «АвтоДоставка» приобрела грузовой автомобиль. Первоначальная стоимость в бухгалтерском и налоговом учёте равна 2 400 000 руб. Ликвидационная стоимость в бухгалтерском учёте равна нулю. СПИ в бухучёте — 80 месяцев, а в налоговом учёте — 60 месяцев

Амортизация на месяц в бухучёте:

2 400 000 руб. / 80 мес. = 30 000 руб.

Амортизация на месяц в налоговом учёте:

2 400 000 руб. / 60 мес. = 40 000 руб.

В течение первых пяти лет использования налоговая амортизация каждый месяц будет превышать бухгалтерскую на 10 000 руб.

Поэтому каждый месяц нужно будет делать проводку по начислению ОНО:

Дт 68.4 Кт 77 2 000 руб. (10 000 руб. х 20%)

Таким образом, за 60 месяцев кредитовый оборот по счёту 77 составит 120 000 рублей (60 мес. х 2 000 руб.).

После того, как автомобиль будет полностью амортизирован в налоговом учёте, останется только бухгалтерская амортизация. С этого момента нужно уменьшать налоговое обязательство. Ежемесячная проводка будет такая:

Дт 77 — Кт 68.4 6 000 руб. (30 000 руб. х 20%)

За 20 месяцев, оставшихся до конца бухгалтерского СПИ, дебетовый оборот по счёту 77 составит 120 000 рублей (6 000 руб. х 20 мес.), и в результате ОНО будет полностью погашено.

Постоянные разницы

Возможна ситуация, когда объекты основных средств отражают в бухгалтерском и налоговом учёте по разной первоначальной стоимости. Например, в бухучёте в первоначальную стоимость объекта входят, в том числе, оценочные обязательства, а в налоговом учёте такого положения нет.

Также компания может переоценивать свои ОС в бухучёте. Эта операция также не предусмотрена нормами налогового учёта.

В подобных случаях возникает постоянная разница между бухгалтерским и налоговым учётом. Разница называется постоянной, так как она сохраняется как в текущем, так и в следующих налоговых периодах (п. 4, 7 ПБУ 18/02).