Ленты

Котировки

Акции

Выделите область на графике, чтобы увеличить её

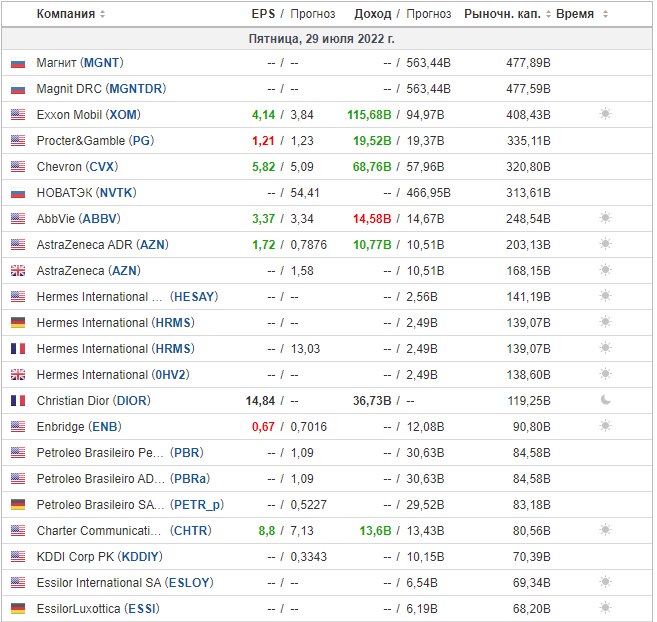

| № | Название | Тикер | Капит-я млрд руб |

EV млрд руб |

Выручка | Чистая прибыль |

ДД ао, % | ДД ап, % | ДД/ЧП, % |

P/E | P/S | P/B | EV/EBITDA | Рентаб. EBITDA |

долг/EBITDA | отчет | ||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Газпром | GAZP | 4 018 | 7 260 | 7 979 | 0.7 | 0.0% | 5 378.6 | 0.5 | 0.2 | 2022-РСБУ | |||||||

| 2 | Роснефть | ROSN | 4 009 | 9 425 | 8 761 | 1 057.0 | 11.0% | 42% | 3.8 | 0.5 | 0.7 | 4.0 | 27% | 2.3 | 2021-МСФО | |||

| 3 | НОВАТЭК | NVTK | 3 457 | 3 457 | 805 | 640.4 | 0.0% | 5.4 | 4.3 | 2022-РСБУ | ||||||||

| 4 | Лукойл | LKOH | 2 750 | 2 830 | 9 431 | 773.4 | 20.7% | 74% | 3.6 | 0.3 | 0.6 | 2.0 | 15% | 0.1 | 2021-МСФО | |||

| 5 | ГМК Норникель | GMKN | 2 300 | 2 976 | 1 185 | 401.8 | 0.0% | 5.7 | 1.9 | 4.8 | 4.8 | 52% | 1.1 | 2022-МСФО | ||||

| 6 | Газпромнефть | SIBN | 2 144 | 2 304 | 3 068 | 503.4 | 12.4% | 53% | 4.3 | 0.7 | 1.0 | 2.6 | 29% | 0.2 | 2021-МСФО | |||

| 7 | Полюс золото | PLZL | 1 261 | 1 416 | 288 | 111.9 | 0.0% | 11.3 | 4.4 | 3.5 | 7.7 | 63% | 0.8 | 2022-МСФО | ||||

| 8 | Сургутнефтегаз | SNGS | 1 043 | -3 003 | 1 888 | 513.0 | 3.5% | 16.2% | 13% | 2.0 | 0.6 | 0.2 | 2021-РСБУ | |||||

| 9 | Транснефть | TRNF | 961 | 1 488 | 962 | 133.0 | 6.6% | 8.9% | 50% | 7.2 | 1.0 | 0.5 | 3.4 | 46% | 1.2 | 2020-МСФО | ||

| 10 | ФосАгро | PHOR | 943 | 1 120 | 570 | 182.3 | 16.1% | 83% | 5.2 | 1.7 | 4.8 | 4.3 | 45% | 0.7 | 2022-МСФО | |||

| 11 | Северсталь | CHMF | 878 | 982 | 836 | 299.6 | 20.7% | 61% | 2.9 | 1.1 | 3.0 | 2.2 | 53% | 0.2 | 2021-МСФО | |||

| 12 | Татнефть | TATN | 813 | 659 | 1 427 | 284.9 | 0.0% | 0.0% | 2.9 | 0.6 | 0.7 | 1.4 | 34% | -0.3 | 2022-МСФО | |||

| 13 | Акрон | AKRN | 758 | 858 | 120 | 3.8 | 0.2% | 32% | 197.4 | 6.3 | 17.8 | 24.3 | 29% | 2.8 | 2020-МСФО | |||

| 14 | НЛМК | NLMK | 749 | 966 | 1 191 | 371.7 | 27.7% | 56% | 2.0 | 0.6 | 1.7 | 1.8 | 45% | 0.4 | 2021-МСФО | |||

| 15 | Яндекс | YNDX | 700 | 668 | 522 | 10.8 | 0.0% | 65.0 | 1.3 | 5.0 | 10.4 | 12% | -0.5 | 2022-МСФО | ||||

| 16 | Русал | RUAL | 622 | 1 063 | 958 | 122.9 | 2.9% | 15% | 5.1 | 0.6 | 0.9 | 7.6 | 15% | 3.2 | 2022-МСФО | |||

| 17 | ВСМПО-АВИСМА | VSMO | 537 | 571 | 89 | 6.6 | 0.0% | 81.4 | 6.0 | 2.7 | 17.4 | 37% | 1.0 | 2020-МСФО | ||||

| 18 | МТС | MTSS | 512 | 895 | 542 | 33.4 | 0.0% | 15.3 | 0.9 | -2.9 | 4.0 | 41% | 1.7 | 2022-МСФО | ||||

| 19 | АЛРОСА | ALRS | 473 | 535 | 327 | 91.3 | 0.0% | 71% | 5.2 | 1.4 | 2.1 | 3.8 | 43% | 0.4 | 2021-МСФО | |||

| 20 | Магнит | MGNT | 459 | 656 | 1 856 | 48.1 | 0.0% | 9.5 | 0.2 | 6.8 | 4.9 | 7% | 1.5 | 2021-МСФО | ||||

| 21 | ММК | MAGN | 441 | 411 | 873 | 229.3 | 20.2% | 39% | 1.9 | 0.5 | 0.9 | 1.3 | 36% | -0.1 | 2021-МСФО | |||

| 22 | ПИК СЗ | PIKK | 426 | 742 | 488 | 103.6 | 3.6% | 15% | 4.1 | 0.9 | 1.8 | 8.2 | 19% | 3.5 | 2021-МСФО | |||

| 23 | X5 Retail Group | FIVE | 388 | 655 | 2 205 | 44.6 | 0.0% | 8.7 | 0.2 | -22.3 | 4.1 | 7% | 1.7 | 2021-МСФО | ||||

| 24 | ИнтерРАО | IRAO | 372 | 294 | 63 | 31.2 | 0.0% | 11.9 | 5.9 | 0.8 | 2022-РСБУ | |||||||

| 25 | Русгидро | HYDR | 347 | 528 | 419 | 19.3 | 0.0% | 17.9 | 0.8 | 0.6 | 5.8 | 22% | 2.0 | 2022-МСФО | ||||

| 26 | Ozon | OZON | 339 | 275 | 178 | -56.8 | 0.0% | -6.0 | 1.9 | 11.5 | -6.7 | -23% | 1.6 | 2021-МСФО | ||||

| 27 | Fix Price | FIXP | 292 | 291 | 278 | 21.4 | 0.0% | 0% | 13.7 | 1.1 | 10.7 | 6.7 | 16% | 0.0 | 2022-МСФО | |||

| 28 | Полиметалл | POLY | 261 | 383 | 213 | 67.3 | 6.0% | 23% | 3.9 | 1.2 | 1.6 | 3.6 | 51% | 1.1 | 2021-МСФО | |||

| 29 | En+ | ENPG | 260 | 897 | 1 041 | 157.8 | 0.0% | 1.6 | 0.2 | 1.0 | 3.1 | 28% | 2.2 | 2021-МСФО | ||||

| 30 | Московская биржа | MOEX | 258 | 258 | 55 | 27.6 | 0.0% | 9.3 | 4.7 | 2.4 | 6.8 | 69% | 0.0 | 2021-МСФО | ||||

| 31 | ИРКУТ | IRKT | 255 | 255 | -29.1 | 0.0% | -8.8 | 2022-РСБУ | ||||||||||

| 32 | Freedom Holding | 236 | 155 | 27 | 10.8 | 0.0% | 21.9 | 8.8 | 2020-МСФО | |||||||||

| 33 | ОАК | UNAC | 222 | 630 | 468 | -17.2 | 0.0% | -12.9 | 0.5 | -1.0 | 19.8 | 7% | 12.8 | 2021-МСФО | ||||

| 34 | Россети | RSTI | 222 | 209 | 25 | -38.3 | 0.0% | 0.0% | -5.8 | 8.9 | 0.5 | 2021-РСБУ | ||||||

| 35 | Ростелеком | RTKM | 215 | 610 | 580 | 28.5 | 7.4% | 7.5% | 56% | 7.5 | 0.4 | 5.6 | 2.8 | 38% | 1.8 | 2021-МСФО | ||

| 36 | НКНХ | NKNC | 210 | 314 | 255 | 41.8 | 8.7% | 11.4% | 45% | 5.0 | 0.8 | 1.4 | 2021-РСБУ | |||||

| 37 | Башнефть | BANE | 187 | 317 | 852 | 83.3 | 10.9% | 12.7% | 25% | 2.2 | 0.2 | 0.3 | 2.0 | 18% | 0.8 | 2021-МСФО | ||

| 38 | Распадская | RASP | 179 | 152 | 194 | 58.9 | 0.0% | 3.0 | 0.9 | 1.1 | 1.7 | 46% | -0.3 | 2022-МСФО | ||||

| 39 | Казаньоргсинтез | KZOS | 176 | 168 | 63 | 8.4 | 3.5% | 0.8% | 31% | 21.0 | 2.8 | 2.7 | 12.5 | 21% | -0.6 | 2020-МСФО | ||

| 40 | МГТС | MGTS | 167 | 166 | 43 | 16.5 | 0.0% | 0.0% | 10.2 | 3.9 | 1.5 | 6.9 | 57% | -0.1 | 2022-МСФО | |||

| 41 | Самолет | SMLT | 150 | 150 | 22.2 | 0.0% | 6.8 | 2022-МСФО | ||||||||||

| 42 | Совкомфлот | FLOT | 139 | 204 | 129 | 20.4 | 0.0% | 6.8 | 1.1 | 2.9 | 55% | 0.9 | 2022-МСФО | |||||

| 43 | АФК Система | AFKS | 133 | 902 | 802 | -8.9 | 0.0% | -15.0 | 0.2 | -0.9 | 3.6 | 31% | 3.1 | 2021-МСФО | ||||

| 44 | КуйбышевАзот | KAZT | 129 | 134 | 87 | 21.2 | 5.0% | 5.0% | 31% | 6.1 | 1.5 | 2.9 | 2021-МСФО | |||||

| 45 | Черкизово | GCHE | 124 | 215 | 184 | 15.5 | 0.0% | 8.0 | 0.7 | 1.5 | 7.1 | 16% | 3.0 | 2022-МСФО | ||||

| 46 | PETROPAVLOVSK | POGR | 123 | 160 | 71 | -3.3 | 0.0% | -37.4 | 1.7 | 2.6 | 6.3 | 35% | 1.5 | 2020-МСФО | ||||

| 47 | НМТП | NMTP | 120 | 150 | 46 | 4.8 | 1.0% | 24% | 24.7 | 2.6 | 2.4 | 4.9 | 67% | 1.0 | 2020-МСФО | |||

| 48 | ФСК ЕЭС | FEES | 117 | 297 | 248 | 28.3 | 0.0% | 4.1 | 0.5 | 0.1 | 2021-РСБУ | |||||||

| 49 | Юнипро | UPRO | 110 | 82 | 111 | 9.9 | 0.0% | 11.2 | 1.0 | 0.8 | 2022-РСБУ | |||||||

| 50 | VK (Mail) | VKCO | 109 | 184 | 129 | -3.9 | 0.0% | -27.8 | 0.8 | -11.9 | 9.2 | 16% | 3.8 | 2022-МСФО | ||||

| 51 | Россети Ленэнерго | LSNG | 108 | 133 | 94 | 15.5 | 3.1% | 15.2% | 32% | 7.0 | 1.2 | 0.7 | 3.1 | 45% | 0.6 | 2021-МСФО | ||

| 52 | ДВМП | FESH | 107 | 127 | 114 | 37.9 | 0.0% | 2.8 | 0.9 | 2.4 | 2.7 | 42% | 0.4 | 2021-МСФО | ||||

| 53 | Группа Позитив | POSI | 102 | 102 | 5 | 4.6 | 0.0% | 22.1 | 21.8 | 30.5 | 2022-РСБУ | |||||||

| 54 | ТМК | TRMK | 98 | 334 | 429 | 7.0 | 19.5% | 275% | 14.1 | 0.2 | -4.3 | 5.4 | 15% | 3.8 | 2021-МСФО | |||

| 55 | ЯТЭК | YAKG | 97 | 105 | 8 | 0.9 | 0.5% | 53% | 103.3 | 12.5 | 7.9 | 27.6 | 49% | 2.0 | 2021-МСФО | |||

| 56 | Росгосстрах | RGSS | 96 | 94 | 126 | 2.5 | 0.0% | 39.4 | 0.8 | 2.1 | 2021-МСФО | |||||||

| 57 | Русагро | AGRO | 95 | 195 | 240 | 6.8 | 0.0% | 13.9 | 0.4 | 0.6 | 4.3 | 19% | 2.2 | 2022-МСФО | ||||

| 58 | Мосэнерго | MSNG | 91 | 99 | 225 | 2.9 | 9.7% | 306% | 31.5 | 0.4 | 0.3 | 3.7 | 12% | 0.3 | 2021-МСФО | |||

| 59 | Сегежа Групп | SGZH | 83 | 167 | 3 | 8.6 | 0.0% | 9.7 | 26.0 | 1.8 | 2022-РСБУ | |||||||

| 60 | Мечел | MTLR | 83 | 348 | 402 | 80.6 | 0.0% | 0.0% | 1.0 | 0.2 | -0.5 | 2.9 | 30% | 2.2 | 2021-МСФО | |||

| 61 | КАМАЗ | KMAZ | 78 | 171 | 269 | 4.0 | 0.0% | 19.3 | 0.3 | 1.8 | 8.7 | 7% | 4.7 | 2021-МСФО | ||||

| 62 | Globaltrans | GLTR | 77 | 95 | 73 | 13.0 | 5.2% | 5.9 | 1.0 | 1.4 | 3.3 | 40% | 0.6 | 2021-МСФО | ||||

| 63 | Иркутскэнерго | IRGZ | 72 | 255 | 132 | 1.1 | 0.0% | 69.0 | 0.5 | 0.6 | 12.8 | 15% | 9.2 | 2021-МСФО | ||||

| 64 | ОГК-2 | OGKB | 72 | 89 | 142 | 4.4 | 14.9% | 240% | 16.2 | 0.5 | 0.5 | 2.3 | 28% | 0.4 | 2021-МСФО | |||

| 65 | Инград | INGR | 71 | 165 | 71 | 1.1 | 6.3% | 429% | 68.0 | 1.0 | 9.6 | 18.8 | 12% | 10.6 | 2020-МСФО | |||

| 66 | Аэрофлот | AFLT | 71 | 776 | 492 | -34.5 | 0.0% | -2.1 | 0.1 | -0.5 | 6.7 | 24% | 6.0 | 2021-МСФО | ||||

| 67 | Лента | LENT | 69 | 126 | 484 | 12.2 | 0.0% | 5.6 | 0.1 | 0.7 | 2.7 | 10% | 1.2 | 2021-МСФО | ||||

| 68 | Мостотрест | MSTT | 68 | 75 | 98 | -6.2 | 0.0% | -10.9 | 0.7 | 31.6 | 17.2 | 4% | 1.6 | 2020-МСФО | ||||

| 69 | VEON | VEON-RX | 66 | 661 | 574 | 49.6 | 0.0% | 0% | 1.3 | 0.1 | 0.6 | 2.7 | 43% | 2.4 | 2021-МСФО | |||

| 70 | HeadHunter | HHRU | 65 | 63 | 18 | 6.0 | 0.0% | 10.8 | 3.6 | -11.3 | 6.9 | 51% | -0.2 | 2022-МСФО | ||||

| 71 | Белуга Групп | BELU | 59 | 84 | 97 | 8.4 | 16.8% | 117% | 7.0 | 0.6 | 4.1 | 4.8 | 18% | 1.4 | 2022-МСФО | |||

| 72 | ЭсЭфАй | SFIN | 57 | 195 | 19 | 3.7 | 0.0% | 15.4 | 3.0 | 1.0 | 2021-МСФО | |||||||

| 73 | Детский Мир | DSKY | 54 | 120 | 164 | 10.1 | 0.0% | 5.3 | 0.3 | -31.9 | 4.1 | 18% | 2.3 | 2021-МСФО | ||||

| 74 | Inarctica (Русская Аквакультура) | AQUA | 53 | 56 | 3 | 2.7 | 1.3% | 26% | 20.0 | 18.9 | 5.2 | 2021-РСБУ | ||||||

| 75 | Протек | PRTK | 53 | 49 | 266 | 3.5 | 0.0% | 15.2 | 0.2 | 1.7 | 5.0 | 4% | -0.4 | 2019-МСФО | ||||

| 76 | АВТОВАЗ | AVAZ | 53 | 137 | 226 | -9.7 | 0.0% | 0.0% | -5.5 | 0.2 | -0.7 | -42.4 | -1% | -26.1 | 2017-МСФО | |||

| 77 | Южный Кузбасс | UKUZ | 52 | 129 | 40 | 13.8 | 0.0% | 3.8 | 1.3 | -2.4 | 7.5 | 43% | 4.4 | 2021-МСФО | ||||

| 78 | Ашинский МЗ | AMEZ | 50 | 50 | 40 | 11.7 | 0.0% | 4.3 | 1.3 | 2.5 | 4.8 | 26% | 0.0 | 2021-МСФО | ||||

| 79 | ЛСР Группа | LSRG | 50 | 164 | 140 | 13.4 | 0.0% | 3.8 | 0.4 | 0.5 | 4.2 | 28% | 2.9 | 2022-МСФО | ||||

| 80 | Селигдар | SELG | 49 | 87 | 36 | 10.1 | 9.1% | 44% | 4.8 | 1.4 | 1.7 | 4.5 | 54% | 2.0 | 2021-МСФО | |||

| 81 | МОЭСК | MSRS | 49 | 124 | 185 | 10.5 | 9.5% | 44% | 4.6 | 0.3 | 0.3 | 3.1 | 22% | 1.9 | 2021-МСФО | |||

| 82 | Алроса Нюрба | ALNU | 47 | 47 | 36 | 17.3 | 0.0% | 2.7 | 1.3 | 2020-РСБУ | ||||||||

| 83 | Славнефть Мегионнефтегаз | MFGS | 45 | 99 | 189 | 11.8 | 0.0% | 0.0% | 3.8 | 0.2 | 0.3 | 2018-РСБУ | ||||||

| 84 | Дикси | DIXY | 41 | 70 | 283 | -6.0 | 0.0% | -6.7 | 0.1 | -92.6 | 6.4 | 4% | 2.7 | 2017-МСФО | ||||

| 85 | Мать и Дитя (MD) | MDMG | 37 | 39 | 25 | 6.0 | 0.0% | 6.1 | 1.5 | 1.8 | 4.7 | 33% | 0.2 | 2021-МСФО | ||||

| 86 | ЕМС | GEMC | 34 | 48 | 25 | 6.1 | 0.0% | 5.6 | 1.3 | 6.4 | 4.8 | 40% | 1.4 | 2021-МСФО | ||||

| 87 | М.Видео | MVID | 32 | 89 | 476 | 2.4 | 0.0% | 13.6 | 0.1 | -0.6 | 5.1 | 4% | 3.3 | 2021-МСФО | ||||

| 88 | ТГК-1 | TGKA | 31 | 46 | 102 | 7.1 | 0.0% | 0% | 4.4 | 0.3 | 0.2 | 2.2 | 21% | 0.7 | 2021-МСФО | |||

| 89 | Ютэйр | UTAR | 31 | 49 | 76 | 26.8 | 0.0% | 1.2 | 0.4 | 2.9 | 2.8 | 23% | 1.0 | 2021-МСФО | ||||

| 90 | КИВИ (QIWI) | QIWI | 30 | 2 | 23 | 9.6 | 0.0% | 3.2 | 1.3 | 0.9 | 0.2 | 57% | -2.1 | 2021-МСФО | ||||

| 91 | Ренессанс Страхование | RENI | 30 | 30 | 97 | 3.6 | 0.0% | 8.5 | 0.3 | 0.8 | 2021-МСФО | |||||||

| 92 | Россети Сибирь | MRKS | 30 | 72 | 61 | 0.7 | 0.0% | 43.3 | 0.5 | 1.8 | 7.4 | 16% | 4.3 | 2021-МСФО | ||||

| 93 | Аптеки 36 и 6 | APTK | 29 | 69 | 39 | 6.4 | 0.0% | 4.6 | 0.8 | -1.6 | 14.6 | 12% | 8.3 | 2020-МСФО | ||||

| 94 | Россети Кубань | KUBE | 29 | 53 | 58 | 1.9 | 3.2% | 50% | 15.8 | 0.5 | 0.8 | 6.0 | 15% | 2.7 | 2021-МСФО | |||

| 95 | Белон | BLNG | 29 | 29 | 0 | -0.7 | 0.0% | -43.8 | 4 818.5 | 5.6 | 2020-МСФО | |||||||

| 96 | Русснефть | RNFT | 29 | 100 | 275 | 8.4 | 0.0% | 58% | 3.4 | 0.1 | 0.3 | 2022-РСБУ | ||||||

| 97 | ФГ Будущее | FTRE | 27 | 27 | 18 | -16.4 | 0.0% | -1.7 | 1.5 | 0.7 | 2017-МСФО | |||||||

| 98 | ДЭК | DVEC | 27 | 26 | 121 | 2.6 | 0.0% | 10.2 | 0.2 | 1.9 | 2022-РСБУ | |||||||

| 99 | Отисифарм | OTCP | 27 | 30 | 28 | 7.2 | 0.0% | 3.7 | 0.9 | 1.1 | 2017-МСФО | |||||||

| 100 | НКХП | NKHP | 25 | 24 | 6 | 2.0 | 0.0% | 12.8 | 4.5 | 2.3 | 2022-РСБУ | |||||||

| 101 | Россети Центр и Приволжье | MRKP | 23 | 54 | 107 | 10.0 | 13.4% | 32% | 2.3 | 0.2 | 0.3 | 2.1 | 24% | 1.2 | 2021-МСФО | |||

| 102 | Славнефть-ЯНОС | JNOS | 22 | 53 | 31 | 4.4 | 0.0% | 0.1% | 0% | 5.1 | 0.7 | 0.4 | 2021-РСБУ | |||||

| 103 | ОКС | UCSS | 22 | 22 | 9 | 0.5 | 0.0% | 47.4 | 2.6 | 1.1 | 2021-РСБУ | |||||||

| 104 | Softline | SFTL | 22 | 6 | 149 | 1.4 | 0.0% | 15.1 | 0.1 | 1.0 | 1.2 | 4% | -2.8 | 2021-МСФО | ||||

| 105 | Эл5 Энерго (Энел) | ENRU | 21 | 47 | 48 | 2.6 | 0.0% | 8.1 | 0.4 | 0.5 | 6.0 | 16% | 3.3 | 2021-МСФО | ||||

| 106 | Эталон | ETLN | 21 | 60 | 87 | 3.0 | 0.0% | 6.9 | 0.2 | 0.3 | 3.3 | 21% | 2.2 | 2021-МСФО | ||||

| 107 | Лензолото | LNZL | 20 | 20 | 20.3% | 0.0% | 2022-МСФО | |||||||||||

| 108 | Абрау-Дюрсо | ABRD | 20 | 26 | 12 | 1.4 | 1.7% | 25% | 14.9 | 1.7 | 1.8 | 8.8 | 26% | 2.1 | 2021-МСФО | |||

| 109 | СПб Биржа (SPB) | SPBE | 19 | -1 | 8 | 2.6 | 0.0% | 7.5 | 2.5 | 1.1 | -1.0 | 13% | -20.4 | 2021-МСФО | ||||

| 110 | ОМЗ | OMZZ | 19 | 42 | 55 | 0.5 | 0.0% | 37.6 | 0.3 | 1.2 | 5.7 | 13% | 3.1 | 2021-МСФО | ||||

| 111 | Красный Октябрь | KROT | 19 | 18 | 16 | -0.2 | 0.0% | 0.0% | 0% | -88.8 | 1.2 | 1.9 | -22.4 | -5% | 0.3 | 2021-МСФО | ||

| 112 | ТНС энерго Воронеж | VRSB | 18 | 17 | 33 | 1.5 | 0.0% | 0.0% | 11.8 | 0.5 | 9.8 | 2022-РСБУ | ||||||

| 113 | Россети Урал | MRKU | 17 | 36 | 97 | 3.8 | 12.8% | 57% | 4.4 | 0.2 | 0.3 | 2.3 | 16% | 1.2 | 2021-МСФО | |||

| 114 | ЧМК | CHMK | 17 | 198 | 176 | 6.5 | 0.0% | 2.6 | 0.1 | 0.4 | 13.9 | 8% | 12.7 | 2021-МСФО | ||||

| 115 | Россети Северный Кавказ | MRKK | 17 | 23 | 35 | -27.9 | 0.0% | -0.6 | 0.5 | -0.4 | -1.7 | -40% | -0.5 | 2021-МСФО | ||||

| 116 | Энергия РКК | RKKE | 16 | 24 | 42 | -6.1 | 0.0% | -2.7 | 0.4 | -2.8 | -16.1 | -4% | -5.0 | 2020-МСФО | ||||

| 117 | Квадра | TGKD | 16 | 42 | 60 | -4.2 | 0.0% | 0.0% | -3.9 | 0.3 | 0.4 | 4.6 | 15% | 2.8 | 2021-МСФО | |||

| 118 | КТК | KBTK | 15 | 24 | 40 | -4.8 | 0.0% | -3.2 | 0.4 | 1.7 | -10.5 | -6% | -3.9 | 2020-МСФО | ||||

| 119 | Таттелеком | TTLK | 14 | 10 | 8 | 1.5 | 0.0% | 9.3 | 1.7 | 1.0 | 2022-РСБУ | |||||||

| 120 | ОВК | UWGN | 13 | 48 | 80 | -25.4 | 0.0% | -0.5 | 0.2 | -0.7 | 3.7 | 16% | 2.7 | 2020-МСФО | ||||

| 121 | ЦМТ | WTCM | 12 | 9 | 7 | 1.4 | 0.0% | 0.0% | 8.8 | 1.8 | 0.6 | 2022-РСБУ | ||||||

| 122 | Россети Центр | MRKC | 12 | 59 | 108 | 4.3 | 12.0% | 34% | 2.8 | 0.1 | 0.2 | 2.6 | 21% | 2.0 | 2021-МСФО | |||

| 123 | Уральская кузница | URKZ | 12 | 14 | 15 | 2.1 | 0.0% | 5.7 | 0.8 | 0.4 | 10.9 | 8% | 1.5 | 2021-МСФО | ||||

| 124 | Саратовский НПЗ | KRKN | 11 | 11 | 12 | 2.8 | 0.0% | 8.8% | 10% | 3.9 | 0.9 | 0.3 | 2.1 | 45% | 2020-РСБУ | |||

| 125 | ТНС энерго | TNSE | 10 | 8 | 257 | 3.4 | 0.0% | 3.0 | 0.0 | -0.5 | 0.9 | 3% | -0.3 | 2021-МСФО | ||||

| 126 | Коршуновский ГОК | KOGK | 10 | 10 | 15 | 4.4 | 0.0% | 2.3 | 0.7 | 0.2 | 2.0 | 33% | 2021-МСФО | |||||

| 127 | Павловский автобус | PAZA | 10 | 10 | 1 | -0.2 | 0.0% | -44.2 | 18.5 | 2017-РСБУ | ||||||||

| 128 | Додо Пицца | 10 | 10 | 3 | -0.1 | 0.0% | -124.6 | 3.2 | 29.6 | 47.2 | 7% | -0.9 | 2020-МСФО | |||||

| 129 | Камчатскэнерго | KCHE | 10 | 18 | 30 | 0.1 | 0.0% | 0.0% | 96.9 | 0.3 | 0.9 | 2022-РСБУ | ||||||

| 130 | ИСКЧ | ISKJ | 10 | 9 | 1 | 0.0 | 0.0% | 284.3 | 8.2 | -31.3 | 61.3 | 13% | -1.1 | 2021-МСФО | ||||

| 131 | ТНС энерго Нижний Новгород | NNSB | 9 | 14 | 45 | 0.5 | 0.0% | 0.0% | 19.7 | 0.2 | -1.3 | 12.2 | 2% | 3.8 | 2021-МСФО | |||

| 132 | ГАЗ | GAZA | 9 | 55 | 165 | 3.3 | 0.0% | 1.2% | 0% | 2.7 | 0.1 | -1.8 | 3.7 | 9% | 3.1 | 2017-МСФО | ||

| 133 | Бурятзолото | BRZL | 9 | 6 | 6 | 2.7 | 0.0% | 3.3 | 1.4 | 0.5 | 2.4 | 41% | -1.0 | 2021-МСФО | ||||

| 134 | Галс Девелопмент | HALS | 9 | 76 | 4 | -1.0 | 0.0% | -8.3 | 2.1 | -0.5 | 12.0 | 152% | 10.7 | 2019-МСФО | ||||

| 135 | Соллерс | SVAV | 8 | 3 | 92 | 2.4 | 0.0% | 3.3 | 0.1 | 0.3 | 0.3 | 9% | -0.6 | 2021-МСФО | ||||

| 136 | Красноярскэнергосбыт | KRSB | 8 | 5 | 40 | 1.3 | 0.0% | 0.0% | 5.8 | 0.2 | 2.3 | 2022-РСБУ | ||||||

| 137 | Окей | OKEY | 7 | 36 | 187 | 0.2 | 0.0% | 35.3 | 0.0 | 0.6 | 2.3 | 8% | 1.8 | 2021-МСФО | ||||

| 138 | ЧКПЗ | CHKZ | 7 | 12 | 15 | 0.5 | 0.0% | 14.8 | 0.5 | 4.3 | 2021-МСФО | |||||||

| 139 | ТГК-2 | TGKB | 7 | 17 | 50 | 3.3 | 0.0% | 0.0% | 2.1 | 0.1 | 0.2 | 2.4 | 14% | 1.4 | 2021-МСФО | |||

| 140 | Пермэнергосбыт | PMSB | 7 | 5 | 44 | 1.0 | 9.6% | 9.5% | 69% | 7.3 | 0.2 | 3.2 | 2021-МСФО | |||||

| 141 | ТНС энерго Ростов-на-Дону | RTSB | 6 | 7 | 58 | 0.5 | 0.0% | 0.0% | 13.7 | 0.1 | 6.1 | 2022-РСБУ | ||||||

| 142 | ЮУНК | UNKL | 6 | 6 | 0 | 0.1 | 0.0% | 52.4 | 55.5 | 0.9 | 2021-МСФО | |||||||

| 143 | Россети Юг | MRKY | 6 | 29 | 43 | -3.7 | 0.0% | -1.7 | 0.1 | -6.0 | 3.9 | 17% | 3.1 | 2021-МСФО | ||||

| 144 | Россети Волга | MRKV | 6 | 14 | 65 | 1.0 | 1.0% | 6% | 5.9 | 0.1 | 0.1 | 2.0 | 11% | 1.2 | 2021-МСФО | |||

| 145 | МЕРИДИАН | MERF | 6 | 6 | -0.1 | 0.0% | -49.4 | 62.8 | 2021-РСБУ | |||||||||

| 146 | Европейская Электротехника | EELT | 6 | 5 | 5 | 0.4 | 0.0% | 14.1 | 1.3 | 4.5 | 8.7 | 13% | -1.1 | 2021-МСФО | ||||

| 147 | Самараэнерго | SAGO | 6 | 3 | 40 | 0.8 | 0.0% | 0.0% | 6.9 | 0.1 | 1.0 | 1.6 | 4% | -1.9 | 2021-МСФО | |||

| 148 | Курганская ГК | KGKC | 6 | 7 | 8 | 0.2 | 2.2% | 3.4% | 74% | 31.8 | 0.7 | 1.2 | 8.0 | 12% | 1.9 | 2021-МСФО | ||

| 149 | Рязаньэнергосбыт РЭСК | RZSB | 5 | 4 | 13 | 0.8 | 0.0% | 6.2 | 0.4 | 3.8 | 2022-РСБУ | |||||||

| 150 | ТГК-14 | TGKN | 5 | 5 | 14 | 0.7 | 0.0% | 7.3 | 0.3 | 0.5 | 2022-РСБУ | |||||||

| 151 | Ижсталь | IGST | 5 | 12 | 28 | 2.6 | 0.0% | 0.0% | 1.8 | 0.2 | -1.3 | 3.7 | 11% | 2.2 | 2021-МСФО | |||

| 152 | Globaltruck | GTRK | 4 | 4 | 0 | -0.2 | 0.0% | -24.0 | 32.0 | 0.7 | 2022-РСБУ | |||||||

| 153 | Сахалинэнерго | SLEN | 4 | 4 | 11 | 0.0 | 0.0% | -2 100.1 | 0.4 | 0.4 | 0.7 | 52% | -0.1 | 2021-МСФО | ||||

| 154 | ОМПК | OSMP | 4 | 4 | 40 | 0.9 | 0.0% | 4.5 | 0.1 | 2016-РСБУ | ||||||||

| 155 | ТНС энерго Ярославль | YRSB | 4 | 6 | 18 | 0.1 | 0.0% | 0.0% | 33.5 | 0.2 | -2.4 | 16.3 | 2% | 5.1 | 2021-МСФО | |||

| 156 | СМЗ | MGNZ | 4 | 4 | 9 | 0.7 | 28.6% | 156% | 5.5 | 0.4 | 1.0 | 3.9 | 11% | -0.1 | 2021-МСФО | |||

| 157 | Газпром РнД (Ростовоблгаз) | RTGZ | 4 | 7 | 10 | 1.1 | 0.0% | 3.6 | 0.4 | 0.2 | 2022-РСБУ | |||||||

| 158 | НПО Наука | NAUK | 4 | 4 | 2 | 0.5 | 1.9% | 13% | 6.9 | 1.5 | 1.6 | 11.0 | 15% | 0.8 | 2021-МСФО | |||

| 159 | ТНС энерго Кубань | KBSB | 3 | 6 | 71 | 0.5 | 0.0% | 7.5 | 0.0 | 1.5 | 2022-РСБУ | |||||||

| 160 | Центральный телеграф | CNTL | 3 | 3 | 1 | 0.0 | 0.0% | 0.0% | 464.8 | 2.4 | 4.2 | 2022-РСБУ | ||||||

| 161 | Звезда | ZVEZ | 3 | 3 | 2 | 0.0 | 0.0% | 231.4 | 1.5 | 9.9 | 2017-РСБУ | |||||||

| 162 | АСКО | ACKO | 3 | -2 | 11 | 0.1 | 0.0% | 32.3 | 0.3 | 1.8 | 2020-МСФО | |||||||

| 163 | ЧЗПСН | PRFN | 3 | 4 | 10 | 0.2 | 0.0% | 17.3 | 0.3 | 1.9 | 2021-МСФО | |||||||

| 164 | Россети Северо-Запад | MRKZ | 3 | 18 | 50 | -0.9 | 0.0% | -3.4 | 0.1 | 0.2 | 2.4 | 15% | 2.0 | 2021-МСФО | ||||

| 165 | МагадЭн | MAGE | 3 | 13 | 13 | 0.0 | 0.0% | 0.0% | 2 890.5 | 0.2 | 0.4 | 2022-РСБУ | ||||||

| 166 | Химпром | HIMC | 3 | 8 | 15 | 0.8 | 3.0% | 11% | 3.8 | 0.2 | 0.8 | 4.0 | 14% | 2.6 | 2021-МСФО | |||

| 167 | Заволжский моторный завод | ZMZN | 3 | 3 | 1 | 0.1 | 0.0% | 31.3 | 3.8 | 2017-РСБУ | ||||||||

| 168 | Якутскэнерго | YKEN | 3 | 24 | 20 | -2.0 | 0.0% | 0.0% | -1.4 | 0.1 | 2.7 | 7.3 | 16% | 6.5 | 2020-МСФО | |||

| 169 | ТНС энерго Марий Эл | MISB | 3 | 3 | 9 | 0.5 | 0.0% | 0.0% | 5.6 | 0.3 | 2.4 | 2022-РСБУ | ||||||

| 170 | Нефтекамский автозавод (Нефаз) | NFAZ | 2 | 4 | 33 | 0.6 | 0.0% | 4.5 | 0.1 | 1.6 | 4.0 | 3% | 1.6 | 2021-МСФО | ||||

| 171 | Северо-Западное Пароходство | SZPR | 2 | 7 | 11 | 1.3 | 0.0% | 1.9 | 0.2 | 0.3 | 1.9 | 33% | 1.2 | 2017-МСФО | ||||

| 172 | Русолово | ROLO | 2 | 7 | 6 | 1.0 | 0.0% | 2.4 | 0.4 | 0.4 | 2.6 | 49% | 1.8 | 2021-МСФО | ||||

| 173 | ГМС Группа | HMSG | 2 | 16 | 57 | 1.2 | 0.0% | 1.8 | 0.0 | 0.5 | 2.4 | 12% | 2.1 | 2021-МСФО | ||||

| 174 | ЛЭСК | LPSB | 2 | 1 | 11 | 0.6 | 0.0% | 3.4 | 0.2 | 1.2 | 0.7 | 6% | -1.9 | 2021-МСФО | ||||

| 175 | Нижнекамскшина | NKSH | 2 | 3 | 10 | 1.0 | 0.0% | 1.9 | 0.2 | 0.5 | 2022-РСБУ | |||||||

| 176 | Россети Томск (ТРК) | TORS | 2 | 2 | 7 | 0.0 | 0.0% | 0.0% | 78.9 | 0.2 | 0.5 | 3.5 | 7% | 0.2 | 2021-МСФО | |||

| 177 | Волгоградэнергосбыт | VGSB | 2 | 2 | 30 | 0.3 | 0.0% | 0.0% | 5.7 | 0.1 | -0.3 | 2021-РСБУ | ||||||

| 178 | Калужская сбытовая компания | KLSB | 2 | 5 | 25 | 0.1 | 0.0% | 18.1 | 0.1 | 1.4 | 7.0 | 3% | 4.7 | 2021-МСФО | ||||

| 179 | РБК | RBCM | 1 | 22 | -0.1 | 0.0% | -9.0 | -0.5 | 2021-РСБУ | |||||||||

| 180 | ММЦБ | GEMA | 1 | 1 | 0 | 0.1 | 10.0% | 94% | 9.4 | 4.9 | 7.4 | 8.7 | 56% | 0.0 | 2021-МСФО | |||

| 181 | ТЗА | TUZA | 1 | 1 | 1 | -0.1 | 0.0% | -9.0 | 0.9 | 2017-РСБУ | ||||||||

| 182 | ДЗРД — Донской завод радиодеталей | DZRD | 1 | 2 | 2 | 0.2 | 0.0% | 6.3% | 10% | 7.4 | 0.7 | 0.4 | 2021-МСФО | |||||

| 183 | Ставропольэнергосбыт | STSB | 1 | 2 | 21 | 0.3 | 0.0% | 7.6% | 7% | 3.8 | 0.1 | 0.9 | 2021-МСФО | |||||

| 184 | Росинтер | ROST | 1 | 6 | 6 | 0.1 | 0.0% | 12.0 | 0.2 | -0.3 | 2.4 | 38% | 1.9 | 2021-МСФО | ||||

| 185 | OR Group (Обувь России) | ORUP | 1 | 13 | 8 | -4.2 | 0.0% | -0.2 | 0.1 | 0.1 | -3.7 | -44% | -3.4 | 2021-МСФО | ||||

| 186 | Фармсинтез | LIFE | 1 | 1 | 0 | -0.7 | 0.0% | -1.4 | 2.2 | -18.0 | -2.4 | -139% | -0.8 | 2021-МСФО | ||||

| 187 | Красный котельщик | KRKO | 1 | 6 | 9 | 1.4 | 0.0% | 0.7 | 0.1 | 0.5 | 2020-РСБУ | |||||||

| 188 | левенгук | LVHK | 1 | 1 | 1 | 0.0 | 1.5% | 46% | 30.0 | 0.6 | 1.0 | 2021-МСФО | ||||||

| 189 | ДИОД | DIOD | 1 | 1 | 1 | 0.1 | 8.5% | 81% | 9.5 | 1.4 | 0.8 | 2.3 | 55% | -0.3 | 2021-МСФО | |||

| 190 | Саратовэнерго | SARE | 1 | 1 | 22 | 0.0 | 0.0% | 0.0% | 161.5 | 0.0 | 2020-РСБУ | |||||||

| 191 | Русгрэйн | RUGR | 1 | 17 | 11 | 0.2 | 0.0% | 3.6 | 0.1 | -0.1 | 8.4 | 19% | 8.0 | 2021-МСФО | ||||

| 192 | Астраханэнергосбыт | ASSB | 1 | 1 | 12 | 0.0 | 0.0% | 14.9 | 0.1 | 3.9 | 2021-РСБУ | |||||||

| 193 | Арсагера | ARSA | 1 | 1 | 0 | 0.5 | 0.0% | 1.3 | 12.3 | 2.5 | 2021-МСФО | |||||||

| 194 | Светофор Групп | SVET | 1 | 1 | 0 | 0.0 | 0.0% | 569.5 | 1.2 | 1.9 | 2021-РСБУ | |||||||

| 195 | ВХЗ | VLHZ | 1 | 1 | 4 | 0.5 | 0.0% | 1.1 | 0.1 | 1.4 | 8.2 | 4% | 4.2 | 2021-МСФО | ||||

| 196 | Электроцинк | ELTZ | 1 | 3 | 1 | -0.1 | 0.0% | -4.7 | 0.4 | 7.5 | 2021-РСБУ | |||||||

| 197 | Мордовэнергосбыт | MRSB | 0 | 1 | 7 | 0.1 | 0.0% | 4.0 | 0.1 | 2.2 | 1.5 | 8% | 0.7 | 2021-МСФО | ||||

| 198 | Омскшина | OMSH | 0 | 0 | 11 | 0.0 | 0.0% | 14.5 | 0.0 | 0.3 | 2.3 | 2% | 0.1 | 2017-МСФО | ||||

| 199 | ЕТС | UTSY | 0 | 1 | 0 | 0.0 | 0.0% | -100.0 | 4.9 | 0.5 | 2016-МСФО | |||||||

| 200 | Башинформсвязь | BISV | 0 | 11 | 22 | 2.2 | 0.0% | 0.1 | 0.0 | 0.0 | 1.5 | 34% | 1.4 | 2021-МСФО | ||||

| 201 | Наука-Связь | NSVZ | 0 | 1 | 2 | 0.1 | 0.0% | 2.6 | 0.2 | 0.3 | 2.7 | 21% | 1.7 | 2021-МСФО | ||||

| 202 | GTL | GTLC | 0 | 0 | 0.0 | 0.1% | 35% | 265.3 | 0.0 | 2018-РСБУ | ||||||||

| 203 | Мультисистема | MSST | 0 | 0 | 1 | 0.0 | 0.0% | 57.9 | 0.3 | 2.2 | 41.9 | 1% | 7.2 | 2020-МСФО | ||||

| 204 | ТКСМ | TUCH | 0 | 0 | 0 | 0.0 | 0.0% | -5.8 | 1.1 | 1.4 | -6.5 | -19% | -0.7 | 2020-МСФО | ||||

| 205 | ГИТ | GRNT | 0 | 0 | 0 | 0.0 | 0.0% | 127.7 | 2.2 | 0.1 | 2021-РСБУ | |||||||

| 206 | Вторресурсы | 0 | 0 | 0 | 0.0 | 0.0% | 131.3 | 0.2 | 0.1 | 2016-МСФО | ||||||||

| 207 | Роллман | RLMN | 0 | 0 | 0 | -0.1 | 0.0% | 0.0% | -0.5 | 190.9 | 2020-РСБУ | |||||||

| 208 | Медиахолдинг | ODVA | 0 | 0 | 0 | -0.3 | 0.0% | -0.2 | 74.5 | -2.0 | -1.1 | -27300% | -0.8 | 2017-МСФО | ||||

| 209 | МедиаВиМ | MGVM | 0 | 0 | 0 | 0.0 | 0.0% | 0% | 2.7 | 0.1 | 0.1 | 2.1 | 5% | 0.0 | 2017-МСФО | |||

| 210 | Сибирский гостинец | SIBG | 0 | 0 | 0 | 0.0 | 0.0% | -2.8 | 1.2 | 2020-РСБУ | ||||||||

| 211 | ЦИАН | CIAN | -2 | 6 | -2.9 | 0.0% | 0.0 | 0.0 | 0.0 | -11.4 | 4% | -11.4 | 2021-МСФО | |||||

| 212 | ЧЦЗ | CHZN | -1 | 37 | 7.6 | 0.0 | 0.0 | 0.0 | -0.1 | 29% | -0.1 | 2018-МСФО | ||||||

| 213 | Газ-Тек | GAZT | 0 | 0.5 | 0.0% | 0.0 | 0.0 | 0.0 | 2021-РСБУ | |||||||||

| 214 | Трансконтейнер | 84 | 171 | 17.1 | 0.0 | 0.0 | 0.0 | 2022-РСБУ | ||||||||||

| 215 | ДЭСК | DASB | 0 | 0.1 | 0.0 | 0.0 | 2022-РСБУ | |||||||||||

| 216 | ТКЗ | TGKO | 12 | 0.5 | 0.0 | 0.0 | 2017-РСБУ | |||||||||||

| 217 | GV GOLD | GVGL | 14 | 32 | 8.7 | 0.0 | 0.0 | 0.0 | 0.9 | 51% | 0.9 | 2021-МСФО | ||||||

| 218 | Выборгский судостроительный завод (ВСЗ) | VSYDP | -3 | 7 | -1.1 | 0.0% | 0.0 | 0.0 | 0.0 | 2021-МСФО | ||||||||

| 219 | Дорогобуж | DGBZ | -1 | 27 | 9.4 | 47% | 0.0 | 0.0 | 0.0 | -0.1 | 31% | -0.1 | 2018-МСФО | |||||

| 220 | ВЭБ | 111.9 | 0.0 | 2016-МСФО | ||||||||||||||

| 221 | Костромская сбытовая компания | KTSB | 0 | 9 | 0.0 | 0.0% | 0.0 | 0.0 | 0.0 | 2021-РСБУ | ||||||||

| 222 | Физика | NPOF | 0 | 1 | 0.5 | 6% | 0.0 | 0.0 | 0.0 | 2021-МСФО | ||||||||

| 223 | Мегафон | MFON | 246 | 354 | 66.3 | 0.0 | 0.0 | 0.0 | 1.7 | 41% | 1.7 | 2021-МСФО | ||||||

| 224 | КМЗ | KMEZ | -2 | 2 | 0.0 | 0.0% | 0.0 | 0.0 | 0.0 | 2022-РСБУ | ||||||||

| 225 | Тамбовэнергосбыт | TASB | 7 | 0.1 | 0.0% | 0.0% | 0.0 | 0.0 | 2020-РСБУ | |||||||||

| 226 | Русполимет | RUSP | 6 | 17 | 0.0 | 0.0 | 0.0 | 0.0 | 1.8 | 21% | 1.8 | 2021-МСФО | ||||||

| 227 | ГАЗ-сервис | GAZS | 2.0 | 0.0% | 0.0 | 0.0 | 2022-РСБУ | |||||||||||

| 228 | КОКС | KSGR | 57 | 57 | 2.5 | 0.0 | 0.0 | 0.0 | 2022-РСБУ | |||||||||

| 229 | Челябэнергосбыт | CLSB | 1 | 0 | -9.2 | 0.0 | 0.0 | 0.0 | 2021-РСБУ | |||||||||

| 230 | Global Ports | 34 | 37 | 10.0 | 0.0 | 0.0 | 0.0 | 1.9 | 49% | 1.9 | 2021-МСФО | |||||||

| 231 | ТрансФин-М | TRFM | -8 | 40 | 4.1 | 0.0 | 0.0 | 0.0 | -0.4 | 57% | -0.4 | 2021-МСФО | ||||||

| 232 | Т Плюс | VTGK | 108 | 419 | 16.7 | 41% | 0.0 | 0.0 | 0.0 | 1.8 | 14% | 1.8 | 2021-МСФО | |||||

| 233 | РАО ЭС Востока | VRAO | 107 | 169 | -10.7 | 0.0 | 0.0 | 0.0 | 2017-МСФО | |||||||||

| 234 | Морион | MORI | 0 | 2 | 0.2 | 2% | 0.0 | 0.0 | 0.0 | -2.0 | 14% | -2.0 | 2020-МСФО | |||||

| 235 | Мурманская ТЭЦ | MUGS | 6 | 0.9 | 0.0 | 0.0 | 2020-РСБУ | |||||||||||

| 236 | ЧТПЗ | CHEP | 73 | 182 | 2.4 | 0.0 | 0.0 | 0.0 | 2.5 | 16% | 2.5 | 2021-МСФО | ||||||

| 237 | Евраз | 187 | 1 043 | 228.9 | 0.0 | 0.0 | 0.0 | 0.5 | 35% | 0.5 | 2021-МСФО | |||||||

| 238 | Владимирэнергосбыт | VDSB | 0 | 0 | -0.2 | 0.0 | 0.0 | 0.0 | 2021-РСБУ | |||||||||

| 239 | Тантал | TANL | 1 | 0.0 | 0.0% | 0.0 | 0.0 | 2015-РСБУ | ||||||||||

| 240 | Уралкалий | URKA | 310 | 195 | -2.2 | 0.0 | 0.0 | 0.0 | 3.5 | 45% | 3.5 | 2020-МСФО | ||||||

| 241 | Плазмек | PLSM | 0 | 0.0 | 2015-РСБУ | |||||||||||||

| 242 | Косогорский МЗ | KMTZ | 3 | 23 | 1.3 | 0.0% | 0.0 | 0.0 | 0.0 | 2021-РСБУ | ||||||||

| 243 | Мотовилихинские заводы | MOTZ | 0 | -1.9 | 0.0 | 0.0 | 2020-РСБУ |

| № | Название | Тикер | Капит-я млрд руб |

Чист. опер.доход | Чистая прибыль |

ДД ао, % | ДД ап, % | ДД/ЧП, % |

P/E | P/B | ЧПМ, % | RoE | RoA | отчет | ||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Сбербанк | SBER | 4 591 | 2 054.7 | 270.5 | 0.0% | 0.0% | 17.0 | 0.79 | 5.31% | 4.7% | 0.65% | 2022-МСФО | |||

| 2 | ВТБ | VTBR | 760 | 822.7 | 325.3 | 0.0% | 0.0% | 2.3 | 0.35 | 3.80% | 16.5% | 1.56% | 2021-МСФО | |||

| 3 | Тинькофф Банк | TCSG | 497 | 366.2 | 20.8 | 0.0% | 23.9 | 2.41 | 2022-МСФО | |||||||

| 4 | Открытие | OFCB | 279 | 67.1 | 3.6 | 0.0% | 77.8 | 1.20 | 4.40% | 0.7% | 0.05% | 2016-МСФО | ||||

| 5 | Росбанк | ROSB | 178 | 15.5 | 0.0% | 11.4 | 0.96 | 2020-МСФО | ||||||||

| 6 | МКБ | CBOM | 165 | 55.3 | 30.0 | 0.0% | 5.5 | 0.71 | 2.30% | 16.9% | 1.10% | 2020-МСФО | ||||

| 7 | Авангард | AVAN | 88 | 12.9 | 3.1 | 6.8% | 192% | 28.2 | 3.52 | 2020-МСФО | ||||||

| 8 | Банк Санкт-Петербург | BSPB | 66 | 44.5 | 18.1 | 0.0% | 0.4% | 0% | 3.6 | 0.68 | 2021-МСФО | |||||

| 9 | Уралсиб | USBN | 33 | 29.7 | 0.2 | 0.0% | 143.9 | 0.35 | 2020-МСФО | |||||||

| 10 | Приморье Банк | PRMB | 9 | 0.7 | 3.7% | 50% | 13.4 | 1.96 | 2021-МСФО | |||||||

| 11 | Мособлбанк | MOBB | 8 | 3.3 | -3.0 | 0.0% | -2.8 | 3.23 | 2017-МСФО | |||||||

| 12 | Бест Эффортс Банк | ALBK | 3 | 0.1 | 0.0% | 42.0 | 2.82 | 2020-МСФО | ||||||||

| 13 | Росдорбанк | RDRB | 3 | 0.2 | 6.1% | 67% | 11.1 | 1.03% | 2020-МСФО | |||||||

| 14 | Кузнецкий банк | KUZB | 1 | 0.2 | 0.0% | 3.7 | 1.12 | 2022-РСБУ | ||||||||

| 15 | Банк Возрождение | VZRZ | 0 | 10.7 | -3.0 | 0.7% | 0% | -0.1 | 0.02 | 2020-МСФО | ||||||

| 16 | Промсвязьбанк | PSBR | 35.2 | 1.7 | 0.0 | 3.20% | 2018-МСФО |

Чтобы купить акции, выберите надежного брокера:

[ время на прочтение 20 минут ]

Фундаментальный анализ – самый главный инструмент любого инвестора. Поскольку с его помощью мы можем оценить базовые предпосылки развития любого бизнеса. А рост бизнеса в свою очередь означает рост стоимости этого бизнеса и находит отражение в росте курса акций.

Поэтому главная задача инвестора найти с помощью фундаментального анализа такие компании, которые будут демонстрировать стабильный и устойчивый рост. Это и будет самой главной гарантией отличных инвестиций в акции этих компаний.

К сожалению, фундаментальный анализ пугает многих начинающих инвесторов. По началу кажется, что разбираться в финансовых показателях бизнеса под силу только финансистам с профильным образованием. На самом деле, как и в любой работе, здесь достаточно начать, узнать основы и главные принципы.

Как же оценить перспективы развития бизнеса и его текущее состояние? Для этого есть ряд проверенных методов фундаментального анализа.

Методы фундаментального анализа

-

Анализ инвестиционных показателей.

-

Анализ финансовых показателей.

-

Глубокий анализ внутренней среды предприятия.

-

Анализ внешней среды предприятия.

Давайте последовательно разберем все эти виды фундаментального анализа предприятий.

Анализ инвестиционных показателей

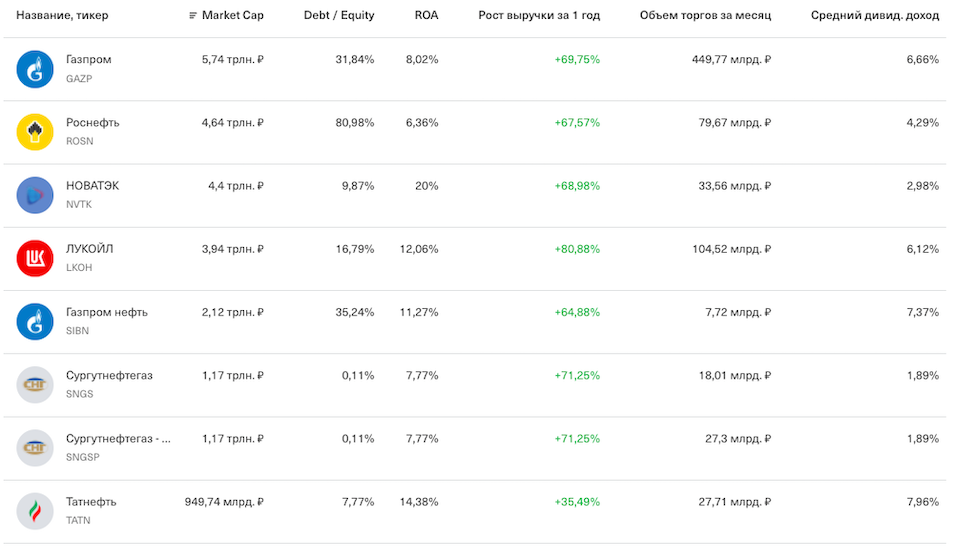

Основная задача анализа инвестиционных показателей — ответить на вопрос насколько компания недооценена рынком или переоценена.

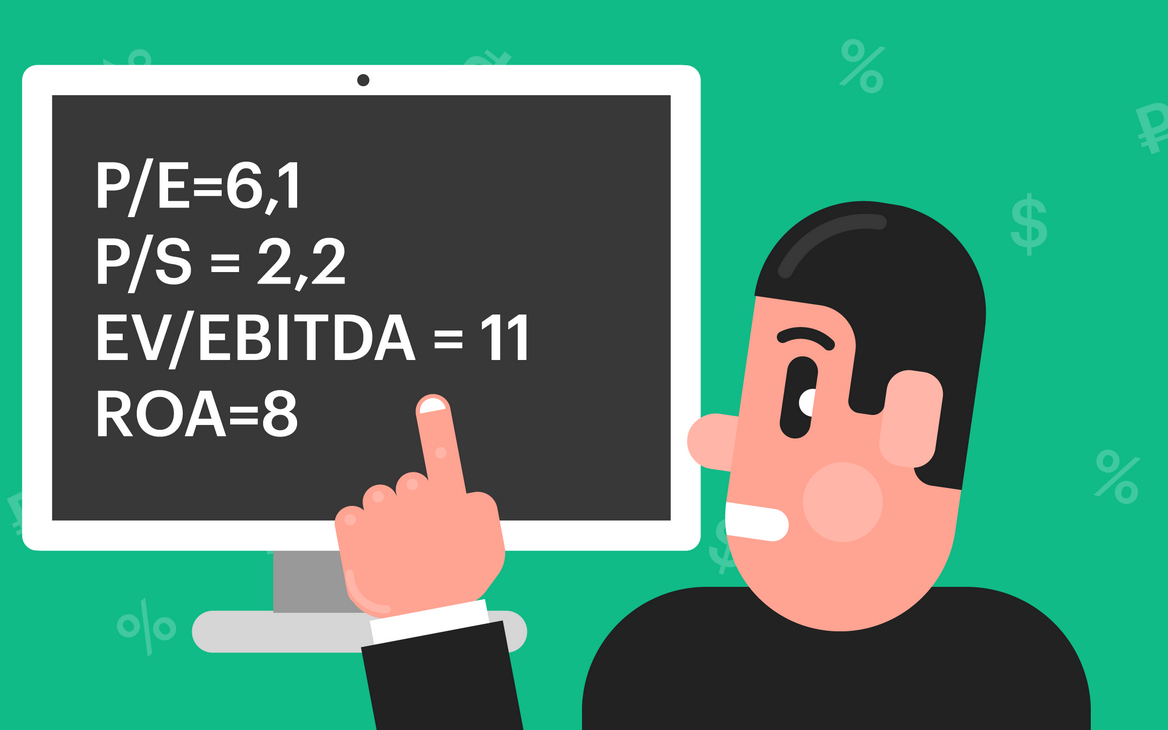

Поэтому логика расчета всех инвестиционных показателей очень похожа. Как правило, мы сравниваем рыночную оценку стоимости компании с теми или иными финансовыми показателями компании. В качестве рыночной оценки стоимости компании приводится либо ее капитализация (EV — enterprise value, считается как стоимость всех акций компании), либо цена одной акции. В качестве финансового показателя, с которым соотносят стоимость компании, могут быть: чистая прибыль, прибыль на одну акцию, денежный поток, балансовая стоимость активов компании и т.д.

Все эти инвестиционные показатели дают нам возможность судить о том, насколько в соответствии с данным показателем адекватно оценена компания. Например, у компании могут быть прекрасные финансовые показатели, но ее рыночная оценка уже может быть настолько высокой, что на самом деле стоимость компании является перегретой. Поэтому идеальными для инвестиций будут компании с хорошими финансовыми показателями с одной стороны и низкой рыночной оценкой с другой.

Рассмотрим основные и наиболее используемые инвестиционные показатели.

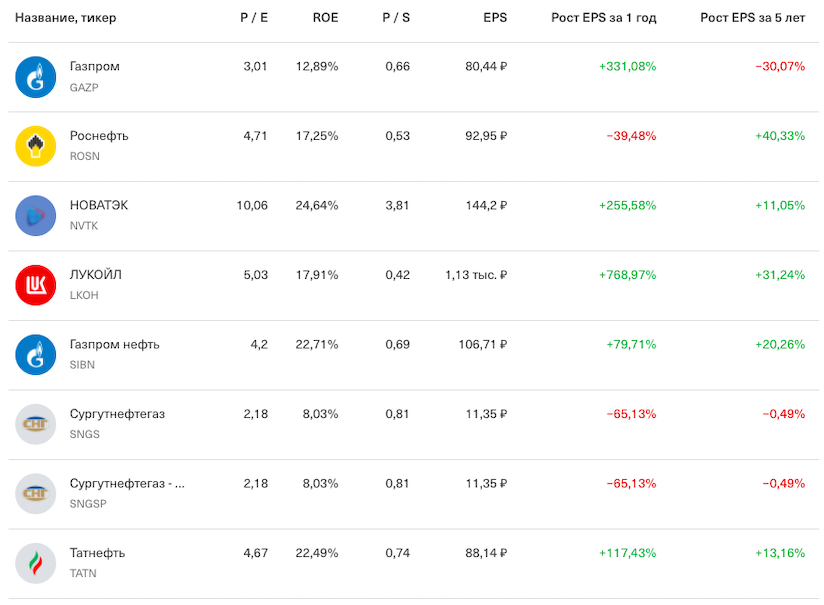

1. Коэффициент цена / прибыль (коэффициент P/E)

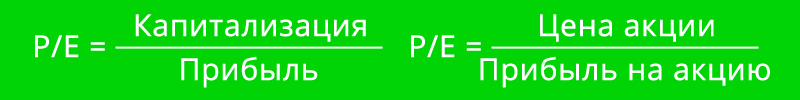

P/E — самый широко распространенный и популярный инвестиционный показатель. Существует два варианта расчета этого показателя.

Первый вариант: отношение цены за одну акцию компании к прибыли на одну акцию. Второй вариант: отношение капитализации компании к общей чистой прибыли компании.

Небольшие значения коэффициента сигнализируют о недооцененности рассматриваемой компании, большие о слишком завышенной оценке. Например, p/e интернет магазина AMAZON на текущий момент = 294, в тоже самое время китайский интернет-магазин Alibaba имеет p/e = 19. В первом случае оценка явно завышена, т.к. если прибыль компании не вырастет в ближайшее время инвесторам придется ждать 294 года окупаемости своих инвестиций. Во втором случае оценка находится на среднерыночном уровне. Встречаются компании с очень низким p/e, например, Сургутнефтегаз на текущий момент имеет показатель = 1,8. И это означает, что данная компания недооценена рынком. Причины недооценки могут быть различны – политические (санкции в РФ), рыночные (колебания цен на нефть в данном случае) и т.д.

Плюсы:

-

Показатель широко применяется в сравнении различных компаний. Показатель P/E достаточно прост в расчетах и может использоваться для работы с большими объемами данных (например, сравнительный анализ всех 322 акций на Московской бирже).

Недостатки:

-

Существенным недостатком показателя P/E является то, что он не может применяться для компании, показавшей в своей отчетности убытки. При этом компании, которые получили убыток в отчетном периоде, тоже могут быть инвестиционно привлекательными и их также необходимо как-то оценивать. Например, компания Тесла, которая несет убытки, поскольку все еще находится в стадии захвата рынка и развития инновационных направлений (возобновляемая энергетика).

-

Показатель чистой прибыли, который используется в расчетах — это величина, которой менеджмент компании может легко манипулировать. В отдельно взятом отчетном периоде компания может умышленно, в своих интересах исказить данный показатель, и показатель P/E будет очень привлекательным.

Выводы:

P/E — это основной инвестиционный показатель для сравнительного анализа компаний. Однако, из-за того что в его базе расчета присутствует такой показатель, как чистая прибыль, P/E невозможно применять для оценки компаний с убытками, а также следует осторожно применять для мелких и средних компаний, где достоверность отчетности может вызывать сомнения. Поэтому иногда инвесторам необходим перекрестный анализ по другим инвестиционным показателям.

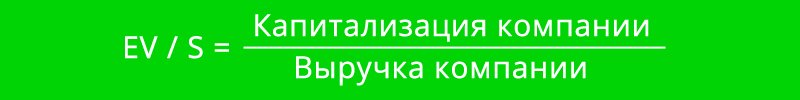

2. Коэффициент цена / выручка (коэффициент EV/S)

EV/S — финансовый показатель, равный отношению рыночной капитализации компании к её годовой выручке.

Данный показатель является также одним из основных инвестиционных показателей, по которому можно сравнивать компании. Небольшие значения коэффициента сигнализируют о недооцененности рассматриваемой компании, большие — о слишком завышенной оценке.

Плюсы:

-

Существенным преимуществом показателя EV/S является то, что он не принимает отрицательных значений, как коэффициент P/E, а также более устойчив к манипулированию со стороны компании. Следовательно, по нему можно оценивать и те компании, которые в отчетном периоде получили убыток.

Недостатки:

-

Данный показатель не позволяет оценить внутреннюю силу бизнеса компании. Как разные компании один и тоже объем выручки превращают в разный финансовый результат.

-

Ограничивающим фактором применения показателя также является то, что сравнивать между собой можно только компании одной отрасли, где можно сказать, что выручка должна генерировать аналогичные объемы прибыли.

Выводы:

Показатель хорошо использовать для сравнительной оценки компаний одного сектора и в данном случае он отлично дополняет показатель Р/Е.

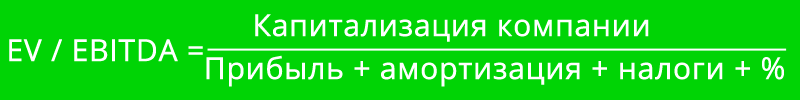

3. Коэффициент EV / EBITDA

К сожалению нормального названия, для этого показателя в русском языке нет. Поэтому так и говорят «ЕВэ / ЕБИДА». Что такое EV – мы уже знаем. Это Enterprise value (стоимость предприятия) или капитализация. Теперь давайте разберемся, что такое EBITDA. Дословно это показатель расшифровывается как Earnings before interests, taxes depreciation and amortization, что в переводе означает «прибыль до вычета процентов, налогов и амортизации».

По сути этот показатель представляет собой что-то среднее между Р/Е и EV/S.

Плюсы:

-

Поскольку показатель EBITDA гораздо реже принимает отрицательные значения (только в глубоко убыточных бизнесах и компаниях близких к банкротству, но оценка таких компаний никому не интересна), в тоже самое время этим показателем сложнее манипулировать, чем прибылью. Кроме того по показателю EBITDA можно сравнивать не только предприятия разных отраслей, но и предприятия находящиеся в разных странах с разными % ставками по кредитам и различными налоговыми режимами. Это позволяет инвесторам глубже понять насколько тот или иной бизнес действительно эффективен.

Недостатки:

-

Главным минусом данного показателя является сложность расчета. В отличие от P/E и EV/S тут одной цифрой из отчетности не отделаешься. Кроме того в отчетности предприятий напрямую не фигурирует показатель амортизации. Чтобы его найти придется покопаться. Поэтому частные инвесторы не любят считать EBITDA. Как правило, данный показатель считается при оценке крупных инвестиционных сделок слияния и поглощения, покупке готовых бизнесов, прямых инвестициях в бизнес и т.д.

4. Коэффициент Капитализация / Денежный поток (EV/CF).

В этом коэффициенте (EV/CF) новым для нас показателям является CF (или Cash Flow). Это денежный поток компании.

При этом есть два вариант расчета денежного потока. В первом случае под денежным потоком понимают совокупный денежный поток от основной деятельности предприятия. Второй вариант расчета, когда под денежным потоком понимают чистый денежный поток от основной деятельности (FCF – free cash flow).

Первый вариант по своей сути очень близок к показателю EV/S, но с поправкой на реальные деньги (актуально для оценки бизнесов с длительными циклами производства и длительными периодами отсрочки платежей – станкостроение, крупное машиностроение и т.д.).

Второй вариант более распространен и среди профессиональных инвесторов, это один из самых любимых и надежных инвестиционных показателей. Инвесторы любят больше всего EV/FCF за несколько периодов, поскольку это наиболее объективный показатель, которым очень сложно манипулировать в отчетности. Кроме того считать его проще, чем тот же EV / EBITDA. Достаточно взять всего одну цифру в отчете о движении денежных средств.

Недостатки:

-

Также как и P/E может принимать отрицательные значения. Кроме этого в российской действительности отчет о движении денежных средств компании обязаны предоставлять только 1 раз в год, что существенно снижает аналитическую ценность данного показателя для инвестора на российском рынке, т.к. его нельзя использовать в течение года. С американскими компаниями таких проблем нет.

Итак, давайте сделаем выводы, какие показатели и когда лучше всего использовать. Основным показателем с которого мы рекомендуем начать оценку или фильтрацию рынка — это показатель Р/Е. Чистая прибыль, это то ради чего существует любое предприятие, это финальный результат его деятельности. Но как мы уже говорили, в ряде случаев (мелкие компании, временные убытки на стадии инвестирования и т.д.) этот показатель лучше верифицировать и подтвердить инвестиционный потенциал показателем EV/S.

Для частных инвесторов EV/EBITDA усложнит процедуру анализа, но не даст дополнительной информации для принятия решений.

Что касается EV/CF (или EV/FCF) – то эти показатели можно использовать вместо P/E при анализе компаний на американском рынке.

Мы обычно пользуемся только показателем P/E, но дополняем инвестиционный анализ другими методами оценки перспектив развития предприятия (финансовый анализ и при необходимости проводим глубокий анализ внутренний и внешней среды предприятия).

Анализ финансовых показателей компании.

Первая и главная задача анализа финансовых показателей — определить насколько эффективно работает бизнес сейчас. В чем его сильные стороны (например, низкие затраты или низкая кредитная нагрузка) и слабые (есть ли неплатежи со стороны клиентов, много ли долгов и т.д.).

Определившись с текущей эффективностью бизнеса мы должны оценить динамику развития компании и ее стабильность. Является ли достигнутый в текущем периоде финансовый результат закономерностью или это случайность характерная только для данного момента. Это может касаться как хороших финансовых показателей (например, высокая прибыль), так и плохих (например, убыток). Иногда нельзя сразу сказать хорошо это или плохо, необходимо оценить историю развития ситуации. Например, убыток может быть вызван тем, что компания выходит на новый перспективный для себя рынок и несет повышенные издержки на продвижение (как, например, компания Tesla). Или прибыль могла сформироваться не в результате эффективной деятельности, а в результате продажи имущества. Поэтому для корректной оценки необходимо посмотреть, как изменялись показатели в динамике.

В результате, оценив текущее состояние компании и динамику ее развития, мы можем уверенно предположить ее будущие финансовые показатели при условии, что внешняя среда бизнеса изменится не сильно.

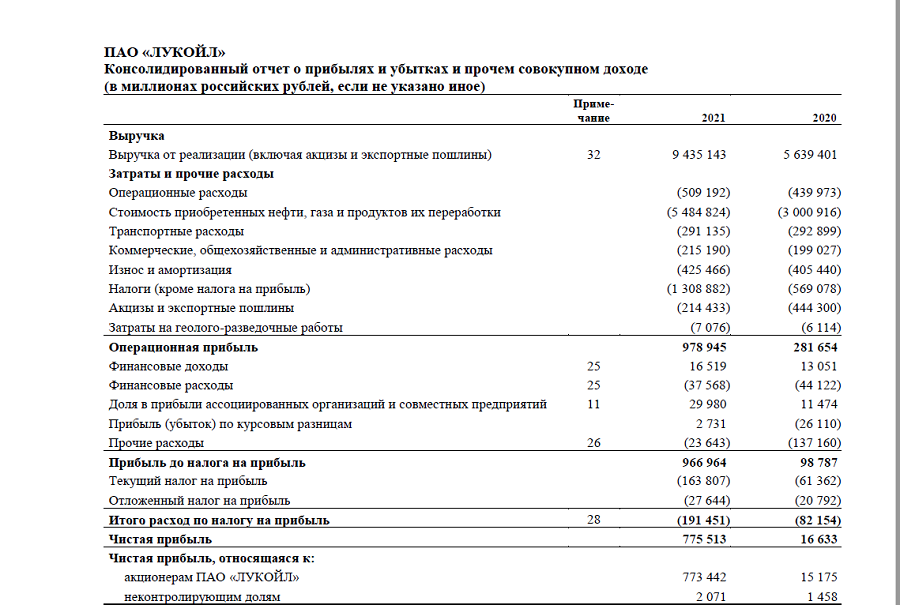

Для расчета любых финансовых показателей по компании используется ее отчетность. Существует 3 главных формы финансовой отчетности. Причем их суть одинакова как для российских так и для иностранных компаний.

Финансовая отчетность предприятия:

-

Бухгалтерский баланс (Balance sheet);

-

Отчет о прибылях и убытках (Income statement);

-

Отчет о движении денежных средств (Cash flow).

При этом важно понимать, что для полноценного анализа необходимо использовать все 3 формы. Поскольку каждая из них описывает лишь одну из граней финансово-экономической жизни предприятия. В итоге при анализе 3-х форм мы получаем практически «3D анализ» предприятия. Более подробно о том, как проводить финансовый анализ на практике, какие показатели считать по отчетности и как их интерпретировать мы подробно описывали в статье «финансовый анализ для инвестора». Там же вы найдете реальные примеры анализа отчетности компаний.

Глубокий анализ внутренней среды предприятия

В большинстве случаев для того, чтобы принять решение о покупке акций инвестиционного и финансового анализа достаточно. Но это будут среднестатистические инвестиционные идеи, которые лежат на поверхности, о которых говорят все инвест-аналитики в своих обзорах и т.д. Это неплохие и стабильные инвестиции на долгосрочную перспективу. Примеры таких компаний на текущий момент на россйиском рынке: Сургутнефтегаз, ГМК Норникель, Фосагро. На американском рынке – WaltDisney, Apple, Johnson&Johnson. Эти компании объединяет то, что у всех у них отличные финансовые показатели, невысокий для их отрасли p/e, устойчивое положение на рынке и стабильная динамика развития.

Главный минус – это видят все более-менее опытные инвесторы. В результате такие акции нам не дадут сверхвысокой доходности. Скорее всего, доходность будет на среднем уровне для портфельных инвестиций, не более 30% годовых.

Для того, чтобы найти более мощные инвестиционные идеи, необходимо покопаться сильнее. Для того, чтобы увидеть больше, чем в финансовой отчетности можно использовать следующие официальные источники информации:

-

Презентация для инвесторов (пример, презентация ГМК Норникель).

-

Консолидированная финансовая отчетность и аудиторские заключения (пример, консолидированная отчетность ГМК Норникель).

-

Отчет о раскрытии информации (пример, квартальный Отчет ГМК Норникель).

-

Результаты собраний акционеров (пример, собрания акционеров ГМК Норникель).

-

И др.

Презентация для инвесторов.

Например, из презентации можно узнать: — стратегию компании на ближайшие 5-20 лет. — как компания сама оценивает свой потенциал, своих конкурентов и рынки, на которых работает. — узнать натуральные показатели (тонны, штуки и т.д., т.к. рост выручки и производства в финансовых показателях может быть частично вызван инфляцией или курсовыми изменениями, что дает лишь временный эффект и не говорит о реальном росте компании). — детализацию некоторых показателей (детализацию доходов по продуктам, рынкам и т.д.) — и другую уточняющую информацию.

Стоит помнить, что компании в презентации будут стараться подавать только исключительно положительные факты. Поэтому практически все прогнозы можно делить на 2. Но знание этих прогнозов может помочь нам в будущем оценивать реальные показатели компании. Выполняют ли они свою стратегию? Что будут говорить в следующей презентации, если не выполнят и т.д.

Консолидированная финансовая отчетность и аудиторское заключение.

Основной плюс консолидированной финансовой отчетности в том, что она делается по международным стандартам (МСФО). И основной плюс этих стандартов в том, что при подготовке отчетности объединяются все дочерние и зависимые компании. В результате мы видим финансовую картину по всей группе в целом. Таким образом, сложнее спрятать негативные моменты (убытки, вывод капитала и т.д.). Поэтому доверие инвесторов к МСФО больше, чем к российской отчетности.

Помимо самой финансовой отчетности в примечаниях можно почерпнуть следующую важную информацию:

-

Детализацию себестоимости продукции предприятия. Поможет понять нам, насколько в реальности маржинальный продукт производит компания, на что больше тратит и на чем в основном зарабатывает.

-

Детализация прочих доходов и расходов. Поможет увидеть какие конкретно доходы и расходы отражаются в этих строках финансовых отчетов. Иногда бывает так, что у компании хорошая прибыль от основной деятельности, но высокие прочие расходы, которые привели к убыткам. Этот раздел поможет нам разобраться, что это были за расходы. Возможно это какие то разовые траты, что уже не так страшно.

-

Детализация активов компании. Из этого раздела мы увидим какими именно основными средствами владеет предприятия. Что у него в запасах. Увидим расшифровку дебиторской задолженности, в том числе узнаем есть ли проблемная и просроченная «дебиторка».

-

Детализация обязательств компании. Из этого раздела мы узнаем в деталях какие именно кредиты и займы у предприятия, под какие проценты, в каких банках, когда будут гаситься. Очень важный раздел, поскольку в деталях позволяет оценить реальные финансовые риски предприятий. Стоит читать, если у предприятия обязательства более 50% от активов. Полезно как для анализа акций, так и облигаций (особенно высоко-доходных).

-

Информация о дивидендной политике компании.

-

Аудиторское заключение. Здесь для инвестора важным является статус аудитора. Что это за компания? Входит ли она в так называемую «большую четверку» самых крупных в мире аудиторов? Большая четверка аудитров: «PricewaterhouseCoopers», «Deloitte», «Ernst & Young», «KPMG». В нашем примере с ГМК Норникель аудитором является KPMG, что является знаком качества и может говорить о высочайшем рейтинге достоверности отчетности. Если в качестве аудитора мы видим некую российскую компанию, например, какой-нибудь ООО «Эксперт-аудит» (название только что придумал, все совпадения случайны) – рейтинг достоверности такой отчетности будет естественно ниже.

Главным минусом данного отчета является то, что в обязательном порядке по закону он готовится только 1 раз в год. Поэтому в течение года отчетность по МСФО готовят далеко не все компании. Но в течение года можно пользоваться другим отчетом – отчетом о раскрытии информации.

Отчет о раскрытии информации.

Отчет о раскрытии информации готовится в соответствии с законом о рынке ценных бумаг. Его обязаны делать ежеквартально все предприятия, ценные бумаги которых обращаются на московской бирже. Преимущество этого отчета перед годовым – он ежеквартальный. Главный минус – цифры в нем публикуются в соответствии с российскими стандартами бухгалтерского учета (РСБУ).

В отчете о раскрытии информации 8 разделов:

-

Сведения о банковских счетах, об аудиторе (аудиторской организации), оценщике и о финансовом консультанте эмитента, а также о лицах, подписавших ежеквартальный отчет.

-

Основная информация о финансово-экономическом состоянии эмитента.

-

Подробная информация об эмитенте.

-

Сведения о финансово-хозяйственной деятельности эмитента

-

Подробные сведения о лицах, входящих в состав органов управления эмитента, органов эмитента по контролю за его финансово-хозяйственной деятельностью, и краткие сведения о сотрудниках (работниках) эмитента

-

Сведения об участниках (акционерах) эмитента и о совершенных эмитентом сделках, в совершении которых имелась заинтересованность

-

Бухгалтерская (финансовая) отчетность эмитента и иная финансовая информация

-

Дополнительные сведения об эмитенте и о размещенных им эмиссионных ценных бумагах.

Самыми интересными для инвесторов обычно являются 2,3,4,5,6,7 разделы. Из этого отчета также можно почерпнуть всю необходимую детализирующую информацию по цифрам, а также узнать структуру собственности компании (например, долю гос. участия), юридическую структуру бизнеса (все дочерние и зависимые организации) и т.д.

Результаты собраний акционеров.

Из этих отчетов Вы узнаете, когда и сколько планируется заплатить дивидендов, о крупнейших сделках, о смене руководства, о дополнительных эмиссиях и т.д. Буквально недавно было собрание акционеров по компании Лензолото, на котором было принято решение не платить дивиденды, несмотря на хорошую прибыль, в результате это обрушило котировки компании впервые за несколько лет роста. Однако, рынок слишком бурно отреагировал на новость и уже в тот же день цены существенно выровнялись.

Кстати мы на этом неплохо заработали. Хотите узнать как? Приходите на наши мастер-классы, где в прямом эфире я рассказываю такие примеры.

Ну и последнее, но иногда это самое важное – это анализ внешней среды.

Анализ внешней среды предприятия

Ну и в конце следует сказать, что на цену акций любой компании влияет далеко не только ее бизнес-показатели и внутренние факторы. Принято считать, что цена акции на 1/3 определяется финансовым состоянием компании, еще на 1/3 положением дел в отрасли, и еще на 1/3 настроением инвесторов на глобальных рынках.

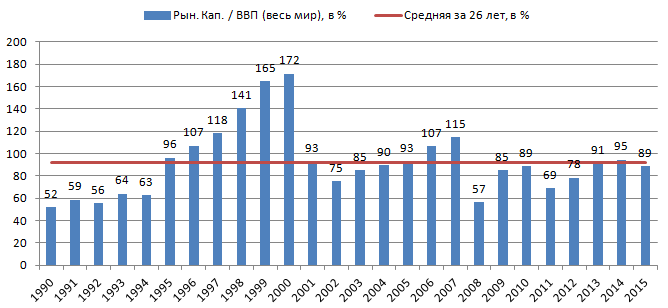

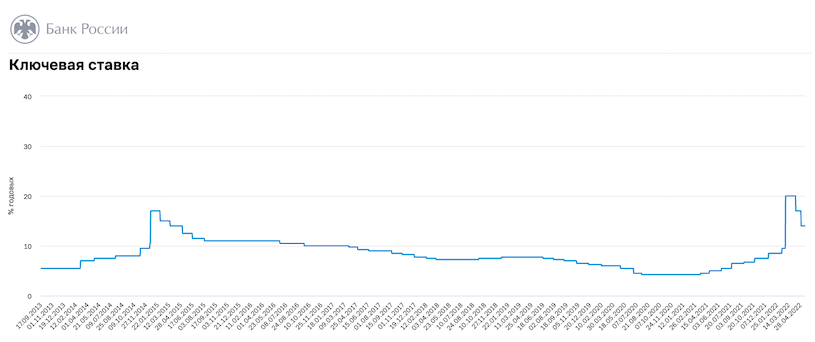

Давайте начнем с глобальных рынков. Для того чтобы прочувствовать этот фактор достаточно вспомнить 2008 год. Что происходит в эти периоды? Все фондовые рынки в мире падали. Было ли это событие неожиданным? Для профессиональных инвесторов – нет. С 2006 года говорили о «перегретости рынка», о переоцененности американских акций и «финансовом пузыре». Поэтому инвестиции в акции в этот период были вопросом жадности. Как предсказать перегретость рынка? Для этого можно сопоставить рост реальной экономики и рост фондового рынка, как по отдельной стране, так и по всему миру, а также можно проанализировать подобные показатели внутри отраслей. Это некий аналог P/E, но для всего рынка. Посмотрите на график. На нем четко видно, что в 2000 и 2008 был явно перегрев по ценам на акции на мировых рынках, поскольку рост фондовых рынков во всем мире существенно опережал рост реального ВВП по миру.

На текущий момент капитализация фондовых рынков меньше чем ВВП мира и это благоприятно – у нас еще есть поле для маневра. По нашим ожиданиям рынок будет расти еще пару лет. Кроме этого показателя есть и другие, которые помогают нам видеть ситуацию на отдельных рынках, в конкретных странах и отраслях. Иногда достаточно одного графика, чтобы понять в какие отрасли сейчас выгодно вкладывать, а какие лучше обойти стороной. Кроме этого есть т.н. защитные активы, которым не страшны никакие кризисы.

Хотите узнать обо всем подробнее? Отлично! Расскажу в ближайшем прямом эфире!

Если Вам показалось, что все это сложно, не пугайтесь раньше времени – приходите на наши бесплатные мастер-классы, где я в прямом эфире докажу, что это несложно и доступно каждому. Достаточно понимать, когда что смотреть, и куда именно смотреть и сколько раз в год. В итоге читать любой финансовый отчет Вам будет не сложнее, чем чек из продуктового магазина, но выводы, которые Вы сможете из этого сделать, смогут принести Вам приличную прибыль!

Если статья была Вам полезной поставьте лайк и поделитесь ей с друзьями!

Прибыльных Вам инвестиций!

Почему покупать

- ожидаем рост выручки значительно быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- очень низкая долговая нагрузка

Почему продавать

- рентабельность капитала ниже рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- ожидаем рост выручки значительно быстрее рынка

- недооценена по ожидаемой нами прибыли

Почему продавать

- капитал оценен значительно дороже рынка

- долговая нагрузка на уровне рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала выше рынка

Почему продавать

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

- долговая нагрузка на уровне рынка

32

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- капитал оценен значительно дороже рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- очень низкая долговая нагрузка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

4

Почему покупать

- ожидаем рост выручки значительно быстрее рынка

- недооценена по ожидаемой нами прибыли

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- низкая долговая нагрузка

Почему продавать

- капитал оценен дороже рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность значительно выше рынка

- очень низкая долговая нагрузка

Почему продавать

- ожидаем рост выручки на уровне рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- капитал оценен значительно дороже рынка

- высокая долговая нагрузка

Почему покупать

- недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- долговая нагрузка на уровне рынка

28

Почему покупать

- ожидаем рост выручки значительно быстрее рынка

- недооценена по ожидаемой нами прибыли

- рентабельность капитала выше рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала выше рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

- капитал оценен значительно дороже рынка

- долговая нагрузка на уровне рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала выше рынка

- очень низкая долговая нагрузка

Почему покупать

- недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

- низкая долговая нагрузка

Почему покупать

- ожидаем рост выручки быстрее рынка

- недооценена по ожидаемой нами прибыли

- очень низкая долговая нагрузка

Почему продавать

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- недооценена по ожидаемой нами прибыли

- ожидаемая дивидендная доходность значительно выше рынка

- очень низкая долговая нагрузка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки на уровне рынка

- капитал оценен дороже рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

Почему продавать

- ожидаем рост выручки медленнее рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

1

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- капитал оценен дороже рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- ожидаем рост выручки на уровне рынка

- капитал оценен значительно дороже рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

22

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

23

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала выше рынка

- очень низкая долговая нагрузка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- капитал оценен дороже рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- высокая долговая нагрузка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- долговая нагрузка на уровне рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- рентабельность капитала ниже рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала значительно выше рынка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала выше рынка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- рентабельность капитала значительно выше рынка

Почему продавать

- капитал оценен значительно дороже рынка

- ожидаемая дивидендная доходность ниже рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- капитал оценен дороже рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

- долговая нагрузка на уровне рынка

Почему покупать

- ожидаемая дивидендная доходность значительно выше рынка

- очень низкая долговая нагрузка

Почему покупать

- недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

6

Почему покупать

- рентабельность капитала значительно выше рынка

- долговая нагрузка на уровне рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- капитал оценен дороже рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- капитал оценен значительно дороже рынка

Почему покупать

- ожидаем рост выручки значительно быстрее рынка

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность выше рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- ожидаемая дивидендная доходность выше рынка

- очень низкая долговая нагрузка

Почему продавать

- ожидаем рост выручки на уровне рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- долговая нагрузка на уровне рынка

Почему покупать

- ожидаем рост выручки значительно быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

Почему продавать

- рентабельность капитала ниже рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- очень низкая долговая нагрузка

Почему продавать

- рентабельность капитала ниже рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- капитал оценен дороже рынка

- долговая нагрузка на уровне рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала выше рынка

- низкая долговая нагрузка

Почему продавать

- ожидаем рост выручки медленнее рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала выше рынка

Почему продавать

- ожидаемая дивидендная доходность ниже рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- ожидаем рост выручки на уровне рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

- капитал оценен значительно дороже рынка

- очень высокая долговая нагрзука

29

Почему покупать

- ожидаем рост выручки быстрее рынка

- недооценена по ожидаемой нами прибыли

- рентабельность капитала выше рынка

Почему продавать

- капитал оценен значительно дороже рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

- очень низкая долговая нагрузка

Почему продавать

- ожидаем рост выручки медленнее рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по капиталу

- рентабельность капитала выше рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- переоценена по ожидаемой нами прибыли

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки на уровне рынка

- капитал оценен значительно дороже рынка

- высокая долговая нагрузка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала выше рынка

- долговая нагрузка на уровне рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему покупать

- ожидаемая дивидендная доходность выше рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- очень низкая долговая нагрузка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- высокая долговая нагрузка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала выше рынка

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

- долговая нагрузка на уровне рынка

Почему покупать

- ожидаем рост выручки значительно быстрее рынка

- недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

Почему продавать

- капитал оценен значительно дороже рынка

- ожидаемая дивидендная доходность значительно ниже рынка

- высокая долговая нагрузка

Почему покупать

- недооценена по ожидаемой нами прибыли

- ожидаемая дивидендная доходность значительно выше рынка

- низкая долговая нагрузка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- очень низкая долговая нагрузка

Почему продавать

- рентабельность капитала ниже рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

Почему покупать

- недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- высокая долговая нагрузка

Почему продавать

- переоценена по ожидаемой нами прибыли

- капитал оценен значительно дороже рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность значительно выше рынка

- долговая нагрузка на уровне рынка

Почему продавать

- ожидаем рост выручки на уровне рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- рентабельность капитала значительно выше рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки на уровне рынка

- высокая долговая нагрузка

14

Почему покупать

- значительно недооценена по капиталу

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность значительно выше рынка

- очень низкая долговая нагрузка

Почему продавать

- ожидаем рост выручки на уровне рынка

16

Почему покупать

- недооценена по капиталу

- рентабельность капитала значительно выше рынка

- долговая нагрузка на уровне рынка

Почему продавать

- ожидаем рост выручки на уровне рынка

Почему покупать

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- капитал оценен дороже рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- рентабельность капитала выше рынка

- очень низкая долговая нагрузка

Почему продавать

- значительно переоценена по ожидаемой нами прибыли

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- ожидаем рост выручки значительно быстрее рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность значительно выше рынка

- низкая долговая нагрузка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

- капитал оценен дороже рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- недооценена по капиталу

- очень низкая долговая нагрузка

Почему продавать

- рентабельность капитала ниже рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала выше рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки на уровне рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

- очень низкая долговая нагрузка

Почему продавать

- ожидаем рост выручки медленнее рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

- очень низкая долговая нагрузка

Почему продавать

- ожидаем рост выручки медленнее рынка

Почему покупать

- рентабельность капитала выше рынка

- ожидаемая дивидендная доходность выше рынка

- очень низкая долговая нагрузка

Почему продавать

- капитал оценен дороже рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

Почему продавать

- долговая нагрузка на уровне рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- очень низкая долговая нагрузка

Почему продавать

- рентабельность капитала ниже рынка

- ожидаемая дивидендная доходность ниже рынка

Почему покупать

- долговая нагрузка на уровне рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- капитал оценен значительно дороже рынка

- долговая нагрузка на уровне рынка

Почему покупать

- рентабельность капитала значительно выше рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- рентабельность капитала значительно выше рынка

Почему продавать

- значительно переоценена по ожидаемой нами прибыли

- очень высокая долговая нагрзука

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

Почему продавать

- рентабельность капитала ниже рынка

- ожидаемая дивидендная доходность ниже рынка

- высокая долговая нагрузка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность значительно выше рынка

- очень низкая долговая нагрузка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

- капитал оценен дороже рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- долговая нагрузка на уровне рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- рентабельность капитала значительно выше рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала выше рынка

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

- рентабельность капитала ниже рынка

- ожидаемая дивидендная доходность ниже рынка

- долговая нагрузка на уровне рынка

Почему покупать

- недооценена по капиталу

- рентабельность капитала выше рынка

Почему продавать

- ожидаем рост выручки значительно медленнее рынка

- переоценена по ожидаемой нами прибыли

- долговая нагрузка на уровне рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- недооценена по капиталу

Почему продавать

- ожидаем рост выручки медленнее рынка

- ожидаемая дивидендная доходность значительно ниже рынка

Почему покупать

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- значительно переоценена по ожидаемой нами прибыли

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

Почему продавать

- ожидаем рост выручки медленнее рынка

- рентабельность капитала ниже рынка

- ожидаемая дивидендная доходность ниже рынка

Почему покупать

- значительно недооценена по капиталу

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность значительно выше рынка

- долговая нагрузка на уровне рынка

Почему продавать

- переоценена по ожидаемой нами прибыли

Почему покупать

- значительно недооценена по капиталу

- рентабельность капитала выше рынка

Почему продавать

- ожидаем рост выручки на уровне рынка

- переоценена по ожидаемой нами прибыли

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

- высокая долговая нагрузка

Почему покупать

- ожидаем рост выручки быстрее рынка

- значительно недооценена по ожидаемой нами прибыли

Почему покупать

- недооценена по капиталу

- рентабельность капитала значительно выше рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- рентабельность капитала значительно выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- ожидаем рост выручки на уровне рынка

- капитал оценен значительно дороже рынка

- долговая нагрузка на уровне рынка

Почему покупать

- недооценена по ожидаемой нами прибыли

- недооценена по капиталу

- рентабельность капитала выше рынка

- ожидаемая дивидендная доходность выше рынка

Почему продавать

- ожидаем рост выручки медленнее рынка

10

Почему покупать

- значительно недооценена по капиталу

- рентабельность капитала выше рынка

Почему покупать

- ожидаем рост выручки быстрее рынка

- недооценена по капиталу

- рентабельность капитала выше рынка

Почему покупать

- значительно недооценена по ожидаемой нами прибыли

- значительно недооценена по капиталу

- ожидаемая дивидендная доходность значительно выше рынка

Почему продавать

- рентабельность капитала ниже рынка

- очень высокая долговая нагрзука

Почему покупать

- значительно недооценена по ожидаемой нами прибыли