Добавить в «Нужное»

Актуально на: 2 ноября 2020 г.

Госпошлина

Оплата госпошлины в налоговую

Мы рассказывали в наших отдельных консультациях об особенностях оплаты госпошлины в суд и Росреестр. О реквизитах налоговой для оплаты госпошлины, а также о том, как вернуть госпошлину из налоговой, расскажем в этом материале.

Государственная пошлина в налоговую инспекцию

За совершение отдельных юридически значимых действий ответственной является ФНС. Соответственно, государственная пошлина при обращении за выполнением таких действий оплачивается в налоговые органы.

К государственным пошлинам, уплачиваемым в ФНС, в частности, относятся (ст. 333.33 НК РФ):

| Вид государственной пошлины | КБК | Сумма, руб. |

|---|---|---|

| Государственная пошлина за регистрацию юридических лиц | 18210807010011000110 | 4 000 |

| Государственная пошлина за регистрацию юридических лиц (при обращении через МФЦ) | 18210807010018000110 | 4 000 |

| Государственная пошлина за регистрацию изменений, вносимых в учредительные документы юридических лиц, или ликвидацию юридических лиц | 18210807010011000110 | 800 |

| Государственная пошлина за регистрацию изменений, вносимых в учредительные документы юридических лиц, или ликвидацию юридических лиц (при обращении через МФЦ) | 18210807010018000110 | 800 |

| Государственная пошлина за повторную выдачу свидетельства о постановке на учет в налоговом органе | 18210807310011000110 | 300 |

Узнать реквизиты налогового органа, куда необходимо уплатить государственную пошлину, можно на сайте ФНС в специальном сервисе «Уплата госпошлины».

В г. Москве уплата «налоговой» госпошлины производится независимо от места регистрации организации по реквизитам МИФНС России № 46 по г.Москве. Реквизиты ее такие:

Получатель – УФК по г. Москве (Межрайонная ИФНС России № 46 по г. Москве)

ИНН / КПП получателя платежа – 7733506810 / 773301001

Банк получателя:

ГУ Банка России по ЦФО

Счет: 40101810045250010041

БИК: 044525000

Код ОКТМО – 45373000

Возврат госпошлины из налоговой

Возврат госпошлины, уплаченной в налоговую, производится по общему порядку, изложенному нами в самостоятельной консультации. При этом важно учитывать, что заявление на возврат госпошлины должно заполняться не в произвольном виде, а по форме, приведенной в Приказе ФНС от 14.02.2017 № ММВ-7-8/182@ (Приложение № 8).

Заявление на возврат госпошлины в налоговую: образец

Приведем пример заявления в налоговую на возврат государственной пошлины, уплаченной в арбитражный суд юридическим лицом.

Внимание!

Приложение требует ввода персональных данных, которые будут переданы на сервер ФНС России. Эти данные могут быть переданы Федеральной налоговой службе (ФНС России), территориальным налоговым органам, подведомственным организациям и организациям, привлекаемым на контрактной основе, на обработку, в том числе автоматизированную, своих персональных данных в соответствии с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных».

Под обработкой персональных данных в указанном законе понимаются действия (операции) с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

Даю свое согласие на обработку персональных данных и разрешаю проверку достоверности предоставленных мной персональных данных, в том числе с использованием услуг иного лица на основании заключаемого с этим лицом договора, в том числе государственного контракта, либо путем принятия соответствующего акта.

Гарантирую, что представленная мной информация является полной, точной и достоверной, а также что при представлении информации не нарушаются действующее законодательство Российской Федерации, законные права и интересы третьих лиц. Вся представленная информация заполнена мною в отношении себя лично.

Настоящее согласие действует в течение всего периода хранения персональных данных, если иное не предусмотрено законодательством Российской Федерации.

Я даю согласие на обработку персональных данных.

С 1 января 2023 года на сайтах судов изменились реквизы для уплаты государственной пошлины (примеры буду приводить сайта Вологодского городского суда Вологодской области и Третьего кассационного суда общей юрисдикции). В настоящее время получателем указано: Управление Федерального казначейства по Тульской области.

Однако при оплате пошлины через сайт ФНС такой огранизации нет в предлагаемом списке, если выбрать налоговую инспекцию г. Тулы, то не подставляется ОКТМО. При обращение в суды (экономические отделы), мне пояснили, что реквизиты верные. На горячей линии налоговой службы мне разъяснили, что реквизы для уплаты государственной пошлины у судов не менялись, изменился только получатель, который подставляется при оплате через сайте ФНС автоматически.

Итог: У кого на данный момент не получается уплатить государственную пошлину по «новым» реквизитам указанным на сайте судов, на сайте ФНС, нужно подставить «старые» реквизиты, то есть на примере Вологодского городского суда Вологодской области — ФНС № 11, Третьего кассационного суда — ФНС № 9 и подставить ОКТМО из реквизитов указанных на сайте. В итоге платеж будет корректным (по реквизитам, указанным на сайте суда).

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

10.01.2023

С 1 января 2023 года изменился порядок перечисления налоговых платежей в бюджетную систему РФ. Теперь уплата любых налогов (за отдельным исключением) осуществляется посредством единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС).

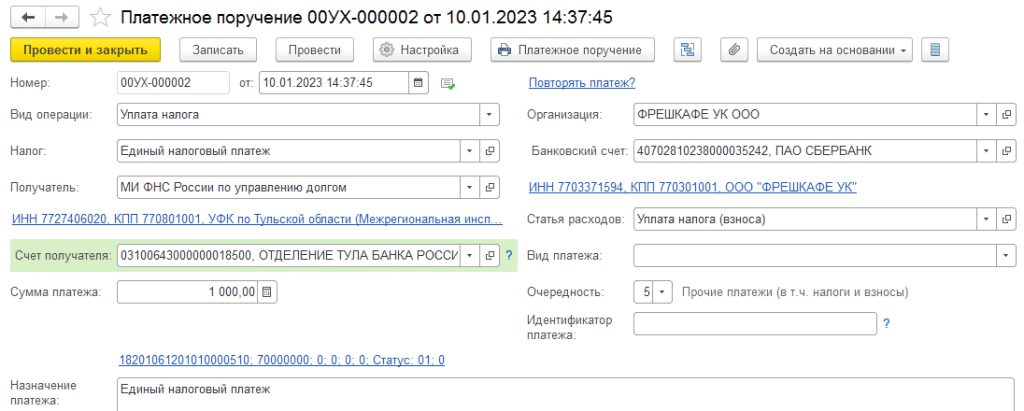

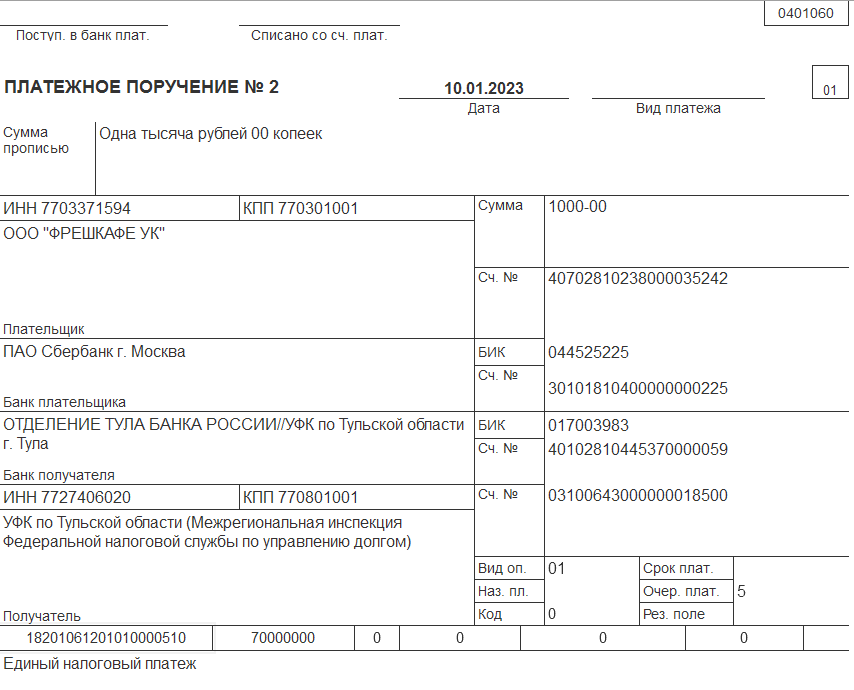

С 1 января 2023 года все платежи зачисляются на единый казначейский счет в УФК по Тульской области. ФНС РФ в своем сообщении привела реквизиты платежного поручения, которые необходимо указывать при уплате единого налогового платежа.

Согласно устным разъяснениям представителей ФНС РФ, налоговые платежи пока можно вносить и по старым реквизитам, поскольку такие платежи будут все равно зачислены на единый налоговый счет. В частности, в ходе Единого онлайн-семинара 1С, который прошел 14 декабря 2022 года, глава управления взыскания задолженности ФНС РФ Наталья Шалыгина отметила: «Налогоплательщики, которые заплатят с 1 января 2023 года налоги не на единый налоговый платеж, а заполнят платежное поручение по старым правилам, такой платеж все равно будет отнесен органами Федерального казначейства на единый налоговый платеж».

Таким образом, если банк не проводит платежные поручения с новыми едиными реквизитами (например, из-за указания в поле ОКТМО значения «ноль» или при указании в статусе плательщика для предпринимателя значения «01»), в сложившихся условиях полагаем возможным налоговые платежи уплачивать по «старым» реквизитам. Однако делать это следует в исключительных случаях, когда банк не проводит налоговые платежи по новым реквизитам, указанным ФНС РФ.

В подобных ситуациях рекомендуем также формировать и отправлять в налоговые органы уведомления и не полагаться только на сведения, которые указаны в платежном поручении.

Обращаем внимание, в решениях 1С в платежных поручениях проставляется ОКТМО Тульской области, по аналогии с другими реквизитами единого налогового платежа. Такой вариант заполнения платежных поручений безопасен с точки зрения исполнения налоговых обязательств, с одной стороны, и исключает отказ в проведении платежа со стороны банка – с другой. Однако, если банк проводит платежное поручение со значением «ноль» в поле «ОКТМО», то налогоплательщику рекомендуется вручную исправить на «ноль» значение в поле ОКТМО.

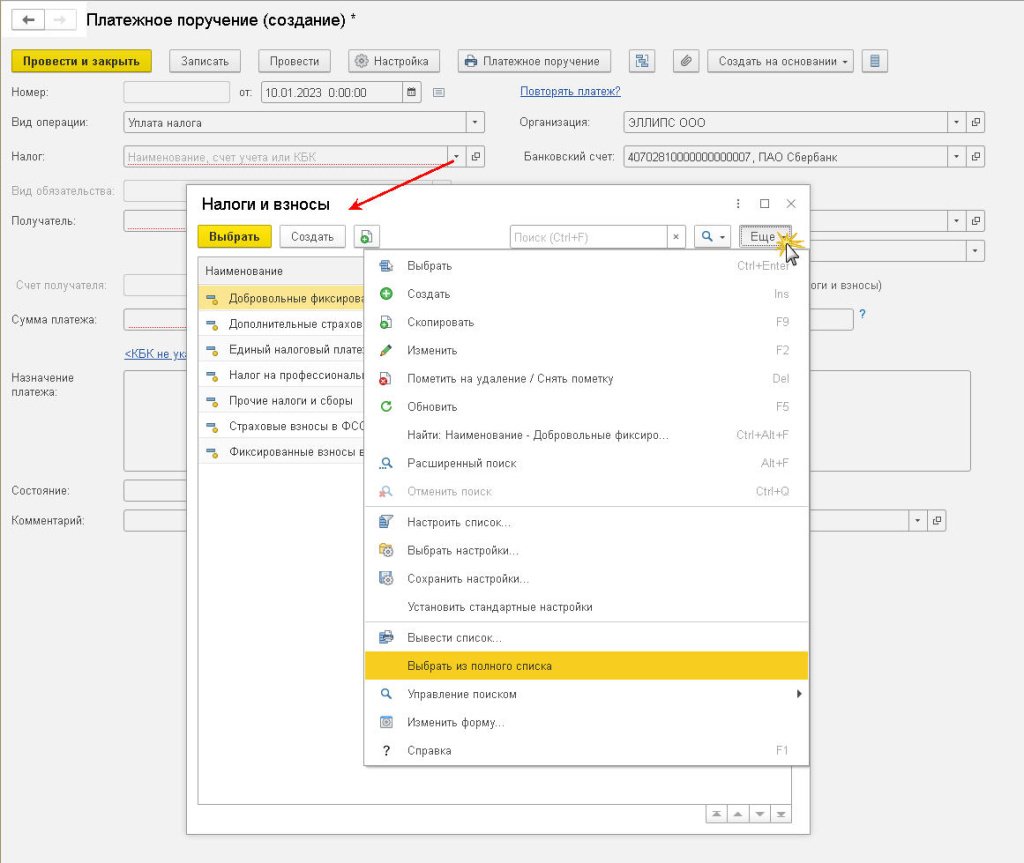

В «1С:Бухгалтерии 8» (ред. 3.0) при создании платежки «по старому налогу» (не ЕНП) нужно открыть форму выбора налогов и использовать команду Еще — Выбрать из полного списка.

Пример заполнения платежного поручения в «1С:Бухгалтерии 8» (ред. 3.0):

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Опросы

Изменение правил сдачи статистической отчетности для малого бизнеса

Предложения партнеров

- Где купить СОФТ

- Вакансии фирм-партнеров «1С»

Обучение пользователей продуктов 1С

- Центры Сертифицированного Обучения

- Интернет курсы обучения «1С»

- Самоучители

- Учебный центр № 1

- Учебный центр № 3

- Сертификация по «1С:Профессионал»

- Организация обучения под заказ

- Книги по 1С:Предприятию

Федеральное казначейство в рамках реализации положений Федерального закона от 14 июля 2022 года № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» и Федерального закона от 4 ноября 2022 года № 432-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации и статью 10 Федерального закона «О внесении изменений в Бюджетный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации и установлении особенностей бюджетов бюджетной системы Российской Федерации в 2022 году» проинформировало о внесении изменений в реквизиты платежного поручения по перечислению платежей, обязанность по уплате которых установлена Налоговым кодексом Российской Федерации.

С 1 января 2023 года государственная пошлина по делам, рассматриваемым в судах общей юрисдикции, мировыми судьями (за исключением Верховного Суда Российской Федерации), уплачивается по следующим реквизитам:

Наименование получателя: Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

Счёт: № 03100643000000018500

Корр. счёт: № 40102810445370000059

Банк: ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула

БИК: 017003983

ИНН: 7727406020

КПП: 770801001

ОКТМО: 45315000

КБК*: 18210803010011050110

Назначение платежа: Оплата госпошлины

<*> – указывается соответствующий код бюджетной классификации:

18210803010011050110 – Государственная пошлина по делам, рассматриваемым в судах общей юрисдикции, мировыми судьями (за исключением Верховного Суда Российской Федерации);

18210803010011060110 – Государственная пошлина, уплачиваемая на основании судебных актов, исполнительных листов по результатам рассмотрения дел по существу, вынесенных судами общей юрисдикции, мировыми судьями (за исключением Верховного Суда Российской Федерации).

Дополнительная информация в разделе Реквизиты для оплаты государственной пошлины

На этой неделе, 11 февраля 2023 года, вступают в силу изменения в правила заполнения платежных поручений при переводе денег в бюджет. Благодаря им появилась ясность, как правильно заполнить платежку при перечислении единого налогового платежа. Также в поправках сказано, что именно нужно указать в отдельных полях, если компания или ИП в 2023 году перечисляет налоги и взносы отдельными платежками, заменяющими собой уведомления.

Приказ с изменениями

Правила заполнения платежных поручений на перевод средств в бюджет утверждены приказом Минфина от 12.11.13 № 107н (см. «Инструкция по заполнению платежек при уплате налогов, пеней, штрафов, взносов»).

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Запросить бесплатно

В конце прошлого года в указанные правила были внесены поправки (утв. приказом Минфина от 30.12.22 № 199н). Они регламентируют, в числе прочего, порядок заполнения платежки при уплате единого налогового платежа (ЕНП).

Также в обновленных правилах сказано, что указать в реквизитах, если налогоплательщик в 2023 году решил перечислять налоги (взносы, сборы и проч.) «по-старому», то есть отдельными платежками, заменяющими уведомления (см. «Как платить налоги и взносы в 2023 году: выбираем между единым платежом и обычными платежками»).

Расскажем, какие значения необходимо ставить в отдельных полях платежного поручения.

Справка

Новые правила заполнения платежек начинают действовать 11 февраля 2023 года (дата вступления в силу приказа № 199н). Возникает вопрос: какие реквизиты указывать в платежных поручениях, оформленных в период с 1 января по 10 февраля? Ответ содержится в письме ФНС от 30.12.22 № 8-8-02/0048@. Его авторы привели образцы заполненных платежек. При этом значения реквизитов, которые содержатся в данных образцах, совпадают с темы, что утверждены комментируемым приказом № 199н.

Сформируйте платежку на уплату налогов в один клик по данным из отчета

Статус составителя платежки

Приказ № 199н внес изменения в правила заполнения поля 101. Для юридических и физических лиц, ИП, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, а также для глав крестьянских (фермерских) хозяйств утверждены следующие значения:

- «01» — при перечислении единого налогового платежа;

- «02» — при перечислении налогов (взносов, сборов и проч.) отдельными платежками, которые заменяют собой уведомления.

Также есть поправки относительно статуса «13». Прежде его использовали физлица, а также ИП и прочие «частники». Теперь он предназначен для иностранных лиц, не состоящих на учете в налоговых органах РФ.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Заполнить бесплатно

Другие реквизиты платежки

Прочие реквизиты платежных поручений приведены в приложении № 2 к приказу Минфина № 107н (в редакции комментируемого приказа № 199н):

- для платежек на перечисление ЕНП — в пунктах 4 — 4.12;

- для платежек, заменяющих собой уведомления — в пунктах 7 — 7.13 (см. табл.).

Справка

По-прежнему будет действовать правило, согласно которому недопустимо оставлять в платежке незаполненные поля.

Табл.

Как в 2023 году заполнять реквизиты платежек при перечислении налогов, взносов, сборов

|

Реквизит платежного поручения |

Что указывать |

|

|

Единый налоговый платеж |

Отдельные платежки-уведомления |

|

|

ИНН плательщика (поле 60) |

ИНН плательщика, чья обязанность по уплате платежей исполняется |

|

|

КПП плательщика (поле 102) |

В общем случае ставится ноль («0»). Допускается указание КПП плательщика |

Организации ставят КПП плательщика, чья обязанность по уплате налогов в бюджет исполняется. ИП, нотариусы, адвокаты, главы КФХ ставят ноль («0») |

|

Плательщик (поле |

Наименование юрлица, либо ФИО предпринимателя или другого «частника». Если деньги переводит законный или уполномоченный представитель, указывают:

|

Наименование юрлица (обособленного подразделения), либо ФИО предпринимателя, нотариуса, адвоката, главы КФХ |

|

КБК (поле 104) |

Код для ЕНП — 182 01 06 12 01 01 0000 510 |

Код налога (взносов, сбора), подлежащий указанию в уведомлении |

|

ОКТМО (поле 105) |

Ставится ноль («0»). Если банк не принимает платежку с нулевым значением, можно проставить любой код из 8-ми знаков, например 7000000 (см. «Налоговики уточнили, какой ОКТМО указывать при перечислении налогов и взносов»). Допускается указать ОКТМО, присвоенный территории муниципального образования (межселенной территории) |

ОКТМО по месту учета |

|

Основание платежа (поле 106) |

Ноль («0») |

Ноль («0») |

|

Номер документа, являющегося основанием платежа (поле 108) |

Ноль («0») |

Ноль («0») |

|

Дата документа — основания платежа (поле 109) |

Ноль («0») |

Ноль («0») |

|

Значение показателя налогового периода (поле 107) |

Ноль («0») |

Заполняется по правилам, действовавшим в 2022 году. Примеры: «МС.02.2023», «КВ.01.2023»,«ПЛ.02.2023», «ГД.00.2023» |

|

ИНН получателя (поле 61) |

ИНН уполномоченного территориального налогового органа: 7727406020 |

|

|

КПП получателя (поле 103) |

КПП уполномоченного территориального налогового органа: 770801001 |

|

|

Получатель (поле 16) |

Сокращенное наименование органа Федерального казначейства и в скобках наименование уполномоченного налогового органа: УФК по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

|

Код (поле 22) |

УИН, состоящий из 20 или 25 знаков (все знаки не могут одновременно принимать значение ноль («0»)). При отсутствии УИН ставится ноль («0») |

Ноль («0») |

|

Назначение платежа (поле 24) |

Дополнительная информация, необходимая для идентификации назначения платежа (в частности, при уплате налогов за третьих лиц). Можно написать, например «Единый налоговый платеж» |

Сформировать платежки на уплату НДФЛ и взносов с актуальными реквизитами

Попробовать бесплатно

Добавим, что значения реквизитов платежки при перечислении налогов и сборов, не входящих в ЕНП, приведены в пунктах 5 — 5.12 приложения № 2 к приказу Минфина № 107н (в редакции комментируемого приказа № 199н). Их следует использовать, в частности, при уплате утилизационного сбора и НДФЛ с выплат иностранцам, работающим на основании патента. Также они применяются при уплате налога на профдоход, если самозанятый принял решение не включать его в состав ЕНП (подробнее см. «ФНС подготовила памятку по единому налоговому платежу»).