Уведомление об исчисленных суммах

Для чего нужно представлять уведомление?

Для распределения ЕНП по платежам с авансовой системой расчетов. Это касается тех случаев, когда декларация подается позже, чем срок уплаты налога. Для таких ситуаций вводится новая форма документа

— уведомление об исчисленных суммах.

В нем пять реквизитов: КПП, КБК, ОКТМО, отчетный период и сумма. Уведомление многострочное. В одном документе можно указать информацию по всем авансам каждого обособленного подразделения.

Примеры заполнения для разных налогов

НДФЛ за период с 01.01.2023 по 22.01.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1200.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

21/01 |

| 6 | Отчетный (календарный) год | 2023 |

НДФЛ за период с 23.01.2023 по 22.02.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1300.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

21/02 |

| 6 | Отчетный (календарный) год | 2023 |

НДФЛ за период с 23.12.2023 по 31.12.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1500.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/04 |

| 6 | Отчетный (календарный) год | 2023 |

УСН за I квартал 2023 года

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210501011011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 4000.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/01 |

| 6 | Отчетный (календарный) год | 2023 |

Имущество организаций за полугодие 2023 года

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210602010021000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 2500.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/02 |

| 6 | Отчетный (календарный) год | 2023 |

Суммы в уведомлении отражаются за каждый конкретный период или нарастающим итогом?

Суммы в уведомлении отражаются за каждый конкретный период.

Например, если по УСН за первый квартал исчислена сумма 1000 руб., за полугодие (1 квартал + 2 квартал) – 3000 руб., то в уведомлении за 2 квартал вам необходимо указать сумму 2000 руб.

По какой форме подавать уведомление

Форма по КНД 1110355 — уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Памятка по порядку предоставления и заполнения уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов с 01.01.2023

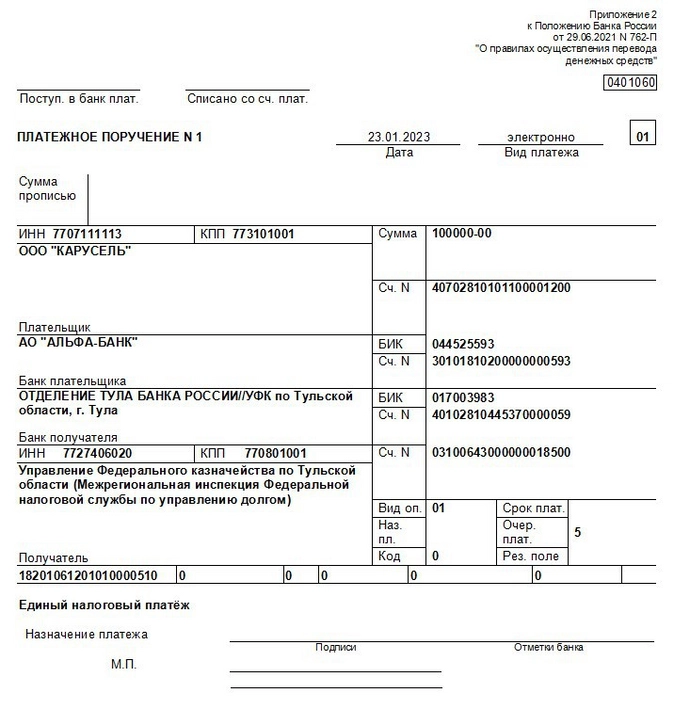

Можно ли в 2023 году вместо уведомлений по-прежнему предоставлять платежные поручения?

В течение 2023 года предусмотрена возможность не подавать уведомление, а по-прежнему предоставлять в банк платежку с заполненными реквизитами. Налоговая на основании этого сама сформирует начисленные суммы. Но здесь важно правильно заполнить платежку и проставить в ней статус плательщика «02». Из нее инспектор должен точно понять, какой это бюджет, налог, какой у него период и какую сумму необходимо внести.

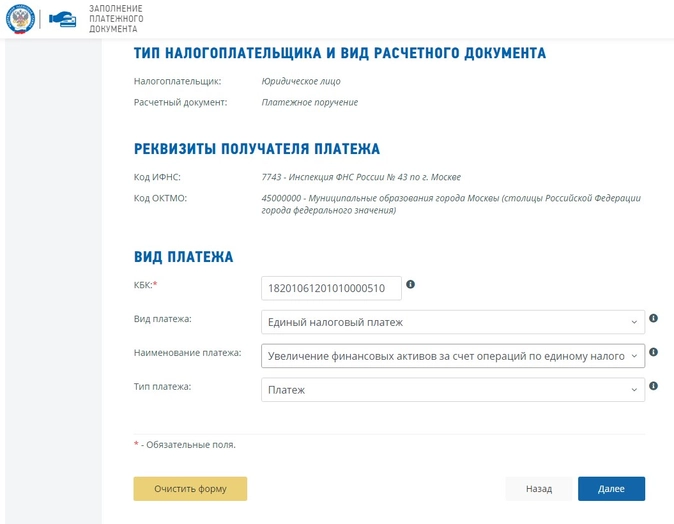

Пример заполнения платежного поручения вместо подачи уведомления

Минусы такой альтернативы:

- необходимо заполнить и предоставить в банк платежки по всем авансам и обособленным подразделениям, заполнив 15 реквизитов в каждом платежном поручении;

- исправить ошибку в платежке можно только подав уведомление.

По каким налогам представлять уведомление

Юридические лица и индивидуальные предприниматели подают уведомление:

- по НДФЛ

- страховым взносам

- имущественным налогам юрлиц

- упрощенной системе налогообложения

В какие сроки подавать уведомление

Не позднее 25 числа месяца, в котором установлен срок уплаты соответствующих налогов и взносов.

Скачать график представления по всем налогам

Основные ошибки в уведомлениях

Семь ошибок, которые плательщики допускают при формировании Уведомления об исчисленных суммах налогов.

Период необходим для правильного определения срока уплаты, а также однозначной связи с налоговой декларацией (расчетом, сообщением об исчисленных суммах налогов) или новым Уведомлением.

В 2023 году Уведомление нужно подавать только по срокам уплаты, которые будут в этом году, если не сдается декларация.

Так, например, если за 1-3 кварталы сумма налога по УСН или налогу на имущество организаций была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется, только Декларацию по итогам года, если обязанность по представлению такой Декларации предусмотрена Налоговым кодексом Российской Федерации.

В случае указания неправильного периода Вам будет направлено сообщение, что указанный отчетный период невозможен для этой обязанности (например указали вместо квартального месячный период).

Уведомление представляется только по следующим налогам:

- Организации — транспортный, земельный налог и налог на имущество, налог на прибыль для налоговых агентов.

- Организации и ИП — УСНО, ЕСХН, СВ, НДФЛ.

Всегда нужно указывать КБК и ОКТМО бюджетополучателя, действующие в текущем финансовом году.

Если Вы представили Уведомление с неправильным КБК или КБК, по которому предоставление Уведомления не требуется, Вам придет сообщение: «По КБК (его значение) предоставление уведомления невозможно».

В случае указания неактуального ОКТМО его значение заменяется на ОКТМО преемника.

В случае указания неправильного КБК и (или) ОКТМО следует сформировать Уведомление с правильными реквизитами и представить его заново.

Уведомление необходимо для определения исчисленной суммы по налогу (авансовому платежу по налогу, взносу), по которым уплата осуществляется до представления Деклараций (расчетов), а также по налогу (авансовому платежу по налогу), в отношении которых обязанность представления Декларации не установлена.

Поэтому если Декларация (расчет) представлена, то для налогового органа достаточно информации об исчисленных суммах из Декларации (расчета).

В приеме такого Уведомления будет отказано. Вам придет сообщение, что Декларация по данным, указанным в Уведомлении, принята.

Исключение – представление Уведомления об исчисленной сумме налога на имущество организаций возможно после представления Декларации по этому налогу за аналогичный налоговый период, если Уведомление относится к исчислению налога за объекты налогообложения, по которым обязанность представления Декларации не установлена (объекты недвижимости российских организаций, налоговая база по которым определяется исходя из кадастровой стоимости).

По Налоговому кодексу Российской Федерации на все уплаченные до 31.12.2022 суммы, по которым действует авансовая система (уплата раньше представления декларации), установлен режим «резерва» — эти суммы считаются исчисленными в размере их фактической уплаты до момента, когда будет получена нужная декларация.

Поэтому если за 1-3 кварталы сумма налога была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется.

Если Вы ошибочно представите уведомление за 2022 год, занизив сумму авансов, например, по УСН, ЕСХН, страховым взносам, все Ваши платежи перестанут считаться уплаченными вовремя и может начислиться пеня. Уточнятся суммы посредством сдачи декларации за 2022 год.

По транспортному налогу, налогу на имущество организаций, земельному налогу действуют следующие особенности. Если уплата авансовых платежей по налогу за 1-3 кварталы была в 2022 году, то после уплаты итоговой суммы налога в 2023 году представляется Уведомление, в котором указывается сумма исчисленного налога за 2022 год за минусом суммы уплаченных в 2022 году авансовых платежей.

- КБК

- ОКТМО

- неверно указан или вообще не указан отчетный период.

Пример. Если в платежке по НДФЛ поставить 1 кв. 2023 года или просто дату уплаты (17.02.2023), будет невозможно определить, к какому сроку относить платеж.

Важно в платежке указывать реквизиты, которые позволят однозначно соотнести их с соответствующей Декларацией (расчетом) или сообщением об исчисленных суммах налогов. Иначе у плательщика могут задвоиться начисления по Уведомлению, представленному в виде платежки, и итоговой Декларации (расчете).

Правила заполнения таких платежек указаны в пункте 7 Приложения 2 к приказу Минфина 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации».

Например, по НДФЛ за период с 23 января по 22 февраля — указать срок 28.02.2023 или «МС.02.2023».

Нужно сдавать только одно уведомление по одному сроку уплаты. В уведомлении нужно указать полную сумму оплаты к сроку. Если Вы сдаете повторное уведомление по этому же сроку и налогу, оно считается уточняющим и заменяет предыдущее, а не увеличивает сумму начислений.

В этой ситуации платежи не смогут сформировать уведомлений. Как уведомление может быть учтен последний платеж, что повлечет заниженную сумму начислений по сроку 28 число месяца.

Если Вы все же сделали несколько платежей, то для корректного исчисления налога и учета его органами ФНС нужно представить уведомление об исчисленных суммах.

Как исправить ошибку в уведомлении

Нужно направить в налоговый орган новое уведомление с верными реквизитами — только в отношении обязанности, по которой произошла ошибка.

| Где ошибка | Что делать |

|---|---|

| В сумме |

|

| В иных данных |

|

Как подать уведомление

- по ТКС с усиленной квалифицированной электронной подписью

- через ЛК налогоплательщика с усиленной квалифицированной электронной подписью

- на бумаге, если допускается такой способ представления (например, при среднесписочной численности за предшествующий календарный год не более 100 человек)

Уведомление предоставляется в налоговый орган по месту учета налогоплательщика.

В бухгалтерских системах для сдачи отчетности предусмотрена работа с уведомлениями.

Как это будет реализовано в учетных (бухгалтерских) системах?

1С

Контур

СБИС

Порядок подключения к API ЕНС

Что делать, если не согласны с сальдо ЕНС?

Если у вас есть вопросы по сальдо ЕНС и его детализации, вы можете обратиться письменно через ЛК, ТКС или иным способом провести сверку с налоговым органом.

Если необходимо срочно отменить меры взыскания или получить справку о расчетах с учетом временно непроведенных платежей, вы можете обратиться через сервис «Оперативная помощь: разблокировка счета и вопросы по ЕНС

»:

- введите в сервисе сведения о себе и контактный номер телефона;

- из списка вопросов выберите «Не согласен с сальдо ЕНС, требуется актуализация».

Специалист свяжется с вами для уточнения причины обращения.

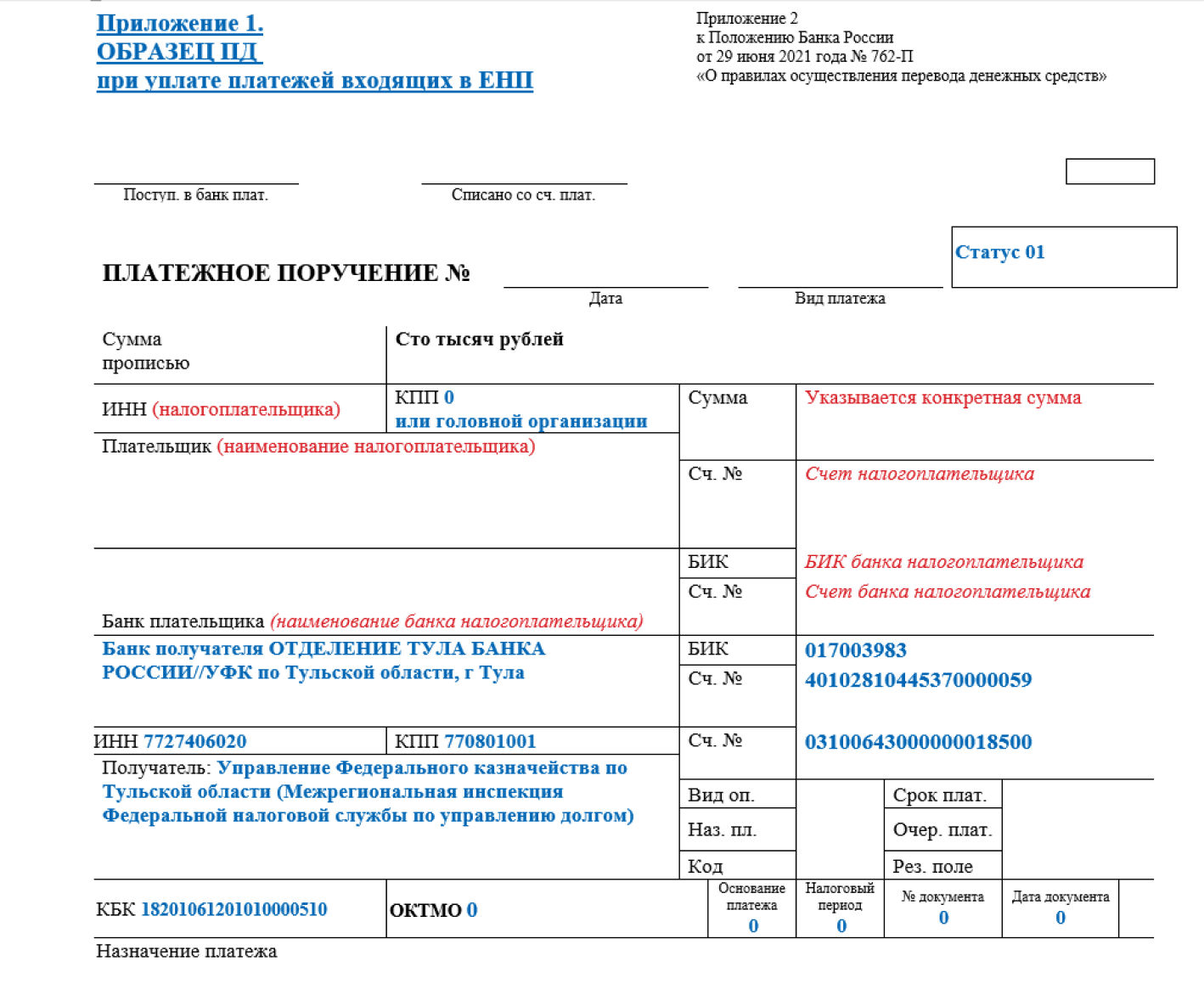

С 2023 года платить налоги, сборы и взносы нужно единым налоговым платежом (ЕНП). Для этого деньги перечисляют на единый налоговый счёт (ЕНС). ФНС разместила информацию, как заполнять платёжные поручения на перечисление ЕНП. Подробности – в статье.

Правила оформления платёжки по ЕНП

Сейчас платёжные поручения оформляют по правилам из приказа Минфина № 107н от 12 ноября 2013 года. В связи с переходом единый налоговый платёж Минфин подготовил проект с изменениями в эти правила, но он ещё на рассмотрении. Пока не утвердили новый порядок, заполнять поля платёжного поручения нужно по правилам, которые разместила ФНС на своём сайте:

-

поле 101 «Статус налогоплательщика» – код «01». Его вписывают все юрлица или ИП, которые перечисляют в ИФНС единый платёж. В приложении № 5 приказа № 107н этот код означает организацию, но, судя по инструкции от ФНС, для ЕНП его должны проставлять и ИП;

-

ИНН плательщика – 10 знаков для юрлица и 12 для ИП и физлица;

-

КПП плательщика – только для организаций;

-

плательщик – краткое название организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК для перечисления единого налогового платежа. В утверждённом перечне кодов на 2023 год это 182 01 06 12 01 01 0000 510. Но, возможно, в 2023 году его отменят или поменяют. Сейчас на рассмотрении находятся несколько проектов с новыми вариантами КБК;

-

поля 105 – 109 – «0» вместо ОКТМО, основания платежа, налогового периода, номера и даты документа;

-

получатель – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

-

ИНН и КПП получателя – 7727406020 и 770801001

-

поля 13 – наименование банка получателя «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула».;

-

Поле 14 – БИК банка

-

Поле 15 — номер банковского счёта получателя платежа: 40102810445370000059.

-

поле 17 – номер казначейского счёта: 03100643000000018500;

-

назначение платежа – «Единый налоговый платёж».

В инструкции от ФНС не сказано как заполнять поля 18, 21 и 22. Но если оставить их пустыми, вы не сможете отправить платёжку в банк. Для налоговых платежей нужно заполнить «Вид операции» – «01», «Очерёдность платежа» – «5» и «Код» – «0».

Заполнить все эти реквизиты можно на сайте ФНС – в личном кабинете или в сервисе «Уплата налогов и пошлин».

Если вы пользуетесь интернет-бухгалтерией «Моё дело» все налоги и взносы, которые вы должны заплатить в составе ЕНП, будут собраны в один список, а платёжное поручение на уплату ЕНП автоматически сформируется нажатием одной кнопки. Отправить платёжку в банк можно прямо из сервиса, если у вас подключена интеграция с банком.

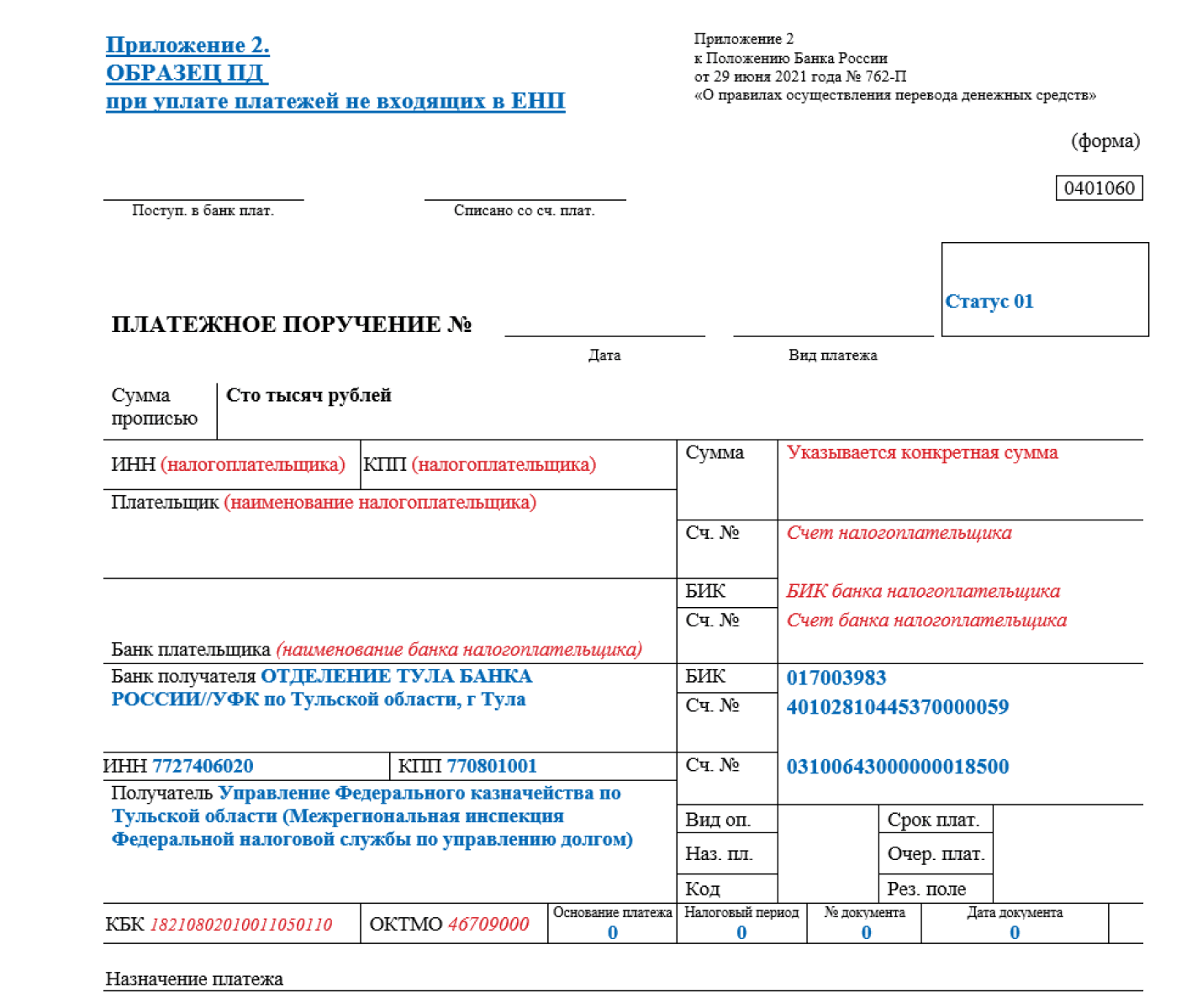

На какие платежи не распространяется новый порядок

Согласно п. 1 ст. 58 НК в новой редакции не все платежи нужно обязательно перечислять общей суммой. Некоторые можно на выбор включать в единую платёжку или оформлять отдельную:

-

налог на профессиональный доход для самозанятых ИП и физлиц;

-

сборы за пользование объектами животного мира и объектами водных биоресурсов.

А эти платежи нужно оформлять только отдельными платёжными поручениями:

-

НДФЛ уплачиваемый иностранцами за патент;

-

госпошлина, по которой суд не выдал исполнительный документ.

Отдельно уплачивают взносы от несчастных случаев и профзаболеваний. После объединения ПФР и ФСС перечислять их нужно по реквизитам нового Социального фонда России.

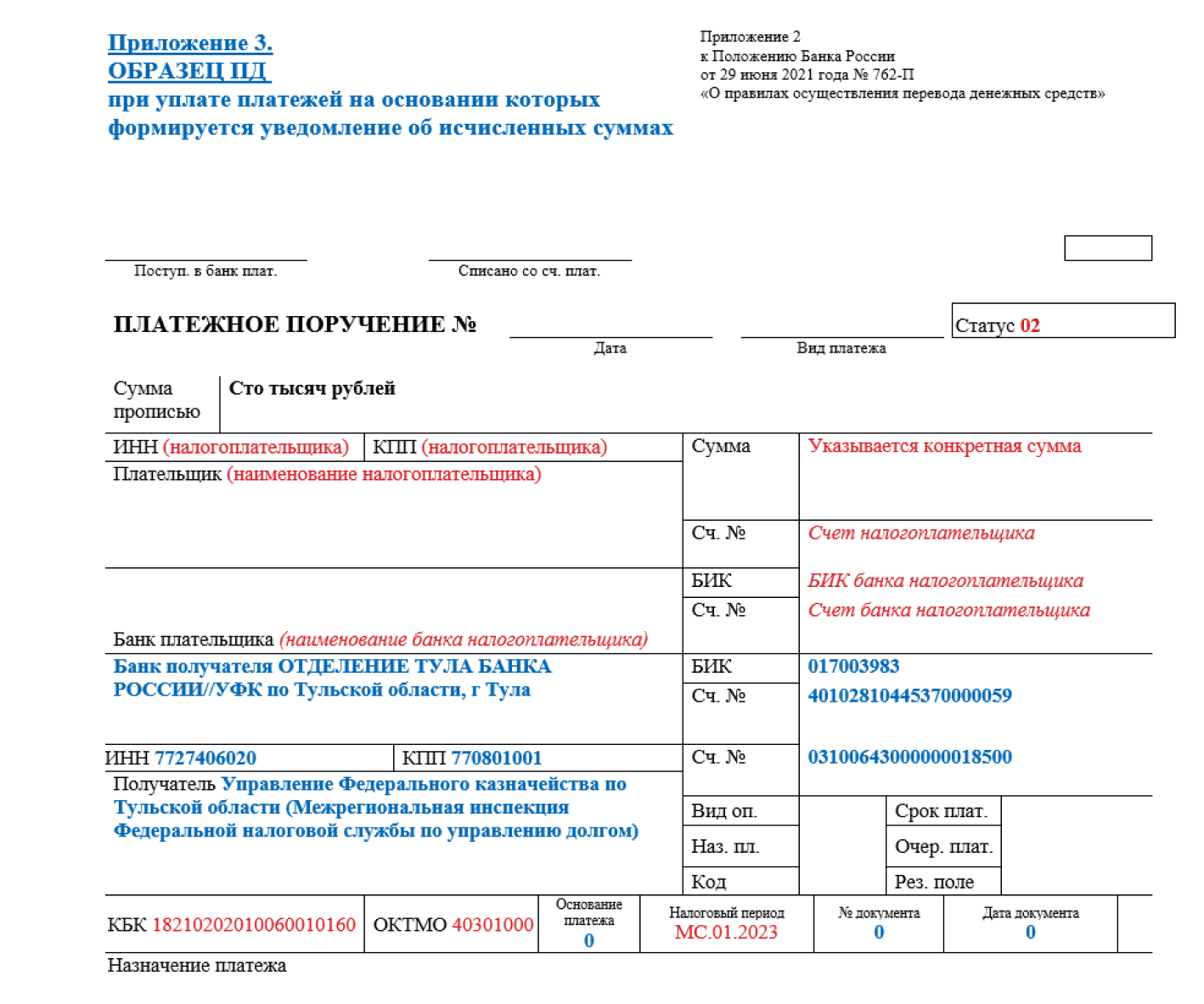

Платёжные поручения вместо уведомлений в ИФНС

С 2023 года нужно подавать уведомления об исчисленных суммах, чтобы в ИФНС знали, сколько денег списывать с ЕНС на разные виды налогов, взносов и сборов. В них указывают пять реквизитов: КПП, КБК, сумму, ОКТМО, кодовое обозначение отчётного периода. Срок подачи уведомлений – не позднее 25 числа месяца уплаты.

Согласно п. 12 ст. 4 закона № 263-ФЗ в течение переходного 2023 года вместо уведомлений можно по-прежнему отправлять в банк отдельные платёжные поручения со всеми заполненными реквизитами, конкретными КБК и суммами. Если вы решили воспользоваться таким правом и не отправлять уведомления, платёжки при перечислении налогов заполняйте так:

-

поле 101 «Статус налогоплательщика» – «02». По правилам из приказа № 107н такой код обозначает налогового агента. Но, судя по инструкции от ФНС, его нужно указывать всем юрлицам и ИП, которые подают в ИФНС уведомление об исчисленных суммах в виде платёжки;

-

ИНН и КПП плательщика;

-

плательщик – краткое наименование организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК конкретного налога, взноса или сбора;

-

поле 105 – ОКТМО из восьми знаков;

-

поля 106, 108 и 109 – «0».

-

поле 107 – кодовое обозначение налогового периода, за которые делаете платёжку. Например, за январь «МС.01.2023», за первый квартал «КВ.01.2023»;

-

наименование, ИНН, КПП и банковские реквизиты получателя – те же реквизиты, по которым перечисляете единый платёж;

-

назначение платежа – «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ».

Предоставлять платёжки вместо уведомлений могут только те, кто ни разу таких уведомлений не сдавал. Если отправите уведомление – нужно и дальше сдавать только уведомления.

Следите за новостями Экстерна, первыми узнавайте о новых разъяснениях от экспертов и общайтесь с коллегами в соцсетях

- Телеграм

- ВКонтакте

- Одноклассники

Единый налоговый платеж (ЕНП) предусматривает уплату почти всех налогов, взносов и сборов одним платежным поручением. Но есть несколько платежей-исключений, которые не входят ЕНП и платятся отдельно. А для некоторых налогов способ уплаты даже можно выбрать:

| Входят в ЕНП | Платятся отдельно | По выбору плательщика |

|---|---|---|

|

|

|

Налоги, перечисленные в левом столбце, с 2023 года будем перечислять на единый налоговый счет (ЕНС) в единый срок — до 28 числа.

ЕНП — это способ уплаты налогов, он не является новым налоговым режимом и не заменяет отдельные налоги. Периодичность (ежемесячно, раз в квартал или в год) и территориальность уплаты налогов (по месту «головы», обособок и др.) тоже не меняется.

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым правилам, так и по старым, хотя и несколько «модернизированным»:

- Способ 1. Уплачивать всё одним платежным поручением.

- Способ 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения.

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты. Неважен и период, за который уплачена сумма. Даже если вы платите, например, за 2020 год, все равно ее зачислят на ЕНС.

Просто и быстро формируйте платежные поручения по ЕНП и отдельным налогам в системе интернет-отчетности

Попробовать

Поступивший единый платеж налоговики будут распределять в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты. По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

- уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог;

- распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов (п. 12 ст. 4 263-ФЗ).

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8/1047. Подробно о ней мы писали здесь. И ждем со дня на день утверждения приказа о заполнении платежных поручений по ЕНП.

Контролируйте сроки отчётности и платежей в Экстерне

Попробовать

Способ 1 — с помощью одного платежного поручения и уведомлений

Если вы выбираете этот способ, то порядок такой:

Шаг 1. До 25 числа подайте в ИФНС:

- текущую отчетность — для налогов, по которым она предусмотрена;

- уведомление — по «авансовым» налогам, а также по тем налогам, по которым нет деклараций.

В уведомлениях указывается вся конкретика по каждому налогу: КПП, ОКТМО, КБК, сумма платежа, код отчетного (налогового) периода, отчетный (календарный) год;

Шаг 2. До 28 числа оформите единую платежку и передайте в банк.

Налоговики рекомендуют уплачивать ЕНП через сервисы ФНС или формировать платежки в бухгалтерской программе — в этом случае реквизиты платежа заполнятся автоматически.

Но если решите оформлять платежное поручение вручную, следует придерживаться правил, утвержденных Приказом Минфина от 12.11.2013 № 107н в ред. Приказа Минфина от 30.12.2022 № 199н (п. 4 Приложения к изменениям).

| Реквизит платежного поручения | Наименование (поле) | Что указать |

|---|---|---|

| 7 | Сумма | Общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | 01 — этот статус указывают российские компании, ИП, частнопрактикующие лица |

| 102 | КПП плательщика | 0, но можно указать КПП по месту постановки на учет организации |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | Отделение ТУЛА БАНКА Росии//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | 0, но можно указать дополнительную информацию для идентификации платежа, например, если платите налог за другое лицо |

| 104 | КБК | 18201061201010000510 |

| 105 | ОКТМО | 0, но можно указать любой восьмизначный код |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период | 0 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Образец заполнения платежного поручения по ЕНП, предложенный ФНС:

Способ 2 — с помощью отдельных платежек

Поскольку уведомления станут обязательными только с 2024 года, то в 2023-м вы еще можете выбирать — подавать именно их или по-прежнему отправлять в банк платежки по отдельным налогам с заполненными реквизитами (п. 12 ст. 4 263-ФЗ). Платежки будут выполнять роль уведомлений и нужны налоговикам для информации — какая сумма пойдет на каждый налог.

Реквизиты для заполнения платежного поручения в соответствии с Приказом Минфина от 12.11.2013 № 107н в ред. Приказа Минфина от 30.12.2022 N 199н (п. 7 Приложения к изменениям):

| Реквизит платежного поручения | Наименование (поле) | Что указать |

|---|---|---|

| 7 | Сумма | Общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | 02 — этот статус указывают российские компании, ИП, частнопрактикующие лицаа |

| 102 | КПП плательщика |

— КПП — для компаний; — 0 — для ИП, нотариусов, адвокатов, глав КФХ |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | Отделение ТУЛА БАНКА Росии//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | 0, но можно указать дополнительную информацию для идентификации платежа, например, если платите налог за другое лицо |

| 104 | КБК | КБК налога, взноса, сбора |

| 105 | ОКТМО | ОКТМО по месту учета |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период |

Заполняется сокращенно, например: — при оплате за апрель 2023 — МС.04.2023; — за первый квартал 2023 — КВ.01.2023; — за полугодие — ПЛ.02.2023; — за 2023 год — ГД.00.2023 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Образец заполнения такого платежного поручения тоже приведен на сайте ФНС:

Налоговики настоятельно рекомендуют использовать уведомления. Будет меньше путаницы, к тому же они разъясняют, что исправить ошибку в платежке можно будет только через уведомление.

Способ с отдельными платежками доступен, только если вы ранее не подавали уведомления о ЕНП. Отправите хоть одно уведомление — назад дороги нет: придется их подавать и дальше.

Понятие «место уплаты налогов» при переходе на ЕНП не отменяется.

При способе 1 (подача уведомлений) единый платеж будем перечислять от головной организации, а в уведомлениях проставлять реквизиты обособок.

При способе 2 (подача платежек вместо уведомлений) платежки оформляем, указывая реквизиты ОП, так как ваше платежное поручение — единственный источник для верного разнесения платежа сотрудниками ИФНС.

Мы подготовили шпаргалку для тех, кто платит налоги за обособленные подразделения, а также по имуществу, учтенному в разных ИФНС:

| Налог | Куда платить | Основание |

|---|---|---|

| НДС | По месту учета компании | п. 2 ст. 174 НК РФ |

| НДФЛ |

Налог разрешается платить централизованно, если в одном МО расположены:

О выборе лица, по месту которого будете платить НДФЛ, не забудьте уведомить ИФНС не позже 1 числа отчетного периода |

п. 7 ст. 226 НК РФ |

| Страховые взносы |

|

п. 11 ст. 431 НК РФ |

| Налог на прибыль |

Платить налог можно централизовано, если:

Не забудьте подать соответствующие уведомления в ИФНС — не позже 10 рабочих дней после окончания квартала, в котором открыто ОП, или до 31 декабря, если переходите на централизованную уплату с нового года |

п. 1, 2 ст. 288 НК РФ |

| Налог на имущество |

|

п. 13 ст. 378.2, п. 3, 6 ст. 383-385, ст. 385.2 НК РФ |

| Транспортный налог | По местонахождению транспортных средств | п. 1 ст. 363 |

| Земельный налог | По местонахождению земельного участка | п. 3 ст. 397 |

В начале этой статьи мы рассказывали, какие налоги с 2023 года входят в ЕНП, а какие нет. Еще раз напомним, что как и прежде, платятся не в виде ЕНП: госпошлина без исполнительного судебного документа, НДФЛ с доходов иностранцев, страховые взносы от НС и ПЗ.

Для этого случая ФНС тоже приводит образец заполнения:

При заполнении платежек не забудьте проверить актуальность КБК. Коды, действующие в 2023 году утверждены Приказом Минфина от 17.05.2022 № 75н (в ред. Приказа Минфина от 22.11.2022 № 177н).

Для упрощения администрирования уплаты с 2023 года все налоги перечисляются на единый счет Федерального казначейства — в УФК по Тульской области. Но это не влияет на учет платежей в налоговом органе. Обращаться по всем вопросам, например за разъяснениями или сверкой, необходимо по-прежнему в свою ИФНС.

В платежках, оформляемых на каждый налог, необходимо заполнить:

— статус плательщика — 02;

— КПП по месту учета;

— КБК конкретного налога, взноса, сбора;

— ОКТМО по месту постановки на учет;

— налоговый период.

В единой платежке указывается статус 01, а остальные перечисленные поля не заполняются.

С 2023 года для взносов на ОПС, ОМС, ВНиМ действует единый КБК 182 1 02 01000 01 1000 160. Его указываем в платежных поручениях и уведомлениях (п. 3 ст. 425 НК РФ). Разделять по виду взносов не надо.

Взносы НС и ПЗ не входят в единый налоговый платеж и платятся отдельно в Социальный фонд России (СФР).

При уплате единым платежом ОКТМО и КПП не указываются. Но если банк платеж не пропускает, можно заполнить КПП головной организации, а для ОКТМО — указать любой 8-значный код.

Если вы платите налоги отдельными платежками без подачи уведомлений, то укажите КПП и ОКТМО по месту уплаты налога — такие же, как указываете в отчетности по этому налогу. Посмотрите раздел статьи «Как платить ЕНП компаниям с филиалами».

Если вы платите налоги «по-старому» и сделали в платежке ошибку, ее можно исправить только, подав уведомление. После этого придется платить налоги единым платежным поручением со статусом 01.

После Нового 2023 года новый способ уплаты денег в госбюджет будет применяться по умолчанию ко всем налогоплательщикам: компаниям, ИП и обычным физлицам. Уплату взносов, налогов и других обязательных платежей необходимо будет оформлять не отдельными поручениями, а одним переводом — единым налоговым платежом (ЕНП). Тем не менее есть условие, при котором Вы получаете право на «переходный» период и сможете использовать старые платёжки весь 2023 год. К данному выводу приводят разъяснения налоговиков, размещённые в разделе «Часто задаваемые вопросы» на официальном сайте ведомства.

Содержание

- Введение ЕНП

- Уведомление о рассчитанных суммах налогов

- 2023 год: платим по старой схеме в переходный период

- Делаем выводы

Введение ЕНП

Как уже сказано выше, с наступающего года мы начнём платить налоги по новой системе. Вам больше не потребуется оформлять отдельное платёжное поручение для каждого вида необходимых сборов. Достаточно перевести всю сумму единым налоговым платежом. Платёжка для ЕНП тоже будет единственной. Налоговики сами распределят деньги, включённые в его состав, на погашение совокупной обязанности. Эта обязанность — общая сумма взимаемых средств — и поступившие через ЕНП деньги будут учитываться на едином налоговом счёте (ЕНС) каждого налогоплательщика.

Контур.Школа Бухгалтера — онлайн-обучение для специалистов бюджетных и коммерческих организаций с выдачей документов о дополнительном профессиональном образовании.

Уведомление о рассчитанных суммах налогов

В двух случаях налоговикам потребуется информация от плательщика, чтобы корректно распределить ЕНП. Налогоплательщикам же для этой цели потребуется направлять в инспекцию уведомления об исчисленных суммах налогов и взносов (актуальная версия пункта 9 статьи 58 Налогового кодекса). Когда нужно это делать:

- Уплатить конкретный налог, сбор, авансовый платёж или взнос необходимо успеть раньше, чем сдать соответствующий расчёт или декларацию. К примеру, НДФЛ и страховые взносы платятся каждый месяц, а отчёты по ним пишутся раз в квартал. В те месяцы, когда обычная отчётность не требуется, и нужны такие уведомления.

- Закон вообще не обязывает плательщика подавать декларации и расчёты по данному виду платежей.

Бланк уведомления утверждён приказом ФНС от 02.11.22 № ЕД-7-8/1047@

Федеральный закон от 14.07.22 № 263-ФЗ не только вводит ЕНП, но и предоставляет период для постепенного перехода на него. Об этом говорится в п. 12 ст. 4 данного закона: в течение всего 2023 года уведомления о рассчитанных размерах обязательных платежей (налогов, авансовых платежей, сборов и взносов) допустимо направлять в налоговую инспекцию в форме распоряжений на перевод денег в уплату необходимых платежей в российскую бюджетную систему. То есть, продолжать использовать платёжки, к которым Вы успели привыкнуть, некоторое время всё-таки можно. Налоговики напоминают, что в таких платёжных поручениях следует заполнять все реквизиты, которые, как выразились инспекторы, «необходимы для однозначного определения налоговым органом принадлежности денежных средств к источнику доходов бюджетов бюджетной системы РФ, в том числе и налоговый период, определяющий срок исполнения соответствующей обязанности».

Внимание! Числа, которые прописываются в реквизитах подобных документов, перечислены в проекте приказа Министерства финансов. В том же проекте описано оформление платёжки для единого налогового платежа. Прежде Минфин продвигал иной метод оформления документа на уплату ЕНП.

Просим также учесть: даже при использовании отдельных платёжных документов во время переходного периода сами деньги, уплаченные по таким платёжкам, будут засчитываться как ЕНП . Налоговики потратят эти средства на исполнение Ваших обязанностей перед госбюджетом в порядке, заданном пунктом 13 статьи 4 Закона № 263-ФЗ:

- Недоимки — первым делом те, что выявлены раньше.

- Налоги, авансовые платежи, различные сборы и страховые взносы — со дня появления обязанности оплатить их, исходя из деклараций, уведомлений и расчётов.

- Пени.

- Проценты.

- Штрафы.

Отметим, что реквизиты платёжки-уведомления не получили окончательного утверждения. Существуют два отличных друг от друга проекта с необходимыми для этого поправками. Один из них предполагает, что в реквизите 101 «Статус составителя» нужно указывать «04», а второй — что «33». На сайте налоговой отмечено значение «02».

Делаем выводы

Наступающий 2023 год считается переходным периодом, и на это время за Вами сохраняется право оформлять налоговые платёжки по отдельности, как было принято раньше. При этом не нужно будет уведомлять ИФНС дополнительными документами. Однако, налоговое ведомство предупреждает, что такой порядок уплаты допускается только тогда, когда данный налогоплательщик ни разу с 1 января 2023 года не сдавал уведомление об исчисленных суммах налогов и взносов. Если Вы хоть однажды за этот год направите налоговикам подобный документ, то придётся немедленно переходить на ЕНП и далее придерживаться нового порядка, регулярно подавая такие уведомления.

Читайте также Примут ли к вычету счёт-фактуру трёхлетней давности

Вступили в силу масштабные изменения в налоговом законодательстве. Государство уверяет бизнес, что платить налоги теперь намного проще и удобнее. Но пока вопросов больше, чем ответов. Рассказываем, что это такое — единый налоговый платёж (ЕНС), который ввели с 2023 года, как его вносить и где брать реквизиты для оплаты.

Что такое единый налоговый платёж

С 1 января 2023 года россияне платят налоги и страховые взносы по-новому — Федеральный закон от 14.07.2022 № 263-ФЗ. Нововведения коснулись абсолютно всех налогоплательщиков. То есть не только бизнеса — самозанятых, предпринимателей и организации, но и обычных граждан.

По мнению законодателей, оплата налогов должна стать прозрачной и понятной. Больше не будет путаницы с неверно зачисленными платежами, ошибок в платёжных документах, одновременной налоговой переплаты и задолженности. Налогоплательщики смогут контролировать, когда и какие взносы и налоги они оплатили, и быстро возвращать переплаченные суммы.

Введение ЕНС никак не повлияет на налоговые режимы. Меняются только сроки и порядок уплаты налогов.

В связи с изменениями в законодательстве появились новые понятия.

Единый налоговый счёт (ЕНС) — виртуальный счёт, на который налогоплательщик переводит налоговые и страховые платежи. Задача физлица, ИП или организации — вовремя пополнять этот счёт на нужную сумму, а ФНС сама будет списывать деньги.

Единый налоговый платёж (ЕНП) — непосредственно перевод средств на налоги и взносы.

Для каждой организации и предпринимателя ФНС открывает собственный ЕНС. Сюда налогоплательщик должен переводить деньги для оплаты налога на прибыль, НДС, НДФЛ, страховых взносов, имущественных налогов, акцизов. Если на начало 2023 года были недоимки, переплаты, штрафы или пени, их уже учли на стартовом балансе.

Например, если по одному налогу предприниматель недоплатил 50 ₽, а по другому — переплатил 30 ₽, остаток на едином счёте будет −20 ₽. Эта задолженность погасится с первых же поступивших на ЕНС денег. Если вы перевели точную сумму для оплаты какого-то налога, снова образуется задолженность −20 ₽.

Писать заявление на открытие ЕНС не нужно — налоговая автоматически открыла счета всем налогоплательщикам.

Все средства на ЕНС аккумулируются на специальном счёте, открытом в Управлении Федерального казначейства по Тульской области. Независимо от того, в каком регионе проживает или ведёт деятельность налогоплательщик. То же ведомство обрабатывает все платежи по ЕНС — ранее это была ответственность региональных налоговых служб.

Но если у вас возникнут вопросы по системе налогообложения или уплате налогов, по-прежнему можно обращаться в местные ФНС или общероссийский контакт-центр по телефону 8−800−222−22−22.

Как платить налоги с 2023 года

Раньше организации и ИП вносили обязательные платежи на разные счета, указывая в платёжках обязательные реквизиты — КПП, КБК и ОКТМО. Эти данные периодически менялись, поэтому предприниматели и юрлица вполне могли допустить ошибку. Теперь все взносы уходят на ЕНС, а платёжные документы заполняются одинаково — нужно только указать ИНН плательщика и сумму платежа. При этом неважно, платите вы налог на прибыль или страховые взносы — деньги уходят единой суммой. Далее налоговая сама распределяет средства с ЕНС. Предполагается, что после введения новой системы больше не будет невыясненных платежей.

Сформировать платёжку для ЕНП можно в личном кабинете налогоплательщика или бухгалтерском сервисе. Реквизиты встанут автоматически, нужно только проверить свой ИНН и сумму перевода. Образец документа для единого налогового платежа с актуальными реквизитами также есть на сайте ФНС.

Затем в личном налоговом кабинете юрлица или ИП можно проверить, куда именно списали деньги с ЕНС. Здесь же видны баланс счёта, сумма задолженности и предстоящие платежи.

Если у организации или предпринимателя есть задолженность — например, по страховым взносам — сначала деньги будут списывать в счёт её погашения, а потом уже на всё остальное.

Пока налоговая не распределила суммы с ЕНС, налогоплательщик может подать заявление на возврат денег. ФНС обязана их вернуть в течение трёх дней — без объяснений и проверок.

Срок уплаты единого налогового платежа

Основное нововведение с 2023 года — единые дни отчётности и списаний с единого налогового счёта:

- подавать отчёты, уведомления и декларации нужно до 25 числа;

- платить налоги и взносы — до 28 числа.

Периодичность налоговых платежей не изменилась. Например, предприниматель на ПСН вносит первую треть налогового платежа в течение 90 дней после оформления патента. Если он перешёл на эту систему налогообложения 15 марта, то он должен перевести деньги на ЕНС до 28 июня, а остаток — до 28 декабря.

Как оплатить единый налоговый платёж:

- через личный кабинет налогоплательщика;

- на «Госуслугах» — только если есть задолженность;

- с расчётного счёта через онлайн-банкинг;

- в кассе банка.

Уплата единого налогового платежа возможна в любой день, одним переводом или несколькими. Главное — чтобы к единой налоговой дате на счёте была сумма, достаточная для погашения налога и остальных взносов.

Через ЕНС оплачивают также имущественный, земельный и транспортный налоги. Но срок их оплаты не изменился — до 1 декабря.

На какие платежи не распространяется единый налог

Не все платежи нужно перечислять на ЕНС. Некоторые из них организации и предприниматели оплачивают по-старому — то есть формируют платёжку:

- НДФЛ за иностранцев с патентом;

- госпошлину без исполнительного судебного документа;

- административные штрафы;

- взносы на обязательное страхование сотрудников от травматизма на производстве и профзаболеваний.

В 2023 году по некоторым взносам и налогам можно выбрать, как платить — делать платёжку или переводить на ЕНС:

- налог самозанятых;

- сборы за пользование объектами животного мира и водных биологических ресурсов;

- утилизационный сбор;

- страховые взносы за периоды до 2017 года.

Отчётность для юридических лиц с 2023 года

Государство уверяет, что введение ЕНС должно упростить жизнь предпринимателей и организаций. Действительно, делать переводы стало удобнее, а вот с отчётностью не всё так просто. Если налоговым режимом декларация не предусмотрена или срок уплаты налога наступает до подачи декларации, до 25 числа нужно подавать уведомления. Форму уведомления можно найти в приказе ФНС от 02.11.22 № ЕД−7−8/1047@.

Например, на УСН отчитываются по итогам года, а уведомлять и делать платежи нужно каждый квартал — до 25 и 28 числа соответственно. Интересно, что в уведомлении нужно указывать все те же реквизиты, от которых государство планировало уйти, внедряя ЕНС — КПП, КБК, ОКТМО. Без этого документа налоговая не будет знать, какую сумму списать в счёт аванса. Получается, что для бизнеса на упрощёнке ничего не поменялось и даже усложнилось.

Передавать уведомления в налоговую нужно в электронном виде:

- через систему бухгалтерской отчётности;

- в личном кабинете налогоплательщика на сайте ФНС.

Уведомления — это обязательный документ. Если налогоплательщик не отправит его вовремя, будет штраф согласно п. 1 ст. 15.6 КоАП РФ:

- для граждан — от 100 ₽ до 300 ₽;

- для должностных лиц — от 300 ₽ до 500 ₽.

Если в уведомлении вы допустили ошибку, можно следом отправить новое уведомление с верными данными. Налоговая автоматически скорректирует будущий платёж.

2023 год — это переходный период, когда вместо уведомлений можно использовать прежние платёжки. Но только при условии, что до этого вы ещё ни разу не подавали уведомление в налоговую. Как только отправите первое уведомление, можно будет применять только эту форму документа.

Популярные вопросы о ЕНС

Каков порядок пополнения ЕНС? Перевести деньги на ЕНС нужно до 28 числа того месяца, в который будет списан налог. Например, предприниматель на УСН вносит авансовые налоговые платежи каждый квартал. До 25 апреля, 25 июля и 25 октября ему нужно подать уведомление о сумме налога, а 28 числа налоговая зарезервирует её.

Можно ли не переходить на ЕНС?

Для ИП и ООО, для физических лиц переход на оплату через ЕНС обязателен. Выбор оставили только самозанятым — они могут платить налог как прежде через приложение «Мой налог» или пополнять единый счёт. Но оплачивать налоги как физлицо они должны через ЕНС.

Как платить налоги в 2023 году за 2022 год? Платить налоги и страховые взносы за 2022 год нужно по новым правилам.

Что делать с переплатами при переходе на ЕНС?

Налогоплательщик может выбирать, как поступить с положительным остатком на ЕНС — зачесть в счёт будущих платежей или вернуть. Если он захочет забрать излишне уплаченную сумму, налоговая обязана в течение трёх дней перевести деньги. Распоряжаться несписанными с ЕНС средствами может только сам налогоплательщик. Если родственник сделал перевод на налоговый счёт ИП, он не сможет потребовать деньги назад — заявление вправе подать только сам предприниматель.

Как вычитать страховые взносы из налога?

Бизнес по-прежнему может вычитать страховые взносы из суммы налогов. Перед тем как по-новому платить налоги, нужно сначала подать уведомление о размере страховых взносов и сделать единый налоговый платёж. После того, как налоговая отправит деньги в ПФР, можно будет уменьшить налог на сумму страховых взносов. Для этого необходимо снова подать уведомление о сумме налога и пополнить ЕНС.

Добавить в «Нужное»

С 01.01.2023 при заполнении КБК в платежных поручениях на перечисление обязательных платежей в бюджет необходимо руководствоваться Приказом Минфина России от 17.05.2022 N 75н. При этом указание конкретного КБК зависит от того, какой способ уплаты налогов/взносов вы выбрали в 2023 году:

(или) в рамках ЕНП;

(или) отдельными платежками по каждому налогу/взносу.

КБК-2023 для уплаты налогов/взносов в рамках ЕНП

Если вы выбрали этот способ перечисления обязательных платежей в бюджет, то при уплате основных налогов и взносов, уплачиваемых в ИФНС, указывается КБК 182 01 06 12 01 01 0000 510. А при уплате взносов на травматизм с выплат работникам – 797 1 02 12000 06 1000 160.

Подробнее о ЕНП можно узнать из нашей статьи.

С образцом заполнения платежного поручения при уплате налогов/взносов в рамках ЕНП можно ознакомиться на специальной промостранице ФНС. При этом при заполнении платежек в январе 2023 г. нужно учитывать правила, озвученные налоговой службой.

КБК-2023 для уплаты налогов/взносов отдельными платежками.

Ниже мы приведем КБК по основным налогам и страховым взносам.

Обратите внимание, что некоторые КБК изменились по сравнению с 2022 г. Кроме того, есть нюансы заполнения платежки. С образцом заполнения платежного поручения при уплате налогов/взносов отдельными платежками вы можете ознакомиться на специальной промостранице ФНС.

КБК для уплаты налогов для организаций и ИП на ОСН

| Наименование налога, сбора, платежа | КБК |

|---|---|

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| – в федеральный бюджет (ставка – 3%) | 182 1 01 01011 01 1000 110 |

| – в региональный бюджет (ставка от 12,5% до 17%) | 182 1 01 01012 02 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

| Налог на имущество: | |

| – по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 06 02010 02 1000 110 |

| – по имуществу, входящему в ЕСГС | 182 1 06 02020 02 1000 110 |

| НДФЛ (ИП «за себя»): | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02020 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02080 01 1000 110 |

КБК для уплаты налогов для организаций и ИП на спецрежимах

| Наименование налога, сбора, платежа | КБК |

|---|---|

| Налог при УСН, когда применяется объект налогообложения: | |

| – «доходы» | 182 1 05 01011 01 1000 110 |

| – «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110 |

| Налог при АУСН | 182 1 05 07000 01 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| ПСН: | |

| – при зачислении налога в бюджеты городских округов | 182 1 05 04010 02 1000 110 |

| – при зачислении налога в бюджеты муниципальных районов | 182 1 05 04020 02 1000 110 |

| – при зачислении налога в бюджеты городов федерального значения | 182 1 05 04030 02 1000 110 |

| – при зачислении налога в бюджеты городского округа с внутригородским делением | 182 1 05 04040 02 1000 110 |

| – при зачислении налога в бюджеты внутригородских районов | 182 1 05 04050 02 1000 110 |

| – при зачислении налога в бюджеты муниципальных округов | 182 1 05 04060 02 1000 110 |

КБК для уплаты прочих налогов для всех организаций и ИП

| Наименование налога, сбора, платежа | КБК |

|---|---|

| НДФЛ с доходов (кроме дивидендов), источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02010 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02080 01 1000 110 |

| НДФЛ с доходов в виде дивидендов, источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02130 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02140 01 1000 110 |

| НДС (как налоговый агент) | 182 1 03 01000 01 1000 110 |

| НДС по импорту из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

| Налог на прибыль при выплате дивидендов: | |

| – российским организациям | 182 1 01 01040 01 1000 110 |

| – иностранным организациям | 182 1 01 01050 01 1000 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 01 01030 01 1000 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 01 01060 01 1000 110 |

| Транспортный налог | 182 1 06 04011 02 1000 110 |

| Земельный налог: | |

| – при расположении участка, в отношении которого уплачивается налог, в границах внутригородских муниципальных образований городов федерального значения | 182 1 06 06031 03 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских округов | 182 1 06 06032 04 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских округов с внутригородским делением | 182 1 06 06032 11 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах внутригородских районов | 182 1 06 06032 12 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах муниципальных округов | 182 1 06 06032 14 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах межселенных территорий | 182 1 06 06033 05 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах сельских поселений | 182 1 06 06033 10 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских поселений | 182 1 06 06033 13 1000 110 |

| Торговый сбор | 182 1 05 05010 02 1000 110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120 где х зависит от вида загрязнения окружающей среды |

| НДПИ | 182 1 07 010хх 01 1000 110 где хх зависит от вида добываемого полезного ископаемого |

КБК по страховым взносам

| Вид страхового взноса | КБК |

|---|---|

| Страховые взносы на травматизм | 797 1 02 12000 06 1000 160 |

| КБК для уплаты взносов в ИФНС за расчетные периоды до 01.01.2023 | |

| Страховые взносы на ОПС с выплат работникам* | 182 1 02 14010 06 1001 160 |

| * Взносы на ОПС по доптарифам уплачиваются на другие КБК | |

| Страховые взносы на ВНиМ с выплат работникам | 182 1 02 14020 06 1001 160 |

| Страховые взносы на ОМС с выплат работникам | 182 1 02 14030 08 1001 160 |

| Страховые взносы на ОПС в фиксированном размере (в т.ч. 1%-ные взносы), уплачиваемые ИП за себя | 182 1 02 14010 06 1005 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 14030 08 1002 160 |

| КБК для уплаты взносов в ИФНС за расчетные периоды с 01.01.2023 | |

| Страховые взносы на ОПС*, ОМС, ВНиМ с выплат работникам | 182 1 02 01000 01 1000 160 |

| * Взносы на ОПС по доптарифам уплачиваются на другие КБК | |

| Страховые взносы на ОПС и ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 02000 01 1000 160 |

| 1%-ный взнос на ОПС, уплачиваемый ИП за себя при годовом доходе свыше 300 тыс. руб. | 182 1 02 03000 01 1000 160 |

Форум для бухгалтера:

С 01.01.2023 все налогоплательщики перешли на уплату налогов и взносов посредством ЕНП.

В каком порядке уплачивается ЕНП, разъясняют эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Готовое решение.

Новый порядок касается в том числе платежей за периоды 2022 года, которые мы должны бюджету в 2023-м. Изменились также и сроки уплаты: теперь действует единый срок для всех налогов и взносов — 28 число (см. исключение). НДФЛ, срок уплаты которого приходится на 31 декабря (по отпускным, больничным и выданной 30.12.2022 зарплате), перенесен на первый рабочий день 2023 года.

ВАЖНО! При уплате налогов учитывайте, что изменились некоторые КБК. Смотите нашу таблицу.

Смотрите сроки уплаты налогов за 2022 год в 2023 году в таблице

|

Дата |

Налог (взносы) |

|

09.01.2023 |

НДФЛ с зарплаты за декабрь 2022, выданной 30.12.2022, декабрьских отпускных и больничных |

|

16.01.2023 |

Взносы на травматизм за декабрь 2022 |

|

20.01.2023 |

«Косвенный» НДС за 4 квартал 2022 |

|

30.01.2023 |

НДФЛ с зарплаты за декабрь 2022, выданной в январе (перенос с 28 января) |

|

30.01.2023 |

Страховые взносы за декабрь 2022 (перенос с 28 января) |

|

30.01.2023 |

1/3 НДС за 4 квартал 2022 (перенос с 28 января) |

|

30.01.2023 |

Водный налог за 4 квартал 2022 |

|

28.02.2023 |

1/3 НДС за 4 квартал 2022 |

|

28.02.2023 |

Налог на имущество за 2022 год |

|

28.02.2023 |

Транспортный налог за 2022 год |

|

28.02.2023 |

Земельный налог за 2022 год |

|

28.03.2023 |

1/3 НДС за 4 квартал 2022 |

|

28.03.2023 |

Налог на прибыль за 2022 год |

|

28.03.2023 |

Налог по УСН за 2022 год для организаций |

|

28.03.2023 |

ЕСХН за 2022 год |

|

28.04.2023 |

Налог по УСН за 2022 год для ИП |

Сравнительный анализ по срокам уплаты налогов в 2023 году смотрите в нашей статье.

В 2023 году меняются не только сроки уплаты налогов, взносов, но и сроки сдачи отчетности. Отчетный срок также теперь единый — 25 число.

Старые правила действуют для расчета 4-ФСС. Об этом проинформировал Соцстрах. Несколько позже это подтвердил и ПФР, указав, что все отчеты за 2022 год в 2023 году нужно сдать по прежним формам (речь идет о 4-ФСС, СЗВ-М, СЗВ-ТД, СЗВ-СТАЖ). Форма ЕФС-1 применяется только в отчетных периодах 2023 года и последующих (письмо ПФР от 14.12.2022 № В-109546-19/143909-22).

Нет изменений в сроке подачи единой упрощенной декларации (ЕУД) — остается 20 число после отчетного квартала (см. п. 2 ст. 80 НК РФ).

Полагаем, что прежний срок также сохранится для декларации по косвенным налогам. ФНС уже сделала такой вывод в отношении срока уплаты «косвенного» НДС. По логике подход к сроку сдачи отчетности должен быть таким же.

Смотрите сроки сдачи отчетности за 2022 год в 2023 году в таблице

|

Дата |

Налог, взносы |

|

20.01.2023 |

4-ФСС за 2022 год на бумаге |

|

20.01.2023 |

Декларация по косвенным налогам за 4 квартал 2022 |

|

20.01.2023 |

Единая упрощенная декларация за 4 квартал 2022 |

|

25.01.2023 |

4-ФСС за 2022 год в электронном виде |

|

25.01.2023 |

Расчет по страховым взносам за 2022 год |

|

25.01.2023 |

Декларация по НДС за 4 квартал 2022 |

|

25.01.2023 |

Декларация по водному налогу за 4 квартал 2022 |

|

27.02.2023 |

6-НДФЛ за 2022 год (перенос с 25 февраля) |

|

27.03.2023 |

Декларация по налогу на прибыль за 2022 год (перенос с 25 марта) |

|

27.03.2023 |

Декларация по УСН за 2022 год для организаций (перенос с 25 марта) |

|

27.03.2023 |

Декларация по ЕСХН за 2022 год (перенос с 25 марта) |

|

27.03.2023 |

Декларация по налогу на имущество за 2022 год (перенос с 25 марта) |

|

25.04.2023 |

Декларация по УСН за 2022 год для ИП |

Подробный календарь бухгалтера на 2023 год смотрите в «КонсультантПлюс». Пробный доступ к системе бесплатный.