Покупая машину, квартиру и любую другую дорогую вещь, возникает проблема: как передать продавцу деньги? Заказывать в банке крупную сумму, забирать наличные, а потом везти их, возможно, на другой конец города — не самое удачное решение. Во-первых, уйдёт немало времени. Во-вторых, перевозить деньги опасно. Да, сейчас не 90-е. И всё же лучше поберечь себя и сбережения. Оптимальный вариант — перевести сумму через банк. Рассказываем, сколько денег можно перевести, какие комиссии берут банки и в каких случаях переводы блокируются.

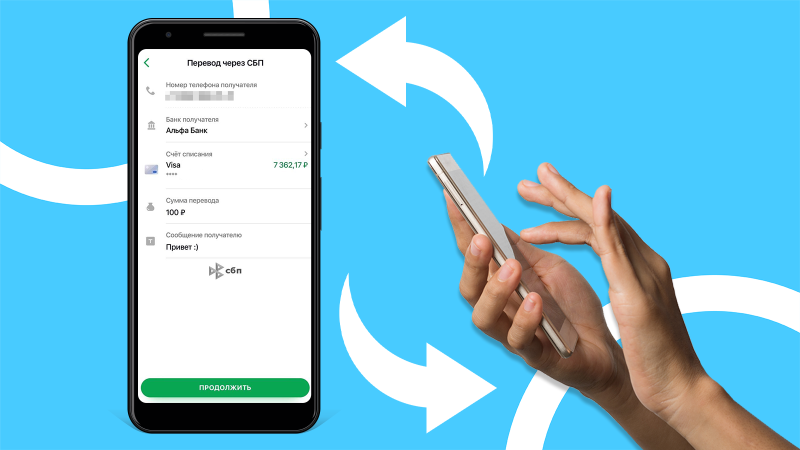

Переводы через СБП

«»Система быстрых платежей (СБП)»» стремительно отвоёвывает долю у карточных переводов», заявила заместитель председателя правления банка «Русский Стандарт» Елена Петрова. Причины популярности переводов через СБП или как их ещё называют «по номеру телефона» просты:

- деньги зачисляются на счёт моментально;

- комиссии не такие высокие, как по переводам между картами.

Комиссии СБП

Переводы через СБП одни из самых дешёвых в России, потому что структура принадлежит ЦБ, который и устанавливает правила. В частности, ежемесячно можно бесплатно переводить 100 000 рублей. Комиссия за перевод свыше бесплатного лимита — 0,5% от суммы, но не более 1 500 рублей.

Раньше некоторые банки и вовсе не брали комиссии за переводы через СБП, но теперь подобную роскошь днём с огнём не сыщешь. Это связано с тем, что ЦБ ввёл плату за «быстрые переводы» для банков. Таким образом, если нужно перевести больше 100 000 рублей, то придётся платить комиссию.

Лимиты СБП

Однако это не единственная преграда. В «Системе быстрых платежей» есть лимиты на сумму перевода.

ЦБ установил следующий лимит на разовый перевод: максимальная сумма — 1 млн рублей, но не менее 150 000 рублей.

Многие банки не стали устанавливать лимит по нижней границе — не более 150 000 рублей. К таким относится Сбербанк.

В банке «Кубань Кредит» лимит — 200 000 рублей, Альфа-Банке и ВТБ — 500 000 рублей, «Тинькофф Банке» — 1 млн рублей.

Лимиты на сутки и на месяц устанавливаются сами банками без каких-либо требований ЦБ:

- ВТБ и «Тинькофф Банк» — 5 млн рублей в месяц;

- Альфа-Банк — 500 000 рублей в сутки и 1,5 млн рублей в месяц;

- Транскапиталбанк — 1,5−3 млн рублей в сутки;

- банк «Кубань Кредит» — 500 000 рублей в сутки.

Так что перевести крупную сумму через СБП можно далеко не в каждом банке. Хотя если есть карта «Тинькофф Банка» или ВТБ, то можно перевести до 5 млн рублей. Правда, не за один день. Однако в Транскапиталбанке можно за день перевести до 3 млн рублей.

Переводы по номеру телефона

Как ни странно, но СБП можно воспользоваться, только если вы переводите деньги в другой банк. Если у получателя карта того же банка, то дешёвыми и быстрыми переводами уже не воспользуешься.

Однако переводы по номеру телефона есть внутри практически каждого банка. Но СБП уже не имеет к этому никакого отношения, а ЦБ на комиссии и лимиты не влияет.

Комисии и лимиты

Например, в Сбербанке можно бесплатно переводить по номеру телефона не больше 50 000 рублей в месяц. За всё, что свыше, придётся заплатить 1% от суммы, но не больше 3 000 рублей. Либо, как вариант, купить подписку за 134 рубля, чтобы не платить за переводы клиентам Сбербанка в течение месяца. Лимит на сутки — 1 млн рублей с учётом других операций в приложении.

В других банках переводы внутри кредитной организации по номеру телефона чаще всего бесплатны. Например, Альфа-Банк не берёт комиссии за переводы другим клиентам кредитной организации. Но есть лимиты. За один раз и за сутки можно перевести не больше 500 000 рублей, за месяц — 1,5 млн рублей.

То же самое — в «Тинькофф Банке». Переводы по номеру телефона клиентам кредитной организации бесплатны. Но здесь лимит — не более 200 млн рублей.

Переводы по номеру телефона внутри банка — самый оптимальный вариант для перечисления крупных сумм. Но если отправитель или получатель — клиент Сбербанка, то придётся искать другой путь или оплачивать подписку.

Переводы с карты на карту

Переводы по банковским картам — самый дорогой способ передать деньги другому человеку. Объясняется это тем, что операция проходит через частного посредника — платёжную систему, которая берёт комиссию. То есть плата, как минимум, удваивается.

Комиссии и лимиты

Например, в Сбербанке комиссия за переводы по карте — 1,5%, но не меньше 30 рублей. То есть максимальная плата может быть космической, если надо перевести 1 млн рублей. Лимит в Сбербанке в этом случае составляет 500 000 рублей в сутки и 3 млн рублей в месяц.

Комиссия в Альфа-Банке — 1,95%, но не меньше 30 рублей. Максимальная сумма платы тоже не ограничена. Лимит на одну операцию — 200 000 рублей, в сутки — 500 000 рублей, в месяц — 2 млн рублей.

В «Тинькофф Банке» есть бесплатный лимит на переводы по номеру карты. Это всего 20 000 рублей. За сумму сверх лимита взимается комиссия 1,5%, но не меньше 30 рублей. То есть условия такие же, как в Сбербанке. Лимит такой: 1 млн рублей за раз и 5 млн рублей за месяц. Но если подсчитать размер комиссии, то захочется рискнуть жизнью, снять наличные и отвезти деньги лично.

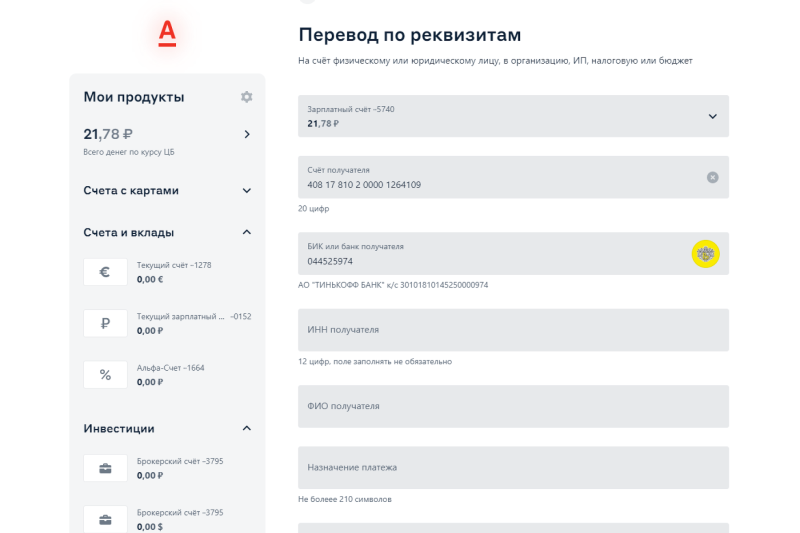

Переводы по реквизитам

Мало, кто догадывается, но есть ещё один способ перевести деньги — по реквизитам. Скорее всего, о нём попросту забыли, потому что это самый древний вариант перевода. Помните, мы приходили в отделение банка и заполняли бланки, чтобы отправить деньги? Это перевод по реквизитам счёта.

С тех пор мало что изменилось. Нужно всё также прописать кучу цифр и сделать это максимально внимательно, чтобы не отправить деньги на деревню бабушке. Однако теперь перевести по реквизитам можно и онлайн. В том числе на карту банка, потому что у любого пластика есть счёт.

Дедушкин способ перевода имеет один недостаток (если не считать возни с цифрами) и одно преимущество. Переводы по реквизитам счёта — самые дешёвые, особенно в части крупных сумм. Но ждать денег придётся долго — иногда до трёх-пяти рабочих дней.

Комиссии и лимиты

В «Тинькофф Банке» переводы по реквизитам полностью бесплатны. Комиссия — 0% вне зависимости от суммы. Но опять же действуют лимиты. За раз можно перевести не больше 1 млн рублей, за сутки — не больше 20 переводов, за месяц — не больше 5 млн рублей.

В Альфа-Банке установлена единая комиссия за перевод по реквизитам — 99 рублей. Не важно, сколько вы хотите перевести — 100 000 рублей или 1 млн рублей. Но остаются ограничения по лимитам: не больше 200 000 рублей за раз, 500 000 рублей в сутки и 2 млн рублей за месяц.

В Сбербанке условия несколько другие. За перевод взимается комиссия 1%, но не больше 3 000 рублей. Лимит всё тот же — не больше 1 млн рублей в сутки.

Таким образом, далеко не во всех банках переводы по реквизитам бесплатны или дешевле, чем другие способы отправки денег. Но можно найти банк, в котором перевод будет дешёвым. Что касается лимитов, то их можно обойти, если сделать перевод из отделения банка. Хотя в случае с «Тинькофф Банком» это не сработает — офисов нет.

В каких случаях банки блокируют крупные переводы?

Комиссии и лимиты — не единственная проблема, с которой сталкиваются клиенты при переводе крупных сумм. Нередко банки блокируют такие переводы. Однако опрошенные «Выберу.ру» банки заверяют, что крупный перевод не всегда подпадает под дополнительный контроль из-за суммы.

Как пояснила начальник Управления банковских карт Департамента розничного бизнеса банка «Кубань Кредит» Татьяна Злобина, всё делается ради сохранения денег клиенту. Банкам невыгодна кража средств со счетов — это не только удар по репутации, но и гораздо большие издержки, чем потеря комиссии, если таковая имелась.

Впрочем, банкиры успокаивают — пугаться блокировки не надо. Эта проблема решается быстро и чаще всего дистанционно. Приносить в банк дополнительные документы не нужно.

Как добавили в пресс-службе Сбербанка, «подтвердить приостановленный в целях безопасности денежных средств клиента перевод можно в контактном центре банка». То есть нужно позвонить в банк и подтвердить, что операцию проводили именно вы, а не кто-то другой. Скорее всего, потребуется назвать определённые данные из паспорта. Например, место регистрации. Также сотрудники банка могут спросить информацию о последних платежах по карте. Например, в каком магазине вы оплачивали вчера покупку на такую-то сумму.

Подведём итоги:

- Если нужно перевести деньги как можно быстрее, то следует воспользоваться СБП. Это самый дешёвый способ моментально передать деньги, не возясь с наличными. Если надо перевести деньги внутри одного кредитной организации, то можно использовать переводы по номеру телефона через собственные сервисы банка.

- Если время терпит, а за перевод не хочется платить лишних денег, то выбирайте переводы по реквизитам. Это самый дешёвый способ передать деньги, но придётся подождать зачисления.

- Если вы впервые переводите крупную сумму, скорее всего, банк посчитает операцию подозрительной и заблокирует её. Однако бояться нечего. Перевод легко разблокировать, не заезжая в отделение банка.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Рассмотрим, как перевести деньги без комиссии с карты на карту или на счет. Какие методы всегда сопровождаются комиссиями. А также расскажем, как бесплатно перевести большую сумму. Инструкции и условия — на Бробанк.ру.

-

Перевод с карты на карту без комиссии

-

Перевод между картами одного и того же банка

-

Перевод на карту стороннего банка по ее номеру

-

Перевести деньги на карту без комиссии через СБП

-

Перевод путем пополнения

-

Если нужно перевести деньги на банковский счет

-

Как перевести большую сумму денег без комиссии

-

Какие способы всегда сопровождаются комиссиями

Перевод с карты на карту без комиссии

Самая популярная схема переводов — с карты на карту. Чаще всего именно о таком переводе говорят граждане, которые намерены отправить куда-то деньги без комиссии. И здесь играют роль такие аспекты:

- один банк обслуживает эти карты или разные;

- тариф на обслуживание карты отправителя;

- способ перевода — по номеру пластика или по номеру привязанного к нему телефона.

Для получателя перевода операция всегда будет бесплатной. На рынке практически не осталось банков, которые бы брали плату за входящие поступления.

Перевод между картами одного и того же банка

Это самый простой вариант того, как переводить деньги без комиссии. Каждый банк устанавливает свои тарифы на пользование дебетовыми платежными средствами. И всегда переводы любого типа внутри банка выполняются без комиссии.

Нужно зайти в банкинг или мобильное приложение, открыть там раздел платежей и переводов, выбрать вариант перечисления средств на карту и указать ее номер (16 чисел). После останется внести сумму и подтвердить операцию. С баланса спишут столько, сколько и было отправлено.

Перевод на карту стороннего банка по ее номеру

Другая ситуация — если вы хотите сделать перевод на карточку другого банка. В этом случае не всегда получится это сделать без комиссии. Банки работают не просто так, они должны получать прибыль, плату за пользование своими продуктами, тем более если клиент уводит деньги в другой банк. Поэтому, если клиент хочет отправить деньги на стороннюю карту, комиссии часто не избежать.

Но некоторые банки с целью повышения уровня лояльности и для привлечения клиентов (делают свои карты более привлекательными) устанавливают лимиты на бесплатные переводы на карты других банков. Некоторые, но не все.

Прежде чем выполнять операцию, загляните в тарифы на обслуживание своей банковской карты. Если есть доступ в мобильное приложение, найдете их там. Если есть лимит на переводы без комиссии на карты других банков, это будет указано.

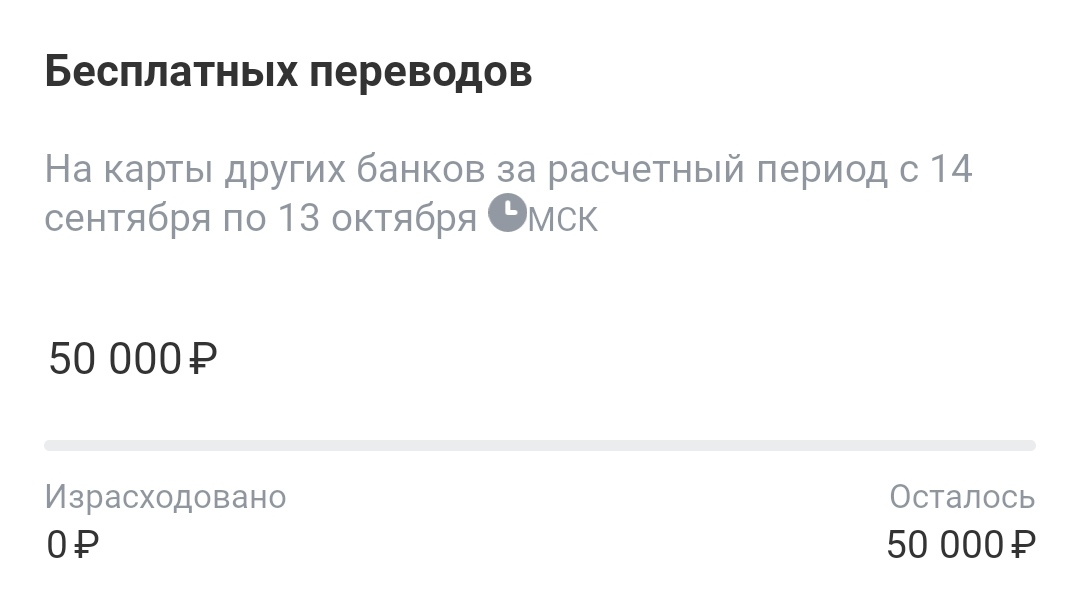

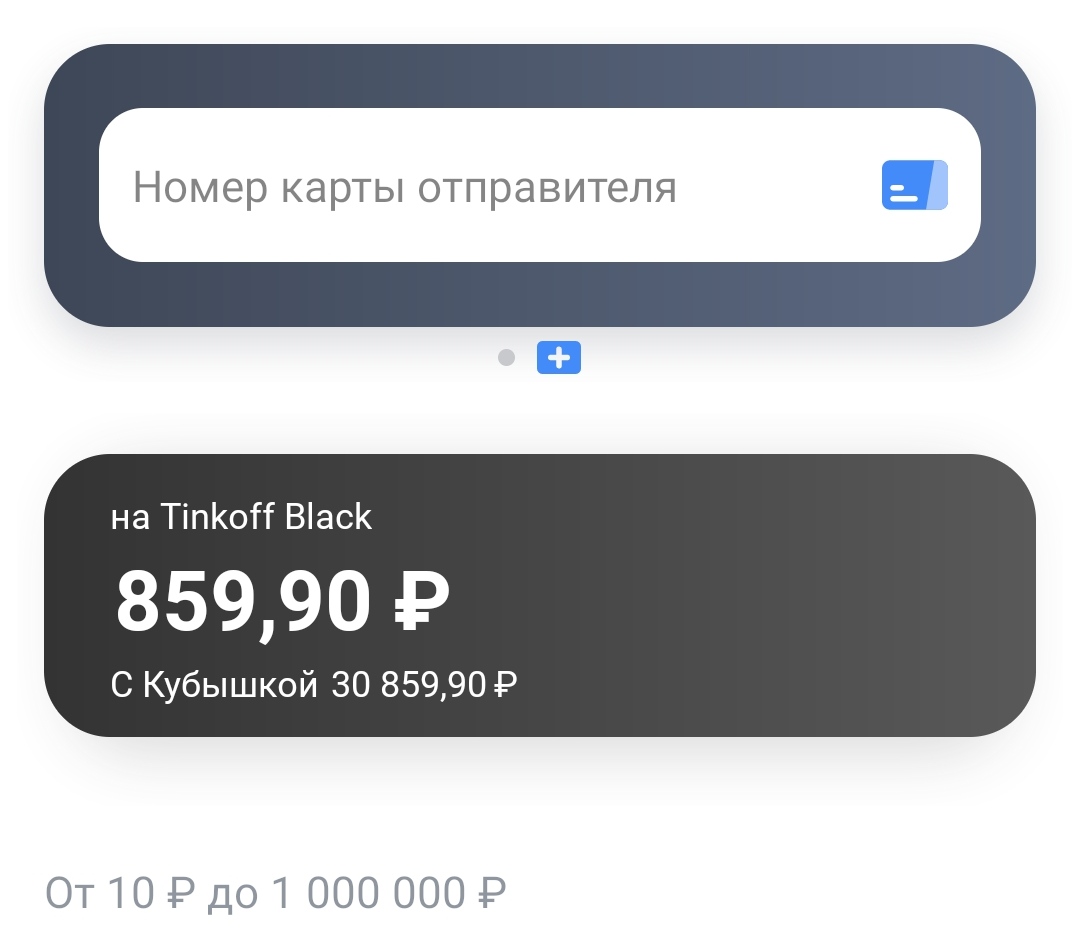

Например, если речь о карте Тинькофф Блэк, которая является одной из самых популярных дебетовых карточек на рынке, при стандартном обслуживании банк позволяет делать бесплатно переводы на платежные средства сторонних банков на общую сумму в 20000 рублей за расчетный месяц. А если подключена подписка ПРО, лимит повышается до 50000 рублей.

| Стоимость от | 0 Р |

| Кэшбек | До 30% |

| % на остаток | До 6% |

| Снятие без % | От 3000 руб. |

| Овердрафт | Нет |

| Доставка | 1-2 дня |

Для примера: так указана информация о лимите переводов без комиссии на карты сторонних банков в мобильном приложении Тинькофф. Указана оставшаяся сумма и даты расчетного периода, в рамках которого действует бесплатный лимит. При его превышении берется комиссия согласно тарифам на обслуживание карты.

Информацию о том, можно ли и сколько можно переводить денег без комиссии на карту другого банка, уточняйте по телефону горячей линии банка-отправителя. Звонок всегда бесплатный.

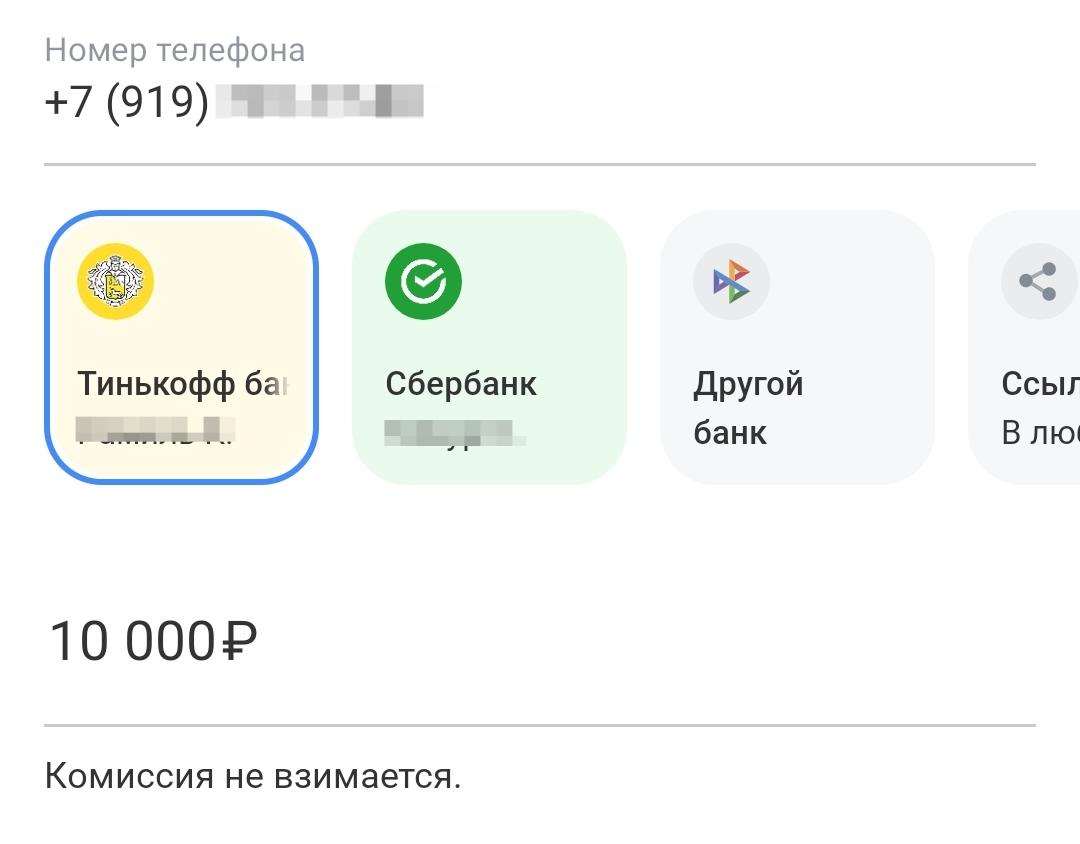

Перевести деньги на карту без комиссии через СБП

Если рассматривать то, как перевести деньги в другой банк без комиссии, то идеальным будет вариант именно через СБП — Систему Быстрых Платежей. Это межбанковский сервис, в который входят все банки России. В результате такого сотрудничества держатели карт таких банков-партнеров могут делать бесплатные переводы друг другу.

Перевод в этом случае выполняется по номеру телефона, который привязан к банковской карте получателя. Именно по телефону происходит идентификация пользователя. Если его номер привязан к нескольким карточкам разных банков, отправителю укажут их все и дадут выбрать нужную.

Сколько можно перевести денег без комиссии таким образом:

- за месяц с одной карты можно отправить бесплатно переводы на другие карты на общую сумму в 100 000 рублей;

- при превышении этого лимита берется небольшая комиссия в 0,5% от суммы, но не более 1500 рублей.

Для примера рассмотрим, как перевести деньги по СБП без комиссии через мобильное приложение банка Тинькофф. В других все происходит идентично:

- Зайти в мобильное приложение в раздел Платежи. Там выбрать вариант “перевод по номеру телефона” или “перевод по СБП” (каждый банк обозначает операцию по-своему).

- Ввести номер телефона получателя. Если к нему привязано несколько карт разных банков, система укажет их и даст выбрать.

- Вписать сумму и подтвердить операцию.

Некоторые банки создают сложности для тех, кто хочет перевести деньги без комиссии по СБП. Например, так делает Сбер. Он не подключает такую возможность для клиентов по умолчанию, они должны подключить отдельно прием и отдельно получение бесплатных переводов по СБП.

Перевод путем пополнения

Можно воспользоваться тем, что многие банки позволяют пополнять свои карты без комиссии с карточек другого банка. Гражданин, на карту которого нужно перевести деньги без комиссии, заходит в свой банкинг, выбирает свою карточку и в ее меню нажимает кнопку “Пополнить”, далее — “С карты другого банка”. Останется только ввести ее реквизиты и подтвердить операцию.

Стандартно такая операция проводится без комиссии с обеих сторон. Но при подтверждении операции все же смотреть на сумму, которая спишется со счета.

ВК При выполнении такой операции на телефон, привязанный к карте, с которой списываются деньги, придет проверочное СМС. Перевод выполнится только при его введении.

Если нужно перевести деньги на банковский счет

Здесь снова все зависит от банка, который обслуживает карту или счет отправителя — единого правила просто нет. Если обслуживающий банк установил комиссию за перевод средств на счет стороннего банка, ее не избежать. Так что, смотрите на тарифы своего банка.

Некоторые банки, как и в случае с переводами на карты, устанавливают лимиты на перечисление денег на сторонние банковские счета без комиссии, но это случается не так часто. Например, Сбербанк такие операции бесплатно не проводит, берет комиссию в 1%.

Если перевод выполняется между счетами одного и того же банка, комиссии не будет.

Как перевести большую сумму денег без комиссии

Если вам нужно перевести на карту или счет приличную сумму с минимальными потерями, например, речь о сделке с недвижимостью или транспортными средствами, лучше всего использовать межбанковский перевод.

Если у вас и у получателя денег нет счета в одном и том же банке, это нужно исправить. Например, если у него открыт счет в Сбере, то и вам тоже нужно открыть там счет, благо, что эта процедура бесплатная. А после выполните межбанковский перевод.

Но тут нужно учитывать лимиты на проведение таких операций, предварительно уточните их в банке. Например, тот же Сбербанк позволяет переводить дистанционно на счета, открытые в нем же, до 1 млн рублей без комиссии. Сумму свыше можно перевести только через отделение с комиссией 2,5%, максимум 1500 руб.

Какие способы всегда сопровождаются комиссиями

Граждане часто ищут альтернативы, но все они сопровождаются сбором комиссионных:

- если воспользоваться системой денежных переводов, придется платить за ее услуги, например, 1%, минимально 30 рублей;

- если отправить деньги на мобильный телефон, вывод с него всегда будет платным;

- если использовать терминалы или точки приема платежей, они также будут брать свою комиссию;

- если использовать электронные кошельки, то только перечисления между ними будут бесплатными, а вывод — всегда с комиссией.

Из всего сказанного выше можно сделать вывод, что варианты перечислений денег без комиссии зависят от банка, который обслуживает карту или счет отправителя. Если у него есть лимиты на бесплатные переводы в сторонние банки, вы ими воспользуетесь. Если нет, придется платить комиссию. Информацию о лимитах можно уточнить по горячей линии банка.

Частые вопросы

Можно ли перевести деньги со своего счета на свой бесплатно?

Если они обслуживаются в одном банке, то да. Если разными банками, тогда перевод тарифицируется согласно тарифам банка, из которого совершается перевод. И не важно, что это ваш же банк.

Можно ли без комиссии перевести деньги за границу?

Ситуация с переводами денег из России в другие страны в целом сложная, и бесплатных вариантов просто нет.

Можно ли перевести без комиссии деньги с карты Сбербанка в другой банк?

Можно, если вы воспользуетесь переводом по номеру телефона по СБП. Если делать перевод по номеру карты, Сбер возьмет комиссию 1,5%, минимально 30 рублей.

Можно ли без комиссии перевести деньги с кредитной карты?

Нет, в случае с кредитными картами банки устанавливают за вывод средств высокую комиссию.

Будет ли браться комиссия при переводе между картами одного банка?

Нет, в этом случае комиссия не берется. Но если речь о крупной сумме, предварительно уточните лимиты.

Комментарии: 0

Содержание статьи

Показать

Скрыть

Перевод денег с карты на карту — одна из самых востребованных карточных операций. Ее можно совершать быстро и бесплатно, если знать доступные способы перевода, условия и тарифы банка.

Разбираемся на примере карты Сбербанка, при каких условиях банк начисляет проценты за трансакцию и как перевести деньги без комиссии.

Перевод денег внутри банка

Есть несколько способов перевести деньги по системе банка.

Через приложение

Один из самых удобных способов — перевод с помощью мобильного приложения «СБОЛ» (ранее — «Сбербанк Онлайн»):

- Выберите пункт «Платежи» на нижней панели.

- Затем в окошке «Перевести» введите телефон, карту или счет → в Сбербанк → «Продолжить». Если номер клиента не подключен к СМС-банкингу, то перевести деньги можно только по номеру карты или счета.

- Укажите сумму перевода в рублях. При желании можете указать сообщение получателю → «Продолжить».

- Подтверждение перевода. Перед отправкой стоит еще раз внимательно проверить все реквизиты и сумму → затем нажать кнопку «Перевести». После этого действия деньги будут отправлены получателю.

Подобрать дебетовую карту

Обратите внимание. Если получатель денег не является клиентом Сбера, то после ввода номера телефона приложение предложит два варианта:

1) перевести в любой банк через СБП — без комиссии;

2) в другой банк — при выборе этого способа будет взиматься комиссия.

Через СМС-сообщение

Еще один способ — перевод по СМС. Это возможно, если и у отправителя, и у получателя перевода подключена услуга «Мобильный банк».

Для перевода средств следует:

- Отправить на номер 900 сообщение: ПЕРЕВОД 9ХХХХХХХХХX YYY, где 9ХХХХХХХXХХ — номер телефона получателя, а YYY — сумма перевода в рублях. Текст сообщения должен быть введен с пробелами, но без знаков препинания. Также можно сделать перевод другому клиенту по номеру карты: ПЕРЕВОД ХХХХ КККК, где ХХХХ — 4 последние цифры карты списания, а КККК — полный номер карты получателя (только для карт Сберабнка).

- После отправки сообщения вам придет СМС с информацией о переводе. Внимательно проверьте текст, и если все в порядке, подтвердите выполнение перевода. После этого деньги будут отправлены, а вы получите новое сообщение с данными о переводе.

Через личный кабинет на сайте

Перевод через личный кабинет «Сбербанк Онлайн» на сайте банка почти не отличается от перевода через мобильное приложение. Для перевода авторизуйтесь на сайте и выполните следующие действия:

- В разделе «Переводы» выберите пункт «Клиенту Сбербанка» или «Другому человеку».

- Укажите получателя по номеру телефона, карты или счета.

- Укажите сумму перевода → нажмите кнопку «Продолжить»

- Откроется экран подтверждения. Банк отправит код по СМС на ваш номер телефона.

- Введите код → нажмите кнопку «Подтвердить».

Через банкомат

Перевод через банкомат выполняется так:

- Вставьте свою карту в банкомат и введите ПИН-код, нажмите «Далее».

- Выберите раздел «Платежи и переводы», а затем пункт «Перевод средств» в главном меню банкомата.

- В качестве направления перевода укажите «Клиенту Сбербанка», введите номер карты получателя и нажмите на кнопку «Далее».

- Укажите сумму для перевода и подтвердите его.

Обратите внимание, что при переводе другому человеку через банкомат взимается комиссия в размере 1% от суммы, максимум 3 000 рублей.

Через кассу банка

Сделать перевод можно также через кассу банка. В этом случае все операции сделает кассир, нужно будет лишь предъявить паспорт и сообщить необходимые реквизиты: номер карты или телефона. Но стоит приготовиться к тому, что данных потребуется больше, если перевод будет по номеру счета: понадобятся БИК, корреспондентский счет, ИНН и другие реквизиты, которые обычно заполняются в платежках. После заполнения платежки останется вставить карту в терминал и перечислить деньги.

Подобрать кредитную карту

За переводы через кассу банка обычно взимается комиссия. В Сбербанке она составит 1,5% от суммы перевода, но не более 3 000 рублей. Также при переводе через кассу деньги зачисляются на счет получателя не сразу, а в течение трех рабочих дней.

Через Систему быстрых платежей (СБП)

Помимо перевода через систему банка, есть также перевод по Системе быстрых платежей. Это перевод по номеру телефона. Чтобы перевести деньги по СБП, нужно:

- Выбрать в мобильном приложении или на сайте банка раздел «Платежи» → «Перевести через СБП».

- Указать телефонный номер получателя и сумму.

- В другой банк через Систему быстрых платежей → Выбрать банк получателя, проверить данные.

- Указать сумму перевода → нажать кнопку «Продолжить».

- Перед подтверждением платежа на экране отобразится номер, имя, отчество и первая буква фамилии получателя, банк перевода, сумма перевода и комиссия.

- Если все верно, нужно нажать кнопку «Перевести».

В Сбере через СБП можно бесплатно переводить до 100 тыс. рублей в месяц со всех карт. После превышения порога начнет взиматься комиссия: 0,5% от суммы перевода, но не более 1 500 рублей. В сутки по СБП можно перевести до 150 тыс. рублей.

Методы «толкания» и «стягивания» через СБП

Через СБП можно переводить или запрашивать деньги.

В разделе «Платежи» необходимо нажать на значок СБП в правом верхнем углу.

- Для «толкания» нужно выбрать «Перевести через СБП». Фактически это будет стандартный перевод средств.

- Для «стягивания» нужно выбрать «Запросить деньги через СБП». После этого появится поле с вашим счетом зачисления и номером телефона. Здесь нужно выбрать банк списания и требуемую сумму → нажать кнопку «Продолжить». Затем нужно подтвердить операцию. После этого деньги поступят на ваш счет.

Обратите внимание, «стягивать» деньги можно только со своих счетов.

- Также в мобильном приложении у Сбера есть своя функция «стягивания». Чтобы ей воспользоваться, нужно нажать на сервис «Запросить деньги» в разделе «Платежи». Дальше нужно указать номер телефона человека, с карты которого собираетесь получить деньги. Нужно учитывать, что некоторые банки берут комиссию за «стягивание» денег со своих карт, информацию стоит уточнять в тарифах банка.

Перевод по реквизитам счета

В Сбербанке также можно перевести деньги по полным реквизитам на карту или счет другого банка. Эта функция называется «межбанковский перевод». Для перевода потребуются БИК принимающего банка, а также номер счета и ФИО получателя.

Свои реквизиты легко можно найти в приложении банка. Для этого выберите нужную карту и перейдите во вкладку «Реквизиты и выписки». Если нужно передать реквизиты другому человеку, воспользуйтесь функцией «Поделиться» и выберите способ: WhatsApp, Telegram, Email или SMS.

Лимиты и комиссии

В Сбербанке на переводы установлены следующие комиссии и ограничения:

- клиенту Сбербанка через приложение или личный кабинет «Сбербанк Онлайн», а также по СМС — до 50 тыс. рублей в месяц без комиссии, далее — за 1% от суммы перевода;

- через СБП можно бесплатно переводить до 100 тыс. рублей в месяц со всех карт;

- через банкомат или терминал — 1% от суммы перевода, но не более 3 000 рублей;

- в офисе банка — 1,5% от суммы перевода (мин. 30 рублей, макс. 3 000 рублей).

Какие переводы не учитываются в лимите

|

Вид перевода |

Размер комиссии от суммы перевода |

|

С кредитных карт Сбербанка |

3%, но не менее 390 рублей |

|

Денежные переводы через банкомат и терминал |

1%, но не более 3 000 рублей |

|

Отправленные через офис банка |

1,5% — от 30 до 3 000 рублей |

|

Переводы в другие банки по номеру телефона, карты или счета |

от 1 до 1,5% |

|

На кредитные карты и переводы между своими счетами |

Всегда без комиссии |

Как перевести деньги с карты на карту: памятка

- Переводить деньги с карты на карту можно разными способами: через сайт и мобильное приложение банка, по СМС, через банкомат и кассу банка.

- В зависимости от способа перевода, банк может брать комиссию или устанавливать лимит на сумму операции. Стандартно по карте Сбера можно переводить до 50 тыс. рублей в месяц без комиссии, далее — за 1% от суммы перевода. Через кассу всегда будет комиссия 1,5% от суммы перевода.

- При переводе через СБП можно бесплатно переводить до 100 тыс. рублей в месяц с нескольких карт.

- В приложении можно «стягивать» деньги между счетами одного человека.

- При переводе надо внимательно проверять реквизиты: отменить перевод на карту практически невозможно, а вернуть деньги очень сложно.

С помощью сервиса Банки.ру вы можете найти подходящую дебетовую, кредитную карту или карту рассрочки, подобрать подходящий вклад или накопительный счет, больше изучить тему инвестиций, узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

Как снять деньги без карты: Сбербанк

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Андрей Гордеев / Ведомости

Банки предлагают населению все больше способов безналичного перевода средств: по номеру счета, карты или телефона, так что, казалось бы, необходимости снимать наличные, чтобы переложить деньги в другой банк, сегодня уже нет. Однако в этом многообразии не так легко разобраться и выбрать наиболее экономичный и удобный путь. Это подтверждают рассказы клиентов банков на форумах и в социальных сетях.

У одного вкладчика истек срок депозита, сумма которого превышала лимит банка на перевод, поэтому, когда он захотел перекинуть деньги в другой банк, пришлось прибегнуть к старому методу: идти в банкомат и снимать наличные. Другой клиент потерял при межбанковском переводе 12 000 руб. на комиссии. Третий не заметил, что месячная сумма бесплатных переводов по номеру телефона в банке лимитирована, и уплатил за них комиссию, о чем узнал только пост-фактум.

Тем не менее сэкономить на межбанковском переводе можно, утверждают банкиры. Как именно – зависит от суммы, частоты и срочности переводов, а также от банка-получателя.

Небольшую сумму просто и дешево перевести в мобильном приложении или онлайн-банке по номеру телефона через сервис Центрального банка – Систему быстрых платежей (СБП), говорят банкиры. Она заработала в прошлом году, и сейчас к ней подключены 67 банков. В конце мая ее участником стал Сбербанк (хотя найти этот сервис внутри приложения госбанка не так легко).

Сейчас это наиболее выгодный способ перевода, а деньги зачисляются почти мгновенно, говорит руководитель управления некредитных продуктов Райффайзенбанка Максим Степочкин: ЦБ с 1 мая запретил банкам брать комиссии в СБП за переводы до 100 000 руб. в месяц между физлицами (как друг другу, так и между своими счетами). При большей сумме переводов комиссия не должна превышать 0,5% от суммы и 1500 руб. Это первый опыт законодательного регулирования комиссий за перевод, замечает представитель банка «Санкт-Петербург».

Ряд опрошенных «Ведомостями» банков – Тинькофф, МКБ, Совкомбанк, ПСБ, «Открытие», «Санкт-Петербург» – сообщили, что пока не берут комиссию и за перевод свыше 100 000 руб. в месяц. В Газпромбанке переводы через СБП пока тоже бесплатные, но вопрос о введении комиссий на крупные переводы рассматривается, сообщил представитель банка.

При переводе по номеру телефона меньше вероятность допустить ошибку при указании получателя, отмечает представитель «Юникредит банка»: номер телефона обычно можно загрузить из телефонной книги смартфона, плюс перед подтверждением перевода отображается имя получателя.

Но такой сервис годится в основном для небольших повседневных переводов. Дело в том, что сумма одного перевода в СБП не может превышать 600 000 руб. При этом банки – участники СБП также могут устанавливать дополнительные лимиты на суммы переводов: например, в месяц нельзя переводить более 300 000–1,5 млн руб. Поэтому лучше уточнить лимит у конкретного банка.

Собственная система переводов по номеру телефона между клиентами довольно давно есть у Сбербанка. Сейчас в ней также подключены «Тинькофф банк», Совкомбанк, СДМ-банк и «МТС банк». Через нее можно переводить деньги только напрямую между Сбербанком и банком-партнером (в случае с «МТС банком» – только в Сбербанк).

В отличие от СБП переводы в этой системе не бесплатны. Комиссия за перевод из Сбербанка составит 1%, но не более 1000 руб. Перевод в Сбербанк из Совкомбанка и «СДМ банка» стоит 1% от суммы, в «МТС банке» – 1,5%. Перевод из «Тинькофф» в Сбербанк бесплатен в пределах месячного лимита в 20 000 руб. (50 000 руб. для владельцев премиальных карт), при его превышении комиссия также составит 1,5%.

Этот сервис также подходит преимущественно для не слишком больших переводов. Так, за операцию из Сбербанка можно перевести до 50 000 руб. в «Тинькофф банк» и Совкомбанк, до 150 000 руб. в СДМ-банк. Максимальная сумма перевода в Сбербанк – 15 000 руб. из «МТС банка», 100 000 руб. из Совкомбанка и 150 000 руб. из других банков – участников сервиса.

Если банк не подключен к СБП, можно перевести деньги по номеру карты. Но такой способ, как правило, дороже: обычно 1–1,5% от суммы перевода, но не менее 30–50 руб.

Некоторые банки, впрочем, освобождают клиентов от комиссии, если те переводят в месяц небольшую сумму. Например, «Открытие» и «Тинькофф» не берут плату за переводы до 20 000 руб. за месяц.

Стоимость перевода варьируется и в зависимости от того, какие средства клиент переводит – свои или кредитные. Например, владельцы кредиток МКБ платят 1% за перевод собственных средств на карту другого банка и 2,9–4,9% (в зависимости от пакета услуг) от суммы операции из кредитного лимита.

Самому себе

Совершенно бесплатно перевести средства на собственную карту с карты в другом банке зачастую можно, если проводить операцию на сайте или в мобильном приложении банка-получателя. Бесплатно это позволяют сделать «Тинькофф», Райффайзенбанк, МКБ, «Зенит», УБРиР, ВТБ, «МТС банк» и др.

Таким способом можно избежать комиссии не только банка-получателя (входящие комиссии встречается редко), но и банка-отправителя, для которого операция выглядит как оплата в интернет-магазине, отмечает директор департамента розничных продуктов «Абсолют банка» Виталий Костюкевич. Клиент может уплатить комиссию ему за исходящий перевод, но для этого банк должен уметь распознавать такие транзакции как перевод денег в другой банк, а не как оплату в интернет-магазине, рассказывает он. По словам Степочкина, большинство банков не берет комиссию за такие списания с дебетовых карт.

Лимиты на карточные переводы в большинстве крупных банков совпадают или ненамного превышают лимиты для переводов по номеру телефона.

Законодательных ограничений по сумме карточного перевода нет, говорит управляющий директор управления транзакционного бизнеса банка «Открытие» Михаил Щипков, но есть лимиты платежных систем: они устанавливаются индивидуально для каждого банка – эмитента карт и не должны превышать определенное значение, согласованное для банков-эмитентов каждой страны. По словам замдиректора департамента розничных клиентских решений и цифрового бизнеса Росбанка Лидии Кашириной, также ограничения устанавливаются самими банками с учетом требований антиотмывочного законодательства и антифрод-политики.

«Закон о борьбе с отмыванием денег (115-ФЗ) накладывает незначительные ограничения на переводы», – говорит партнер фирмы «Рустам Курмаев и партнеры» Дмитрий Горбунов. При переводе физлицом более 600 000 руб. банки должны уведомить ЦБ об операции, но это маркер, а не стоп-сигнал, подчеркивает он: «Добросовестные клиенты, согласно законодательству, т. е. не входящие в списки по различным криминальным и террористическим направлениям, не имеют никаких ограничений на проведение переводов или совершение сделок. Об их операции, если превышается лимит, извещается ЦБ, но не совершается других действий».

Классический способ – перевод средств из банка в банк по номеру счета. Он менее удобен по сравнению с другими, но больше других подходит для крупных переводов, например, когда клиент хочет переместить сбережения в другой банк. Разброс комиссий за такой исходящий перевод составляет от 0,5% до 2% в зависимости от банка, суммы и способа перевода – онлайн или в отделении. Отдельные банки могут взимать не процент от перевода, а фиксированную сумму, что особенно выгодно при крупных переводах: банк «Хоум кредит» берет 10 руб. за перевод, Совкомбанк – 50 руб. (исключение – владельцы карт «Халва»).

Но риск заплатить 2% с нескольких сотен тысяч или миллионов рублей за перевод невелик: большинство банков ограничивают плату за перевод определенной суммой и не берут больше 750–4500 руб. за перевод. При крупной сумме такой способ может быть даже выгоднее, чем СБП, указывает Степочкин. Так, Райффайзенбанк за перевод по номеру счета онлайн берет не более 1000 руб., то есть фактически комиссия за перевод 400 000 руб. составит 0,25%. В СБП же за крупный перевод банки могут взять до 0,5% или 1500 руб.

Перевод по реквизитам и перевод по номеру карты совершаются по разным каналам, и у них разная себестоимость, объясняет разницу в комиссиях директор департамента расчетных и сберегательных продуктов ПСБ Наталья Волошина: перевод по реквизитам через расчетную систему ЦБ стоит дешевле, а перевод по номеру карты осуществляется через платежные системы, у которых свои условия. Расходы банков на карточные переводы значительно превышают расходы на транзакции по реквизитам, так как банки несут затраты на комиссии платежных систем, уточняет Щипков.

Перевод, как правило, выгоднее делать в интернет-банке или мобильном банке, где комиссии вдвое ниже, чем в отделении. Так, Сбербанк берет 1% за рублевые и 0,5% за валютные переводы онлайн, тогда как за аналогичный перевод в отделении комиссия составит 2% и 1% соответственно. А в банке «Санкт-Петербург» разница четырехкратная: 0,5% за перевод в интернет-банке против 2% за перевод в отделении.

Еще один плюс в том, что банки более лояльны к размерам переводов по номеру счета. К примеру, в Сбербанке, ВТБ и «Открытии» таким способом можно переводить онлайн до 1 млн руб. в сутки.

Однако стоит учитывать, что переводы по реквизитам счета не моментальны и осуществляются только в рабочие дни, напоминает представитель «Юникредита»: если важно сделать перевод мгновенно, то лучше воспользоваться переводом по номеру телефона или карты. Переводы по реквизитам проводятся дольше, поскольку зависят также от времени осуществления расчетов ЦБ, рассказывает Волошина. По ее словам, средства, как правило, зачисляются в течение 1–2 рабочих дней, но если перевод отправлен клиентом в выходные, то банком-отправителем он будет обработан только в ближайший рабочий день.

При переводе денег стоит обратить внимание и на то, берет ли комиссию за входящий перевод банк-получатель – издержки за перевод могут возрасти. Такое нечасто, но встречается.

Большинство опрошенных «Ведомостями» банков сообщили, что не берут комиссии за входящие переводы. Но, например, Райффайзенбанк не берет комиссию за входящие рублевые переводы, а входящие переводы в валюте облагает комиссией в 180 руб. независимо от суммы (комиссия взимается в валюте счета по курсу ЦБ на дату зачисления средств). Комиссия не взимается, если сумма перевода меньше или равна ее размеру.

До пандемии Сбербанк взимал комиссию 1,2% за пополнение клиентами своих карт с карт других банков в мобильном приложении «Сбербанк онлайн» и на сайте, но на период до 30 июня эта комиссия отменена.

Некоторые банки берут комиссию только за крупные входящие переводы. Так, «Хоум кредит» берет 0,8% за перевод на его карту более 300 000 руб. Кроме того, банк-получатель может также ограничить максимальный размер перевода.

В тексте была уточнена стоимость перевода из «Тинькофф банка» в Сбербанк по номеру телефона.