Как учитывать НДС при УСН? Уплачивать этот налог упрощенцы не должны. А что делать с налогом, который предъявляют продавцы? Об этом мы расскажем в нашей статье.

Учет НДС при УСН по основным средствам и нематериальным активам

В соответствии с п. 3 ст. 346.16 НК РФ, расходы по основным средствам и нематериальным активам, а следовательно, и входной НДС признаются в учете равными долями с момента ввода объекта основных средств в эксплуатацию или принятия на учет нематериальных активов. При этом основные средства, которые подлежат государственной регистрации, учитываются в расходах с момента документального подтверждения подачи документов на регистрацию прав.

Однако для того, чтобы можно было отразить данные суммы НДС в учете, необходимо соблюсти требования подп. 4 п. 2 ст. 346.17 НК РФ:

- основные средства и нематериальные активы должны использоваться в предпринимательской деятельности;

- основные средства и нематериальные активы должны быть оплачены.

Если вы планируете продать основные средства, то рекомендуем ознакомиться с материалом «Продажи ОС упрощенцы 3 года ждут».

Учет НДС при УСН по товарам

Часто бухгалтеры отражают списание НДС в расходы сразу после того, как товар оплачен и оприходован. Так делать нельзя. Это может повлечь спор с налоговиками.

Согласно подп. 2 п. 2 ст. 346.17 НК РФ, расходы на приобретение товаров учитываются в расходах по мере их перепродажи. Таким же образом необходимо действовать и с НДС по товарам: отследить их реализацию, а затем списать его вместе со стоимостью товара (см. письмо Минфина от 17.02.2014 № 03-11-09/6275 (направлено для сведения и использования в работе письмом ФНС от 18.03.2014 № ГД-4-3/4801@).

Учет НДС при УСН по материалам

Входной НДС по материалам следует признавать расходом одновременно со списанием самих приобретенных ТМЦ. То есть при их оплате поставщику. Это следует из подп. 8 п. 1 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ.

Учет НДС при УСН в книге учета доходов и расходов

В связи с тем, что положениями НК РФ НДС в перечне расходов гл. 26.2 выделен в качестве самостоятельного расхода, то в книге учета доходов и расходов нужно его отражать отдельной строкой. При этом в качестве первичного документа в графе 2 необходимо указать номер платежного поручения, акта или товарной накладной. Кроме того, Минфин РФ настаивает на необходимости указания реквизитов счета-фактуры (письмо Минфина России от 24.09.2008 № 03-11-04/2/147).

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Итоги

Применяя упрощенную систему налогообложения, налогоплательщик сталкивается с вопросом учета в расходах НДС по товарам, материалам, основным средствам или нематериальным активам. По каждому виду перечисленных объектов существует особая специфика отнесения на расходы. Кроме того, для того чтобы учесть в расходах входной НДС, необходимо соблюсти несколько условий, основными из которых являются: принятие на учет и оплата. Что касается списания в расходы НДС по товарам, то во избежание споров с налоговыми органами желательно воспользоваться разъяснениями Минфина РФ и списать его в расходы после реализации товаров. В книге учета доходов и расходов входной НДС необходимо отражать отдельной строкой.

ИП и организации на УСН освобождены от НДС — они его не начисляют и не платят. Но если упрощенец покупает товары, работы или услуги у поставщиков на ОСНО, появляется входной НДС при УСН. Его можно учесть в расходах, но не всегда. Разберем правила работы с налогом.

Что такое входной НДС при УСН

Входной или входящий НДС появляется, когда вы покупаете товары, работы или услуги у плательщика НДС. Это тот налог, который вам предъявил поставщик, а вы как покупатель или заказчик его оплатили. При импорте товаров тоже возникает входящий НДС — его еще называют «ввозным».

Можно ли принять НДС от поставщика к вычету

Организации и предприниматели на УСН не имеют права заявить этот налог к вычету. У них не выполнено ни одно из условий: они не являются плательщиками НДС и не используют приобретенные товары в облагаемой НДС деятельности.

Все, кто работает на УСН «доходы», не могут учесть уплаченный НДС совсем. А вот при УСН «доходы минус расходы» сумма налога относится на стоимость товаров и учитывается в расходах.

Как учесть входной НДС в расходах

Уплаченный поставщикам НДС входит в закрытый перечень расходов, которые можно учитывать при УСН (п. 1 ст. 346.16 НК РФ). Поэтому плательщики УСН «доходы минус расходы» могут уменьшить на НДС налоговую базу.

Учесть НДС в расходах можно одним из двух способов:

- включить сумму налога в стоимость приобретенных основных средств или нематериальных активов;

- выделить сумму налога в отдельную статью затрат.

Если расход нельзя учесть при УСН «доходы минус расходы», то НДС по ним также нельзя списать в затраты.

Порядок списания НДС в расходы зависит от приобретенного товара.

| Вид товара | Момент признания расходов | Учет входного НДС |

|---|---|---|

| Сырье и материалы | Момент погашения задолженности — списание денег со счета, выплата из кассы и пр. | НДС включается в расходы на дату оприходования ценностей и оплаты поставщику |

| Основные средства и нематериальные активы | Стоимость списывается в расходы равными долями в течение года покупки | НДС включается в первоначальную стоимость, а затем переносится на расходы в течение года |

| Товары для перепродажи | Товары оплачены, приняты к учету и проданы покупателю | НДС включается в расходы по мере реализации товаров покупателю, при условии что они уже оплачены поставщику |

| Работы и услуги | Момент погашения задолженности — списание денег со счета, выплата из кассы и пр. | НДС учтите в составе расходов после выполнения работ (оказания услуг) и оплаты их исполнителю |

Пример. ООО «Аварийная посадка» работает на УСН «доходы минус расходы» и платит налог по ставке 15 процентов. В октябре организация приобрела 100 спасательных жилетов на сумму 240 000 рублей, в том числе НДС — 40 000 рублей.

В ноябре «Аварийная посадка» продала 84 жилета. При отпуске товаров их оценивали по стоимости единицы товара.

При расчете налога бухгалтер учтет в расходах:

- покупную стоимость товаров — 168 000 рублей (200 000 рублей / 100 жилетов × 84 жилета);

- входной НДС, уплаченный поставщику, — 33 600 рублей (40 000 рублей / 100 жилетов × 84 жилета).

Какими документами подтвердить НДС

Контрагенты-плательщики НДС передают упрощенцу первичные документы, в которых отдельной строкой указан НДС — его ставка и общая сумма. Это обязанность поставщиков на ОСНО. Именно эти документы подтверждают сумму налога для учета в расходах. Это могут быть:

- счета-фактуры;

- накладные;

- акты;

- платежные документы, чеки, БСО и пр.

Главное, чтобы в документе была выделена сумма налога.

Подтвердить уплату налога можно платежным поручением, расходным кассовым ордером и другими документами с выделенной суммой НДС.

Как отразить входной НДС в КУДиР

Правила отражения НДС в книге учета доходов и расходов зависят от объекта налогообложения и приобретенного товара.

При УСН «доходы» расходы в КУДиР указывать не нужно. Но если хочется, можно отразить их в графе 5 раздела 1.

При УСН «доходы минус расходы» особенности отражения НДС в книге зависят от того, что купил упрощенец. Рассмотрим три варианта:

- Приобретены материалы. В момент списания стоимости материалов в расходы в графе 5 КУДиР сделайте две записи — на сумму НДС и на стоимость материалов за вычетом налога. Если материалы оплачены частично, то и налог признайте частично.

- Приобретены товары для перепродажи. На дату продажи товаров сделайте две записи в графе 5: одну на сумму НДС, а другую на стоимость товаров за вычетом налога

- Приобретены основные средства и нематериальные активы. Стоимость приобретенного имущества делится на количество кварталов до конца года и списывается равными долями. В КУДиР нужно ежеквартально указывать часть стоимости ОС и НМА вместе с входным НДС. Отдельной строкой налог не отражается.

Пример. ООО «Котябрь» в июне 2020 года приобрело, оплатило и ввело в эксплуатацию основное средство за 360 000 рублей (в том числе НДС — 60 000 рублей).

Расходы на покупку основного средства нужно полностью признать в течение 2020 года. Для этого его стоимость будут ежеквартально списывать в расходы равными долями в размере 120 000 рублей (360 000 рублей / 3 кв.)

В графе 5 КУДиР компания будет делать запись на сумму 120 000 рублей 30 июня, 30 сентября и 31 декабря 2020 года.

Ведите учет, платите зарплату, сдавайте отчетность в веб-сервисе для малого бизнеса Контур.Бухгалтерия. Сервис поможет учитывать входной НДС и правильно заполнять книгу учета доходов и расходов. Первые 14 дней работы бесплатны для всех новых пользователей.

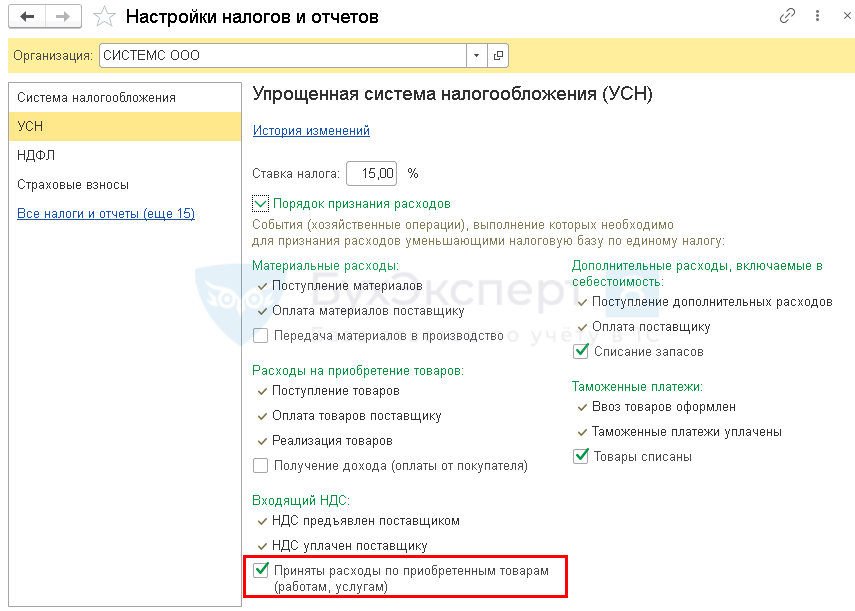

Организация — неплательщик НДС (УСН 15%). Как приходовать товары в учете и выделять НДС? И какие настройки нужны в программе?

Чтобы НДС был правильно отражен в учете плательщика УСН, его надо выделить в документе поступления:

- входящий НДС подлежит включению в состав расходов отдельно от ТМЦ, работ, услуг (пп. 8 п. 1 ст. 346.16 НК РФ), но учитывается в КУДиР одновременно с расходами, к которым он относится (Учетная политика – вкладка УСН).

В БУ входящий НДС включается в стоимость приобретенных ТМЦ, работ и услуг:

- ссылка Цены в документе — флажок НДС включать в стоимость устанавливается автоматически при применении УСН.

См. также:

- Входящий НДС при приобретении товаров, работ, услуг при УСН

- Расходы на приобретение работ, услуг при УСН

- Расходы на приобретение материалов при УСН

- Расходы на приобретение товаров при УСН

- [15.01.2020 запись] Отчетность за 4 квартал 2019 г. в 1С. НДС

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(2 оценок, среднее: 5,00 из 5)

Загрузка…

Автоматическое заполнение КУДиР

Ведите учет, платите зарплату, принимайте банковскую выписку и вносите данные о доходах и расходах в Контур.Бухгалтерии. Сервис сам заполнит КУДиР, декларацию и другие отчеты.

Попробовать бесплатно

НДС называется входным или входящим, когда ваш поставщик — плательщик НДС и вы оплатили его товары (услуги или работы). Поставщик включил НДС в стоимость своих товаров, вы его уплатили этот налог как покупатель.

Например, кофейня Ивана работает на упрощенке и закупает кофе мелкооптовыми партиями у поставщика на ОСНО. При приеме кофе Иван получает от поставщика накладную и счет-фактуру, в котором НДС выделен отдельной строкой: стоимость партии зерен — 24 тыс. руб., в том числе НДС 4 тыс. руб. Он оплачивает сам кофе и налог, включенный в его стоимость, — это и есть входной НДС в размере 4 тыс. руб.

Входящий НДС возникает и при импорте товаров, его называют «ввозным». Например, Иван заказал кофе-машину в Китае и заплатил на таможне 120 тыс. рублей, в том числе НДС 20 тыс. руб. — это тоже входной (ввозной) НДС.

Упрощенцы не являются плательщиками НДС, а купленные товары не используют в деятельности, которая облагалась бы этим налогом. По этим причинам они не могут заявить НДС к вычету.

Плательщики УСН «доходы» совсем не могут учесть НДС, уплаченный поставщику, — для них эти деньги «сгорают».

Плательщики УСН «доходы минус расходы» могут учитывать НДС в расходах, включая налог в стоимость купленных товаров или выделяя в отдельную статью.

Компаниям и ИП на УСН «доходы минус расходы» можно уменьшать налоговую базу на входной НДС, так как этот налог, уплаченный поставщикам, входит в закрытый список расходов, которые разрешено признавать на упрощенке (п. 1 ст. 346.16 НК РФ). Только если налог относится к расходу, который нельзя учесть на УСН, тогда и НДС по нему в расходы не попадет.

В законе нет однозначной рекомендации или регламента учета входного НДС у упрощенцев. Больше того, в Налоговом кодексе есть две нормы, которые дают разные руководства по учету входящего НДС на упрощенке. Согласно первой, организации-неплательщики НДС обязаны включать входящий налог в стоимость купленных товаров или услуг (подп. 3 п. 2 ст. 170 НК РФ). Согласно второй, плательщики УСН «доходы минус расходы» могут признать входящий НДС по отдельной статье затрат (подп. 8 п. 1 ст. 346.16 НК РФ). Дополнительного четкого руководства для применения этих норм в законах нет.

Простой и удобный расчет страховых взносов в Контур.Бухгалтерии! Учет, налоги, зарплата, отчетность в одном сервисе.

Попробовать бесплатно

Но Минфин и ФНС в своих письмах рекомендует следующее:

- Если куплены основные средства или НМА, сумму НДС включают в их стоимость и учитывают без выделения (письмо Минфина РФ от 04.10.2005 г. № 03-11-04/2/94 и письмо ФНС РФ от 19.10.2005 № ММ-6-03/886).

- Если куплены другие товары, услуги или работы, НДС выносят в отдельную статью расходов (письмо Минфина РФ от 18.01.2010 № 03-11-11/03).

Но это не обязательный порядок, и компании могут учитывать НДС другими способами (письмо Минфина РФ от 26.06.2006 № 03-11-04/2/131).

Тем не менее, на практике входной НДС относят к расходам этими двумя способами: включить налог в стоимость оплаченных основных средств или нематериальных активов, а при покупке других видов имущества — выделить НДС в отдельную статью затрат.

В какой момент списывать НДС в расходы, зависит от типа купленного товара:

- Сырье и материалы — НДС признают в расходах на дату оплаты при выполнении одновременно двух условий: поставка оплачена и оприходована.

- Основные средства — НДС включают в первоначальную стоимость, затем в течение года списывают в расходы равными долями.

- Товары для перепродажи — НДС признают в расходах по мере продажи товаров, при этом товары должны быть уже оплачены поставщику и приняты к учету.

- Услуги или работы — НДС признают в расходах после приемки работ или услуг и их оплаты.

Пример. Организация «Теплый кот» работает на УСН «доходы минус расходы» с налоговой ставкой 15%. В ноябре компания закупила 100 домиков для кошек на сумму 480 тыс. руб., в том числе НДС — 80 тыс. руб.

В декабре компания продала 42 домика. В расходах бухгалтер учтет:

- закупочную стоимость товаров: 400 тыс руб. / 100 домиков * 42 домика = 168 тыс. руб.;

- входной НДС — 80 тыс. руб. / 100 домиков * 42 домика = 33,6 тыс. руб.

Сдавайте декларацию по УСН в онлайн‑бухгалтерии

Ведение бухгалтерского и налогового учета, зарплата, авторасчет налога УСН, сдача отчетности не выходя из дома.

Попробовать бесплатно

При закрытии сделки поставщики-плательщики НДС подписывают для упрощенца первичные учетные документы, в которых НДС выделен в отдельное поле с указанием ставки и суммы налога. Выдать такой документ — обязанность контрагента. Именно такая первичка и подтверждает сумму НДС для признания в расходах.

К документам с выделенным НДС относятся:

- акт;

- накладная;

- счет-фактура;

- универсальный передаточный документ (УПД);

- платежные документы, чеки, БСО и пр.

Кроме того нужен документ, подтверждающий уплату налога поставщику при оплате поставки. Для этого подойдет платежное поручение или расходный кассовый ордер. Главное, чтобы там была выделена сумма НДС.

Плательщики УСН «доходы» не указывают НДС в КУДиР, поскольку не учитывают его в расходах. Но при желании можно фиксировать НДС в 5 графе 1 раздела.

Плательщики УСН «доходы минус расходы» отражают НДС в КУДиР в зависимости от типа приобретенных товаров или услуг:

- материалы — при списании их стоимости в расходы в КУДиР делают две записи в 5 графе: отражают стоимость материалов без налоги и сумму самого НДС; при частичной оплате материалов налог тоже признают частично;

- товары для продажи — в день продажи товаров в КУДиР делают две записи в 5 графе: отражают стоимость товаров за вычетом налоги и сумму самого НДС;

- основные средства — стоимость имущества делят на количество кварталов, оставшихся до конца года, и относят на расходы равными долями в течение этого времени; в КУДиР отражают ежеквартально списанную часть стоимости одной строкой вместе с входным НДС, не выделяя налог в отдельную строку.

Пример. ООО «Теплый кот» в апреле 2022 купило станок для производства когтеточек за 240 тыс. руб., в том числе НДС 40 тыс. руб. В течение 2022 года нужно целиком признать расходы, списывая ежеквартально ⅓ стоимости станка равными долями — то есть по 80 тыс. руб. (240 тыс. руб / 3 квартала).

Ежеквартально компания будет вносить в КУДиР запись на сумму 80 тыс. рублей. Даты записей — последние дни каждого квартала.

Учет, налоги, зарплата на УСН

Вносите доходы и расходы в Контур.Бухгалтерию, а система сама сформирует КУДиР и декларацию по всем правилам.

Попробовать бесплатно

Проводки по НДС в бухгалтерском учете

Налог на добавленную стоимость — это косвенный налог, с которым сталкиваются компании и ИП на основной системе налогообложения, а в некоторых случаях и бизнес на УСН. Бухгалтерский учет НДС имеет свои особенности. Расскажем, как в бухучете отражать операции с НДС.

Основные счета для учета НДС

Расчеты по НДС ведутся на счете 68 «Расчеты по налогам и сборам», в частности по открытому субсчету 68-НДС.

По кредиту счета проводится начисление НДС, а по дебету – уплата налога и отражаются суммы налога к вычету. Величина НДС, подлежащая перечислению в бюджет, представляет собой разницу между кредитом и дебетом по субсчету 68-НДС. Если кредитовые обороты меньше дебетовых, то НДС подлежит к возмещению из бюджета.

На счете 19 «НДС по приобретенным ценностям» аккумулируется информация по НДС, включенному в стоимость поступающих активов. Для НДС по разным видам активов предусмотрены отдельные субсчета, например:

-

19-1 «НДС по приобретенным ОС»;

-

19-2 «НДС по приобретенным НМА»;

-

19-3 «НДС по приобретенным МПЗ» и прочие.

По дебету счета 19 учитываются суммы входного НДС, поступающего с активами. По кредиту счета отражаются суммы НДС, которые будут предъявлены в качестве вычета.

Суммы НДС, включенные в стоимость реализованных товаров, работ или услуг, отражаются на счете 90, в частности – субсчете 90-3 «Налог на добавленную стоимость».

Первичные документы для учета НДС

Каждая операция в бухгалтерском учете должна подтверждаться первичными документами. Главным документом для отражения в учете НДС служит счет-фактура или универсальный передаточный документ (УПД).

Принять НДС к вычету можно только при наличии счета-фактуры. Но для некоторых операций есть исключения:

-

покупка ж/д и авиабилетов;

-

командировочные расходы;

-

представительские расходы;

-

внесение имущества в уставный капитал.

Для учета НДС по перечисленным операциям разрешается принимать в качестве первичных и другие документы. Корректное заполнение счетов-фактур и УПД регламентировано постановлением Правительства от 26.12.2011 № 1137.

Поступающие счета-фактуры должны фиксироваться в книге покупок, а исходящие первичные документы – в книге продаж.

Платформа Контрагент.рф проведет диагностику книги покупок на предмет наличия расхождений или разрывов по декларации НДС. Вам предоставят детальную расшифровку проблемных участков, а также рекомендации от специалистов.

Проводки: учет входного НДС

Если вы покупаете товар у поставщика, который работает на ОСНО, то он выставит вам счет-фактуру с выделенным НДС. При этом если вы тоже являетесь плательщиком НДС, то сможете принять выделенный налог к вычету.

Например, вы купили товар для последующей перепродажи. В учете это отразится следующими проводками:

Дт 41 – Кт 60 – товары приняты к учету по стоимости без НДС.

Дт 19 – Кт 60 – учтен НДС, выставленный поставщиком.

Приобретенные ценности принимаются к учету по стоимости без НДС. Выделенный в счете-фактуре от поставщика НДС мы принимаем к вычету:

Дт 68-НДС – Кт 19 – НДС со стоимости приобретенных ценностей принят к вычету.

В случае, когда мы не можем принять НДС к вычету, приобретенные ценности принимаются к учету по полной стоимости.

Если купили материалы, используемые в производстве, то вместо счета 41 будем применять счет 10.

Покупка внеоборотных активов отразится по дебету счета 08.

Если нам оказали услугу, то по дебету проводки вместо счета 41 будут счета учета затрат – 20, 23, 25, 26, 44.

Проводки: НДС, который не можем принять к вычету

Мы можем принять НДС к вычету, если используем приобретенные ценности в облагаемой НДС деятельности. Это касается и НДС за оказанные нам услуги.

Если условие не выполняется, выделенный НДС нельзя принять к вычету. В этом случае приобретенные ценности или услуги отражаются в учете по полной стоимости.

Операции, освобожденные от НДС, поименованы в ст. 149 НК.

Рассмотрим пример: реализация медицинских изделий не облагается НДС. Для доставки товара покупателю компания пользуется услугами сторонней организации. В выставленном счете-фактуре за оказанную транспортную услугу выделен НДС, который компания не сможет принять к вычету. Поэтому налог включат в состав затрат.

В бухгалтерском учете это отразится следующими проводками:

Дт 20 – Кт 60 – учтены услуги доставки по стоимости без НДС.

Дт 19 – Кт 60 – учтен НДС, выставленный поставщиком.

Дт 20 – Кт 19 – входной НДС включен в состав затрат.

Бывают ситуации, когда первичные документы некорректно оформлены. В этом случае нельзя принять НДС к вычету, его спишут на прочие расходы проводкой:

Дт 91-2 – Кт 19 – отнесли непринятый к вычету НДС в затраты.

Контрагент.рф – платформа для поиска и проверки контрагента. Выявите налоговые риски с недобросовестными контрагентами в режиме онлайн.

Проверить риски

Проводки: учет НДС при реализации

Реализация продукции или оказание услуг по основному профилю деятельности компании отразится в бухучете в части НДС следующей проводкой:

Дт 90-3 – Кт 68-НДС – начислен НДС с продажи или услуги по основному профилю компании.

Продажа или оказание услуг по дополнительным видам деятельности компании отразится проводкой в части НДС:

Дт 91-1 – Кт 68-НДС – начислен НДС с продажи или услуги, не связанной с основной деятельностью.

Счет 91 используют вместо счета 90, если выручка от продажи или услуга относится к прочим доходам. Например, сдача помещений в аренду.

Если покупатель перечислил за товар аванс, то необходимо отразить в бухучете НДС с поступления:

Дт 76 Кт – 68-НДС – начислен НДС с поступившего аванса.

НДС с аванса можно принять к вычету только после полной реализации.

Проводка: уплата НДС в бюджет

Когда НДС приняли к вычету, кредитовый остаток по счету 68-НДС и будет суммой налога, которую нужно уплатить в бюджет. Перечисление налога в бюджет отразится в бухучете следующей проводкой:

Дт 68-НДС – Кт 51 – перечислен НДС в бюджет.

Остаток по дебету счета 68-НДС – это сумма НДС, подлежащая возмещению.

Платформа Контрагент.рф сообщит не только о потенциальных проблемах вашего бизнеса, но и о деятельности контрагентов. Вы рискуете, если ваш контрагент применяет незаконные методы оптимизации. Работайте только с благонадежными партнерами.

Регистрация на платформе

Проводки: восстановление НДС

НДС подлежит восстановлению в случаях, предусмотренных п. 3 ст. 170 НК, например:

-

бизнес переходит на другой режим налогообложения;

-

компания начала использовать имущество в операциях, не облагаемых НДС;

-

компания передает имущество в качестве вклада в уставный капитал и т. д.

Налог восстанавливается в той сумме, в которой он ранее был принят к вычету. По внеоборотным активам НДС восстанавливается пропорционально их остаточной стоимости (переоценка не учитывается). Восстановление НДС отражается следующими проводками:

Дт 19 Кт – 68-НДС – восстановлен НДС на товары и услуги ранее принятый к вычету.

Дт 91-2 – Кт 19 – восстановленный НДС включен в состав расходов.

***

Чем платформа Контрагент.рф отличается от информационных ресурсов где формируются сведения об организациях, в отношении которых, налоговыми службами через каналы ТКС передана информация о наличии несформированного источника для применения вычета по НДС:

-

Платформа не состоит и никогда не присоединится к всевозможным хартиям и ассоциациям добросовестных налогоплательщиков.

-

Наш пользователь не дает «Согласия налогоплательщика» (плательщика страховых взносов) на признание части сведений, составляющих налоговую тайну, общедоступными (приказ ФНС от 14.11.2022 № ЕД-7-19/1085@).

-

Платформа не требует направлять по телекоммуникационным каналам в налоговую письмо с запросом об информировании о несформированных источниках для принятия к вычету сумм НДС по цепочке поставщиков.

-

Мы не участвуем в судебных и досудебных делопроизводствах в качестве третьих лиц, не заявляющих самостоятельных требований относительно пояснений, согласно которым, налоговым «разрывом» признается отсутствие источника для вычета по НДС не только в отношении прямой сделки налогоплательщика с поставщиком, но и в ситуации, когда поставщик или его контрагенты не обеспечили наличие источника для применения вычета по цепочке хозяйственных операций.

-

Мы не предоставляем демо-доступа с ограниченным функционалом, а предлагаем сразу получить за 1 рубль мониторинг контрагентов на предмет недобросовестности и участие в схемах по несформированному источнику применения вычета по НДС в формате оповещения. А полный функционал доступен по годовым подпискам.

-

Мы не требуем никаких согласий в письменном виде между всеми контрагентами, в цепочке операций которых может присутствовать фактор налогового «разрыва».

-

Уникальность платформы в том, что, не дожидаясь уведомления или приглашения фискального органа в отношении/или наличии несформированного источника применения вычета по НДС по цепочке операций, наш пользователь заранее узнает о данной проблеме, не теряя драгоценного времени на ее скорейшее решение.

-

Наша миссия создание открытого бизнес-сообщества предпринимателей на базе одной платформы, где каждый ее пользователь информирует остальных, о критических и значимых событиях в жизни его контрагентов и последующих цепочек взаимосвязей.

Наша цель – уберечь и заранее предупредить бизнес о последствиях или негативных факторах при взаимодействии с контрагентами, налоговый вычет которых может быть поставлен под сомнение фискальными и правоохранительными органами.

Изучим как «упрощенцы» должны учитывать входной НДС в 1С 8.3 Бухгалтерия 3.0, когда покупаются товары, работы, услуги у организации с ОСНО. При этом получены первичные документы от поставщика с выделенным НДС, в том числе получен счет-фактура. Как быть в данной ситуации рассмотрим более подробно.

Несмотря на то, что налогоплательщики при УСН должны сдавать все Книги покупок и все Книги продаж в составе Декларации, отчитываться по НДС, если получен счет-фактура с выделенным НДС, не нужно. Отчитываются по НДС только те «упрощенцы», которые являются посредниками. В ином случае, если организация простой «упрощенец» и получены приходные документы с НДС, то здесь не будет возникать отражение в Декларации по НДС или заполнение Книги покупок и Книги продаж.

Содержание

- 1 «Входной» НДС при УСН при приобретении товаров, работ, услуг в 1С 8.3

- 2 Учет «входного» НДС при УСН в бухгалтерском учете в 1С 8.3

- 3 Учет «входного» НДС при УСН в налоговом учете в 1С 8.3

- 4 Как отражать «входной» НДС при УСН по оплате поставщику за товары, работы, услуги в 1С 8.3

- 5 Как отражать НДС при УСН при реализации товаров, работ, услуг в 1С 8.3

- 6 Оплата счета с НДС при УСН

- 6.1 Вам будет интересно

«Входной» НДС при УСН при приобретении товаров, работ, услуг в 1С 8.3

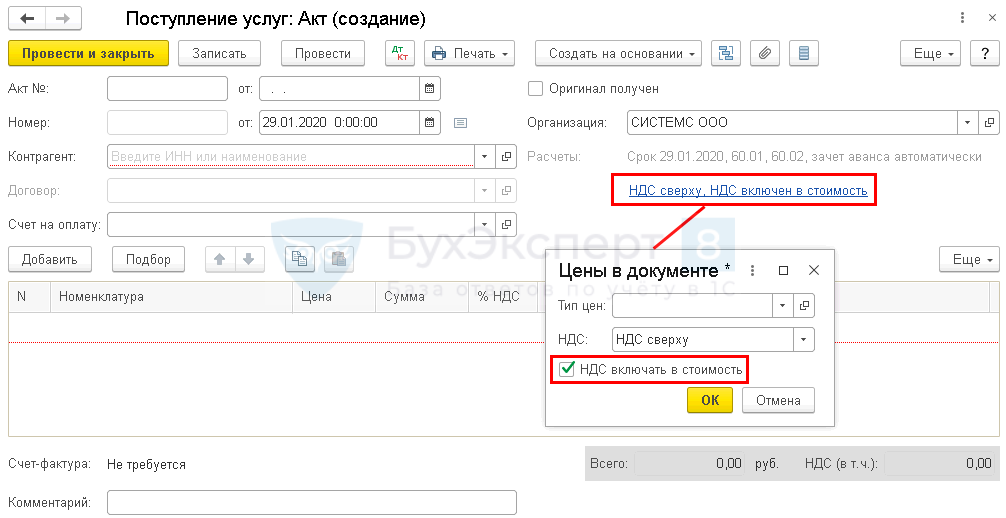

Рассмотрим подробно, как организации при УСН должны вводить входной НДС в базу 1С 8.3 Бухгалтерия 3.0 на примере документа «Поступление (акты, накладные)».

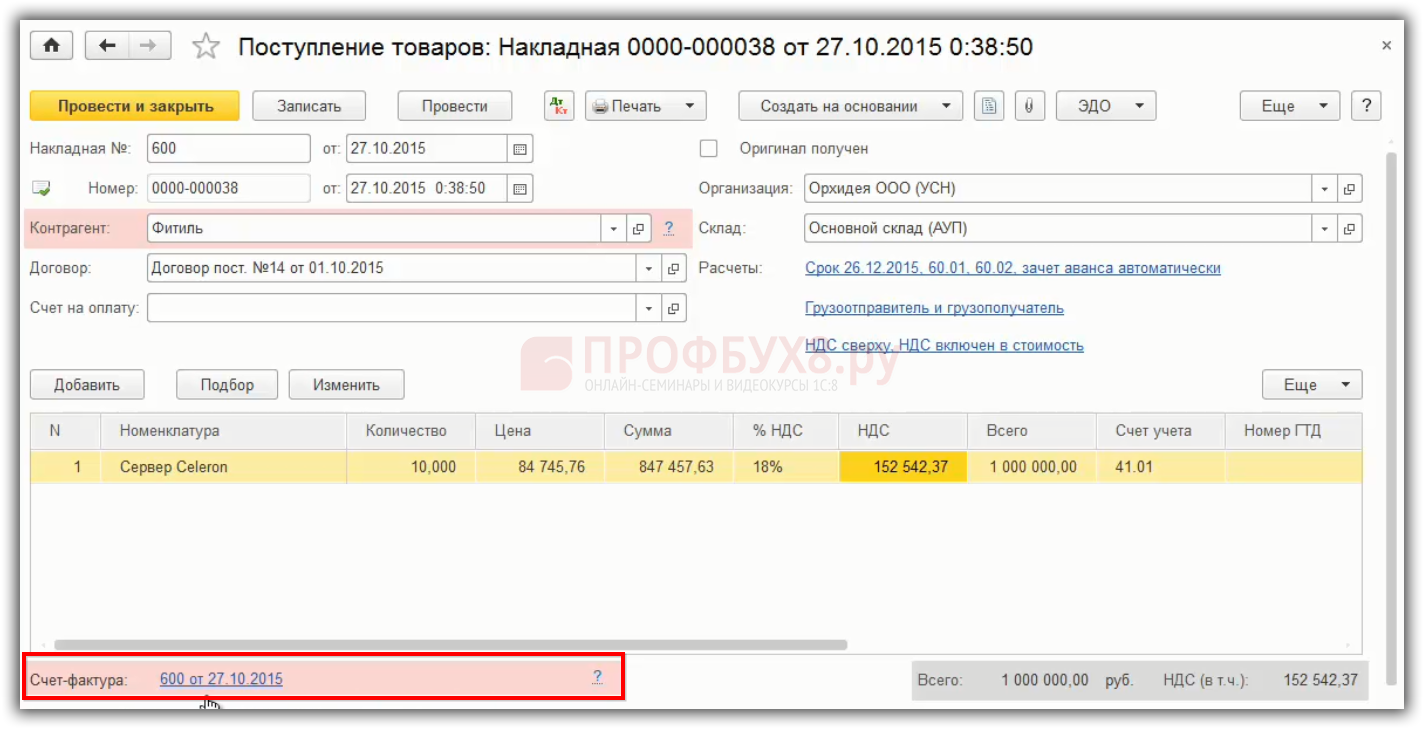

Документ «Поступление (акты, накладные)» вводится в базу 1С 8.3 таким же образом, как данные отражены в первичном документе поставщика. То есть если выделен НДС, то его так же надо выделить в документе «Поступление (акты, накладные)».

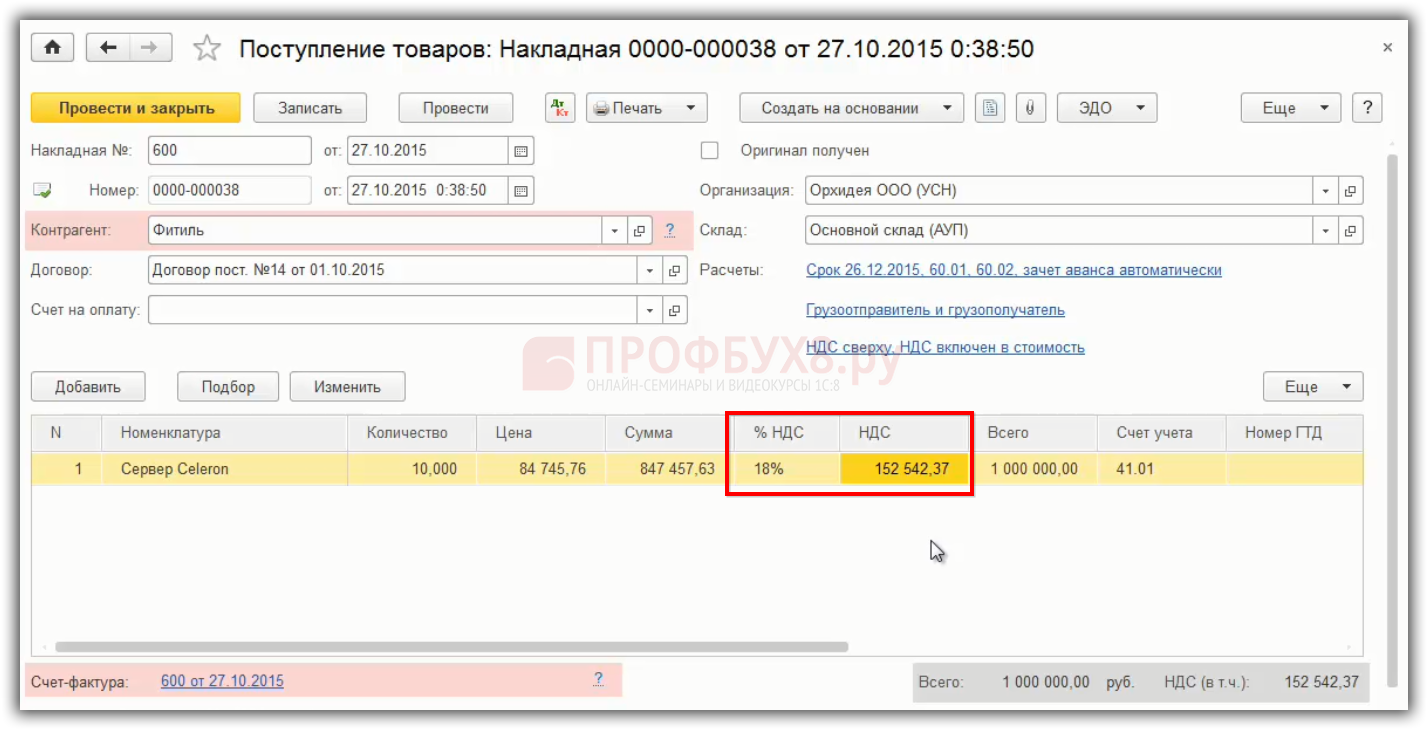

Например, в организацию при УСН поставщик с ОСНО поставил товары. Соответственно, упрощенцу выставлены документы с НДС. При отражении в базе 1С 8.3, в документе «Поступление (акты, накладные)» указываются ставка НДС и сумма НДС:

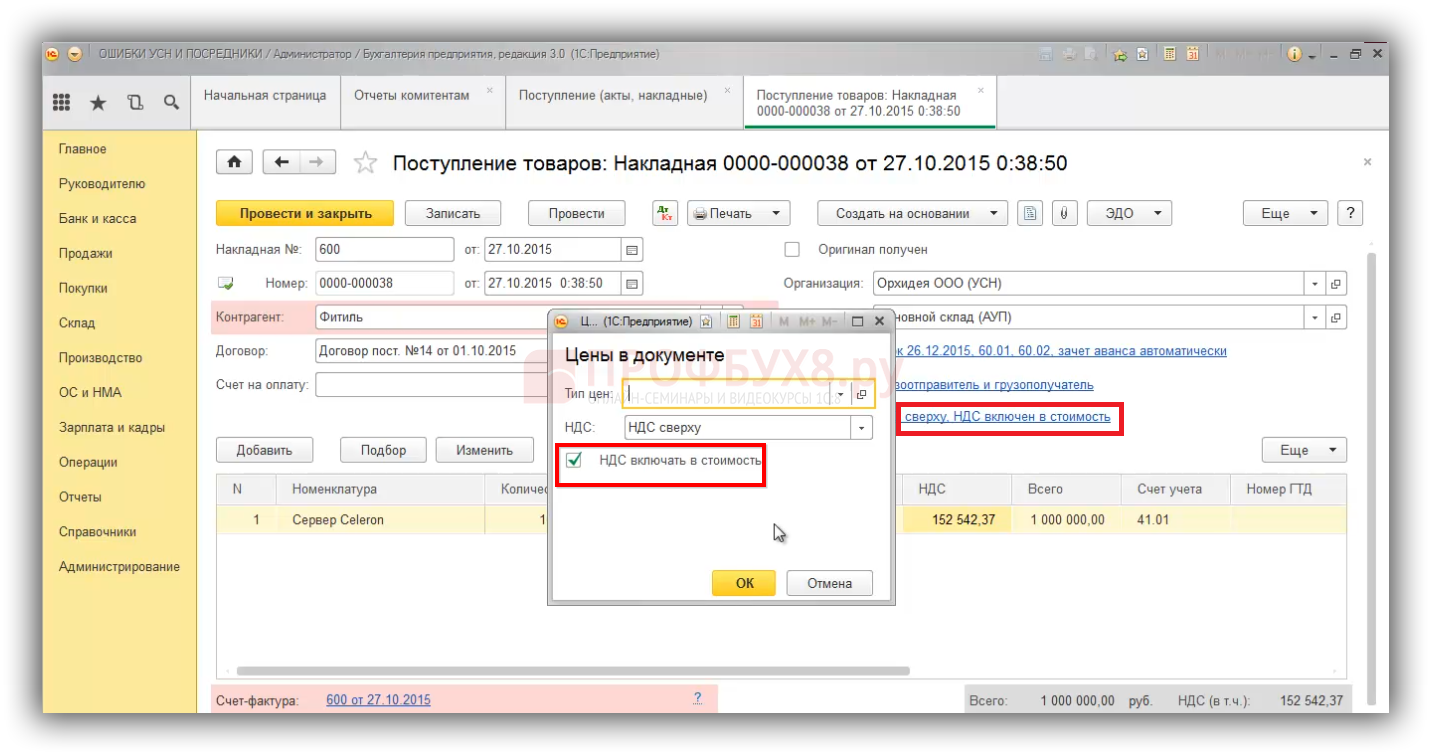

Если в форме «Цены в документе» стоит флажок «НДС включать в стоимость» – это значит, что при УСН весь НДС, который приходит от поставщиков, входит в состав товаров, материалов, работ, услуг, то есть входит в состав их стоимости.

Однако входной НДС подлежит отражению в составе расходов отдельно от ТМЦ, работ, услуг в силу п.8 ст.346.16 НК РФ. В КУДиР входной НДС учитывается вместе с расходами, к которым относится. Таким образом, входной НДС должен в книге учета доходов и расходов отражаться отдельной строкой – это обязанность упрощенца. Нельзя пренебрегать «входным» НДС, который предъявляет поставщик, поэтому его необходимо указывать в первичном документе «Поступление (акты, накладные)». Нужно следить, чтобы был проставлен флажок «НДС включать в стоимость»:

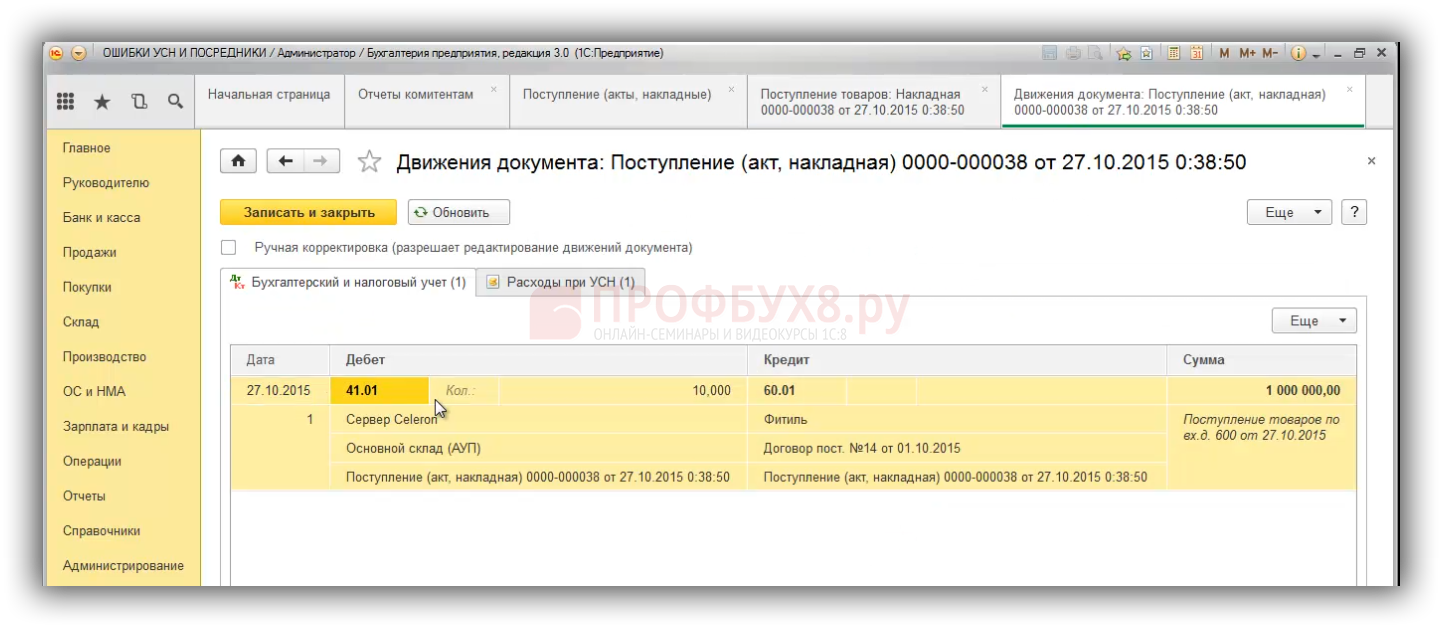

Учет «входного» НДС при УСН в бухгалтерском учете в 1С 8.3

Входной НДС указывается отдельной строчкой в книге учета доходов и расходов, потому что это отдельный расход в Налоговом Кодексе. В бухгалтерском учете «упрощенец» входной НДС включает в стоимость. В бухгалтерском учете – это дебет счета 41 и если смотреть на проводку в 1С 8.3, то можно заметить, что в документе есть НДС, а в проводках его нет. Благодаря тому, что в форме документа «Цены в документе» стоит галочка «НДС включать в стоимость». 1С 8.3 включает входной НДС автоматически в дебет счета 41:

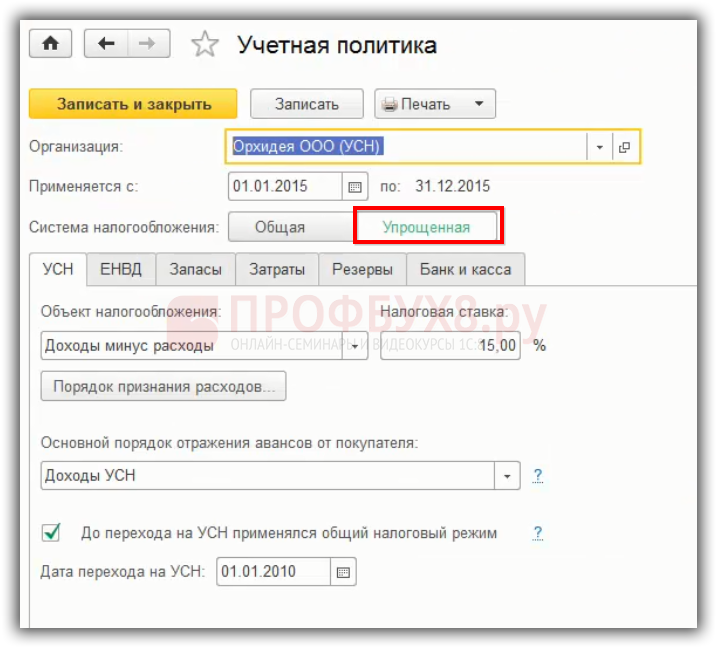

Если в настройках по учетной политике в 1С 8.3 установлена упрощенная система налогообложения, то по умолчанию в форме документа «Цены в документе» будет установлена галочка «НДС включать в стоимость». Главное – его не отключать вручную. И если флажок включен, то автоматически входной НДС в БУ попадает дебет счета 41.01. В БУ отдельно НДС не ведется на 19 счете, а только на 41 счете:

Учет «входного» НДС при УСН в налоговом учете в 1С 8.3

Что касается книги учета доходов и расходов (КУДиР) по налоговому чету, то здесь входной НДС подлежит включению в состав расхода отдельной строкой. Поэтому, чтобы информационная база 1С 8.3 «увидела» эту отдельную строку, НДС необходимо отразить отдельно как в первичном документе от поставщика.

В 1С 8.3 нужно регистрировать входной счет-фактуру, который поставщик передал, при этом реквизиты счет-фактуры нигде не отражаются в налоговом учете. Если документ есть, то его нужно зарегистрировать. В КУДиР программа 1С 8.3 счет-фактуру не включает:

Регистрировать счета-фактуры с входным НДС следует, потому что бывают разные ситуации. Например, организация работает на УСН, однако вдруг возникает ситуация, что лимит по выручке при УСН превышен в середине года или появляется учредитель – юридическое лицо с долей в уставном капитале более 25%. Соответственно, нужно срочно пересчитывать налоги по ОСНО. Для этого нужно поднять всю первичную документацию и ввести в программу 1С 8.3. А если все счета-фактуры уже введены заранее, то нужно поменять только параметры учетной политики.

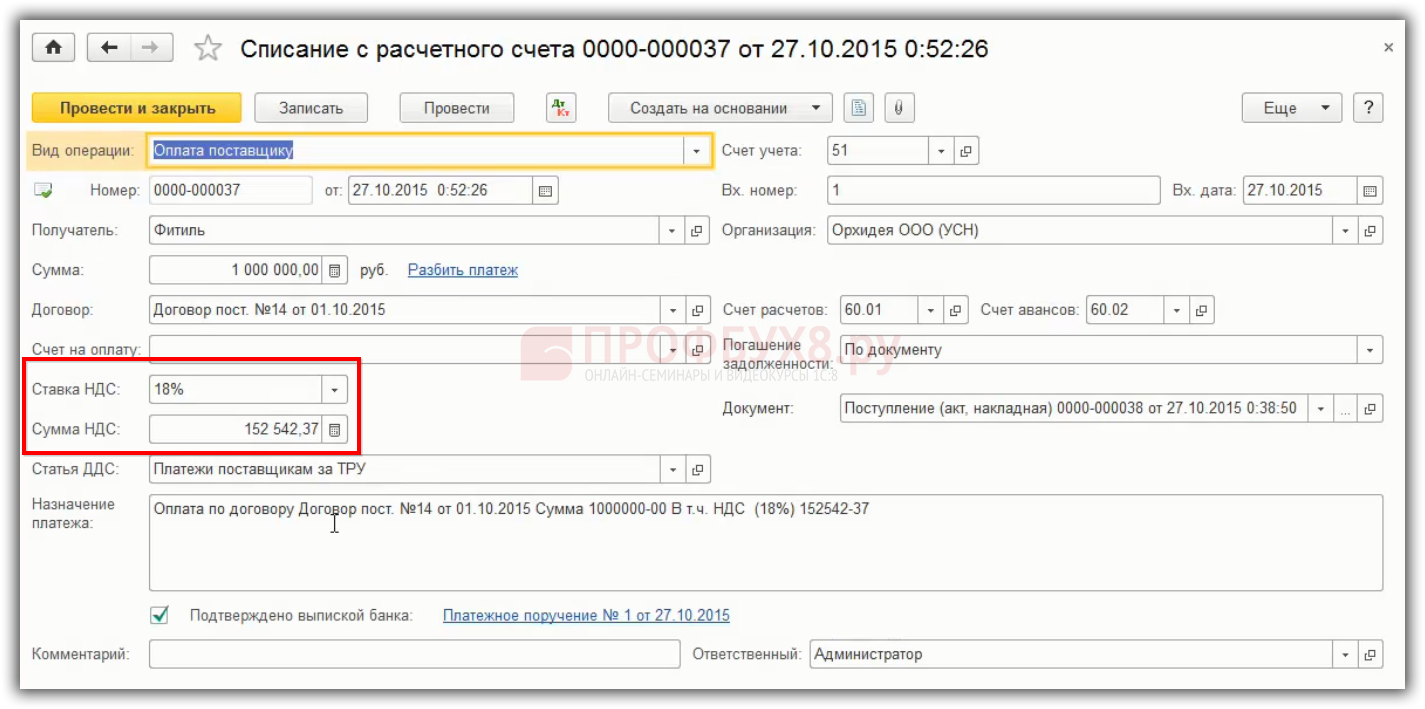

Как отражать «входной» НДС при УСН по оплате поставщику за товары, работы, услуги в 1С 8.3

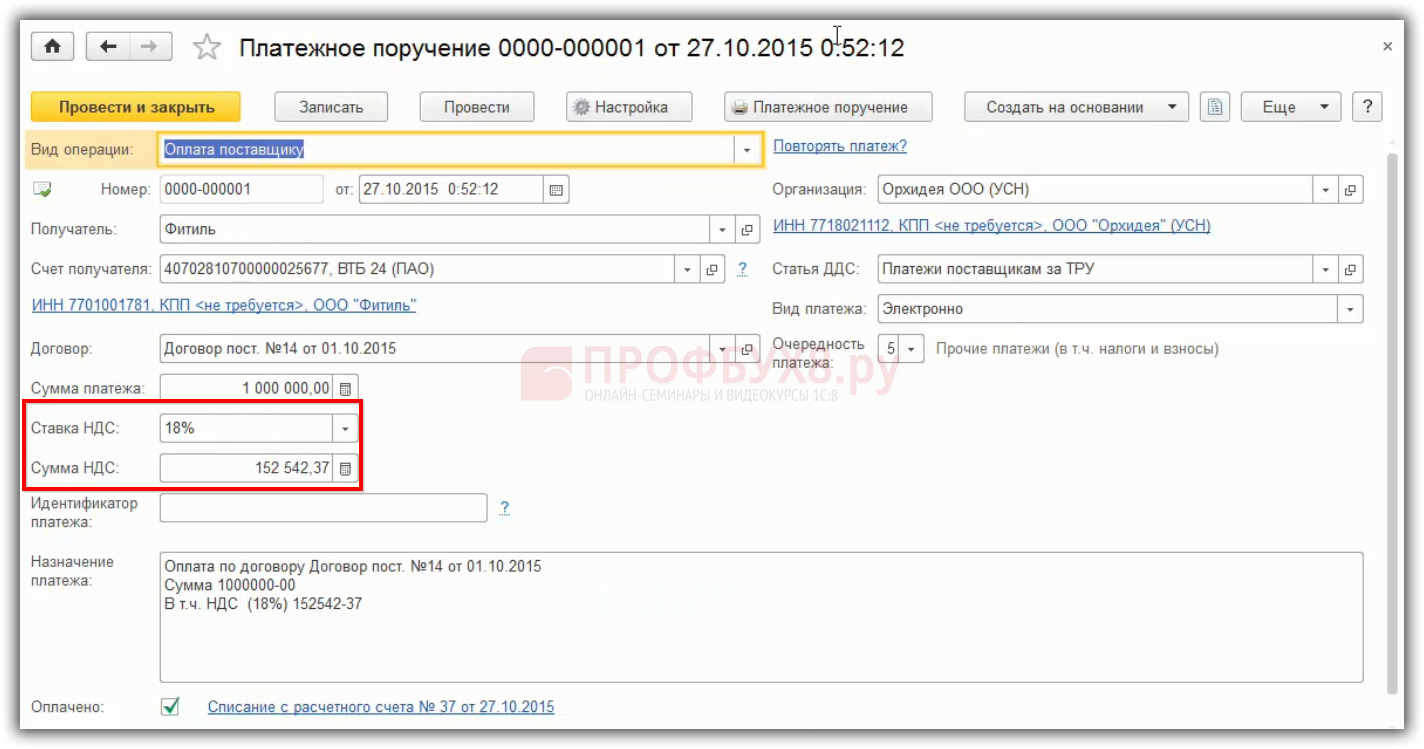

Организация при УСН работает без НДС. В 1С 8.3 создается документ «Платежное поручение» либо документ «Списание с расчетного счета». Если в договоре с поставщиком, счете на оплату либо приходной накладной, по которым осуществляется оплата, присутствует НДС, то НДС необходимо выделить в платежном поручении:

НДС также необходимо выделить в строке выписка банка:

В 1С 8.3 оплата с выделенным НДС не влияет ни на проводки, ни на регистры. Оплата поставщику производится в соответствии с первичными документами от поставщика.

Как отражать НДС при УСН при реализации товаров, работ, услуг в 1С 8.3

Организация при УСН не является плательщиком НДС, следовательно:

- Не выделяется НДС в документах на отгрузку;

- Не выставляется счёт-фактура, даже без НДС.

В документе на «Реализацию товаров» есть свои особенности. Если “упрощенец” сделал счет-фактуру и еще выделил НДС, тогда:

- НДС указывается по гиперссылке «Цены в документе» в поле «НДС»;

- Выделяется НДС в документах на отгрузку;

- Выставляется счет-фактура с НДС;

- Счет-фактура отражается в Книге продаж и указывается в Разделе 12 декларации по НДС.

При этом налогоплательщик НДС не может получить вычет по счет-фактуре от “упрощенца” с выделенным НДС в силу Письма МФ РФ от 05.10.2015 №03-07-11/56700.

Более подробно, как быть, если покупатель просит сделать счет-фактуру и выделить НДС 18%, рассмотрено в статье «НДС при упрощенной системе налогообложения».

Оплата счета с НДС при УСН

В платежном поручении на оплату покупатель не должен выделять НДС, то есть прописывается «Без НДС». Но часто на практике в платежках ошибочно указывается ставка НДС 18% (10%). Что делать? Надо ли формировать счет-фактуру и уплатить НДС в бюджет?

Обязанность «упрощенца» перечислять НДС возникает при выставлении счет-фактуры покупателю с выделенным НДС на основании п.5 ст. 173 НК РФ. Если счет-фактура с выделенным налогом не выставлялся, то и обязанности перечисления в бюджет указанного покупателем в платежке НДС не возникает в силу письма Минфина России от 18 ноября 2014г. №03-07-14/58618.

Более детально как разобраться с возможными ошибками, связанными с НДС при УСН, а также требования законодательства при УСН изучено на Мастер-классе: УПРОЩЁНКА — Все изменения и Учёт в 1С:8. Теория и Практика.

Будут рассмотрены:

- Теория «9 Кругов Упрощёнки. Все изменения 2016 г.» Лектор — Климова М.А. Подробнее >>

- Практика «УСН — особенности и ошибки учёта в 1С:8» Лектор — Шерст О.В.Подробнее >>

Поставьте вашу оценку этой статье:

Загрузка…

Дата публикации: Май 22, 2016

Поставьте вашу оценку этой статье:

Загрузка…

Иногда складывается впечатление, что в нашей стране мы ничего не производим, только торгуем. Супермаркеты, торговые центры, магазины, магазинчики, палатки и ларечки заполонили города. Так и хочется воскликнуть: производство, где ты, ау!

Но бухгалтеру не приходится выбирать себе работу. Есть торговля, а значит, ее нужды нужно качественно обслуживать. Большая часть небольших торговых предприятий работает на УСН. Поэтому в данной статье мы разберемся с бухгалтерским и налоговым учетом в ситуации, когда организация работает на УСН. Итак, купили товар, затем продали товар на УСН. Что делать с этим бухгалтеру?

Содержание статьи:

1. Что такое товары

2. Фактическая себестоимость товаров

3. Поступление товаров на УСН

4. Продали товар на УСН

5. Когда списывать товары на УСН на расходы

6. Как включать в расходы НДС по товарам на упрощенке

7. Покупка и реализация товара — проводки на примере

8. Продолжаем пример – закупаем вторую партию

9. Заканчиваем пример – налоговый учет на УСН

10. Проводки по реализации товаров в 1С

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Что такое товары

Товары являются частью материально-производственных запасов, приобретенных или полученных от других юридических или физических лиц и предназначенные для продажи (п.2 ПБУ 5/01). Т.е. в отличие от других товарно-материальных ценностей, товары проходят через торговую фирму «транзитом», в неизменном виде. Сделали на них наценку, и товары пошли дальше.

Отметим, что материально-производственные запасы – это не только материалы, но и товары, готовая продукция.

Бухгалтерский учет товаров опирается на:

- — Положение по бухгалтерскому учету «Учет материально-производственных запасов» (ПБУ 5/01), утвержденное приказом Минфина РФ от 19.06.2001 г. № 44н;

- — Методические указания по бухгалтерскому учету материально-производственных запасов», утвержденные приказом Минфина РФ от 28.12.2001 г. № 119н.

Налоговый учет товаров на УСН опирается на главу 26.2 Налогового кодекса.

2. Фактическая себестоимость товаров

В бухгалтерском учете в фактическую себестоимость товаров, приобретенных за плату, согласно ПБУ 5/01 включают все затраты на их приобретение, а именно:

- суммы, уплачиваемые поставщику (продавцу),

- за информационные и консультационные услуги, связанные с приобретением материально-производственных запасов,

- таможенные пошлины,

- невозмещаемые налоги,

- комиссионные вознаграждения, уплачиваемые посредническим организациям,

- стоимость услуг товарных бирж,

- плата за транспортировку, хранение и доставку, включая расходы по страхованию, затраты по содержанию заготовительно-складского подразделения организации,

- затраты по доведению материально-производственных запасов до состояния, в котором они пригодны к использованию в запланированных целях (подработка, сортировка, фасовка и улучшение технических характеристик)

Не включаются в фактические затраты на приобретение товаров общехозяйственные или иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением товаров.

К невозмещаемым налогам в нашей ситуации относится и «входной» НДС, т.е. в отличие от организаций на общей системе налогообложения, на УСН товары в бухгалтерском учете приходуются по сумме, включающей НДС. Ниже на практическом примере это видно.

В отличие от материалов, для товаров есть свое правило. В торговых организациях затраты по заготовке и доставке товаров до центральных складов (баз) могут не включаться в фактическую себестоимость товаров, а учитываться отдельно, как расходы на продажу на счете 44 (п.13 ПБУ 5/01).

Обратите внимание, что в налоговом учете на УСН в фактическую себестоимость товаров включаются только затраты на приобретение их у поставщика. Все остальные расходы, даже если они непосредственно связаны с приобретением материалов, учитываются как отдельные виды расходов, по своим правилам.

Например, транспортные услуги по доставке товаров отражаются в составе расходов в налоговом учете на УСН после того, как они фактически оказаны и оплачены.

3. Поступление товаров на УСН

Перед тем, как перейти к особенностям налогового учета на УСН, посмотрим особенности по проводкам в ситуациях, когда купили и продали товар на УСН.

Поступивший от поставщика товар приходуется на счет 41 «Товары», который предназначен для обобщения информации о наличии и движении товарно-материальных ценностей, приобретенных в качестве товаров для продажи.

Дебет 41 – Кредит 60-1 – поступление товаров на УСН

Эта проводка делается на основании товарной накладной (ТОРГ-12) на всю сумму, включая НДС. Отдельно он не выделяется.

Если есть другие затраты, связанные с приобретением товаров, то проводка по их отражению будет та же самая, т.е. себестоимость товаров будет увеличиваться:

Дебет 41 – Кредит 60-1 – отражены расходы за консультационные, информационные услуги, комиссионные вознаграждение, транспортировка, страхование и т.п.

Однако вашей учетной политикой расходы на доставку товаров могут учитываться как расходы на продажу:

Дебет 44 – Кредит 60 (10,70,69)

4. Продали товар на УСН

Когда мы продали товар на УСН (т.е. право собственности на товар перешло к нашему покупателю), в бухгалтерском учете будут сделаны такие проводки:

Дебет 62-1 – Кредит 90-1 – отражена выручка от продажи товаров

Дебет 90-2 – Кредит 41 – списана себестоимость проданных товаров

НДС при реализации не начисляется (п. 2,3 ст.346.11 НК), т.к. организации на УСН налогоплательщиками НДС не являются (за исключением некоторых ситуаций).

Если в учете у нас все продаваемые товары приобретались по одной закупочной цене, то все просто. Именно она фигурирует в последней проводке. Но цены на товары все время меняются. И если у нас есть несколько партий, каждая из которых приобреталась по своей цене, то нужно использовать один из методов списания расходов на товары, который вы закрепите в учетной политике:

— по средней себестоимости: определяется по каждому виду товаров делением общей себестоимости на реализованное количество;

— метод ФИФО: товары, которые реализуются первыми, оцениваются по стоимости первых приобретений с учетом остатков на начало периода.

— по стоимости единицы: у каждого товара своя себестоимость.

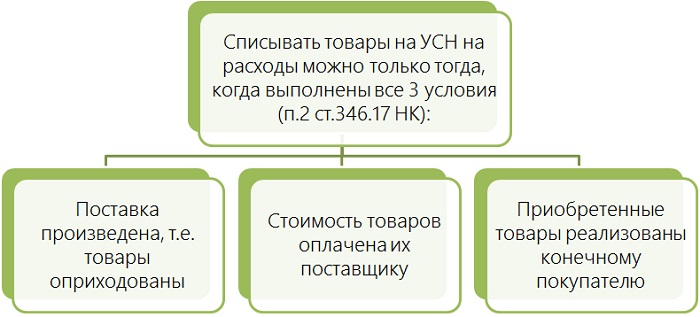

5. Когда списывать товары на УСН на расходы

Итак, с бухгалтерским учетом мы разобрались. Теперь узнаем, как списывать расходы на товары на УСН в налоговом учете.

Для начала вспомним, что можно учесть в составе расходов на УСН и на каком основании:

- — стоимость самих покупных товаров (пп.23 п.1 ст.346.16);

- — сумму «входного» НДС, который уплачен при приобретении товаров у поставщика (пп.8 п.1 ст.346.16).

Эти суммы учитываются в составе расходов в КУДиР отдельными строками.

Под стоимостью покупных товаров понимают цену их приобретения – это сумма, уплаченная продавцу.

Когда поступили товары на УСН, могут возникнуть и другие расходы, например, по доставке покупных товаров. Учет расходов на доставку зависит от оформления договора на приобретение товаров:

- Стоимость доставки уже включена в цену покупных товаров (по условиям договора продавец производит доставку за свой счет) – стоимость такой доставки будет списана на расходы только тогда, когда в расходах будет учтена стоимость приобретенных товаров (пп.2 п.2 ст.346.17 НК).

- Расходы по доставке в договоре выделены отдельно – после их оплаты стоимость можно сразу учесть в расходах по соответствующей статье затрат. Это же касается и расходов на доставку транспортом самой организации-покупателя (пп.23 п.1 ст.346.16, п.2 ст.346.17 НК).

Списывать товары на УСН на расходы можно только тогда, когда выполнены все 3 условия (п.2 ст.346.17 НК):

- Поставка произведена, т.е. товары оприходованы.

- Стоимость товаров оплачена их поставщику.

- Приобретенные товары реализованы конечному покупателю.

Оплата реализованных товаров покупателем роли не играет.

6. Как включать в расходы НДС по товарам на упрощенке

Если ваши поставщики и подрядчики являются плательщиками НДС, то при продаже вам своих товаров их обязанностью будет начисление и уплата НДС. Т.е. вы получаете товары по стоимости вместе с НДС (10% или 18%). Добросовестный поставщик выпишет вам не только накладную, но и счет-фактуру. Или не выпишет, если в договоре вы договорились о невыставлении счетов-фактур.

Но как уже было сказано выше, сумма «входного» НДС по товарам на упрощенке является отдельным, самостоятельным видом расходов. Поэтому и записывается в книгу учета отдельной строкой.

Но тогда в какой момент эти расходы можно признать? Как минимум, чтобы включить НДС в расходы, необходимо оплатить товары поставщику и оприходовать их. А на вопрос, можно после выполнения этих двух условий сразу включить НДС в расходы, или нужно ждать реализации товаров (т.е. момента, когда расходы по товарам будут списываться), четкого ответа НК не дает.

Официальная позиция Минфина (письма от 24.09.2012г. №03-11-06/2/128, от 17.02.2014 г. №03-11-09/6275) такова: НДС по товарам относится на расходы не раньше момента, когда в расходы пойдут сами товары. Несмотря на то, что это отдельный вид расходов. Как правило, товары покупателям отгружаются по партиям, а значит, надо будет каждый раз считать, какую сумму НДС относить на расходы.

Т.е. для включения НДС по товарам на упрощенке в расходы условия те же самые, что и для товаров, напомню вам их:

- Поставка произведена, т.е. товары оприходованы.

- Стоимость товаров оплачена их поставщику.

- Приобретенные товары реализованы конечному покупателю.

Теперь рассмотрим один большой пример, в ходе которого проиллюстрируем все, о чем говорилось выше.

7. Покупка и реализация товара — проводки на примере

ООО «Уютный дом» находится на УСН с объектом налогообложения «доходы – расходы» и занимается оптовой торговлей бытовой техникой. В учетной политике для целей бухгалтерского учета предусмотрено, что расходы на доставку до склада включаются в фактическую себестоимость товаров, а списание товаров производится методом по средней себестоимости.

15 февраля 2016 года организация закупила у ООО «Техносила» партию утюгов (10 штук) на сумму 35 400 руб. (в том числе НДС 5 400 руб.).

Доставка товаров произведена ИП Кругловым К.К., стоимость доставки 1000 руб., без НДС (транспортная накладная №20 от 15 февраля 2016 года, платежное поручение на оплату №101 от 17 февраля 2016 года).

Утюги оприходованы 15 февраля 2016 года, накладная поставщика №150 от 15 февраля 2016 года, счет-фактура №120 от 15 февраля 2016 года. Оплата ООО «Техносила» произведена 05 марта 2016 года, платежное поручение №123 от 05 марта 2016 года.

Составим бухгалтерские проводки:

15 февраля:

Дебет 41 — Кредит 60-1 – на сумму 35400 руб. – оприходованы товары

Дебет 41 – Кредит 60-1 – на сумму 1000 руб. – расходы на доставку включены в стоимость закупленных товаров

Себестоимость закупленной партии -36 400 руб.

17 февраля:

Дебет 60-1 – Кредит 51 — на сумму 1000 руб. – оплачены с расчетного счета расходы на доставку

5 марта:

Дебет 60-1 – Кредит 51 — на сумму 35400 руб. – оплачены с расчетного счета товары поставщику

В налоговом учете можно включить в расходы стоимость доставки на 17 февраля (услуга оказана и оплачена) в сумме 1000 руб.

8. Продолжаем пример – закупаем вторую партию

10 марта 2016 года ООО «Уютный дом» закупило у ООО «Техносила» еще одну партию таких же утюгов (15 штук), при этом в цену покупных товаров включена стоимость их доставки.

Товары оприходованы 10 марта, накладная №200 от 10 марта 2016 года, счет-фактура №180 от 10 марта 2016 года. Оплата партии произведена 20 марта 2016 года в сумме 58410 руб. (в том числе НДС 8910 руб.) платежным поручением № 132 от 20 марта 2016 года.

Составим бухгалтерские проводки:

10 марта:

Дебет 41 — Кредит 60-1 – на сумму 58 410 руб. – оприходованы товары

20 марта:

Дебет 60-1 – Кредит 51 — на сумму 58 410 руб. – оплачены с расчетного счета товары поставщику

В налоговом учете расходов пока не возникает.

5 апреля 2016 года ООО «Уютный дом» реализовало партию утюгов ООО «Хозяюшка» в количестве 20 штук на общую сумму 100 000 руб., покупателю выдана накладная №45 от 05.04.2016. Оплата от покупателя поступила 10 апреля.

В бухгалтерском учете после отгрузки мы отразим доходы и расходы. Списание стоимости товаров на расходы производится в бухгалтерском учете по средней себестоимости. Рассчитаем себестоимость проданных товаров:

СС(прод.) = (36 400 + 58 410) / (10 + 15) * 20 штук = 75 848 руб.

Бухгалтерские проводки на 5 апреля:

Дебет 62-1 – Кредит 90-1 – на сумму 100 000 руб. – отражена выручка от продажи утюгов

Дебет 90-2 – Кредит 41 – на сумму 75 848 руб. – списана себестоимость проданных товаров

10 апреля:

Дебет 51 – Кредит 62-1 — на сумму 100 000 руб. – получена оплата от покупателя за отгруженные утюги

9. Заканчиваем пример – налоговый учет на УСН

Теперь давайте смотреть налоговый учет. Расходы отражаются только тогда, когда мы продали товары на УСН, т.е. на дату отгрузки – 5 апреля. В какой сумме? На УСН применяется метод ФИФО и ведется партионный учет.

Отгружено 20 утюгов, из них:

10 утюгов из первой по времени приобретения партии на 30 000 руб. + относящийся к ним НДС в сумме 5 400 руб. (напомню, что доставка в налоговом учете на расходы уже списана).

10 утюгов из второй по времени приобретения партии на 33 000 руб. + относящийся к ним НДС в сумме 5 940 руб. (58410 / 15 штук * 10 штук, и далее из этой суммы вычленяем НДС и стоимость самих товаров)

Итого на 5 апреля мы учтем в расходах (в КУДиР будет 4 строки – по товарам из двух партий отдельно и относящийся к каждой из них НДС отдельно):

— п/п №123 от 05.03.2016 года, приходная накладная №150 от 15.02.2016 года, расходная накладная №54 от 05.04.2016 года – Учтена в расходах стоимость реализованного товара – 30000 руб.

— п/п №123 от 05.03.2016 года, счет-фактура №120 от 15.02.2016 года, расходная накладная №54 от 05.04.2016 года — Учтена в расходах сумма «входного» НДС по реализованным товарам – 5400 руб.

— п/п № 135 от 20.03.2016 года, приходная накладная №200 от 10.03.2016 года, расходная накладная №54 от 05.04.2016 года – Учтена в расходах стоимость реализованного товара – 33000 руб.

— п/п № 132 от 30.03.2016 года, счет-фактура №180 от 10.03.2016 года, расходная накладная №54 от 05.04.2016 года — Учтена в расходах сумма «входного» НДС по реализованным товарам – 5940 руб.

Как видно из примера, стоимость товаров, списанных на расходы, в налоговом и бухгалтерском учете на УСН может не совпадать. Я специально для этого выбрала разные методы списания товаров на расходы.

А доход в налоговом учете будет отражен только на дату получения денег от покупателя – 10 апреля.

10. Проводки по реализации товаров в 1С

Для тех, кто ведет учет в программе 1С: Бухгалтерия – смотрите, какие делаются проводки по реализации товаров в 1С на УСН в видео-формате.

Какие проблемные вопросы встретились вам по учету расходов на товары на УСН? Задавайте их в комментариях!