Ежегодно мы проводим исследование рынка брокерских услуг и выбираем лучших брокеров. С нашим предыдущим результатом ежегодного исследования можно ознакомиться в статье «Лучшие брокеры 2022».

Брокер – важный участник инвестиционного процесса, который сопровождает абсолютно каждого инвестора. Без брокера нельзя совершить никакие сделки на фондовом рынке. Брокер – это посредник между биржей и инвестором. Через подачу поручения брокеру совершаются все операции с ценными бумагами. Значимая роль данного участника определяет важность тщательного подхода к его выбору.

В данной статье мы рассмотрим ключевые тенденции и изменения, произошедшие на рынке брокерских услуг в 2022 году, сделаем подборку брокеров с учетом базовых требований к параметрам обслуживания, а также с учетом вновь возникших рисков и ограничений.

-

Изменения, произошедшие на фондовом рынке в 2022 году.

-

Как выбрать брокера.

-

Анализ российских брокеров.

Изменения, произошедшие на фондовом рынке в 2022 году

Число событий 2022 года, которые прямо или косвенно касались российских инвесторов, пожалуй, сложно изложить и в рамках одной, и даже 10 статей. И мы этого делать не будем. Сфокусируемся именно на рынке брокерских услуг или изменениях, которые отразились на параметрах обслуживания брокеров.

1. Валютные ограничения для инвесторов.

С 1 января 2023 года неквалифицированные инвесторы не могут покупать через российских брокеров иностранные ценные бумаги, выпущенные эмитентами из недружественных стран. Такое ограничение введено в соответствии с предписанием ЦБ от 6 сентября 2022 года. Цель такого запрета – защитить российских инвесторов от рисков заморозки активов по решению иностранных финансовых институтов. То есть почти весь список акций в валюте, которые торгуются на СПб бирже, теперь недоступен почти 90% российских частных инвесторов. Если инвестор уже является владельцем иностранных ценных бумаг, он может продолжить ими владеть и дальше, принять решение о продажи в любой момент. То есть покупать нельзя, продавать можно.

2. Санкции в отношении брокеров и переводы активов клиентов брокеров под санкциями.

Ряд российских брокеров в 2022 году попали под санкции, в точнее в список SDN (specially designated nationals). Санкции коснулись российских банков, которые по совместительству являются еще и брокерами: ВТБ, Промсвязьбанк, Открытие, Совкомбанк, Новикомбанк, Сбербанк, Альфа-банк, и др. Цель санкций против банков — отрезать их от операций на международном финансовом рынке и, по возможности, заморозить активы. Для того чтобы сохранить активы своих клиентов в целости и сохранности, иностранные ценные бумаги клиентов указанных брокеров были переведены в другие ведущим российским финансовым организациям. Такие переводы вызвали много недовольства со стороны инвесторов, но это была вынужденная мера, которая не позволила увеличить объемы замороженных средств россиян.

3. Заморозка активов российских инвесторов.

Под блокировку попали иностранные акции, которые учитывались в европейских депозитариях. В марте 2022 года Euroclear и Clearstream официально уведомили наш российский депозитарий НРД о том, что обслуживание его счетов приостановлено, а уже с июня официально ЕС ввел в отношении его санкции. По факту уже с марта около 10% иностранных бумаг российских инвесторов были обездвижены (операции по ним были невозможны). Под заморозкой оказались активы 5 млн. россиян на общую сумму около 320 млрд. руб. Что важно, что под блокировку попали активы всех брокеров, которые давали доступ к СПб бирже.

4. Брокеры начали взимать комиссию за хранение валюты на инвестиционных счетах.

Цель подобных действий – сократить валютные накопления инвесторов, их перевод в рублевые средства или активы. Причин несколько: курс на «девалютизацию» и «дедолларизацию» экономики, защита инвесторов. Владение валютой и валютными активами сопряжено с рисками заморозки средств в случае введения санкций на НКЦ.

5. Новые валютные возможности для инвесторов.

Кроме ограничений 2022 год принес и положительные моменты. В 2022 году для российских инвесторов стали доступны новые инструменты в валюте:

-

облигации российских эмитентов, номинированные в юанях,

-

новый вид еврооблигаций под говорящим наименованием «замещающие»

— выпуски в валюте, заместившие бумаги, по которым расчеты заморожены из-за санкций ЕС. Облигации торгуются в валюте, а вот расчеты проводятся в рублях. -

на СПб бирже появились акции с первичным листингом на Гонконгской бирже, номинированные в гонконгских долларах. Эти бумаги доступны широкому кругу инвесторов, в том числе не имеющих статуса «квала».

Как выбрать брокера

Перечень российских брокеров обширен. На данный момент лицензию на оказание брокерских услуг имеют более 200 компаний. Если быть точными, то на момент публикации статьи их 253. С актуальным реестром лицензированных брокеров можно ознакомиться на сайте ЦБ. То есть перечень брокеров не ограничивается всем известными Тинькофф, ВТБ и Сбером, о которых люди знают благодаря активному маркетингу представителей банка. Конкуренция на рынке брокеров высока. Но в действительности она ведется между несколькими компаниями, которые у всех на слуху и которым чаще отдают предпочтения. Зачастую эти предпочтения не основаны на логике и осознанном выборе. Как правило, это предопределенный выбор, тк, к примеру, счет открывается в нагрузку к банковскому. Поэтому наша задача – дать четкий алгоритм осознанного выбора. Осознанный выбор – это когда брокер Вас устраивает не только на этапе открытия счета (потому что быстро и удобно), но и качеством клиентского сервиса, торговыми возможностями, уровнем торговых комиссий и проч.

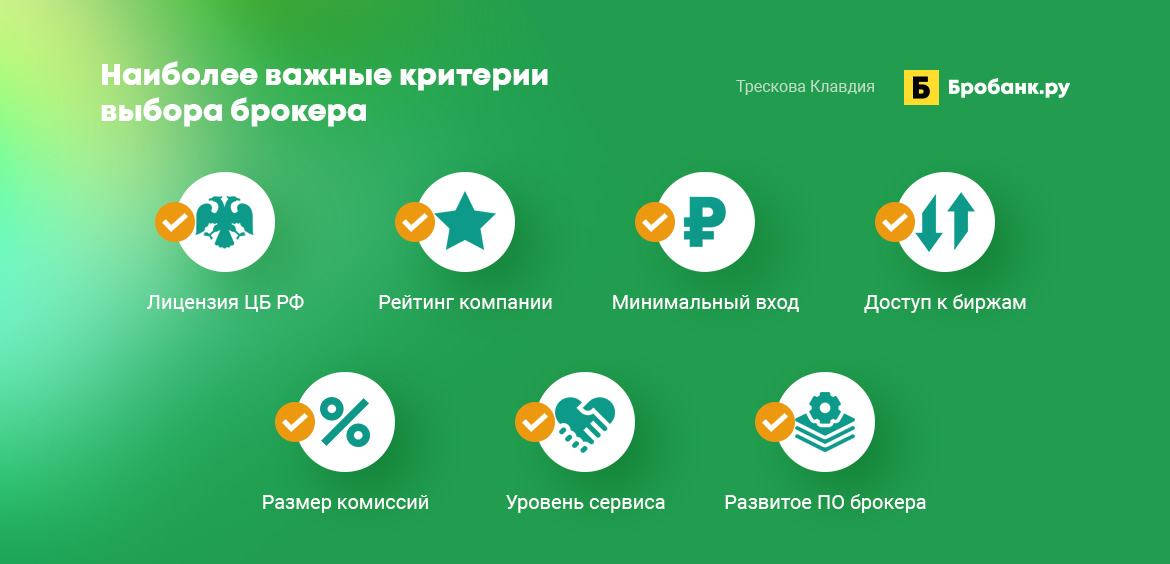

Приведем список параметров, наиболее полно определяющих портрет российского брокера. Последовательный анализ данных параметров даст возможность определиться с выбором.

И далее рассмотрим по порядку каждый критерий. Очень важно, что уже на этапе выбора брокера стоит включать инвесторское мышление – мыслить на перспективу. То есть при анализе параметров мыслить не текущими, а будущими возможностями. Только при таком подходе брокер Вас будет устраивать не только сейчас, но и спустя год-два. А между прочим, инвестиции – это всегда долгосрочные горизонты. Поэтому крайне важно сделать правильный выбор здесь и сейчас, чтобы не пришлось в последующем менять брокера, заниматься переводом активов или продавать активы и закрывать счет у одного брокера с целью перехода к другому. Такие процедуры обходятся недешево.

1. Наличие лицензии ЦБ на осуществление брокерской деятельности.

Это ключевое требование, исполнение которого обязательно. Наличие лицензии у брокера означает, что его деятельность контролируется регулятором в лице ЦБ. Работа с нелицензированным брокером чревата не только разочарованием от качества услуг, но и потерей средств. Список лицензированных брокеров представлен на сайте ЦБ.

2. Рыночные позиции брокера.

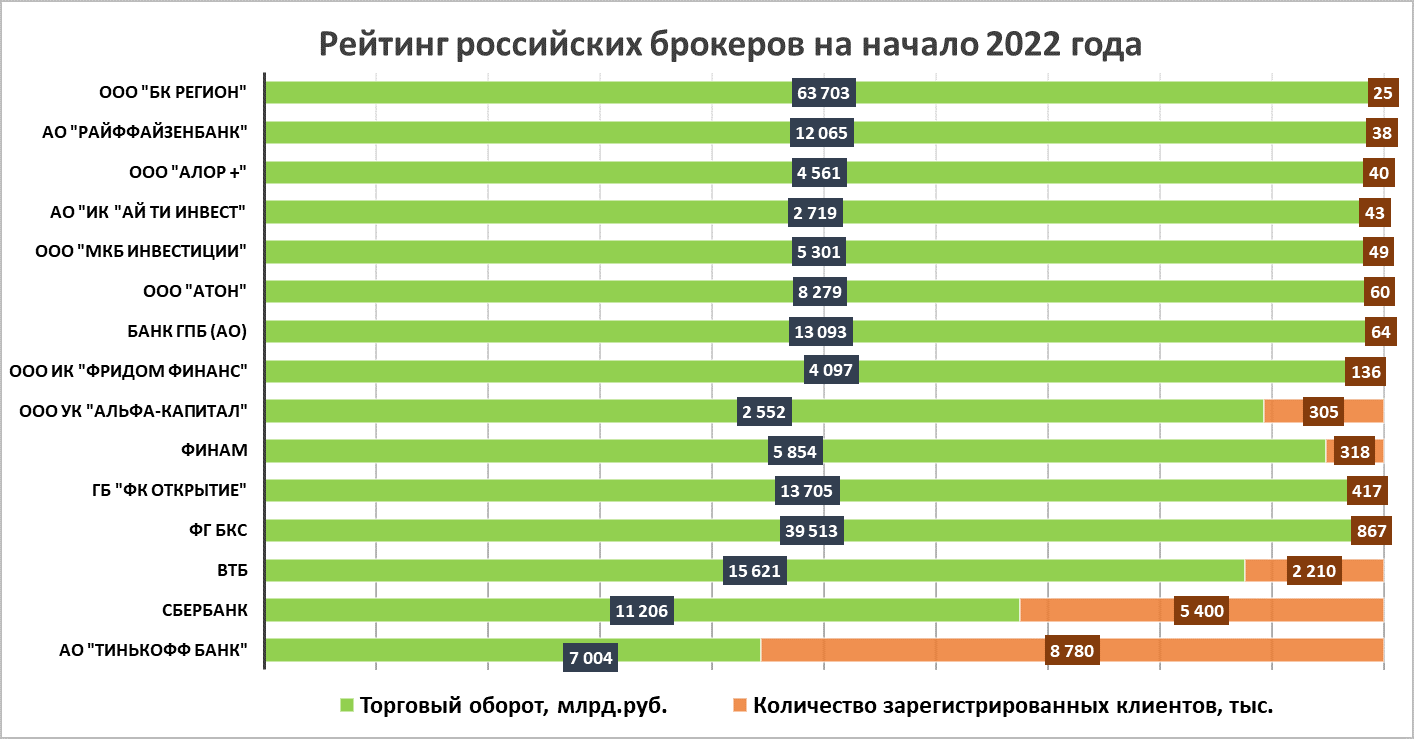

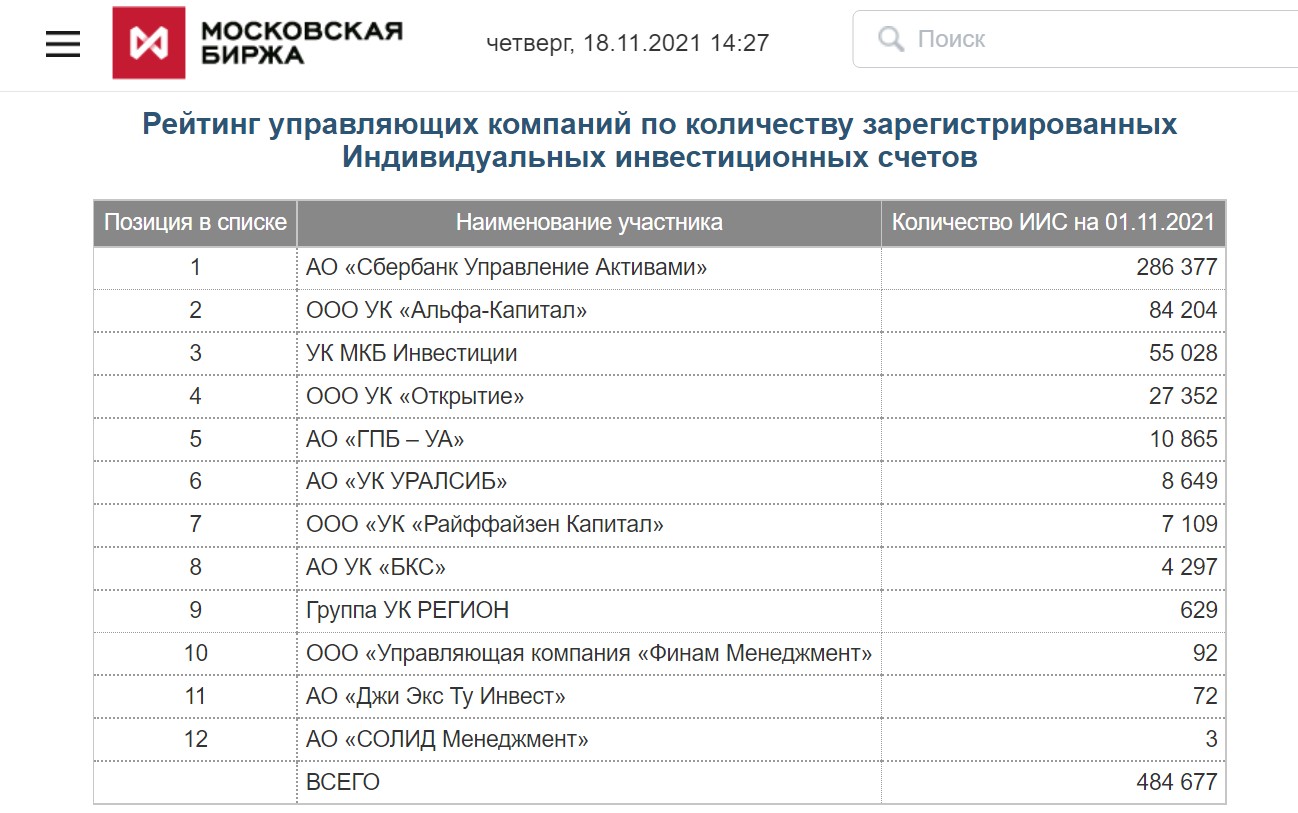

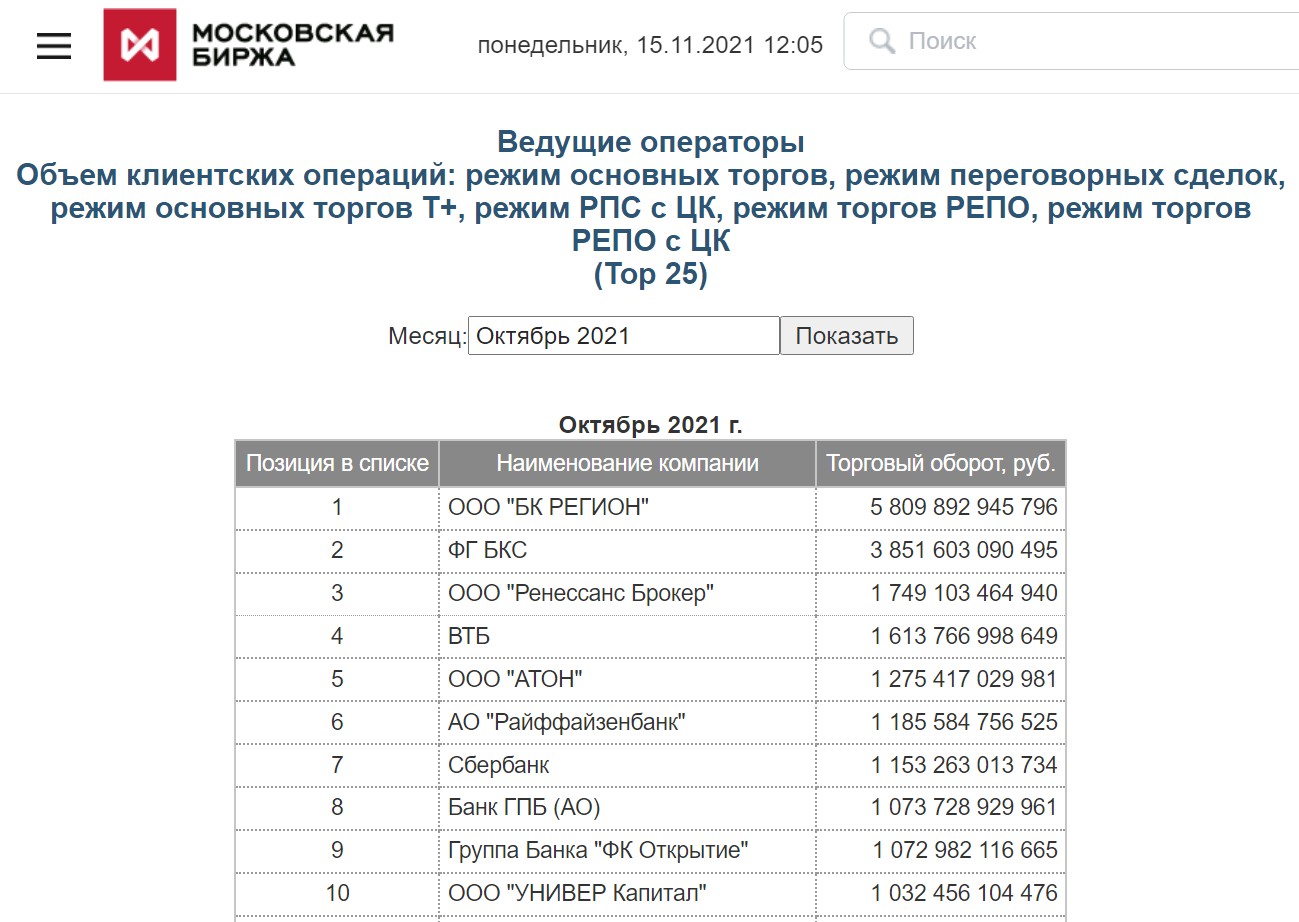

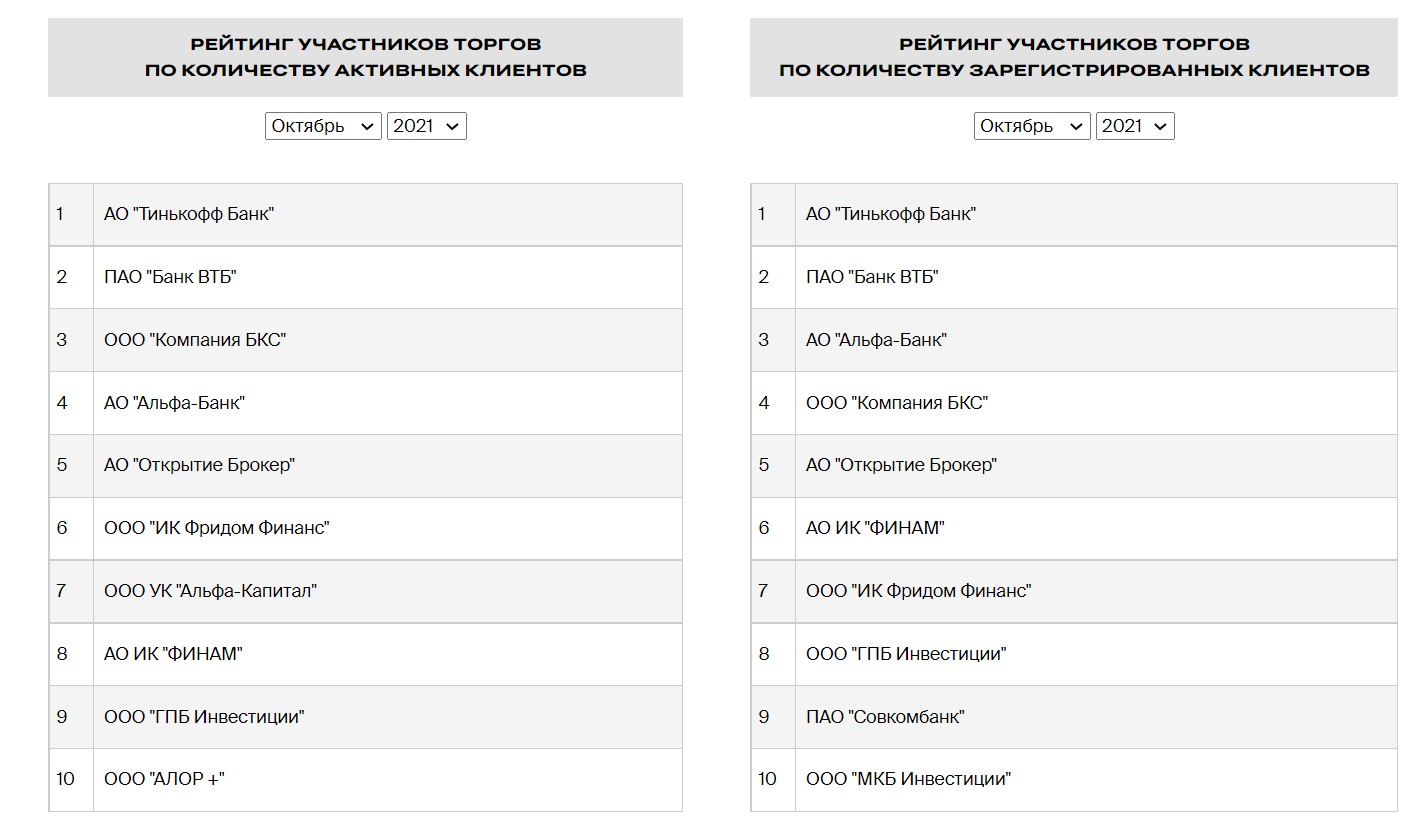

Рыночные позиции брокера оцениваются показателями торгового оборота и количеством открытых счетов. Подобные рейтинги составляются российскими биржами – Мосбиржа и СПб биржа. Ранее, до начала СВО статистика формировалась и обновлялась с периодичностью в месяц. Но после начала СВО публикация данных не ведется, либо она отсутствует в открытом доступе. Как быть в данной ситуации инвестору? На самом деле, можно обратиться к статистике предыдущих периодов, которая есть в наших предыдущих публикациях. Далее в статье мы ее продублируем. Несмотря на то, что рейтинги немного могли измениться, но ключевое слово здесь «немного». Дело в том, что на протяжении длительного времени в числе первой 10-кИ брокеров и по числу клиентских счетов, и по торговому обороту занимают стабильно одни и те же брокерские компании, которые периодически лишь меняются местами в этом рейтинге. Для инвестора не так важно, 1 или 7 позиция в этом рейтинге у брокера. Само присутствие в подобном представительном списке говорит и о признании брокера инвестиционным сообществом, и о его солидном стаже работе на рынке. Для инвестора знание этих рейтингов имеет важность лишь с точки зрения сужения выборки, с которой можно дальше работать — проводить детальный анализ по списку представленных ниже критериев. То есть берем к рассмотрению не 250 брокеров, а 10-15.

3. Риски введения санкций в отношении брокера.

Пожалуй, данный критерий, по значимости заслуживает самой пристальной оценки. Брокер может иметь высокий уровень клиентского сервиса, почти нулевые комиссии, не иметь порога средств для открытия счета и проч., но если присутствует риск введения санкций, и если эти риски реализуются, то приятное впечатление и высокая оценка по остальным параметрам может быть сведена к нулю. Санкции в отношении брокера для инвестора чреваты заморозкой его активов или вынужденной процедурой перевода активов к другому брокеру, который в рейтингах по остальным параметрам будет проигрывать в несколько раз. Но в подобной ситуации это будет меньшее из зол.

Санкции – вещь непредсказуемая, но есть четкие критерии, которые повышают риски санкций в несколько раз: 1) брокер – это одновременно банк, 2) банк имеет высокую долю государства в уставном капитале. Отсюда вывод – минимальные риски санкций у специализированных брокеров, которые занимаются исключительно брокерской деятельностью и в чьем уставном капитале нет государственного участия. Если раньше одним из условий надежности брокера была его принадлежность государству, то теперь — это жирный минус. Сейчас предпочтительно отдавать выбор в пользу независимых коммерческих структур, не связанных с государством.

4. Список доступных площадок и инструментов.

К сожалению, этот параметр не является стандартным, поэтому у некоторых брокеров есть ограничения и в выборе торговых площадок, и в выборе торговых инструментов.

-

Доступ к разным биржам. Некоторые брокеры дают доступ только к Московской бирже, некоторые к Московской и СПб, а у некоторых есть возможность выхода на международные площадки. Стоит только помнить, что для получения доступа к валютным инструментам СПб биржи и международных бирж необходимо получить статус квалифицированного инвестора. Но если Вы выбираете брокера надолго и с возможной перспективой получения статуса «квала», то лучше изучить, какие преимущества и возможности Вы получите от его владения.

-

Доступ к российским площадкам, но с ограничением по списку бумаг. К примеру, брокер дает доступ к Московской бирже, но при этом инвестор может купить не все бумаги. И дело не в статусе инвестора, а в том, что в приложении брокера отдельные инструменты просто не поддерживаются: рублевые облигации российских эмитентов, облигации в юанях, замещающие облигации….вариаций может быть масса.

Если Вы ошибетесь в выборе брокера по данному параметру, то это не страшно. К примеру, Вы решили приобрести облигации в юанях или муниципальные облигации российского региона, но в торговом приложении брокера эти инструменты отсутствуют. Инвестор может открыть еще один счет у другого брокера (количество брокерских счетов не ограничено) и успешно осуществить эту покупку. Только вопрос в удобстве управлении разными счетами. Поэтому выбираем брокера сразу и надолго.

5. Пороговая сумма для открытия счета.

В общем понимании это минимальная сумма, с которой брокер открывает Вам счет. Но не все так просто. Сейчас брокеры готовы открыть счет инвестору и с 1000 рублями, и даже с нулевым объемом средств (можно открыть счет, и начать заводить средства/инвестировать позже). То есть ограничений, по сути, нет. Но важный нюанс заключается в том, что у инвесторов с небольшими суммами могут быть дополнительные или повышенные комиссии. Поэтому инвестору важно детально изучить условия обслуживания, чтобы подобные моменты не были сюрпризом. Безусловно, если Вы располагаете, к примеру, 30+ тыс. рублей и готовы сразу направить их на фондовый рынок, то этот параметр можно легко пропустить и переходить к изучению следующего. Но если возможности пока ограничены, то проводим комплексный анализ тарифной политики.

6. Стоимость обслуживания.

Брокер, выступая как посредник между инвестором и биржей, взимает комиссию за выполнение своих услуг. Ее размер отличается у разных брокеров и определяется тарифной политикой. Брокер взимает комиссии на следующие виды услуг:

-

Торговая комиссия на совершение сделок. Она определяется в % от суммы сделки. Размер комиссии исчисляется от сотых до десятых долей процента. Чем выше торговая активность инвестора, тем больше сумма торговой комиссии. Иными словами, для трейдеров комиссия брокера может быть существенной, а вот для долгосрочного инвестора с небольшим количество сделок комиссия брокера может вообще не ощущаться.

-

Комиссия за маржинальные сделки. Маржинальные сделки – сделки с привлечением кредита брокера. Причем кредит может быть выражен как активами, так и денежными средствами. Как и в ситуации с банковским кредитом, использование займа осуществляется на условиях возврата и выплаты комиссии за использование заемных средств. Комиссия взимается за каждый день использования кредита плюс за перенос необеспеченной позиции на следующий месяц. Ставки маржинального кредитования сопоставимы с банковскими, но вот риски использования такого займа в разы выше – и за счет кажущейся простоты и доступности, и за счет непредсказуемости рыночного движения цен. Поэтому маржинальные сделки – для продвинутых инвесторов с высоким риск-профилем.

-

Комиссия депозитария. Брокер выполняет функцию депозитария – то есть отвечает за учет и хранение ценных бумаг. И за это он также может взимать комиссию. Комиссия взимается при наличии движения средств по счету (сделки, операции перевода активов и др.). Эта комиссия может быть «зашита» в размер торговой комиссии (то есть брокер ее не выделяет отдельно), либо иметь фиксированную ставку и взиматься по этой ставке за сам факт наличия движения активов по счету вне зависимости от суммы совершенных сделок.

-

Абонентская плата за ведение брокерского счета. Несмотря на свое оригинальное название, суть подобной комиссии чаще всего сводится к оплате депозитарных услуг – зачастую абонентская плата взимается в те периоды, когда инвестор совершал сделки, то есть имелись движения по счету. Если инвестор никаких сделок не совершает, то плата за ведение счета не взимается.

-

Комиссия за предъявление бумаг к оферте. Необходимость предъявления бумаг к оферте связана с проведением определенных корпоративных действий со стороны эмитентов облигаций (досрочное погашение бумаг) или эмитентов акций (реорганизация компании, делистинг, обратный выкуп и др.). Инвестор в своей практике может и не столкнуться с подобным действием, но понимать и быть в курсе, что это, и чем чревато – обязан.

-

Комиссия за хранение валюты на счете. Подобный вид комиссии – нововведение с 2022 года. Ее введение – это следствие проводимой ЦБ политики девалютизации. Комиссия взимается при наличии на брокерском счете значительных сумм в валюте – как в «недружественных» долларах, евро, так и в юанях. Любой вид дополнительных издержек -плохо, но для инвестора всегда важно понимать, что хранение наличности на брокерском счете – небезопасно. Средства никак не застрахованы. В случае банкротства брокера, блокировки его счетов, эти средства никак не защищены, поэтому велик риск потерь.

7. Качество клиентского сервиса.

Пожалуй, это самый собирательный параметр изо всех, и самый субъективный по то простой причине, что «на вкус и цвет….» — важность и требования к сервису для разных инвесторов может быть разным. Обозначим, что конкретно может быть отражением качества клиентского сервиса:

-

Клиентская поддержка брокера. По нашему мнению, чем больше точек контакта клиента и брокера, тем выше уровень сервиса: чаты на сайте брокера (доступные в т.ч. неавторизованным пользователям или неклиентам), чаты в торговом приложении, в личном кабинете на сайте брокера, единая горячая линия для звонков 24/7, оперативность информационной поддержки – все это описание идеального сервиса. Когда поддержка брокера имеет ограниченный график работы или оказывается недоступной в неспокойные рыночные периоды или периоды зависания торгового приложения – инвесторам стоит только посочувствовать.

-

Удобства открытия счета – дистанционное или с возможностью посещения офиса (с возможностью задать интересующие вопросы специалисту), время рассмотрения заявки на открытие счета.

-

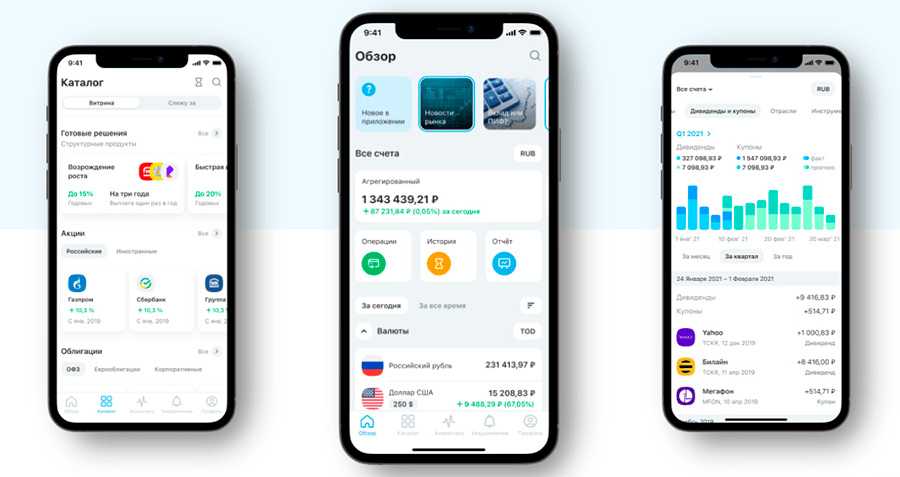

Удобство и варианты приложений для торговли. Всего лишь несколько лет назад для торговли использовалось исключительно ПО для стационарного компьютера, и тем самым инвестор был ограничен в своих действиях временем нахождения за ПК. Но сейчас у каждого ТОП-ового брокера появилось мобильное приложение для торговли, которое совмещает в себе массу функций – от непосредственно функционала торговли, до календаря инвестора, сервиса оповещений, сервиса аналитики, чата инвесторов и др.

-

Удобство пополнения счета и вывода средств. Здесь также могут быть свои нюансы. К примеру, комиссии за вывод средств.

8. Отзывы инвестсообщества.

Некоторые инвесторы в выборе брокера уповают исключительно на отзывы бывалых, забывая, что все мы разные и имеем отличные требования к брокеру, который претендует на статус «лучшего». Для кого-то размер комиссии брокера не имеет особого значения, а вот удобство торгового приложения – превыше всего. А для другого инвестора лишняя копейка в пользу брокера будет чувствительной. Безусловно, бывает крайне полезно изучить отзывы уже практикующих инвесторов со стажем. Но мы за здравый смысл – изучить и выбрать брокера по параметрам, которые изложили выше и затем подкрепить свой выбор мнением инвестсообщества или изменить выбор, если вскроется неприятные детали.

Анализ российских брокеров

Попробуем пройтись по изложенному выше алгоритму, чтобы выбрать самых достойных брокеров.

Шаг 1. Проверка лицензии и рейтинга брокера.

Априори мы рассматриваем только лицензированных брокеров. С полным списком лицензированных брокеров можно ознакомиться на сайте ЦБ. В списке 253 компаний. Среди них есть и именитые компании, и малоизвестные, которые могут иметь лицензию на осуществление брокерских услуг, но по факту их не оказывать или не оказывать конкретно частным лица. Поэтому, чтобы упростить задачу поиска лучшего брокера, обратимся к последнему раскрытому рейтингу Московской биржи – ТОП брокерских компаний за 2021 год по сумме торгового оборота и количеству открытых счетов.

Какие можно сделать выводы из приведенного рейтинга:

-

Если брокер находится в лидерах по открытым счетам, то он необязательно лидер по торговому обороту. Верно и обратно утверждение – лидеры по торговому обороту не являются лидерами по открытым счетам. Такой расклад сил указывает на специализацию брокеров – брокер для частных лиц или для институционалов. К примеру, БК Регион стабильно из года в год лидирует по объему торгов, совершаемому его клиентами. Если применить банальную математику и посчитать «средний чек» на одного клиента, то выходит впечатляющая сумма. Даже поверхностная аналитика брокера через знакомство с его сайтом дает понимание, что это брокер, имеющий фокус обслуживания институциональных и корпоративных клиентов. Брокер занимает 3 место среди крупнейших управляющих компаний России по совокупному объему активов в управлении. Это средства страховых компаний и негосударственных пенсионных фондов.

-

Лидеры по количеству зарегистрированных клиентов – это брокеры, которым отдает предпочтение большинство розничных инвесторов. Бесспорные лидеры – системообразующие российские банки, которые успешно развивают брокерское направление. Инвесторы зачастую являются клиентами комплексного обслуживания данных банков. То, что эти брокеры являются одновременно банками, является преимуществом в конкурентной борьбе.

Верхние позиции из рейтинга можно сразу исключить из рассмотрения, тк мы убедились на примере БК Регион, что лидерские позиции по торговому обороту говорит об узкой специализации брокеров – на крупных институциональных инвесторах. Безусловно, их также можно рассмотреть, но нужно понимать, что условия обслуживания будут рассчитаны на состоятельных клиентов, в смысле на клиентов с большой суммой капитала и торгового оборота.

Поэтому на первом этапе сужаем нашу выборку рассмотрения до списка наиболее популярных брокеров среди частных инвесторов: Тинькофф, Сбер, ВТБ, ФГ БКС, Открытие, Финам, Альфа-Капитал, Фридом Финанс.

Шаг 2. Оценка риска санкций.

Из отобранного нами списка брокеров уже есть компании, которые попали под блокирующие санкции США в 2022 году. В их числе: Сбер, ВТБ, Открытие, Альфа-Капитал. Их внесли в SDN-лист — это означает блокировку долларовых активов и операций, связанных с финансовой системой США. О чем нам говорит статус брокера «под санкциями»:

-

Брокеры не могут дать доступ к иностранным ценным бумагам — даже если Вы получите статус квалифицированного инвестора. До введения санкций эти брокеры могли давать полный доступ к российским площадкам (Мосбиржа и СПб биржа), и даже к международным рынкам. Но после включения в санкционный список, доступ клиентов-инвесторов к СПб, Nasdaq, NYSE и др. площадкам был закрыт, активы инвесторов в валюте были переведены к другому брокеру, а часть могла остаться заблокированной. И по этой части бумаг клиенты ничего не могут сделать, в том числе получать с них дивиденды и купоны.

-

У брокеров ограничен доступ к бумагам Мосбиржи. К примеру, иностранными акциями считаются бумаги российских компаний, которые зарегистрированы за рубежом, — даже если они номинированы в рублях, а не в валюте. Например, Яндекс, Тинькофф, Polymetal, X5 Group, VK, Ozon и др. Ориентируемся на ISIN-код бумаги. Если он начинается не с RU, то такая бумага под ограничением.

-

У брокеров ограничены операции с валютой. В частности, операции покупки доллара и евро.

Иными словами, санкционный брокер дает крайне ограниченные возможности валютной диверсификации инвестиций, велики риски новых переводов, заморозок.

За вычетом брокеров под санкциями, список брокеров к дальнейшему анализу включает Тинькофф, ФГ БКС, Финам, Фридом Финанс.

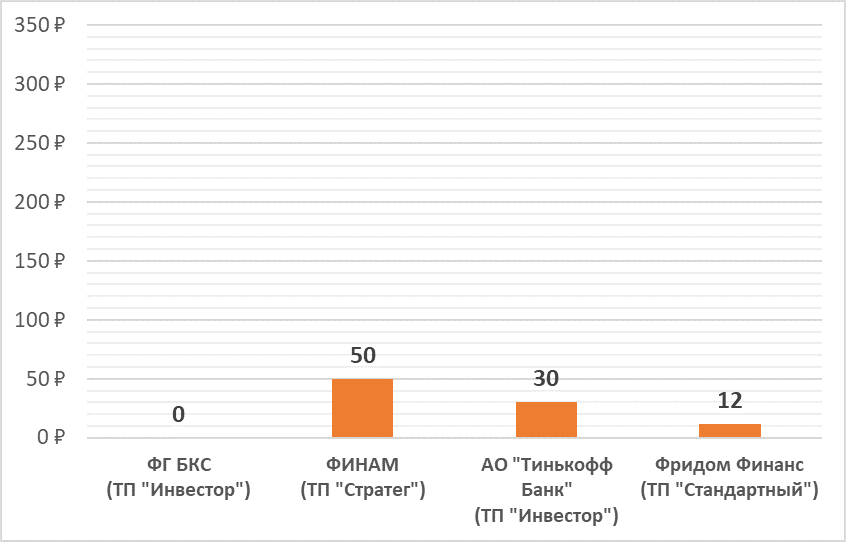

Шаг 3. Пройдемся сразу по остальным параметрам оценки и выделим слабые и сильные стороны отдельных профучастников рынка.

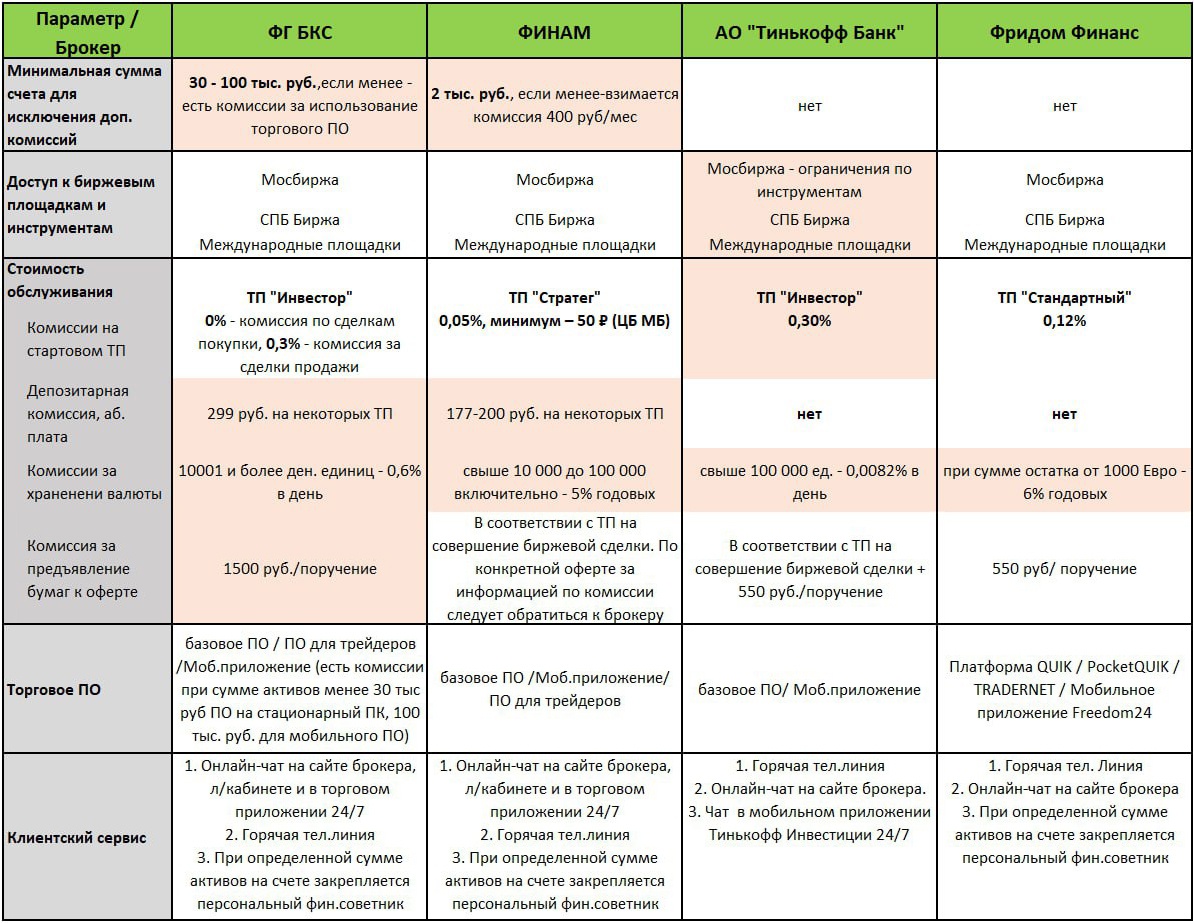

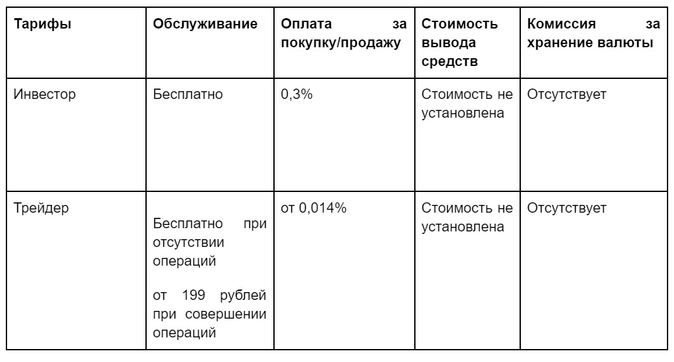

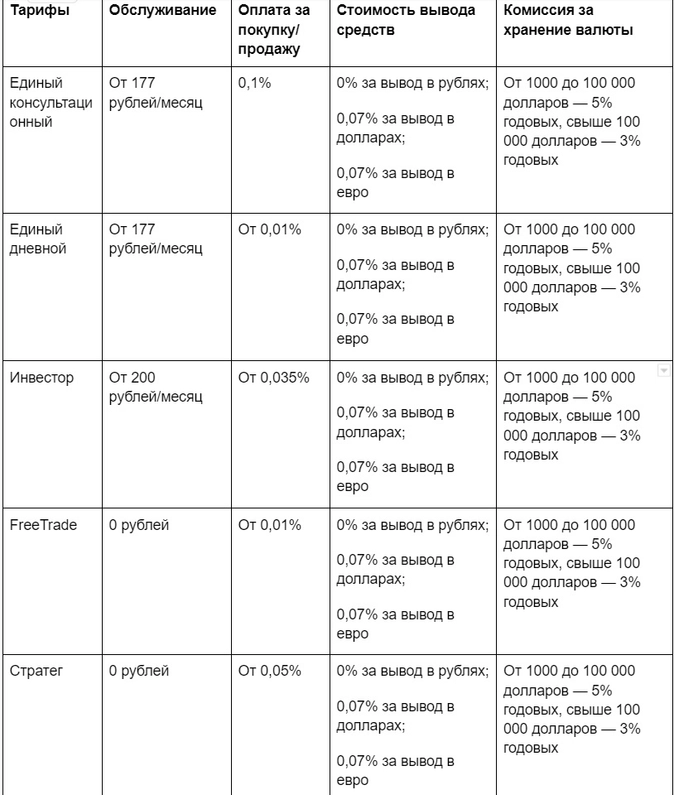

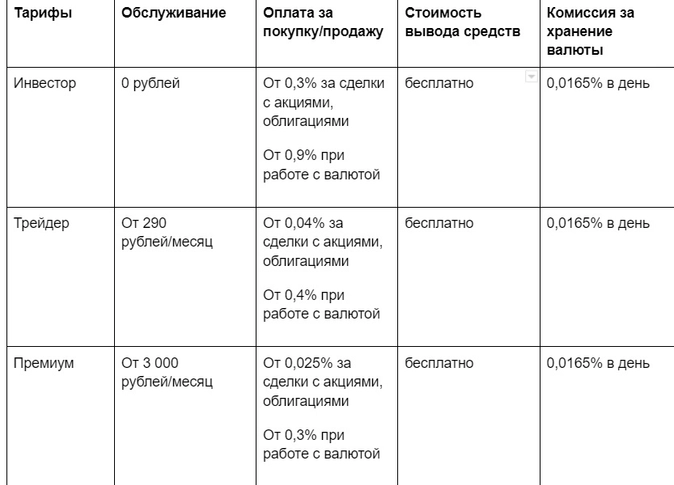

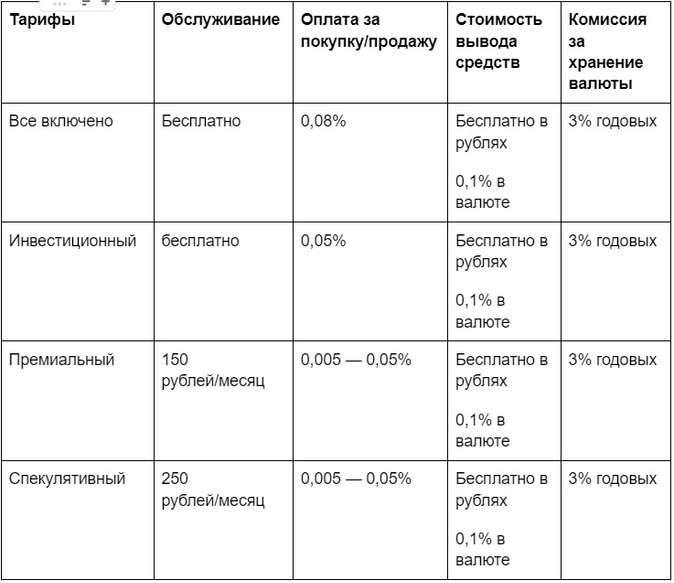

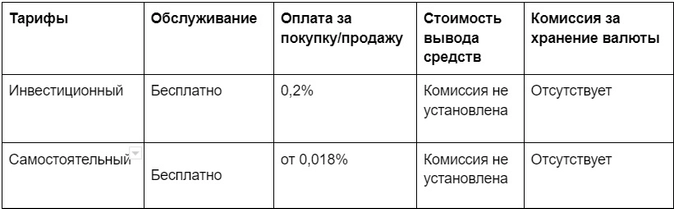

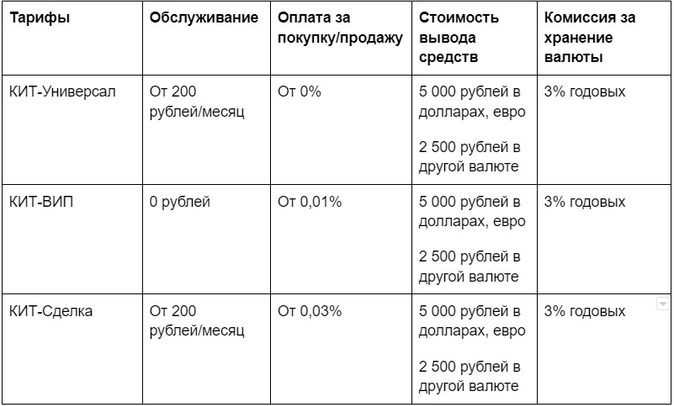

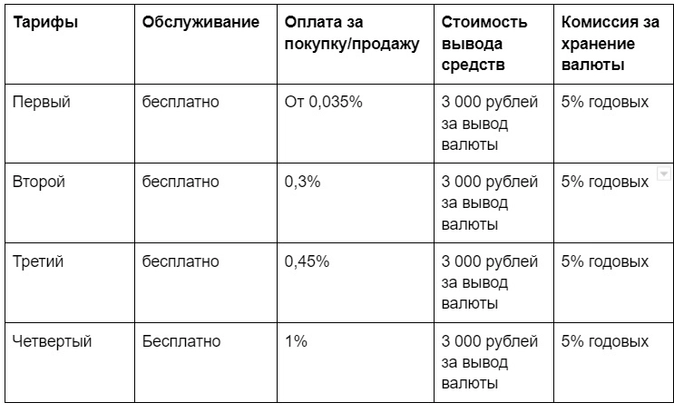

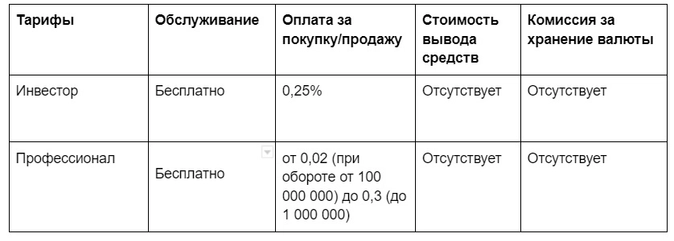

Отдельного внимания заслуживает параметр «стоимость обслуживания». Причем зачастую инвесторы обращают на него внимание в первую очередь. Но на самом деле комиссии брокера мало влияют на результат инвестирования, если только Вы не занимаетесь высокочастотным трейдингом. Комиссии брокера составляют сотые или десятые доли % и взимаются только при совершении сделок. Если брать в расчет стартовые тарифные планы брокеров оставшегося списка, то ни у одного не будет депозитарной комиссии или абонентской платы за обслуживание счета.

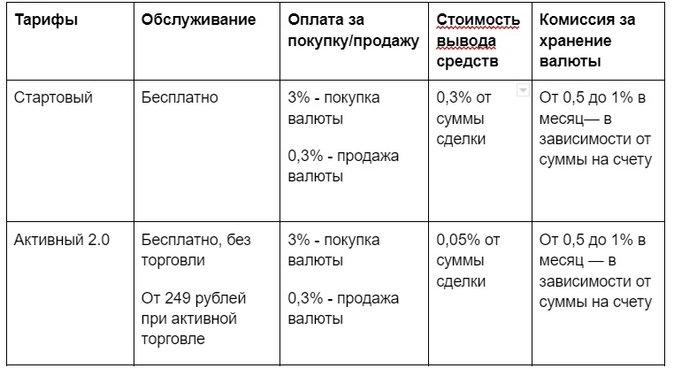

Чтобы был понятен порядок цифр, предположим, что инвестор открыл брокерский счет, завел на него 50 000 руб. и совершил торговый оборот на 100 000 руб. – купил на 50 000 руб. и продал на 50 000 руб. Не стоит искать логику в действиях инвестора – нам пока не важен результат инвестиций, мы именно хотим понять, сколько денег инвестор заплатит за посреднические услуги брокера. Нам важно, чтобы у инвестора были как сделки покупки, так и сделки продажи, потому что у брокера БКС по сделкам покупки комиссия не взимается. При условии подключения к базовым тарифным планам, издержки инвестора для разных брокеров могли бы составить:

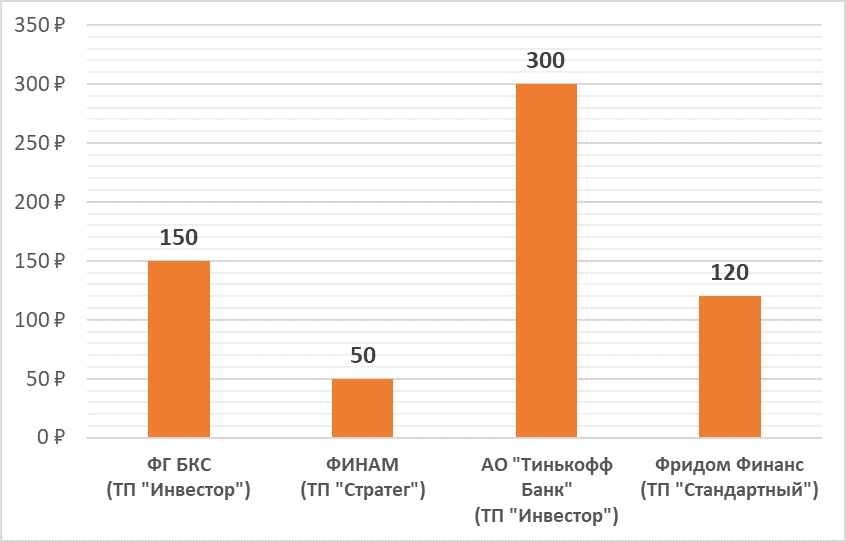

Самые низкие комиссии – у брокера Финам, самые высокие – у брокера Тинькофф. Преимущество первого также нельзя назвать убедительным по той причине, что комиссия в 50 руб. является минимальной фиксированной. Если инвестор будет пополнять счет небольшими суммами, к примеру, по 10000 руб/мес. и совершать на них сделки покупки, то Финам в рейтинге уже будет проигрывать:

Выделим плюсы и минусы 4-х оставшихся российских брокеров.

Брокер ФГ БКС

Брокер ФГ БКС (сокращенно от Брокеркредитсервис) – один из старейших российских брокеров, который, по сути, стоял у истоков развития российского фондового рынка. Основан в 1995 году. Обладает массой лидерских позиций в различных рейтингах и номинациях среди российских брокерских компаний.

Плюсы брокера

-

Это полностью частный финансовый холдинг, который минимально связан с госструктурами. Поэтому брокер не попал под санкции, и на данный момент риски санкций оцениваются как минимальные.

-

Широкая линейка тарифных планов. Для новичков такое разнообразие может показаться минусом (сложно разобраться и не запутаться), но для практикующих инвесторов – это безусловный плюс. Каждый инвестор может подобраться для себя оптимальный тарифный план, подходящий под индивидуальную стратегию инвестирования.

-

Брокер не имеет ограничений по списку инструментов, представленных на российских торговых площадках. БКС одним из первых российских брокеров предоставил доступ своим клиентам к торгам ценными бумагами гонконгских и китайских акций с первичным листингом на Гонконгской бирже. Брокер также предоставляет доступ к международным площадкам. Поправка – доступ к СПб и международным биржам предоставляется только инвесторам со статусом квалифицированного инвестора.

-

Это специализированный брокер, который все свои ресурсы направляет на развитие сервиса и качества оказания брокерских услуг.

-

Разнообразное программное обеспечение для инвестиции и трейдинга – как для начинающих, так и для продвинутых инвесторов.

-

Высокое качество технической и информационной поддержки как для клиентов, так и для не клиентов компании.

Минусы брокера

-

Агрессивный маркетинг, направленный на предложение клиентам-инвесторам готовых инвестиционных продуктов брокера (структурные облигации, ПИФы).

-

Необходимо иметь на счете сумму активов 30 -100 тыс. руб. для того, чтобы не было дополнительной комиссии за использование торгового ПО: 30000 руб. – если Вы используете только ПО для стационарного компьютера, 100000 руб – если Вы используете мобильное приложение для торговли.

-

На ряде тарифных планов есть фиксированного вознаграждение, которое взимается при наличии сделок в отчетном месяце. Поэтому всегда необходимо тщательно изучать предлагаемый тарифный план, а лучше обратиться к брокеру за консультацией.

Брокер Финам

Брокер Финам является финансовой группой, которая предоставляет полный спектр инвестиционных услуг. Финам наравне с ФГ БКС является старейшим участником фондового рынка РФ, который начал свою деятельность практически с момента образования фондового рынка в РФ. Финам кроме лицензии на осуществление брокерской, дилерской и депозитарной деятельности, имеет статус лицензированного Форекс-брокера.

Плюсы брокера

-

Полный доступ к инструментам российских торговых площадок. Есть доступ к международным рынкам. Здесь также делаем оговорку — доступ к иностранным активам СПб и международным площадкам дается инвесторам при наличии статуса квалифицированного инвестора.

-

Финам – единственный российский брокер, дающий возможность открытие брокерского счета несовершеннолетним – детям с 14 лет.

-

Широкая линейка тарифных планов для инвесторов с разным уровнем подготовки и разной торговой стратегией. Для новых клиентов при открытии счета онлайн будет доступен тариф с нулевыми комиссиями брокера за покупку российских акций и облигаций на Московской бирже и СПБ.

-

Разнообразное программное обеспечение для инвестиций и трейдинга.

-

Высокий уровень технической и информационной поддержки клиентов и не клиентов компании. Высокая компетенция и профессионализм сотрудников в инвестиционных вопросах и вопросах брокерского обслуживания.

Минусы брокера

-

Наличие абонентской платы и депозитарной комиссии на большинстве тарифных планов.

-

Даже на стартовом тарифном плане есть минимальная комиссия за сделку, что может не подходить клиентам с небольшими суммами инвестиций или небольшими суммами пополнений счета.

-

Активный маркетинг с предложением готовых продуктов с гарантированной доходностью.

Брокер Тинькофф

Тинькофф – брокер и банк в одном лице. Очень быстро набрал популярность и сместил с первой позиции Сбер по числу открытых брокерских счетов.

Плюсы

-

Негосударственный банк-брокер. То есть минимальные санкционные риски в отличие от Сбер и ВТБ, где риски уже реализованы в 2022 году.

-

Отсутствие минимальных сумм для открытия счета, минимальных сумм для исключения дополнительных комиссий, нет минимальной комиссии за торговые сделки.

-

Прозрачная и понятная линейка тарифных планов, в которой просто невозможно запутаться и не разобраться.

-

Удобство пополнения и снятия средств со счета (с карты и на карту банка Тинькофф), отсутствие комиссии за вывод средств со счета.

-

Высокий уровень клиентская поддержка 24/7 – отдельный телефон поддержки клиентов брокерского обслуживания, Онлайн-помощник на сайте/в приложении брокера, который помогает решать вопросы «здесь и сейчас».

-

Бонусная программа для инвесторов-новичков – подарки в виде акций за открытие счета и за прохождение обучения инвестициям.

-

Брокер известен удобством своего торгового приложения. Это одновременно приложение для торговли, сервис аналитики, социальная сеть для инвесторов и множество других полезных опций.

Минусы

-

Ограничения по списку доступных инструментов. Это одно из критических замечаний, которое можно встретить в «отзовиках» о данном брокере. На каждом тарифном плане брокера есть базовый список инвестиционных инструментов. Для ТП Инвестор недоступен почти весь класс муниципальных облигаций. Брокер безусловно хорош для инвестиций в акции, но вот полноценно реализовать защитную структуру инвестиционного портфеля невозможно.

-

Одни из самых высоких торговых комиссий.

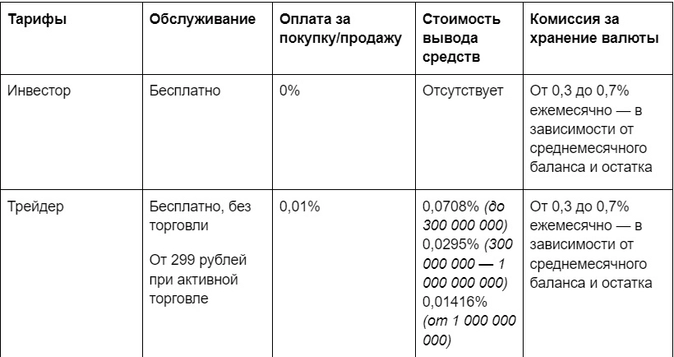

Брокер Фридом Финанс

Брокер Фридом Финанс — инвестиционная компания международного уровня, представленная в нескольких странах.

Плюсы

-

Отсутствие ограничений по списку доступных инструментов. Брокер дает доступ к международным площадкам.

-

Это один из брокеров, в отношении которого не были введены санкции и который привлекает российских инвесторов своей международной представленностью. В российском офисе брокера можно открыть счет в Фридом Финанс Казахстан (а также дистанционно). Такой брокерский счет позволяет российскому инвестору даже без статуса «квал» получить доступ к инструментам международных рынков и снизить риски инвестирования в иностранные акции (при инвестировании в валютные активы через российского брокера по-прежнему сохраняются риски блокировки средств).

-

Отсутствие комиссии депозитария, пороговых торговых комиссий.

-

Высокий уровень клиентской поддержки. Для состоятельных клиентов закрепляется персональный менеджер-советник.

Минусы

-

Немногочисленная филиальная сеть брокера. Но данный недостаток вполне компенсируется возможностью открытия счета дистанционно, хорошей поддержкой брокера (единый тел., поддержка на сайте).

Здесь мы указали плюсы и минусы, которые по нашему субъективному мнению и мнению наших клиентов отличают брокеров оставшегося антисанкционного списка. Если у Вас альтернативное мнение относительно брокеров, попавших под санкции, и Вы считаете их достойными более высокого рейтинга, то можете провести по ним самостоятельное исследование. Для этого скачивайте и изучайте документ, в котором мы разобрали базовые тарифные планы и условия обслуживания по самым популярным российским брокерам. Напишите нашему чат-боту кодовое слово «брокер»

Вывод

Выбор брокера – один из первых этапов погружения в мир инвестиций. До 2022 года всех брокеров российского рынка можно было считать надежными. И каждый из них мог претендовать на статус лучшего. Выбор всегда шел по набору субъективных параметров – удобство приложения, уровень поддержки, величине комиссий и т.д. Но санкции, блокировки активов, переезды активов и счетов инвесторов внесли коррективы в подход к оценке брокера. На первый план наряду с рейтингами, тарифами вышел параметр оценки санкционного риска.

В нашей статье мы внесли коррективы в алгоритм выбора брокера и провели свою оценку российских брокеров. В лидерах рейтинга оказались частные брокеры, которые не связаны с госструктурами и поэтому имеют минимальные санкционные риски. Трое из них (БКС, Фридом Финанс, ФИНАМ) – специализированные российские брокеры. Тинькоф – банк и брокер в одном лице. Тинькоф в данном списке проигрывает высокими комиссиями и ограничениями по списку доступных инструментов. Фридом Финанс выгодно отличается возможностью выхода на международные рынки с минимальными рисками и без статуса «квала». При этом и БКС, и ФИНАМ также могут быть рассмотрены инвесторами – они не имеют ограничений по выбору инструментов, в том числе дают возможность валютно диверсифицировать инвестиции, пусть и в усеченном варианте.

И конечно, самое важное, о чем нужно помнить инвестору, — не брокер определяет результат Ваших инвестиций, а исключительно выбор инвестиционных активов. Брокер – всего лишь посредник, который дает выход на биржу. Иногда брокер может выступать в качестве советника, предлагать готовые инвестиционные решения. Но лучше задачу выработки инвестиционной стратегии, выбора активов, формирования инвестиционного портфеля взять на себя, так как никто не будет управлять Вашими средствами лучше Вас.

О базовых вопросах инвестирования в теории и с практическими примерами мы рассказываем на наших открытых уроках для инвесторов. Записаться на очередной открытый урок можно по ссылке.

На чтение 12 мин Просмотров 12.8к. Обновлено 11.03.2023

Привет, дружище! 🖐

Отталкиваться я буду от своих личных впечатлений, отзывов в интернете и прочей информации, которую мне удалось найти. Поэтому присаживайся поудобнее и let`s go! 🚀

Хороший брокер — это какой?

В этом рейтинге я буду руководствоваться следующими критериями:

- Мобильное приложение. Оно должно быть простым, удобным и функциональным. Использование мобильного приложения не должно вызывать дополнительных трудностей. Сайт тоже учитывается в этом критерии.

- Ввод/вывод средств. Взаимодействие с деньгами также должно быть максимально удобным, без каких-то подводных камней в виде дополнительных комиссий, ограничений и прочего.

- Техподдержка. У топовых брокеров техническая поддержка должна быть на уровне. Если этого нет, то многие клиенты рискуют наделать ошибок и потерять деньги.

- Дистанционное открытие счета. Куда удобнее начать инвестировать без офисов и очередей. Поэтому брокеры с такой возможностью в почете.

- Комиссия. Чем ниже, тем лучше. Для нас, конечно же, но не для брокера 😉.

- Выбор ценных бумаг. Чем больше акций, облигаций, ETF-фондов можно купить через конкретного брокера, тем лучше.

- Минимальная сумма для открытия счета. У некоторых брокеров могут быть повышенные комиссии, если твой счет меньше, чем необходимо.

- Сборы и фиксированные платежи. Сюда входит размер платы за депозитарное обслуживание (хранение твоих ценных бумаг в депозитариях) и размер сборов, если бюджет ниже минимального.

- Возможность вывода дивидендов и купонов с ИИС. Хороший брокер позволяет выводить дивиденды и купоны с индивидуального инвестиционного счета (ИИС) на карту. Многие используют эту тему, чтобы потом опять вносить средства на ИИС и получать больший налоговый вычет. Кто-то живет на деньги с дивидендов и купонов, поэтому наличие такой функции максимально важно.

- Личный опыт. Как мой, так и опыт моих друзей и знакомых, которые занимаются инвестициями.

ТОП лучших брокеров России

#1. Тинькофф Инвестиции

Самый популярный брокер, которым пользуюсь и я сам. Активно продвигается Тинькофф Банком, постоянно проводит акции, раздает бонусы, запускает обучающие движухи для начинающих. У Тинькофф Инвестиций лидирующая позиция по количеству активных клиентов — свыше 1.2 млн.

Самое удобное мобильное приложение.

Советник. Вполне годный вариант собрать портфель для новичков.

Социальная сеть для инвесторов Пульс.

Мгновенный вывод на карту без комиссии.

Бесплатное обслуживание. Комиссия только за сделки.

Быстрое открытие счета. Особенно если уже есть счет в Тинькофф Банке.

Премиум-доступ к IPO, ценным бумагам и структурным продуктам.

Индекс активности и настроения российских инвесторов. Он показывает какие бумаги сейчас активно покупают, а какие продают.

Счет можно пополнять только с карты Тинькофф Банка.

Не выводят купоны облигаций по ИИС.

#2. Альфа Инвестиции

Альфа Банк — главный конкурент Тинькофф Банка. С недавнего времени, они стали конкурировать и в сфере инвестиций. Сначала был Альфа Директ, теперь на его месте появился более совершенный инструмент — Альфа Инвестиции.

Удобное мобильное приложение.

Невысокие комиссии.

Легко открыть счет без визита в банк.

Бесплатное обслуживание.

Большой выбор ценных бумаг.

Рейтинги и инвестиционные идеи от аналитиков Альфа-Банка.

Техподдержка отвечает сравнительно медленно.

Наличие депозитарной комиссии (информация о которой скрыта со страницы тарифных планов).

#3. ВТБ Мои Инвестиции

Неплохой брокер, который пользуется спросом среди инвесторов. Причем, как начинающих, так уже и закоренелых профи. У него достаточно плюсов, но и минусы тоже есть. О них ниже.

Низкие комиссии.

Одни из самых выгодных тарифов для начинающих.

Крутое функциональное приложение.

Дивиденды по ИИС легко вывести на карту.

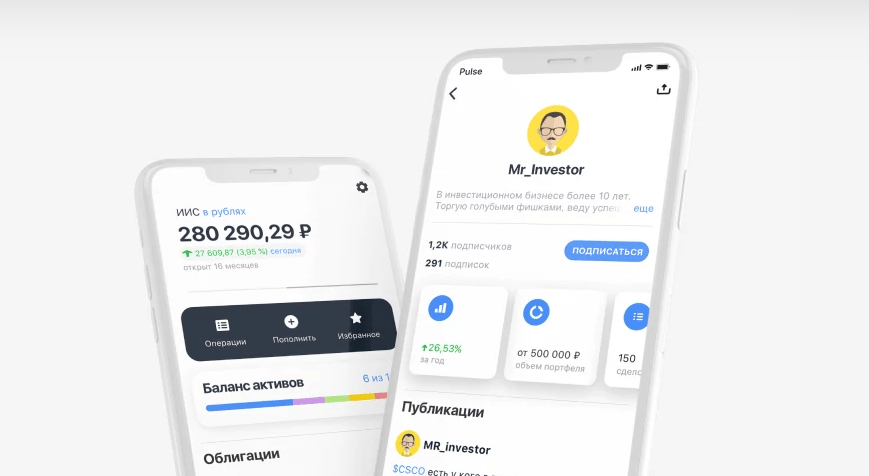

Робот-советник, который собирает персональный портфель.

Школа инвестора (теория и практика для новичков).

Можно покупать и продавать БПИФы ВТБ (аналог ETF) без комиссии.

Широкий выбор инструментов.

Офисы и банкоматы по всей России.

Пользователи отмечают плохое качество технической поддержки.

При покупках через приложение не пишется комиссия.

#4. Сбер Инвестиции

Инвестиции от одного из крупнейших банков — Сбера. Реклама этого брокера заполонило все ТВ и контекстную рекламу в интернете.

Мобильное приложение с простым интерфейсом.

Инвестировать можно начать от 1000 рублей.

Инвестиционные идеи, аналитика и новости прямо в приложении.

Можно инвестировать через Сбер Онлайн (обычное банковское приложение), либо же скачать отдельное.

Брокерский счет можно открыть онлайн.

Дивиденды и купоны можно выводить на карту.

Низкие комиссии.

Надежность брокера. Все-таки Сбер — один из самых крупных банков России.

Люди активно жалуются на плохую техподдержку (как в чате, так и по телефону).

При покупках не пишется комиссия.

#5. БКС Брокер

Достаточно старый брокер (работает уже 25 лет), который пользуется уважением и считается настоящей классикой на рынке. До сих пор с ним все было хорошо, а значит не доверять ему нет причин.

Надежный брокер, который уже четверть века на рынке.

Широкий выбор инструментов (долларовые фонды ETF, еврооблигации, персональный брокер и т. д.).

Счет можно открыть онлайн.

Дивиденды по ИИС можно выводить на счет.

Различные варианты и тарифы как для новичков, так и для более опытных инвесторов.

Обучение для инвесторов.

Слишком сложно для новичков. Взаимодействие с другими брокерами на порядок проще.

Для некоторых операций необходимо самолично ехать в офис.

При покупках через приложение не пишется комиссия.

Агрессивный маркетинг (могут слишком навязчиво предлагать свои продукты и услуги).

#6. Финам

Когда-то финам был обычным сайтом про финансы. Теперь это брокер, филиалы которого можно найти практически в каждом более-менее крупном городе.

Много инструментов фондового рынка.

Более-менее сносное мобильное приложение.

Неплохая техподдержка.

Слишком сложный для начинающих.

Много тарифов, в которых не каждый разберется.

Рассчитан на трейдеров. Не лучший выбор для долгосрочных инвестиций.

В приложении не показываются комиссии.

#7. Открытие брокер

Еще один классический брокер, который уже заслужил авторитет и доверие инвесторов.

Расширенные инструменты. .

Небольшая комиссия на покупку валюты.

Комиссия на вывод.

Если на счете меньше 50 000 рублей, будут брать доп. комиссию.

Иногда меняют тарифы, просто оставив уведомление на сайте.

Заключение

Это были все достойные брокеры, который заслуживают внимания. Если ты знаешь что-то, что я пропустил мимо рейтинга — пиши в комментариях.

Мне и другим начинающим инвесторам будет полезно.

До скорых встреч на страницах AWayne.biz 😉🖐.

( 8 оценок, среднее 5 из 5 )

Интернет-предприниматель и создатель этого блога. Бросил универ, работаю удаленно и развиваю бизнес в интернете с 2017-го года.

Основные способы заработка: сайты, арбитраж трафика, партнерские программы, фриланс. Сейчас присматриваюсь к офлайн-бизнесу.

Увлекаюсь инвестированием, видеоиграми, хожу в фитнес-клуб.

Добавляйте блог в закладки и почаще заглядывайте, буду очень рад 😊.

Оцените автора

( 8 оценок, среднее 5 из 5 )

В 2021 году я сделал аналитику со скорингом лучших российских брокеров, которая собрала более 90000 просмотров. В связи с определенными событиями в мире пришлось актуализировать скоринг по брокерам, т.к. произошли большие изменения.

Я выбрал самых надежных брокеров в России и сделал скоринг по основным и важным параметрам из их тарифных планов, дополнительно указав на их плюсы и минусы. Все аналитические данные доступны в табличном виде, вам останется только ознакомиться и сделать свой выбор.

Я не являюсь представителем брокерских компаний. В статье нет реферальных ссылок и мне никто не платил. Статья подготовлена по просьбам подписчиков моего авторского канала в Telegram — «ETP Trading».

Каких брокеров России будем анализировать

Ранее на сайте Московской биржи был раздел со статистикой по ведущим операторам фондового рынка, где мы могли скачать таблицу со списком брокеров отсортированным по количеству активных клиентов. Теперь же такие данные исчезли и больше недоступны

Кстати, если сравнивать август 2021 и декабрь 2021, то количество клиентов Тинькофф выросло на 1.9%, Сбербанка на 4.7%, а вот у Альфа-Банка было падение на 1.7%. Было бы очень интересно посмотреть актуальную статистику спустя 1 года, но увы и ах, анализируем по тем данным, что есть.

По объему клиентских операций доступна статистика также только за декабрь 2021 года, новой и актуальной статистики нет.

Соберем в единую таблицу брокеров по обороту и кол-ву клиентов, и приведем к натуральному логарифму, чтобы нивелировать сильный разброс по показателям. Суммировав данные мы получили:

Дополнительно был проведен опрос в канале:

Соединим в одно целое показатели, т.к. некоторые брокеры из мосбиржи не подходят для трейдинга или инвестиций, уберем брокеров под санкциями и добавим тех, которые дают больше инструментов и возможностей для торговли.

Итоговый список брокеров:

- АО «Тинькофф Банк»

- Финам

- ФГ БКС

- Цифра Брокер

Брокеры, которые были ранее на обзоре, но сейчас их не будет, т.к. они находятся под санкциями, а их функционал сильно ограничен:

- Сбербанк

- Альфа-банк

- Открытие

Все брокеры в рейтинге Московской Биржи по умолчанию имеют все необходимые документы и разрешения, поэтому в их надежности можно не сомневаться.

Чтобы вам было удобно изучить всю информацию и сравнить условия по всем брокерам, а также посмотреть расчеты, я свёл данные в одну «Google Таблицу».

Дополнительно рекомендую сохранить данную статью в закладки.

Какие параметры будут сравниваться

Размер комиссии

Когда вы проводите сделку, то брокер берет за это комиссию, которая в основном и выступает основным заработком брокера.

Абонентская плата за иностранную валюту

Некоторые брокеры для минимизации рисков ввели абонентсткие платы за наличие иностранной валюты выше определенного значения. На текущий момент это очень важный параметр, который стоит учитывать.

Доступ к иностранным бумагам

Обычно российский инвестор получает доступ к иностранным акциям, например, таким как Tesla, Apple, Microsoft и т.д. через Санкт-Петербургскую Биржу. Некоторые брокеры предоставляют доступ к иностранным бумагам напрямую, тем самым позволяя избежать дополнительного посредника в виде СПБ Биржи и удивительных спасений денег клиентов за счет блокировки акций со стороны ЦБ.

Терминалы и приложения

В последнее время все сводится к мобильным приложениям брокеров и их собственным терминалам. Чем больше вариантов для торговли, тем лучше.

Ввод и вывод средств

Важна скорость пополнения и вывода средств, а также отсутствие внутренних комиссий или дополнительных платежей.

Доступ торговли фьючерсами и опционами

Чем больше торговых инструментов дает брокер, тем больше у вас направлений для торговли.

Про данные и какие тарифы я выбирал

Некоторые брокеры предоставляют большое кол-во тарифов тем самым запутывая своих потенциальных клиентов. Я отобрал самые оптимальные для инвестиций и трейдинга. Различные VIP и маркетинговые тарифы с 0% комиссией не учитывались. Ссылки на тарифы дополнительно приведены в названиях брокеров.

Обзор российских брокеров 2023

Плюсы:

- Очень удобное мобильное приложение.

- Прозрачная тарифная политика.

- Социальная сеть «Пульс».

- Обучающие программы.

- Поддержка 24/7

Минусы:

- Высокая комиссия на базовом тарифе.

- ОГРОМНАЯ комиссия на торговлю фьючерсами. Например у других брокеров комиссия за 1 контракт фьючерса на пару доллар/рубль будет стоить до 1 рубля, то в Тинькофф стоимость будет 240 рублей на базовом тарифе.

- Отсутствие сторонних терминалов.

- Присутствуют технические проблемы, когда пропадают фьючерсы и акции, невозможно зайти в приложении или исчезновение всех денег.

- Платный доступ к бумагам, которые у всех брокеров бесплатны для квалифицированного инвестора.

- Хранение валюты 3% годовых.

Плюсы:

- Доступ напрямую к биржам NYSE и NASDAQ.

- Терминал QUIK предоставляется бесплатно.

- Квалифицированная поддержка.

Минусы:

- Невероятных масштабов бюрократия. Например, чтобы вам поменять email, вам необходимо лично ехать в офис и подавать письменное заявление на смену электронной почты.

- Могут самолично запретить покупать определенные акции, например, из-за угрозы делистинга.

- Скрытые комиссии и сборы.

- Огромная технологическая пропасть! Вы должны быть готовы к рассинхрону между терминалом на сайте и мобильным приложением, т.е. вы можете купить акции в терминале, но они не будут отображаться в приложении, тоже самое и с зачислением средств на счет. Застывание цены на графиках. Отображение случайных чисел в стакане, а также не срабатывающие заявки.

- Хранение валюты 7% годовых.

Плюсы:

- Лояльность и применение персональных тарифов.

- Прямой доступ к NYSE и Nasdaq.

- Стабильная работа сервиса и приложения.

- Огромное количество программ для торговли.

Минусы:

- Разные счета для иностранных рынков и для РФ рынка.

- На срочном рынке каждый клиринг обновляют точку входа.

- Платное пополнение баланса.

- Вывод средств ~ 3 дня.

- Не информативная статистика по сделкам и портфелю.

- Хранение валюты 5% годовых.

Плюсы:

- Прямой доступ на NYSE и т.п.

- Нет скрытых комиссий.

- Самые низкие комиссии на рынке.

- Нет абонентской платы за хранение валюты на счете.

Минусы:

- Полное отсутствие лояльности, ее просто нет.

- Личный менеджер только по телефону, с ним никак не связаться письменно через приложение.

- Ужасное мобильное приложение, которым невозможно пользоваться, где: цена на графиках идет с запозданием в 20 минут, уведомления приходят с задержкой в до 1 часа, вместо привычных таймфреймов какие-то периоды, где 1 месяц и 1 год это дневной тамфрейм, а часовой это 15 минутный, дополнительно ко всему этому скачущая в разные стороны средняя цена позиции.

- Сомнительный собственный терминал с плохим юзабилити.

Какие можно подвести итоги?

Самое главное это определиться со своим стилем торговли, например, это могут быть инвестиции, трейдинг или скальпинг. После того, как вы определитесь со стилем торговли выбирайте того брокера, который подходит вам больше всего по параметрам.

Оптимальное решение, это брать полученные данные и применять к ним описанные ранее плюсы и минусы у каждого из брокеров, я их не стал учитывать в итоговой оценке по скорингу.

Итоговый скоринг в рейтинге брокеров 2023

Если по сухим цифрам, то лучше Цифра Брокер (в основном за счет лучших условий по валюте), но если учитывать общее состояние брокеров, плюсы и минусы, то в инвестициях я бы предпочел Финам, т.к. комиссия очень маленькая, а в трейдинге Цифра Брокер.

Например, БКС тоже отлично подходит для трейдинга, но в нем есть маркетинговые уловки (как и в Финаме) связанные с комиссиями, якобы смотрите, у нас комиссии маленькие, но только они прибавляют к ним еще комиссии биржи, когда в Тинькофф или Цифра Брокер они уже включены.

С другой стороны БКС и Цифра брокер имеют ужасную техническую составляющую, вы должны всегда держать в голове, что вы можете из-за неконтролируемой вами переменной в виде сбоев на стороне брокера потерять деньги, которые вам брокер не возместит.

Тинькофф был бы 100% лидером, если бы не жадность в виде комиссий, отсутствия QUIK, а также наличия прямого доступа NYSE, Nasdaq. Сейчас же это красивый, но посредственный брокер, которого необходимо просто опустить от себя и выбрать вариант получше.

Чтобы вам было удобно изучить всю информацию и сравнить условия по всем брокерам, а также посмотреть расчеты, я свёл данные в одну «Google Таблицу».

Нужно помнить, что любые инвестиции связаны с риском, можно как заработать деньги, так и потерять их. Я рекомендую тщательно взвешивать все инвестиционные решения и изучать разные точки зрения на перспективы той или иной бумаги.

Свою точку зрения на инвестиции и трейдинг с использованием технического анализа я регулярно публикую в Telegram-канале «ETP Trading». Буду благодарен за подписку!

- ТОП 10 надежных брокеров в 2023 году

- Рейтинг брокеров по комиссии

- Рейтинг брокеров по оборотам

- Как выбрать хорошего брокера

- Заключение

Кто такие брокеры? Их мы видим в голливудских фильмах, амбициозных и дерзких, с легкостью заключающих выгодные сделки и богатеющими у нас на глазах. Но брокеров мы встречаем не только в кино. Это вполне реальная профессия, которая заключается в посредничестве между продавцом и покупателем. А поскольку нас интересуют сделки на биржах, то и говорить мы будем о биржевых брокерах.

Биржевой брокер работает на фондовом рынке от имени и за счет частных клиентов и компаний. Он помогает им выгодно купить, а затем еще выгоднее перепродать активы и заработать на разнице. Разумеется, делает он это не бесплатно, а за комиссионное вознаграждение.

Если вы начинающий инвестор и решили открыть свой первый счет на бирже, то для успешного старта вам необходимо найти стабильного и надежного инвестиционного брокера. Вам нужен партнер, который поможет сориентироваться в потоке информации, разобраться в том, как устроен рынок и на какие моменты обращать особое внимание.

Тех, кто предоставляет брокерские услуги, на рынке сейчас много. А вот выбор честных брокеров, сконцентрированных не на собственной выгоде, а на профите клиентов, не так широк. А поскольку географический фактор еще больше сужает этот выбор, то для жителей небольших удаленных городов ключевой является возможность открытия счета онлайн.

Какой брокер самый лучший — однозначно нельзя сказать. Топ 10 лучших брокеров для торговли составляется на основании множества критериев. Так, существует независимый рейтинг брокеров по количеству клиентов.

Выбирать посредника для покупки акций и других биржевых активов нужно на основании индивидуальных требований. Какого брокера выбрать и как находить лучшие условия из существующих на данный момент на рынке — мы расскажем в нашем обзоре и подробно остановимся на рейтинге самых надежных посредников для выгодных биржевых сделок. 👇

Рейтинг брокеров – это наглядный и удобный инструмент, необходимый для выбора надежной биржевой платформы. ТОП лучших брокеров формируется на основании комплексной оценки работы сервиса: год основания, лицензия, условия сотрудничества, рейтинг пользователей, надежность, отзывы и тд.

Сравнение брокеров необходимо для объективного отражения их деятельности и предоставления пользователям возможности выбрать лучшего из них.

Итак, рейтинг ТОП 10 самых надежных брокеров 2023:

1. Финам 🥇

Адрес: https://www.finam.ru

- Одна из наиболее широких линеек инвестиционных услуг в мире;

- На рынке с 1994 года;

- Динамично развивающийся, глобальный брокер: представительства в 90 городах по всему миру, клиенты из 40+ стран;

- Продукты: брокерское обслуживание на российском и международных рынках, доверительное управление активами, банковские услуги, Форекс, рынки капитала, ИИСы;

- 0 ₽ за сделки на фондовом рынке Московской биржи;

- Обороты на фондовом рынке: 468 млрд руб;

- Обороты на срочном рынке: 2 176 млрд руб;

- Обороты на валютном рынке: 409 млрд руб;

- Размер брокерской комиссии зависит от выбранного тарифного плана;

- Вывод в рублях — без комиссии;

- Комиссия за вывод в долларах и евро — 0,07%;

- Бесплатная демо-версия;

- Мобильное приложение Finam Trade для Android и iOS.

Зарегистрироваться в Финам

2. XM 🥈

Адрес: https://www.xm.com

- Лицензируемый и регулируемый брокер с мировым именем;

- 2,5 млн трейдеров из 190 стран мира;

- 1000+ торгуемых инструментов: 55+ валютных пар, Форекс, контракты CFD на акции, фьючерсы, индексы, металлы и энергоносители;

- Мультиязычный интерфейс: 23 языка, в том числе русский;

- 16 популярных платформ для торговли: MT4, MT5, XM WebTrader и другие;

- Персональные менеджеры счетов;

- Ежедневные торговые сигналы, обзоры и бесплатный анализ рынка Форекс;

- Демо-счет с виртуальными $100 000 на счету;

- Счет XM Ultra Low;

- 20+ премий в области Форекса.

Зарегистрироваться в XM

3. Открытие Брокер 🥉

Адрес: https://open-broker.ru

- Более 25 лет успешной деятельности на финансовом рынке;

- Мгновенное открытие счета без минимального депозита, абонентской платы и скрытых комиссий;

- 4 тарифных плана для разных целей и с разными условиями;

- Решения для быстрого старта: ИИС, Иностранные торговые площадки, Премиум;

- Возможность открыть несколько субсчетов на одном счете;

- Способы пополнения и вывода: банковский перевод, наличные, перевод со счета другого брокера, перечисление с банковской карты Сбербанка;

- Максимальный рейтинг надежности ААА.iv;

- Программа лояльности O. InveStore! и начисление бонусных баллов;

- Кэшбек до 50% за сделки;

- Тренер по инвестициям и индивидуальные консультации;

- Торговля через личный кабинет и мобильные приложения для iOS и Android.

Зарегистрироваться в Открытие Брокер

4. Тинькофф Инвестиции

Адрес: https://www.tinkoff.ru/invest/

- Лучший инвестиционный сервис в мире (по версии Global Finance);

- Создание заявки онлайн и открытие брокерского счета онлайн за 5 минут;

- Мгновенный вывод на карту: в любое время, без комиссий, в том числе в валюте;

- Бесплатное обслуживание, комиссия только за сделки;

- Доступ к 11 000+ ценным бумаг (акции, облигации, ETF);

- Покупка валюты от $1 или €1;

- Круглосуточная поддержка в чате;

- Мобильное приложение Тинькофф Инвестиции: скачать в Google Play или HUAWEI App Gallery.

Зарегистрироваться в Тинькофф Инвестиции

5. Interactive Brokers

Адрес: https://interactivebrokers.co.uk/ru

- Одна из ведущих фирм по ценным бумагам с акционерным капиталом более $9 млрд;

- Брокерская и дилерская деятельностью на более 135 рынках по всему миру;

- Лицензии от SEC, FINRA, NYSE, FCA и других международных регулирующих органов;

- Представительства в США, Швейцарии, Канаде, Гонконге, Великобритании, Австралии, Венгрии, России, Японии, Индии, Китае и Эстонии;

- Широкий спектр инструментов: акции, опционы, фьючерсы, Форекс, фиксированный доход и фонды;

- 23 валюты;

- Низкая брокерская комиссия на основе объемов торговли;

- Разные типы счетов: частные, совместные, пенсионные, трастовые, семейные, институциональные;

- Самые низкие ставки маржи (до 50% ниже, чем в среднем в индустрии);

- Поддержка лучшей цены исполнения (система маршрутизации IB SmartRouting);

- Награды 2020: лучший онлайн-брокер для активных трейдеров, для международных трейдеров, для инвесторов в пенсионные фонды.

Зарегистрироваться в Interactive Brokers

6. БКС Брокер

Адрес: https://broker.ru

- Крупнейший брокер в России, занимающий топовые позиции на Московской Бирже;

- 600 000+ клиентов (+15 000 новых каждый месяц);

- Более 25 лет на финансовом рынке;

- Открытие счета онлайн и возможность торговать уже через 5 минут;

- Пополнение счета: с карты любого банка через приложение “БКС Мир инвестиций”, по реквизитам со счета в любом банке, через кассы БКС, с карты “Брокер” в личном кабинете;

- Тарифные планы под разные стили торговли (+специальные условия для трейдеров с большими оборотами);

- Карта “Брокер” с выгодными возможностями и бонусами;

- Мобильное приложение “БКС Мир инвестиций” для Android и iOS.

Зарегистрироваться в БКС Брокер

7. ВТБ Инвестиции

Адрес: https://www.vtb.ru/personal/investicii/

- Доступ к широкому набору инвестиционных инструментов Группы ВТБ;

- Брокерский счет от 1 руб с гибким сроком инвестирования;

- Индивидуальный инвестиционный счет (ИИС) от 1 руб со сроком инвестирования от 3 лет;

- 10 000+ инструментов для инвестирования (акции, облигации, ОФЗ-ны, валюта);

- Самостоятельные инвестиции, инвестиции с помощью робота-советника, а также доверительное управление;

- Стартовый капитал для инвестиций — от 1000 рублей;

- Доступ к IPO и SPO;

- Статус квалифицированного инвестора (доступ к эксклюзивным инструментам);

- Мультикарта ВТБ с кешбэком;

- Возможность собрать демо-портфель, торгуя на учебном демо-счете.

Зарегистрироваться в ВТБ Инвестиции

8. Сбербанк Инвестор

Адрес: https://www.sberbank.ru/ru/person/investments/sbinvestor

- Открытие счета бесплатно онлайн;

- Возможность торговать с любой суммы (большинство инструментов доступны от 1000 руб);

- Самостоятельное управление и готовые портфели от аналитиков Сбербанка для всех типов инвесторов;

- Государственные и корпоративные облигации, инвестиционные облигации Сбербанка, все акции с Московской биржи, ETF, валютные операции на внебиржевом рынке;

- Демо-режим на 30 дней;

- Мобильное приложение Сбербанк Инвестор для Android и iOS.

Зарегистрироваться в Сбербанк Инвестор

9. Альфа-Директ

Адрес: https://www.alfadirect.ru/

- 25+ лет на рынке финансовых сервисов;

- Входит в список системно значимых банков, утвержденных Центральным Банком;

- Инструменты: акции РФ, Акции США, акции Европы, валюта, облигации, ETF;

- Покупка и продажа валюты по курсу биржи;

- Тариф “S” для новичков и тариф “Альфа-трейдер” для активных трейдеров и инвесторов;

- Бесплатный ввод и вывод в RUR, USD, EUR, GBP;

- Способы пополнения: любое отделение Альфа-Банка, сторонний банк, интернет банк Альфа-Клик, мобильное приложение Альфа-Банка.

Зарегистрироваться в Альфа-Директ

10. Exante

Адрес: https://exante.eu/ru

- Международная инвестиционная компания, предоставляющая прямой доступ к 50+ финансовым рынкам с единого счета;

- Лицензия на предоставление финансовых услуг от двух европейских регуляторов: MFSA и CySEC;

- Гибкие торговые инструменты и IT инфраструктура из более 400 серверов;

- Доступ к 300 000+ финансовым инструментам с единого мультивалютного счета на любом устройстве;

- Доступные инструменты: акции и ETF, фиатные и цифровые валюты, металлы, фьючерсы, опционы, фонды, облигации;

- White Label решения;

- Пополнение счета в рублях, евро, американских, канадских и австралийских долларах, швейцарских франках, фунтах стерлинга, японских иенах, новозеландских долларах, польских злотых;

- Ввод и вывод средств при помощи банковских переводов;

- Комиссия только за торговлю;

- Маржинальная торговля;

- Круглосуточная поддержка на русском языке от персонального менеджера (email/телефон/чат).

Зарегистрироваться в Exante

Рейтинг брокеров по комиссии

Ценным критерием при выборе хорошего брокера для финансовых сделок на биржевом рынке является конечно же размер комиссионного вознаграждения, которое пользователь платит за посреднические услуги. Сотрудничать хочется с надежной и проверенной компанией, которая предоставляет новейшие разработки интернет-трейдинга и берет за свои услуги минимальную комиссию.

Чем больше сумма покупки акций, тем меньше комиссия брокера.

Получите бесплатный видео-курс по трейдингу

При сравнении тарифов у различных брокеров нужно определить:

- Какую общую комиссию вы будете платить брокеру. Зависит от объема ваших вложений и насколько активно вы будете совершать сделки: больше и чаще → комиссия будет меньше;

- Имеется ли фиксированная часть комиссии (абонентская плата), либо комиссия удерживается лишь по факту совершенной сделки;

- Будете ли вы использовать маржинальное кредитование;

- Какие условия оказания депозитарных услуг: комиссия депозитария включена в общую комиссию брокера или удерживается отдельно;

- На каких условиях предоставляется торговый терминал и информационная поддержка.

ТОП 10 брокеров с самыми выгодными комиссионными условиями приведен в таблице:

| # | Брокер | Комиссия за сделки | Дополнительная комиссия |

|---|---|---|---|

| 1 | ФИНАМ | Фондовый рынок РФ — 0% от оборота; Срочный рынок РФ — от 10 коп. за контракт; Валютный рынок РФ — от 0,00275%; Фондовый рынок США — от 0,00944% от оборота; Срочный рынок РФ — от 50 центов за контракт; |

Комиссия за выплату дохода — 0%; Комиссия депозитария — 0 руб; Абонентская плата — 0 руб; |

| 2 | XM | 0,01% – 0,1% за сделку | С бездействующего счета ежемесячно списывается комиссия в размере $5 или весь баланс счета, если сумма баланса меньше $5; |

| 3 | Открытие Брокер | Зависит от тарифа: Все включено — 0,05% за сделку; Инвестиционный — 0,025% за трейд; Премиальный — 0,005-0,05% за сделку; Спекулятивный — 0,005-0,05% за сделку; | Комиссия на вывод — 1,75% от суммы вывода; |

| 4 | Тинькофф Инвестиции | Зависит от тарифа: Тариф Инвестор — 0,3% от суммы; Тариф Трейдер — от 0,05% от суммы; Тариф Премиум — 0,025% от суммы; | Для сделок с внебиржевыми ценными бумагами — от 0,25 до 4%, в зависимости от актива; |

| 5 | Interactive Brokers | 0,01% – 0,15% | Комиссия за содержание счета: 2000—100 000 $ — 10 $ в месяц, 2000 $ — 20 $; больше 100 000 $ — бесплатно; Вам меньше 25 лет — 3 $; |

| 6 | БКС Брокер | Зависит от тарифа: Инвестор — 0,1%; Трейдер — 0,015 – 0,05%; Инвестор Про — 0,015% – 0,3%; Трейдер Про — 0,015 – 0,045%; | Комиссия за обслуживание счета: Инвестор — 0 ₽/мес; Трейдер — 199 ₽/мес при наличии операций; Инвестор Про — 299 ₽/мес при наличии операций; Трейдер Про — 299 ₽/мес при наличии операций; |

| 7 | ВТБ Инвестиции | Зависят от тарифа.

Например, Инвестор стандарт: Сделки с ценными бумагами и валютой 0,0413% от суммы; Сделки с ценными бумагам 0,01 % от суммы; и др. |

Ввод и вывод — без комиссий; Сделки на срочном рынке — 1 ₽ за контракт; Сделки на внебиржевом рынке — от 0,15% от суммы сделки; |

| 8 | Сбербанк Инвестор | На фондовом рынке Московской биржи: Объем до 1 000 000 ₽ — 0,06%; Объем 1 000 000-50 000 000 ₽ — 0,035%; Объем 50 000 001 ₽ и выше — 0,018%; Инвестиционный: 0,03%; На валютном рынке Московской биржи: от 0,02% до 0,2%; На срочном рынке Московской биржи: 0,5 ₽ за срочные сделки, 10 ₽ за принудительное закрытие позиций; |

Сделки на внебиржевом рынке. Самостоятельный: 0,17% или 1,5%; Инвестиционный: 0,1% или 1,5%; |

| 9 | Альфа-Директ | Тариф “Альфа-Трейдер”: Операции с ценными бумагами — от 0,014% для биржевого рынка и от 0,1% для внебиржевого; Операции с валютой — от 0,011%; Операции с фьючерсами — от 0,5 биржевого сбора;

Тариф “S”: Операции с ценными бумагами — 0,3% (кроме фьючерсов); Операции с валютой — 0,3% (кроме фьючерсов); Операции с фьючерсами — от 0,5; биржевого сбора; |

Обслуживание — бесплатно; |

| 10 | EXANTE | 0,01% – 0,1% за сделку | Комиссия 90 евро за торговлю любыми инструментами через EXANTE Trade Desk; Комиссия за снятие — 30 EUR или эквивалентная сумма; Комиссия 90 евро за персонализированные отчеты и документацию по запросу клиента. |

Рейтинг брокеров по оборотам

Большое количество клиентов говорит о высоком уровне доверия к брокеру, что напрямую сказывается на торговых объемах и говорит о надежности сервиса.

Чем больше активных трейдеров, тем больше обороты и выше позиция брокера в общем рейтинге.

Уровень надежности к крупным брокерам со стороны пользователей также выше, чем к площадкам с небольшими суточными оборотами. 🚩

Рейтинг брокеров по торговым объемам:

| # | Брокер | Оборот, руб/мес |

|---|---|---|

| 1 | БКС Брокер | 1 044 009 114 864 |

| 2 | Сбербанк Инвестор | 472 913 900 978 |

| 3 | ВТБ Инвестиции | 427 968 756 533 |

| 4 | Тинькофф Инвестиции | 203 855 160 614 |

| 5 | Открытие Брокер | 182 021 800 896 |

| 6 | ФИНАМ | 151 317 692 294 |

| 7 | Альфа-Директ | 96 628 498 738 |

Как выбрать хорошего брокера

Вы решили открыть свой первый счет на бирже и теперь стоите перед задачей как правильно выбрать брокера. Какого посредника выберете, так ваш инвестиционный корабль и поплывет. Поэтому перед тем, как вкладывать деньги, стоит уделить должное внимание вопросу Как найти хорошего брокера?

Есть несколько основных критериев, которые должны быть присущи хорошему брокеру. Надежность финансовой организации, предоставляющей брокерские услуги, в первую очередь базируется на высоких торговых оборотах, количестве клиентов и сроке существования на фондовом рынке. Это базовые, но самые важные параметры, которые фигурируют во всех руководствах “Как найти хорошего брокера фондового рынка”. Однако, помимо этих базовых требований, есть более субъективные параметры.

Так, для одного пользователя важно получить доступ к иностранным акциям и облигациям, тогда как второй первостепенное внимание обращает на комиссии и тарифы.

Какой брокер вам больше подойдет, зависит от вашего опыта работы с биржевыми активами и целей, которые вы преследуете. 🚩

Выделяют 3 типа участников рынка: новички, активные трейдеры и инвесторы.

- Для начинающих участников, у которых еще не сформировалась своя стратегия поведения, на первый план выходят квалификация и профессионализм персонала, способного оказать компетентную и быструю помощь на этапе знакомства с рынком.

- Для активных трейдеров, к которым относят среднесрочных и краткосрочных трейдеров, основным критерием при выборе лучшего брокера является низкая активная комиссия, то есть комиссия которая берется с оборота по сделкам, невысокая стоимость маржинального кредитования, а также различные инструменты, ориентированные на спекулятивную работу.

- Для инвесторов приоритетными показателями являются отсутствие фиксированных комиссий, доступ к максимальному количеству биржевых площадок и финансовых инструментов, а также возможность оперативных переводов.

Существует ряд критериев, которые нужно принимать в расчет, выбирая брокера. Дальше разберем 10 основных. 👇

Минимальная стартовая сумма

Этот показатель особенно важен для новичков, оперирующих небольшими суммами. Некоторые брокеры специально создают высокие пороги входа на рынок, чтобы работать только с крупными клиентами. А начинающих инвесторов интересует возможность открыть счет с небольшим капиталом, поэтому они отдают предпочтение брокерам, которые предъявляют минимальные требования к стартовой сумме.

Открытие счета онлайн

Возможность открыть счет удаленно, без необходимости посещать офис брокера, является критичным параметром для пользователей из удаленных регионов. Для них возможности сотрудничества с надежными брокерами географически ограничены, и создание заявки онлайн — единственный способ.

Размер комиссий

Как мы уже отмечали, все брокеры работают за комиссионное вознаграждение и имеют свою тарифную политику, на основании которой взимают определенную плату за свои услуги. При выборе брокера стоит учитывать не только общий размер комиссии (комиссия брокера + депозитарий), но и обращать внимание на пороговые комиссии и ежемесячную плату за обслуживание счета, которые могут быть незаметны для инвестора с миллионными капиталами, но существенны для пользователя с небольшим инвестиционным счетом.

Многие брокеры предлагают клиентам широкую линейку тарифов с разными условиями по комиссиям. Плата брокеру может также уменьшаться при росте торгового оборота. ✅

Фиксированные платежи

Помимо комиссий за сделку, некоторые брокеры взимают фиксированные платежи за создание и обслуживание счета, депозитарий и тд. Обращайте внимание на дополнительные комиссии, ведь они могут “съедать” часть вашей прибыли.

Квалифицированный персонал и оперативная служба поддержки

Наличие компетентной поддержки особенно важно для начинающих инвесторов, которые только начинают осваивать рынок. В ходе работы могут возникнуть вопросы технического характера, требующие быстрой реакции и эффективных решений

Доступ к иностранным акциям и еврооблигациям

Доступ к данным инструментам, набирающим сейчас все большую популярность, позволяет выходить на перспективные иностранные рынки без дополнительных затрат и отсутствия высоких стартовых порогов.

Удобный сайт и приложение

Мультиплатформенный доступ к торговле расширяет возможности трейдера. Удобный веб-сайт + функциональной мобильное приложение — позволяют торговать из любой точки мира в любое время.

Пополнение и вывод денег

Возможность пополнять брокерский счет разными способами, а также выгодно выводить средства — один из важнейших критериев при выборе брокера. За ввод и вывод средств, как правило, комиссия на взимается.

Вывод дивидендов на карту

Для некоторых трейдеров и инвесторов крайне важно, чтобы при работе с брокером можно было выводить капитал на банковскую карту.

Заключение

Если вы только начинаете осваивать торговлю на бирже, то для успешного старта вам необходимо найти честного и надежного брокера, который станет вашим партнером и помощником. При этом можно создавать как собственный инвестиционный портфель, так и воспользоваться готовыми решениями от лучших аналитиков. Также можно выбрать тарифный план, который соответствует вашему капиталу и стилю торговли.

В любом случае вы будете платить брокеру комиссию (это его заработок). Но прибыль от эффективных сделок перекроет ваши затраты (при условии, что брокер действительно помогает вам зарабатывать).

Вы уже знаете, как выглядит топ лучших брокеров в 2023 году, а также на основании каких критериев их выбирать. Но определиться с “вашим” брокером поможет только практика. Не бойтесь пробовать разные варианты: экспериментируя, вы набираетесь опыта и лучше узнаете рынок. 😉

Другое. Напишите ваш ответ в комментариях

5.97%

Проголосовало: 921

Подробнее

Автор статей и менеджер редакции. Эксперт в области права и финансов. Опыт работы в банковской и образовательной сферах, а также в информационных изданиях юридической и экономической направленности.

Подробнее

Эксперт и руководитель сайта. Организовал более 100 офлайн-мероприятий для крипто- и блокчейн-энтузиастов на площадке Altcoin Club. Руководил разработкой блокчейн-платформы по токенизации активов, торговых роботов для криптовалютного рынка. Инвестор в криптовалюты.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

При подготовке рейтинга Бробанк не сотрудничал ни с одним из брокеров, которые вошли в топ. В обзоре использована информация, которая доступна в открытых источниках на сайтах брокеров, Банка России и российских бирж. Критерии для сравнения лучших брокеров приведены в отдельном разделе. В итоговой таблице топ-7 наиболее популярных российских брокеров, которые предоставляют услуги частным инвесторам и трейдерам.

-

Что нового у инвесторов в 2022 году

-

Основные критерии выбора лучшего брокера

-

Лицензия Банка России

-

Рейтинг компании

-

Ограничение по сумме входа для начала инвестирования

-

Доступ к биржам

-

Комиссии брокера

-

Дистанционное открытие счета, обслуживание, техподдержка и клиентский сервис

-

Платформы для сделок

-

Дополнительные критерии выбора брокера

-

Как не допустить ошибку при выборе лучшего брокера

-

Рейтинг лучших брокеров на Мосбирже

-

По числу зарегистрированных клиентов

-

По количеству ИИС

-

По объему клиентских операций

-

Рейтинг брокеров Санкт-Петербургская биржа

-

Критерии сравнения лучших брокеров России

-

Топ лучших брокеров в 2022 году

-

Резюме

Что нового у инвесторов в 2022 году

Инвестиции в России становятся все более популярны у частных инвесторов. Растет финансовая грамотность населения и на фондовый рынок приходит все больше новых участников. Самыми быстрыми темпами этот рынок прирастает в последние 2-3 года. 2021 год оказался богат на события и развитие новых тенденций, которые повлияли на работу российских бирж и инвесторов.

Наиболее значимые события в 2021 году:

- большинство брокеров отказывается от платы за депозитарное обслуживание;

- на рынке брокерских услуг приходит все больше российских банков, что облегчает новым участникам доступ к фондовому рынку;

- брокеры отказываются от сложных тарифных планов, создают простые и удобные форматы, которые понятны любому пользователю – без срытых комиссий и переплат;

- Банк России ввел обязательное тестирование для неквалифицированных инвесторов, если они хотят проводить сделки, связанные с повышенным уровнем риска.

Однако 2022 год стал большим испытанием для всех участников торгов — российских бирж, брокеров и частных инвесторов. Фондовый рынок РФ столкнулся с небывалой до этого ситуацией. Ограничения повлияли на работу большинства самых популярных брокеров.

Но рынок к этому моменту был в хорошей форме. Лидирующие в 2021 года российские брокеры доказали, что у теперешнего инвестора и инвестора десятилетней давности совершенно разные потребности и уровень подготовки. Если в 2011 году в России занимались инвестициями только частные лица с высоким уровнем профессиональной подготовки. То после 2015-2017 года на рынок пришли миллионы новых участников, у которых другие потребности.

На апрель 2022 года по данным Мосбиржи зарегистрировано почти 32,7 млн счетов физлиц. При том что на декабрь 2021 их было чуть больше 26,6 млн. Это говорит о том, что несмотря на кризис в 2022 году продолжился приток новых частных инвесторов. С января по апрель на фондовый рынок пришло 6 млн новых клиентов.

По наблюдениям за потребностями инвесторов, можно выделить такие критерии — доступное мобильное приложение, выход на фондовый рынок без громоздких программных продуктов и изучения сложного механизма торгов. Если брокер это не учтет, его обязательно подвинут более успешные клиентоориентированные конкуренты.

В условиях санкций, появились и более весомые критерии, на которые ориентируются инвесторы при выборе брокера. Например, доступ к иностранным активам или сделки с валютой.

Основные критерии выбора лучшего брокера

При выборе брокера инвесторы и трейдеры руководствуются разными критериями, но можно из десятков параметров выделить те, которые важны для большинства клиентов:

- лицензия Банка России, которая обеспечивает законность сотрудничества с брокером;

- рейтинг компании, присужденный рейтинговыми агентствами, который гарантирует надежность брокера;

- ограничение по сумму входа для начала инвестирования;

- доступ к биржам и торговым инструментам – для диверсификации портфеля у инвестора должна быть возможность купить активы, который выпущены не только в разных валютах, но и разными странами. Этот критерий стал одним из самых важных после введения множественных санкций в отношении участников финансового рынка РФ;

- комиссии брокера – чем меньше затраты на услуги посредника, тем больше выгода для инвестора;

- дистанционное открытие счета, высокое качество обслуживание, техподдержки и общий клиентский сервис – сегодня выигрывают те, кто быстрее всех решает вопросы клиентов, а не просто вежлив в чате;

- программное обеспечение – чем больше возможностей у инвестора, тем выше шанс успешно проводить сделки в нужное время и в нужном месте.

По российскому законодательству у частных инвесторов не ограничено количество брокерских счетов. Поэтому можно подать заявки в 2-3 компании. Посмотреть, чей сервис нравится больше уже на этом этапе, а потом сравнивать другие критерии. Более подробно о том, зачем открывать сразу несколько брокерских счетов.

Большинство российских брокеров не берут плату за ведение брокерского счета, если по нему не проводят сделки. Но это не догма, поэтому абонентскую плату и ее размер важно обязательно проверить. Если выбрать брокеров без абонентской платы, никаких затрат при открытии даже 2-3 пустых счетов не будет.

При этом важно следить за тарифами. Брокер может ввести плату уже после начала сотрудничества, а если денег не будет, начнут накапливаться долги. Начать инвестирование можно по сути и с одного брокерского счета. А уже по мере наработки инвестиционного опыта и накоплении капитала, сравнивайте условия своего брокера с ближайшими конкурентами и новыми успешными игроками.

Лицензия Банка России

По данным Банка России на апрель 2022 года в РФ зарегистрирован 513 профессиональный участников рынка ценных бумаг, в том числе:

- коммерческие организации;

- некоммерческие финансовые организации;

- инвестиционные советники – индивидуальные предприниматели.