|

Инвестиционный менеджмент (тест с ответами Синергия) |

||||||

|

||||||

|

||||||

|

Узкоспециализированный материал для профессиональных инвесторов

и слушателей курса Fin-plan «Секреты фундаментального анализа».

Финансово-экономические расчеты чаще всего сопряжены с оценкой распределенных во времени денежных потоков. Собственно для этих целей и нужна ставка дисконтирования. С точки зрения финансовой математики и теории инвестиций этот показатель является одним из ключевых. На нем построены методы инвестиционной оценки бизнеса на основе концепции денежных потоков, с его помощью осуществляется динамическая оценка эффективности инвестиций как реальных, так и фондовых. На сегодняшний день существует уже более десятка способов выбора или вычисления этой величины. Овладение этими методами позволяет профессиональному инвестору принимать более взвешенные и своевременные решения.

Но, прежде чем переходить к методам обоснования этой ставки разберемся в ее экономической и математической сущности. Собственно к определению термина «ставка дисконтирования» применяются два подхода: условно математический (или процессный), а также экономический.

Классическое определение ставки дисконтирования проистекает из известной денежной аксиомы: «деньги сегодня дороже, чем деньги завтра». Отсюда ставка дисконтирования – это некоторая процентная величина, позволяющая привести стоимость будущих денежных потоков к их текущему стоимостному эквиваленту. Дело в том, что на обесценивание будущих доходов влияет много факторов: инфляция; риски неполучения, или недополучения дохода; упущенная выгода, возникающая при появлении более доходной альтернативной возможности вложения денежных средств в процессе реализации уже принятого инвестором решения; факторы системного характера и другие.

Применяя ставку дисконтирования в своих расчетах, инвестор приводит, или дисконтирует ожидаемые будущие денежные доходы к текущему моменту времени, тем самым учитывая выше перечисленные факторы. Дисконтирование позволяет инвестору также анализировать денежные потоки, распределенные во времени.

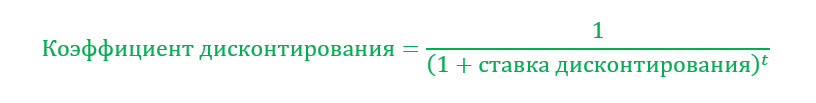

При этом нельзя путать ставку дисконтирования и коэффициент дисконтирования. Коэффициентом дисконтирования обычно оперируют в процессе расчетов, как некой промежуточной величиной, посчитанной на основе ставки дисконтирования по формуле:

где t – номер прогнозного периода, в котором ожидаются денежные потоки.

Произведение будущей величины денежного потока и коэффициента дисконтирования и показывает текущий эквивалент ожидаемого дохода. Однако математический подход не объясняет то, каким образом рассчитывается сама ставка дисконта.

Для этих целей применяется экономический принцип, согласно которому ставка дисконтирования – это некоторая альтернативная доходность сопоставимых инвестиций с одинаковым уровнем риска. Рациональный инвестор, принимая решение о вложении денежных средств, согласится на осуществление своего «проекта» только в том случае, если его доходность окажется выше альтернативной и доступной на рынке. Это непростая задача, поскольку сопоставить варианты инвестирования по уровню риска очень сложно, особенно в условиях недостатка информации. В теории принятия инвестиционных решений эта проблема решается путем разложения ставки дисконтирования на две составляющие – безрисковая ставка и риски:

Безрисковая ставка доходности одинакова для всех инвесторов и подвержена только рискам самой экономической системы. Остальные риски инвестор оценивает самостоятельно, как правило, на основе экспертной оценки.

Существует множество моделей обоснования ставки дисконтирования, но все они в том или ином виде соответствуют этому базовому фундаментальному принципу.

Таким образом, ставка дисконтирования всегда складывается из безрисковой ставки и суммарного инвестиционного риска конкретного инвестиционного актива. Отправной точкой в этом расчете является именно безрисковая ставка.

Безрисковая ставка

Безрисковая ставка (или ставка доходности свободная от риска) – это ожидаемая норма доходности активов, по которым собственный финансовый риск равен нулю. Другими словами, это доходность по абсолютно надежным вариантам вложения денежных средств, например, по финансовым инструментам, доходность которых гарантирована государством. Акцентируем внимание на том, что даже для абсолютно надежных финансовых вложений абсолютный риск не может отсутствовать (в этом случае и ставка доходности стремилась бы к нулю). В безрисковую ставку как раз и заложены факторы рисков самой экономической системы, рисков, на которые не может повлиять ни один инвестор: макроэкономические факторы, политические события, изменения законодательства, чрезвычайные антропогенные и природные события и т.п.

Следовательно, безрисковая ставка отражает минимально возможную доходность, приемлемую для инвестора. Безрисковую ставку инвестор должен выбрать для себя самостоятельно. Можно рассчитывать среднюю величину ставки из нескольких вариантов потенциально безрисковых инвестиций.

При выборе безрисковой ставки инвестор должен учитывать сопоставимость своих вложений с безрисковым вариантом по таким критериям как:

-

Масштаб или суммарная стоимость инвестиций.

-

Инвестиционный период или горизонт инвестирования.

-

Физическая возможность осуществления вложений в безрисковый актив.

-

Эквивалентность номинирования ставок в валюте, и другие.

В качестве безрисковой рекомендуется выбирать процентную ставку на уровне следующих вариантов:

-

Ставки доходности по срочным рублевым депозитам в банках высшей категории надежности. В России к таким банкам относят Сбербанк, ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк и ряд других, перечень которых можно посмотреть на сайте Центрального банка РФ. При выборе безрисковой ставки данным способом необходимо учитывать сопоставимость срока инвестирования и периода фиксации ставки по вкладам.

Приведем пример. Воспользуемся данными сайта ЦБ РФ. По состоянию на август 2017 г. средневзвешенные процентные ставки по депозитам в рублях на срок до 1 года составили 6,77%. Эта ставка и является безрисковой для большинства инвесторов, осуществляющих инвестирование на срок до 1 года;

-

Уровень доходности по российским государственным долговым финансовым инструментам. В этом случае безрисковая ставка фиксируется в виде доходности по облигациям федерального займа (ОФЗ). Эти долговые ценные бумаги эмитируются и гарантируются Министерством финансов РФ, поэтому считаются самым надежным финансовым активом в РФ. При сроке до погашения 1 год ставки по ОФЗ составляют на текущий момент от 7,5% до 8,5%.

-

Уровень доходности по иностранным государственным ценным бумагам. В данном случае безрисковая ставка приравнивается к доходности государственных облигаций США со сроками обращения от 1 года до 30 лет. Традиционно экономика США международными рейтинговыми агентствами оценивается на наивысшем уровне надежности, а, следовательно, доходность их государственных облигаций и признается безрисковой. Однако следует учитывать, что безрисковая ставка в этом случае номинирована в долларовом, а не рублевом эквиваленте. Поэтому, для анализа инвестиций в рублях необходима дополнительная корректировка на так называемый страновой риск;

-

Уровень доходности по российским государственным еврооблигациям. Такая безрисковая ставка также номинирована в долларовом эквиваленте.

-

Ключевой ставки ЦБ РФ. На момент написания этой статьи ключевая ставка составляет 9,0%. Считается, что эта ставка отражает цену денег в экономике. Рост этой ставки влечет удорожание кредита и является следствием нарастания рисков. Применять этот инструмент следует с большой осторожностью, так как это все-таки директивный, а не рыночный показатель.

-

Ставки рынка межбанковского кредитования. Эти ставки носят индикативный характер и более приемлемы по сравнению с ключевой ставкой. Мониторинг и перечень этих ставок опять же представлен на сайте ЦБ РФ. Например, по состоянию на август 2017 г.: MIACR 8,34%; RUONIA 8,22%, MosPrime Rate 8,99% (1 день); ROISfix 8,98% (1 неделя). Все эти ставки носят краткосрочный характер и представляют доходность по операциям кредитования наиболее надежных банков.

Расчет ставки дисконтирования

Для расчета ставки дисконтирования безрисковую ставку следует увеличить на рисковую премию, которую принимает на себя инвестор, осуществляя те или иные инвестиции. Оценить все риски невозможно, поэтому инвестор самостоятельно должен принять решение о том, какие риски и как должны быть учтены.

На величину рисковой премии и в конечном итоге ставку дисконтирования наибольшее влияние оказывают следующие параметры:

-

Размер компании-эмитента и стадия ее жизненного цикла.

-

Характер ликвидности акций компании на рынке и их волатильность. Наиболее ликвидные акции генерируют меньший риск;

-

Финансовое состояние эмитента акций. Стабильное финансовое положение повышает адекватность и точность прогнозирования денежного потока компании;

-

Кредитный рейтинг и кредитная история компании;

-

Деловая репутация и восприятие компании рынком, ожидания инвесторов в отношении компании;

-

Отраслевая принадлежность и риски, присущие этой отрасли;

-

Степень подверженности деятельности компании-эмитента макроэкономической конъюнктуре: инфляции, колебанию процентных ставок и валютных курсов и т.п.

-

В отдельную группу рисков выносят так называемые страновые риски, то есть риски вложения в экономику конкретного государства, России например. Страновые риски как правило уже включены в безрисковую ставку, если сама ставка и безрисковая доходность номинированы в одинаковых валютах. Если же безрисковая доходность в долларовом эквиваленте, а ставка дисконтирования нужна в рублях тогда необходимо будет добавить еще и страновой риск.

Это лишь краткий перечень рисковых факторов, которые могут быть учтены в ставке дисконтирования. Собственно, в зависимости от способа оценки инвестиционных рисков и различаются методы расчета ставки дисконтирования.

Кратко рассмотрим основные методы обоснования ставки дисконта. На сегодняшний день классифицированы более десятка методов определения этого показателя, однако все они группируются следующим образом (от простых к сложным):

-

Условно «интуитивные» — основаны скорее на психологических мотивах инвестора, его личном убеждении и ожиданиях.

-

Экспертные, или качественные — основаны на мнении одного или группы специалистов.

-

Аналитические – базируются на статистике и рыночных данных.

-

Математические, или количественные — требуют математического моделирования и обладания соответствующими знаниями.

«Интуитивный» способ определения ставки дисконтирования

По сравнению с остальными методами данный способ является самым простым. Выбор ставки дисконтирования в данном случае никак не обоснован математически и представляет собой лишь желание инвестора, либо его предпочтение об уровне доходности своих вложений. Инвестор может опираться на свой предыдущий опыт, либо на доходность аналогичных вложений (не обязательно собственных) в том случае, если информация о доходности альтернативных инвестиций ему известна.

Чаще всего ставка дисконтирования «интуитивно» рассчитывается приближенно путем умножения безрисковой ставки (как правило, это просто ставка по депозитам или ОФЗ) на некий поправочный коэффициент 1,5, или 2 и т.д. Таким образом, инвестор как-бы «прикидывает» для себя уровень рисков.

Например, мы при расчете дисконтированных денежных потоков и справедливой стоимости компаний, в которые планируем инвестировать, как правило используем следующую ставку: средняя ставка по депозитам, умноженная на 2, если речь идет о голубых фишках и применяем более высокие коэффициенты, если речь идет о компаниях 2-го и 3-го эшелона.

Данный способ наиболее прост для частного инвестора практика и применяется даже в крупных инвестиционных фондах опытными аналитиками, однако он не в почете среди ученых экономистов, поскольку допускает «субъективность». В связи с этим мы в этой статье дадим обзор и других методов определения ставки дисконтирования.

Расчет ставки дисконтирования на основе экспертной оценки

Экспертный метод применяется тогда, когда инвестиции сопряжены с вложением средств в акции компаний новых отраслей или видов деятельности, стартапов или венчурных фондов, а также когда отсутствует адекватная рыночная статистика или финансовая информация о компании эмитенте.

Экспертный метод определения ставки дисконтирования заключается в опросе и усреднении субъективного мнения различных специалистов об уровне, например, ожидаемой доходности конкретных инвестиций. Недостатком такого подхода является относительно высокая доля субъективизма.

Повысить точность расчетов и несколько нивелировать субъективные оценки можно разложив ставку на безрисковый уровень и риски. Безрисковую ставку инвестор выбирает самостоятельно, а оценку уровня инвестиционных рисков, примерное содержание которых мы описали ранее, осуществляют уже эксперты.

Метод хорошо применим для инвестиционных команд, в которых работают инвестиционные эксперты различного профиля (валютные, отраслевые, сырьевые и т.д.).

Расчет ставки дисконтирования аналитическими способами

Аналитических способов обоснования ставки дисконтирования существует достаточно много. Все они опираются на теории экономики фирмы и финансового анализа, финансовую математику и принципы оценки бизнеса. Приведем несколько примеров.

Расчет ставки дисконтирования на базе показателей рентабельности

В данном случае обоснование ставки дисконтирования осуществляется на основе различных показателей рентабельности, которые в свою очередь рассчитываются по данным бухгалтерского баланса и отчета о прибылях и убытках. В качестве базового используется показатель рентабельности собственного капитала (ROE, Return On Equity), но могут быть и другие, например, рентабельность активов (ROA, Return On Assets).

Чаще всего применяется для оценки новых инвест-проектов в рамках уже существующего бизнеса, где ближайшая альтернативная ставка доходности, как раз и есть рентабельность текущего бизнеса.

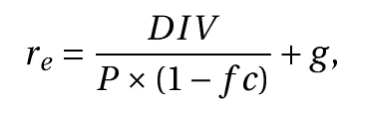

Расчет ставки дисконтирования на основе модели Гордона (модели постоянного роста дивидендов)

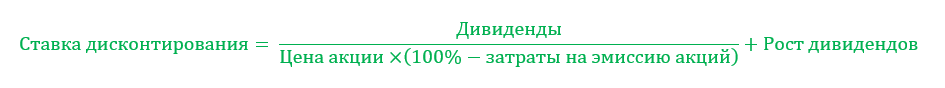

Данный способ расчета ставки дисконтирования приемлем для компаний, выплачивающих дивиденды на свои акции. Этот метод предполагает выполнение нескольких условий: выплата и положительная динамика дивидендов, отсутствие ограничения по срокам существования бизнеса, стабильный рост доходов компании.

Ставка дисконтирования в данном случае равна ожидаемой доходности собственного капитала компании и рассчитывается по формуле:

Данный методы применим для оценки инвестиций в новые проекты компании, акционерами данного бизнеса, которые не контролируют прибыль, а получают лишь дивиденды.

Расчет ставки дисконтирования методами количественного анализа

С позиции теории инвестиций эти методы и их вариации являются основными и самыми точными. Несмотря на множество разновидностей, все эти методы можно свести к трем группам:

-

Модели кумулятивного построения.

-

Модели оценки капитальных активов CAPM (Capital Asset Pricing Model).

-

Модели средневзвешенной стоимости капитала WACC (Weighted Average Cost of Capital).

Большинство из этих моделей достаточно сложны, требуют определенной математической или экономической квалификации. Мы рассмотрим общие принципы и базовые расчетные модели.

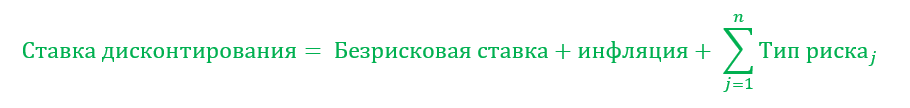

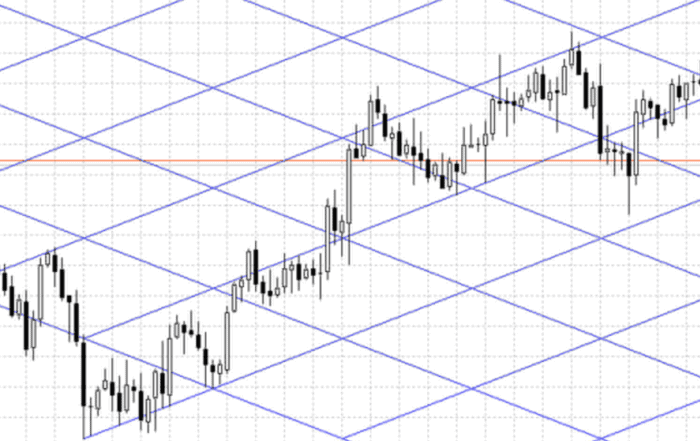

Модель кумулятивного построения

В рамках этого способа ставка дисконтирования представляет собой сумму безрисковой ставки ожидаемой доходности и суммарного инвестиционного риска по всем типам риска. Метод обоснования ставки дисконта на основе рисковых премий к безрисковому уровню доходности используется тогда, когда сложно или невозможно оценить методами математической статистики взаимосвязь риска и доходности инвестиций в анализируемый бизнес. В общем виде формула расчета выглядит так:

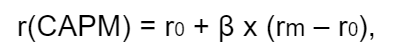

Модель оценки капитальных активов CAPM

Автором этой модели является нобелевский лауреат по экономике У. Шарп. Логика этой модели не отличается от предыдущей (ставка доходности складывается из безрисковой ставки и рисков), различен способ оценки инвестиционного риска.

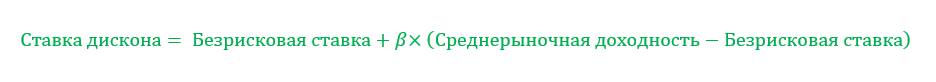

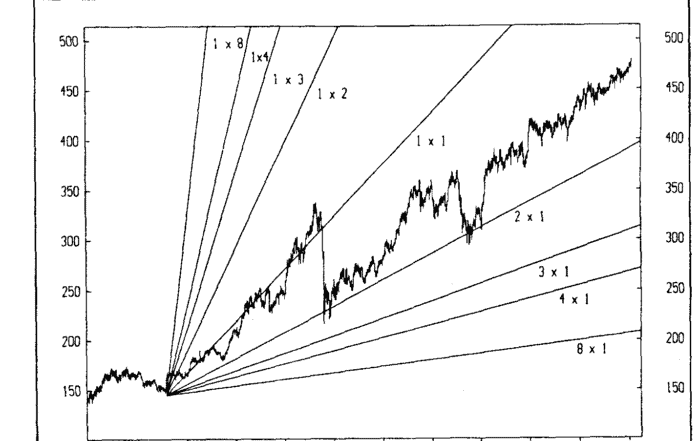

Эта модель считается фундаментальной, поскольку устанавливает зависимость доходности от степени ее подверженности внешним факторам рыночного риска. Эта взаимосвязь оценивается через так называемый «бета»-коэффициент, по сути являющийся мерой эластичности доходности актива к изменению средней рыночной доходности аналогичных активов на рынке. В общем виде модель САРМ описывается формулой:

Где β – «бета»-коэффициент, мера систематического риска, степень зависимости оцениваемого актива от рисков самой экономической системы, а среднерыночная доходность – это средняя доходность на рынке аналогичных инвестиционных активов.

Если «бета»-коэффициент выше 1, то актив «агрессивный» (более доходный, меняется быстрее рынка, но и более рискованный по отношению к аналогам на рынке). Если «бета»-коэффициент ниже 1, то актив «пассивный» или «защитный» (менее доходный, но и менее рискованный). Если «бета»-коэффициент равен 1, то актив «безразличный» (доходность его меняется параллельно рынку).

Рассчитать «бета»-коэффициент инвестор может самостоятельно, на основе методов математической статистики. Как это делать и специальную программу для этого мы даем в курсе «Секретное оружие портфельных инвесторов».

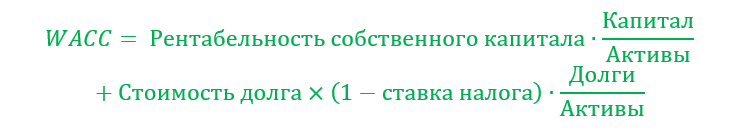

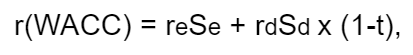

Расчет ставки дисконтирования на основе модели WACC

Оценка ставки дисконтирования на основе средней взвешенной стоимости капитала компании позволяет оценить стоимость всех источников финансирования ее деятельности. Этот показатель отражает фактические затраты компании на оплату заемного капитала, акционерного капитала, иных источников взвешенных по их доле в общей структуре пассива. Если фактическая доходность компании выше WACC, тогда она генерирует некую добавленную стоимость для своих акционеров, и наоборот. Именно поэтому показатель WACC также рассматривают как барьерное значение требуемой доходности для инвесторов компании, то есть ставку дисконтирования.

Расчет показателя WACC осуществляется по формуле:

Конечно же, спектр методов обоснования ставки дисконтирования достаточно широк. Мы описали лишь основные способы, чаще всего применяемые инвесторами в той или иной ситуации. Как мы сказали ранее в нашей практике мы используем самый простой, но достаточно эффективный «интуитивный» способ определения ставки. Выбор конкретного способа всегда остается за инвестором. Обучиться всему процессу принятия инвестиционных решений на практике можно на наших курсах в Школе разумного инвестирования. Глубоким методикам аналитики мы учим уже на втором уровне обучения, на курсах повышения квалификации практикующих инвесторов. Оценить качество нашего обучения и сделать первые шаги в инвестировании можно уже записавшись на наши бесплатные вводные онлайн-семинары.

Если статья была для Вас полезной, поставьте лайк и поделитесь ей с друзьями!

Прибыльных Вам инвестиций!

Тест Синергии «Инвестиционный менеджмент» Цена 250р

1. Инвестиции на микроуровне способствуют … *структурным преобразованиям в экономике страны *стабилизации платежного баланса страны *обновлению основных фондов предприятия *снижению инфляции

2. Инвестиционный менеджмент выполнять планирующую функцию … *может только в области финансовых активов *может, если подобное установлено Правительством РФ *может, это обносится к общим функциям инвестиционного менеджмента *не может

3. Если предприниматель приобрел легковой автомобиль, это считается инвестированием, если он намерен … *использовать автомобиль для поездки с семьей на юг *отремонтировать автомобиль и использовать в личных целях *использовать автомобиль в коммерческих целях

4. К общерыночным функциям РЦБ можно отнести … *предание инвестиционному процессу массового характера *информационную функцию *возможность с помощью ценных бумаг хеджировать риски *возможность осуществления с помощью ценных бумаг денежно-кредитной политики

5. Рынок ценных бумаг (РЦ) является частью совокупного ресурсного рынка … *не является, РЦБ входит в совокупный рынок товаров и услуг *не является, РЦБ — составная часть совокупного финансового рынка *является, т.к. способствует оптимальному распределению ресурсов *не является, РЦБ — это часть совокупного валютного рынка

6. На процесс инвестирования фактор инфляции … *оказывает воздействие *оказывает воздействие, но только в условиях высоких темпов инфляции *оказывает воздействие, но только при инвестировании в ценные бумаги *воздействия не оказывает, т.к. инфляция — это макроэкономический показатель

7. Доходность ценной бумаги за холдинговый период … *вычисляется в рублях *всегда положительная *может быть и положительной, и отрицательной *не зависит от величин выплачиваемых за холдинговый период дивидендов

8. Если коллекционер приобретает за 25 тыс, рублей коллекционную марку ради последующей ее продажи по более высокой цене, в этом случае … *данную покупку вообще нельзя рассматривать как инвестирование *25 тыс, рублей представляют объект инвестирования в нефинансовые средства *25 тыс, рублей являются инвестицией в нефинансовые средства *коллекционная марка является инвестицией в нефинансовые средства

9. Привилегированные акции могут выпускаться различных типов, а значит, у одного эмитента привилегированные акции разных типов могут иметь … *разную номинальную стоимости поскольку закон это не запрещает *только одинаковую номинальную стоимость, поскольку иное запрещено законом *разную номинальную стоимости поскольку номинальная стоимость любых акций в принципе не фиксируется *разную стоимость, но в этом случае нельзя использовать термин «номинальная стоимость», так как он в ходу только для ценных бумаг с фиксированным доходом

10. К объектам инвестирования в реальные средства относятся … *станки и оборудование *акции и облигации банков *драгоценные металлы и предметы коллекционирования *акции и облигации промышленного предприятия

11. Объектом инвестирования в реальные средства может быть … *предмет антиквариата *вексель промышленной компании *квалификация сотрудника фирмы *земельный участок

12. Распределение и соотношение капитальных вложений по отраслям экономики характеризует … *отраслевая структура инвестиций *структура инвестиций по источникам финансирования *технологическая структура инвестиций *воспроизводственная структура инвестиций

13. Проценты не могут начисляться … *по сложной схеме процента *простым методом *относительным методом *непрерывным методом

14. Приобретение Инкомбанком картины К. Малевича «Черный квадрат» можно считать инвестированием, если … банк планировал хранить эту картину свыше одного года планировалось выставлять эту картину для обозрения посетителями банка при покупке эта картина была застрахована в момент покупки имелась в виду ее последующая продажа по более высокой цене

15. Холдинговый период – это период времени … *между моментом вложения капитала в инвестиционный проект и окончанием этого инвестиционного проекта *между началом реализации инвестиционного проекта и его окончанием *в течение которого инвестор не пересматривает сформированный инвестиционный портфель *между моментом вложения инвестиций и получением прибыли

16. На безрисковую процентную ставку влияет фактор … риска инфляции несостоятельности компании

17. Если инвестор сформировал портфель из государственных облигаций с целью получения стабильного дохода, то по склонности к риску такого инвестора, скорее всего, можно отнести к … типу *умеренно-агрессивному *нейтральному агрессивному *консервативному

18. В общем случае процесс формирования портфеля ценных бумаг … *относится к инвестированию, но только если портфель создается на срок свыше 1 года *не относится к инвестированию, так как приобретение ценных бумаг вообще нельзя считать инвестированием *относится к инвестированию, поскольку в этом случае инвестор имеет обычную для инвестирования цель – получение прибыли (доход от вложенных денег) *относится к инвестированию, но только если портфель содержит свыше 51 % акций предприятия

19. Если инвестор приобрел обыкновенную акцию Сбербанка РФ, то можно считать, что таким образом он … *потратил деньги на потребление, поскольку к инвестированию можно отнести приобретение привилегированной акции, а не обыкновенной *приобрел инвестицию *совершил инвестирование *совершил инвестицию

20. Известно, что в основе метода У. Шарпа лежит метод линейного регрессионного анализа, в котором уравнение линейной регрессии связывает … *доходности конкретной акции портфеля и доходности рыночного портфеля *ожидаемые доходности портфеля и дисперсии портфеля *доходности рыночного портфеля и дисперсии *доходности рыночного портфеля дисперсии случайных ошибок акций портфеля

21. К инвестициям можно отнести право … при его использовании как вложение в объекты предпринимательской деятельности собственности на ценные бумаги на участие в выборах на пенсионное обеспечение на очередной отпуск

22. Если инвестор вложил в банк 10000 рублей на один год по 8 % годовых, то через год он будет иметь на вкладе сумму … *18000 руб. *10800 руб. *90000 руб. *10080 руб.

23. Если акция была куплена инвестором за 10 руб., а продана за 9 руб. – … *в данном случае можно говорить о получении положительной доходности, так как отрицательной доходности не существует *в данном случае нельзя говорить о получении отрицательной доходности, так как отрицательную доходность могут обеспечивать облигации, а не акции *это означает, что по данной акции была получена отрицательная доходность *эта ситуация невозможна, т.к. инвестору вообще не разрешается продавать акции ниже цены покупки

24. Если инвестор приобрел ГКО за 980 рублей, то в этом случае … *сумма 980 руб. является краткосрочной инвестицией *купленная облигация является краткосрочной инвестицией *купленная облигация является долгосрочной инвестицией *сумма 980 руб. является долгосрочной инвестицией

25. Акции быть объектом реального инвестирования … *не могут *могут, если их приобретает иностранный инвестор *могут, если инвестор приобретает свыше 10 % уставного капитала АО *могут, если это акции промышленного предприятия

26. В общем случае на рынке ценных бумаг обращаются … *ценные бумаги, а также иные ценности, сделки с которыми фиксируют ценные бумаги (в частности, товары, деньги и т.п.) *исключительно производные от ценных бумаг финансовые инструменты *исключительно ценные бумаги и производные от ценных бумаг финансовые инструменты

27. Доходность инвестирования за один шаг расчета измеряется … *в рублях *в процентах *либо в процентах, либо в рублях – по желанию инвестора *в единицах, устанавливаемых Правительством РФ

28. Решая задачу Г. Марковица по построению границы эффективных портфелей в конечном итоге, инвестор должен вычислить … *коэффициенты корреляции доходностей акций портфеля *минимальную дисперсию портфеля *ожидаемую доходность портфеля *веса акций портфеля

29. Если предприниматель приобрел подержанный легковой автомобиль и потратил на его ремонт 15 тыс. руб., то данные затраты можно отнести к инвестициям, если … *предприниматель приобрел автомобиль ради последующей его продажи после ремонта по более высокой цене *цена приобретения автомобиля не превосходила 15 тыс. рублей *автомобиль имеет пробег не свыше 100 тыс. километров

30. Приобретение бриллианта считать инвестированием … *нельзя *можно, если при покупке бриллианта имеется в виду последующая его продажа по более высокой цене *можно, но только в том случае, если бриллиант приобретается на аукционных торгах *можно, но только если бриллиант имеет вес свыше 10 карат

31. Если уставный капитал открытого акционерного общества составляет 1 млн руб. и состоит из 1 млн обыкновенных акций номинальной стоимостью 1 руб., текущая рыночная цена акции составляет 25 руб. и инвестор покупает 4000 акций на 100 тыс. рублей, то данное вложение денег … *является невозможным, поскольку иностранные инвесторы не имеют права покупать акции российских предприятий *относится к портфельным инвестициям *относится к прямым инвестициям *относится к прямым инвестициям, если это акции промышленного предприятия, и к портфельным – если это акции предприятия торговли

32. Между моментами вложения инвестиций и получения прибыли от инвестирования … *существует временной лаг (холдинговый период) любой длительности *существует временной лаг (холдинговый период), длительность которого не может быть меньше 1 года *не обязательно наличие временного лага *существует временной лаг (холдинговый период), длительность которого устанавливается Правительством РФ

33. Акции являться инвестициями в реальные средства … *не могут, так как вложить в объекты капитальных вложений можно только облигации, но не акции *могут, если они вкладываются в объекты капитальных вложений *не могут, ценные бумаги вообще не относятся к инвестициям *могут, но только если это акции промышленного предприятия

34. К финансовым средствам – объектам инвестирования относятся … *любые ценные бумаги *только долговые ценные бумаги *только акции промышленных предприятий *исключительно государственные ценные бумаги

35. Вложение средств фирмы в проведение диспансеризации ее сотрудников … *можно отнести к инвестированию, но только если сотрудники заняты на вредном производстве и подобные затраты предусмотрены отраслевыми правилами *отнести к инвестированию нельзя, подобные затраты не относятся к инвестиционной деятельности *можно отнести к инвестированию *можно отнести к инвестированию, это можно считать инвестированием в человеческий капитал

36. К административным (прямым) методам государственного регулирования можно отнести … *введение режима наибольшего благоприятствования в торговле *предоставление на конкурсной основе государственных гарантий по инвестиционным проектам *установление нормы обязательных резервов банков *регулирование ставки рефинансирования

37. Долю затрат на оборудование, инструмент, инвентарь в общем объеме капиталовложений характеризует … *структура инвестиций по источникам финансирования *воспроизводственная структура инвестиций *отраслевая структура инвестиций *технологическая структура инвестиций

38. Вложение средств фирмы в строительство нового цеха … *можно отнести к инвестированию *можно отнести к инвестированию, но только если срок строительства превышает один год *не относятся к инвестиционной деятельности *можно отнести к инвестированию, если источником его финансирования служат исключительно собственные средства фирмы

39. Получение образования … *считать инвестированием нельзя, это может быть только инвестицией *считать инвестированием нельзя, т.к. получение образования нацелено только на саморазвитие человека *считать инвестированием нельзя, это относится к социальному воспитательно-образовательному процессу *можно считать инвестированием

40. Станок являться инвестицией … может, если данные станок будет модернизироваться не может, реальные средства не могут являться инвестициями может, если будет вложен в какой-либо инвестиционный объект не может, он может быть только объектом инвестирования

41. В модели Г. Марковица предполагается, что … *цены акций могут иметь корреляционную связь *цены привилегированных акций изменяются случайным образом *изменение цен акций детерминировано *цены акций изменяются случайным образом

42. Доходность может выражаться… *в процентах или коэффициентах *соотношением начальной суммы денег к конечной сумме *соотношением конечной суммы денег к начальной сумме *соотношением разницы начальной и конечной суммы денег к начальной сумме в процентах или денежных единицах

43. Ноу-хау являться инвестицией … *может *может, ноу-хау будет относиться к финансовой группе объектов инвестирования *не может *не может, т.к. является секретом

44. … нельзя отнести к инвестициям *Предметы антиквариата, драгоценные камни, коллекционные марки *Товарный знак, деловую репутацию, интеллектуальную собственность *Станки, оборудование, индивида *Станки, оборудование

45. … не оказывает влияние на инвестиционный климат … *Макроэкономическая ситуация *Эффективность управления компанией *Ставка рефинансирования, устанавливаемая Банком России *Внешний долг страны Законодательство

46. Дисперсия портфеля принимать отрицательное значение … *не может *может, если дисперсии доходностей отдельных акций также отрицательны *может, если доходности акций портфеля становятся отрицательными *может при значительном уровне риска акций портфеля

47. Если инвестор сформировал «портфель роста», то … *его стратегия связана с ожидаемым ростом темпов инфляции *он рассчитывает на рост количества ценных бумаг в портфеле *его надежды связаны с ростом ВВП *он рассчитывает на рост курсовой стоимости ценных бумаг портфеля

48. Главное отличие доходности ценной бумаги от отдачи ценной бумаги в том, что … *доходность рассчитывается за один шаг расчета, а отдаче – за несколько *доходность измеряется в рублях, а отдача – в процентах *доходность – относительная величина, а отдача – нет

49. Ситуация, при которой доходность ценной бумаги за холдинговый период превысит 100 %, … *невозможна теоретически *может произойти, если цена продажи этой ценной бумаги превзойдет цену покупки в 100 раз *может произойти

50. Если инвестор приобрел одну акцию по цене 25,0 руб. и через 5 минут перепродал ее по цене 25,1 руб., то это действие в общем случае считать инвестированием … *нельзя *нельзя, поскольку инвестированием является формирование инвестиционного портфеля, а не единственной акции *можно, если инвестор изначально имел целью перепродажу акции *нельзя, так как при инвестировании холдинговый период должен превышать полгода

51. Если инвестор приобретает акцию промышленного предприятия, тогда можно считать, что он совершил инвестирование … *в ценную бумагу с фиксированным доходом *в финансовое средство *в объект реального капитала *в нефинансовое средство

52. Термин «номинал» для облигации акционерного общества означает … *сумму, которую должно заплатить АО акционеру при ликвидации АО *долю уставного капитала АО, приходящегося на одну облигацию *сумму, которую должно заплатить АО акционеру при погашении облигации *цену, по которой размещаются дисконтные облигации

53. Главная цель инвестиционного менеджмента состоит в том, чтобы … *полностью устранить риск инвестирования *добиться наивысшего дохода от инвестиций *при любом уровне риска обеспечить минимальный риск *при любом уровне дохода от инвестиций *выбрать такую инвестицию, которая давала бы наибольшую выгоду (доход и сопровождалась бы наименьшим риском

54. Фактор риска при инвестировании свидетельствует о том, что … *существует вероятность того, что инвестор не захочет рисковать *существует возможность неполучения ожидаемых от инвестиций результатов *ожидаемый от инвестиций результат будет получен при любом развитии ситуации *на рынке ожидаемый от инвестиций результат может полностью удовлетворить инвестора

55. Если инвестор намерен вложить 1000 акций Газпрома в уставный капитал некоммерческого образовательного учреждения то данные акции… *можно рассматривать как инвестицию *следует считать объектом инвестирования *нельзя рассматривать в контексте инвестиционной деятельности поскольку они вкладываются в некоммерческую организацию

56. К инвестициям можно отнести … *станки, оборудование, товарный знак, деловую репутацию, интеллектуальную собственность, предметы антиквариата, драгоценные камни, коллекционные марки *товарный знак, деловую репутацию, интеллектуальную собственность *предметы антиквариата, драгоценные камни, коллекционные марки *станки, оборудование

57. На процесс инвестирования воздействуют три основные фактора: … *наличие лицензии, финансовые возможности инвестора, инфляция *фактор времени, фактор инфляции и фактор риска *процентная ставка, цены на ресурсы, законодательство *инвестиционный период, уровень инфляции, тип инвестора

58. Выделяют следующие виды управления инвестиционным портфелем: … *агрессивное и нейтральное *нейтральное и пассивное *активное и нейтральное *активное и пассивное

59. Стандартное отклонение в теории Марковица используется для оценки … *риска *риска только оптимального портфеля *весов *весов инвестиционного портфеля, состоящего не более чем из трех акций

60. Инвестор, продав облигацию, оставить за собой право получить по ней причитающийся при погашении номинал … *может, но только в виде процентных сумм *может, если это государственная облигация *может, но только если срок погашения облигации на превышает 1 года *не может, так как это противоречит закону

61. … – это процесс вложения временно свободных денежных средств с целью получения прибыли или иного полезного эффекта *Инвестирование *Инвестиции в реальные средства *Инвестиции *Инвестиции, направленные в финансовые средства

62. На макроуровне инвестиции требуются для … *изменения уровня рыночной процентной ставки *воздействия на уровень безработицы *совершенствования методов управления фирмой *воздействия на объем денежной массы

63. Ковариация доходностей двух акций портфеля … *может быть отрицательной *может быть отрицательной, но только если дисперсии случайных ошибок также отрицательны *не может быть отрицательной *может быть отрицательной, но только для случая хорошо диверсифицированного портфеля

64. …. отсутствие обязательных реквизитов обязательно влечет их ничтожность *Только для эмиссионных ценных бумаг *Для ценных бумаг *Только для документарных ценных бумаг

65. К ценным бумагам с фиксированным доходом можно отнести … *государственную облигацию *привилегированную акцию *опцион эмитента *государственную облигацию, привилегированную акцию и опцион эмитента

66. К объектам инвестирования в реальные средам относятся… *станки и оборудование *акции и облигации банков *драгоценные металлы и предметы коллекционирования *акции и облигации промышленного предприятия

67. Если инвестор приобрел 1000 акций Газпрома на сумму 30 тыс. рублей, то с точки зрения классификации инвестиций по объектам вложения … *30 тыс. рублей относятся к инвестициям в финансовые средства *1000 акций относятся к инвестициям в финансовые средства *1000 акций относятся к инвестициям в реальные средства *30 тыс. рублей относятся к инвестициям в реальные средства

68. Объектом инвестирования в нефинансовые средства может служить *станок иностранного производства *оборудование российского производства *облигация Газпрома *коллекционный предмет

69. Оптимальный портфель *обязательно должен быть эффективным *не обязательно должен быть эффективным, это зависит от отношения конкретного инвестора к риску *не обязательно должен быть эффективным, поскольку в определенных условиях инвестор может в качестве оптимального выбирать и неэффективный портфель *не обязательно должен быть эффективным, так как при высоких уровнях корреляции это условие может не выполняться

70. Известно что в основе метода У. Шарпа лежит метод линейного регрессионного анализа в котором уравнение линейной регрессии связывает… *дисперсии случайных ошибок акций портфеля *доходности конкретной акции портфеля и доходности рыночного портфеля *ожидаемые доходности портфеля и дисперсии портфеля *доходности рыночного портфеля и дисперсии доходности рыночного портфеля

71. Акции быте объемом реального инвестирования… *могут, если это акции промышленного предприятия *могут, если инвестор приобретает свыше 10% уставного капитала АО *не могут *могут, если их приобретает иностранный инвестор

72. В общем случае процесс формирована портфеля ценных бумаг… *относится к инвестированию, но только если портфель содержит свыше 51% акций предприятия *относится к инвестированию, поскольку в этом случае инвестор имеет обычную для инвестирования цель получение прибыли доход от вложенных денег *не относится к инвестированию, так как приобретение ценных бумаг вообще нельзя считать инвестированием *относится к инвестированию, но только если портфель создается на срок свыше 1года

Тест МФПУ Синергия по Инвестициям

(часть вопросов с ответами) средний балл — 93 балла

Помощь в сдаче этого теста студентам МФПУ

ЗДЕСЬ!

Если инвестор приобрел 1000 акций Газпрома на сумму 30 тыс. рублей, то с точки зрения классификации инвестиций по объектам вложения …

|

Технологическая структура инвестиций позволяет судить …

|

Доходность может выражаться…

|

Компьютер может быть …

|

Ситуация, когда для капитальных вложений инвестиционный климат в конкретном регионе будет благоприятным, а для портфельных инвестиций – неблагоприятный, …

|

Суровый климат Сибири воздействовать на инвестиционный климат ее регионов …

|

Ноу-хау являться инвестицией …

|

Процесс формирования портфеля ценных бумаг …

|

Приобретение бриллианта считать инвестированием …

|

Если инвестор приобрел обыкновенную акцию Сбербанка РФ, можно считать, что таким образом он …

|

… нельзя отнести к инвестициям

|

… не оказывает влияние на инвестиционный климат …

|

Если инвестор намерен вложить 1000 акций Газпрома в уставный капитал некоммерческого образовательного учреждения, данные акции …

|

Акции … быть объектом реального инвестирования

|

Рисковая номинальная ставка процента равна …

|

Распределение и соотношение капитальных вложений по отраслям экономики характеризует …

|

Проценты не могут начисляться …

|

Вложение средств фирмы в строительство нового цеха …

|

Вложение средств фирмы в проведение диспансеризации ее сотрудников …

|

К административным (прямым) методам государственного регулирования можно отнести …

|

Долю затрат на оборудование, инструмент, инвентарь в общем объеме капиталовложений характеризует …

|

На безрисковую процентную ставку влияет фактор …

|

Получение образования …

|

К финансовым средствам – объектам инвестирования относятся …

|

Акции являться инвестициями в реальные средства …

|

Инвестиции на микроуровне способствуют …

|

Холдинговый период – это период времени …

|

Между моментами вложения инвестиций и получения прибыли от инвестирования …

|

Мы ответим на все вопросы теста МФПУ Базы данных

Условия ЗДЕСЬ!

Основные понятия финансовых рисков

Финансовые риски связаны с вероятностью потерь финансовых ресурсов (т.е. денежных средств).

- Аналитика бизнеса

- Аналитика бизнес процессов Решения по роли и департаменту Финансовая аналитика

- Основные понятия финансовых рисков

Оглавление

Финансовые риски связаны с вероятностью потерь финансовых ресурсов (т.е. денежных средств).

Под финансовыми рисками понимается вероятность возникновения непредвиденных финансовых потерь (снижения прибыли, доходов, потери капитала и т.п.) в ситуации неопределенности условий финансовой деятельности организации.

Финансовые риски подразделяются на три вида:

- риски, связанные с покупательной способностью денег;

- риски, связанные с вложением капитала (инвестиционные риски);

- риски, связанные с формой организации хозяйственной деятельности организации.

1 группа финансовых рисков. К рискам, связанным с покупательной способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные риски, валютные риски, риски ликвидности.

Инфляционный риск характеризуется возможностью обесценения реальной стоимости каптала (в форме денежных активов), а также ожидаемых доходов и прибыли организации в связи с ростом инфляции.

Инфляционные риски действуют в двух направлениях:

-сырье и комплектующие, используемые в производстве дорожают быстрее, чем готовая продукция

-готовая продукция предприятия дорожает быстрее, чем цены конкурентов на эту продукцию.

ить на материальные, трудовые, финансовые.

Дефляционный риск – это риск того, что при росте дефляции происходит падение уровня цен, ухудшение экономических условий предпринимательства и снижения доходов.

Валютные риски – опасность валютных потерь в результате изменения курса валютной цены по отношению к валюте платежа в период между подписанием внешнеторгового, внешнеэкономического или кредитного соглашения и осуществлением платежа по нему. В основе валютного риска лежит изменение реальной стоимости денежного обязательства в указанный период. Экспортер несет убытки при понижении курса валюты цены по отношению к валюте платежа, так как он получит меньшую реальную стоимость по сравнению с контрактной. Для импортера валютные риски возникают, если повысится курс валюты цены по отношению к валюте платежа. Колебания валютных курсов ведут к потерям одних и обогащению других фирм. Участники международных кредитно-финансовых операций подвержены не только валютному, но и кредитному, процентному, трансфертному рискам.

Риски ликвидности – это риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительской стоимости.

2 группа финансовых рисков. Инвестиционный риск выражает возможность возникновения непредвиденных финансовых потерь в процессе инвестиционной деятельности предприятия. В соответствии с видами этой деятельности выделяются и виды инвестиционного риска: риск реального инвестирования; риск финансового инвестирования (портфельный риск); риск инновационного инвестирования. Так как эти виды инвестиционных рисков связаны с возможной потерей капитала предприятия, они включаются в группу наиболее опасных рисков.

Инвестиционные риски включают в себя следующие подвиды рисков: риск снижения финансовой устойчивости, риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь.

Риск снижения финансовой устойчивости. Этот риск генерируется несовершенной структурой капитала (чрезмерной долей используемых заемных средств), т.е. слишком высоким коэффициентом финансового рычага. В составе финансовых рисков по степени опасности этот вид риска играет ведущую роль.

Риск упущенной выгоды – это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхования, хеджирования, инвестирования и т.п.).

Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Портфельные инвестиции связаны с формированием инвестиционного портфеля и представляют собой приобретение ценных бумаги других активов. Термин “портфельный” происходит от итальянского “portofolio”, означает совокупность ценных бумаг, которые имеются у инвестора.

Риск снижения доходности включает следующие разновидности:

процентные риски;

кредитные риски.

К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами, селинговыми компаниями в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам. Рост рыночной ставки процента ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. При повышении процента может начаться также массовый сброс ценных бумаг, эмитированных под более низкие фиксированные проценты и по условиям выпуска, досрочно принимаемых обратно эмитентом. Процентный риск несет инвестор, вложивший средст средства в среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем (так как он не может высвободить свои средства, вложенные на указанных выше условиях). Процентный риск несет эмитент, выпускающий в обращение среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при текущем понижении среднерыночного процента в сравнении с фиксированным уровнем. Этот вид риска при быстром росте процентных ставок в условиях инфляции имеет значение и для краткосрочных ценных бумаг.

Кредитный риск – опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору. К кредитному риску относится также риск такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга.

Кредитный риск может быть также разновидностью рисков прямых финансовых потерь.

Риски прямых финансовых потерь включают следующие разновидности: биржевой риск, селективный риск, риск банкротства, кредитный риск.

Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т.п.

Селективные риски (лат. selektio – выбор, отбор) – это риск неправильного выбора видов вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля.

Риск банкротства представляет собой опасность в результате неправильного выбора вложения капитала, полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам.

3 группа финансовых рисков. К рискам, связанным с формой организации хозяйственной деятельности, относятся:

– авансовые

-оборотные риски.

Авансовые риски возникают при заключении любого контракта, если по нему предусматривается поставка готовых изделий против денег покупателя. Суть риска – компания – продавец (носитель риска) произвела при производстве (или закупки) товара определенные затраты, которые на момент производства ( или закупки ) нечем не закрыты, т.е. с позиции баланса рискодержателя могут закрываться только прибылью предыдущих периодов. Если компания не имеет эффективно налаженного оборота, то несет авансовые риски, которые выражаются в формировании складских запасов нереализованного товара.

Оборотный риск – предполагает наступление дефицита финансовых ресурсов в течение срока регулярного оборота: при постоянной скорости реализации продукции у предприятия могут возникать разные по скорости обороты финансовых ресурсов.

Портфельный риск– заключается в вероятности потери по отдельным типам ценных бумаг, а также по всей категории ссуд. Портфельные риски подразделяются на финансовые, риски ликвидности, системные и несистемные.

Риск ликвидности – это способность финансовых активов оперативно обращаться в наличность.

Системный риск– связан с изменением цен на акции, их доходностью, текущим и ожидаемым процентом по облигациям, ожидаемыми размерами дивиденда и дополнительной прибылью, вызванными общерыночными колебаниями. Он объединяет риск изменения процентных ставок, риск изменения общерыночных цен и риск инфляции и поддается довольно точному прогнозу, так как теснота связи (корреляция) между биржевым курсом акции и общим состоянием рынка регулярно и довольно достоверно регистрируется различными биржевыми индексами.

Несистемный риск– не зависит от состояния рынка и является спецификой конкретного предприятия, банка. Он может быть отраслевым и финансовым. Основными факторами, оказывающими влияние на уровень несистемно- портфельного риска, является наличие альтернативных сфер приложения (вложения) финансовых ресурсов, конъюнктура товарных и фондовых рынков и другие. Совокупность системных и несистемных рисков называют риском инвестиций.

ОЦЕНКА РИСКА

Оценка уровня риска является одним из важнейших этапов риск – менеджмента, так как для управления риском его необходимо прежде всего проанализировать и оценить. В экономической литературе существует множество определения этого понятия, однако в общем случае под оценкой риска понимается систематический процесс выявления факторов и видов риска и их количественная оценка, то есть методология анализа рисков сочетает взаимодополняющие количественный и качественный подходы.

Источниками информации, предназначенной для анализа риска являются:

– бухгалтерская отчетность предприятия.

– организационная структура и штатное расписание предприятия.

– карты технологических потоков (технико-производственные риски);

– договоры и контракты (деловые и юридические риски);

– себестоимость производства продукции.

– финансово-производственные планы предприятия.

Выделяются два этапа оценки риска: качественный и количественный.

Задачей качественного анализа риска является выявление источников и причин риска, этапов и работ, при выполнении которых возникает риск, то есть:

– определение потенциальных зон риска;

– выявление рисков, сопутствующих деятельности предприятия;

– прогнозирование практических выгод и возможных негативных последст- вий проявления выявленных рисков.

Основная цель данного этапа оценки — выявить основные виды рисков, влияющих на финансово-хозяйственную деятельность. Преимущество такого подхода заключается в том, что уже на начальном этапе анализа руководитель предприятия может наглядно оценить степень рискованности по количественному составу рисков и уже на этом этапе отказаться от претворения в жизнь определенного решения.

Итоговые результаты качественного анализа риска, в свою очередь, служат исходной информацией для проведения количественного анализа, то есть оцениваются только те риски, которые присутствуют при осуществлении конкретной операции алгоритма принятия решения.

На этапе количественного анализа риска вычисляются числовые значения величин отдельных рисков и риска объекта в целом. Также выявляется возможный ущерб и дается стоимостная оценка от проявления риска и, наконец, завершающей стадией количественной оценки является выработка системы антирисковых мероприятий и расчет их стоимостного эквивалента.

Количественный анализ можно формализовать, для чего используется инструментарий теории вероятностей, математической статистики, теории исследования операций. Наиболее распространенными методами количественного анализа риска являются статистические, аналитические, метод экспертных оценок, метод аналогов.

Статистические методы.

Суть статистических методов оценки риска заключается в определении вероятности возникновения потерь на основе статистических данных предшествующего периода и установлении области (зоны) риска, коэффициента риска и т.д. Достоинствами статистических методов является возможность анализировать и оценивать различные варианты развития событий и учитывать разные факторы рисков в рамках одного подхода. Основным недостатком этих методов считается необходимость использования в них вероятностных характеристик. Возможно применение следующих статистических методов: оценка вероятности исполнения, анализ вероятного распределения потока платежей, деревья решений, имитационное моделирование рисков, а также технология «Risk Metrics».

Метод оценки вероятности исполнения позволяет дать упрощенную статистическую оценку вероятности исполнения какого – либо решения путем расчета доли выполненных и невыполненных решений в общей сумме принятых решений.

Метод анализа вероятностных распределений потоков платежей позволяет при известном распределении вероятностей для каждого элемента потока платежей оценить возможные отклонения стоимостей потоков платежей от ожидаемых. Поток с наименьшей вариацией считается менее рисковым. Деревья решений обычно используются для анализа рисков событий, имеющих обозримое или разумное число вариантов развития. Они особо полезны в ситуациях, когда решения, принимаемые в момент времени t = n, сильно зависят от решений, принятых ранее, и в свою очередь определяют сценарии дальнейшего развития событий. Имитационное моделирование является одним из мощнейших методов анализа экономической системы; в общем случае под ним понимается процесс проведения на ЭВМ экспериментов с математическими моделями сложных систем реального мира. Имитационное моделирование используется в тех случаях, когда проведение реальных экспериментов, например, с экономическими системами, неразумно, требует значительных затрат и/или не осуществимо на практике. Кроме того, часто практически невыполним или требует значительных затрат сбор необходимой информации для принятия решений, в подобных случаях отсутствующие фактические данные заменяются величинами, полученными в процессе имитационного эксперимента (т.е. генерированными компьютером).

Технология «Risk Metrics» разработана компанией «J.P. Morgan» для оценки риска рынка ценных бумаг. Методика подразумевает определение степени влияния риска на событие через вычисление «меры риска», то есть максимально возможного потенциального изменения цены портфеля, состоящего из различного набора финансовых инструментов, с заданной вероятностью и за заданный промежуток времени.

Аналитические методы.

Позволяют определить вероятность возникновения потерь на основе математических моделей и используются в основном для анализа риска инвестиционных проектов. Возможно использование таких методов, как анализ чувствительности, метод корректировки нормы дисконта с учетом риска, метод эквивалентов, метод сценариев.

Анализ чувствительности сводится к исследованию зависимости некоторого результирующего показателя от вариации значений показателей, участвующих в его определении. Другими словами, этот метод позволяет получить ответы на вопросы вида: что будет с результирующей величиной, если изменится значение некоторой исходной величины?

Метод корректировки нормы дисконта с учетом риска является наиболее простым и вследствие этого наиболее применяемым на практике. Основная его идея заключается в корректировке некоторой базовой нормы дисконта, которая считается безрисковой или минимально приемлемой. Корректировка осуществляется путем прибавления величины требуемой премии за риск.

С помощью метода достоверных эквивалентов осуществляется корректировка ожидаемых значений потока платежей путем введения специальных понижающих коэффициентов (а) с целью приведения ожидаемых поступлений к величинам платежей, получение которых практически не вызывает сомнений и значения которых могут быть достоверно определены.

Метод сценариев позволяет совместить исследование чувствительности результирующего показателя с анализом вероятностных оценок его отклонений. С помощью этого метода можно получить достаточно наглядную картину для различных вариантов событий. Он представляет собой развитие методики анализа чувствительности, так как включает одновременное изменение нескольких факторов.

Метод экспертных оценок.

Представляет собой комплекс логических и математико – статистических методов и процедур по обработке результатов опроса группы экспертов, причем результаты опроса являются единственным источником информации. В этом случае возникает возможность использования интуиции, жизненного и профессионального опыта участников опроса. Метод используется тогда, когда недостаток или полное отсутствие информации не позволяет использовать другие возможности. Метод базируется на проведении опроса нескольких независимых экспертов, например, с целью оценки уровня риска или определения влияния различных факторов на уровень риска. Затем полученная информация анализируется и используется для достижения поставленной цели. Основным ограничением в его использовании является сложность в подборе необходимой группы экспертов.

Метод аналогов используется в том случае, когда применение иных методов по каким – либо причинам неприемлемо. Метод использует базу данных аналогичных объектов для выявления общих зависимостей и переноса их на исследуемый объект.

РИСК-МЕНЕДЖМЕНТ

Сегодня управление рисками является тщательно планируемым процессом. Задача управления риском органически вплетается в общую проблему повышения эффективности работы предприятия. Пассивное отношение к риску и осознание его существования, заменяется активными методами управления.

Риск – это финансовая категория. Поэтому на степень и величину риска можно воздействовать через финансовый механизм. Такое воздействие осуществляется с помощью приемов финансового менеджмента и особой стратегии. В совокупности стратегия и приемы образуют своеобразный механизм управления риском, т.е. риск-менеджмент. Таким образом, риск-менеджмент представляет собой часть финансового менеджмента.

Риск-менеджмент представляет собой систему управления риском и экономическими, точнее, финансовыми отношениями, возникающими в процессе этого управления. Систему управления риском можно охарактеризовать как совокупность методов, приемов и мероприятий, позволяющих в определенной степени прогнозировать наступление рисковых событий и принимать меры к исключению или снижению отрицательных последствий наступления таких событий.

В основе риск-менеджмента лежат целенаправленный поиск и организация работы по снижению степени риска, искусство получения и увеличения дохода (выигрыша, прибыли) в неопределенной хозяйственной ситуации.

Конечная цель риск-менеджмента соответствует целевой функции предпринимательства. Она заключается в получении наибольшей прибыли при оптимальном, приемлемом для предпринимателя соотношении прибыли и риска.

Исходя из этих целей, основные задачи системы управления рисками состоят в том, чтобы обеспечить:

– выполнение требований по эффективному управлению финансовыми рисками, в том числе обеспечение сохранности бизнеса участников корпорации;

– надлежащее состояние отчетности, позволяющее получать адекватную информацию о деятельности подразделений корпорации и связанных с ней рисках;

– определение в служебных документах и соблюдение установленных процедур и полномочий при принятии решений.

Риск-менеджмент включает в себя стратегию и тактику управления.

Под стратегией управления понимаются направление и способ использования средств для достижения поставленной цели. Этому способу соответствует определенный набор правил и ограничений для принятия решения. Стратегия позволяет сконцентрировать усилия на вариантах решения, не противоречащих принятой стратегии, отбросив все другие варианты. После достижения поставленной цели стратегия как направление и средство ее достижения прекращает свое существование. Новые цели ставят задачу разработки новой стратегии.

Тактика – это конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Задачей тактики управления является выбор оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приемов управления.

Риск-менеджмент как система управления состоит из двух подсистем: управляемой подсистемы (объекта управления) и управляющей подсистемы (субъекта управления).

Объектом управления в риск-менеджменте являются риск, рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска. К этим экономическим отношениям относятся отношения между страхователем и страховщиком, заемщиком и кредитором, между предпринимателями (партнерами, конкурентами) и т.п.

Субъект управления в риск-менеджменте – это специальная группа людей (финансовый менеджер, специалист по страхованию, аквизитор, актуарий, андеррайтер и др.), которая посредством различных приемов и способов управленческого воздействия осуществляет целенаправленное воздействие на объект управления.

Риск-менеджмент выполняет определенные функции: прогнозирование; организация; регулирование; координация; стимулирование; контроль.

Прогнозирование в риск-менеджменте представляет собой разработку на перспективу изменений финансового состояния объекта в целом и его различных частей. В динамике риска прогнозирование может осуществляться как на основе экстраполяции прошлого в будущее с учетом экспертной оценки тенденции изменения, так и на основе прямого предвидения изменений.

Организация в риск-менеджменте представляет собой объединение людей, совместно реализующих программу рискового вложения капитала на основе определенных правил и процедур. К этим правилам и процедурам относятся: создание органов управления, построение структуры аппарата управления, установление взаимосвязи между управленческими подразделениями, разработка норм, нормативов, методик и т.п.

Регулирование в риск-менеджменте представляет собой воздействие на объект управления, посредством которого достигается состояние устойчивости этого объекта в случае возникновения отклонения от заданных параметров. Регулирование охватывает главным образом текущие мероприятия по устранению возникших отклонений.

Координация в риск-менеджменте представляет собой согласованность работы всех звеньев системы управления риском, аппарата управления и специалистов. Координация обеспечивает единство отношений объекта управления, субъекта управления, аппарата управления и отдельного работника.

Стимулирование в риск-менеджменте представляет собой побуждение финансовых менеджеров и других специалистов к заинтересованности в результате своего труда.

Контроль в риск-менеджменте представляет собой проверку организации работы по снижению степени риска. Посредством контроля собирается информация о степени выполнения намеченной программы действия, доходности рисковых вложений капитала, соотношении прибыли и риска, на основании которой вносятся изменения в финансовые программы, организацию финансовой работы, организацию риск-менеджмента. Контроль предполагает анализ результатов мероприятий по снижению степени риска

Этапы организации риск-менеджмента.

Весь процесс управления рисками можно отобразить следующим образом:

Первым этапом организации риск-менеджмента является определение цели риска и цели рисковых вложений капитала. Любое действие, связанное с риском, всегда целенаправленно, так как отсутствие цели делает решение, связанное с риском, бессмысленным. Цель риска – это результат, который необходимо получить. Им может быть выигрыш, прибыль, доход и т.п. Цель рисковых вложений капитала – получение максимальной прибыли.

Этап постановки целей управления рисками характеризуется использованием методов анализа и прогнозирования экономической конъюнктуры, выявления возможностей и потребностей предприятия в рамках стратегии и текущих планов его развития. Необходимо четко сформулировать “аппетит на риск” и строить политику управления риском на основании этого.

На этапе анализа риска используются методы качественного и количественного анализа. Цель оценки – определить приемлемость уровня риска. Качественная оценка предполагает установление ориентира в качественном выражении. Например, “минимальный риск”, “умеренный риск”, “предельный риск”, “недопустимый риск”. Основанием для отнесения к той или иной группе является система параметров, различная для каждого портфеля риска. Качественная оценка дается каждой операции, входящей в состав портфеля рисков и по портфелю в целом.

На третьем этапе производится сопоставление эффективности различных методов воздействия на риск: избежания риска, снижения риска, принятия риска на себя, передачи части или всего риска третьим лицам, которое завершается выработкой решения о выборе их оптимального набора. Выбор какого-либо способа обращения с риском определяются конкретным направлением деятельности организации и эффективностью выбранного способа.

На завершающем этапе управления рисками выбранных методов воздействия на риск. Результатом данного этапа должно стать новое знание о риске, позволяющее, при необходимости, откорректировать ранее поставленные цели управления риском. То есть формирование комплекса мероприятий по снижению рисков, с указанием планируемого эффекта от их реализации, сроков внедрения, источников финансирования и лиц, ответственных за выполнение данной программы.

Важным этапом организации риск-менеджмента являются контроль за выполнением намеченной программы, анализ и оценка результатов выполнения выбранного варианта рискового решения. При этом рекомендуется аккумулировать всю информацию об ошибках и недостатках разработки программы, проявившихся в ходе ее реализации. Такой подход позволит провести разработку последующих программ мероприятий по снижению рисков на более качественном уровне с использованием новых полученных знаний о риске.

Результаты каждого этапа становятся исходными данными для последующих этапов, образуя систему принятия решений с обратной связью. Такая система обеспечивает максимально эффективное достижение целей, поскольку знание, получаемое на каждом из этапов, позволяет корректировать не только методы воздействия на риск, но и сами цели управления рисками.

МЕТОДЫ УПРАВЛЕНИЯ РИСКОМ

Целью управления финансовым риском является снижение потерь, связанных с данным риском, до минимума. Потери могут быть оценены в денежном выражении, оцениваются также шаги по их предотвращению. Финансовый менеджер должен уравновесить эти две оценки и спланировать, как лучше заключить сделку с позиции минимизации риска.

В целом методы защиты от финансовых рисков могут быть классифицированы в зависимости от объекта воздействия на два вида: физическая защита, экономическая защита. Физическая защита заключается в использовании таких средств, как сигнализация, приобретение сейфов, системы контроля качества продукции, защита данных от несанкционированного доступа, наем охраны и т.д.

Экономическая защита заключается в прогнозировании уровня дополнительных затрат, оценке тяжести возможного ущерба, использовании всего финансового механизма для ликвидации угрозы риска или его последствий.

Кроме того, общеизвестны основные методы управления риском: уклонение, управление активами и пассивами, диверсификация, страхование, хеджирование.

- Уклонение заключается в отказе от совершения рискового мероприятия. Но для финансового предпринимательства уклонение от риска обычно является отказом от прибыли. Включает в себя также поглощение и лимитирование.

Поглощение состоит в признании ущерба и отказе от его страхования. К поглощению прибегают, когда сумма предполагаемого ущерба незначительно мала и ей можно пренебречь.

Лимитирование – это установление лимита, т.е. предельных сумм расходов, продажи, кредита и т.п. Лимитирование является важным приемом снижения степени риска и применяется банками при выдаче ссуд, при заключении договора на овердрафт и т.п. Хозяйствующими субъектами он применяется при продаже товаров в кредит, предоставлении займов, определении сумм вложения капитала и т.п. При этом стратегия в области рисков определяется стратегией деятельности хозяйствующего субъекта. Чем агрессивнее стратегия – тем выше может быть плановый предел потерь. Считается, что пределом потерь при агрессивной политике является капитал предприятия, а при консервативной политике – прибыль.

Виды лимитов: структурные лимиты, лимиты контрагента, лимиты открытой позиции, лимиты на исполнителя и контролера сделки, лимиты ликвидности.

Структурные лимиты поддерживают соотношение между различными видами операций: кредитование, МБК, ценные бумаги и т.д. Устанавливается в процентах к совокупным активам, т.е. носят не жесткий характер, а поддерживают общие пропорции при изменении размеров совокупных активов. Размеры структурных лимитов определяются политикой банка в области рисков.

Лимиты контрагента включают три подвида: лимит предельного риска на одного контрагента (группу взаимосвязанных контрагентов), лимит на конкретного заемщика или эмитента ценных бумаг (группу взаимосвязанных заемщиков), лимит на посредника ( покупателя – продавца, брокера, торговую площадку).

Лимиты на исполнителей и контролеров операций ограничивает пределы полномочий лиц, непосредственно совершающих, оформляющих и контролирующих операции. Естественно, при размещении крупных сумм денег, риск потери и ошибки возрастает. Даже при соблюдении лимитов контрагентов и открытой позиции риск остается. Поэтому заключение и оформление сделок на крупные суммы должны производить старшие по должности. Это правило очень актуально при совершении сделок, связанных с открытой позицией (валютные операции, акции), здесь квалификация и опыт дилера имеют первоочередное значении. Совокупность лимитов на исполнителей и контролеров операций называется матрицей полномочий.

Лимиты ликвидности относятся не к определенной операции, а к совокупности операций. Их задача – ограничить риск недостатка денежных средств для своевременного исполнения обязательств, как в текущем режиме, так и на перспективу.

- Управление активами и пассивами преследует цель тщательной балансировки наличных средств, вложений и обязательств, с тем чтобы свести к минимуму изменения чистой стоимости. Теоретически в этом случае не возникает необходимости в отвлечении ресурсов для образования резерва, внесения страхового платежа или открытия компенсирующей позиции, т.е. применения иного метода управления рисками.

Управление активами и пассивами направлено на избежание чрезмерного риска путем динамического регулирования основных параметров портфеля или проекта. Иными словами, этот метод нацелен на регулирование подверженности рискам в процессе самой деятельности.

Очевидно, динамическое управление активами и пассивами предполагает наличие оперативной и эффективно действующей обратной связи между центром принятия решений и объектом управления. Управление активами и пассивами наиболее широко применяется в банковской практике для контроля за рыночными, главным образом валютными и процентными, рисками.

- Диверсификация является способом уменьшения совокупной подверженности риску за счет распределения средств между различными активами, цена или доходность которых слабо коррелированы между собой (непосредственно не связаны). Сущность диверсификации состоит в снижении максимально возможных потерь за одно событие, однако при этом одновременно возрастает количество видов риска, которые необходимо контролировать. Тем не менее диверсификация считается наиболее обоснованным и относительно менее издержкоемким способом снижения степени финансового риска.

Таким образом, диверсификация позволяет избежать части риска при распределении капитала между разнообразными видами деятельности. Например, приобретение инвестором акций пяти разных акционерных обществ вместо акций одного общества увеличивает вероятность получения им среднего дохода в пять раз и соответственно в пять раз снижает степень риска. Диверсификация является одним из наиболее популярных механизмов снижения рыночных и кредитных рисков при формировании портфеля финансовых активов и портфеля банковских ссуд соответственно.

Однако диверсификация не может свести инвестиционный риск до нуля. Это связано с тем, что на предпринимательство и инвестиционную деятельность хозяйствующего субъекта оказывают влияние внешние факторы, которые не связаны с выбором конкретных объектов вложения капитала, и, следовательно, на них не влияет диверсификация.

Внешние факторы затрагивают весь финансовый рынок, т.е. они влияют на финансовую деятельность всех инвестиционных институтов, банков, финансовых компаний, а не на отдельные хозяйствующие субъекты. К внешним факторам относятся процессы, происходящие в экономике страны в целом, военные действия, гражданские волнения, инфляция и дефляция, изменение учетной ставки Банка России, изменение процентных ставок по депозитам, кредитам в коммерческих банках, и т.д. Риск, обусловленный этими процессами, нельзя уменьшить с помощью диверсификации.

Таким образом, риск состоит из двух частей: диверсифицируемого и недиверсифицируемого риска.

Диверсифицируемый риск, называемый еще несистематическим, может быть устранен путем его рассеивания, т.е. диверсификацией.

Недиверсифицируемый риск, называемый еще систематическим, не может быть уменьшен диверсификацией.

Причем исследования показывают, что расширение объектов вложения капитала, т.е. рассеивания риска, позволяет легко и значительно уменьшить объем риска. Поэтому основное внимание следует уделить уменьшению степени недиверсифицируемого риска. С этой целью зарубежная экономика разработала так называемую «портфельную теорию». Частью этой теории является модель увязки систематического риска и доходности ценных бумаг (Capital Asset Pricing Model – САРМ)

- Наиболее важным и самым распространенным приемом снижения степени риска является страхование риска.

По своей природе страхование является формой предварительного резервирования ресурсов, предназначенных для компенсации ущерба от ожидаемого проявления различных рисков. Экономическая сущность страхования заключается в создании резервного (страхового) фонда, отчисления в который для отдельного страхователя устанавливаются на уровне, значительно меньшем сумм ожидаемого убытка и, как следствие, страхового возмещения. Таким образом, происходит передача большей части риска от страхователя к страховщику.

Страхование риска есть по существу передача определённых рисков страховой компании за определённую плату. Выигрышем в проекте является отсутствие непредвиденных ситуаций в обмен на некоторое снижение прибыльности.

Для страхования характерны: целевое назначение создаваемого денежного фонда, расходование его ресурсов лишь на покрытие потерь в заранее оговоренных случаях; вероятностный характер отношений; возвратность средств.

Как метод управления риском страхование означает два вида действий: 1) обращение за помощью к страховой фирме; 2) перераспределение потерь среди группы предпринимателей, подвергшихся однотипному риску (самострахование).

Когда страхование используют как услугу кредитного рынка, то это обязывает финансового менеджера определить приемлемое для него соотношение между страховой премией и страховой суммой. Страховая премия – это плата за страховой риск страхователя страховщику. Страховая сумма – это денежная сумма, на которую застрахованы материальные ценности или ответственность страхователя.

Хозяйствующие субъекты и граждане для страховой защиты своих имущественных интересов могут создавать общества взаимного страхования.

Распределение риска осуществляется в процессе подготовки плана проекта и контрактных документов. Как правило, ответственность за конкретный риск возлагают на ту сторону, по чьей вине или в зоне чьей ответственности может произойти событие, могущее вызвать потери. Естественно, каждая из сторон при этом свои потери минимизирует.

Крупные фирмы обычно прибегают к самострахованию, т.е. процессу, при котором организация, часто подвергающаяся однотипному риску, заранее откладывает средства, из которых в результате покрывает убытки. Тем самым можно избежать дорогостоящей сделки со страховой фирмой.

Самострахование означает, что предприниматель предпочитает подстраховаться сам, чем покупать страховку в страховой компании. Тем самым он экономит на затратах капитала по страхованию.