Здравствуйте, уважаемый читатель!

Вопрос, который волнует многих — как получить дополнительный заработок на бирже за счет покупки акций. Возможно ли вообще что-то заработать таким способом. И какие недооцененные акции российских компаний в 2020 году с потенциалом роста купить.

Постараюсь ответить на эти вопросы в статье. Все расклады относительно конца 2019 года с прицелом инвестирования и удержания акций в своем портфеле в 2020 году.

Содержание

- Какие акции купить, чтобы гарантированно получить доход в 2019–2020

- ТОП недооцененных российских компаний с потенциалом роста

- Внешнеторговые предприятия

- Нефтегазовый сектор

- Металлургия

- Ритейл

- Рейтинг лучших недооцененных российских компаний с максимальным размером дивидендов

- Перечень лучших отечественных компаний, проводящих buyback

- Российские компании с лучшей отчетностью

- ТОП недооцененных российских компаний с потенциалом роста

- Глоссарий

- Что такое акции

- Зачем покупать акции

- Что такое дивиденды

- Обыкновенные и привилегированные акции: в чем отличия

- Как купить акции частному лицу

- Как выбрать компанию с высокими дивидендами по акциям

- Как заработать на дивидендах

- Как заработать на росте стоимости

- Сроки выплат дивидендов

- Даты закрытия реестров, даты отсечки

- Что такое голубые фишки

- Плюсы и минусы инвестиций в акции

- Риски

- Правила инвестирования в ценные бумаги

- Основные принципы составления дивидендного портфеля

- Советы начинающему инвестору

- Управление рисками

- Заключение

Какие акции купить, чтобы гарантированно получить доход в 2019–2020

Рассмотрю различные подходы для формирования портфеля инвестирования в недооцененные российские акции в среднесрочном горизонте на будущий год.

ТОП недооцененных российских компаний с потенциалом роста

Для подбора акций рекомендую воспользоваться аналитическим сервисом ИК Доход. Находится в открытом доступе.

Для оценки недооцененных российских компаний с ожидаемым ростом цены акции используем стратегию Value. Общий рейтинг (столбик Strategy) — суммирование баллов по показателям «Рост» и «P/E».

Последний — оценка рыночной стоимости, 10 — самые недорогие и недооцененные российские акции, 1 — наоборот. Соответственно высший балл получают максимально недооцененные. То, что нас интересует как база.

«Рост» — ожидания от среднего роста дохода в ближайшие 4 года. 10 максимальный балл, самые быстрый ожидаемый рост у недооцененных бумаг.

Индикаторы имеют значение по восходящей оценке 0–10, стратегии 0–20.

В этой методике не учитываются дивидендные выплаты и другие фундаментальные показатели (p/bv, ev/ebit и др.). Они используются при оценке в других стратегиях, показанных в соседних столбцах.

Дополнительные пояснения по индикаторам (данные ИК Доход).

Внешнеторговые предприятия

Эти компании пересекаются с другими секторам. Смотрим ниже и выделяем интересующие нас недооцененные российские АО — Газпром нефть, Русал, Русагро.

Нефтегазовый сектор

Металлургия

Ритейл

Рейтинг лучших недооцененных российских компаний с максимальным размером дивидендов

Используя сервис ИК Доход, я выделил 6 российских фишек с максимальными дивидендами и недооцененными акциями. При этом учитывая два параметра. Первый —DSI, коэффициент регулярности выплат за последние 7 лет.

Ниже значения 0,6–0,7 рассматривать не рекомендую. Второй индикатор p/e (отфильтровано по значению 7 и выше), общая оценка по стратегии Value.

В первую очередь интересны три голубые фишки российского рынка — Сбербанк, ВТБ, Газпром. Во вторую очередь — Газпром нефть.

Перечень лучших отечественных компаний, проводящих buyback

В списке российские компании, в процессе обратного выкупа акций на октябрь 2019 года:

- Лукойл. Летом 2019 досрочно завершилась первая программа по обратному выкупу. 1.10.2019 была объявлена новая до конца декабря 2022 г. Объем $3 млрд. Инструменты buyback — обыкновенные акции компании и АДР. Выкуп производится из 50% доли свободного денежного потока при цене нефти выше $50 после выплаты дивидендов.

- Роснефть. Программа выкупа $2 млрд. с открытого рынка объявлена летом 2018 года. Срок — до конца 2020 года. В планах покупка не более 340 млн. шт. В результате средний free-float снизится с 11 до 8%.

- МТС. Старт программы в июле 2018 года. Длительность два года. Объем 30 млрд. руб. Выкуп на открытом российском рынке.

- Сафмар. Начало программы buyback в ноябре 2018 г. Объем до 6 млрд. руб.

- ТМК. $30 млрд. до конца текущего года.

- АФК Система. Программа объявлена в сентябре 2019 г., длительность — до июля 2020 года. Подразумевает выкуп с рынка 300 миллионов акций компании на сумму $3 млрд. Стоимость акций может возрасти до 15 руб./шт.

К октябрю завершили выкуп российские Лента, Яндекс, Новатэк, Магнит.

Российские компании с лучшей отчетностью

- Сбербанк. По итогам квартального отчета апрель–июнь 2019 г. прибыль компании взлетела до 250 млрд. руб. — на 16% больше аналогичного периода прошлого года. Одни из самых ликвидных и недооцененных акций на российском рынке. В 2020 году консенсус-прогноз по цене акций экспертов — выше 300 руб.

- Газпром. За первое полугодие 2019 г. увеличение прибыли на 33%, выручки почти на 3% до 4 трлн. руб. В то же время долговые обязательства уменьшились на 15%. Недооцененная российская компания по фундаментальным показателям.

- АФК Система. По результатам второго квартала рост выручки компании почти на 10%. 6,5 млрд. руб. чистой прибыли. Долговая нагрузка снизилась почти на 5%.

- Х5 RetailGroup. Прибыль за первые 2 квартала текущего года составила почти 23 млрд. руб. Рост на 59% по сравнению с аналогичным периодом 2018 года. Выручка возросла на 14%.

- Газпром нефть. Увеличение прибыли компании за первые полгода на 30% (215 млрд. руб.), выручки почти на 7% до 1,2 млрд. руб. Добыча нефти и газа возросла на 5,6%.

- Норникель. Скачкообразное увеличение чистой прибыли больше чем на 80% за первые 6 месяцев. Лучший результат за 12 лет.

Глоссарий

Ниже основные определения.

Что такое акции

Российские и иностранные ценные бумаги, предоставляющие владельцу право на участие в собрании акционеров, дивидендной политике. По факту держатель акций становится совладельцем, внося свои средства в капитал акционерного общества. При этом он несет все риски, связанные с жизнедеятельностью компании. В случае банкротства акционер может потерять все вложения.

Зачем покупать акции

Для получения дохода от роста цены стоимости и выплат дивидендов. Надо учитывать — цена может расти или падать, дивиденды выплачиваются не всегда или не на постоянной основе.

Что такое дивиденды

Выплаты акционерам от прибыли. Решения по выплате дивов принимает совет директоров. Включая долю в % от дохода, которая направляется на дивиденды. Размер устанавливается на каждую акцию. Выплаты ежеквартальные, раз в 6 или 12 месяцев. Чем больше акций у инвестора — тем больше общая выплата.

Нет строгого определения об обязательности дивидендных выплат по акциям. Выплачивать или нет, решает руководство компакнии. При этом полученный доход необязательно распределяется на дивиденды. Это постоянная балансировка между интересами акционеров и интересами совета директоров.

Если какая-то часть акций находятся в свободном доступе — при отсутствии дивов и роста цены это уменьшает интерес инвесторов к акциям такой компании, акционеры выходят из инвестирования, продавая их на рынке. Что провоцирует снижение цены.

Обыкновенные и привилегированные акции: в чем отличия

Обладатель обыкновенных акций может участвовать в собрании акционеров, имеет право на получение дивидендов в случае выплат.

Акционеры условно делятся на миноритарных и мажоритарных. Миноритарии — владельцы небольших пакетов акций, не могут влиять на принятие решений. Только если все дружно объединятся. Мажоритарии держат крупные пакеты от 5–10%, блокирующие доли и контрольный пакет акций. По умолчанию контрольный пакет 50%+1 акция (на практике может быть и меньше).

В этом случае владельцу контрольного пакета нет необходимости оглядываться на мнение других акционеров — они не смогут повлиять на решение.

Пример — российский Сбербанк. Контрольный пакет акций компании 50%+1 акция принадлежит государству в лице Центрального банка.

Как купить акции частному лицу

Через профессионального посредника на российском фондовом рынке — брокера. В России регулирующим органом рынка ценных бумаг является ЦБ РФ. На его сайте в открытом доступе перечень организаций с лицензиями проф. участника.

В разделе «Финансовые рынки/Справочник участников финансового рынка» из выпадающего меню выбрать «Профессиональный участник рынка ценных бумаг».

Как выбрать компанию с высокими дивидендами по акциям

Воспользуемся календарем инвестора ИК «Доход», размещенным на сайте. Отфильтровано по доходности дивидендных выплат. В списке российские акционерные общества.

Есть фильтры по секторам российской экономики, периоду выплат, сделать выборку компаний только со стабильными выплатами. Большой плюс — наличие коэффициента DSI. Он показывает регулярность дивидендов по российским акциям компаний за последние 7 лет.

При покупке в портфель акций с целью получения регулярных дивидендов рекомендую подбирать компании с DSI не менее 0,7. Так выглядят первые 15 акций исходя из этого параметра.

Как заработать на дивидендах

Учет акций ведется в специализированных организациях — депозитариях. Все происходит в электронном виде, учетные записи по каждому владельцу хранятся на серверах.

Для получения дивидендных выплат необходимо, чтобы на дату закрытия реестра (или «дата отсечки») акции были записаны на инвестора. Необязательно держать акции целый год в портфеле для получения выплат. Можно купить перед отсечкой и продать сразу после нее.

Покупать перед закрытием реестра не менее чем за 2–3 дня. Это время уходит на биржевые процедуры и внесение записи в депозитарий о новом владельце. В режиме Т+2 российской Московской биржи нового владельца акций прописывают через 2 дня после сделки. Экс-дивидендная дата (ex-dividenddate) — последний день перед закрытием реестра для покупки акции для получения дивов.

Как заработать на росте стоимости

Сам подход до безобразия прост и понятен каждому — купить по более низкой стоимости, продать по более высокой. На порядок сложнее задача, как это сделать. В основе любого решения о покупке акций лежит предположение, что она вырастет в цене. Но рынок — как стихия, степень предсказуемости иногда приближается к нулю.

Что можно сделать:

- Сделать анализ фундаментальных показателей. В первую очередь инвесторам, планирующим вложиться в акции надолго. Обратите особое внимание на недооцененные российские ценные бумаги.

- Отслеживайте новостной фон. Плюс публикации самого российского акционерного общества о своей деятельности. Это может быть в прессе или на сайте. Уважающие себя организации публикуют прогнозы по собственной деятельности во временном периоде до года.

- Учитывайте мнение профессионального сообщества. По российским фишкам можно смотреть на quote.rbc.ru. Пример — прогноз экспертов по акциям Газпрома на период до осени 2020 года.

Такие же оценки американских компаний на ресурсе finviz.com. Пример — акции Amazon. Экспертные оценки экспертов инвестиционных компаний обведены красным.

- Посмотрите общее направление долгосрочного тренда на графике цены акций за последние несколько лет. Если он есть, конечно. Вниз или вверх. Это поможет с выбором точки входа при открытии позиции и срок инвестирования. Например, если долгосрочный падающий тренд, на нем обозначился среднесрочный отскок — можно сыграть от лонга, но быть готовым позицию закрыть вручную или с помощью плавающего стопа. В бычьем восходящем тренде лучшие точки входа — на локальных откатах цены акции вниз.

- Лучший момент для открытия лонга в акциях — сильное падение цены во времена экономических кризисов. Крупные игроки заранее пытаются прогнозировать такие кризисы, применяя методики цикличности. Выходят из активов в деньги и ждут обрушения рынков. Для покупки активов по низким ценам. Наблюдайте за ними и следуйте такой же тактике. Сильные движения на мировом фондовом рынке одним днем, и даже месяцем не ограничиваются. Для мелкого инвестора достаточно времени для анализа и принятия решения о покупке акций. Скорее наоборот — лишняя спешка не нужна. Рынки могут падать долго.

Сроки выплат дивидендов

Срок выплат по российскому законодательству — не более 25 дней с момента отсечки реестра акционеров. По умолчанию дивы приходят на торговый счет. Штраф за нарушение сроков в российском правовом поле не предусмотрен.

Даты закрытия реестров, даты отсечки

Эта дата определяется и известна заранее, на российском рынке — март–июль. Ее легко найти как на сайте самой компании, так и в сторонних источниках — от Московской биржи до сайтов российских инвестиционных компаний и брокеров.

Что такое голубые фишки

Самые ликвидные российские акции, компании с большой рыночной капитализацией — это голубые фишки. Российские голубые фишки присутствуют в списке одноименного индекса Московской биржи. 15 компаний. Последняя балансировка — январь 2019 г. Информация с сайта биржи.

Иностранные входят в ведущие индексы. Американские насчитывают сотни акций компаний — почти весь список S&P500. Самая большая капитализация у входящих в Dow Jones Industrial Average. Входят акции 30 компаний.

Плюсы и минусы инвестиций в акции

Преимущества и недостатки вложений в акции далее.

Плюсы:

- Параллельно основной работе возможность дополнительного дохода.

- Это не жесткий рабочий день с началом в 9:00 и окончанием в 18:00, а время, которое можно выделить бирже, определяемое самим трейдером. Может быть разным — от постоянного наблюдения за биржевым стаканом в мониторе до 30 минут в день или два при долгосрочном инвестировании.

- Свободный график, в первую очередь при инвестировании.

- Доход от инвестирования не ограничен верхней планкой.

- Нет привязки к рабочему месту. Торговать можно везде, где присутствует интернет.

- Инвестирование на долгосрочную перспективу при небольших затратах времени самого инвестора. Основную работу делает сам рынок.

- Отсутствие профессиональных требований к инвестору — зарабатывать может каждый.

Минусы:

- Риски убытков и потери денег. По статистике не более 7–10% трейдеров становятся успешными и регулярно зарабатывают. По исследованиям за границей, при активной торговле до 6 месяцев — не более 1–2%. В первую очередь касается краткосрочных спекуляций — от скальперства и внутридневной торговли акциями до удержания позиции открытой сделки в течение нескольких дней.

- Высокая психологическая нагрузка при постоянном трейдинге.

Риски

В своей торговле трейдер должен учитывать множество рисков. От технических до глобальных.

Перечислю некоторые из них:

- Плохое качество канала доступа в интернет. Вы торгуете внутри дня, идет сильное движение. По тренду открыли позицию с плечом 1:3. Стоп-заявку не выставили (стандартный стоп-приказ сохраняется на сервере биржи, независим от связи с трейдером). Пропал интернет на 3 часа. После появления увидели — котировки развернулись, позиция ушла в минус на 3% и потери нарастают. Позиция закрывается. Но были использованы плечи — минус на торговом счете сразу около 10%.

- Выход важной статистики. Отчетность российских и американских компаний, статистика по американскому и российскому рынку. Все это может спровоцировать как краткосрочные, так и среднесрочные движения цен. Котировки могут сделать «задерг» и через 15–20 минут вернуться на исходные позиции. Если у вас стоял стоп-приказ — он может быть сорван. Потери на ровном месте. При таком раскладе стандартного совета не существует. Необходимо оценивать каждый раз ситуацию на рынке — насколько важное событие предстоит, как оно может повлиять на рынки при хорошем и плохом раскладе. Составить план своих действий. И не делать стандартную ошибку — пробовать торговать на таких прыжках. Это игра с непредсказуемым финалом.

- Геополитические риски. Могут провоцировать долгосрочные движения. Пример — торговая война между США и Китаем. Мировые рынки каждый раз лихорадит от любых важных новостей на эту тематику. Потому что это затрагивает две сильнейшие экономики. Транснациональных корпораций это касается в первую очередь. Или санкции относительно российских компаний.

- Изменения цен на сырье. Актуально для российских фишек. Рост цены нефти в 2017 году сразу потянул за собой хорошую корпоративную отчетность российского нефтегазового сектора и повышательный ценовой тренд в ряде российских акций.

- Валютные риски. Автоматически меняют доходность международных компаний при изменении курсов. Пример: российский Лукойл продал нефть по более высокому курсу рубля — рублевая выручка стала больше. Слабая российская национальная валюта выгодна экспортерам, продающим за границу. И наоборот — ставит преграду перед импортерами, цена ввозимого товара в национальной валюте вырастает.

Правила инвестирования в ценные бумаги

Вкладывайте деньги, лишние от личных обязательств на долгий срок.

Будьте готовы к просадкам инвестиционного портфеля, особенно на первом этапе.

Выбирайте прибыльные и недооцененные бумаги, показывающие результаты по росту цены и на хорошей отчетности компании.

Используйте фундаментальные показатели. На них всегда обращают внимание инвесторы. Лучшие моменты для покупок — периоды кризисов, во время падения рынков.

Основные принципы составления дивидендного портфеля

- Минимум 10 акций в портфеле. Доля каждой не более 15%. Акции с высоким уровнем риска (второй–третий эшелон, внебиржевой рынок, акции компаний с падающей ценой в долгосрочном тренде, бумаги компаний с государственным участием и малым free-float) не более 3%. Долю недооцененных акций можно увеличить.

- Срок инвестирования — минимум год. За это время только корректируйте портфель, делайте это не часто. Исключение — формирование портфеля прямо перед крупным мировым кризисом. В таком случае лучший вариант — закрытие всех позиций, кроме защитных (например, золото) и переоформление портфеля с покупкой акций после падения рынка. Падать он может не один месяц.

- Определитесь со стратегий и доходностью. Более высокий доход подразумевает выше риски.

- Отслеживайте информацию по инструментам инвестиций — новости, отчеты, рекомендации экспертов.

- При выборе акций компании используйте рекомендации профессионалов. Пример — аналитика с подбором инструментов по параметрам ИК Доход (выше в статье). В том числе по недооцененным российским бумагам.

- Покупайте российские акции с DSI>0,7.

- Подбирайте недооцененные российские акции.

Советы начинающему инвестору

Биржа манит возможностью легкого заработка. Сложился такой миф — «легкий заработок».

Два правила.

Первое: деньги на бирже один теряет, другой забирает.

Второе: фондовая биржа — это рынок профессионалов. Единственная задача которых — заработать деньги. То есть отобрать ее у вас. Биржевой стакан не показывает, кто в нем торгует. Это просто заявки с ценами. Против вас могут играть зарубежные гиганты Морган Стэнли и Голдман Сакс.

Новичку на первое время надо забыть о кредитном плече, сосредоточиться на собственном обучении, торговать крайне осторожно и не пытаться угадывать точки разворота тренда. Вставать по тренду с выставлением стоп-приказов — лучший алгоритм начинающего инвестора.

Биржа мгновенно наказывает за ошибки. За день можно потерять торговый депозит. Примеров масса. На сильных движениях акции изменяются на десятки процентов.

Управление рисками

- Контролируйте убытки. Не оставляйте на авось убыточную позицию. «Высидеть» убыток — одна из самых больших ошибок, который совершает трейдер. Перед открытием позиции составьте план на случай, если рынок пойдет против. При каком размере потерь позиция будет закрыта. Стандартный размер, рекомендуемый для точки отсчета, — не более 2% потерь.

- Без необходимости не используйте большие плечи, особенно в короткой позиции. В шорте трейдер и так берет взаймы бумаги у брокера, если при этом использует плечо — риски потерь возрастают многократно. Это крайне рискованная игра. Обычно заканчивается маржин коллом — принудительным закрытием со стороны брокера в силу недостатка денежного обеспечения со стороны клиента. Частый пример — игрок открывает позицию против тренда в надежде на его смену. Тренд продолжается, к позиции добавляются еще плечи. В итоге маржин колл, потеря всего торгового депозита. Через какое-то время котировки разворачиваются, но трейдеру это уже не поможет. Многим трейдерам тяжело психологически торговать по тренду, комфортнее открывать контрпозицию. Это большие риски, которые несут потери больше чем в половине случаев, по моему наблюдению.

- Выставляйте стоп-приказы. Это второе, чему должен научиться трейдер после запуска торгового терминала. В первую очередь касается краткосрочной торговли.

- Умейте отдыхать. Это тоже часть искусства трейдинга и инвестиций. Уставший трейдер делает ошибки.

Заключение

Вложения в доходные и недооцененные российские акции — отличный метод пассивного долгосрочного инвестирования. На текущий день потенциал роста есть у акций банковского и нефтегазового сектора. В лидерах Сбербанк и Лукойл — две голубые фишки российского рынка, перспективы роста цен акций которых ждут многие.

До свидания, читайте мои статьи, делитесь своим мнением в комментариях.

Популярные займы — одобрение 97%

Не является индивидуальной инвестиционной рекомендаций! Информация представлена только для ознакомления.

Мы не гарантируем достоверность и полноту данных. Мы не несём ответственность за убытки от использования представленной информации.

Какие акции можно купить по заниженым ценам на российском фондовом рынке в 2023 году? Ниже представлена таблица с недооценёнными акциями на российском рынке, имеющих потенциал роста в обозримом будущем. Оценка проводится по основным фундаментальным показателям и финансовым мультипликаторам. Приведена информация с причинами для возможности переоценки.

Таблица самых недооценённых акций российских компаний с потенциалом роста по состоянию на 2023 год. Последнее обновление от марта 2023 года.

| Компания | Описание | |

|---|---|---|

| 1. Сургутнефтегаз Цель: 30-35 руб |

1. Большая долларовая позиция на вкладе. 2. Восстановление цены на нефть. 3. Высокие дивиденды. |

|

| 2. АФК Система Цель: 25-30 руб |

1. В стоимости компании не учитываются нерыночные активы. Это является главным козырем АФК Системы. Так ярким примером стало раскрытие стоимости OZON в ноябре 2020 г. Какие нерыночные активы есть у Системы:

Рыночные активы Системы:

3. Программа обратного выкупа акций. 4. Мажоритарий заинтересован в увеличение капитализации компании. 5. Отличный менеджмент. 6. В будущем возможно увеличение дивидендов. |

|

| 3. ИНТЕР РАО Цель: 4-5 руб |

1. Огромная кубышка в 220 млрд рублей. 2. Стабильный рост прибыли и выручки. 3. 25% по МСФО направляется на выплату дивидендов, поэтому есть возможность в будущем повысить выплату. 4. Единственный поставщик электричества за границу. 5. Шансы на покупку других компаний и раскрытие кубышки. |

|

| 4. Сбербанк Цель: 250-300 руб |

1. Прогнозируемая чистая прибыль за год выше 1 трлн руб. 2. Возможный переход на выплату дивидендов 75% от чистой прибыли по МСФО. 3. Стоит дешевле капитала. 4. Платит хорошие дивиденды. Долгосрочная идея. |

|

| 5. ЛУКОЙЛ Цель: 4500-5000 руб |

1. Высокие дивиденды (100% FCF). 2. Отличный менеджмент. 3. Проведение байбэка. |

|

| 6. ЭН+ Групп Цель: 700 руб |

1. Фактически это покупка Русала со скидкой. 2. Низкие мультипликаторы. 3. Весь генерирующий бизнес идёт бесплатно. 4. Ориентирование компании на концепцию ESG. |

|

| 7. Эталон (Etalon Group) Цель: 100-120 руб |

1. Сильная недооценка к капиталу. 2. Низкие мультипликаторы. 3. Растущая прибыль за счёт новых проектов. 4. Хорошая дивидендая доходность (пока на паузе). |

|

| 8. +Мосэнерго Цель: 2-3 руб |

1. Стабильная прибыль. 2. Низкий коэффициент P/B = 0.3. 3. Хорошие дивиденды. Нет драйверов для переоценки. |

|

| 9. ЦМТ ап Цель: 11-12 руб |

1. Сильная недооценка к капиталу. 2. Низкие мультипликаторы. 3. Стабильная прибыль. 4. Стабильные дивиденды. |

|

| 10. ТГК-1 Цель: 0.10-0.11 руб |

1. Одна из самых дешёвых компаний в секторе энергетики. 2. В своём составе имеют ГЭЦ, что ценнее. 3. Есть шансы оферты по справедливой цене при M&A от Фортума. |

|

Биржевые котировки акций могут оставаться недооценёнными годами и никогда не прийти к справедливой оценке. Поэтому не стоит ожидать мгновенной переоценки.

Открыть ИИС, купить акции и облигации онлайн:

Бесплатное пополнение/снятие, минимальные комиссии за оборот

1. Что такое недооценённые акции простыми словами

Недооценённые акции (Undervalued Stocks) — это компании, имеющие значительный дисконт на биржевых торгах к реальной справедливой цене.

Что такое справедливая цена для акций? Ответ на это вопрос довольно расплывчатый. Если у компании есть кэш на 100 млрд и отсутствуют долги, а вся рыночная капитализация 50 млрд, то недооценка кажется очевидной. Но почему рынок этого не замечает? На этот вопрос нет однозначного ответа. Акции продолжают котироваться дешевле даже чистой денежной позиции. Это абсурдно звучит, но такие компании встречаются. Например, Сургутнефтегаз (капитализация 1,5 трлн рублей, а на банковских депозитах сумма 3,9 трлн рублей).

Рыночные котировки недооценённых акций дешевле, чем стоимость, которую платит инвестор.

Цена на рынке определяется законом спроса и предложения. Рынок может быть часто несправедлив в оценках. Разумный инвестор может пользоваться этим свойством в своих целях, чтобы заработать больше, неся минимальные риски.

Другое определение:

Недооценённые акции — это компании с балансовой стоимостью (BV) больше рыночной капитализации. Мультипликатор P/B ниже 1.

Поиск недооценённых акций лежит в основе принципа «стоимостного инвестирования». Основы были заложены Бенджамином Грэмом ещё в середине XX века. Его книга «Разумный инвестор» (1949) подробно описывает рыночные ситуации и принципы разумного инвестирования. Книга стала бесцеллером на тему инвестиций и до сих пор остаётся ей даже в XXI веке. Принципы отбора акций не поменялись.

- Выбор акций по книге «Разумный инвестор»;

- Проблемы и принципы инвестиций в ценность;

История фондового рынка показала, что те инвесторы, которые инвестировали в недооценённые акции заработали больше денег, чем в среднем рынок и гораздо больше тех, кто инвестировал в популярные компании.

Чаще всего недооценёнными компаниями оказываются сырьевые на дне цикла, их относят к циклическим акциям. Это связано с нестабильностью цен на сырьевые товары (нефть, металлы). Когда цены на сырье падают, то стоимость добывающих компаний могут значительно снижаться. Как только начинается рост на сырье, то котировки резко возвращаются на пиковые значения и выше.

Недооценённые компании обычно не популярны среди инвесторов и аналитиков.

2. Как найти недооценённые компании новичку

2.1. Использование финансовых коэффициентов

Начинающие инвесторы думают, что поиск недооценённых компаний это несложная задача. Достаточно просто выбрать те, которые имеют низкие значения базовых финансовых коэффициентов:

- P/E;

- P/BV;

- EV/EBITDA;

- DEBT/EBITDA;

Но это заблуждение. Оценка базовых значений мультипликаторов это одна из самых примитивных методик для поиска недооценённых акций, но такой подход может серьёзно подвести. Всё же поиском лучше заниматься опытным инвестором.

Например, у компании может быть нулевой собственный капитал, а P/E = 4. Но это не значит, что бизнес дешёвый. Он может стоять на грани банкротства, если у него ещё большой долг.

Ещё пример. Если компания накапливает на своём балансе дебиторскую задолженность или даёт беспроцентные займы своей материнской компании, то далеко не всегда стоит инвестировать в такие акции. Дело в том, что ситуация с выкачиванием денег из компании путем дебиторской задолженности или беспроцентных займов может продолжаться годами и не факт, что эти долги будут возвращены. Также не факт, что при принудительном выкупе будет обозначена справедливая оценка акции.

Важно понимать, кто является мажоритарными акционерами и какие у них планы. Это можно оценить по истории действий. Например, дебиторская задолженность может расти годами. За это время биржевые котировки могут даже падать, а инвестор потеряет возможность заработать в других акциях.

Оценить компанию по базовым мультипликаторам может автоматическая система или робот. Но это не делает владельцев сервиса богачами.

2.2. Поиски драйверов для переоценки

Недооценённые компании могут оставаться в таком положении годами. Держать деньги в них просто так смысла нет, поскольку цель большинства инвесторов зарабатывать, а не просто быть акционерами забытых компаний.

Какие драйверы для переоценки акций могут быть:

- Бурный рост прибыли в дальнейшем;

- Возвращение долгов компании;

- Сделки слияния и поглощения (когда крупная компания поглощает мелкую, то обычно от этого выигрывает мелкая);

- Принудительный выкуп по справедливой цене;

Поиск драйверов для переоценки — это настоящее искусство. Для этого нужно учиться, читать много экономической литературы. При этом в одиночку сложно справится с этой задачей, поскольку всё знать просто невозможно. Есть ресурсу инвесторов, которые могут помочь с этим. Например, сообщество «Алёнка капитал», «The Wall Street pro».

- Как выбирать недооценённые акции по мультипликаторам;

- Как выбрать акции для инвестирования;

- Как составить инвестиционный портфель;

- Как купить акции — подробная инструкция;

- Как зарабатывать деньги на акциях;

3. Способы анализа компаний

Для анализа и поиска компаний есть два способа:

- Самостоятельно читать отчётность компании, смотреть презентации и т.д. Отчётность предоставляется в двух форматах: МСФО (международные стандарты финансовой отчётности) и РБСУ (российские бухгалтерские стандарты учёта);

- Воспользоваться скринером акций;

Первый вариант подойдёт для опытных инвесторов. Новичкам сложно будет разобраться со многими нюансами и терминами. Надо получить соответствующее образование, чтобы разбираться в финансовых отчётах. Плюс эти документы довольно объёмные. Изучить одну компании займёт несколько часов работы. И это будет скорее поверхностный анализ. То есть даже уделив время изучению инвестор вряд ли поймёт глубоко всю специфику.

Второй вариант со скринером акций гораздо проще. Например, можно воспользоваться онлайн сервисом Blackterminal. Здесь представлены финансовые данные всех российские и американские компании. Также есть и компании из других стран.

Скринер позволит быстро отфильтровать компании, посмотреть:

- Финансовое положение;

- Посмотреть историю дивидендов;

- Рыночные финансовые коэффициенты, изменение их в истории;

- Рентабельность бизнеса;

- Состав акционеров;

4. Риски инвестирования в недооценённые акции

Любые инвестиции в акции несут риски. Недооценённые компании не исключения. Несмотря на то, что они оценены ниже рыночной справедливой цены, они могут долгое время оставаться такими. Как было сказано выше: нужен драйвер для переоценки. Одного лишь факта дешевизны порой бывает недостаточно.

Также есть риски не соответствия исходных данных. Такое случается редко, поскольку все отчёты проходят аудиторскую проверку, но в период пузыря доткомов были случаи махинации с отчётностями. При этом были замешаны аудиторские компании.

Чтобы снизить риски стоит придерживаться принципа диверсификации, то есть не вкладывать в одну компанию больше 20-30% всего капитала.

- Правила диверсификации портфелей;

- Диверсификация рисков портфеля ценных бумаг;

Также стоит всегда быть в тренде, чтобы не упустить какую-то выгодную возможность для инвестирования или же вовремя выйти из акций.

Лучшие фондовые брокеры для покупки акций:

Читайте также:

- Инвестиционные идеи на российском рынке

- Краткосрочные ОФЗ

- ОФЗ с переменным купоном

- Список дивидендных россиких акций

- Список дивидендных акций США

Не является индивидуальной инвестиционной рекомендаций! Информация представлена только для ознакомления.

Мы не гарантируем достоверность и полноту данных. Мы не несём ответственность за убытки от использования представленной информации.

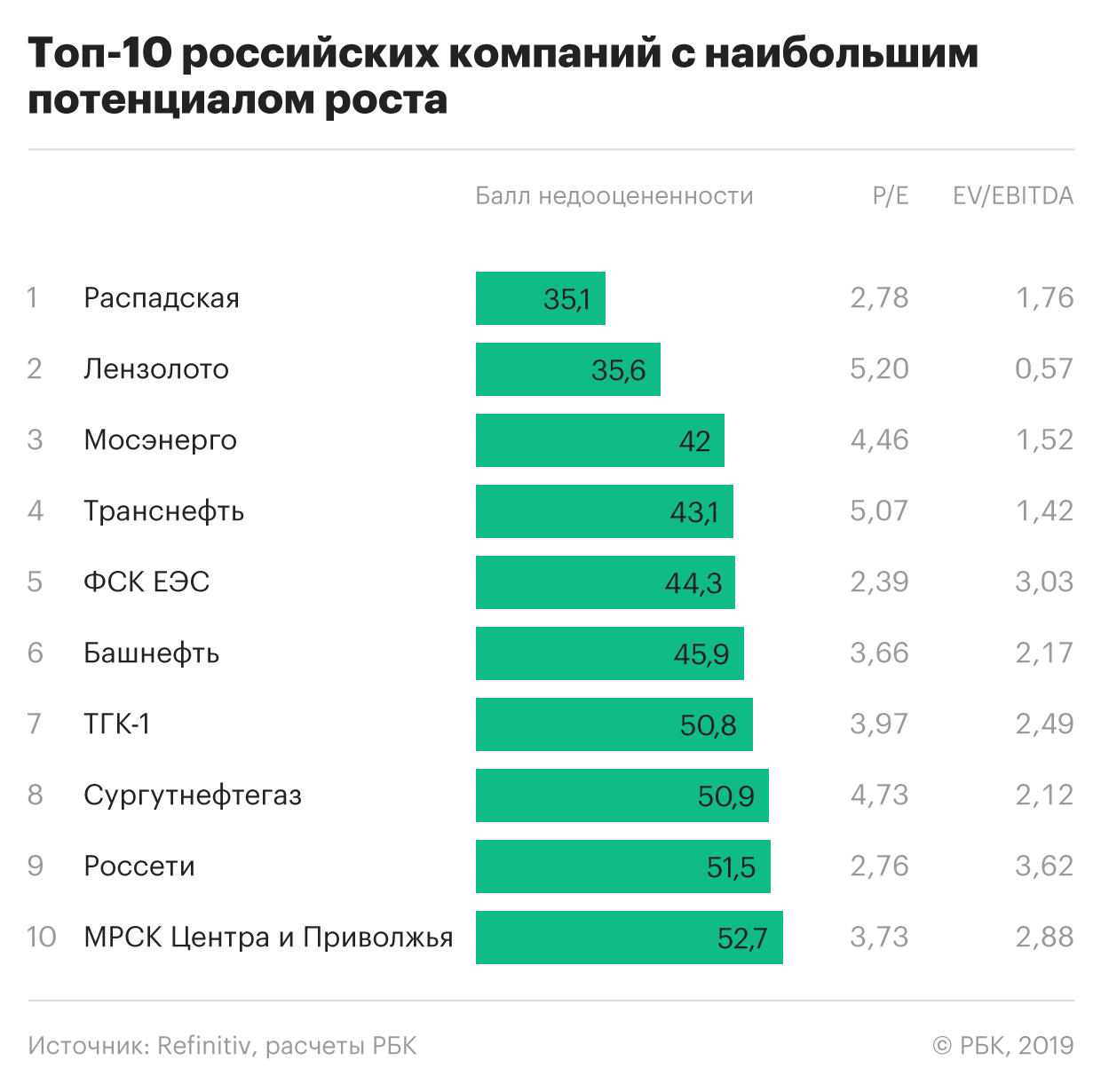

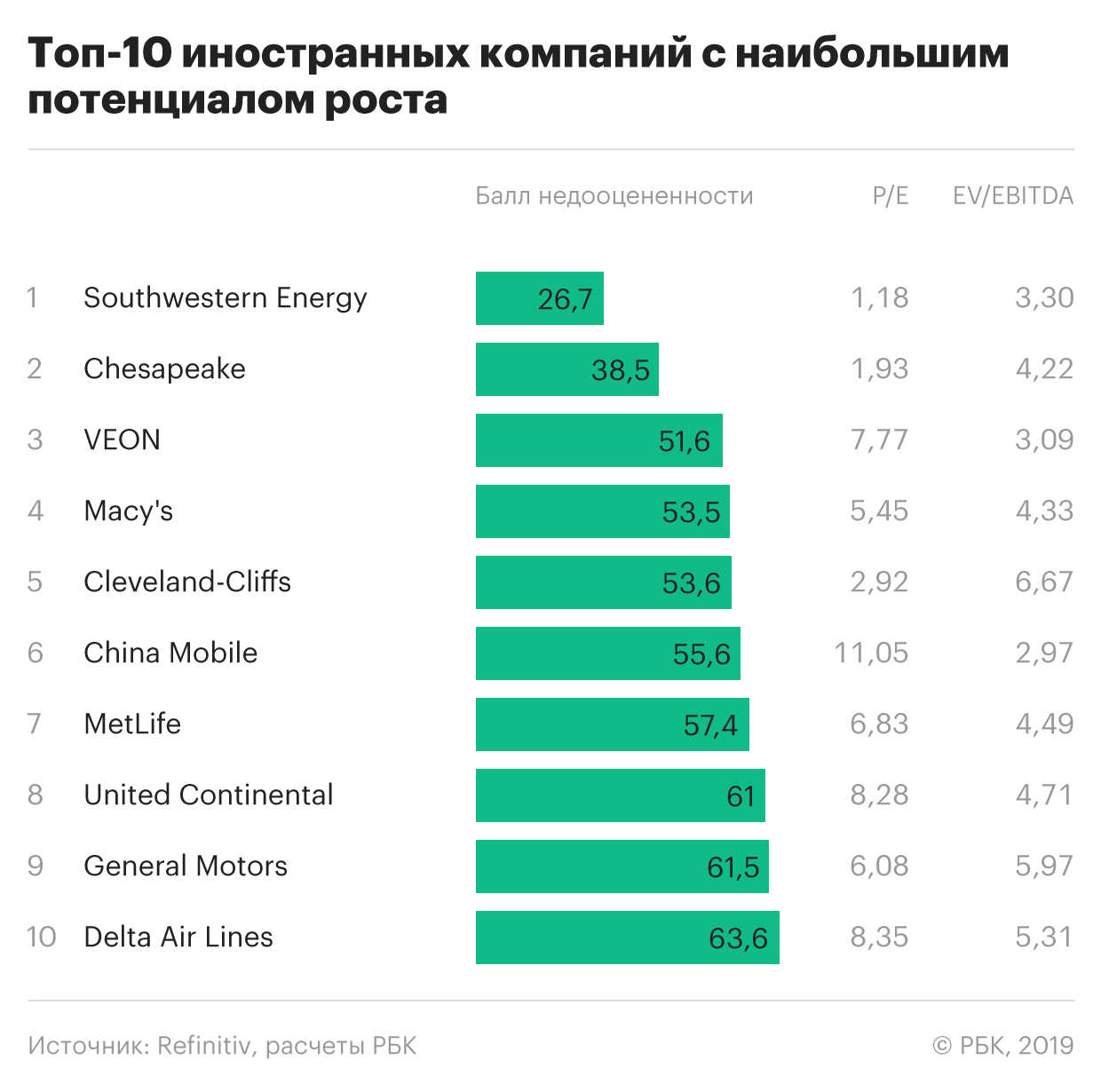

РБК Quote отобрала по десять самых недооцененных на текущий момент российских и иностранных компаний. В случае движения рынков вверх, в акциях самых недооцененных компаний заложен наибольший потенциал роста

Для составления нашего рейтинга мы рассчитали специальный сводный балл недооцененности. Это было сделано для того, чтобы уменьшить влияние отраслевых особенностей при сравнении компаний. Эти особенности стоит учитывать, если оценивать компанию только по одному

мультипликатору

.

Чем больше компания получает прибыли, чем больше ее

EBITDA

, чем меньше у компании долгов и чем меньше при этом стоят ее акции, тем меньше и значение балла. Чем меньше значение балла, тем больше компания недооценена рынком.

Сводный рейтинг

Топ-10 российских компаний с наибольшим потенциалом роста, акции которых вы можете купить на РБК Quote, выглядит так:

Список самых недооцененных иностранных компаний, акции которых представлены в каталоге Quote выглядит так:

Как мы считали

Балл недооцененности — это сумма математически приведенных значений мультипликаторов P/E и EV/EBITDA.

Математическое приведение было сделано для того, чтобы уравнять влияние обоих мультипликаторов.

Для самых дотошных: при математическом приведении мы взяли логарифмы показателей мультипликаторов, а затем сделали пропорциональное приведение значений логарифмов относительно максимального значения по списку компаний.

P/E — это соотношение рыночной стоимости компании к ее прибыли. Если значение P/E компании меньше, чем у других, то это означает, что, покупая акции этой компании, вы дешевле покупаете каждый рубль ее прибыли. Разумеется, свою долю прибыли вы получите не сразу и не целиком, а в виде дивидендов.

EV/EBITDA — показатель показывающий недооцененность компании по соотношению стоимости акций к EBITDA, при этом с учетом долговой нагрузки компании. Чем больше долг компании и меньше EBITDA, тем больше значение мультипликатора и тем больше компания переоценена рынком. И наоборот — наименьшее значение EV/EBITDA указывает наибольший потенциал роста компании.

А если смотреть на один мультипликатор?

(или еще раз зачем нужен сводный балл)

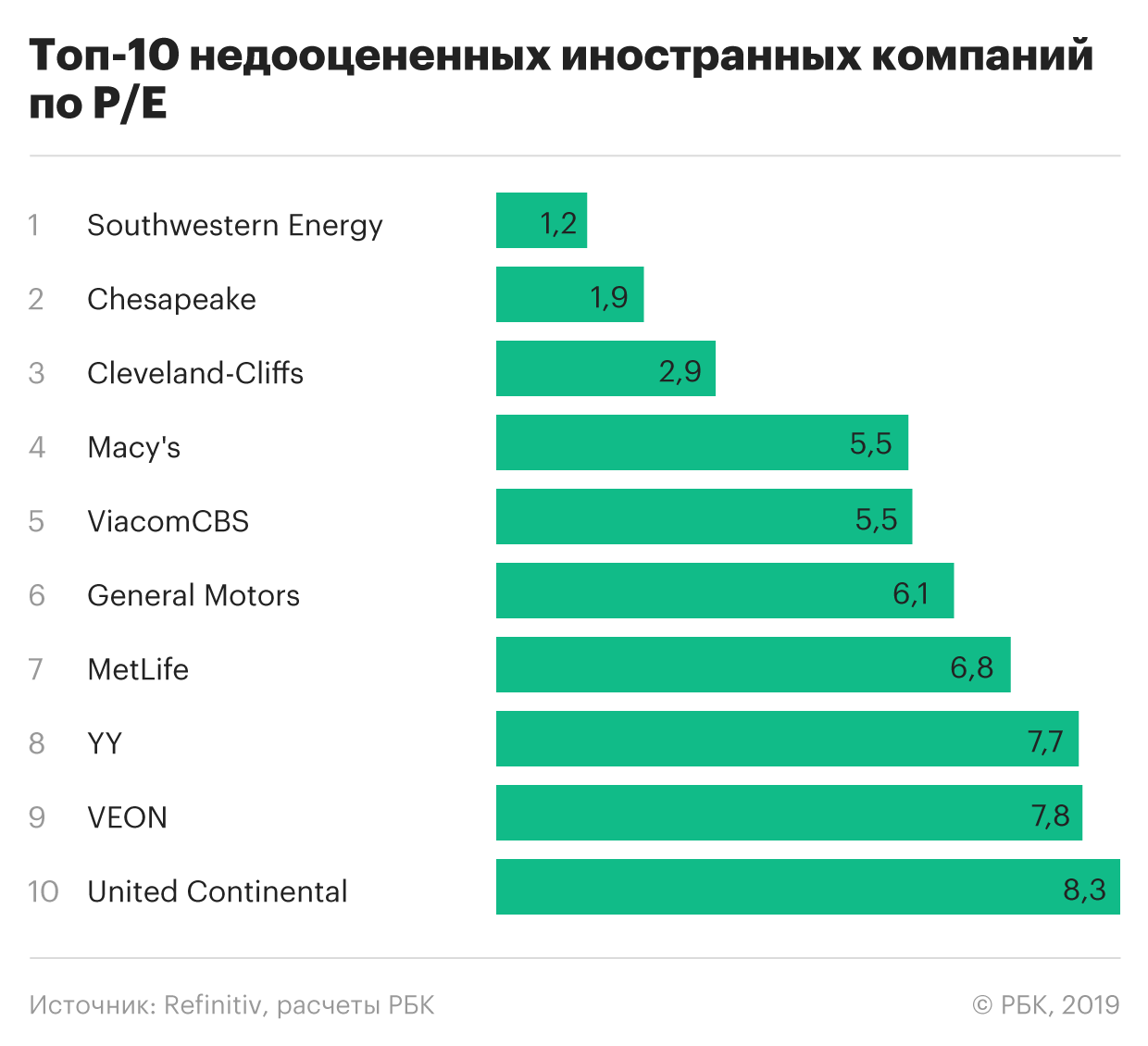

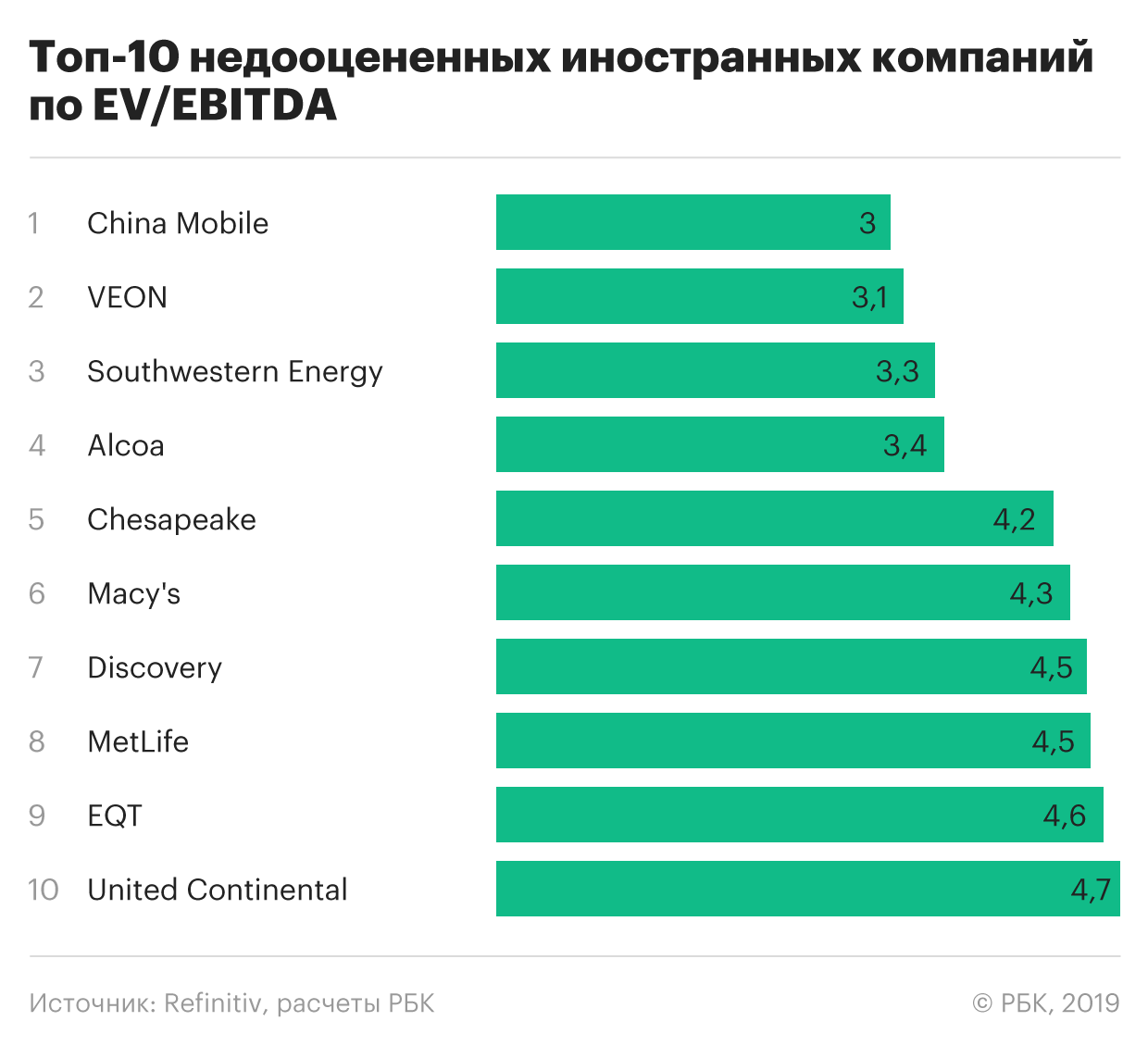

Если вы собираетесь оценивать потенциал роста компании, ориентируясь только по одному мультипликатору, то мы поясним почему этого лучше не делать на примере. Если мы взглянем на самые недооцененные компании по значению мультипликатора P/E, то мы увидим такой список:

На первом месте оказалась металлургическая компания «Мечел». По соотношению стоимости акций к размеру прибыли компания действительно выглядит недооцененной. Тем не менее у компании значительная сумма долга, которая превышает прибыль более чем в 30 раз. Показатель P/E не в состоянии показать этого, а с такой долговой нагрузкой компанию трудно считать перспективной для роста.

Если мы взглянем на топ-10 недооцененных по EV/EBITDA, то «Мечела» мы там не увидим, поскольку этот мультипликатор учитывает долги компании.

Можно ли тогда применять только EV/EBITDA, сравнивая недооцененность компаний разных отраслей? Этот показатель никак не учитывает стоимость долгосрочных капитальных затрат. И если компания нуждается в больших вложениях на развитие производства, то у вас может получиться ложный сигнал о недооцененности.

Сопоставление списков топ-10 недооцененных иностранных компаний по P/E и EV/EBITDA покажет нам полезность всестороннего подхода.

Список иностранных компаний с наибольшим потенциалом роста, согласно значению P/E выглядит следующим образом:

Сравните его с топ-10 самых недооцененных иностранных компаний по EV/EBITDA.

На первой строчке первого топа и на третьей строчке второго расположилась компания Southwestern Energy. Как вы можете убедиться, эта компания занимает первое место в нашем рейтинге по значению сводного балла, который учитывает все факторы двух мультипликаторов.

Тем не менее, мы хотим напомнить, что недооцененность компании не означает однозначного роста ее акций в ближайшем будущем. Балл недооцененности и значения мультипликаторов показывают только силу сжатия пружины. Когда эта пружина заложенного потенциала придет в действие, заранее никому неизвестно. Но для планирования выгодных инвестиций недооцененность бумаг стоит принимать ко вниманию.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Банковские депозиты неумолимо падают в течении последних лет, и держать сбережения во вкладах с доходностью 5-6% годовых кажется попросту смешным, учитывая нашу инфляцию. Я инвестирую в акции уже больше 10 лет и хотел бы поделиться своими идеями в акциях, на которых можно хорошо заработать в ближайшее время. Эта статья не просто про ценные бумаги с самой высокой дивидендной доходностью, а о тех акциях, которые еще и вырастут в цене в ближайшие годы. Таким образом, вы сможете зарабатывать на росте стоимости акций, и на выплачиваемых дивидендах.

Специально для себя я составил список из 10 компаний с большим потенциалом роста и хорошими дивидендами. Для меня хороший годовой процент — это 30-50% годовых. Именно поэтому я выбираю не самые высокие дивидендные доходности, а нахожу некий баланс, чтобы конечная прибыль оказалась выше. К акции я отношусь как к доли в компании. Покупая акции вы становитесь владельцем небольшой ее части и это очень мотивирует.

10 дивидендных акций, имеющих значительный потенциал роста в 2020 — 2021 годах.

Детский мир. Компанией управляет инвестиционных холдинг АФК Система и делает это очень хорошо. Компания активно развивается, вышла на рынки Беларуси и Казахстана, имеет отличные показатели по росту прибыли и выручки при низкой долговой нагрузке. Это ритейл, а значит компания не может быть дешевой. При этом, Детский мир предлагает дивидендную доходность свыше 10% годовых. Импонирует то, что при текущем низком потребительском спросе, детский мир показывает просто потрясающие результаты из квартала в квартал и из года в год. Потенциал развития огромный: продолжение расширения сети в России, экспансия в Казахстане и Белоруссии, а также рост интернет продаж. Никаких рисков связанных с этой компанией я не вижу и покупаю ее при каждой возможности. Помимо отличной дивидендной доходности в 10% (выплаты производятся 2 раза в год), вижу 50% потенциал роста акций в ближайшие годы. Эта безопасная и консервативная акция должна быть в портфеле каждого стоимостного инвестора.

Московская биржа. Компания зарабатывает на комиссиях при покупке и продаже ценных бумаг, валюты и прочего. МосБиржа предлагает хорошую дивидендную доходность в 9% годовых и имеет хороший потенциал роста акций. Все больше людей приходят к инвестированию, а значит компания зарабатывает все больше денег. Потенциал большой, так как наша страна значительно отстает от других по проникновению в эту сферу. Если в США больше 60% населения имеют акции, инвестируют в различные ценные бумаги, то культура инвестирования в России только зарождается, а покупают ценные бумаги не больше 2 % нашего населения.

АФК Система. Лучший инвестиционный холдинг нашей страны. Компания неприлично дешевая и обладает большим потенциалом роста. Значительная недооценка связана с большим долгом из-за споров с Роснефтью. В 2020 году возобновятся дивидендные выплаты, которые предполагают доходность порядка 9 % годовых. До конца января акции также будут расти, ввиду продолжающегося buyback акций с рынка. Это отличные драйверы роста, что в купе с недооценкой дает хорошую возможность для входа в акции. Потенциал роста компании на ближайшие 2 года — 50 и более процентов.

ВТБ. Отличный недооцененный банк, который имеет хороший потенциал для роста в ближайшие годы. С 2020 года компания будет выплачивать высокие дивиденды с доходность 10-11% годовых. Я считаю, что в нашей банковской сфере — 2 отличные акции: ВТБ и Сбербанк. Дивидендная доходность по ним примерно одинаковая и лучше разделить вложения в акции 2 банков поровну.

Газпром. Сейчас хорошее время для покупки этих акций. В течении нескольких лет компания плавно перейдет на дивидендные выплаты в размере 50% от чистой прибыли по МСФО, что обеспечит дивидендную доходность порядка 13-15% годовых. С такими высокими дивидендами и стоимость акций вырастет значительно. На текущий момент, в 2020 году мне видится дивидендная доходность порядка 8% годовых. Потенциал у акций Газпрома очень большой.

ЛСР. Отличный строительный холдинг с высокой дивидендной доходностью 11% годовых. Сильные финансовые и производственные показатели, большие перспективы и стабильность в строительной отрасли, предполагают потенциал роста акций в 30% в ближайшие 2 года.

МТС. Крепкая и надежная компания холдинга АФК Система, обеспечивает своим акционерам дивидендную доходность в 11% годовых и имеет 20-30% потенциал роста акций при очень низких рисках инвестирования. Компания должна быть в портфеле дивидендного инвестора.

Лукойл. Это пример потрясающего корпоративного управления и заботы об акционерах. Руководство постоянно поддерживает свои акции высокими дивидендами, обратными выкупами и сильными финансовыми показателями. Недавно стало известно о новой дивидендной стратегии компании, которая по моим подсчетам обеспечит дивидендную доходность в 10-11% годовых в 2020 году. Акции также защищены от падения постоянно проводимым buyback с рынка.

Северсталь. Несмотря на не лучшие времена металлургической отрасли, Северсталь — лучшая акция среди металлургов с самой высокой дивидендной доходностью и хорошим потенциалом роста. Дивиденды платятся по квартально и составляют примерно 11% годовых.

Магнит. Невероятно подешевевший ритейлер, который после перехода в крайне плачевном состоянии от Галицкого к ВТБ начал абсолютно новую жизнь. Уже сегодня мы видим значительные улучшения в отчетности. Компания платит дивиденды 2 раза в год с дивидендной доходностью равной 7-8% годовых. Потенциал роста акций на ближайшие 3 года — 100%.

Спасибо, что дочитали материал. Инвестируйте, становитесь грамотными и ваша жизнь изменится к лучшему и станет более интересной и насыщенной.

Главная » Самые недооцененные российские акции

Назад

ТОП 6 акций на Мосбирже

Сегодня я хочу показать компании которые серьезно недооценены рынком, значительно недооценена по капиталу и главное имеют ожидаемую дивидендная доходность значительно выше рынка.

Самые недооцененные акции России 2020

1) ВТБ

2) Башнефть

3) НМТП

4) Сбербанк

5) Лукойл

6) МРСК Центра и ПриволжьяЭнергетика

Для этого портфеля было бы хорошо добавить еще 4 акции, как вариант это могут Газпром нефть, Роснефть, Банк Санкт-Петербург, Сургутнефтегаз.

Акции

Итоги недели с Максимом Шеиным

Во что вложиться, когда на бирже штиль? Новый выпуск YouTube-шоу «Без плохих новостей» на канале «БКС Мир инвестиций» посвящен недооцененным российским акциям, которые могут вырасти на десятки процентов. Таким образом, автор шоу Максим Шеин в очередной раз докажет, что плохих новостей для инвестора не бывает — заработать можно на любой.

Хороших вам доходов!

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема выпуска — самые недооцененные акции на российском рынке. Подбираем, пока не поздно.

Еще расскажу о вложениях в криптовалюты и золото, подробно разберу акции Полюса, отвечу на ваши вопросы и разыграю новые призы.

Главная тема

Любой инвестор будет рад вложиться в дешевую акцию, а через время, когда цена вырастет, заработать на этом. Сегодня мы вместе с моими коллегами из аналитического департамента подготовили для вас именно такую подборку российских бумаг — недооцененных. То есть тех, которые стоят дешевле условной справедливой цены.

Все акции, о которых я расскажу, сейчас торгуются с хорошим апсайдом. Некоторые в 2023 году могут подорожать на 40 и более процентов.

Первая недооцененная бумага — Норникель. Компания продолжает поставлять продукцию на мировой рынок без каких-либо серьезных торговых ограничений. И генерирует высокие денежные потоки. Мы ожидаем новую дивидендную политику к середине или концу следующего года с 80–100% привязкой к свободному денежному потоку. В этом случае дивидендная доходность будет в районе 12–14%. Но похоже, что у инвесторов есть сомнения насчет дивидендов. Поэтому сейчас акции компании стоят дешевле на 15–20% по показателю Р/Е.

Следующая компания — Мечел. Стабильный угольный бизнес с фокусом на азиатском рынке все еще позволяет генерировать солидный денежный поток с потенциальным сокращением долговой нагрузки. Рыночная стоимость компании ниже ее годовой прибыли и свободного денежного потока. Что касается дивидендов, на них в ближайшей перспективе мы не надеемся. Сейчас приоритет для Мечела — снижение долга. Это может стать сильным катализатором для роста котировок.

Третье место делят вечные конкуренты Магнит и X5. Обе компании показали неплохие финансовые результаты в этом году — на продуктах экономят в последнюю очередь. Потенциал роста к целевой цене — около 40%. В то же время за ноябрь котировки Магнита снизились на 9%, X5 — на 4%, хотя индекс Мосбиржи прибавил 1%.

В какой момент акции начнут расти? На коротком горизонте триггеры вроде бы не просматриваются.

X5 отчиталась за третий квартал в октябре, и до конца года других событий не ожидается. «Зарубежную прописку» компании можно воспринимать как риск, выплата дивидендов может быть ограничена.

У Магнита с его регистрацией в России с выплатой дивидендов проблем быть не должно. Но пока ритейлер не спешит раскрывать результаты за третий квартал. И о дивидендах молчит. Но мы на них очень надеемся.

Еще один недооцененный эмитент — Яндекс. С одной стороны, очень сильные финансовые результаты в этом году. С другой стороны, на котировки давит предстоящая реорганизация бизнеса. Если верите, что все пройдет гладко, Яндекс — хороший выбор.

Пятое место — за компанией Эталон. Чем она интересна? Эталон немного отстает по динамике продаж от конкурентов, но у нее сильные рыночные позиции, особенно в Санкт-Петербурге и Ленинградской области. Плюс, в прошлом году компания провела дополнительную эмиссию акций для увеличения капитала. И выкупила российский бизнес у финской строительной компании ЮИТ. Это должно поддержать продажи.

Итоги конкурса

Новый конкурс! Приз — умная колонка «Яндекса», украшенная логотипом «Мосбиржи». Условия такие: вы должны подписаться на канал, поставить лайк этому выпуску и написать комментарий — но не любой. На этот раз мы ждем от вас рассказ о личном опыте. Поделитесь в комментариях, на какой российской бумаге вы заработали больше всего и как это было. Победителя выберем всей редакцией Без плохих новостей.

Вопросы #БПН

Начну с вопроса от пользователя Профита. Это наша социальная сеть, если кто еще не в курсе.

Стоит ли сейчас собирать долгосрочный портфель из акций китайских компаний, торгующихся на СПБ Бирже? Или правильнее дождаться стабилизации ситуации с ковидом и протестами?

Китайские акции дешевы, но по значительному числу эмитентов эта дешевизна обманчива. Да, отношение капитализации к прибыли до смешного низкое, но правильные показатели не выглядят столь же оптимистично. Я говорю, например, об экономической прибыли или отдаче на инвестированный капитал. Поэтому ответ такой: долгосрочное формирование портфеля из акций китайских или любых других компаний нужно делать с акцентом на их фундаментальную оценку, а не на сроки изменения внешних условий.

Когда ожидать дефолта в России?

Отвечаю фразой из анекдота: «не дождетесь». Если серьезно, то кредитное качество России выше многих в мире, и способность обслуживать долг не вызывает вопросов на рынке. Рейтинговые агентства могут говорить что угодно, но рынок не обманешь. Посмотрите на доходности и вам все станет понятно. Доходность к погашению по россии 28 5,5%. По американским трежериз — 3,5%.

Какие ОФЗ прикупить сейчас для ИИС?

Смотря какую доходность хотите. Вообще, конечно, с ОФЗ суетиться надо было в марте-апреле, когда доходности были выше 15%. Сейчас, если вас устраивает 8,5% к погашению, то выбор огромен. На среднесрочную дистанцию логичнее, наверное, брать так называемые линкеры и флоатеры. Ликеры привязаны к потребительской инфляции, которая остается высокой, а флоатеры — к процентным ставкам на рынке. Доходность будет повыше по ним.

Подскажите, пожалуйста, про Полюс Золото, какие перспективы — держать или продать?

Много вопросов по Полюсу. Имеет смысл подробнее остановиться на этом эмитенте.

Полюс знают как обладателя не только одних из самых больших запасов золота в мире, но и очень низкой себестоимости добычи. Если в целом по миру у золотодобывающих компаний кэш кост составляет около 1000 долларов за унцию, то у Полюса в районе 500. Из-за этого бизнес компании имеет очень высокую маржинальность, которая обеспечивает ему отдачу на инвестированный капитал в районе 30%. Это означает, что даже несмотря на высокую стоимость капитала для российских компаний, Полюс может генерировать экономическую прибыль.

Напомню, что у Newmont, например, экономическая прибыль отрицательная, а у Баррик Голд около нулевой отметки. Инфляция издержек, удорожание логистических поставок, колебания валютных курсов… это все понятно, оправданий достаточно. Но это лишь означает, что золото, которое торгуется как commodity сейчас, будет расти в цене. Просто потому, что в целом в мире не выгодно при 1700 долларов за унцию заниматься добычей золота.

Вернемся к Полюсу. Что заложено в цену акций? В текущей капитализации компании заложено повышение операционной прибыли на 22% ежегодно. Учитывая падение объемов продаж, довольно смелое предположение, но не настолько немыслимое, чтобы его подвергнуть сомнению. Качнется вверх цена на золото… двинет вверх курс доллара против рубля…. вот вам на ровном месте рост выручки на 20%.

Еще один важный вопрос — дивиденды. Капитальные вложения компании не столь значимы, чтобы радикально повлиять на дивиденды в обозримом будущем, денежный поток достаточен для поддержания выплат на текущем уровне. Вопрос лишь в том, что дивидендная доходность ниже ставки рефинансирования. То есть рынок не требует высокую дивдоходность и закладывается на рост котировок. Как мы поняли, небезосновательно.

Теперь динамика котировок. Все помнят 19 год. С 6000 рублей акция взлетела за год до 18000. Помните, почему? Золото выросло в цене в 2 раза. Ну и бакс переставился с 62 на 70 против рубля. То есть производственные показатели не слишком повлияли на цену. Если прогнозы наших аналитиков на следующий год по курсу рубля верны, а золото вернется на 2000 долларов за унцию, то Полюс будет расти, и весьма резво.

Кстати, на торгах в четверг золотодобытчики выросли лучше рынка. Цена на золото пробила $1800 за унцию, акции Полюса подорожали на 3%, до 7,5 тыс. рублей.

Итог такой. Долгосрочно Полюс будет отличной балансирующей бумагой в портфеле с немалой вероятностью на выстрел куда-нибудь в район 9–10 тысяч за бумагу.

Компании

В акциях Яндекса сохраняется волатильность. В начале недели они падали, но уже к среде отыграли потери. На прошлой неделе компания подтвердила планы разделить бизнес на российский и иностранный. Но у инвесторов остается много вопросов.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Детский мир отчитался за третий квартал. Вообще-то, дела у компании идут неплохо. Выручка за год выросла на 6%, чистая прибыль — на 24%. И все равно Детский мир уходит с биржи. Жаль!

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Сервис аренды самокатов Whoosh проведет IPO. Раньше об этом писал Forbes, а сейчас объявила сама компания. Правда, детали размещения не раскрыла. Мосбиржа при этом добавит акции Whoosh в котировальный список уже 14 декабря. Бумаги появятся с тикером WUSH.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Подорожание газа и угля, а также проблемы с логистикой и поиск новых рынков сбыта сказались на бизнесе Русгидро. Компания получила убыток в третьем квартале, хотя в прошлом году была прибыль. За 9 месяцев чистая прибыль снизилась почти в 2 раза. Отрасль электроэнергетики мы обсуждали на этой неделе на БКС Live. Подписывайтесь на канал, чтобы не пропускать важные эфиры.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Немецкая компания Uniper подала иск против Газпрома за нарушение газового контракта. Uniper утверждает, что ей пришлось покупать очень дорогой газ на спотовом рынке, чтобы заместить потерянные российские объемы. Ущерб от недопоставок газа в компании оценивают в 11,6 млрд евро. Исход этого разбирательства, очевидно, будет зависеть от того, признает ли суд форс-мажор, о котором Газпром объявлял летом. Если признает, Uniper может ничего не получить. Вообще, учитывая потери энергорынка Европы, подобные иски могут регулярно предъявлять российским компаниям. Газпром в этом случае — самая очевидная мишень.

Рынки

Страны Евросоюза никак не определятся с потолком цен на российскую нефть. На прошлой неделе обсуждали $65–70 за баррель, на этой — 60. Проблема в том, что отдельные страны настаивают вообще на 30. Договориться нужно до 5 декабря. $60 за баррель — комфортная для России цена. Переживем. Но лимит будут пересматривать каждые два месяца. То есть это что-то вроде удавки — в любой момент можно будет ее затянуть.

Пока мы монтировали видео, потолок утвердили: $60 за баррель

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

В понедельник упали рынки Азии — на фоне массовых протестов в Китае. Начинали протестовать против антиковидных мер, но слышны и другие лозунги. Кажется, накопились претензии у китайского народа к коммунистической партии… Во вторник власти успокоили население. Часть ограничений снимут. Индексы отскочили.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

А на российском рынке — штиль. Весь ноябрь индекс Мосбиржи стоял на месте. Аналитики, которых опросило агенство Reuters, ждут, что индекс восстановится до 2500 пунктов только к середине следующего года. Более уверенному росту помешают санкции, геополитическая напряженность и нефтяное эмбарго. Что ж, посмотрим.

Российскому рынку на этой неделе мы посвятили сразу два эфира на нашем втором канале БКС Live. Посмотрите, если интересно.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Цены на нефть на этой неделе росли. Инвесторы ждут заседания ОПЕК+, которое пройдет 4 декабря. СМИ не исключали, что альянс может обсуждать дополнительное сокращение квот на добычу.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Тем временем газ в Европе дорожает. За ноябрь цены выросли на 19%. Сейчас уже выше $1700 за тысячу кубометров. Ситуация ожидаемая — в Европе похолодало, и спрос на электроэнергию и отопление вырос. Дополнительный фактор — сокращение в последние дни средней доли ветрогенерации в выработке электроэнергии.

Макро

ВВП США в третьем квартале вырос лучше ожиданий — на 2,9%. Прогнозировали рост на 2,7%. После выхода статистики последовали “голубиные” по смыслу комментарии главы ФРС Джерома Пауэлла. Он подтвердил, что на следующем заседании регулятор не будет задирать ставку. Скорее всего, повышение будет на 50, а не на 75 б.п. На этих новостях американские фондовые индексы подросли. Вообще за ноябрь Dow Jones вырос почти на 6%, S&P 500 — на 5%, NASDAQ — на 4%.

Регулирование

На этой неделе БКС направил единую заявку на разблокировку активов клиентов в уполномоченные органы Бельгии и Люксембурга, где зарегистрированы депозитарии Euroclear и Clearstream. Ответа ждем в ближайшее время.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Правительство продлило срок, в течение которого российские компании могут не раскрывать отчетность. Теперь — до 1 июля 2023 года. Кто-то, конечно, и так раскрывает. Даже Сбер недавно поделился информацией. Но новость, конечно, для нас, инвесторов, очень плохая.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Главе Еврокомиссии Урсуле фон дер Ляйен не нравится, что арестованные российские активы лежат без дела. Она предлагает инвестировать во что-нибудь 300 млрд евро российских резервов и еще 19 млрд евро активов частных лиц. Доход — направить на помощь Украине.

Инструменты

Новые фьючерсы на Мосбирже. На этот раз — на биржевые фонды Гонконга и Европы. Первый следит за Hang Seng, второй — за Euro STOXX 50. Одновременно появились опционы. Чтобы найти их в нашем приложении, откройте раздел «Рынки» и в поисковой строке введите код инструмента: HANG или STOX.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

СПБ Биржа 5 декабря добавит новые бумаги с первичным листингом в Гонконге. Сразу — двадцать одну. Общее число доступных российским инвесторам китайских бумаг, таким образом, составит 79. Чтобы выбрать лучшие, посмотрите обязательно наш последний стрим по Китаю на канале БКС Live.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Слышали о парной торговле? Или нейтрально-рыночных стратегиях. Очень просто: одновременно открывается длинная позиция по акциям компании-фаворита и короткая по бумагам аутсайдера. Объемы — одинаковые. Идея в том, что в фазе роста акции лидера дорожают быстрее рынка, а в период снижения выглядят более устойчивыми. Бумаги аутсайдеров, наоборот, ускоряются на падении и отстают при подъеме подъема. Наши аналитики постоянно ищут идеи для парной торговли. В период неопределенности это то, что нужно. Из последнего: Норникель против Алросы и Microsoft против Apple. Хотите попробовать? Подробные разборы этих стратегий — в описании к видео.

Advisory

Теперь рубрика Advisory. Advisory — это услуга индивидуального управления капиталом, которую мы предлагаем состоятельным клиентам. Я — один из эдвайзеров и в этой рубрике рассказываю об идеях и принципах, которыми руководствуюсь в работе. Сегодня сравню инвестиции в золото с инвестициями в крипту.

Последние несколько лет не утихает спор между сторонниками инвестиций в золото и поклонников криптовалют. Последние утверждали, что крипта является лучшей версией золота, так как защищает от инфляции и кризисов, еще более ограничена в количестве, чем металл, и больше подходит молодому поколению. К тому же криптовалюта ничего не весит, а перемещать слитки золота проблематично.

По факту ситуация оказалась не такой оптимистичной. Банкротство биржи FTX, скандалы с пропажей счетов и падение стоимости биткойна возвращают инвесторов к реалиям жизни. Криптовалюты, как оказалось, ведут себя точно так же, как рискованные активы, цены которых очень волатильны. С начала года стоимость золота практически не изменились даже при условии роста курса доллара на 10%, тогда как биткойн потерял 60% своей стоимости. Нужно учитывать и тот факт, что криптовалюты легко заблокировать, а Запад на примере России наглядно показал как быстро можно заморозить международные резервы, но до золота не дотянуться.

Все это может вызвать отток средств из криптовалют той части инвесторов, которые покупали эфириумы и биткойны, чтобы сохранить капитал. И эти средства пойдут в золото. И не они одни. Центральные банки активно покупают драгоценный металл. По итогам 3 квартала они скупили 400 тонн. Это абсолютный рекорд. Спрос на инвестиционные монеты и слитки вырос на 36% по сравнению с прошлым годом.

Единственный сектор, который показал падение спроса — это ETF на золото. Оно и понятно. В условиях резкого повышения процентных ставок привлекательность государственных облигаций США увеличилась. Однако торможение в ужесточении монетарной политики обернется ростом привлекательности золота относительно трежериз.

Аналитики, естественно, не спят и крупные инвестиционные дома начали повышать прогнозы по ценам на золото. Bank of America ставит цель 2000 долларов за унцию на следующий год. JPMorgan тоже поднял ориентир, но до 1860 долларов.

Вывод. Мы наблюдаем калибровку инвестиционных ожиданий по золоту и криптовалютам. Это, скорее всего, приведет к дальнейшему росту цен на металл, что позитивно скажется на акциях золотодобывающих компаний типа Полюса или Barrick Gold.

Календарь

И события, которые могут повлиять на торги на следующей неделе.

5 декабря страны Евросоюза определятся с потолком цен на российскую нефть. В этот же день на СПБ Бирже появятся новые гонконгские бумаги — 21 акция.

В четверг, 8 декабря, СПБ Биржа планирует начать торги обыкновенными акциями КазМунайГаза.

Из макростатистики на неделе выйдут данные по инфляции в России в ноябре.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Это почти все на сегодня. Мне осталось только напомнить об акции, которую сейчас проводит БКС: «Кешбек за инвестиции».

Ее суть. Кешбек в 1 тыс. рублей получит каждый новый клиент БКС и каждый десятый действующий клиент. Для этого новым клиентам до 18 декабря нужно купить любые ценные бумаги, действующим клиентам — золото и серебро на Мосбирже. Главное, чтобы сумма сделки была не меньше 10 тыс. рублей.

Чем выше торговый оборот, тем вероятнее шанс получить главный приз — 1 млн рублей. Его мы вручим победителю в новогоднем выпуске на канале «БКС Live».