166. Организация, владеющая контрольными пакетами акций других компаний с целью осуществления, по отношению к ним, функций контроля и управления, — это:

• холдинг

167. Организация, заключающая договоры с другими организациями для выполнения определенных функций посредством перераспределения ресурсов или создания стратегических союзов, называется:

• сетевой

168. Организация, основанная на принципе участия работников в управлении и предоставления членам организации права участия в принятии решений, касающихся их работы, называется:

• партисипативная

169. Основной задачей системы управления является формирование:

• профессиональной управленческой деятельности

170. Основной потенциал, характеризующий стабильность или ликвидность компании, — это:

• экономический

171. Основной связующий элемент социальной системы:

• человек

172. Основу организационной культуры составляют:

• ценности, имеющие долговременное значение

173. Первичной социально-экономической ячейкой в античных рабовладельческих демократиях (афинской, римской) были:

• демы

174. Перечисленные конкретные функции управления: 1) управление бухгалтерским учетом; 2) управление персоналом; 3) управление охраной; 4) консультационная деятельность — входят в состав набора __________________ КФУ.

• базового

175. По заранее заданным правилам, с заранее определенным результатом функционируют системы:

• детерминированные

176. По новой схеме протекает процесс (протекают процессы):

• изменчивый

177. По принципу построения и функционирования, все организации в обществе подразделяются на:

• формальные и неформальные

178. По специализации производства хозяйственные организации классифицируются на:

• специализированные и универсальные

179. По характеру разработки и реализации выделяется информация:

• инертная, импульсивная

180. Подход к построению организационной структуры, при котором деятельность и персонал организаций группируется на базе продукции, называется департаментализацией:

• производственной

|

|

Детали файла

| Имя файла: | 0141.02.06;МТ.02;2 |

| Размер: | 104 Kb |

| Дата публикации: | 2015-03-09 03:09:57 |

| Описание: | |

| Теория организации — Модульный тест

Список вопросов теста (скачайте файл для отображения ответов): «Теорию гармонии интересов», используемую в теории организации, совместно с Кэрри разработали: 1) Лейбниц; 2) Бастиа; 3) Котлер; 4) Мескон |

|

| Для скачивания этого файла Вы должны ввести код указаный на картинке справа в поле под этой картинкой —> |  |

| ВНИМАНИЕ: | |

| Нажимая на кнопку «Скачать бесплатно» Вы подтверждаете свое полное и безоговорочное согласие с «Правилами сервиса» | |

Ликвидность — это способность актива быстро превращаться в деньги без потери стоимости. Чем проще продать имущество, тем оно ликвиднее.

Ликвидность денег считается абсолютной. Но если речь идет о валюте, то ее ликвидность разной. Доллары и евро почти везде можно обменять на национальную валюту, а панамские бальбоа вряд ли будут востребованы в российской глубинке.

Такая же ситуация с недвижимостью. Продажа по рыночной цене квартиры в хорошем районе будет быстрее, чем продажа дома в деревне без электричества и коммуникаций.

Компания обладает разными активами, с разной скоростью реализации. Активы компании могут быть оборотными и внеоборотными.

Оборотные активы — это активы, которые используются в течение короткого срока, до 12 месяцев, и меняют свою форму в течение производственного цикла.

Они включают:

- деньги на счетах, вкладах и в кассе;

- дебиторская задолженность — то, что компании должны клиенты;

- сырье, материалы;

- выданные займы на срок до года.

Внеоборотные средства используются больше года, сохраняют форму в течение производственного цикла и переносят стоимость на готовую продукцию постепенно, с помощью амортизации .

К ним относятся:

- недвижимость;

- транспорт;

- оборудование;

- нематериальные активы (активы, не имеющие физической формы — сайт, патенты, программное обеспечение).

Оборотные средства легче продать, они обладают большей ликвидностью, чем внеоборотные.

Существуют и неликвидные, труднореализуемые активы: запасы с истекшим сроком хранения или испорченные, готовая продукция, потерявшая актуальность, просроченная дебиторская задолженность. Это замороженные деньги, которые превращаются в убытки. Поэтому важно постоянно контролировать, ликвидны активы, которые вложения в деньги.

Ликвидность компании

Понятие ликвидности компании говорит о способности бизнеса погасить обязательства перед кредиторами и контрагентами, используя свое имущество. Ликвидность компании — это ее платежеспособность и финансовая устойчивость.

Платежеспособность — достаточность возможностей для покрытия обязательств, ее оценивают по балансу.

Ликвидной компании одобрят кредит, отгрузят товар с пост-оплатой, она более привлекательна для агентов. Если же у компании имущество низколиквидное и нет денег, кредиторы понимают, что есть риск потерять свои средства.

Оценка ликвидности по балансу

Ликвидность баланса — способность быстро погасить долги бизнеса за счет его активов, срок реализации которого соответствует сроку гашения. Расчет ликвидности предполагает сопоставление групп активов и пассивов.

Пассивы — это средства, на которые они финансируются. Они включают:

- кредиторскую задолженность — то, что компания должна поставщикам;

- задолженность по дивидендам перед собственниками;

- краткосрочные и долгосрочные кредиты;

- собственный капитал;

- доходы будущих периодов — поступления за услуги, которые будут оказаны в будущем, но оплата за них уже получена, например, арендные платежи за следующий год;

- резервы для будущих платежей.

Активы группируют по скорости реализации. А пассивы — по срочности оплаты.

Группы активов и пассивов сопоставляются между собой. Подразумеваются, самые ликвидные активы больше высокой высокой срочности, быстрореализуемые обязательства умеренной срочности и так далее.

Это говорит о том, что компания платежеспособная.

| Группа и скорость реализации | Что входит | Нормальное соотношение |

Группа пассивов и срочность оплаты | Что входит |

| А1, самые ликвидные | наличные деньги; деньги на расчетном счету; вклады на срок до 1 года; |

≥ | П1, высокая срочность погашения | кредиторская задолженность; |

| А2, быстрореализуемые | краткосрочная дебиторская задолженность; | ≥ | П2, умеренная срочность погашения | кредиты со сроком погашения до 1 года; долги по дивидендам; |

| А3, медленно реализуемые | запасы; долгосрочная дебиторская задолженность; |

≥ | П3, низкая срочность погашения (больше года) | долгосрочные кредиты; |

| А4, труднореализуемые | основные средства; нематериальные активы; |

≤ | П4, постоянные | собственный капитал; доходы будущих периодов; резервы для будущих платежей; |

Последнее соотношение А4 ≤ П4 выполняется автоматически, если все предыдущие неравенства верны. Если соотношения соблюдаются, баланс ликвиден, у компании достаточно ресурсов, чтобы расплатиться с кредиторами .

Ликвидность баланса может быть неполной — какие-то неравенства выполняются, а какие-то нет. В этом случае, нужно обратить внимание, какой период погашения долгов компании проблемный:

А1 ≤ П1 — у компании недостаточно средств для погашения самых срочных обязательств;

А2 ≤ П2 — предприятие не может погасить кредиты сроком до одного года за счет быстрореализуемых активов;

А3 ≤ П3 — недостаточно медленно реализуемых активов для погашения долгосрочных кредитов.

Сопоставление активов групп А1 и А2 с пассивами групп П1 и П2 говорит о текущем , рассматриваемом периоде — до года. Сопоставление групп А3 и А4 с группами П3 и П4 — о ликвидности в будущем будущем.

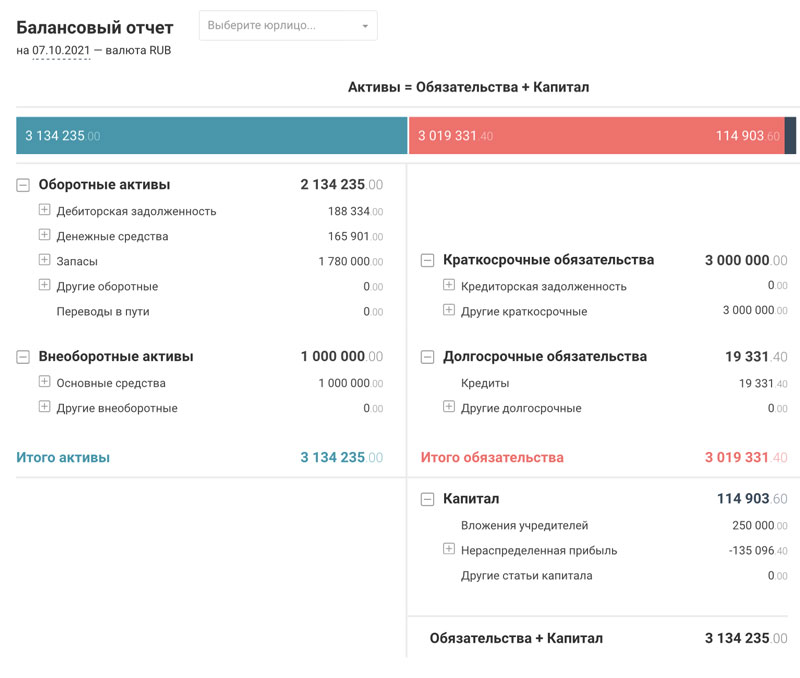

Рассмотрим расчет ликвидности баланса на примере. В сервисе ПланФакт баланс формируется автоматически, поэтому можно своевременно отслеживать динамику показателей.

А1 = 165 901 (руб.)

П1 = 0 (руб.)

А1 ≥ П1 — у компании достаточно денег для погашения кредиторской задолженности.

А2 = 188 334 (руб.)

П2 = 3 000 000 (руб.)

А2 ≤ П2 — компании не хватает денег для погашения краткосрочных обязательств.

А3 = 1 780 000 (руб.)

П3 = 19 331,4 (руб.)

А3 ≥ П3 — у компании достаточно средств для погашения долгосрочных обязательств.

А4 = 1 000 000 (руб.)

П4 = 114 903 (руб.)

А4 ≥ П4 — баланс компании неликвиден.

Кредиторской задолженности у компании нет, поэтому первое неравенство выполняется. Дебиторская задолженность значительно ниже краткосрочных обязательств. У компании проблемы с текущей ликвидностью.

В долгосрочной перспективе — более года, ситуация лучше. Объем запасов значительно больше долгосрочных обязательств.

Чистый оборотный капитал — разница между оборотными активами и краткосрочными обязательствами. Показывает, какая часть оборотных средств свободна от обязательств, характеризует платежеспособность компании на срок до года.

Чистый оборотный капитал = 2 134 235 — 3 000 000 = — 865 765 (руб.)

Компания не способна погасить текущие обязательства.

Андрей Букин, финансовый менеджер:

«Я считаю, что в ежедневной работе в большинстве случаев показатели (коэффициенты) не имеют большой важности. Расчет ликвидности нужен только при подготовке документов для банков при оформлении кредитов или других банковских продуктов.

Основное внимание всегда уделялось планированию денежных средств, работе с дебиторской задолженностью и оптимизации денежных потоков»

Расчет коэффициентов ликвидности

Коэффициенты ликвидности отражают способность бизнеса расплатиться с имеющимися долгами, используя собственные средства. Такая оценка помогает контрагентам понять перспективы сотрудничества и оценить возможные риски.

Коэффициент текущей ликвидности

Чем выше этот показатель, тем лучше. Это значит, что компания может оплачивать свои долги за счет оборотных активов, не продавая имущество — недвижимость и оборудование.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Значение коэффициента:

- 0-1,5 — низкая ликвидность, высокие риски;

- 1,5-2,5 — нормальное значение;

- > 2,5 — высокая ликвидность, но использование активов неэффективно.

Рассчитаем коэффициент для компании из примера:

Коэффициент текущей ликвидности = 2 134 235 / 3 000 000 = 0,71

Значение коэффициента ниже нормы, текущая ликвидность низкая. Это подтверждает вывод, полученный при анализе с помощью абсолютных показателей.

Коэффициент быстрой ликвидности

Отражает способность компании оплатить свои долги, если возникнут сложности в работе. В нем не учитываются запасы сырья, как в предыдущем показателе, так как их срочная продажа может привести к убыткам.

Коэффициент быстрой ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Остаток денежных средств) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,8 — высокие риски;

- 0,8-1,0 — норма;

- > 1,0 — высокая ликвидность, но использование активов неэффективно.

Коэффициент быстрой ликвидности = (188 334 + 0 + 165 901) / 3 000 000 = 0,12

Значение коэффициента низкое, это говорит о высоких рисках для компании из примера.

Коэффициент абсолютной ликвидности

Показывает, какая часть обязательств может быть погашена немедленно, поэтому в нем не фигурирует дебиторская задолженность, не нужно ждать ее погашения от клиентом.

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,2 — высокие риски;

- 0,2-0,5 — нормальное значение;

- > 0,5 — высокая ликвидность, но использование активов неэффективно.

Коэффициент абсолютной ликвидности = (188 334 + 0) / 3 000 000 = 0,06

Денег на счетах и в кассе хватает для погашения только 6% краткосрочных обязательств.

Расчет ликвидности показал, что компания неплатежеспособна.

Взаимосвязь коэффициентов ликвидности

| Элементы для расчета | Коэффициент текущей ликвидности включает в расчет |

Коэффициент быстрой ликвидности включает в расчет |

Коэффициент абсолютной ликвидности включает в расчет |

| Запасы | ✓ | — | — |

| Дебиторская задолженность сроком до года | ✓ | ✓ | — |

| Краткосрочные вложения | ✓ | ✓ | ✓ |

| Деньги | ✓ | ✓ | ✓ |

| Краткосрочные обязательства | ✓ | ✓ | ✓ |

| Оптимальное значение | 1,5-2,5 | 0,8-1,0 | 0,2-0,5 |

Показатели ликвидности отражают, какая доля обязательств может быть закрыта с помощью использования денег на счетах и кассе, получения денег от дебиторов, реализации запасов. Для некоторых сфер норма показателей может отличаться.

Ринальд Садыков, генеральный директор Terabit Digital:

«Коэффициент ликвидности является лакмусовой полоской, проявляющей то, насколько правильно мы все делаем с точки зрения финансов и тактических действий.

Когда коэффициент ликвидности становится меньше единицы, это сигнал, что не все хорошо, повод задуматься и принять меры. Необходимо обратить внимание на баланс дебит-кредит, так как мы входим в опасную зону.Среднерыночной нормой коэффициента ликвидности является показатель в 1-2. Но так как наше агентство занимается IT-разработкой и весь бизнес построен на людях, то для нас коэффициент 1-2 означает наличие критичных рисков. Мы стараемся поддерживать его на уровне от 3 до 6»

На практике может возникнуть ситуация, когда какие-то коэффициенты в норме, а какие-то — нет. В этом случае можно воспользоваться таблицей, чтобы выявить слабые места:

| Коэффициент текущей ликвидности | норма | норма | нет |

| Коэффициент быстрой ликвидности | норма | нет | нет |

| Коэффициент абсолютной ликвидности | нет | нет | нет |

| Проблема | не хватает денежных средств | не хватает денежных средств и дебиторской задолженности | не хватает денежных средств, дебиторской задолженности и запасов |

Как повысить ликвидность

1. Эффективное управление оборотным капиталом

Оптимизация показателей может происходить за счет наращивания объема денежных средств, дебиторской задолженности и запасов. Важно, чтобы эти статьи росли рационально, исходя из потребностей компании.

Бездумное увеличение оборотного капитала ведет к увеличению коэффициентов при расчете ликвидности, но не говорит об улучшении работы компании и может привести к появлению неликвидных активов и убытков.

2. Увеличивать прибыль компании

Рост прибыли увеличивает собственный капитал, финансирует покупку активов и оборотные средства. Если у компании достаточно собственных средств, ей не нужно брать много кредитов.

3. Сокращать долю дебиторской задолженности

Дебиторская задолженность может стать «плохой», если недобросовестные клиенты не смогут оплатить свои долги. Но и отказаться от нее нельзя — введение предоплаты может сделать компанию менее привлекательной.

Важно постоянно контролировать размер дебиторской задолженности и ее долю в оборотных активах.

Дмитрий Краснощек, основатель юридической компании «Стратегия»:

«Специфика нашего бизнеса — банкротство, и иногда клиенты, оказавшиеся в трудной ситуации, не могут вовремя рассчитаться. Процессу сбора дебиторской задолженности мы уделяем большее внимание, осуществляем пристальный контроль и постоянный мониторинг. Иначе как раз здесь для нас и возникает риск потери ликвидности: если не платят нам, то тогда не сможем заплатить мы»

4. Снижать или перераспределять кредитную нагрузку

Перекредитование может позволить компании перераспределить обязательства из текущих в долгосрочные, это положительно скажется на текущей ликвидности, но плохо — на перспективе. Для компании из примера это был бы хороший шаг — сокращение текущих обязательств позволит повысить текущую ликвидность и увеличить чистый оборотный капитал.

По этой причине погашение обязательств логично также отнести на более долгий срок, привлечь долгосрочное финансирование.

5. Учет финансовых возможностей при капитальных вложениях

Если капитальные вложения — покупка недвижимости и дорогого оборудования, неоправданны, они могут повлечь потерю ликвидности и неспособность платить по кредитам. Лучше всего, если дорогостоящие вложения финансируются за счет накопленной прибыли или вложений собственников. Компании обычно финансируют выплату кредита за счет оборотных средств, что ведет к уменьшению чистого оборотного капитала и ухудшению ликвидности.

Резюмируем

1. Ликвидность — это скорость превращения актива в деньги.

2. Ликвидность компании — это ее способность погасить обязательства перед кредиторами.

3. Расчет ликвидности предполагает соотнесение групп активов по скорости реализации и групп пассивов по срочности оплаты.

4. Расчет ликвидности показывает перспективы в долгосрочной перспективе.

5. Повышение ликвидности возможно за счет оптимизации оборотных средств, работы с дебиторской задолженностью, увеличения прибыли, перераспределения кредитной нагрузки и учета возможностей компании при долгосрочных вложениях.

Платежеспособность — это возможность компании выполнить в срок свои обязательства: погасить взятый кредит, перечислить работникам зарплату, оплатить поставленный товар (Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организации, утв. Госкомстатом России 28.11.2002). Платежеспособность считается одним из показателей финансовой устойчивости предприятия.

Выделяют два основных фактора, из которых складывается платежеспособность организации:

- Наличие активов: деньги, имущество, дебиторская задолженность, акции и доли в других компаниях, оборудование.

- Степень ликвидности активов. Ликвидность — это возможность продажи или использования активов для погашения задолженностей. Важен не только размер активов, но и то, насколько быстро компания сможет их реализовать по рыночной цене. Например, продать оборудование или другое имущество, чтобы выполнить обязательства перед кредиторами.

Платежеспособность может быть краткосрочной и долгосрочной. Под краткосрочной понимают способность компании погашать свои срочные обязательства деньгами или краткосрочными финансовыми вложениями — наиболее ликвидными активами. Долгосрочная платежеспособность показывает возможность выполнить обязательства в будущем.

Есть два основных подхода определениям этих понятий. Представители первого считают, что и платежеспособность, и ликвидность — это способность компании вовремя расплачиваться по своим обязательствам.

Сторонники второго подхода разграничивают термины. Если платежеспособность показывает возможность компании рассчитаться по краткосрочным и долгосрочным обязательствам, то ликвидность — скорость продажи активов, за счет которых можно платить по долгам.

Разберем пример

В бухгалтерском балансе компании сумма активов больше суммы обязательств. Значит, в целом организация платежеспособна. При этом большинство активов сосредоточены в основных средствах, а денег у компании практически нет. Основные средства сложно быстро продать по рыночной цене, то есть активы труднореализуемые. Поэтому когда оборудование компании выйдет из строя, получится, что денег на незапланированный ремонт техники нет. Это говорит о низкой ликвидности компании.

Оценка состояния бизнеса — важный инструмент для планирования деятельности компании. Результаты финансового анализа помогают эффективнее использовать ресурсы предприятия и формировать стратегию долгосрочного развития. Наряду с руководителями состояние бизнеса оценивают банки, инвесторы, страховые компании, представители государственных ведомств.

Руководители, собственники, учредители, акционеры

Цель — вовремя выявить, что финансовое положение компании ухудшается, предпринять меры, чтобы исправить ситуацию и не допустить возникновения признаков банкротства.

Партнеры

Если компания планирует новое сотрудничество или рассматривает перспективу долгосрочной работы с контрагентом, то оценивает показатели его платежеспособности. Это помогает определить, сможет ли выбранный партнер погасить свои обязательства в сроки, предусмотренные договором, например оплатить товар или выполненные работы.

Инвесторы

Оценивают целесообразность инвестиций, определяют объем следующих вложений или принимают решение об отказе от проекта.

Банки

Если организация обращается за кредитом на развитие бизнеса, сотрудники банка оценивают платежеспособность фирмы, чтобы выяснить, в состоянии ли она погасить кредит. Также определяют размер ссуды или займа, который можно одобрить.

Проверить компанию в Фокусе

Попробовать бесплатно

Для анализа платежеспособности используется довольно много показателей финансового состояния. Их называют коэффициентами. Перечень некоторых показателей и порядок их расчета можно найти в Методологических рекомендациях по проведению анализа финансово-хозяйственной деятельности организации или Методических рекомендациях по оценке эффективности инвестиционных проектов.

Рассмотрим основные коэффициенты.

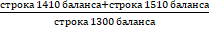

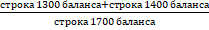

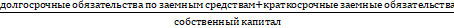

Коэффициент финансовой устойчивости показывает, насколько организация независима от займов и кредитов, а также объем средств, которые компания может использовать для работы. Показатель рассчитывается как соотношение суммы собственного капитала (стр. 1300 бухгалтерского баланса) и долгосрочных обязательств (стр. 1400 бухгалтерского баланса) к валюте баланса (стр. 1700 бухгалтерского баланса).

К (фин. ус.) = (стр. 1300 + стр. 1400) / стр. 1700.

| Значение | Что это значит |

|---|---|

| < 0,6 | Компания рискует попасть в финансовую зависимость от кредиторов |

| ≥ 0,6 | Оптимальное значение коэффициента |

| 0,6–0,95 | Растет независимость организации от займов и кредитов |

| 0,95 | Организация не использует все возможности для развития |

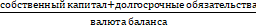

Коэффициент независимости, или автономии, показывает, насколько активы организации сформированы из собственных средств — без привлечения стороннего капитала или вложений. Коэффициент рассчитывается как соотношение между показателями собственного капитала (ст. 1300 бухгалтерского баланса) и валютой баланса (стр. 1700 бухгалтерского баланса).

К автономии = стр. 1300 / стр. 1700.

Оптимальное значение показателя — ≥ 0,5 — говорит о возможности организации за счет собственных средств погасить обязательства, а следовательно, указывает на надежность компании.

Коэффициент общей платежеспособности показывает, насколько фирма может покрыть все свои обязательства активами, которыми она располагает.

К (общ. плат.) = стр. 1300 / (стр. 1520 + стр. 1510 + стр. 1550 + стр. 1400).

Наиболее оптимальное значение — 2 — говорит о возможности организации погасить обязательства за счет собственных активов.

Для анализа платежеспособности также используют три показателя в сфере ликвидности активов.

Коэффициент срочной ликвидности показывает возможность компании погасить свои краткосрочные обязательства за счет наиболее ликвидных активов.

К (ср. л.) = (стр. 1230 + стр. 1240 + стр. 1250 + стр. 1260) / (стр. 1500 — стр. 1530 + стр. 1540).

Наиболее эффективный показатель — от 0,8 до 1 — отражает возможность быстро покрыть краткосрочные обязательства. Еще рекомендуют обращать внимание на показатель состава активов. Он не должен состоять в основном из дебиторской задолженности, так как на ее взыскание нужно время.

Коэффициент текущей ликвидности показывает, в какой степени оборотные активы покрывают краткосрочные обязательства. К оборотным относятся активы, используемые в производстве или купленные для перепродажи. Например, сырье или полуфабрикаты для переработки. К ним также можно отнести деньги, ликвидные ценные бумаги и дебиторскую задолженность. В балансе это отражается в строке 1200.

К (тек. л.) = (1200 + стр. 1170) / (стр. 1500 — стр. 1530 + стр. 1540).

Наиболее оптимальный показатель 1–2. Если он меньше единицы, значит, компания не может погашать свои текущие обязательства.

Коэффициент абсолютной ликвидности показывает способность фирмы расплачиваться по краткосрочным обязательствам с помощью высоколиквидных активов.

К (абс. л.) = (стр. 1240 + 1250) / (стр. 1510 + стр. 1520 + стр. 1550).

Если показатель 0,2, это говорит о возможности компании погасить около 20 % от своих краткосрочных обязательств в сжатые сроки.

Проверить компанию в Фокусе

Попробовать бесплатно

Для оценки платежеспособности также используются вертикальный и горизонтальный методы анализа бухгалтерской отчетности. Рассмотрим каждый из них.

Горизонтальный анализ позволяет проанализировать, как со временем меняются показатели. Чтобы применить метод, сравнивают показатели балансов на разные отчетные даты за аналогичный период. Например, сопоставляют показатели дебиторской задолженности (стр. 1230 бухгалтерского баланса). Если значение выросло, это может говорить как о недостаточной работе компании по взысканию долгов, так и о расширении производства и привлечении новых партнеров.

По общему правилу, показатель положительной динамики работы компании — это увеличение денежных средств в бухгалтерском балансе. Но такое изменение нужно рассматривать в совокупности с другими значениями. Если у компании становится больше долгов, есть риск, что фирма не сможем погасить свои обязательства перед партнерами.

При вертикальным анализе рассмотривают показатели бухгалтерского баланса на определенную дату. Это позволяет определить структуру активов и обязательств. Другими словами, посмотреть вес каждой позиции в общих показателях баланса. Итог баланса организации принимают за 100 % и рассчитывают процентное соотношение каждой статьи баланса.

Посчитаем вес денежных средств в общем отношении к балансу.

Сначала рассчитаем итого по балансу (=валюта баланса) = стр. 1100 (итого по разделу I) + стр. 1200 (итого по разделу II).

Затем возьмем нужный показатель, например денежные средства и их эквиваленты (стр. 1250 бухгалтерского баланса).

Рассчитываем его вес в процентном соотношении:

Стр. 1250 / валюта баланс × 100 % = вес (%).

С помощью расчета этих показателей можно понять структуру баланса фирмы потенциального контрагента.

Проверить компанию в Фокусе

Попробовать бесплатно

На какие основные элементы бухгалтерского баланса необходимо обращать внимание

Схема расположения данных в бухгалтерском балансе составлена так, что активы группируются по степени их ликвидности. Наиболее ликвидные расположены в конце бухгалтерского баланса, а наименее — в начале. Например, денежные средства как наиболее ликвидные располагаются в конце баланса, а недвижимость, которую не так легко продать по рыночной цене, в начале.

Все активы компании можно разделить на четыре основные группы.

Первая группа — высоколиквидные активы

К ним относятся денежные средства и краткосрочные финансовые обязательства. С их помощью организация сможет в любое время погасить свои долги. При продаже такие активы почти не теряют в рыночной стоимости. В бухгалтерском балансе показатели стр. 1250 + стр. 1240.

Вторая группа — быстрореализуемые активы

К ним можно отнести дебиторскую задолженность компании сроком до 12 месяцев и другие оборотные активы, например банковские вклады. Такие активы фирма может достаточно быстро перевести в деньги и выполнить обязательства перед контрагентами. В бухгалтерском балансе показатели стр. 1230 + стр. 1260.

Третья группа — медленно реализуемые активы

Включает в себя дебиторскую задолженность со сроком погашения более 12 месяцев, запасы организации (товар на складе, сырье), финансовые вложения. Для перевода таких активов в деньги понадобится время, то есть их ликвидность ниже активов второй группы. В бухгалтерском балансе показатели стр. 1210 + стр. 1220 + стр. 1170.

Четвертая группа — труднореализуемые активы

Компания постоянно использует их в своей деятельности. К ним относятся собственная недвижимость, транспорт, зарегистрированные программы, базы данных, изобретения, секреты производства. Чтобы реализовать активы четвертой группы, понадобится больше всего времени, поэтому их ликвидность самая низкая. В бухгалтерском балансе показатели стр. 1100 — стр. 1170.

Если в балансе преобладают активы первой и второй групп, можно сделать вывод о высокой платежеспособности фирмы. Но для комплексного анализа этого недостаточно. Еще нужно оценить показатель чистых оборотных активов. Если они есть, это значит, что компания в состоянии не только погасить обязательства, но и продолжить развитие. Показатель чистых оборотных активов рассчитывается как разница между совокупностью оборотных активов и краткосрочными обязательствами перед третьими лицами.

Чистые оборотные активы = стр. 1200 – (стр. 1500 — стр. 1530 — стр. 1540).

Полученное значение должно быть больше нуля. Это будет говорить о том, что после погашения компанией своих обязательств у нее останутся ресурсы для развития.

При принятии решения важно учитывать не только оценку показателя чистых оборотных активов, но и изменение его значения во времени. Если показатель растет достаточно долго, значит, собственные оборотные активы избыточны, что приводит к снижению деловой активности. При уменьшении показателя можно говорить о недостаточности собственных оборотных средств, что угрожает финансовой стабильности. Другими словами, у организации может быть недостаточно средств, чтобы погасить краткосрочные обязательства.

Контур.Фокус в разы ускоряет анализ платежеспособности компании. С помощью аналитики и графиков можно быстро сделать выводы о финансовом положении контрагента.

Данные бухгалтерской отчетности загружаются в сервис из Государственного информационного ресурса бухгалтерской отчетности (ГИР БО). Сведения отображаются в блоке «Финансы» в карточке компании. Вы можете быстро посмотреть основные показатели организации по итогам года: баланс, выручку и чистую прибыль. Также Фокус показывает, на сколько изменились значения показателей по сравнению с предыдущим периодом.

А еще в блоке «Финансы» отображаются результаты автоматического финансового анализа компании: статистическая оценка отчетности и экспертный рейтинг. Эти показатели помогают быстро определить, не начнет ли организация процедуру банкротства в следующем году, и оценить ее положение относительно других компаний той же отрасли.

Кликнув на кнопку «Подробности», вы можете детально изучить информацию. Так, данные бухгалтерских форм собраны в таблицах. Нужные поля вы можете добавить в общий интерактивный график, чтобы проследить, как менялось значение каждого показателя, будь то размер уставного капитала или количество заемных средств. Наведя на линию, вы увидите значение показателя в определенный отчетный период.

Подробный анализ финансового состояния контрагента тоже не придется искать — готовый документ уже есть в Фокусе. Скачайте отчет в формате PDF, чтобы понять, из чего сложилась такая оценка финансового состояния предприятия. Документ готовится на основе бухгалтерской отчетности, которую ежегодно сдает компания.

Проверить компанию в Фокусе

Попробовать бесплатно

Любой бизнес представляет собой совокупность процессов. Для успешного ведения бизнеса необходимо грамотно ими управлять, поэтому принятие тех или иных управленческих решений должно соответствовать поставленным перед организацией целям, а также быть подкреплено реальными аргументами и основываться на данных, описывающих текущую ситуацию в компании. Для получения таких данных осуществляется анализ финансового состояния.

Анализ информации заключается в транслировании имеющихся вводных данных в аналитические выводы. Анализ финансового положения может производиться в перспективе, очерченной целями или характером принимаемых на основании его результатов решений – краткосрочной или долгосрочной

Если речь идет о краткосрочной перспективе, то основное внимание уделяется оценке уровня платежеспособности компании. Если же аналитические данные лягут в основу долгосрочных целей, то приоритетной является оценка финансовой устойчивости. То есть анализ финансовой устойчивости компании – весомая и неотъемлемая компонента общего финансового анализа.

Финансовая устойчивость – характеристика, позволяющая оценить степень стабильности положения организации, которая заключается в наличии финансовых резервов, позволяющих осуществлять и поддерживать ей свою деятельность – производить и продавать товары, работы и услуги, выплачивать полученные кредиты, а также, что немаловажно, сохранять профицит бюджета, то есть поддерживать ситуацию, когда доходы превышают расходы. Это один из фундаментальных показателей, по которым можно судить о стабильности предприятия.

Цель проведения анализа – выполнить оценку финансовой независимости компании, достаточности имеющегося капитала, способности обходиться без использования привлеченных средств, а также для установления динамики независимости.

Анализ может проводиться как самой фирмой для обеспечения непрерывного входящего потока денежных средств и дальнейшего грамотного распределения, так и сторонними лицами для выбора варианта максимально выгодного вложения своих средств.

Заказать индивидуальную консультацию эксперта по автоматизации финансового учета

Процедуру анализа финансовой устойчивости можно разбить на несколько подзадач:

- выбор показателей;

- выявление резервов, способствующих повышению эффективности;

- выработка мер по укреплению финансовой устойчивости.

Источник данных

Анализ проводится с использованием данных финансовой отчетности компании, в частности – бухгалтерского баланса. Источником информации также может являться управленческая отчетность. В ходе анализа используются абсолютные и относительные показатели, а вычисленные значения коэффициентов сравниваются с базовыми (усредненными или нормативными) величинами.

Проанализировав бухгалтерскую отчетность фирмы, можно получить понимание общей картины ее финансовой устойчивости. При его проведении обращают внимание на то, какие у фирмы источники финансирования, как выглядит структура активов, а также как они изменяются с течением времени.

Информация, содержащаяся в балансе, может использоваться для анализа и внутренними, и внешними пользователями. Среди внешних пользователей выделяют кредиторов, инвесторов, клиентов, налоговые органы и других заинтересованных лиц. В категорию внутренних пользователей входит руководство организации, собственники, совет директоров, руководители подразделений.

Основополагающие критерии определения стабильности финансового положения фирмы – устойчивый рост прибыли и капитала, сохранение и повышение ее платежеспособности. Чем устойчивее финансовое положение, тем больше гарантий, что бизнес останется успешным.

Этапы анализа финансовой устойчивости

Общепринятая методика анализа финансовой устойчивости состоит из четырех этапов, а именно:

- установка целей, которые преследует анализ, и применяемых подходов;

- проведение оценки качества информации, полученной для использования в анализе;

- выбор методов;

- проведение анализа и обработка результатов.

На первом этапе производится установка целей анализа финансовой устойчивости организации, а также выбор применяемого подхода. При этом возможны следующие подходы:

- сравнение рассчитанных значений показателей организации с нормативными значениями по отрасли;

- сравнение значений показателей за текущий отчетный период с данными прошедших периодов;

- сравнение значений показателей организации со значениями показателей иных фирм.

На втором этапе выполняется оценка качества полученной информации. Информация, используемая для анализа, должна отвечать определенным требованиям: она должна быть полной, достоверной и объективной. Кроме того, полученной информации должно быть достаточно для проведения анализа.

На третьем этапе осуществляется выбор наиболее оптимального для данной организации метода оценки финансовой устойчивости.

На четвертом этапе выполняется непосредственно анализ, обрабатываются полученные результаты, являющиеся основой для принятия решений по управлению бизнесом, его поддержанию и развитию.

Основные показатели

Стабильность положения организации оценивают при помощи абсолютных (основных) и относительных показателей.

Абсолютные показатели дают представление, в каком состоянии находятся финансовые запасы организации, и каким источниками для их покрытия она располагает.

Среди основных показателей выделяют следующие три:

- собственные оборотные средства (СОС);

- собственные и долгосрочные заемные источники (СДИ);

- итоговая сумма источников формирования запасов (ОВИ).

При проведении анализа при помощи данных коэффициентов рассчитывается абсолютное изменение значений показателя за выбранный период, а также темп изменения. На основании значений трех показателей определяется тип финансовой устойчивости организации.

Относительные показатели позволяют оценить степень, в которой различные факторы определяют финансовое положение компании. В частности, появляется возможность понять уровень важности внешних финансовых источников.

Поможем разобраться, как правильно оценить финансовую устойчивость предприятия. Закажите бесплатную консультацию!

При этом важно помнить, что анализ финансовой устойчивости не сводится к простому вычислению значений коэффициентов и последующему соотнесению их с нормативными или базовыми показателями. Итогом проведения анализа должно стать обоснованное заключение по нынешнему состоянию дел компании, которое станет основой для принятия решений по поддержанию или улучшению ситуации. В данном контексте расчет коэффициентов – лишь шаг комплексного процесса, а не итог.

Коэффициент автономии

С помощью коэффициента автономии, показывающего долю собственного капитала в активах компании, можно определить уровень ее зависимости от заемных средств.

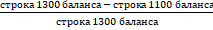

Формула расчета данного показателя выглядит следующим образом:

Значение = 0,5 считается нормативным, то есть приемлемым, при котором компания способна рассчитываться по всем имеющимся обязательствам, используя лишь собственные резервы. Оптимальный показатель лежит в диапазоне от 0,6 до 0,7. Увеличение доли собственных средств – явный признак того, что у компании снижается уровень зависимости от займов, а существенные финансовые риски отсутствуют.

Этот коэффициент представляет большой интерес, как для самой компании, так и для кредиторов. Чем выше доля, которую занимают собственные средства в капитале, тем более высокой является потенциальная привлекательность компании для кредиторов. Причина – большая степень вероятности, что заемщик будет способен рассчитаться со своими долгами, используя имеющиеся резервы.

Коэффициент соотношения собственных и заемных средств

Представляет собой пропорцию, в которой соотносятся привлеченные и собственные средства компании. Иными словами, по нему можно судить, сколько единиц заемного капитала приходится на каждую единицу собственного.

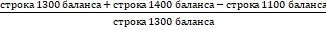

Коэффициент вычисляется по формуле:

Нормативным коэффициент считается, если его значение составляет 0,5. Если показатель лежит в диапазоне от 0,5 до 0,7, то можно говорить о финансовой независимости компании, и данное соотношение является оптимальным. Если показатель приобретает значение выше 0,7, то организация находится в неустойчивом состоянии, присутствует риск банкротства из-за сильного преобладания заемного капитала над собственным. Нормальной ситуация с высокими значениями показателя может быть только для организаций, в которые денежные средства поступают довольно быстро и регулярно. Величина, значение и колебания данного показателя являются объектом повышенного интереса со стороны кредиторов, инвесторов и банков.

Коэффициент финансовой устойчивости

По значению коэффициента финансовой устойчивости можно сделать вывод, финансирование какой доли активов осуществляется из надежных и стабильных источников, и на основе этого оценить, в какой мере компания зависит от средств заемщиков. Надежными источниками считаются те, которые используются компанией больше года.

Данный показатель рассчитывается по следующей формуле:

Для данного показателя нормативное значение находится в промежутке между 0,8 и 0,9. Если значение коэффициента выше нормы, на предприятии наблюдается рост независимости от заемных средств, компания успешно распоряжается собственными средствами и остается платежеспособной. Если значение коэффициента ниже нормативного, финансовая независимость компании снижается, повышается риск банкротства. Значение показателя ниже 0,75 должно стать тревожным сигналом для организации, поскольку она может попасть в зависимость от кредиторов.

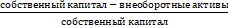

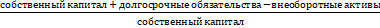

Коэффициент маневренности собственного капитала

По коэффициенту маневренности можно определить, насколько организация независима в плане наличия в ее распоряжении собственных оборотных средств. Вычислив коэффициент маневренности, можно выяснить, какая часть своих средств используется компанией для того, чтобы поддерживать свою деятельность.

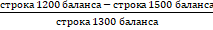

Для вычисления коэффициента маневренности используется формула:

Формула расчета показателя может также принимать другие виды. Например, если у организации имеются долгосрочные обязательства, то формула будет выглядеть иначе:

Третья вариация формулы для вывода показателя с учетом альтернативного варианта оценки собственных оборотных средств будет принимать вид:

Как интерпретировать полученные результаты вычислений? Если показатель не превышает 0,3, то организация считается финансово зависимой, присутствует риск неплатежеспособности. Если показатель находится на отметке 0,5, то маневренность собственного капитала соответствует нормативному значению. Хорошим можно считать показатель от 0,6 – высокое значение говорит о том, что финансовое состояние компании хорошее, она является платежеспособной.

Коэффициент краткосрочной задолженности

Позволяет оценить, какова часть краткосрочных обязательств организации в итоговой сумме обязательств.

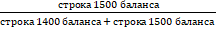

Для расчета используется следующая формула:

Нормативного значения в данном случае нет, а логика интерпретации довольно проста: чем ниже значение коэффициента, тем в более привлекательном финансовом состоянии находится предприятие. Соответственно, при положительной динамике изменения показателя повышается зависимость организации от краткосрочных обязательств, ее финансовая устойчивость снижается.

Степень платежеспособности организации

Степень платежеспособности – коэффициент, позволяющий организации оценить свою способность оплачивать имеющиеся обязательства. В зависимости от того, в какой диапазон попадают значения показателя, можно делать выводы о степени, в которой бизнес зависим (или независим) от средств кредиторов.

Коэффициент платежеспособности вычисляется по формуле:

Для описанного выше показателя нормативное значение находится в интервале между 0,5 и 0,7. Если значение коэффициента меньше 0,5, то организацию можно считать зависимой от различных источников финансирования. Если же значение показателя выше нормативного, уровень платежеспособности компании достаточно высок.

Если показатель не превышает 0,5, это уже достаточное основание, чтобы считать организацию зависимой от различных источников. Диапазон от 0,5 до 0,7 характерен для нормативного значения показателя. Если же полученный результат вычислений выше нормативного значения, то уровень платежеспособности компании оценивается как высокий.

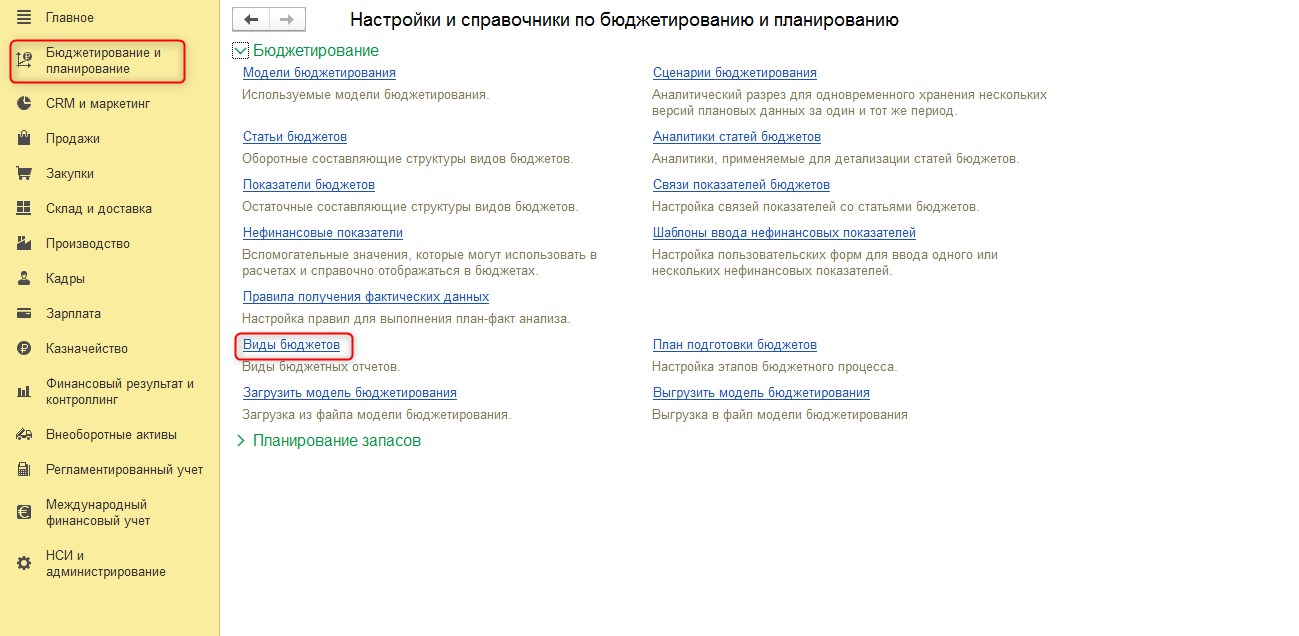

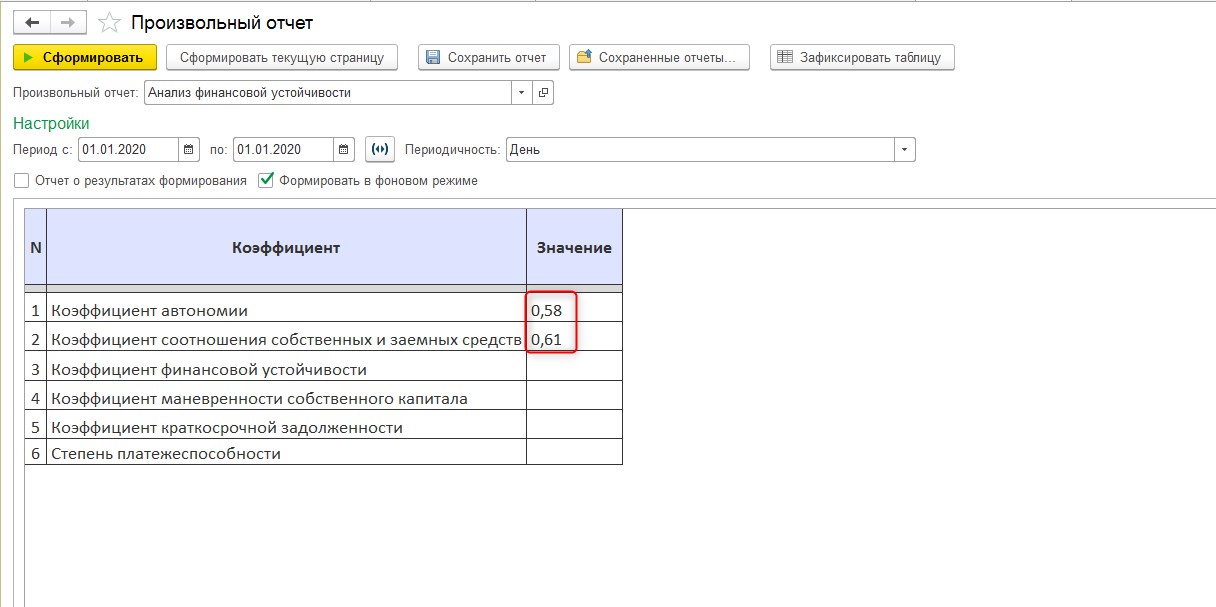

Пример расчета коэффициентов в программных продуктах 1С

Традиционным инструментом, при помощи которого можно вычислять коэффициенты, является MS Excel. Но расчет показателей финансовой устойчивости можно автоматизировать полностью с помощью функционала программных продуктов на платформе 1С:Предприятие – 1С:ERP Управление предприятием, 1С:Управление холдингом и WA:Финансист. Данную задачу можно решить при помощи функционала подсистемы «Бюджетирование», где имеется возможность создавать и настраивать виды отчетов, указывать необходимые показатели и настраивать формулы их вычисления.

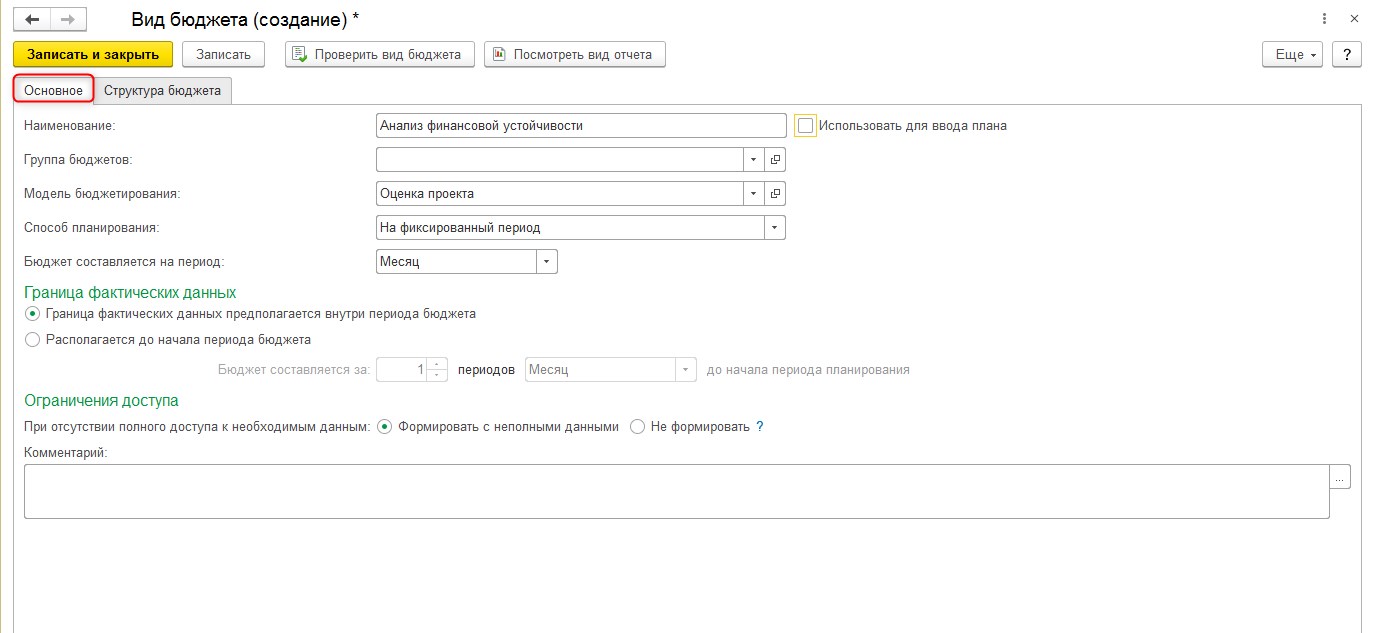

Рассмотрим пример расчета показателей в 1С:ERP. В разделе «Бюджетирование и планирование» перейдем в «Виды бюджетов» и создадим новый вид бюджета.

Для созданного вида бюджета заполняем вкладку «Основное».

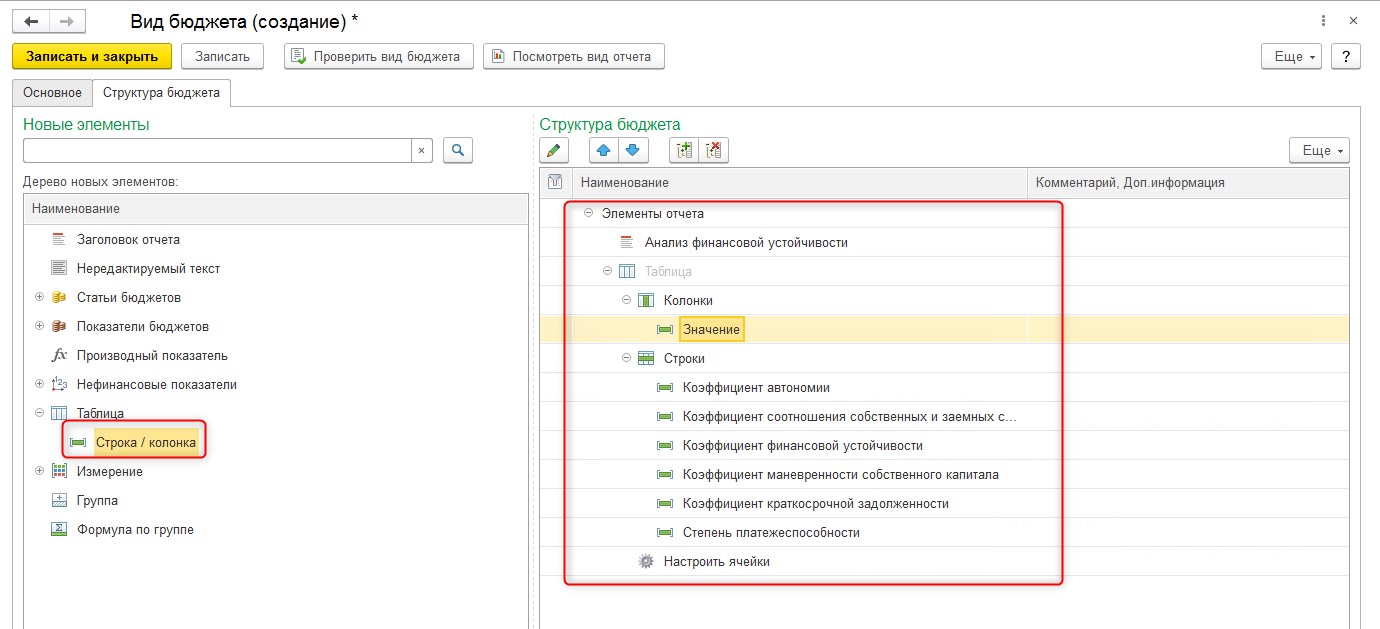

Затем на вкладке «Структура бюджета» создадим структуру нового бюджета в правой части окна, выбрав элементы из левой (заголовок отчета, таблица, строка/колонка).

Автоматизация анализа финансовой устойчивости от экспертов 1С:ERP

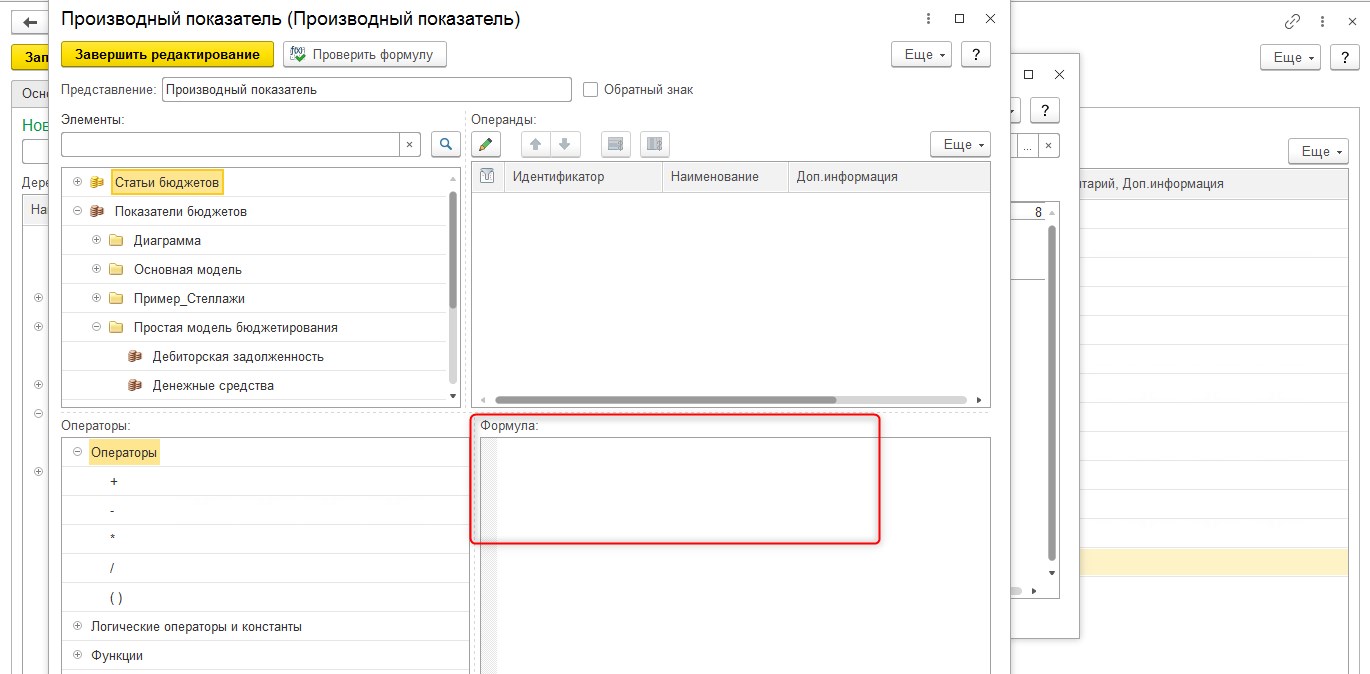

В созданном виде бюджета при помощи элемента «Настроить ячейки» настроим формулы расчета значений для каждого коэффициента.

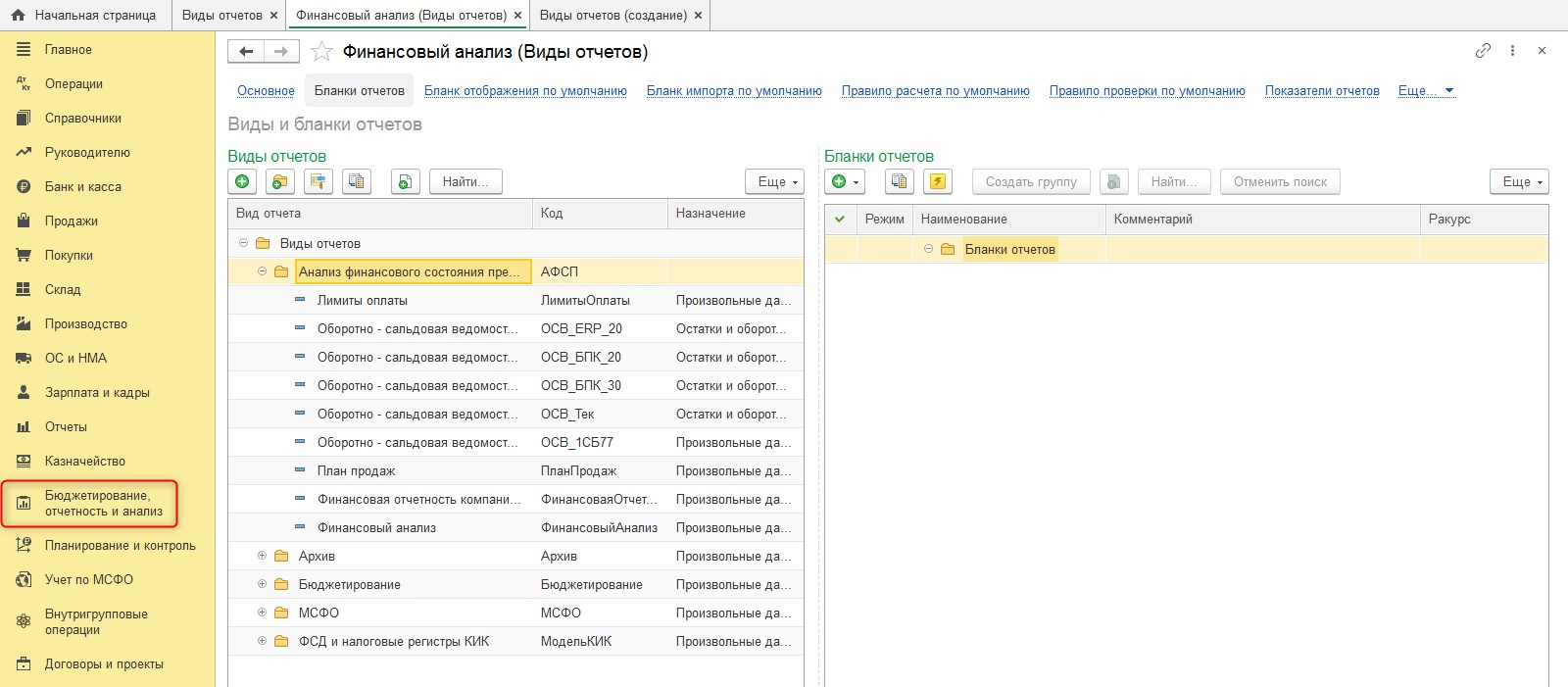

Рассмотрим также пример расчета коэффициентов в 1С:УХ. Для настройки возможности расчета коэффициентов воспользуемся функциями раздела «Бюджетирование, отчетность и анализ». В справочнике «Виды отчетов» создадим новый вид отчета.

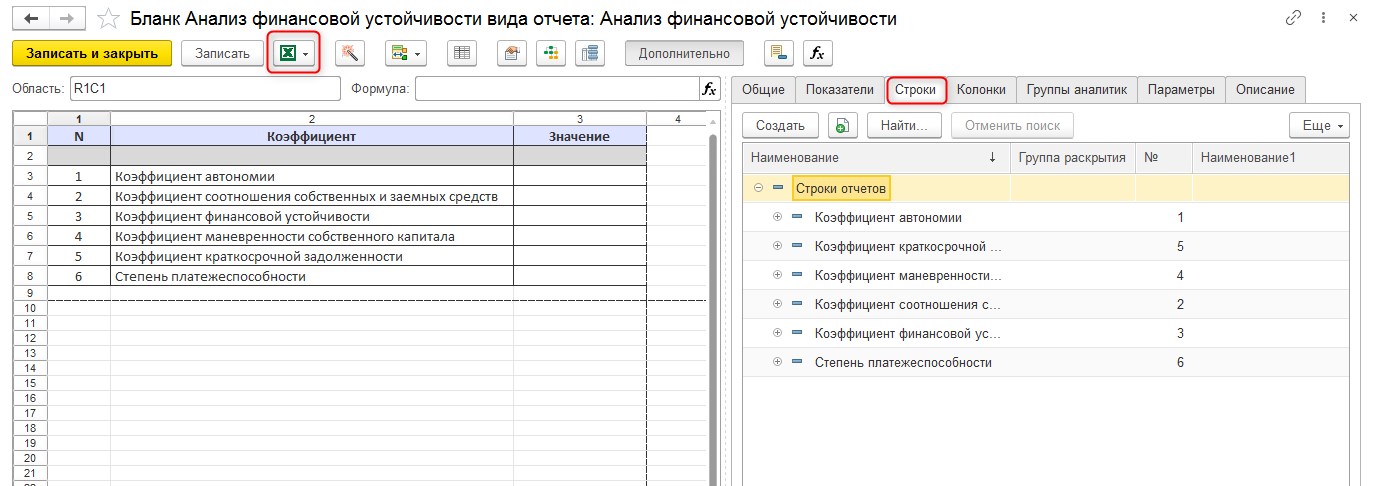

Вид отчета может быть загружен из MS Excel. Для созданного вида отчета нужно настроить перечень строк. Данная настройка выполняется по нажатию «Дополнительно». В открывшемся окне выбираем вкладку с наименованием «Строки» и создаем новые строки.

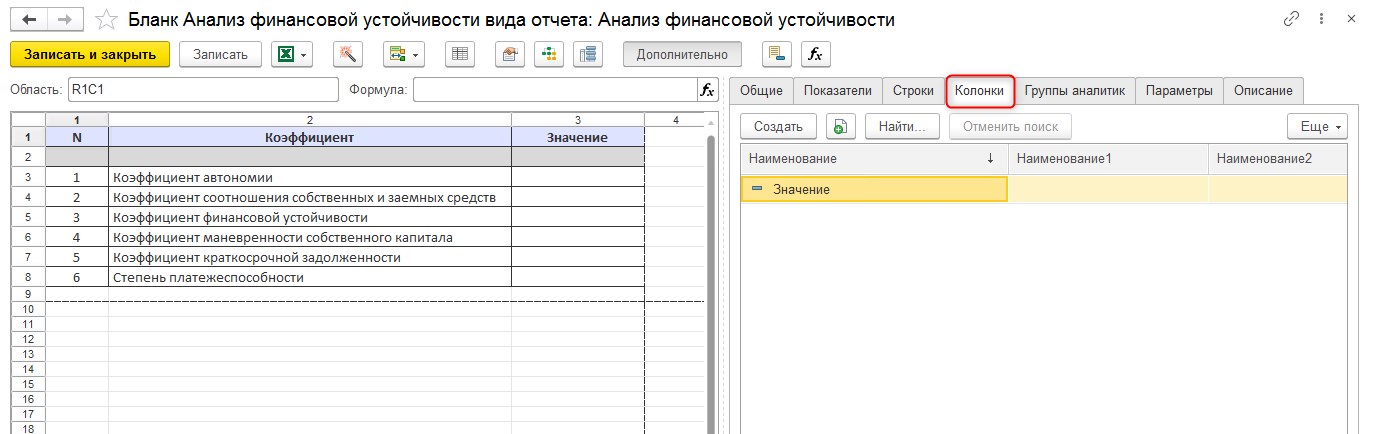

Также для вида отчета нужно добавить новые колонки на вкладке «Колонки».

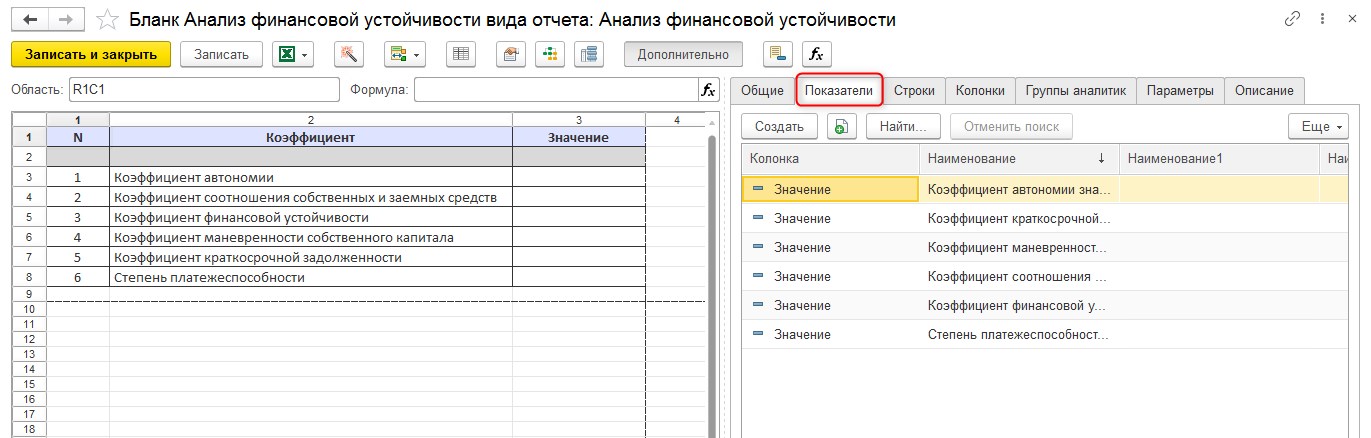

Ячейки, находящиеся на пересечении строк и колонки, будут показателями отчета. На вкладке «Показатели» требуется создать новые показатели. Затем показатели следует перенести в макет на соответствующие ячейки отчета.

Современная система 1С:Управление холдингом для простого учета финансовой устойчивости крупных предприятий

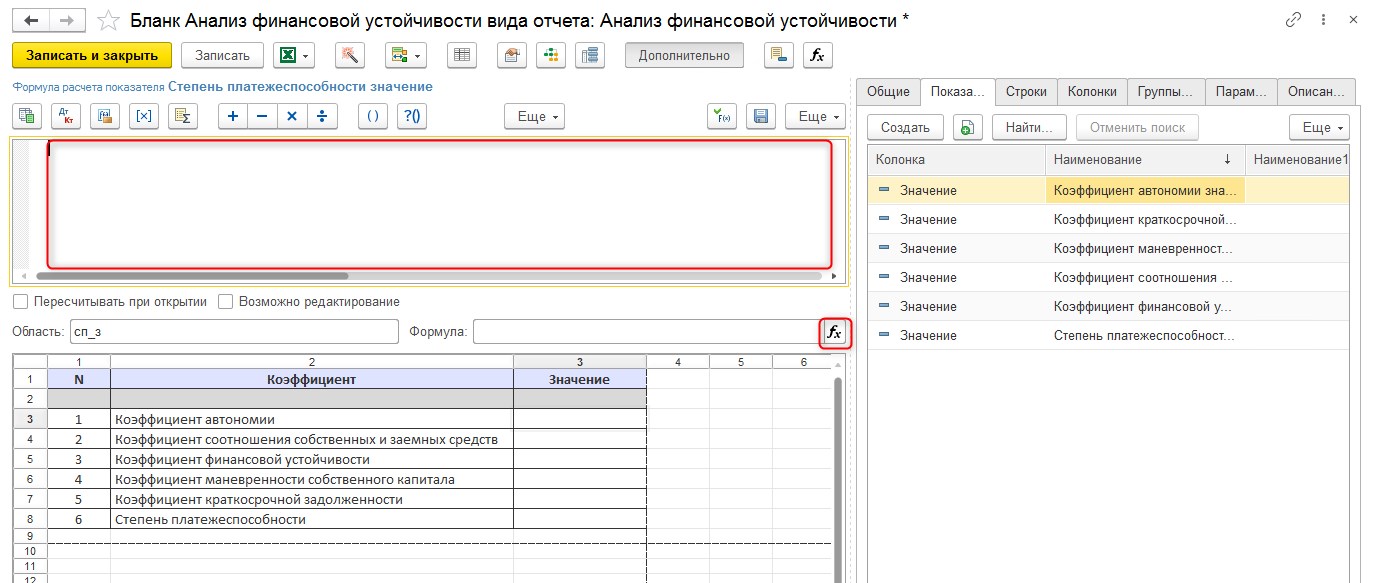

Для каждого показателя отчета настроим формулу, по которой будет рассчитываться его значение.

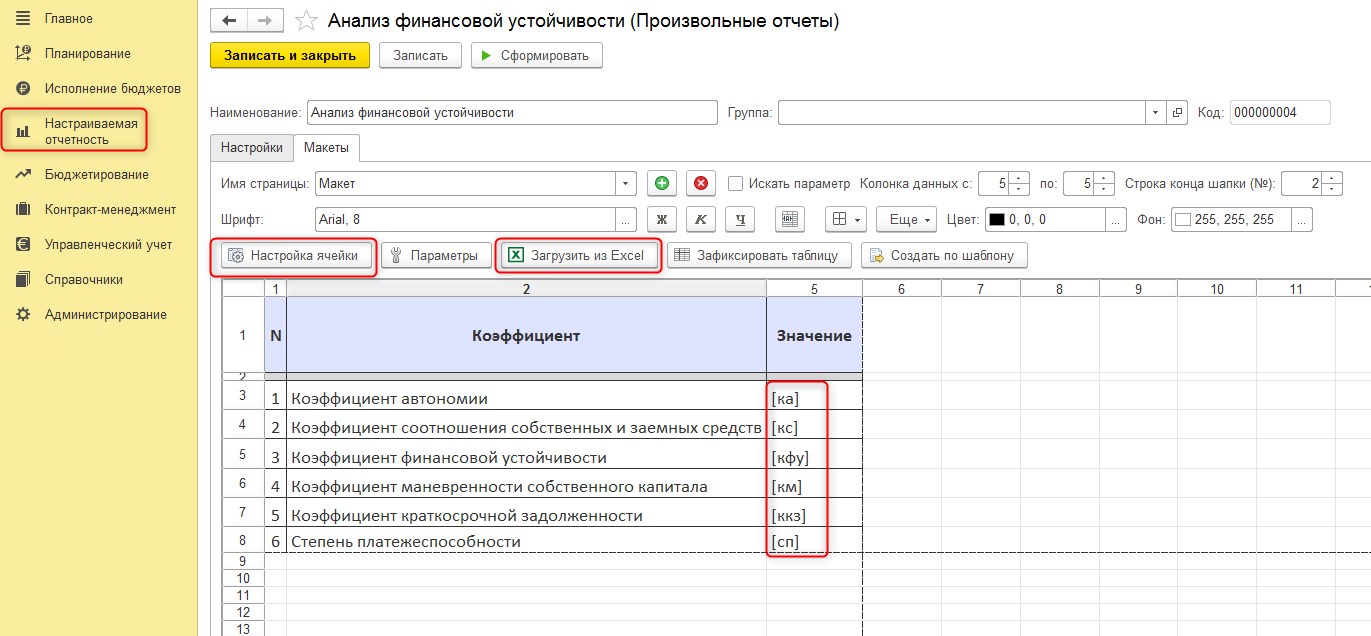

Далее рассмотрим пример расчета показателей в WA:Финансист. Для создания инструмента расчета коэффициентов воспользуемся функционалом раздела «Настраиваемая отчетность», где перейдем в «Произвольные отчеты» и создадим новый. Макет отчета может быть загружен из MS Excel.

Далее при помощи кнопки «Настройка ячейки» или непосредственно в самих ячейках отчета зададим имена ячейкам.

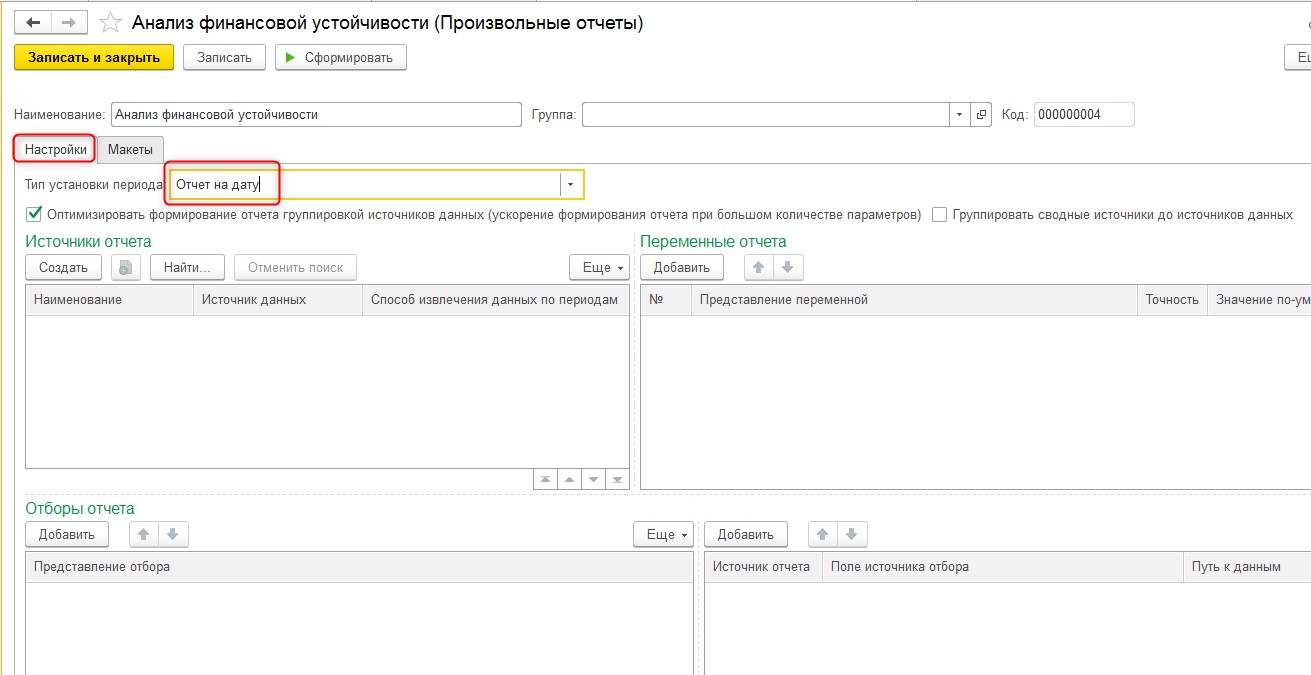

На вкладке «Настройка» созданного произвольного отчета выберем тип «Отчет на дату».

Универсальное решение WA:Финансист для анализа финансовой устойчивости. Собственное решение от ведущих партнеров 1С!

Далее по кнопке «Настройка ячейки» настроим расчетную формулу для каждого показателя.

Важность финансовой устойчивости как характеристики действующего бизнеса сложно переоценить. Без постоянной работы над оптимизацией структуры активов и капитала сохранять стабильное финансовое положение будет становиться все более трудновыполнимой задачей. Для оценки состояния дел предприятия требуется регулярный анализ его финансовой устойчивости путем применения системы коэффициентов. В качестве главного источника данных, на основе которых будет проводиться анализ, выступает бухгалтерский баланс организации.

Значения коэффициентов сопоставляются с базовыми. И уже на основании результатов проведенного анализа руководством разрабатываются и принимаются управленческие решения с целью поддержания и/или повышения уровня финансовой устойчивости.