Переводы денежных средств сегодня уже очень прочно вошли в нашу повседневную жизнь. Порой, отправляя деньги своему приятелю или родственнику из соседнего города или даже другой страны, мы наблюдаем лишь отточенный до мелочей результат совершения операции – поступление денежных средств на счёт отправителя. Мы совершенно не задумываемся о тех сложнейших и высокотехнологичных процессах, которые стоят за простой, на первый взгляд, операции перевода с карты на карту.

Содержание статьи

- 1 Популярность переводов «CARD to CARD»

- 2 Переводы по реквизитам

- 2.1 Механика работы

- 3 Переводы с карты на карту

- 3.1 Как это работает здесь?

- 4 Исключение платёжных систем из схемы

- 5 Переводы между странами

Популярность переводов «CARD to CARD»

Кстати, ожидаемо, что переводы с карты на карту гораздо популярнее чем переводы со счёта на счёт (при том что второй способ гораздо дешевле первого). На это есть 2 причины:

- При переводе со счета на счет необходимо заполнить достаточно много реквизитов счета, а именно ФИО владельца счета, номер счета, БИК банка и т.д. Это неудобно и занимает время

- Нужно знать этот номер счета, которого нигде нет в открытом доступе. Необходимо заходить в личный кабинет, искать его там. Не у всех есть этот личный кабинет или не все умеют им пользоваться. Когда ты делаешь перевод кому-то другому, нужно просить, чтобы он нашел этот номер счета, выслал его тебе. Перевод превращается в целый процесс. Представьте, что вам нужно перевести 150 рублей таксисту Uber и вы начнете просить у него реквизиты счета, он просто выпадет в осадок, он такого понятия даже не знает. Тогда как номер карты доступен на обороте карты, его можно просто сфотографировать и скинуть отправителю средств. С номером телефона все еще проще.

Переводы с карты на карту или по номеру телефона намного проще для клиента и поэтому более популярны.

Сейчас, давайте разберёмся в технических тонкостях переводов денежных средств.

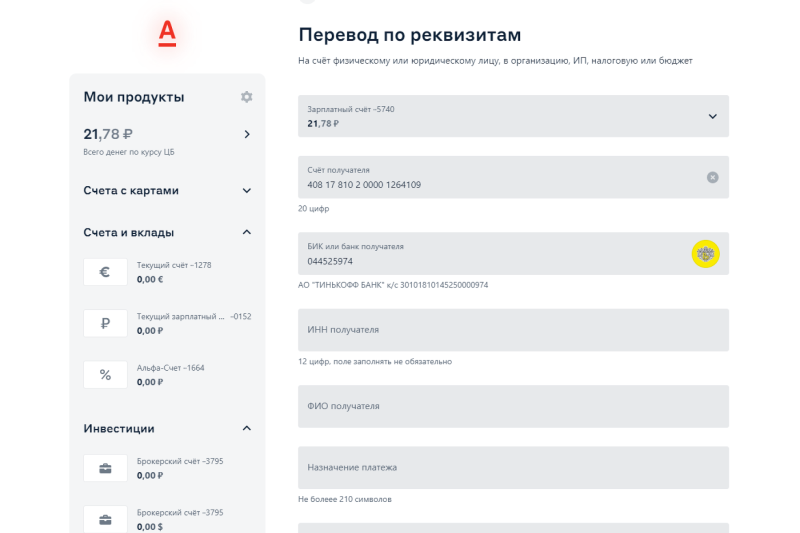

Переводы по реквизитам

Перевод со счета на счет по реквизитам — это старая технология, в которой задействован Центробанк, и там все строго и долго. Банк отправитель отправляет в ЦБ специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни и только в строго отведенное время — эти временные промежутки в банках называют «рейсами». До 2 июля 2018 года эти рейсы были строго фиксированы по времени. Сейчас вместо рейсов в ЦБ теперь действует так называемый «сервис несрочного перевода»: переводы обрабатывают не в определенное время, а каждые 30 минут. То есть теперь банкам не нужно ждать специального рейса, чтобы сделать перевод.

Механика работы

Центробанк в свое рабочее время получает платежный документ, проверяет данные и, если все в порядке, подтверждает перевод. Соответствующую информацию ЦБ передает в банк-получатель платежа. Банк-получатель проверяет данные человека, для которой предназначен перевод, и перечисляет деньги на его расчетный счет. Если в реквизитах есть ошибки, перевод попадает в список «невыясненных платежей». Если за пять рабочих дней получателя так и не найдут, деньги вернут обратно отправителю.

В схеме перевода со счета на счет – максимум три участника, банк отправитель, банк получатель и ЦБ, посредники не вовлекаются. Технология обкатанная, пусть не быстрая, но дешевая, поэтому как правило Банки ничего не берут за такие переводы.

Переводы с карты на карту

Переводы с карты на карту (они же p2p, card2card, c2c) – это способ перевода денег в Интернете между физическими лицами с использованием реквизитов банковских карт. Для перевода необходимо иметь свою банковскую карту и номер карты получателя. Или только номер карты получателя, если перевод происходит из личного кабинета.

Как это работает здесь?

Для начала рассмотрим участников процесса

Банк-эмитент карты отправителя и карты получателя, т.е. тот банк который выпустил карты отправителя и получателя (прим. банки могут быть разными).

Банк-эквайер — банк осуществляющий прием реквизитов банковских карт и осуществляющий процессинг перевода — взаимодействие с платежными системами, проверку на мошенничество и тд. Банк-эмитент и банк-эквайер могут быть одним и тем же банком, а могут быть и разными (прим. на практике, все три банка могут быть разными. У отправителя может быть карточка Банка А, у получателя платежа может быть карта Банка Б, и воспользоваться сервисом переводов с карты на карту отправитель может от третьего Банк В).

Платежная Система (ПС, например, VISA, Mastercard). Когда мы совершаем перевод с карты на карту и вводим реквизиты карт отправителя и получателя, банк-эквайер не знает, что это за карты и каким банкам они принадлежат и обращается к ПС (т.к. у ПС есть юридические взаимоотношения со всеми банками членами ПС и вся информация о том какие карты какими банками были выпущены). Также ПС выполняет функции клиринга (прим. клиринг — безналичные расчёты между странами, компаниями, предприятиями и банками за поставленные, проданные друг другу товары, ценные бумаги и оказанные услуги) и т.к. деньги фактически приходят на счет в банке только на следующий день — является гарантом того, что деньги точно придут, что позволяет зачислять деньги на карту физ. лицам мгновенно не ожидая завершения расчетов.

Сервис-провайдеры (IPSP). Представьте, что вы не очень крупный банк и хотите предоставить своим клиентам возможность переводить деньги с карты на карту у себя в интернет-банкинге. Для этого вам потребуется:

- пройти сертификацию PCI DSS (прим. PCI DSS — стандарт безопасности данных платёжных карт, состоит из 12 правил передачи, харнения и обработки данных держателей карт)

- получить лицензии VISAMastercard

- провести доработки на процессинге

- разработать интерфейсы и т.д.

Все это стоит довольно существенных денег, которые маленький банк очень долго будет отбивать на комиссиях с переводов, и возможно не отобьет никогда. В этом случае на помощь приходят сервис-провайдеры — это компании, которые уже все это сделали. Предоставляют сервис они бесплатно, а зарабатывают на комиссии с переводов. Один из игроков на этом рынке – Best2Pay

Верхнеуровнево процесс перевода выглядит следующим образом:

Разберём диаграмму по этапам:

- Отправитель вводит реквизиты перевода (данные карт, сумму и т.д.)

- Если банк малый и пользуется услугами сервис-провайдера, данные передаются к нему. Если банк крупный и создал своё программное обеспечение, этот шаг пропускаем.

- Реквизиты передаются в банк-эквайер.

- Банк-эквайер инициирует перевод обращаясь в платежную систему и пересылая ей реквизиты перевода

- Платежная система определяет по номеру карты банк-эмитент карты отправителя и отправляет в банк запрос на перевод

- Банк-эмитент проводит авторизацию – перенаправляет отправителя на страницу ввода 3DS (смс или push-уведомление с кодом)

- Отправитель вводит проверочный код

- Банк-эмитент карты отправителя отправляет ответ в платежную систему о том, что авторизация проведена успешно

- Платежная система отправляет запрос в банк-эмитент карты получателя на зачисление денежных средств на карту получателя

- Банк-эмитент карты получателя зачисляет деньги на расчетный счет получателю

Как видим в переводе p2p огромное количество посредников, комиссия за p2p-перевод состоит из:

- Комиссии ПС — комиссия которую взимает ПС за то, что выступает связующим звеном между всеми банками и осуществляет клиринг. Но если перевод осуществляется между клиентами одного и того-же банка (или в некоторых случаях одного и того же процессинга), то запрос на авторизацию в ПС не идет и соответственно для банка такие переводы бесплатны (но это не значит, что они будут бесплатны для клиентов).

- Комиссии банка-эквайера — банк-эквайер получает свою долю от комиссии ПС за то, что непосредственно оказывает услугу по переводам, поддерживает инфраструктуру и тд. Таким образом стимулируется развитие рынка безналичных переводов.

- Комиссии сайта, на котором расположен сервис p2p-переводов. Если вы переводите деньги, например, на условном сайте «переведиденьги.рф» или какого-нибудь маленького банка который не является эквайером, то как правило сайтбанк тоже зарабатывают небольшой процент на каждом переводе.

- Комиссии сервис-провайдера за посредничество (если он есть).

Исключение платёжных систем из схемы

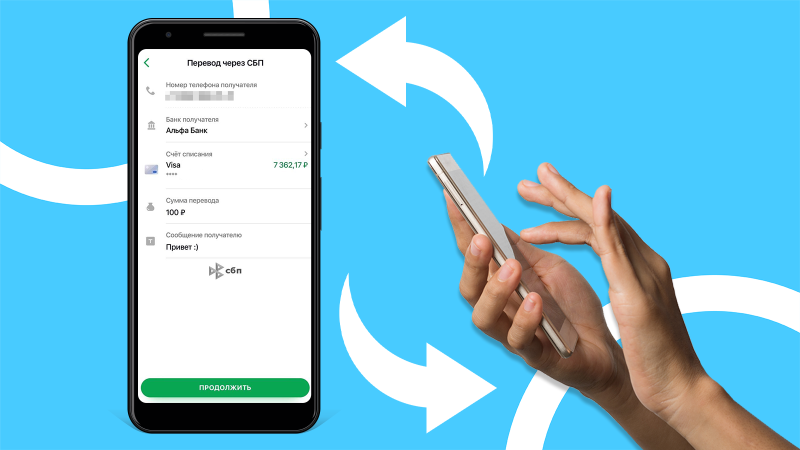

Основную комиссию забирает себе ПС. Чтобы выключить ее как посредника из процесса перевода в разных странах внедряют разные механизмы. В России – это система быстрых платежей.

Система быстрых платежей (СБП) – сервис, который позволяет физическим лицам мгновенно (в режиме 24/7) переводить деньги по номеру мобильного телефона себе или другим лицам, вне зависимости от того, в каком банке открыты счета отправителя или получателя средств. Для этого необходимо, чтобы эти банки были подключены к Системе быстрых платежей.

В этом случае функцию ПС как хранителя данных обо всех счетах всех клиентов берет на себя ЦБ. Он знает в каких банках у этого номера телефона открыты счета и дальше процесс примерно такой же.

С 1 января 2020 года ЦБ начнёт брать с банков комиссию за использование Системы быстрых платежей, которая позволяет клиентам разных банков переводить деньги друг другу по номеру телефона. Банки, в свою очередь, начнут брать комиссию с клиентов. Регулятор планирует брать 1-6 рублей за перевод в зависимости от суммы — комиссию будут платить поровну банки отправителя и получателя. ЦБ при этом может ограничивать размер комиссии, которую будут брать банки с клиентов.

В Европе это директивы PSD2 и PISP, с помощью которых этим посредником вроде ПС или ЦБ может стать любой игрок с простейшей лицензией. Несмотря на то что директивы совсем молодые уже около трёх тысяч игроков получили эти базовые лицензии. Ключевой тезис PSD2: банк будет обязан предоставить провайдеру платежных услуг финансовую информацию о клиенте и списать деньги с его счета, даже без заключения отдельного договора. Достаточно всего лишь поручения клиента. Таким образом система договорных отношений заменяется на простой автоматизированный алгоритм обмена информацией. И что немаловажно, ключевую роль начинают играть провайдеры платежей, а не держатели средств, то есть Банки. Говоря простым языком, Вы можете создать свою PISP (Payment Initiation Service Provider) и Ваши клиенты смогут осуществлять через Вас платежи со своих расчетных счетов в Банках, не спрашивая их разрешения.

Переводы между странами

Переводы между странами. Тут подключается SWIFT. Примерно как с переводами на счет внутри одной страны, но поскольку нет единого регулятора. Переводы осуществляются с помощью банков корреспондентов.

В глаза бросается сразу много посредников, каждый из которых может брать комиссию.

Первая из неожиданностей, которые подстерегают отправителей SWIFT-переводов – это возможная дополнительная комиссия. Будет эта комиссия или нет – зависит от страны, в которую вы переводите деньги, и от политики ценообразования банка, в который вы пришли оформлять перевод. Иногда перевод может идти через 2-3 банка – все зависит от сети корреспондентских отношений банка-отправителя. Чем больше посредников, тем выше тарифы. Как правило клиент не знает об этой комиссии до тех пор, пока перевод не дойдет. Плюс происходит конвертация между счетами, например, вы переводите рубли на долларовый счет, курс конечно будет не самым приятным.

Эту ситуацию пытатаются изменить многочисленные игроки, например Transferwise.

Сервис базируется на технологии peer-to-peer (одноранговая сеть). У Transferwise открыты счета в банках по всему миру. Например, если вам нужно отправить деньги из Канады в Украину, то вы делаете перевод на счет Transferwise в Канаде, а Transferwise отправляет деньги получателю уже со своего украинского счета.

То есть, фактически деньги не пересекают границу, а просто внутри системы передается поручение выплатить с украинского счета средства на счет определенному человеку.

Такая схема работы позволяет осуществлять переводы существенно дешевле и быстрее по сравнению с традиционными международными банковскими переводами.

Как перевести деньги по реквизитам?

Достаточно прийти в отделение с паспортом и заполнить заявление на перевод. В заявлении отправитель указывает название и реквизиты банка, куда должны прийти деньги, а также фамилию, имя, отчество адресата и его паспортные данные. Получателю выдадут деньги в кассе банка.

- Как перевести деньги по реквизитам Сбербанк?

- Как сделать оплату по реквизитам?

- Как отправить деньги по банковским реквизитам?

- Сколько можно переводить по реквизитам?

- Что такое платеж по реквизитам?

- Какие реквизиты нужны для перевода денег на счет Сбербанка?

- Как правильно заполнить реквизиты для перечисления?

- Как происходит оплата по расчетному счету?

- Как перевести деньги по реквизитам без комиссии?

- Какая комиссия за перевод по реквизитам?

- В чем разница между платежом и переводом?

- Какой номер счета указывать при переводе?

- Как сделать оплату по реквизитам в СберБанк Онлайн?

- Как перевести по расчетному счету?

- Сколько идет перевод по реквизитам в Сбербанке?

Как перевести деньги по реквизитам Сбербанк?

В личном кабинете СберБанк Онлайн

Откройте раздел «Платежи» → «Клиенту СберБанка» или «Другому человеку» → «В другой банк» → введите номер счёта, ФИО, БИК и название банка получателя.

Как сделать оплату по реквизитам?

Оплата по реквизитам:

- Зайти в личный кабинет.

- Перейти в раздел платежей.

- Выбрать категорию.

- Заполнить реквизиты (на этот раз абсолютно все).

- Перепроверить данные. Учитывая тот факт, что автоматически в данном случае ничего не заполняется, проверять нужно очень тщательно.

- Ввести сумму платежа и подтвердить операцию.

Как отправить деньги по банковским реквизитам?

Как перевести деньги на банковский счет физлица?:

- Выберите раздел «Платежи» → «Переводы» → «По номеру счета».

- Выберите счет списания.

- Укажите реквизиты и сумму отправления или отсканируйте квитанцию.

- Нажмите «Перевести». Готово! Деньги переведены.

Сколько можно переводить по реквизитам?

По общим правилам банк должен перевести деньги на расчетный счет получателя в течение 3 рабочих дней. Моментально зачисляются деньги на счета внутри одного банка. Если спустя 3 дня деньги не зачислены, нужно уже проверять реквизиты перевода и, если есть ошибки — вносить изменения.

Что такое платеж по реквизитам?

Позволяет оплатить услуги или товары, зная только банковские реквизиты поставщика. Средства будут зачислены на следующий банковский день.

Какие реквизиты нужны для перевода денег на счет Сбербанка?

Условия для перевода:

- ФИО (для ИП или частного лица) или наименование (для ООО и других организаций) получателя денег;

- номер счета (как правило — расчетного, хотя в некоторых случаях допускается выполнение переводов и на другие виды счетов — специальных, накопительных и т.

Как правильно заполнить реквизиты для перечисления?

Как заполнить счет на оплату?:

- Полное наименование компании.

- Полный адрес компании;

- ИНН компании-продавца;

- КПП компании-продавца;

- Номер расчетного счета получателя денежных средств;

- Номер кор.

- БИК;

- Можно указать контактные данные для связи: номер телефона, факс, адрес электронной почты.

Как происходит оплата по расчетному счету?

Оплата по счету осуществляется на основании подготовленного на бумажном носителе платежного поручения, которое представляется в отделение банка при его непосредственном посещении.

Как перевести деньги по реквизитам без комиссии?

Перевод по реквизитам счёта

Часть банков предлагает бесплатный перевод денег по реквизитам. Такая услуга доступна, например, клиентам Альфа-Банка (с 30 июня включена во все пакеты услуг), Рокетбанка (5 или 10 переводов в месяц в зависимости от тарифа), Тинькофф банка. Осуществить перевод можно через интернет-банк.

Какая комиссия за перевод по реквизитам?

Если вы хотите перевести средства тому, у кого карта числится не в том же банке, что и у вас, то за это может взиматься комиссия. Обычно это 1-1,5% от суммы перевода. Некоторые банки устанавливают лимит на перевод средств в месяц, и это тоже нужно учитывать.

В чем разница между платежом и переводом?

Их преимущество заключается в том, что для отправки и зачисления перевода не требуется более 10 минут времени в то время как платежи по счетам проходят дольше и требуют основание для его совершения.

Какой номер счета указывать при переводе?

Корреспондентский счет банка — обязательный реквизит банковского перевода. При этом последние три цифры корреспондентского счета банка должны быть такими же, как и последние три цифры БИК.

Как сделать оплату по реквизитам в СберБанк Онлайн?

Оплата счёта по реквизитам через Сбербанк Онлайн:

- Войдите в личный кабинет Сбербанк Онлайн под своей учетной записью.

- В разделе «Переводы и Платежи» выберите «Перевод организации».

- Введите следующие реквизиты: Номер счета 40702810038040031723. ИНН 7703597369. БИК 044525225. Ваши ФИО и Адрес

- Произведите оплату.

Как перевести по расчетному счету?

Алгоритм действий следующий:

- карта вставляется в терминал, выполняется авторизация;

- совершается переход в меню «Перевод денежных средств»;

- выбирается пункт «Перечисление на расчетный счет»;

- заполняются поля появившейся формы;

- переводится нужная сумма с учетом комиссионных.

Сколько идет перевод по реквизитам в Сбербанке?

Какой срок перечисления денег в рублях по России по реквизитам счёта? При переводе внутри СберБанка вам вернут деньги в течение 2 рабочих дней. При переводе в другой банк срок возврата зависит от банка получателя, максимум — до 5 дней.

Ответить

- Как сделать оплату по реквизитам в СберБанк Онлайн?

- Какие реквизиты нужны для перевода денег на счет Сбербанка?

- Сколько идет перевод по реквизитам в Сбербанке?

Содержание статьи

Показать

Скрыть

Перевод денег с карты на карту — одна из самых востребованных карточных операций. Ее можно совершать быстро и бесплатно, если знать доступные способы перевода, условия и тарифы банка.

Разбираемся на примере карты Сбербанка, при каких условиях банк начисляет проценты за трансакцию и как перевести деньги без комиссии.

Перевод денег внутри банка

Есть несколько способов перевести деньги по системе банка.

Через приложение

Один из самых удобных способов — перевод с помощью мобильного приложения «СБОЛ» (ранее — «Сбербанк Онлайн»):

- Выберите пункт «Платежи» на нижней панели.

- Затем в окошке «Перевести» введите телефон, карту или счет → в Сбербанк → «Продолжить». Если номер клиента не подключен к СМС-банкингу, то перевести деньги можно только по номеру карты или счета.

- Укажите сумму перевода в рублях. При желании можете указать сообщение получателю → «Продолжить».

- Подтверждение перевода. Перед отправкой стоит еще раз внимательно проверить все реквизиты и сумму → затем нажать кнопку «Перевести». После этого действия деньги будут отправлены получателю.

Подобрать дебетовую карту

Обратите внимание. Если получатель денег не является клиентом Сбера, то после ввода номера телефона приложение предложит два варианта:

1) перевести в любой банк через СБП — без комиссии;

2) в другой банк — при выборе этого способа будет взиматься комиссия.

Через СМС-сообщение

Еще один способ — перевод по СМС. Это возможно, если и у отправителя, и у получателя перевода подключена услуга «Мобильный банк».

Для перевода средств следует:

- Отправить на номер 900 сообщение: ПЕРЕВОД 9ХХХХХХХХХX YYY, где 9ХХХХХХХXХХ — номер телефона получателя, а YYY — сумма перевода в рублях. Текст сообщения должен быть введен с пробелами, но без знаков препинания. Также можно сделать перевод другому клиенту по номеру карты: ПЕРЕВОД ХХХХ КККК, где ХХХХ — 4 последние цифры карты списания, а КККК — полный номер карты получателя (только для карт Сберабнка).

- После отправки сообщения вам придет СМС с информацией о переводе. Внимательно проверьте текст, и если все в порядке, подтвердите выполнение перевода. После этого деньги будут отправлены, а вы получите новое сообщение с данными о переводе.

Через личный кабинет на сайте

Перевод через личный кабинет «Сбербанк Онлайн» на сайте банка почти не отличается от перевода через мобильное приложение. Для перевода авторизуйтесь на сайте и выполните следующие действия:

- В разделе «Переводы» выберите пункт «Клиенту Сбербанка» или «Другому человеку».

- Укажите получателя по номеру телефона, карты или счета.

- Укажите сумму перевода → нажмите кнопку «Продолжить»

- Откроется экран подтверждения. Банк отправит код по СМС на ваш номер телефона.

- Введите код → нажмите кнопку «Подтвердить».

Через банкомат

Перевод через банкомат выполняется так:

- Вставьте свою карту в банкомат и введите ПИН-код, нажмите «Далее».

- Выберите раздел «Платежи и переводы», а затем пункт «Перевод средств» в главном меню банкомата.

- В качестве направления перевода укажите «Клиенту Сбербанка», введите номер карты получателя и нажмите на кнопку «Далее».

- Укажите сумму для перевода и подтвердите его.

Обратите внимание, что при переводе другому человеку через банкомат взимается комиссия в размере 1% от суммы, максимум 3 000 рублей.

Через кассу банка

Сделать перевод можно также через кассу банка. В этом случае все операции сделает кассир, нужно будет лишь предъявить паспорт и сообщить необходимые реквизиты: номер карты или телефона. Но стоит приготовиться к тому, что данных потребуется больше, если перевод будет по номеру счета: понадобятся БИК, корреспондентский счет, ИНН и другие реквизиты, которые обычно заполняются в платежках. После заполнения платежки останется вставить карту в терминал и перечислить деньги.

Подобрать кредитную карту

За переводы через кассу банка обычно взимается комиссия. В Сбербанке она составит 1,5% от суммы перевода, но не более 3 000 рублей. Также при переводе через кассу деньги зачисляются на счет получателя не сразу, а в течение трех рабочих дней.

Через Систему быстрых платежей (СБП)

Помимо перевода через систему банка, есть также перевод по Системе быстрых платежей. Это перевод по номеру телефона. Чтобы перевести деньги по СБП, нужно:

- Выбрать в мобильном приложении или на сайте банка раздел «Платежи» → «Перевести через СБП».

- Указать телефонный номер получателя и сумму.

- В другой банк через Систему быстрых платежей → Выбрать банк получателя, проверить данные.

- Указать сумму перевода → нажать кнопку «Продолжить».

- Перед подтверждением платежа на экране отобразится номер, имя, отчество и первая буква фамилии получателя, банк перевода, сумма перевода и комиссия.

- Если все верно, нужно нажать кнопку «Перевести».

В Сбере через СБП можно бесплатно переводить до 100 тыс. рублей в месяц со всех карт. После превышения порога начнет взиматься комиссия: 0,5% от суммы перевода, но не более 1 500 рублей. В сутки по СБП можно перевести до 150 тыс. рублей.

Методы «толкания» и «стягивания» через СБП

Через СБП можно переводить или запрашивать деньги.

В разделе «Платежи» необходимо нажать на значок СБП в правом верхнем углу.

- Для «толкания» нужно выбрать «Перевести через СБП». Фактически это будет стандартный перевод средств.

- Для «стягивания» нужно выбрать «Запросить деньги через СБП». После этого появится поле с вашим счетом зачисления и номером телефона. Здесь нужно выбрать банк списания и требуемую сумму → нажать кнопку «Продолжить». Затем нужно подтвердить операцию. После этого деньги поступят на ваш счет.

Обратите внимание, «стягивать» деньги можно только со своих счетов.

- Также в мобильном приложении у Сбера есть своя функция «стягивания». Чтобы ей воспользоваться, нужно нажать на сервис «Запросить деньги» в разделе «Платежи». Дальше нужно указать номер телефона человека, с карты которого собираетесь получить деньги. Нужно учитывать, что некоторые банки берут комиссию за «стягивание» денег со своих карт, информацию стоит уточнять в тарифах банка.

Перевод по реквизитам счета

В Сбербанке также можно перевести деньги по полным реквизитам на карту или счет другого банка. Эта функция называется «межбанковский перевод». Для перевода потребуются БИК принимающего банка, а также номер счета и ФИО получателя.

Свои реквизиты легко можно найти в приложении банка. Для этого выберите нужную карту и перейдите во вкладку «Реквизиты и выписки». Если нужно передать реквизиты другому человеку, воспользуйтесь функцией «Поделиться» и выберите способ: WhatsApp, Telegram, Email или SMS.

Лимиты и комиссии

В Сбербанке на переводы установлены следующие комиссии и ограничения:

- клиенту Сбербанка через приложение или личный кабинет «Сбербанк Онлайн», а также по СМС — до 50 тыс. рублей в месяц без комиссии, далее — за 1% от суммы перевода;

- через СБП можно бесплатно переводить до 100 тыс. рублей в месяц со всех карт;

- через банкомат или терминал — 1% от суммы перевода, но не более 3 000 рублей;

- в офисе банка — 1,5% от суммы перевода (мин. 30 рублей, макс. 3 000 рублей).

Какие переводы не учитываются в лимите

|

Вид перевода |

Размер комиссии от суммы перевода |

|

С кредитных карт Сбербанка |

3%, но не менее 390 рублей |

|

Денежные переводы через банкомат и терминал |

1%, но не более 3 000 рублей |

|

Отправленные через офис банка |

1,5% — от 30 до 3 000 рублей |

|

Переводы в другие банки по номеру телефона, карты или счета |

от 1 до 1,5% |

|

На кредитные карты и переводы между своими счетами |

Всегда без комиссии |

Как перевести деньги с карты на карту: памятка

- Переводить деньги с карты на карту можно разными способами: через сайт и мобильное приложение банка, по СМС, через банкомат и кассу банка.

- В зависимости от способа перевода, банк может брать комиссию или устанавливать лимит на сумму операции. Стандартно по карте Сбера можно переводить до 50 тыс. рублей в месяц без комиссии, далее — за 1% от суммы перевода. Через кассу всегда будет комиссия 1,5% от суммы перевода.

- При переводе через СБП можно бесплатно переводить до 100 тыс. рублей в месяц с нескольких карт.

- В приложении можно «стягивать» деньги между счетами одного человека.

- При переводе надо внимательно проверять реквизиты: отменить перевод на карту практически невозможно, а вернуть деньги очень сложно.

С помощью сервиса Банки.ру вы можете найти подходящую дебетовую, кредитную карту или карту рассрочки, подобрать подходящий вклад или накопительный счет, больше изучить тему инвестиций, узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

Как снять деньги без карты: Сбербанк

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Меня давно мучит вопрос, почему так неудобно в банках работают переводы по реквизитам? Почему их проводят только в рабочие дни? Почему с карты на карту я могу переслать деньги мгновенно, а по реквизитам перевода приходится ждать иногда неделю? Ведь процесс-то один и тот же, разве нет? Я понимаю, что фактически, может быть, и перевод с карты на карту не сразу происходит. Но смска-то приходит моментально, и деньгами тоже можно сразу пользоваться. А в чем подвох тогда с банковскими реквизитами, почему с ними не так?

Буду признательна, если вы раскроете, в чем тут секрет.

Юлия

Юлия, сейчас все разберем.

Как устроен перевод по реквизитам карты

Важно не путать карту и счет. Карта — кусок пластика, ключ к банковскому счету. На карте деньги не хранятся, они хранятся на банковском счете.

Вы наверняка замечали, что карты принадлежат платежным системам. Магия скорости перевода именно в них. Платежная система как доверенный переговорщик: она мгновенно договаривается с банками, что произойдет перевод, и банки делают вид, что перевод уже произошел.

Объясню подробнее.

Когда вы переводите деньги с карты на карту, вы даете задание платежной системе. Она спрашивает у вашего банка, есть ли у вас нужная сумма. Если сумма есть, платежная система просит банк ее придержать, а сама сообщает в банк получателя: «Дружище, скоро тебе прилетит перевод на такой-то счет». Сами деньги пока что никуда не перевелись, они заблокированы на вашем счете. Обычно под заблокированной операцией будет надпись «Ожидает авторизации».

Когда система одобряет ваш перевод, она сообщает банку получателя: «Смотри, тебе скоро поступит перевод. Сделай вид, что эти деньги у клиента уже есть». Так как банки доверяют платежной системе, они зачисляют клиенту на счет еще не поступившие деньги.

В конце дня платежная система считает, сколько кому она должна перевести, делает взаимозачет и в итоге просит банки перевести деньги куда надо. И вот теперь банки забирают заблокированные деньги с вашего счета и отправляют по адресу в своем обычном темпе. Вы этого не видите — это уже банковские дела. Так как банки доверяют платежной системе, а система доверяет банкам, им достаточно мгновенно «договориться» о переводе, а сам перевод совершить позже. А для вас это выглядит так, как будто деньги перевелись мгновенно. Магия переговоров!

Как устроен перевод по реквизитам банка

Перевод со счета на счет по реквизитам — это старая технология, в которой задействован Центробанк, и там все строго и долго.

Все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни и только в строго отведенное время — эти временные промежутки в банках называют «рейсами». До 2 июля 2018 года эти рейсы были строго фиксированы по времени.

Рублевые рейсы между банками

| № рейса (ЦБ) | Формирование платежки | ЦБ принимает | ЦБ подтверждает | Банк получает |

|---|---|---|---|---|

| 1 | 11:30 | 13:00 | 15:00 | 15:00 мск |

| 2 | 13:00 | 14:00 | 15:00 | 15:00 мск |

| 3 | 15:00 | 16:00 | 17:00 | 17:00 мск |

| 4 | 17:00 | 18:00 | 19:00 | 19:00 мск либо завтра утром |

| 5 | 18:45 | 19:00 | 22:00 | 22:00 мск либо завтра утром |

Формирование платежки

11:30

Формирование платежки

13:00

Формирование платежки

15:00

Формирование платежки

17:00

Банк получает

19:00 мск либо завтра утром

Формирование платежки

18:45

Банк получает

22:00 мск либо завтра утром

Со 2 июля 2018 года в Центробанке действует новая система межбанковских переводов. Ее обязаны использовать все банки.

Вместо рейсов в ЦБ теперь действует так называемый «сервис несрочного перевода»: переводы обрабатывают не в определенное время, а каждые 30 минут. То есть теперь банкам не нужно ждать специального рейса, чтобы сделать перевод. Переводы стали проходить быстрее.

В остальном всё по-прежнему: все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни.

Как и ранее, Центробанк в свое рабочее время получает платежный документ, проверяет данные и, если все в порядке, подтверждает перевод. Соответствующую информацию ЦБ передает в банк-получатель платежа. Банк-получатель проверяет данные человека или организации, для которой предназначен перевод, и перечисляет деньги на его расчетный счет.

Если в реквизитах есть ошибки, перевод попадает в список «невыясненных платежей». Если за пять рабочих дней получателя так и не найдут, деньги вернут обратно отправителю.

Остальной порядок отправки и приема переводов со стороны банков остался прежним.

В общем, переводы по реквизитам идут так долго, потому что они случаются только в определенное время и проходят кучу проверок.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Покупая машину, квартиру и любую другую дорогую вещь, возникает проблема: как передать продавцу деньги? Заказывать в банке крупную сумму, забирать наличные, а потом везти их, возможно, на другой конец города — не самое удачное решение. Во-первых, уйдёт немало времени. Во-вторых, перевозить деньги опасно. Да, сейчас не 90-е. И всё же лучше поберечь себя и сбережения. Оптимальный вариант — перевести сумму через банк. Рассказываем, сколько денег можно перевести, какие комиссии берут банки и в каких случаях переводы блокируются.

Переводы через СБП

«»Система быстрых платежей (СБП)»» стремительно отвоёвывает долю у карточных переводов», заявила заместитель председателя правления банка «Русский Стандарт» Елена Петрова. Причины популярности переводов через СБП или как их ещё называют «по номеру телефона» просты:

- деньги зачисляются на счёт моментально;

- комиссии не такие высокие, как по переводам между картами.

Комиссии СБП

Переводы через СБП одни из самых дешёвых в России, потому что структура принадлежит ЦБ, который и устанавливает правила. В частности, ежемесячно можно бесплатно переводить 100 000 рублей. Комиссия за перевод свыше бесплатного лимита — 0,5% от суммы, но не более 1 500 рублей.

Раньше некоторые банки и вовсе не брали комиссии за переводы через СБП, но теперь подобную роскошь днём с огнём не сыщешь. Это связано с тем, что ЦБ ввёл плату за «быстрые переводы» для банков. Таким образом, если нужно перевести больше 100 000 рублей, то придётся платить комиссию.

Лимиты СБП

Однако это не единственная преграда. В «Системе быстрых платежей» есть лимиты на сумму перевода.

ЦБ установил следующий лимит на разовый перевод: максимальная сумма — 1 млн рублей, но не менее 150 000 рублей.

Многие банки не стали устанавливать лимит по нижней границе — не более 150 000 рублей. К таким относится Сбербанк.

В банке «Кубань Кредит» лимит — 200 000 рублей, Альфа-Банке и ВТБ — 500 000 рублей, «Тинькофф Банке» — 1 млн рублей.

Лимиты на сутки и на месяц устанавливаются сами банками без каких-либо требований ЦБ:

- ВТБ и «Тинькофф Банк» — 5 млн рублей в месяц;

- Альфа-Банк — 500 000 рублей в сутки и 1,5 млн рублей в месяц;

- Транскапиталбанк — 1,5−3 млн рублей в сутки;

- банк «Кубань Кредит» — 500 000 рублей в сутки.

Так что перевести крупную сумму через СБП можно далеко не в каждом банке. Хотя если есть карта «Тинькофф Банка» или ВТБ, то можно перевести до 5 млн рублей. Правда, не за один день. Однако в Транскапиталбанке можно за день перевести до 3 млн рублей.

Переводы по номеру телефона

Как ни странно, но СБП можно воспользоваться, только если вы переводите деньги в другой банк. Если у получателя карта того же банка, то дешёвыми и быстрыми переводами уже не воспользуешься.

Однако переводы по номеру телефона есть внутри практически каждого банка. Но СБП уже не имеет к этому никакого отношения, а ЦБ на комиссии и лимиты не влияет.

Комисии и лимиты

Например, в Сбербанке можно бесплатно переводить по номеру телефона не больше 50 000 рублей в месяц. За всё, что свыше, придётся заплатить 1% от суммы, но не больше 3 000 рублей. Либо, как вариант, купить подписку за 134 рубля, чтобы не платить за переводы клиентам Сбербанка в течение месяца. Лимит на сутки — 1 млн рублей с учётом других операций в приложении.

В других банках переводы внутри кредитной организации по номеру телефона чаще всего бесплатны. Например, Альфа-Банк не берёт комиссии за переводы другим клиентам кредитной организации. Но есть лимиты. За один раз и за сутки можно перевести не больше 500 000 рублей, за месяц — 1,5 млн рублей.

То же самое — в «Тинькофф Банке». Переводы по номеру телефона клиентам кредитной организации бесплатны. Но здесь лимит — не более 200 млн рублей.

Переводы по номеру телефона внутри банка — самый оптимальный вариант для перечисления крупных сумм. Но если отправитель или получатель — клиент Сбербанка, то придётся искать другой путь или оплачивать подписку.

Переводы с карты на карту

Переводы по банковским картам — самый дорогой способ передать деньги другому человеку. Объясняется это тем, что операция проходит через частного посредника — платёжную систему, которая берёт комиссию. То есть плата, как минимум, удваивается.

Комиссии и лимиты

Например, в Сбербанке комиссия за переводы по карте — 1,5%, но не меньше 30 рублей. То есть максимальная плата может быть космической, если надо перевести 1 млн рублей. Лимит в Сбербанке в этом случае составляет 500 000 рублей в сутки и 3 млн рублей в месяц.

Комиссия в Альфа-Банке — 1,95%, но не меньше 30 рублей. Максимальная сумма платы тоже не ограничена. Лимит на одну операцию — 200 000 рублей, в сутки — 500 000 рублей, в месяц — 2 млн рублей.

В «Тинькофф Банке» есть бесплатный лимит на переводы по номеру карты. Это всего 20 000 рублей. За сумму сверх лимита взимается комиссия 1,5%, но не меньше 30 рублей. То есть условия такие же, как в Сбербанке. Лимит такой: 1 млн рублей за раз и 5 млн рублей за месяц. Но если подсчитать размер комиссии, то захочется рискнуть жизнью, снять наличные и отвезти деньги лично.

Переводы по реквизитам

Мало, кто догадывается, но есть ещё один способ перевести деньги — по реквизитам. Скорее всего, о нём попросту забыли, потому что это самый древний вариант перевода. Помните, мы приходили в отделение банка и заполняли бланки, чтобы отправить деньги? Это перевод по реквизитам счёта.

С тех пор мало что изменилось. Нужно всё также прописать кучу цифр и сделать это максимально внимательно, чтобы не отправить деньги на деревню бабушке. Однако теперь перевести по реквизитам можно и онлайн. В том числе на карту банка, потому что у любого пластика есть счёт.

Дедушкин способ перевода имеет один недостаток (если не считать возни с цифрами) и одно преимущество. Переводы по реквизитам счёта — самые дешёвые, особенно в части крупных сумм. Но ждать денег придётся долго — иногда до трёх-пяти рабочих дней.

Комиссии и лимиты

В «Тинькофф Банке» переводы по реквизитам полностью бесплатны. Комиссия — 0% вне зависимости от суммы. Но опять же действуют лимиты. За раз можно перевести не больше 1 млн рублей, за сутки — не больше 20 переводов, за месяц — не больше 5 млн рублей.

В Альфа-Банке установлена единая комиссия за перевод по реквизитам — 99 рублей. Не важно, сколько вы хотите перевести — 100 000 рублей или 1 млн рублей. Но остаются ограничения по лимитам: не больше 200 000 рублей за раз, 500 000 рублей в сутки и 2 млн рублей за месяц.

В Сбербанке условия несколько другие. За перевод взимается комиссия 1%, но не больше 3 000 рублей. Лимит всё тот же — не больше 1 млн рублей в сутки.

Таким образом, далеко не во всех банках переводы по реквизитам бесплатны или дешевле, чем другие способы отправки денег. Но можно найти банк, в котором перевод будет дешёвым. Что касается лимитов, то их можно обойти, если сделать перевод из отделения банка. Хотя в случае с «Тинькофф Банком» это не сработает — офисов нет.

В каких случаях банки блокируют крупные переводы?

Комиссии и лимиты — не единственная проблема, с которой сталкиваются клиенты при переводе крупных сумм. Нередко банки блокируют такие переводы. Однако опрошенные «Выберу.ру» банки заверяют, что крупный перевод не всегда подпадает под дополнительный контроль из-за суммы.

Как пояснила начальник Управления банковских карт Департамента розничного бизнеса банка «Кубань Кредит» Татьяна Злобина, всё делается ради сохранения денег клиенту. Банкам невыгодна кража средств со счетов — это не только удар по репутации, но и гораздо большие издержки, чем потеря комиссии, если таковая имелась.

Впрочем, банкиры успокаивают — пугаться блокировки не надо. Эта проблема решается быстро и чаще всего дистанционно. Приносить в банк дополнительные документы не нужно.

Как добавили в пресс-службе Сбербанка, «подтвердить приостановленный в целях безопасности денежных средств клиента перевод можно в контактном центре банка». То есть нужно позвонить в банк и подтвердить, что операцию проводили именно вы, а не кто-то другой. Скорее всего, потребуется назвать определённые данные из паспорта. Например, место регистрации. Также сотрудники банка могут спросить информацию о последних платежах по карте. Например, в каком магазине вы оплачивали вчера покупку на такую-то сумму.

Подведём итоги:

- Если нужно перевести деньги как можно быстрее, то следует воспользоваться СБП. Это самый дешёвый способ моментально передать деньги, не возясь с наличными. Если надо перевести деньги внутри одного кредитной организации, то можно использовать переводы по номеру телефона через собственные сервисы банка.

- Если время терпит, а за перевод не хочется платить лишних денег, то выбирайте переводы по реквизитам. Это самый дешёвый способ передать деньги, но придётся подождать зачисления.

- Если вы впервые переводите крупную сумму, скорее всего, банк посчитает операцию подозрительной и заблокирует её. Однако бояться нечего. Перевод легко разблокировать, не заезжая в отделение банка.