Задания Д26 C4 № 515

Укажите три источника финансирования бизнеса и проиллюстрируйте каждый из них примером. (Каждый пример должен быть сформулирован развёрнуто).

Спрятать пояснение

Пояснение.

Содержание верного ответа (допускаются иные формулировки ответа, не искажающие его смысла).

В ответе могут быть приведены следующие примеры:

1) Часть прибыли фирмы (внутренний источник). Например, хозяин автомастерской направил часть полученной прибыли на приобретение нового оборудования;

2) Кредит в банке (внешний источник). Например, владелец сети продовольственных магазинов взял в банке кредит и использовал его для покупки современной холодильной установки;

3) Государственная дотация (внешний источник). Например, фермер получил средства из государственного фонда поддержки малого бизнеса для закупки дополнительной партии кормов.

Могут быть приведены и иные примеры.

Спрятать критерии

Критерии проверки:

| Критерии оценивания выполнения задания | Баллы |

|---|---|

| Приведены три примера | 3 |

| Приведены два примера | 2 |

| Приведен один пример | 1 |

| Ответ неправильный | 0 |

| Максимальный балл | 3 |

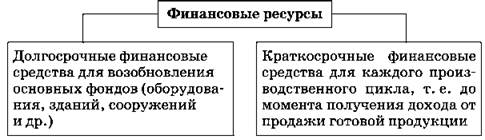

2.7 Основные источники финансирования бизнеса

I. Внутренние источники финансирования бизнеса (чистая прибыль, амортизационные отчисления)

II. Внешние источники финансирования бизнеса (банковские кредиты, инвестиции и др.)

Финансирование — пополнение денежных средств предприятия.

Источники финансирования бизнеса:

1) Внутренние (накопленная прибыль, амортизация, доходы от собственности, дополнительные вложения)

2) Внешние (банковский кредит, инвестиции, продажа акций/облигаций, бюджетные средства)

-При выборе источников финансирования осуществляется прогнозирование возможных изменений в составе активов и капитала предприятия.

-Государство вправе финансировать частный бизнес.

I. Внутренние источники финансирования бизнеса.

Внутренними источниками могут служить чистая прибыль фирмы и амортизационные отчисления.

Их использование носит название «самофинансирование», т. е. финансирование за счёт собственных средств. Самофинансирование присуще в основном мелким предприятиям, которым трудно достать деньги из других источников.

Прибыль у этих предприятий небольшая, поэтому с её помощью расширить производство удаётся крайне редко. Остаётся ещё один источник самофинансирования — амортизационные отчисления.

Рассмотрим возможности их использования на условном примере.

Предположим, что предприниматель купил станок за 150 тыс. р., срок службы которого равен 5 годам. Значит, годовая норма амортизационных отчислений составит 30 тыс. р. (150 ООО : 5). Амортизационные отчисления входят в затраты на производство и реализацию товара, поэтому если предприятие производит в год 300 изделий, то в цену каждого изделия войдёт 100 р. (30 000 : 300). Через 5 лет предприниматель накопит 150 тыс. р. и должен будет купить новый станок. Но поскольку технический прогресс не стоит на месте, через 5 лет аналогичный станок нового поколения может стоить дороже и денег придётся добавить.

I. Внешние источники финансирования бизнеса.

Внешние источники разделяются на две группы: долговое финансирование и безвозмездное финансирование.

Безвозмездное финансирование является представлением денежных средств в виде безвозмездных благотворительных пожертвований, помощи, субсидий.

К долговому финансированию относится заемный капитал. В состав заемного капитала входят: краткосрочные кредиты и займы; долгосрочные кредиты и займы; кредиторская задолженность.

Внешними источниками являются банковские кредиты, средства бюджетов разных уровней, средства внебюджетных фондов, средства населения.

Примеры внешних источников финансирования бизнеса:

— совместный бизнес, партнёры получают возможность расширить свои финансовые ресурсы за счёт эффекта экономии на масштабе;

— продажа акций — способ привлечь финансы извне;

— торговый (или товарный) кредит (продажа товаров с отсрочкой платежа);

— государственное бюджетное финансирование: прямые капитальные вложения (государственные предприятия); субсидии (частичное финансирование деятельности фирм) выдаются и государственным, и частным фирмам; государственный заказ (государство не финансирует затраты, а заранее обеспечивает фирме доход от продажи товаров).

— банковский кредит;

Банковский кредит (наиболее распространенная форма финансирования) — денежная сумма, выдаваемая банком на определённый срок на условиях возвратности и оплаты определённого процента.

Кредиты бывают двух видов — краткосрочные и долгосрочные. Краткосрочные кредиты выдаются на срок не более одного года, а долгосрочные — более одного года.

Инвестиции — долгосрочные вложения капитала с целью получения дохода. Инвестиции являются неотъемлемой составной частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговорённые сроки независимо от прибыльности проекта.

Условия, обеспечивающие эффективность инвестирования:

1) Инвестирование имеет смысл, если рентабельность инвестиций превышает темпы инфляции

2) Инвестирование целесообразно только тогда, когда от этого можно получить большую чистую прибыль (за вычетом налогов), чем от хранения денег в банке.

3) Инвестирование возможно только в наиболее рентабельные проекты.

Не следует путать инвестирование и финансирование.

Финансирование — выделение средств или ресурсов для достижения намеченных целей. Если целью финансирования является получение прибыли, тогда финансирование превращается в инвестирование.

Аудиоверсия этой статьи

Чтобы предприятие развивалось, в него нужно вкладывать деньги. Без регулярных инвестиций работа компаний замедляется, рентабельность и прибыльность снижаются. Рассказываем о разных источниках финансирования бизнеса, об их преимуществах и особенностях

Содержание

Источники финансирования бизнеса: что это

Виды источников финансирования

Внутренние источники финансирования

Внешние источники финансирования

Финансирование из государственного бюджета

Как выбрать источник финансирования

Сервис

Здесь вы можете зарегистрировать бизнес бесплатно и без визита в налоговую

Подать заявку

Источники финансирования бизнеса: что это

Так называют способы обеспечить проект деньгами для развития и дальнейшей работы. Когда предприниматель вкладывает средства в другие компании, он инвестирует. Определить, какие источники финансирования подойдут конкретному бизнесу, помогает анализ:

-

нужного объема денежных вливаний;

-

назначения инвестиций;

-

возможности вернуть заемные деньги;

-

срока их использования;

-

затратности идеи и периода ее окупаемости.

После этого составляют список источников. Сначала указывают самые выгодные способы увеличить капитал.

📌 Совет

Результаты сотрудничества с субъектом финансирования соотносят с целями получения дополнительных денег. Если благодаря источнику актуальные задачи решаются выгодно, его оставляют в списке. Когда польза от привлечения инвестиции минимальна, вариант вычеркивают.

Виды источников финансирования

В основе классификации — учет ресурсов, из которых на счет фирмы поступают деньги. Источники финансирования бывают внутренними, внешними и комбинированными. В первом случае подразумеваются средства предприятия и его учредителей, во втором — те, что поступают от сторонних структур. При смешанном финансировании используют оба вида источников.

Субъектами внутреннего финансирования становятся люди, заинтересованные в том, чтобы фирма продолжала деятельность и развивалась. К этой категории относятся в том числе учредители предприятия.

Преимущества внутренних источников:

-

повышают устойчивость фирмы за счет быстрого привлечения нужного объема денег;

-

позволяют легко принимать решения о развитии бизнеса и контролировать реализацию новых идей;

-

снижают объем внешнего долга;

-

дают возможность экономить на налогах;

-

снимают задачу поиска инвесторов.

Недостатки самофинансирования:

-

истощается финансовая подушка предприятия, из-за чего денег может не хватать на решение рутинных задач;

-

нужной суммы может не быть в наличии — не каждая фирма имеет достаточный для развития запас средств;

-

как правило, недоступно для предприятий с сезонной прибылью;

-

амортизационный фонд уменьшается;

-

замедляется рост рентабельности (в сравнении с получением финансовой помощи от сторонних инвесторов).

Субъектами внешнего финансирования становятся инвесторы или компании, предоставляющие займы на разных условиях. Нередко малому и среднему бизнесу помогает государство. Разрабатываются федеральные или региональные программы, по условиям которых компании могут претендовать на субсидии.

Внешние источники имеют следующие преимущества:

-

возможность привлечь требуемую сумму;

-

применять средства, как правило, можно свободно;

-

возможность усовершенствовать техническую базу и поддержать рост предприятия;

-

производство расширяется даже при отсутствии собственных запасов;

-

деньги фирмы остаются в обороте;

-

рентабельность и прибыльность бизнеса увеличиваются.

Недостатки внешних источников:

-

нужно отчислять проценты;

-

вернуть деньги придется вне зависимости от того, какую пользу они принесли;

-

собственный доход компании уменьшится из-за долга;

-

чтобы обеспечить кредит, придется передать часть активов в залог;

-

финансовая стабильность компании уменьшится, а вероятность банкротства возрастет;

-

при получении займов могут возникнуть бюрократические трудности.

Быстро и без проволочек получить кредит для бизнеса можно в Сбербанке. 👇

Внутренние источники финансирования

Для самофинансирования можно использовать:

-

Амортизационные отчисления. Часть дохода накапливается в отдельном фонде, из него покрывают затраты на покупку или ремонт оборудования. Со временем техника изнашивается, и ее балансовая стоимость снижается. Поэтому часть амортизационного фонда можно направлять на развитие фирмы. Средства в дальнейшем придется возвращать.

-

Собственную прибыль предприятия. Если из общих доходов вычесть все расходы, получится сумма, часть которой можно направить на развитие бизнеса. Предприниматели делают этот способ основным источником финансирования.

-

Кредиторскую задолженность. Фирма использует часть денег, которые должна контрагентам, например поставщикам. Рано или поздно средства придется возвращать, чтобы исполнить обязательства перед партнерами. Это влечет дополнительные издержки.

-

Устойчивые пассивы. Для финансирования бизнеса можно использовать часть денег, которую компания в ближайшее время должна потратить на текущие нужды. К устойчивым пассивам относятся предоплата за заказанные товары, социальные отчисления, заработная плата сотрудников. Инструмент считается краткосрочным, поскольку средства нужно быстро вернуть на счет.

-

Резервы запланированных платежей и расходов. Существуют траты, которые нельзя спрогнозировать точно. К ним относятся штрафы, неустойки, гарантийное обслуживание, компенсации за неиспользованные отпуска. На такие расходы в бюджет ежегодно вводят некоторую сумму. Часть денег можно направить на развитие фирмы.

-

Отложенные доходы. Так называется запланированная прибыль — средства, уже поступившие на счет, но пока не отраженные в отчетах. К этой категории относятся авансовые платежи, подарки спонсоров, подписки на издания.

Некоторые владельцы предприятий решаются на продажу части недвижимости или техники. Но это невыгодно: имущество приходится реализовывать по низкой цене, а покупать новое по рыночной стоимости. Другой вариант — сдать в аренду неиспользуемые активы. Это приносит пользу, но не всегда, поэтому такой источник финансирования не считается регулярным.

Внешние источники финансирования

К ним относят все типы кредитов, привлечение сторонних инвесторов. Каждый источник необходимо подробно изучить.

Кредитование

Банковская ссуда — основной способ профинансировать предприятие. У кредитования есть преимущества:

-

оформить займ на любые цели быстро и относительно легко;

-

кредитором может быть одна организация, это упрощает обслуживание;

-

при последующем оформлении ссуды процентная ставка обычно снижается.

-

требуется платить проценты по кредиту;

-

как правило, нужно предоставить залог;

-

молодым предприятиям могут не дать кредит.

📌 Совет

Если ИП или ООО ведет деятельность больше трех месяцев, выручка не превышает 400 млн рублей в год, а собственник бизнеса — резидент РФ, оформить кредит на выгодных условиях можно в Сбербанке.

Лизинг

Подразумевает аренду оборудования и транспорта с последующим выкупом. Среди положительных сторон лизинга:

-

лояльные требования к клиенту;

-

ускоренная амортизация, уменьшающая налоговую нагрузку;

-

увеличенные сроки кредитования.

Недостатком считаются ограничения на эксплуатацию имущества, которые накладывает лизингодатель. Кроме того, если у предоставляющей технику компании возникнут проблемы, заемщик может лишиться оборудования.

Долговые бумаги

К этой категории относятся векселя, облигации, сертификаты. Долговые бумаги считаются хорошей заменой кредита. Их основные преимущества:

-

низкие процентные ставки;

-

возможность долго использовать привлеченный капитал.

Способ сложно реализовать на практике, особенно если фирма малоизвестная.

Доли в капитале предприятия

Их продают стратегическим инвесторам или пайщикам. Первые стремятся управлять предприятием, вторые — быстро получить прибыль. Преимущества способа:

-

можно использовать большие суммы в течение длительного периода;

-

выплаты по капиталу не обязательны.

Недостаток способа — контроль над бизнесом передается сторонним лицам.

Выпуск акций

Это сложный и рискованный источник финансирования. Преимущества метода:

-

позволяет привлечь крупную сумму на длительный период;

-

повышает кредитный рейтинг фирмы;

-

увеличивает лояльность подчиненных;

-

у собственников появляется возможность выйти из дела;

-

ценные бумаги можно реализовывать на вторичном рынке.

-

требует вкладывать дополнительные деньги;

-

придется регулярно проходить проверки;

-

нужно постоянно увеличивать прибыль компании, чтобы поддерживать стоимость акций;

-

крупный инвестор может выкупить контрольный пакет бумаг и начать управлять бизнесом.

Слияние с другой фирмой

При объединении капиталов появляются новые внутренние источники денег. Однако учредитель перестает распоряжаться компанией единолично.

Финансирование из государственного бюджета

-

Вложения в капитал бюджетных учреждений и предприятий. Возможная прибыль компании будет принадлежать государству.

-

Субсидирование фирм. В программах участвуют как государственные, так и частные организации. Субсидии выдаются на безвозмездной основе.

-

Государственный заказ на изготовление того или иного продукта. Вырученные после выкупа изделий деньги направляются на развитие бизнеса.

Как выбрать источник финансирования

Найти подходящий способ привлечь капитал помогают следующие шаги:

-

Определить стоимость использования ресурса. Учесть инфляцию, процентные ставки, налоговые платежи, премии и вознаграждения.

-

Оценить доступность источника. Определить размер и правовую форму компании, объем оборотных денег и активов, кредитную историю.

-

Оценить связанные с финансированием риски. К ним относятся: снижение стабильности бизнеса, инфляционные и инвестиционные издержки.

-

Определить способы снижения рисков: страхование, резервирование денег.

Самым надежным ресурсом считается тот, благодаря которому бизнес стабильно развивается, а прибыль перекрывает долги.

Сервис

Здесь вы можете зарегистрировать бизнес бесплатно и без визита в налоговую

Подать заявку

Источник финансирования бизнеса – источник снабжения финансовыми ресурсами (деньгами) для организации, запуска, поддержания или расширения производственного процесса (то, откуда предприниматель берет деньги для финансирования своего предприятия).

Источники финансирования бизнеса делятся на две категории: внутренние и внешние.

|

Внутренние |

Внешние |

|

|

Внутренние источники финансирования бизнеса – это денежные средства, находящиеся в собственности самой фирмы или предпринимателя (деньги фирмы)

-

Собственные средства: свободные денежные средства фирмы или предпринимателя, которые они готовы вложить в финансирование своей деятельности.

-

Доходы от использования собственности: в качестве источника финансирования бизнеса можно использовать не сам капитал, а доходы, полученные от его использования (например, не вложить в бизнес 1 млн. собственных средств, а вложить их в банк, и направлять на финансирование бизнеса только проценты с этого вклада)

-

Прибыль: фирма может направить прибыль, получаемую в результате своей деятельности, на финансирование своей деятельности (например, на расширение)

-

Амортизация (амортизационные фонды): фирмы создают амортизационные фонды (резерв средств на ремонт и замену оборудования), которые могут использоваться в качестве источника финансирования бизнеса (для обновления оборудования, зданий и т.д.)

-

Резервные фонды: фирма может создавать резервные фонды денежных средств на случай непредвиденных ситуаций, и использовать их в качестве источника финансирования бизнеса при необходимости.

Внешние источники финансирования бизнеса – это денежные средства, которые фирма или предприниматель привлекают со стороны для финансирования своей деятельности (чужие деньги).

*Важно понимать, что деньги не предоставляются просто так, в каждом источнике есть свои мотивы, почему другое лицо готово предоставить деньги для финансирования чужого бизнеса.

-

Банковский кредит: кредит, полученный в банке с целью финансирования своей деятельности.

Мотив банка: банк предоставляет кредит с единственной целью – заработать на процентах по кредиту.

- Займы: займы, предоставленные другими предприятиями, в том числе товарные кредиты и принятые векселя.

Мотив: партнеры и контрагенты могут предоставлять займы, товарные кредиты и принимать векселя как с целью получения прибыли за счет процентов, так и с целью поддержания взаимоотношений с фирмой (например, поставщик принял вексель в счет оплаты, т.к. фирма не успела сбыть продукцию и не может рассчитаться с поставщиком в данный момент времени).

-

Инвестиции: средства, предоставленные инвесторами, которые направляются на финансирование бизнеса.

Инвестиции – это долгосрочные вложения с определенной долей риска с целью дальнейшего получения прибыли.

Мотив: инвестиции предоставляются с целью получения прибыли в долгосрочной перспективе непосредственно за счет результатов успешной деятельности фирмы. Инвесторы напрямую заинтересованы в развитии компании, а их вложения всегда рискованные т.к. возврат вложенных инвестиций, как правило, осуществляется в виде процента от получаемой компанией прибыли (зачастую, инвесторы получают долю в самой фирме).

-

Эмиссия ценных бумаг: выпуск и продажа ценных бумаг с целью привлечения денежных средств для финансирования бизнеса. Под данным источником финансирования бизнеса понимается эмиссия акций или облигаций.

При эмиссии акций, фирмы привлекает денежные средства на безвозвратной основе, а покупатели акций становятся в определенной мере собственниками фирмы, их мотив – получение части прибыли от деятельности компании.

При эмиссии облигаций фирма привлекает денежные средства на возвратной основе. Мотив покупателей облигаций – получение прибыли за счет процентов по облигациям.

*эмиссия ценных бумаг – это один из способов привлечения инвестиций.

-

Государственная поддержка (государственные вливания): субсидии и дотации государства – т.е. денежные средства, предоставляемые государством для поддержания или расширения производства, предоставляемые, как привило, на целевой основе.

Мотив государства: стимулирование и развитие социально значимых отраслей. Денежные средства предоставляются государством на строго обозначенные цели, а их использование контролируется специальными надзорными государственными органами.

Бизнес – это любая деятельность, направленная на извлечение прибыли.

Как мы знаем, для реализации предпринимательских замыслов производитель должен понести затраты. Чтобы организовать бизнес, необходимы средства.

Снабжение бизнеса денежными средствами и финансовыми ресурсами называется финансированием.

Начинающий бизнесмен и тот, у которого бизнес уже развит, используют разные источники финансирования.

К внешним источникам относится продажа акций. Понятно, что выпуск акций может позволить себе только бизнесмен, дела которого идут в гору.

Если у бизнесмена имеется свободное помещение он может сдавать его в аренду, а доход направить в бизнес. Такой источник также является внутренним.

|

Источники финансирования бизнеса |

|

|

Внутренние |

Прибыль фирмы |

|

Амортизационные отчисления |

|

|

Доходы от собственности |

|

|

Внешние |

Банковский кредит |

|

Средства страховых фондов |

|

|

Инвестиции |

|

|

Продажа ценных бумаг |

|

|

Государственные средства |

© Абулова Б.Т.

- Преподаватель обществознания и права с 2006 года

- Автор Школы обществознания — полюбившего в России уникального курса подготовки к ЕГЭ на 90+ баллов

- Почётный работник сферы образования Российской Федерации

Понятие бизнеса отличается от понятия предпринимательства именно тем, что к бизнесу относится совершение любых единичных разовых коммерческих сделок в любой сфере деятельности.

|

Бизнес (от англ. business — дело, занятие, торговля) |

Предпринимательство |

|

Экономическая деятельность людей, целью которой является прибыль, доход или иные личные выгоды. Данная деловая активность направлена в конечном счёте на совершение коммерческих операций по обмену товарами или услугами |

Инициативная самостоятельная деятельность людей, осуществляемая от своего имени, на свой риск и направленная на получение дохода, прибыли от пользования имуществом, продажи товаров, оказания услуг |

Не всякую хозяйственную деятельность можно считать предпринимательством, а ту, которая связана с риском, инициативой, предприимчивостью, самостоятельностью, ответственностью, активным поиском.

В предпринимательстве выделяют субъекты и объекты.

Главным субъектом, реализующим на практике предпринимательскую деятельность, выступают предприниматели, которых можно условно разделить на две большие группы: юридические лица и индивидуальные предприниматели.

Отдельными видами деятельности (банковской, страховой) юридические лица вправе заниматься только на основании специального разрешения — лицензии.

Классификация юридических лиц возможна по различным основаниям. Наиболее распространенной является разделение юридических лиц в зависимости от главной цели их деятельности.

В зависимости от содержания деятельности различают следующие виды предпринимательства.

Виды предпринимательства

|

Наименование вида |

Его сущность |

|

Производственное предпринимательство |

Осуществляется производство товаров, услуг, информации, духовных ценностей |

|

Коммерческое предпринимательство |

Состоит в операциях и сделках по перепродаже товаров, услуг и не связано с производством продукции |

|

Финансовое предпринимательство |

Является разновидностью коммерческого предпринимательства. Объектом купли- продажи здесь выступают деньги, валюта, ценные бумаги |

|

Посредническое предпринимательство |

Проявляется в деятельности, соединяющей заинтересованные во взаимной сделке стороны |

|

Страховое предпринимательство |

Особая форма финансового предпринимательства, заключающаяся в том, что предприниматель получает страховой взнос, который возвращается только при наступлении страхового случая |

Все виды предпринимательства направлены на получение дохода.

Предпринимательство существует в разных формах.

Формы предпринимательства

|

Основа классификации |

Наименование формы |

Её сущность |

|

Признак объектов предпринимательства |

Малый бизнес (до 50 человек) |

Франчайзинг (от фр. franchise — льготный) — это система мелких частных фирм, которые заключают контракт на право пользования фабричной маркой крупной фирмы и своей деятельности на определённой территории и в определённой форме. Венчурная (от англ. venture — рисковать) фирма — это коммерческая организация, занимающаяся разработкой научных исследований для их дальнейшего развития и завершения. Венчурные предприятия делают бизнес на нововведениях. Они рискуют «прогореть», если новая продукция не будет соответствовать требованиям рынка |

|

Средний бизнес (до 500 человек) |

Он непрочен, так как ему приходится конкурировать как с крупным, так и с малым предпринимательством, в результате чего он либо перерастает в крупный, либо перестаёт существовать вообще. Исключение составляют лишь фирмы, которые являются монополистами в выпуске какой-либо специфической продукции, имеющей своего постоянного потребителя |

|

|

Крупный бизнес (до нескольких тысяч человек) |

Отличается большей прочностью, чем средний или малый. Его монопольное положение на рынке даёт ему возможность производить дешёвую и массовую продукцию |

|

|

Тип фирм |

Индивидуальное, или частное предпринимательство |

Бизнес, владельцем которого является один человек. Он несёт неограниченную имущественную ответственность, и у него невелик капитал |

|

Товарищество, или партнёрство |

Бизнес, которым владеют два и более человек. Они принимают совместные решения и несут личную имущественную ответственность за ведение дела |

|

|

Кооператив |

Похож на партнёрство, но имеет большее число пайщиков |

|

|

Корпорация |

Совокупность лиц, объединённых для совместной предпринимательской деятельности. Право на собственность корпорации разделено на части по акциям, поэтому владельцы корпораций называются держателями акций, а сама корпорация — акционерным обществом (АО) |

Учёные-экономисты выделяют три основные функции предпринимательства.

Функции предпринимательства

|

Наименование функции |

Её сущность |

|

Ресурсная |

Соединение естественных, инвестиционных, трудовых ресурсов в единое целое |

|

Организационная |

Использование предпринимателями своих способностей для получения высокого дохода |

|

Творческая |

Использование новаторства в деятельности |

Источники финансирования бизнеса — это функционирующие и ожидаемые каналы получения финансовых средств, а также список экономических субъектов, которые могут предоставить эти финансовые средства.

Основа стратегии финансирования бизнеса заключается в разработке схем финансирования исходя из индивидуальных особенностей бизнеса и влияющих на него факторов.

Инвестиции — долгосрочные вложения капитала с целью получения дохода. Инвестиции являются неотъемлемой составной частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговорённые сроки независимо от прибыльности проекта.

Существуют различные подходы к классификации инвестиций в зависимости от классификационного признака.

|

Основа классификации |

Наименование формы инвестиций |

|

Объект инвестирования |

Реальные инвестиции (прямая покупка реального капитала в различных формах) |

|

Финансовые инвестиции (косвенная покупка капитала через финансовые активы) |

|

|

Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены — валюта и т. д.) |

|

|

Основные цели инвестирования |

Прямые (вложение денежных средств с целью участия в управлении предприятием, в которое вкладываются деньги, и получения дохода от участия в его деятельности) |

|

Портфельные (инвестиции в ценные бумаги, формируемые в виде портфеля ценных бумаг. Портфельные инвестиции представляют собой пассивное владение ценными бумагами, например акциями компаний, облигациями и пр., и не предусматривают со стороны инвестора участия в оперативном управлении предприятием, выпустившим ценные бумаги) |

|

|

Сроки вложения |

Краткосрочные (до одного года) |

|

Среднесрочные (1—3 года) |

|

|

Долгосрочные (свыше 3—5 лет) |

|

|

Форма собственности на инвестиционные ресурсы |

Частные |

|

Государственные |

|

|

Иностранные |

|

|

Смешанные |

Не следует путать инвестирование и финансирование.

Финансирование — выделение средств или ресурсов для достижения намеченных целей. Если целью финансирования является получение прибыли, тогда финансирование превращается в инвестирование.

Для финансирования бизнеса необходимы финансовые ресурсы.

ВикиЧтение

Обществознание. Полный курс подготовки к ЕГЭ

Шемаханова Ирина Альбертовна

2.7. Основные источники финансирования бизнеса

Финансирование – способ обеспечения предпринимательства денежными средствами. Внутренние источники финансирования – источники поступления денежных средств, которые образованы за счет результатов предпринимательской деятельности. Это могут быть вложения учредителей компании в уставный капитал; денежные средства, полученные после продажи акций компании, продажи имущества компании, получения арендной платы за сдачу имущества в аренду, доходы от реализации продуктов.

1) Прибыль (валовая) – разница между ее доходами и затратами или себестоимостью продукции, т. е. общая прибыль, полученная до совершения всех вычетов и отчислений. Чистый доход (остаточная прибыль) – это разница между суммой выручки от реализации и всеми издержками предприятия.

2) Амортизация – исчисленный в денежном выражении износ основных средств в процессе их применения, производственного использования. Инструментом возмещения износа основных средств являются амортизационные отчисления в виде денег, направляемых на ремонт или строительство, изготовление новых основных средств. Сумма амортизационных отчислений включается в издержки производства (себестоимость) продукции и тем самым переходит в цену.

Внешние источники финансирования

1) долговое финансирование – заемный капитал (краткосрочные кредиты и займы; долгосрочные кредиты).

– Ссудный капитал представляет собой самостоятельную часть хозяйственного капитала, которая функционирует в виде денежных средств в сфере предпринимательской деятельности.

– Ипотечный заем – заем под закладную. Этот заем является наиболее распространенной формой обеспеченного займа. Его суть в том, что фирма при получении долговых финансовых средств гарантирует кредитору вернуть долг с учетом процентов.

– Торговый кредит является коммерческим кредитом, заключается в том, что предприниматель покупает товар, отсрочив его оплату.

– Акции являются распространенной формой привлечения денежных средств. Выпуская и продавая акции, предпринимательская фирма получает от покупателя долговой заем, в результате которого акционер приобретает право на имущество фирмы, а также на получение дивидендов. Дивиденды в этом случае являются процентами за кредит, который представлен в виде уплаченных за акции денег.

2) Преобразование индивидуального предприятия в товарищество.

3) Преобразование товарищества в закрытое акционерное общество.

4) Использование средств различных фондов для поддержки малого предпринимательства.

5) Безвозмездное финансирование является представлением денежных средств в виде безвозмездных благотворительных пожертвований, помощи, субсидий.

Продажа акций – тоже способ привлечь финансы извне, и это очень важный источник финансирования, так как у фирмы могут насчитываться сотни и тысячи акционеров.

Государственное бюджетное финансирование:

– Государство выделяет средства предприятиям государственного сектора в виде прямых капитальных вложений. Предприятия государственного сектора принадлежат государству. Это означает, что государству принадлежит и прибыль от их деятельности.

– Государство может также предоставлять фирмам свои средства в виде субсидий. Это – частичное финансирование деятельности фирм. Субсидии могут выдаваться и государственным, и частным фирмам. Главное отличие государственного финансирования от банковского кредита в том, что фирма получает средства от государства бесплатно и безвозвратно.

– Государственный заказ: государство заказывает фирме изготовление той или иной продукции и объявляет себя ее покупателем. Государство здесь не финансирует затраты, а заранее обеспечивает фирме доход от продажи товаров.

Данный текст является ознакомительным фрагментом.

Читайте также

Основные использованные источники

Основные использованные источники

Авиация: Энциклопедия / Гл. ред. Г.П. Свищев. — М.: Большая российская энциклопедия, 1994.Бернатосян С.Г. Рекорды природы и человеческой деятельности. — Мн.: Аскар,1994.Биографический словарь деятелей естествознания и техники: в 2 т. / Отв. ред.

4. Источники финансирования стратегических программ образования, науки и технологий

4. Источники финансирования стратегических программ образования, науки и технологий

Значительная затратность и капиталоемкость ряда стратегических направлений научно-технического развития предполагает целевое финансирование из специальных фондов, наполнение и

2.2. Источники финансирования…

2.2. Источники финансирования…

Источники финансирования могут быть собственными и привлеченными (заемными).В качестве собственных источников финансирования, как это видно из приведенного выше примера, будет выступать акционерный капитал (вклады учредителей). В то же

8. Участники процесса финансирования недвижимости

8. Участники процесса финансирования недвижимости

К участникам процесса финансирования недвижимости относятся местные и федеральные органы власти и управления, кредитно-финансовые учреждения, инвесторы и пр. Экономико-правовые отношения, которые создаются между

Основные источники

Основные источники

Парандовский Я. Алхимия слова; Петрарка; Король слова. – М., 1990.Уайльд О. Афоризмы и парадоксы. – Н. Новгород, 1999.Уайльд О. Избранное. – М., 1989.Уайльд О. Избранные произведения в 2 т. – М., 1960.-Т.1-2.Уайльд О. Избранные произведения в 2 т. – М., 1993.-Т. 2.Уайльд О.

ОСНОВНЫЕ ИСТОЧНИКИ

ОСНОВНЫЕ ИСТОЧНИКИ

Шоу Дж. Б. Автобиографические заметки; Статьи; Письма. – М., 1989.Шоу Дж. Б. Мысли и фрагменты. – М., 1931.Шоу Дж. Б. О драме и театре. – М., 1963.Шоу Дж. Б. О музыке и музыкантах. – М., 1965.Шоу Дж. Б. Письма. – М., 1971.Шоу Дж. Б. Полн. собр. пьес в 6 т. – Л., 1978 – 1980. – Т.1 –

Основные источники

Основные источники

1. На русском языке

Аллен. Суждения // Иностранная литература. — М., 1988. — № 11.Амиель А. Из дневника. — СПб., 1901.Афоризмы: По иностранным источникам. — М., 1985.Бабичев Н., Боровский Я. Словарь латинских крылатых слов. — М., 1988.Бабкин А. М., Шендецов В. В. Словарь

Основные источники

Основные источники

21st Century Dictionary of Quotations. – New York, 1993.Bloch A. Murphy’s Law 2000. – New York, 1999.Bloch A. Murphy’s Law, and Other Reasons why Things Go Wrong. – Los Angeles, 1980.Boone L. E. Quotable Business. – New York, 1999.Brilliant A. Appreciate Me Now and Avoid the Rush. – Santa Barbara, 1981.Byrne R. 1,911 Best Things Anybody Ever Said. – New York, 1988.Cohen J. M. and M. J. The Penguin Dictionary of Twentieth-Century

ОСНОВНЫЕ ИСТОЧНИКИ

ОСНОВНЫЕ ИСТОЧНИКИ

1. На русском языке

Петр Абеляр. История моих бедствий. — М., 1994.Афоризмы: По иностранным источникам. — М., 1985.Бальзак О. Физиология брака. — М., 1995.Богословский Н. Заметки на полях шляпы и кое-что еще. — М., 1997.Борохов Э. Энциклопедия афоризмов. — М.,

ОСНОВНЫЕ ИСТОЧНИКИ

ОСНОВНЫЕ ИСТОЧНИКИ

Абеляр П. История моих бедствий. – М., 1994.Светлана Алексиевич: Миг любви как момент истины / Беседу вела Я. Юферова // Персона. – М., 2000. – № 4.Ирина Алферова: «Новому времени нужен новый женский взгляд» / Беседу вела С. Ягодовская. // Ваш досуг. – М., 1999. –

Основные источники

Основные источники

Гейне Г. Собр. соч. в 10 т. – М., 1956 – 1959. Гейне Г. Собр. соч. в 6 т. – М., 1980—1983. Гейне Г. Избранные мысли. – СПб., 1884. Гейне в воспоминаниях современников. – М., 1988. Гиждеу С. Генрих Гейне. – М., 1964. Тынянов Ю. Тютчев и Гейне // Тынянов Ю. Поэтика. История

58. ОСНОВНЫЕ ТИПЫ ПРОГРАММ ПО ПЛАНИРОВАНИЮ РАЗВИТИЯ БИЗНЕСА

58. ОСНОВНЫЕ ТИПЫ ПРОГРАММ ПО ПЛАНИРОВАНИЮ РАЗВИТИЯ БИЗНЕСА

В отдельных случаях, когда не требуется полноценного бизнес-плана, а достаточно лишь ТЭО, можно использовать продукт фирмы РОФЭР Бизнес План М или аналогичные программы для расчета и написания ТЭО. Системы для

Основные источники

Основные источники

1. На русском языке

Аллен. Суждения // Иностранная литература. – М., 1988. – № 11.Амиель А. Из дневника. – СПб., 1901.Афоризмы: По иностранным источникам. – М., 1985.Бабичев Н., Боровский Я. Словарь латинских крылатых слов. – М., 1988.Бабкин А. М., Шендецов В. В.

Основные источники

Основные источники

1. На русском языкеАфоризмы: По иностранным источникам. – М., 1985.Бейтон А. и др. 25 ключевых книг по экономике: Анализ и комментарии. – Челябинск, 1999.Бизнес и менеджер. – М., 1992.Бирс А. «Словарь Сатаны» и рассказы. – М., 1966.Бойетт Дж. Г., Бойетт Дж. Т.