Сдавайте годовую отчетность без штрафов

Пройдите новый курс повышения квалификации «Годовая отчетность за 2022 год: Клерк. Аттестация». После курса сможете:

✔︎ Формировать годовую отчетность по новым правилам,

✔︎ Знать все изменения в налогах и бухучете.

✔︎ Использовать все новые шесть ФСБУ.

✔︎ Избежать типичных ошибок.

Торопитесь — скоро стартует первый поток!

Записаться

В одной статье как стать финансовым директором не научим, но основное, для затравки постарались включить.

Финансовый анализ — изучение основных показателей, коэффициентов, дающих объективную оценку текущего финансового состояния организаций с целью принятия управленческих решений.

Рассчитав финансовые показатели, можно узнать о текущем положении дел на предприятии, проблемах и оценить его возможности и перспективы в будущем.

Грамотный анализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Кому нужен финансовый анализ

Пользователями результатов финансового анализа выступают все участники финансово-хозяйственной деятельности:

В такой информации заинтересованы следующие пользователи:

- менеджеры и руководители предприятия;

- работники предприятия;

- акционеры и собственники бизнеса;

- покупатели и заказчики;

- поставщики и подрядчики;

- инвесторы;

- арбитражные управляющие;

- налоговые органы.

Источник информации для проведения финансового анализа

Главным источником информации для проведения финансового анализа выступает бухгалтерская отчетность организации.

Основные формы бухгалтерской отчетности — Бухгалтерский баланс и Отчет о финансовых результатах. Эти формы дают возможность рассчитать все основные финансовые показатели и коэффициенты.

Для более глубокого анализа можно использовать отчеты о движении денежных средств и отчет об изменениях капитала организации, которые составляются по итогам года.

Порядок расчета финансовых коэффициентов и анализ полученных результатов

Рассмотрим основные группы показателей финансовой деятельности организации, порядок расчета финансовых коэффициентов и дадим рекомендации, как правильно анализировать полученные результаты.

Залог успешной работы бухгалтера – знания о всех изменениях в сфере! Теперь не нужно искать кучу информации в сети, потому что она собрана в нашем курсе повышения квалификации «Актуальные изменения в работе бухгалтера — 2022».

4 преподавателя расскажут обо всех изменениях , на которые необходимо обратить внимание, чтобы вести правильный кадровый учет и подготовиться к проверкам ФНС.

Завершив обучение, вы получите 40 часов ИПБР и удостоверение о повышении квалификации на 120 ак.часов, которое будет указано в государственном реестре ФИС ФРДО Рособрнадзора.

Запишитесь на курс прямо сейчас.

Группы показателей финансового анализа

В финансовом анализе применяется более 200 коэффициентов.

Все эти коэффициенты характеризуют четыре основные стороны — показатели финансовой деятельности любой организации, а именно:

- ликвидность;

- рентабельность;

- оборачиваемость активов;

- рыночная стоимость.

Для каждой из этих групп показателей рассчитываются свои финансовые коэффициенты.

Коэффициенты рассчитываются в зависимости от поставленной задачи финансового анализа и круга пользователей, для которых предназначена информация финансовой деятельности компании.

Финансовые коэффициенты и показатели финансовой деятельности

Приведем основные финансовые коэффициенты для каждой группы показателей деятельности:

К группе показателей ликвидности относятся коэффициенты:

- абсолютной ликвидности;

- текущей ликвидности;

- быстрой ликвидности.

К группе показателей рентабельности относятся коэффициенты:

- рентабельности оборотных средств;

- рентабельности продаж;

- рентабельности активов;

- рентабельности чистых активов;

- рентабельности собственного капитала.

К группе показателей оборачиваемости активов относятся коэффициенты:

- оборачиваемости активов;

- оборачиваемости оборотных активов;

- оборачиваемости материально-производственных запасов;

- оборачиваемости дебиторской (кредиторской) задолженности.

К группе рыночных показателей относятся коэффициенты:

- прибыли на 1 акцию;

- дивидендного дохода;

- роста цены акции;

- выплат;

- рыночной (реальной стоимости) предприятия;

- цена/прибыль на 1 акцию.

Основные финансовые коэффициенты

Рассмотрим более подробно коэффициенты каждой из групп показателей финансовой деятельности компании.

Показатели ликвидности

Способность компании погашать свои обязательства за счет реализации текущих активов — одно из условий ее финансовой стабильности.

Оценить стабильность организации позволяют коэффициенты ликвидности.

Ликвидность — это способность активов быть быстро проданными по цене, близкой к рыночной.

Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является.

Скорость продажи активов может быть:

- Высокой — в отношении имущества, которое продавать не нужно (денежные средства), и того имущества, которое будет продано достаточно быстро (денежные эквиваленты, например высоколиквидные долговые ценные бумаги);

- Быстрой — по имуществу, требующему для реализации некоторого времени, но не очень большого (краткосрочная задолженность дебиторов);

- Средней — для имущества, которое будет реализовано не очень быстро и в процессе продажи может потерять часть своей стоимости (запасы, из которых сложно реализуемым может оказаться незавершенное производство).

На практике различают высоколиквидные, низколиквидные и неликвидные активы.

В российском бухгалтерском балансе активы предприятия расположены в порядке убывания ликвидности.

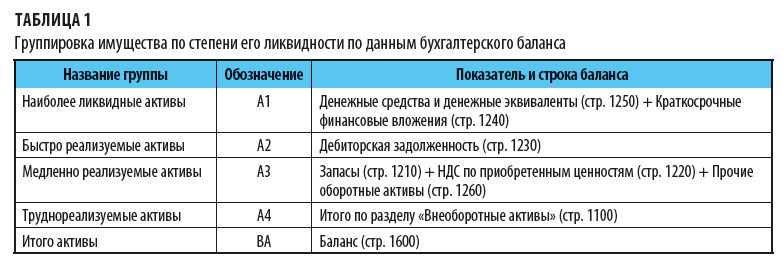

Их можно разделить на следующие группы:

- Высоколиквидные активы (денежные средства и краткосрочные финансовые вложения);

- Быстрореализуемые активы (краткосрочная дебиторская задолженность, т.е. задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

- Медленно реализуемые активы (прочие, не упомянутые выше, оборотные активы);

- Труднореализуемые активы (все внеоборотные активы);

В соответствии с класификацией имущества по скорости продажи существуют 3 основных вида показателей ликвидности:

- Абсолютной — для имущества с высокой скоростью продажи;

- Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить название коэффициента промежуточного покрытия, — для имущества, имеющего высокую и быструю скорость реализации;

- Текущей — для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных скоростей.

Коэффициенты ликвидности рассчитываются на основании данных бухгалтерского баланса (Формы № 1).

Чем выше коэффициенты ликвидности, тем выше платежеспособность компании.

Отметим, что каждый из коэффициентов ликвидности раскрывает информацию разного характера.

Так коэффициент текущей ликвидности интересен в первую очередь инвесторам, коэффициент абсолютной ликвидности полезен поставщикам товаров (работ, услуг), а коэффициент быстрой ликвидности необходим кредиторам.

Текущая ликвидность

Коэффициент текущей ликвидности — одна из основных расчетных характеристик, оценивающих платежеспособность компании.

Это наиболее общий и часто используемый показатель ликвидности.

Коэффициент текущей ликвидности отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

Таким образом, коэффициент текущей ликвидности показывает, в какой части имеющиеся в наличии у компании оборотные активы при их продаже по рыночной цене покроют краткосрочные обязательства предприятия.

Коэффициент текущей (общей) ликвидности — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Берут данные для определения коэффициента текущей ликвидности из бухгалтерского баланса предприятия, составленного на какую-либо из отчетных дат.

Обычно это годовой бухгалтерский баланс, но можно использовать и промежуточную отчетность.

Чтобы посмотреть характер изменения этого показателя в течение ряда периодов, делают несколько определений его на разные отчетные даты.

Формула коэффициента текущей ликвидности:

Текущая ликвидность = Оборотные активы / Краткосрочные обязательства

Так как данные для расчета рассматриваемого показателя берут из бухгалтерского баланса, то формула текущей ликвидности применительно к строкам действующей формы этого отчета будет выглядеть следующим образом:

От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

Текущая ликвидность = стр. 1200 / стр. 1500

где:

- Стр. 1200 — номер строки итога раздела II «Оборотные активы» бухгалтерского баланса;

- Стр. 1500 — номер строки итога раздела V «Краткосрочные обязательства» бухгалтерского баланса.

Чем показатель больше, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента не ниже 1.

То есть нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных обязательств.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета.

Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая ликвидность

Коэффициент быстрой ликвидности — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам).

Коэффициент быстрой ликвидности зависит от темпов продажи высоко и быстро ликвидного имущества, к которому относят:

- Краткосрочную задолженность дебиторов (продается быстро);

- Краткосрочные финансовые вложения (высоколиквидные);

- Денежные средства (не требуют продажи).

Суть коэффициента быстрой ликвидности заключается в расчете доли текущей (краткосрочной) задолженности, которую компания может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в денежные средства.

Источником данных служит бухгалтерский баланс компании, чаще годовой баланс, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента быстрой ликвидности:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность Краткосрочные финансовые вложения Денежные средства) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента быстрой ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Быстрая ликвидность = (стр. 1230 стр. 1240 стр. 1250) / (стр. 1510 стр. 1520 стр. 1550)

где:

- Стр. 1230 — краткосрочная задолженность дебиторов;

- Стр. 1240 — краткосрочные финансовые вложения;

- Стр. 1250 — остаток денежных средств;

- Стр. 1510 — остаток краткосрочных заемных средств;

- Стр. 1520 — краткосрочная задолженность кредиторам;

- Стр. 1550 — прочие краткосрочные обязательства.

Нормальным считается значение коэффициента быстрой ликвидности не менее 1.

Если коэффициент быстрой ликвидности равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у организации останется.

Когда коэффициент быстрой ликвидности меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами.

При этом коэффициент быстрой ликвидности, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов.

А коэффициент быстрой ликвидности меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности показывает, какую долю существующих краткосрочных долгов можно погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Формула коэффициента абсолютной ликвидности:

Абсолютная ликвидность = (Денежные средства краткосрочные финансовые вложения) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента абсолютной ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Абсолютная ликвидность = (стр. 1250 стр. 1240) / (стр. 1510 стр. 1520 стр. 1550)

где:

- Стр. 1250 — номер строки бухгалтерского баланса по денежным средствам;

- Стр. 1240 — номер строки бухгалтерского баланса по финансовым вложениям;

- Стр. 1510 — номер строки бухгалтерского баланса по краткосрочным заемным средствам;

- Стр. 1520 — номер строки бухгалтерского баланса по краткосрочной задолженности кредиторам;

- Стр. 1550 — номер строки бухгалтерского баланса по прочим краткосрочным обязательствам.

Нормальным считается значение коэффициента не менее 0,2, то есть нахождение его в пределах от 0,2 до 0,5.

Это означает, что от 0,2 до 0,5 краткосрочных долгов компания способна погасить в кратчайшие сроки по первому требованию кредиторов.

Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности.

Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Показатели рентабельности

Коэффициенты рентабельности предприятия отражают степень прибыльности по различным видам активам и эффективности использования материальных, трудовых и денежных и др. ресурсов.

Они рассчитываются как отношение чистой прибыли к сумме активов или потокам, за счет которых она была получена.

Для этого используются данные бухгалтерской отчетности (Форма № 1 и № 2).

Чем выше значения, тем эффективнее задействованы анализируемые ресурсы предприятия.

В показателях рентабельности заинтересованы собственники и акционеры.

Коэффициенты рентабельности играют важную роль в разработке инвестиционной, кадровой, и маркетинговой стратегий компании.

Рентабельность оборотных средств

Рентабельность оборотных средств отражает эффективность их применения в процессе изготовления продукции.

Рентабельность оборотных средств будет тем больше, чем меньше ресурсов потратит компания для увеличения прибыли.

Формула рентабельности оборотных средств:

Рентабельность оборотных средств = Чистая прибыль/оборотные средства

Если использовать строки бухгалтерской отчетности, то:

Рентабельность оборотных средств = стр. 2400/стр. 1200

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1200 — строка бухгалтерского баланса (стоимость оборотных средств).

Чем выше полученный показатель, тем эффективнее используется собственный оборотный капитал.

Нормативное значение рентабельности оборотных средств более 1.

Коэффициент рентабельности оборотных средств с итогом больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием.

Отрицательный результат демонстрирует неправильную организацию производства.

Рентабельность продаж

Рентабельность продаж показывает, прибыльная или убыточная деятельность предприятия.

Коэффициент рентабельности, продаж определяет долю прибыли в каждом заработанном рубле и рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

Формула коэффициента рентабельности продаж:

Рентабельность продаж = Чистая прибыль /Выручка х 100%

Для расчета рентабельности продаж используется информация из отчета о финансовых результатах (форма № 2):

Рентабельность продаж по валовой прибыли = строка 2100 / строка 2110 × 100

Рентабельность продаж по операционной прибыли = (строка 2300 строка 2330) / строка 2110 × 100

Рентабельность продаж по чистой прибыли = строка 2400 / строка 2110 × 100

Специальных нормативов для рентабельности продаж нет.

Рассчитываются среднестатистические значения рентабельности по отраслям.

Для каждого вида деятельности нормальным считается свой коэффициент.

В целом коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% — среднерентабельно, от 20 до 30% — высокорентабельно.

Коэффициент свыше 30% говорит о сверхрентабельности.

Рентабельность активов

Рентабельность активов показывает способность активов компании приносить прибыль и является индикатором эффективности и доходности деятельности компании.

Коэффициент рентабельности активов рассчитается как отношение прибыли к средней стоимости активов предприятия и отражает величину чистой прибыли с каждого рубля вложенного в активы организации.

Для этого показатель из формы № 2 «Отчет о финансовых результатах» делится на среднее значение показателя из формы № 1 «Бухгалтерский баланс».

Рентабельность активов, как и рентабельность собственного капитала, можно рассматривать в качестве одного из показателей рентабельности инвестиций.

Формула коэффициента рентабельности активов:

Рентабельности активов = прибыль за период / средняя величина активов за период х 100%

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах:

прибыль от продаж — из строки 2200;

чистую прибыль — из строки 2400.

В знаменатель формулы надо поставить среднее значение стоимости оборотных активов.

Если считается рентабельность всех активов, то берется сальдо баланса (строка 1600).

Если считается рентабельность оборотных активов, то берется итог раздела II актива баланса (строка 1200).

Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

При расчете рентабельности внеоборотных активов в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые).

В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании.

Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании — 15-20%, для торговой фирмы — 15-40%.

Рентабельность собственного капитала

Рентабельность собственного капитала показывает, насколько эффективно были использованы инвестиции собственника бизнеса, инвестора в данное предприятие.

Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Рентабельность собственного капитала рассчитывается как частное от деления чистой прибыли, полученной за период, на собственный капитал организации.

Формула коэффициента рентабельности собственного капитала:

Рентабельность собственного капитала = Чистая прибыль/ Собственный капитал х 100%

Чистая прибыль организации берется по данным «Отчета о финансовых результатах», собственный капитал — по данным пассива бухгалтерского баланса.

Рентабельность собственного капитала по балансу:

Рентабельность собственного капитала = стр. 2400/ стр. 1300 × 100.

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1300 — строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Чем выше рентабельность собственного капитала, тем лучше.

Нормальным считается значение коэффициента от 10 до 12%, которые характерны для бизнеса в развитых странах.

Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Логичным является сравнение значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

Изменение макроэкономических условий требует от руководства предприятий своевременных корректировок и в имущественном положении компаний. Сложившаяся непростая ситуация диктует необходимость оптимизации величины и структуры имущества. Найти проблемы в имущественном положении и разработать пути их решения можно по результатам комплексного и детального анализа. Рассмотрим алгоритм его проведения.

Виды имущества предприятия

Имущество предприятия — это основные и оборотные активы, которыми владеет предприятие, отраженные в бухгалтерском балансе в денежной форме.

Оценка состояния имущества компании строится по двум аспектам: бухгалтерскому и управленческому:

При проведении оценки имущество может группироваться по различным его видам в зависимости от применяемой классификации и подразделяться на:

1. Материальные и нематериальные активы. Материальное имущество имеет вещественную форму, нематериальное ее не имеет (например, лицензии, патенты и др.).

2. Внеоборотные и оборотные активы. Внеоборотные активы используются в течение длительного периода времени и переносит свою стоимость на производимую продукцию постепенно в течение нескольких производственных циклов, оборотные активы переносят свою стоимость полностью в течение одного производственного цикла.

3. Активы производственного и непроизводственного назначения группируются по роли своего участия в производственном процессе.

Для оценки имущественного положения компании с точки зрения его платежеспособности имущество группируется по степени ликвидности, под которой понимается срок преобразования активов в денежные средства. Сгруппированное имущество предприятия по степени ликвидности можно представить в следующем виде (табл. 1).

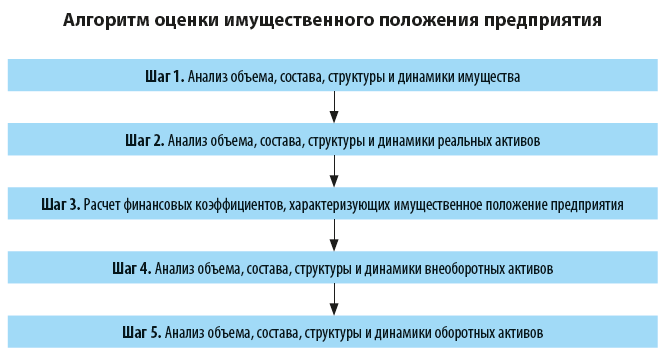

Алгоритм анализа имущественного положения предприятия

Имущественное положение предприятия оценивается по данным бухгалтерской (финансовой) или управленческой отчетности.

Рассмотрим их подробно.

Шаг 1. Анализ объема, состава, структуры и динамики имущества

Анализ имущественного положения предприятия начинается с оценки объема, состава, структуры и динамики имущества в разрезе двух его основных составляющих: внеоборотных и оборотных активов.

По результатам оценки делается вывод о том, как изменение размеров внеоборотных и оборотных активов влияет на динамику общей стоимости имущества предприятия. При этом темпы роста внеоборотных и оборотных активов сравниваются между собой.

Позитивным фактом является соотношение, когда темп роста оборотных активов (ТРОА) больше темпов роста внеоборотных активов (ТРВА), т. е. выполняется следующее условие:

ТРОА > ТРВА.

Если темпы роста оборотных активов выше, чем темпы роста внеоборотных активов, это говорит об ускорении оборачиваемости оборотных активов. В результате из оборота высвобождаются финансовые средства, что повышает эффективность деятельности предприятия в целом.

На этом шаге также анализируется состояние собственных оборотных средств (СОС) предприятия, которые рассчитываются по формуле:

СОС = СК + ДО – ВА, (1)

где СК — собственный капитал (стр. 1300 «Капитал и резервы» бухгалтерского баланса);

ДО — долгосрочные обязательства (стр. 1400 бухгалтерского баланса);

ВА — внеоборотные активы (стр. 1100 бухгалтерского баланса).

Собственные оборотные средства характеризуют имущественное положение предприятия и определяют степень его финансовой устойчивости. Чем больше величина собственных оборотных средств, тем лучше структура имущества предприятия и тем устойчивее его финансовое состояние.

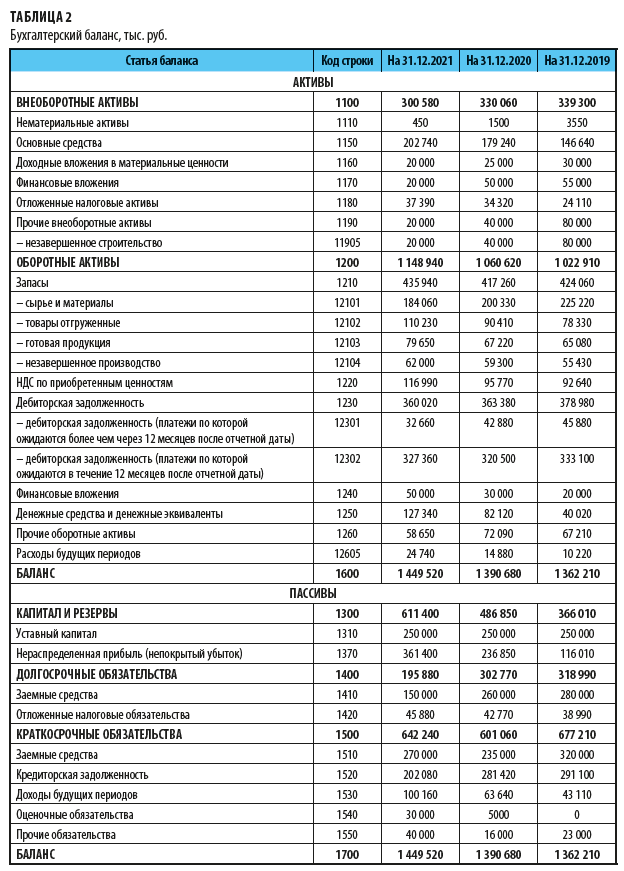

Мы будем рассматривать порядок оценки имущественное положение предприятия на примере ООО «Термопласт». Информационная база для анализа — бухгалтерский (управленческий) баланс (табл. 2).

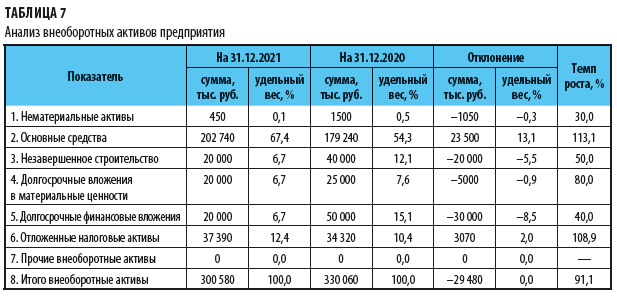

Показатели внеоборотных и оборотных активов баланса предприятия, а также рассчитанный по формуле 1 показатель собственных оборотных средств представлены в табл. 3.

Как показывают данные табл. 3, имущественное положение предприятия за рассматриваемый период характеризуется положительной динамикой: общая стоимость имущества в 2021 г. увеличилась с 1 390 680 тыс. руб. до 1 449 520 тыс. руб., или на 4,2 %.

Кроме этого, произошли позитивные изменения в структуре имущества: доля внеоборотных активов сократилась с 23,7 % до 20,7 %, или на 3,0 %, а доля оборотных активов, соответственно, увеличилась с 76,3 % до 79,3 %, или на 3,0 %.

В результате темп роста оборотных активов (108,3 %) больше темпа роста внеоборотных активов (91,1 %). Это свидетельствует об ускорении оборачиваемости активов и высвобождении финансовых средств из оборота, следовательно, о повышении эффективности деятельности предприятия в целом.

Еще один положительный факт — рост значения показателя собственных оборотных средств в рассматриваемом периоде с 459 560 тыс. руб. до 506 700 тыс. руб., или на 10,3 %. Это говорит о том, что структура имущества предприятия улучшилась, увеличилась его финансовая устойчивость.

Проведенный анализ дает первичную оценку имущественного положения предприятия и свидетельствует о позитивных изменениях в объеме, структуре и динамике имущества компании.

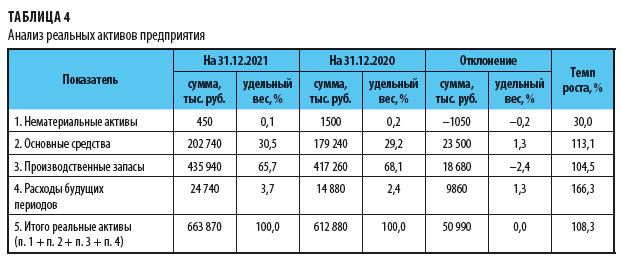

Шаг 2. Анализ объема, состава, структура и динамики реальных активов

Реальные активы — активы, поддающиеся идентификации, такие как здания, оборудование, патенты, торговые марки, в отличие от финансовых обязательств. Реальные активы отражают производственный потенциал промышленного предприятия и оцениваются по следующему составу:

• нематериальные активы (по остаточной стоимости);

• основные средства (по остаточной стоимости);

• производственные запасы (сырье, материалы, готовая продукция, товары отгруженные и другие аналогичные ценности);

• расходы будущих периодов.

По результатам анализа оценивается динамика общей величины реальных активов компании, а также влияние изменения отдельных видов реальных активов на их общую величину.

Чтобы оценить состояние реальных активов предприятия, рассчитаем объем, состав, структуру и динамику этого показателя (табл. 4).

Как видим, реальные активы предприятия за рассматриваемый период увеличились с 612 880 тыс. руб. до 663 870 тыс. руб., или на 50 990 тыс. руб. (8,3 %). Это важный положительный факт, так как свидетельствует о росте в 2021 г. производственного потенциала компании.

Рост реальных активов обусловлен, в первую очередь, увеличением:

• основных средств предприятия с 179 240 тыс. руб. до 202 740 тыс. руб., или на 23 500 тыс. руб. (13,1 %);

• производственных запасов с 417 260 тыс. руб. до 435 940 тыс. руб., или на 18 680 тыс. руб. (4,5 %), что является позитивным фактом производственной деятельности предприятия.

Вместе с этим в 2021 г. значительно увеличились расходы будущих периодов — с 14 880 тыс. руб. до 24 740 тыс. руб., или на 9860 тыс. руб. (66,3 %). Это отрицательный факт, так как свидетельствует о замедлении оборачиваемости оборотных средств компании.

Шаг 3. Расчет финансовых коэффициентов, характеризующих имущественное положение предприятия

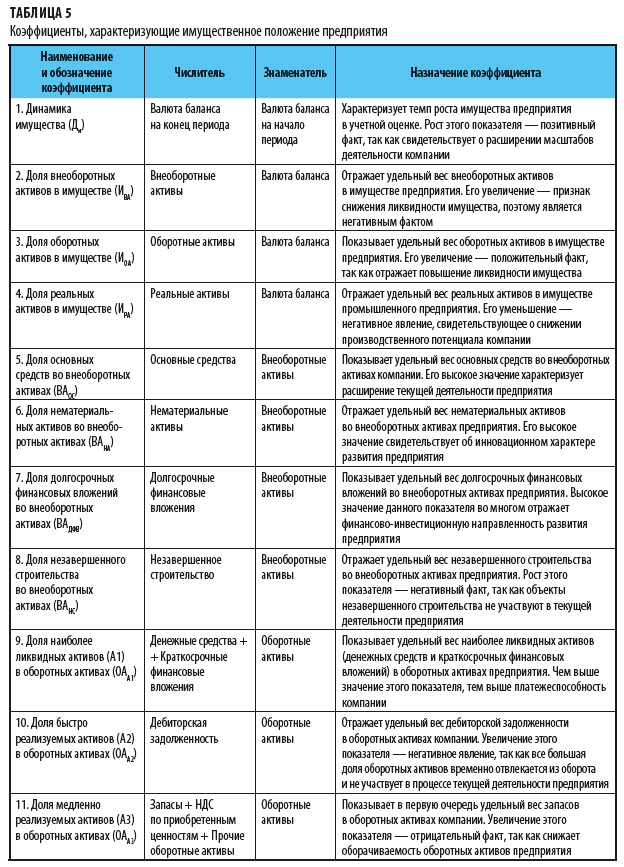

На этом этапе рассчитываются и оцениваются коэффициенты, отражающие имущественное положение предприятия в динамике за ряд отчетных периодов (табл. 5).

Обратите внимание!

Рассмотренные коэффициенты не имеют нормативных (рекомендуемых) значений, так как полностью зависят от отраслевой принадлежности и специфики деятельности предприятия. Компаниям необходимо самим разрабатывать собственные значения указанных коэффициентов на основе статистических данных по предприятиям своей отрасли.

Используя данные бухгалтерского баланса, для углубленного анализа состояния имущества предприятия рассчитаем финансовые коэффициенты (табл. 6).

Согласно данным табл. 6:

1. Коэффициент динамики имущества за анализируемый период показывает стабильный рост стоимости имущества предприятия. Так, стоимость имущества в 2020 г. увеличилась на 2,1 %, или на 28 470 тыс. руб., в 2021 г. — на 4,2 %, или на 58 840 тыс. руб. Это позитивный факт, так как свидетельствует о стабильности и росте имущественного потенциала предприятия.

2. Доля внеоборотных активов в имуществе снизилась с 23,7 % до 20,7 %, или на 3,0 %. Это обусловлено, во-первых, снижением величины внеоборотных активов на 29 480 тыс. руб., во-вторых — ростом валюты баланса на 58 840 тыс. руб.

3. Доля оборотных активов в имуществе, наоборот, увеличилась на 3,0 % — с 76,3 % до 79,3 % в результате значительного роста оборотных активов предприятия на 88 320 тыс. руб.

Снижение доли внеоборотных и рост доли оборотных активов — положительный факт, который говорит об ускорении оборачиваемости активов и повышении деловой активности предприятия.

4. Доля реальных активов предприятия увеличилась с 44,1 % до 45,8 %, или на 1,7%, что тоже является положительным фактом — значит, увеличился производственный потенциал компании.

5. Доля основных средств во внеоборотных активах за рассматриваемый период увеличилась с 54,3 % до 67,4 %, или на 13,1 %. Это способствует увеличению производственного потенциала предприятия и является позитивным фактом.

6. Доля нематериальных активов во внеоборотных активах компании за рассматриваемый период была на крайне низком уровне (0,1 %). Отрицательный факт, так как не подтверждает высокий инновационный уровень компании, связанный с наличием нематериальных активов. Этот вопрос требует дополнительного анализа.

7. Доля долгосрочных финансовых вложений во внеоборотных активах за рассматриваемый период снизилась с 15,1 % до 6,7 %, т. е. на 8,5 %, в первую очередь, в результате сокращения размера долгосрочных финансовых вложений компании в 2021 г. с 50 000 тыс. руб. до 20 000 тыс. руб. Это положительный факт, так как снизились финансовые риски компании в долгосрочной перспективе.

8. Доля незавершенного строительства во внеоборотных активах за рассматриваемый период снизилась с 12,1 % до 6,7 %, или на 5,5 %, из-за уменьшения величины незавершенного строительства в 2021 г. с 40 000 тыс. руб. до 20 000 тыс. руб. Это позитивным для предприятия факт, так как сократилась величина средств, отвлеченных из хозяйственного оборота.

9. Доля наиболее ликвидных активов (А1) в оборотных активах предприятия увеличилась примерно в 1,5 раза — с 10,6 % до 15,4 %. Это вызвано значительным увеличением размера ликвидных активов А1 предприятия (денежные средства и краткосрочные финансовые вложения) — с 112 120 тыс. руб. до 177 340 тыс. руб., или на 65 220 тыс. руб. (58,2 %). В результате увеличивается ликвидность активов и платежеспособность компании.

Однако резкое увеличение активов А1 может снизить доходность бизнеса в целом, так как высоколиквидные активы (денежные средства на счетах) имеют низкий уровень доходности. Вопрос целесообразности роста активов А1 предприятия требует дополнительного анализа.

10. Доля быстро реализуемых активов (А2) в оборотных активах предприятия за анализируемый период остается примерно на одном уровне (31–34 %). Незначительное ее изменение (на 2,9 %) не имеет существенного значения.

11. Доля медленно реализуемых активов (А3) в оборотных активах компании за анализируемый период также остается примерно на одном уровне (53–55 %), ее динамика не имеет существенного значения.

Анализ финансовых коэффициентов, характеризующих имущественное положение ООО «Термопласт», подтверждает рациональность структуры имущества компании. При этом динамика изменения финансовых коэффициентов в 2021 г. заслуживает позитивной оценки.

В то же время компании следует обратить внимание на следующие отрицательные факты:

• крайне низкий уровень нематериальных активов (менее 0,1 %), что ставит под сомнение инновационный потенциал дальнейшего развития предприятия;

• резкое увеличение высоколиквидных активов А1, в первую очередь денежных средств на счетах в банках (прирост составляет 58,2 %). Повышая уровня платежеспособности предприятия, это одновременно снижает доходность и оборачиваемость оборотных средств компании.

Шаг 4. Анализ объема, состава, структуры и динамики внеоборотных активов

Внеоборотные активы предприятия оцениваются по следующему составу:

• нематериальные активы (по остаточной стоимости);

• основные средства (по остаточной стоимости);

• незавершенное производство;

• долгосрочные вложения в материальные ценности;

• долгосрочные финансовые вложения;

• отложенные налоговые активы;

• прочие внеоборотные активы.

По результатам анализа оценивается динамика общей величины внеоборотных активов предприятия, а также влияние изменения отдельных их видов на общую величину.

Особое внимание в ходе анализа необходимо обратить на динамику показателей удельного веса долгосрочных финансовых вложений, незавершенного строительства и отложенных налоговых активов во внеоборотных активах предприятия.

В связи с тем что долгосрочные финансовые вложения отвлекают денежные средства предприятия из хозяйственного оборота на длительный срок и могут быть связаны с высоким финансовым риском, увеличение их удельного веса во внеоборотных активах рассматривается как отрицательный факт, свидетельствующий об ухудшении качества внеоборотных активов.

Позитивный факт — соотношение, когда темп роста внеоборотных активов (ТРВА) выше, чем темп роста долгосрочных финансовых вложений (ТРДФВ), т. е. выполняется следующее условие:

ТРВА > ТРДФВ.

Подобным образом негативной оценке заслуживает рост удельного веса незавершенного строительства во внеоборотных активах, так как этот факт свидетельствует об отвлечении средств из хозяйственного оборота. В связи с этим положительным фактом является ситуация, когда темп роста внеоборотных активов (ТРВА) больше темпов роста незавершенного строительства (ТРНС), то есть выполняется следующее условие: ТРВА > ТРНС.

Аналогично оценивается динамика удельного веса отложенных налоговых обязательств во внеоборотных активах компании. Отложенные налоговые обязательства являются специфическим видом долгосрочной дебиторской задолженности, поэтому увеличение их удельного веса в активах предприятия является нежелательным фактом, так как свидетельствует об отвлечении средств из хозяйственного оборота компании.

Позитивным фактом является ситуация, когда темп роста внеоборотных активов (ТРВА) больше темпов роста отложенных налоговых активов (ТРОНА), то есть выполняется следующее условие: ТРВА > ТРОНА.

Оценка выполнения трех указанных условий свидетельствует об улучшении или ухудшении качества внеоборотных активов предприятия в течение анализируемого периода.

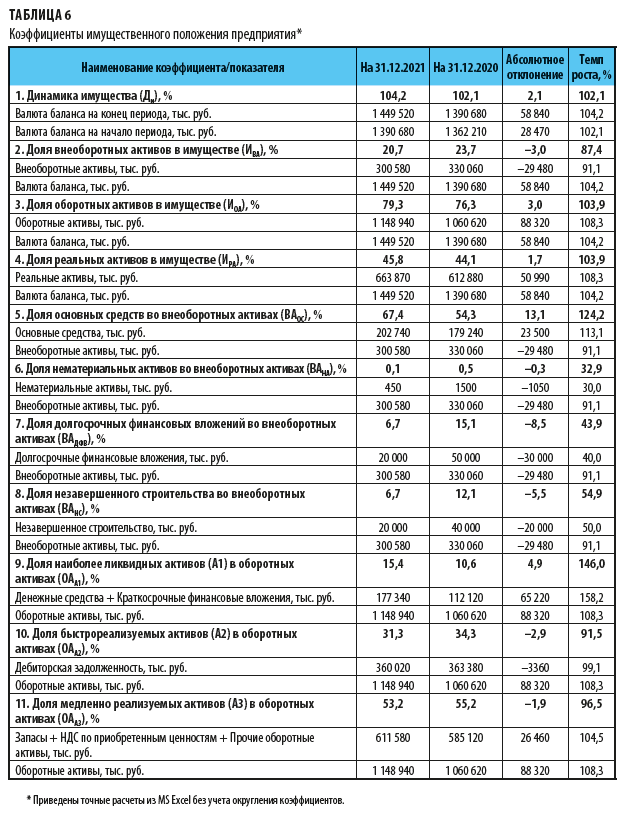

Проведем детальный анализ состояния внеоборотных активов предприятия. На основе данных бухгалтерского баланса рассчитаем показатели состава, структуры и динамики внеоборотных активов компании (табл. 7).

Согласно данным табл. 7 общий размер внеоборотных активов в 2021 г. снизился на 29 480 тыс. руб., или на 8,9 %, что при общем росте стоимости имущества на 58 840 тыс. руб. (см. п. 1 табл. 6) является позитивным фактом.

Положительные факты динамики структуры внеоборотных активов:

• рост объема основных средств с 179 240 тыс. руб. до 202 740 тыс. руб., или на 23 500 тыс. руб. (13,1 %), что говорит об обновлении основных производственных фондов и повышает производственный потенциал компании;

• снижение объема незавершенного строительства на 20 000 тыс. руб., или на 50 %, что свидетельствует о ходе процесса капитальных вложений и сокращении средств, отвлеченных из хозяйственного оборота предприятия;

• снижение объема долгосрочных финансовых вложений на 30 000 тыс. руб., или на 60 %, что уменьшает финансовые риски компании в долгосрочной перспективе;

• стабильный уровень размера отложенных налоговых активов (10,4–12,4 %), что характеризует производственную и коммерческую деятельность компании как стабильную.

Вместе с этим вызывает опасение резкое сокращение объема нематериальных активов предприятия (примерно в 3 раза) и крайне низкий их объем. Данная ситуация требует от руководства предприятия особого внимания.

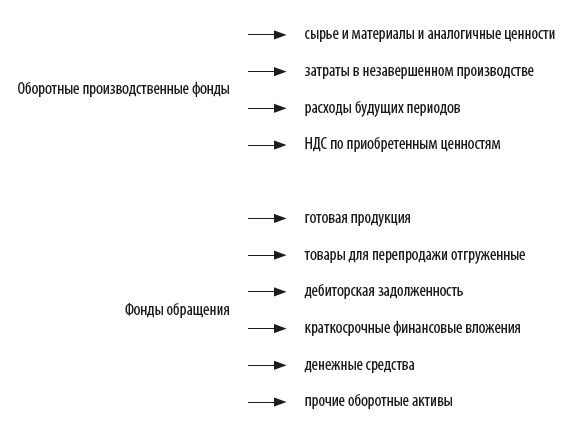

Шаг 5. Анализ объема, состава, структуры и динамики оборотных активов

Оборотные активы предприятия оцениваются в следующих разрезах:

По результатам анализа оценивается динамика общей величины оборотных активов предприятия, а также влияние изменения отдельных их видов на общую величину. Особое внимание в ходе анализа обратите на динамику показателей удельного веса незавершенного производства и дебиторской задолженности в оборотных активах предприятия.

Увеличение удельного веса незавершенного производства в оборотных активах компании свидетельствует о неритмичности производственных процессов, поэтому является отрицательным фактом.

Негативно оценивается и увеличение дебиторской задолженности, так как этот факт свидетельствует об отвлечении средств из оборота и замедлении оборачиваемости оборотных активов компании.

По результатам комплексного анализа имущественного положения предприятия оценивается рациональность структуры имущества компании и делается вывод:

• о полной рациональности структуры имущества предприятия;

• о рациональности структуры имущества компании в целом с отдельными отрицательными фактами;

• о нерациональности структуры имущества предприятия.

В заключение динамика и структура имущественного положения оценивается во взаимосвязи с инвестиционной, инновационной и производственной политикой предприятия. По результатам анализа и с учетом сделанных выводов разрабатываются предложения по их оптимизации в краткосрочной и долгосрочной перспективе.

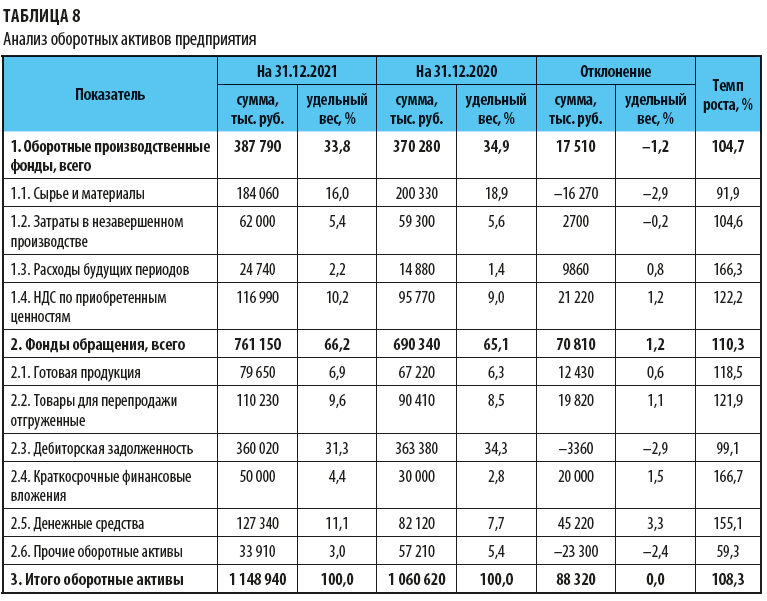

Проведем детальный анализ состояния оборотных активов предприятия. На основе данных бухгалтерского баланса рассчитаем показатели состава, структуры и динамики оборотных активов компании (табл. 8).

Согласно данным табл. 8 общий размер оборотных активов за 2021 г. увеличился на 88 320 тыс. руб., или на 8,3 %. При общем росте стоимости имущества на 58 840 тыс. руб. (см. п. 1 табл. 6) это позитивный факт.

Положительные факты динамики структуры оборотных активов:

• снижение объема сырья и материалов на 16 270 тыс. руб., или на 8,1 %, что повышает оборачиваемость оборотных фондов и увеличивает деловую активность предприятия;

• стабильный уровень затрат в незавершенном производстве (5,4–5,6 %) свидетельствует о ритмичности производственных процессов;

• рост объема отгруженных товаров на 19 820 тыс. руб., или на 21,9 %, отражает улучшение коммерческой деятельности компании в части реализации товаров для перепродажи;

Вместе с этим структура оборотных активов характеризуется и рядом отрицательных фактов, требующих дополнительного внимания:

• рост расходов будущих периодов более чем в 1,5 раза (на 9860 тыс. руб., или на 66,3 %), что увеличивает продолжительность производственного цикла и снижает оборачиваемость оборотных активов;

• рост объемов готовой продукции на складе на 12 430 тыс. руб., или на 18,5 %, что отражает снижение объемов реализации продукции собственного производства и затоваривание готовой продукцией на складе.

Таким образом, в 2021 г. объемы реализации товаров для перепродажи увеличились (на 21,9 %), а продукции собственного производства, наоборот, сократились (на 18,5 %). Этот факт требует дополнительного анализа и разработки мероприятий по стимулированию сбыта собственной продукции;

• значительный рост объемов денежных средств на счетах в банках с 82 120 тыс. руб. до 127 340 тыс. руб., или на 45 220 тыс. руб. (прирост 55,1 %), повышает платежеспособность предприятия, но одновременно отвлекает финансовые ресурсы из оборота, что замедляет оборачиваемость оборотных средств. Эта ситуация требует дополнительного анализа и оптимизации объема денежных средств на счетах в банках.

Анализ состояния оборотных активов ООО «Термопласт» показал в целом рациональную их структуру и отдельные отрицательные факты динамики некоторых показателей.

Чтобы улучшить состояние оборотных активов, компании необходимо:

• сократить расходы будущих периодов;

• повысить объемы реализации продукции собственного производства;

• оптимизировать размер денежных средств на счетах в банках.

Резюме

• Сложившаяся непростая экономическая ситуация требует максимальной эффективности в размещении и использовании имущественных ресурсов предприятия. Но компаний с идеальной структурой имущества нет.

• Чтобы выяснить, где именно есть проблемы, необходимо провести комплексный анализ состояния, структуры и динамики имущественного положения, который позволит найти проблемные зоны, связанные с отвлечением ресурсов из операционного цикла или низкой их отдачей. На основе этой информации можно будет разработать пути решения выявленных проблем и внести изменения в инвестиционную, инновационную, и производственную политику компании.

Статья опубликована в журнале «Справочник экономиста» № 5, 2022.

Какие финансовые показатели нужно считать собственнику

8 показателей, характеризующих бизнес

Как собственнику бизнеса понять, что всё идёт хорошо, компания стабильна, потрясения ей не грозят? Или, напротив, как вовремя заметить проблемы? В этом помогут показатели, которые характеризуют финансовое состояние компании. Все они делятся на три большие группы.

- Показатели ликвидности.

- Показатели финансовой устойчивости.

- Показатели рентабельности.

Показатели ликвидности

Показатели ликвидности характеризуют краткосрочную платёжеспособность компании и возможность погашения обязательств за счёт реализации активов. Наличие такой возможности — важное условие финансовой стабильности бизнеса.

Рассмотрим три основных коэффициента, характеризующих ликвидность.

Коэффициент текущей ликвидности

Показатель важен как для владельца, так и для инвесторов, которые оценивают риски вложения средств в компанию.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Если в бизнесе нет проблем с краткосрочной платёжеспособностью, показатель будет больше 2.

Коэффициент абсолютной ликвидности

Этот показатель интересен поставщикам, так как показывает, есть ли у компании возможность расплатиться с контрагентами, поставляющими товары или услуги.

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства

При стабильном финансовом положении показатель должен быть больше 0,2.

Коэффициент быстрой ликвидности

На этот показатель обращают внимание кредиторы, так как он характеризует платёжеспособность компании, претендующей на кредитные средства.

Коэффициент быстрой ликвидности = (Оборотные активы-Запасы) / Краткосрочные обязательства

Оптимальное значение показателя — больше 1.

Показатели финансовой устойчивости

Если первая группа (коэффициенты ликвидности) характеризует краткосрочную платёжеспособность бизнеса, то показатели финансовой устойчивости дают представление о долгосрочной платёжеспособности. Вот на что важно обратить внимание:

Коэффициент автономии/финансовой независимости

Показатель для внутреннего использования, с помощью которого финансовые аналитики или арбитражные управляющие компании оценивают финансовое благополучие бизнеса.

Коэффициент автономии = Собственный капитал / Активы

Отлично, когда этот показатель превышает 0,5.

Коэффициент капитализации

Показатель используют инвесторы при оценке перспективности инвестиций. Это вариант, когда слишком высокие показатели не в плюс, так как при превышении определённого предела капитализация снижает прибыльность компании. А вместе с ней — и потенциальный доход инвестора. Коэффициент важен и для кредиторов — для них предпочтительнее минимальный прирост капитализации.

Коэффициент капитализации = (Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

Оптимальное значение показатели — меньше 0,7.

Эта группа показателей характеризует эффективность управления финансами в компании и доходность бизнеса. Есть три основных коэффициента для оценки такой эффективности, каждый из которых при нормальном положении дел может иметь любое значение больше 0.

Рентабельность активов (ROA)

Показывает финансовую отдачу от использования активов. Финансовые аналитики и владельцы бизнеса могут с помощью этого показателя оценить эффективность компании с точки зрения её доходности.

ROA = Чистая прибыль / Активы

Рентабельность собственного капитала (ROE)

Коэффициент показывает эффективность использования собственных и инвестированных в компанию средств. Показатель важен как для собственника, так и для бизнес-партнёров и инвесторов.

ROE = Чистая прибыль / Собственный капитал

Рентабельность продаж (ROS)

Показатель важен и для владельца бизнеса, и для руководителя отдела продаж, и для инвесторов, рассчитывающих на прибыль. Он демонстрирует эффективность реализации основного продукта компании.

ROS = Чистая прибыль за период / Выручка за период

Все эти 8 важных показателей способны охарактеризовать успешность финансово-хозяйственной деятельности компании в целом, объективно оценить текущее финансовое состояние компании. Владелец бизнеса на основании полученной информации может принимать грамотные управленческие решения для повышения эффективности управления и собственными активами, и привлечёнными средствами инвесторов.

Коэффициент прироста основных средств (далее — ОС) укажет, насколько предприятие увеличило их количество за счет обновления за тот или иной период. Подробнее о способе расчета данного коэффициента и о расшифровке полученного значения вы узнаете из статьи.

Источники прироста ОС

Прирост ОС фиксируется, если стоимость поступивших в течение года фондов превысила стоимостной показатель выбывшей за этот же период техники, машин, зданий, сооружений и других групп нефинансовых активов.

Под поступлением ОС понимается их ввод в эксплуатацию и/или оприходование. Пути поступления ОС на предприятие различны. Они могут быть:

- приобретены за плату;

- арендованы;

- построены (созданы);

- приняты в дар (получены безвозмездно);

- получены по договору мены;

- введены в качестве вклада в УК;

- оприходованы по результатам инвентаризации;

- приватизированы;

- переданы от головной компании дочерней и наоборот.

Выбытие ОС также может происходить по различным причинам. Среди них:

- ликвидация (списание непригодных для дальнейшей эксплуатации);

- отчуждение путем продажи, дарения или мены;

- введение в УК другой организации;

- передача дочерней компании;

- фиксации недостачи/утери, выявленных в результате инвентаризации;

- хищение, уничтожение (умышленное или в результате стихийного бедствия);

- передача участнику при его выходе из состава владельцев юрлица.

Как рассчитать коэффициент прироста ОС?

Для расчета коэффициента прироста ОС (Кпр) используется формула:

Кпр = (ОСввг – ОСвыбг) / ОСкг,

где:

ОСввг — стоимость ОС, поступивших за период;

ОСвыбг — стоимость ОС, выбывших в рассматриваемом периоде;

ОСкг — стоимость ОС, числящихся на конец рассматриваемого периода.

При этом прирост основных средств (ПрОС), указанный в числителе в представленной выше формуле, может быть определен и по-другому:

ПрОС = КВг — Ввос — (НСкг — НСнг),

где:

КВг — сумма капвложений, сделанных на протяжении года;

Ввос — средства, сопровождающие процесс выбытия ОС;

НСкг и НСнг — незавершенное строительство на конец и начало года соответственно.

Прирост ОС может быть также рассчитан более масштабно — это оправдано, если показатель рассчитывается на перспективу. Тогда ПрОС можно определить по формуле:

ПрОС = Фепр × (ВПп — ВПб — ПрВПг),

где:

Фепр — проектная фондоемкость продукции на конец планового периода;

ВПп и ВПб — выпуск валовой продукции в планируемом и в базисном периодах;

ПрВПг — прирост объема валовой продукции в планируемом году по сравнению с базисным, ставший возможным благодаря уменьшению фондоемкости.

Сведения об эффективности использования ОС вы сможете почерпнуть из статьи «Аудит эффективности использования собственного капитала».

Значение коэффициента прироста ОС

Коэффициент прироста ОС ярко характеризует рост производственного и технического потенциала на предприятии. Коэффициент не имеет нормативного значения — он только указывает на происходящие на предприятии процессы, связанные с обеспечением его производственной базой и основными фондами непроизводственного назначения.

Расчет прироста ОС на перспективу проводится для того, чтобы принять решение о целесообразности обновления данных активов и нахождении источников финансирования в случае принятия положительного решения.

В связи с тем, что на практике прирост ОС связан в основном с введением в эксплуатацию новых объектов, необходимо проанализировать, был ли выполнен план и как его выполнение повлияло на объем выпуска продукции. То есть необходимо проанализировать не только стоимостное значение прироста ОС, но и его качество — имеется ли ожидаемый положительный эффект от дополнительных капвложений.

Качественные изменения выявляются путем проведения анализа динамики коэффициента прироста ОС за несколько лет.

К качественным изменениям также следует отнести структурный анализ всех значений, которые участвовали при расчете коэффициента прироста ОС. Этого можно достичь, пообъектно оценивая вводимые/выводимые основные фонды. Так, положительным считается новое строительство или введение усовершенствованных и высокопроизводительных объектов, а также выведение устаревших и изношенных фондов.

Узнать больше об особенностях учета усовершенствования ОС вы сможете из нашей статьи «Модернизация основных средств — бухгалтерский и налоговый учет».

Итоги

Коэффициент прироста ОС определяется как соотношение превышения стоимости введенных объектов над стоимостью выведенных активов в анализируемом периоде и остаточной стоимостью фондов на конец анализируемого периода. Чем выше значение коэффициента, тем активнее обновились основные фонды на предприятии.

Тем не менее, анализируя этот финансовый показатель, необходимо оценить, были ли изменения качественными. То есть следует просчитать, была ли достигнута цель по увеличению выпуска продукции за счет капвложений, израсходованных для обеспечения прироста ОС.

Финансовый учет — это консультант для бизнеса. Отслеживая важные экономические и маркетинговые показатели, вы можете планировать. Посмотрите на табличку в Excel или в отчет системы аналитики, и сразу будет понятно, может ли компания позволить себе еще одного сотрудника, не будет ли кассового разрыва через полгода, выгодно ли брать кредит, или в текущей ситуации он просто разорит бизнес.

Мы собрали несколько показателей, которые являются основными для финансового учета. Без них решения придется принимать наугад. Показываем на примерах, что будет, если их не отслеживать.

- Выручка

- Операционные расходы

- EBITDA

- Прочие расходы

- Чистая прибыль

- Рентабельность

- Денежный поток

- Количество дебиторской задолженности

- Точка безубыточности

- Средний чек

Выручка

Этот показатель еще называют прибылью, и он кажется самым простым — ведь это деньги, которые пришли в компанию. Но есть нюанс — в выручку нельзя записывать деньги, которые уже есть на счетах, но работы за них еще не выполнены.

Например, вы продаете пельмени на заказ. Покупатель отправил вам предоплату, несколько десятков тысяч рублей. Будет ошибкой записать эту сумму в выручку, пока пельмени не доставлены покупателю. Курьер может потерять товар, покупатель во время доставки откажется от покупки и потребует деньги назад, произойдет еще что-то.

Поэтому финансисты обычно считают выручку по факту выполнения обязательств или, если речь про B2B, по подписанному акту.

Выручка — это деньги, которые получила компания за выполненные обязательства.

Если не считать выручку, у бизнесмена может возникнуть иллюзия успешности. Например, у вас веб-студия, вы набрали заказов на миллионы рублей, получили половину денег в качестве предоплаты. А затем из коллектива по какой-то причине выбыли несколько ключевых сотрудников. Оставшаяся команда пропустила сроки сдачи проекта, предоплату пришлось возвращать и еще платить штраф.

Важно четко понимать, какая у вас реальная выручка, какими средствами вы располагаете.

Операционные расходы

Это деньги, которые компания тратит на свою деятельность. Обычно в операционные расходы финансисты закладывают вообще все расходы компании, кроме прибыли и обратных вложений в развитие. То есть закупка товара, зарплата, налоги, аренда и прочее — все это операционные расходы. Этот показатель условно разделяют на две категории.

Переменные расходы

Это расходы, которые меняются вместе с выручкой. Например, если ваша компания продаст 100 кг пельменей, она потратит 200 руб. на муку. Если продажи составят 500 кг, то расходы на муку увеличатся до 1 000 руб. Так работают переменные расходы.

Постоянные расходы

Это траты компании, которые не зависят от выручки. Чаще всего это зарплаты сотрудников, аренда помещения, оплата интернета и офисных принадлежностей.

Не путайте постоянные и переменные расходы. Постоянным расход называется не от того, что эта сумма одинаковая из месяца в месяц, а потому что не зависит от выручки. Те же канцтовары в офис не зависят от выручки, поэтому это постоянные расходы. Хотя в разные месяцы мы можем тратить на них разные суммы.

Екатерина Яхонтова, финансовый директор «Нескучных финансов»

Обратите внимание: финансисты не записывают в операционные расходы дивиденды, но учитывают зарплаты. Если вы открыли ООО и стали гендиректором, то прибыль вы можете не распределять и вкладывать ее в развитие компании — соответственно, тогда это не будет расходом. Но вот зарплату, хотя бы МРОТ, вам нужно записать в постоянные расходы.

В учете зарплат есть два важных нюанса. Например, у вас есть менеджер по продажам, который получает оклад в 10 000 руб. за месяц. Остальной его доход — процент со сделок, премия. Считайте оклад в постоянных расходах, а премию — в переменных, потому что она зависит от выручки.

Еще помните, что в расходы предприниматель должен заносить не сумму, которую работник получает на руки, а деньги, которые вы списываете с расчетного счета. То есть если человек заработает 10 000 руб., то списать придется примерно 15 000 — добавьте налоги и взносы в социальные фонды.

Иван Шкиря, CEO компании «Гудок» и основатель сервиса Callibri

EBITDA

В оригинале звучит как Earning Before Interest, Taxes, Depreciation and Amortization, то есть показатель прибыли без учета налогов, кредитов и амортизации. Считать просто — нужно из выручки отнять операционные расходы.

Вот зачем нужен EBITDA:

- Вы понимаете, есть ли в бизнесе заработок. Если показатель отрицательный или нулевой, с компанией что-то не в порядке на уровне операционной деятельности, высока вероятность ухода в долги.

- Можете сравнить вашу компанию с другими. Операционные расходы обычно у всех более или менее одинаковые, а вот структура капитала, то есть наличие кредитов, обычно разная.

- Показатель обычно используют инвесторы, когда считают индикатор возврата своих средств.

EBITDA является основой других финансовых показателей.

Прочие расходы

В операционные расходы не записываются налоги компании, кредиты и амортизация — эти показатели в финансовых отчетах обычно идут отдельными строками. Но отслеживать их не менее важно.

Кредиты

В расходы идет не весь ежемесячный платеж, а только процент по займу, ведь основное тело кредита вы именно возвращаете, а не тратите.

Налоги

Фиксируются налоги именно компании — например, если вы на УСН «доходы», то это 6 %. Налоги, которые вы платите за сотрудников, записываются в переменные траты, в категории операционных расходов.

Амортизация

С помощью этого показателя в финансовом планировании учитывают расходы на дорогое оборудование и другие материальные вложения в бизнес. Например, когда вы купили новую тестомешалку для пельменной, то ее некорректно записывать в расход конкретного месяца. Если так сделать, у компании будет огромный минус в прибыли. Поэтому сумму равномерно распределяют по месяцам на срок службы купленного предмета.

Например, технику купили за 50 000 руб., а срок службы производителя — 2 года, то есть 24 месяца. Делим деньги на срок и получаем 2 083 руб. в месяц. Именно эту сумму нужно записать в строку «Амортизация» в разделе прочих расходов.

Амортизация — это бухгалтерский термин. При вычислении показателя можно ориентироваться на сроки амортизации, введенные Постановлением Правительства РФ от 01.01.2002 № 1. Или руководствоваться реалиями бизнеса — мы же говорим не о бухгалтерской документации, а о показателях для себя.

Амортизацию полезно отслеживать для планирования. Например, вы понимаете, что через 3 года тестомешалку нужно поменять, и откладываете на отдельный счет сумму, которая занесена в расход.

Чистая прибыль

Это ваши деньги, которые остались после вычета всех расходов, включая налоги, кредиты и амортизацию. В идеальном мире владелец компании, даже малого бизнеса, «вытаскивает» для личных нужд деньги именно из чистой прибыли.

Чистую прибыль нужно отслеживать, чтобы держать эффективность всего предприятия под контролем. И избежать ситуации, когда на счетах бизнеса денег много, а через полгода выясняется, что компания несет крупные убытки.

Пример с пельменной

Компания генерирует большой оборот, с EBITDA все в порядке. Денег в кассе так много, что основатель перестает отслеживать чистую прибыль, ведь его личные расходы незаметны в общем обороте. Через пару лет выясняется, что никто не учитывал расходы на амортизацию. Коммерческое оборудование устаревает быстро: ломаются печи, выходит из строя тестомешалка.

Ситуацию удается исправить с помощью кредита, но в итоге основатель еще несколько лет не мог тратить деньги на себя — все приходилось вкладывать обратно в дело.

Рентабельность

Рентабельность — это экономический показатель, который показывает в динамике эффективность использования каких-либо ресурсов. Рентабельность бывает разных видов. Например, вы можете посчитать эффективность использования всей компании в целом или вычислить рентабельность конкретного актива бизнеса.

Высчитывается рентабельность в виде числа или процента — этот показатель является коэффициентом. Если получившееся число меньше 0 — плохо, если больше, значит лучше.

Вот несколько полезных видов рентабельности.

Маржинальная рентабельность

Берем маржинальную прибыль — это выручка минус переменные расходы. И делим эту прибыль на выручку.

Кофейня продала за месяц 10 000 чашек кофе по цене 100 руб. Выручка — 100 000 руб. Переменные расходы составили 55 000 руб.

Итого:

- Маржинальная прибыль = 100 000 − 55 000 = 45 000 руб.

- Рентабельность по марже = 45 000 / 100 000 = 0,45 или 45 %.

Операционная рентабельность

Это выручка минус постоянные и переменные расходы — сколько зарабатывает бизнес после уплаты всех операционных расходов.

Если предположить, что постоянные расходы кофейни из примера выше 20 000 руб., то считать можно так:

- Операционная прибыль = маржинальная прибыль − постоянные расходы = 45 000 − 20 000 = 25 000

- Операционная рентабельность = 25 000 / 100 000 = 0,25 или 25 %

Рентабельность по чистой прибыли

Считают делением чистой прибыли на выручку.

В примере с кофейней бизнесмен платит 6 000 руб. налогов и еще учитывает амортизацию, то есть 5 000 руб. на кофемашину. Вот что получается:

- Чистая прибыль = 25 000 − 6000 − 5000 = 14 000 руб.

- Рентабельность = 14 000 / 100 000 = 0,14 или 14 %

Рентабельность нужно отслеживать в динамике, сам по себе этот показатель ничего не даст. Со временем можно делать выводы об эффективности управления расходами. Например, если рентабельность по марже падает, значит у вас увеличились переменные расходы. Возможно, поставщик поднял цену, а вы не заметили.

Если рентабельность по операционной прибыли падает, значит, ваш бизнес становится менее эффективным и затрачивает все больше ресурсов на каждый заработанный рубль. Еще по этому показателю инвесторы сравнивают компанию с конкурентами и оценивают риски.

Рентабельность по чистой прибыли покажет, сколько вы получите денег с каждого рубля выручки. Это общий индикатор для компании: если он снижается, нужно срочно разбираться, в чем причина.Екатерина Яхонтова, финансовый директор «Нескучных финансов»

Денежный поток

Еще этот показатель называют «кэшфлоу» или движением денежных средств (ДДС). Суть в том, что показатели выручки и рентабельности отражают состояние компании в конкретный момент. А ДДС демонстрирует финансовое состояние компании в динамике. Грубо говоря, вы всегда понимаете, сколько у вас денег сейчас и сколько будет через 1-3-6 или больше месяцев. Причем смотреть полезно как на общий показатель «Итого» в ДДС, то есть сколько денег есть у компании сейчас, так и на составляющие ДДС.

Чтобы составить ДДС, структурируйте все ваши расходы и доходы в одной табличке. Фиксируйте каждую операцию, когда у компании стало больше или меньше денег.

Еще удобно интегрировать в ДДС платежный календарь — записывайте не только расходы и доходы по факту их появления, но и будущие. Например, в вашей таблице могут быть расходы на аренду, которые появляются каждый месяц, и обещанные доходы — те, которые вы ожидаете на счет через некоторое время.

Если вы ИП, разделяйте личные и рабочие расходы, тогда не будет путаницы. Например, назначьте себе условную зарплату, а остальную чистую прибыль сверх нее вкладывайте в развитие бизнеса.

Если не отслеживать ДДС, легко попасть в ситуацию, когда денег не хватает. Пару раз не записали расходы, не учли несколько личных трат — и вот в конце месяца компания уже не может выплатить зарплату сотруднику.

Количество дебиторской задолженности

Дебиторская задолженность — это обязательства перед вами. Например, веб-студия сделала кому-то сайт, а денег еще не перевели. Или пельменная привезла еды на корпоратив, а оплата будет в конце месяца на счет.

Большая дебиторка — это и хорошо, и плохо одновременно.

- Хорошо, если вам должны больше, чем должны вы — это показатель устойчивости и востребованности компании.

- Плохо, если вам должны много — может произойти кассовый разрыв. Например, по бумагам у компании деньги вроде бы есть, акты подписаны, но средства еще на счет не поступили. А зарплату платить надо прямо сейчас.

Если не следить за дебиторской задолженностью, можно упустить момент, когда компания не может существовать на имеющиеся средства. Плюс большая дебиторка может обернуться безнадежными долгами. Например, если ваши контрагенты разорятся и не смогут выполнить обязательства перед вами.

Точка безубыточности

Этот показатель особенно важен небольшому или начинающему бизнесу. Еще его называют точкой рентабельности или «нулевой точкой». Проще говоря, это ситуация, когда бизнес работает в ноль — не приносит убытков, но и не генерирует чистую прибыль. Обслуживает сам себя.

Точку безубыточности считают в двух видах:

- в деньгах — выясняют, сколько всего выручки нужно для нулевой работы;

- в единицах продукта — сколько нужно продать товаров и услуг, чтобы не генерировать убытки.

Вот как посчитать ТБУ:

- Сначала выяснить маржинальность = (Выручка − Переменные расходы) / Выручка × 100 %

- Затем посчитать в деньгах. ТБУ в деньгах = Постоянные расходы / Маржинальность × 100 %

- И посчитать ТБУ в единицах = ТБУ в денежном выражении / Стоимость продукта

Средний чек

Средний чек, или средняя стоимость заказа — показатель эффективности продаж. Посчитать можно так:

Средний чек = выручка / общее количество совершенных покупок

Показатель пригодится не всем предпринимателям. Если веб-студия делает и небольшие проекты за 10 000 руб., и заключает годовые контракты на несколько миллионов, то средний чек будет только путать. Но та же пельменная этим показателем сможет отслеживать лояльность покупателей или эффективность маркетинговых акций. Например, пельменная запускает акцию — скидку на новинки. И отслеживает средний чек — до акции и после. Если увеличился, все прошло успешно.

Средний чек — это индикатор ситуации с продажами. Помните, что этот показатель зависит от двух составляющих: от выручки и от количества покупателей. Если показатель изменился, даже в большую сторону, нужно выяснять причины. Не всегда рост чека означает, что все хорошо.

- Средний чек уменьшился — однозначно ситуация негативная, сократилось количество выручки.

- Средний чек увеличился — может быть, у вас стали больше покупать, и это хорошо. Но представьте, что вы увеличили цены. Часть покупателей отказывается и уходит к конкурентам, а оставшиеся генерируют больше выручки. В таком случае средний чек может и вырасти, но ситуация не очень — у вас стало меньше покупателей.

Отслеживая изменения среднего чека и количества покупателей в зависимости от цен, можно планировать ассортиментный ряд и стратегию развития. Например, постепенно поменять все товары на дорогие, чтобы дальше привлекать только богатых покупателей. Или сформировать ассортимент эконом-класса. Средний чек уменьшится, но общая прибыль может вырасти за счет роста количества покупателей.

Кратко о том, какие финансовые показатели отслеживать бизнесу и зачем

Финансовый учет нужен для контроля и планирования. Отслеживать полезно не только доходы-расходы, но и различные экономические показатели. Они работают как индикаторы, предупреждают о потенциальных проблемах и подсказывают, какие решения можно принять для исправления ситуации.

Вот основные показатели:

- Выручка — деньги, которые компания заработала. Считать нужно по подписанному акту — если предоплату перевели, но работы еще не сделаны, это еще не выручка.

- Операционные расходы. Бывают переменные, то есть зависящие от выручки, и постоянные — когда не важно, есть приток денег или нет. Например, переменным расходом будут траты на муку для пельменей, а постоянным — аренда цеха.

- EBITDA — показатель прибыли без учета налогов, кредитов и амортизации. Нужен, чтобы понять, есть вообще в операционной схеме заработок или нет.

- Прочие расходы — налоги, кредиты и амортизация. Если не отслеживать, можно внезапно обнаружить сломанный инструмент или большой долг по налогам, который сделает из прибыльного предприятия банкрота.

- Чистая прибыль — деньги, которые вы можете забрать из компании и потратить куда угодно, например, на развитие той же компании.

- Рентабельность — индикатор эффективности использования. Есть много видов показателя. Например, маржинальная рентабельность нужна для отслеживания роста переменных расходов. Рентабельность по операционной прибыли поможет найти инвестора.

- Денежный поток — финансовое состояние компании в динамике. Если отслеживать, сможете понимать, что произойдет с компанией через несколько месяцев.

- Дебиторская задолженность — деньги, которые вам должны. Отслеживайте, чтобы не получить кассовый разрыв.

- Точка безубыточности — финансовой состояние, когда бизнес не генерирует убытков и не приносит доходов. Проще говоря, сколько нужно заработать денег или продать товаров или услуг, чтобы бизнес работал в ноль.

- Средний чек — помогает отследить ситуацию с продажами и оценить эффективность маркетинговых кампаний.