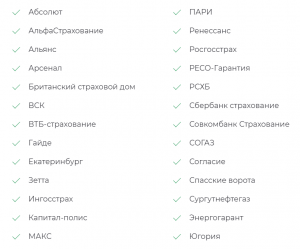

Аккредитованные страховые компании Промсвязьбанка на 2023 год

Перечень страховых компаний-партнеров Промсвязьбанке, аккредитованных для проведения операций по страхованию рисков физических лиц-заемщиков Банка в рамках кредитных программ.

| |

Британский страховой дом | 127051, Москва, Большой Сухаревский переулок, 5с1 +7 (495) 755-53-35 |

| |

АльфаСтрахование | 115162, Москва, улица Шаболовка, 31Б 8 800 333 0 999, 8 495 788 0 999 |

| |

Ингосстрах | 117997, Москва, улица Пятницкая, 12с2 8 495 956 55 55 |

| |

СОГАЗ | 107045 Москва, Уланский переулок, 26 8 800 333 0 888 |

| |

РЕСО-Гарантия | 117105, Москва, Нагорный проезд, 6 8 800 100 63 65, 8 495 730 30 00 |

| |

РСХБ-Страхование | Москва, Гагаринский переулок, 3 +7 (495) 213 09 15, 8 800 700 45 60 |

| |

ВСК | 121552, Москва, улица Островная, 4 8 495 784 77 00 |

| |

Ренессанс Страхование | 115114, Москва, Дербеневская набережная, 7с22 8 800 333 8 800 |

| |

Росгосстрах | 119991, Москва – 59, ГСП-1, улица Киевская, 7 8 800 200 0 900 |

| |

Альянс | 115184, Москва, Озерковская набережная, 30 8 800 100 97 87, 8 495 232 33 33 |

| |

МАКС | 115184, Москва, улица Малая Ордынка, 50 8 (495) 730-11-01 |

| |

ПАРИ | 127015, Москва, улица Расковой, 34c14 +7 (495) 721-12-21 |

| |

ЭНЕРГОГАРАНТ | 115035, Москва, Садовническая набережная, 23 +7 (495) 737-03-30 |

Страховые компании аккредитованные в ПАО «Промсвязьбанк»

Обратившись к нам, Вы получите предложения от всех страховых компаний в одном месте и сможете выбрать наиболее привлекательные условия.

Если Вы являетесь ипотечным заемщиком в банке ПАО «Промсвязьбанк», то выбирайте любую из вышеуказанных страховых компаний, для оформления ипотечного страхования.

Ваши выгоды и удобства

Оформив полисы ипотечного страхования через нас, Вы получите цены от аккредитованных ПАО «Промсвязьбанк», страховых компаний на самых выгодных условиях.

Мы имеем официальные договора со всеми страховыми компаниями аккредитованными в ПАО «Промсвязьбанк»

Наша компания 15 лет на рынке и имеет специальные условия во всех крупных страховых компаниях. И мы готовы поделиться с Вами своей комиссией.

Мы бесплатно доставим Ваш полис в удобное для Вас время и место.

Уже 15 лет нас советуют друзьям

Ипотечное страхование в аккредитованных ПАО «Промсвязьбанк» страховых компаниях:

- Гарантирует соответствие полиса ипотечного страхования залоговой недвижимости, жизни и здоровья заемщика, требованиям банка, а значит, защищает Вас от неустоек и повышения ставки кредитования.

- Избавляет Вас от неизвестности, при проверке Промсвязьбанком платёжеспособности выбранной сторонней страховой компании.

- Гарантирует Вам высокий уровень обслуживания, и финансовую надежность страховой компании.

Остались вопросы? Проконсультируем!

ПАО «Промсвязьбанк» — один из лидеров рынка ипотечного кредитования

топ 10

крупнейших

банков России

«Промсвязьбанк» — это:

- Топ-10 крупнейших банков России.

- 2,5 миллиона физических и свыше 200 тысяч юридических лиц, клиенты банка. В том числе более 10 тысяч крупных корпоративных клиентов. Сеть банка насчитывает около 300 точек продаж в России.

- Награда «Лидер в онлайн-кредитовании МСБ».

О страховом дистрибьюторе ФГ «ЕвроГарант»

Более

100

квалифицированных штатных

специалистов

Более

5 000

оформленных

договоров в месяц

Входим в

ТОП 5

крупнейших страховых дистрибьюторов

России

17 лет

на рынке

страхования

Частые вопросы по страхованию ипотеки

в ПАО «Промсвязьбанк»:

Комплексным ипотечным страхованием называют приобретение всех необходимых для ипотеки страховок в одной страховой компании. Например, страхование объекта недвижимости, жизни и здоровья и при необходимости титульного страхования.

При приобретении страховок в соответствии с правилами комплексного ипотечного страхования, Вы приобретаете все в одном месте и можете рассчитывать на дополнительные скидки и бонусы.

Продлить ипотечную страховку необходимо не дожидаясь дня, когда уже закончилась страховка ипотеки.

Страховку можно вернуть частично при досрочном погашении ипотечного кредита в ПАО «Промсвязьбанк».

При выплате ипотечного кредита в срок, указанный в договоре, как правило уже не удается вернуть стоимость ипотечной страховки.

При желании можно вернуть стоимость страховки, полностью или частично, многое зависит от условий договора страхования. Мы в данном случае рекомендуем обратиться к юристу, который изучит все подписанные Вами договора и оценит шансы на возврат денег.

Закон обязывает заемщика оформлять, в случае заключения ипотечного договора в банке, только ипотечную страховку залоговой недвижимости.

Поэтому при ипотеке в ПАО «Промсвязьбанк», как и в любом другом банке, обязательной является, страхование конструктива залогового объекта недвижимости от разрушения.

Однако для ипотеки в ПАО «Промсвязьбанк» лучше выбрать также и страхование жизни и здоровья заемщика, а также при необходимости титульное страхование. Это позволит получить в банке более привлекательный процент по ипотечному кредиту.

Ипотечное страхование для ПАО «Промсвязьбанк» желательно оформить у аккредитованных страховых компаний. Мы являемся партнером страховых компаний аккредитованных ПРОМСВЯЗЬБАНКОМ и сможем помочь выбрать экономически выгодную страховку.

Оплатить страховку можно как напрямую страховой компании, аккредитованной в ПАО «Промсвязьбанк», так и через нашу компанию.

Мы принимаем оплату практически всеми возможными способами.

Титул или титульное страхование это ипотечное страхование рисков связанных с правами собственности на залоговую недвижимость. Применяется титульное страхование как правило на вторичном рынке недвижимости.

Стоимость страховки залоговой недвижимости рассчитывается исходя из остаточной суммы ипотечного кредита, а также других специфических параметров конкретного объекта залога. У каждой страховой компании может быть собственный алгоритм расчёта. Поэтому мы рекомендуем обращаться в таки компании как наша, где специалисты точно знают в какой компании, можно страховать ипотечные риски для каждого банка и в какой компании это выгоднее в данный момент.

Остались вопросы? Проконсультируем!

Предложения

- Первый займ без %: Деньга, Займер, еКапуста, Манимен, Кредит 7.

- Карты: Тинькофф, Халва, Альфа.

- Кредиты: под залог квартиры, автомобиля, наличными.

- Страховки: КАСКО, ОСАГО, для ипотеки.

- Онлайн школы: Хекслет, Eduson, Skillbox, Нетология.

Аккредитованные страховые компании ПСБ (Промсвязьбанка)

- АО «Группа Ренессанс Страхование»

- СПАО «РЕСО-Гарантия»

- АО «СОГАЗ»

- СОАО «ВСК»

- СПАО «Ингосстрах»

- АО МАКС

- АО «АльфаСтрахование»

- ООО «СК «Согласие»

- ПАО СК «Росгосстрах»

- АО «СК «ПАРИ»

- СК ОАО СК «Альянс»

- ПАО «САК «Энергогарант»

В случае необходимости оформления страховки вы можете выбрать одну из аккредитованных банком страховых компаний. Данные могут быть неактуальными, проверяйте их на официальном сайте банка.

Предложения

- Первый займ без %: Деньга, Займер, еКапуста, Манимен, Кредит 7.

- Карты: Тинькофф, Халва, Альфа.

- Кредиты: под залог квартиры, автомобиля, наличными.

- Страховки: КАСКО, ОСАГО, для ипотеки.

- Онлайн школы: Хекслет, Eduson, Skillbox, Нетология.

Перейти к контенту

Главная » ПСБ — Страхование ипотеки

Страхование ипотечного кредита — обязательное условие в Промсвязьбанке для выдачи и обслуживания ипотеки до полного погашения долга.

Наш онлайн сервис подбора предложений по страхованию ипотеки поможет получить комплексную страховую защиту ипотеки для вас и вашего банка, засчитанные минуты.

Вы сможете застраховать для ипотеки ПСБ:

- квартиру, недвижимость или другое ипотечное имущество;

- жизнь и здоровье заёмщика или созаёмщика по ипотеке;

- титульное право собственности на жильё.

Ипотечные риски можно страховать комбинировано, все вместе или по отдельности.

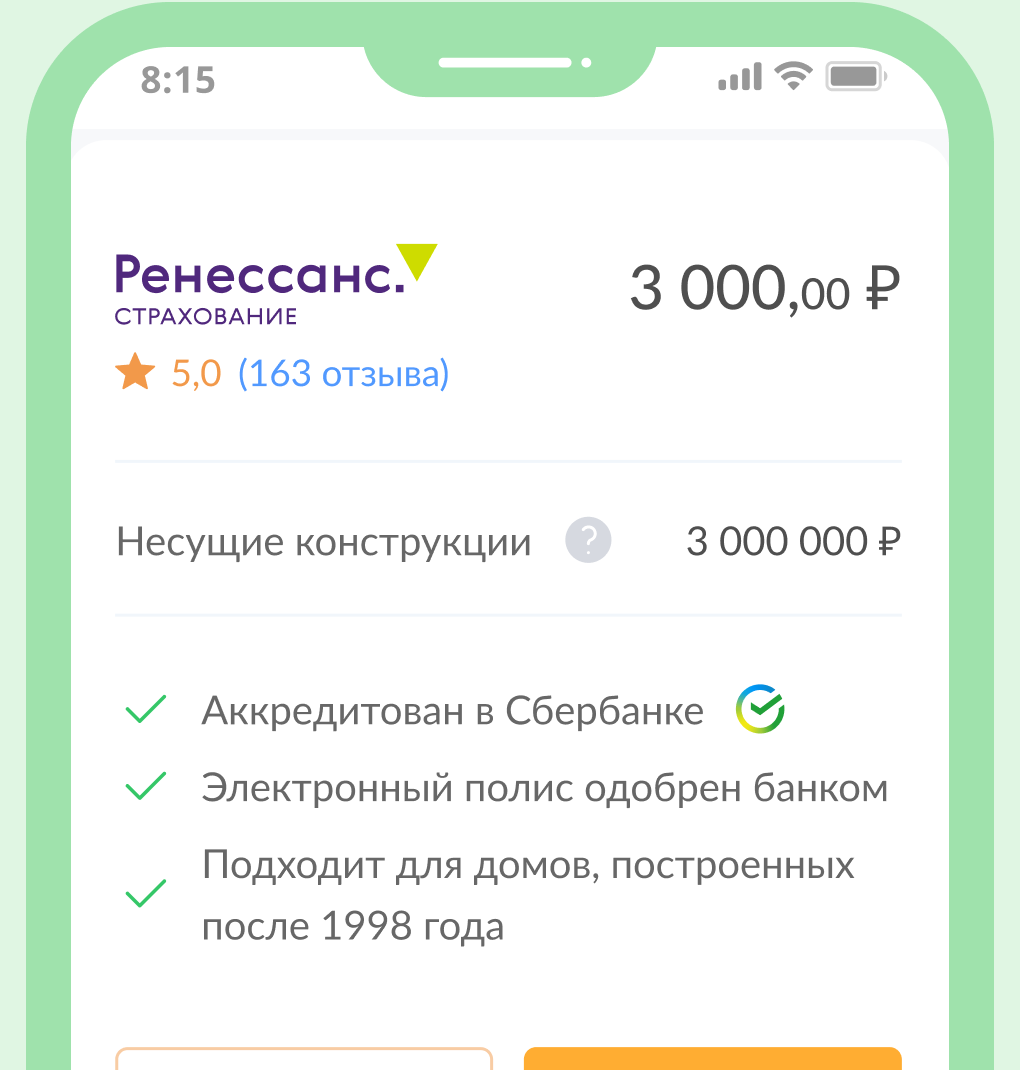

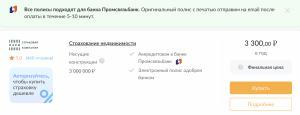

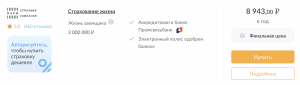

Калькулятор страхования ипотеки ПСБ

- Воспользуйтесь онлайн калькулятором, чтобы рассчитать стоимость страховки по ипотеке для Промсвязьбанка.

- Выберите лучшее предложение и купите полис ипотечного страхования с гарантией принятия страховки в банке.

Преимущества нашего сервиса по страхованию ипотеки

Подскажем где выгоднее и дешевле оформить страховку ипотеки онлайн

Один расчет во всех страховых компаниях

Все страховые компании одобрены и аккредитованы в Промсвязьбанке

Возможность сравнить цены и условия страхования всех страховщиков ипотеки

Быстрое оформление и онлайн покупка полиса ипотечного страхования

Безопасная онлайн оплата на прямую в страховую компанию

Гарантия принятия страхового полиса в банке

Информационная поддержка и подсказки на сайте

Как оформить страховку для ипотеки в ПСБ

- Воспользуйтесь калькулятором расчета стоимости страхования ипотеки

- Введите необходимые данные

- Выберите программу страхования

- Сравните предложения от всех страховых компаний

- Оплатите страховку и получите на почту.

Расчет, оформление и покупка страховки для ипотеки займет не более 5 минут.

Рассчитать стоимость

Какие нужны документы

- Паспорт заёмщика ипотеки;

- Название банка где взята ипотека;

- Номер ипотечного договора и дата заключения кредитного договора;

- Точный остаток кредита и процентная ставка на момент страхования ипотеки;

- Предыдущий страховой полис, если ранее уже страховали ипотеку.

Что входит в программу ипотечного страхования

Страхование имущества от повреждений, гибели или утраты в результате:

- Пожара, удара молнии, взрыва

- Залива

- Внешнего воздействия: наезд транспорта, падение дерева и т.д.

- Конструктивных дефектов застрахованного имущества

Страхование жизни и здоровья от несчастных случаев и болезней, если это привело к:

- Уходу из жизни застрахованного

- Получению инвалидности I или II группы

Страхование права собственности от:

- Полной или частичной утраты застрахованного имущества из-за прекращения права собственности

- Ограничения или обременения права собственности

Аккредитованные страховые компании ПСБ

Список с какими аккредитованными страховыми компаниями сотрудничает по ипотеке Промсвязьбанк:

Полный список всех страховщиков

Вопросы и ответы по страхованию ипотеки в ПСБ

Основные моменты, которые нужно знать при страховании ипотеки:

Куда отправить страховку по ипотеке в ПСБ после оплаты

Правила страхования ипотеки в Промсвязьбанке

Другие вопросы и ответы

Обновлено: 10 июля 2022

≈ 7 минут

13724

Ипотека в Промсвязьбанке остается востребованной и в 2022 году. Заемщики выбирают этот банк для оформления ипотеки в связи с выгодными ставками и условиями.

Для оформления ипотеки каждый заемщик должен застраховать приобретаемое жилье, а также оформить и другие виды страхования.

В этом материале выясним, какие виды страхования нужно оформить для ипотеки Промсвязьбанка, а также где дешевле всего страховать ипотеку.

Оформить страховку

Преимущества ипотеки Промсвязьбанка

Промсвязьбанк является одним из крупнейших банков России, который входит в ТОП-20 ипотечных банков. В Промсвязьбанке можно найти практически все действующие программы.

Плюсы ипотеки в Промсвязьбанке:

- В качестве первоначального взноса можно использовать материнский капитал.

- Быстрое рассмотрение заявок – от 1 до 3 дней. Зарплатные клиенты банка получают приоритетное обслуживание и могут получить ответ в течение 15 минут.

- Банк не взимает комиссию за перевод денег на счет застройщика.

- Промсвязьбанк не привязывает ставку к периоду кредитования, а также способу подтверждения доходов.

- При рассмотрении заявки банк учитывает доходы не только официальных супругов, но и гражданских.

- Промсвязьбанк не налагает штрафов за досрочное погашение кредита.

- Через 1-2 дня после получения положительного ответа может состояться сделка.

- Промсвязьбанк предоставляет ипотеку индивидуальным предпринимателям.

- При анализе кредитной истории банк может рассмотреть заявки даже тех заемщиков, у которых имелись просрочки более 180 дней.

Какую страховку нужно оформить для ипотеки Промсвязьбанка

При ипотеке оформляется несколько страховок, которые отвечают за определенную сторону рисков: жизнь заемщика, право собственности, уничтожение или повреждение квартиры/дома.

Страхование имущества, то есть приобретаемого в ипотеку в жилья, необходимо, чтобы при его повреждении страховая компенсировала банку ущерб. Данную страховку нужно оформлять обязательно, без нее сделка не может состояться.

Страховка жизни и здоровья для ипотеки также важна в данном виде кредитования. Обе стороны будут защищены, если с заемщиком произойдет несчастный случай. Банк получит компенсацию от страховой, а заемщику не нужно выплачивать долг в случае нетрудоспособности.

Страхование титула – это защита права собственности клиента. Если по каким-либо причинам сделка признается недействительной, стороны также будут защищены от финансовых потерь. В основном такая страховка требуется только на вторичное жилье.

Для ипотеки в Промсвязьбанке могут понадобиться все три вида страхования. Все зависит от условий конкретной программы и выбранного жилья.

Выберите страхование:

Можно ли отказаться от страховки для ипотеки Промсвязьбанка?

Страхование ипотеки необходимо оформлять ежегодно весь период кредитования. Стоит оно недешево, в связи с чем клиенты интересуются, обязательно ли нужна страховка для ипотеки.

- Застраховать залог (имущество) нужно обязательно. Без страховки банк не проведет сделку.

- Страховать жизнь не обязательно. Это добровольный вид защиты, но при этом существуют некоторые нюансы, о которых должен знать заемщик. При отказе от страхования жизни Промсвязьбанк поднимет % ставку по ипотеке. Поэтому выгоднее оформлять страховку, чем платить по повышенной на 1-2% ставке.

- Тоже самое касается титульного страхования. Несмотря на то, что это добровольный вид страхования, при отказе ставка также будет повышена. Покупать эту страховку нужно только в течение трех лет с момента оформления ипотеки, так как в эти сроки может быть оспорено право собственности. Данный полис требуется только для вторичного жилья.

Заемщик может отказаться только от добровольных видов страхования, при этом ему придется платить по повышенной ставке. Со стороны банка это правомерное условие, которое нельзя оспорить.

От чего защищает ипотечная страховка

Как было сказано выше, для ипотеки Промсвязьбанка нужно обязательно купить страховку недвижимости. Этот вид включает основные риски: пожар, взрыв, стихийные бедствия, бой стекол и т.д. При этом в покрытие страховки не входит ремонт, мебель техника.

Если вы хотите максимально защитить жилье, необходимо оформить страхование квартиры, куда входит защита ремонта, личных вещей, техники, находящихся в квартире.

Страхование жизни включает базовые риски: наступление инвалидности и смерти от заболевания или несчастного случая.

Титульная страховка защищает заемщика от потери права собственности на купленное жилье. В случае если продажа квартиры признается незаконной, или объявятся родственники, претендующие на проданное жилье, клиент будет финансово защищен.

Ипотечное страхование на сайте ПОЛИСа

Большой выбор страховых компаний, низкие цены, получение страхового полиса на e-mail

Сколько стоит застраховать ипотеку Промсвязьбанка

Стоимость страховки рассчитывается по индивидуальным параметрам клиента, а также зависит от конкретного вида страхования.

Цена на страхование недвижимости зависит от таких факторов:

- Дом или квартира. Дешевле будет застраховать квартиру в новостройке, а вот страхование дома обойдется в разы дороже.

- Если в ипотеку приобретается дом, то цена страховки может возрастать из-за отдаленности от города, отсутствия коммуникаций и т.д.

- При страховании жилья учитывается материал строения. Обязательным фактором при расчете ипотечной страховки является наличие деревянных элементов. Если они есть, страховка становится дороже.

На цену страхования жизни для ипотеки влияет:

- Пол и возраст. Чем старше клиент, тем сложнее и дороже застраховать жизнь для кредита. Также в большинстве компаний тарифы на полис жизни выше, чем для женщин.

- Если клиент работает по специальности, которая может навредить здоровью, страхование становится дороже.

- При наличии заболеваний у заемщика цена на страховку повышается.

Где можно страховать ипотеку Промсвязьбанка в 2022 году

Один из главных вопросов, волнующих заемщиков – где оформить страховку для ипотеки Промсвязьбанка.

Для оформления страховки вам не нужно посещать офис банка или страховой компании, полис можно купить онлайн. Покупать страховку можно не во всех страховых, а только в тех, которые аккредитованы для Промсвязьбанка.

Перечень компаний для страхования ипотеки Промсвязьбанка в 2022 году:

Где дешевле страховать ипотеку Промсвязьбанка

Стоит учесть, что самые высоки тарифы на страхование будут при покупке страховки в самом банке. ПСБ предлагает оформить страховку у своего партнера, которая в разы дороже, чем полис других компаний. Банк вынужден повышать цену из-за комиссий.

Самые выгодные тарифы на страхование ипотеки на Полис812. Также вы можете воспользоваться промокодом на страхование ипотеки, который дает 5% скидку. Кроме того, каждый клиент при регистрации в личном кабинете получает 500 бонусных рублей, которыми может оплатить часть полиса.

Рассчитать стоимость

500 в подарок на первую покупку страховки

ХОЧУ ПОЛУЧИТЬ!

В июне 2018 года я купил квартиру в ипотеку. Ипотеку оформил в Сбербанке.

Первые два года я оплачивал страховки через «Сбер-страхование». Это было удобно: оформил все электронно, заплатил и забыл. За первый год я заплатил около 9 тысяч рублей в отделении банка, когда заключал кредитный договор, за второй год — около 5 тысяч. Страховая премия стала меньше, потому что значительно уменьшилась задолженность по кредиту: я использовал материнский капитал.

Я был уверен, что во всех страховых компаниях цены примерно одинаковые — плюс-минус сто рублей. Поэтому сначала даже не искал другие варианты. Но оказалось, что цены очень даже различаются.

Я оформил полис в «Ресо-гарантии» и заплатил 2488 Р вместо 4301 Р, которые просил Сбербанк. Расскажу, что я для этого сделал и почему теперь каждый год поступаю аналогичным образом.

О чем будет в статье

- Какие страховки нужно делать и какие обязательны

- Как я оплачивал страховки

- Как можно сэкономить

- Как найти список аккредитованных страховых компаний

- Как выбрать страховую и рассчитать стоимость полисов

- Как собрать документы

- Как оформить полисы в новой страховой

- Как расторгнуть старые договоры страхования

- Как отправить новые полисы в банк

- Сколько можно сэкономить

Что за страховки

Если вы купили квартиру в ипотеку, то помимо ежемесячных платежей по кредиту нужно еще раз в год оплачивать как минимум одну страховку — а иногда две и более:

- Страхование объекта залога, то есть квартиры. Залог страхуется от любых происшествий, которые ведут к его утрате или снижению стоимости.

- Страхование жизни и здоровья заемщика. При заболевании, инвалидности или смерти — в зависимости от условий договора — по кредиту заплатит страховая.

- Страхование риска утраты права собственности, оно же титульное страхование. Этот вид страхования защищает от случаев, когда договор купли-продажи по каким-либо причинам признают недействительным. Например, человек покупает квартиру на вторичном рынке, а через год появляются какие-нибудь наследники, у которых есть права на эту квартиру. Они могут оспорить право собственности в суде. Для защиты от такой ситуации существует страхование титула. Как правило, банки не требуют оформлять эту страховку после трех лет обслуживания кредита. И это позволяет дополнительно сэкономить. Но некоторые требуют страховать такой риск весь срок ипотеки или наоборот — банк вообще не требует титульного страхования.

- Страхование ответственности заемщика. Эта страховка покрывает разницу между выручкой от продажи квартиры и остатком долга перед банком, если заемщик не смог выплатить кредит. Но страхование такого риска встречается редко.

Количество страховок зависит от того, купили вы квартиру во вторичке или в новостройке. В новостройке точно не будет страхования титула, а страховать объект нужно будет только после постройки дома и регистрации права собственности.

Какие риски придется страховать, зависит и от особенностей приобретаемой недвижимости. Это касается только готового жилья. Если квартира была в собственности продавца менее трех лет, некоторые банки требуют застраховать титул в обязательном порядке.

По закону обязательно только страхование залога. Без него банк не заключит договор ипотеки. Если нарушить непрерывность страхования залога, например один раз забыть оплатить полис, банк может потребовать досрочно исполнить обязательства по кредиту — то есть вернуть всю сумму долга.

Остальные виды страхования необязательны — от них можно отказаться. Однако ставка по кредиту при этом всегда выше: где-то на 1%, а где-то на 4%. Как правило, ради пониженного процента выгоднее оплачивать страховку, хотя в перспективе плата за страхование за все годы может быть равна переплате по кредиту без скидки.

Обычно банки предлагают застраховать три типа риска: имущество, жизнь и здоровье, а также титул. Два последних страхуются по желанию. Такую страховку называют комплексным ипотечным страхованием.

В моем случае по желанию можно было оформить страхование жизни. Так ставка по кредиту становилась ниже на 1%, поэтому мне было выгодно оплачивать обе страховки. Страховать титул и ответственность мне не предлагали.

Как я оплачивал страховки

По закону банк не вправе требовать, чтобы заемщик оформлял полис в какой-то конкретной страховой компании и страховал риски в одной организации в течение всего срока кредитования. Это нарушает закон «О защите конкуренции»: у вас в любом случае должно быть право самостоятельно выбрать страховщика.

Но обычно ипотечный менеджер еще до заключения договора купли-продажи предлагает купить страховку в дружественной или аффилированной компании. Такие компании есть в большинства ипотечных кредиторов. Например у Сбербанка — «Сбер-страхование», у Совкомбанка — «Совком-страхование».

Банку это выгодно: как агент, который направил клиента в страховую компанию, он получает комиссию — часть суммы, которую заемщик уплатит по страховке.

Моя квартира стоила 1 650 000 Р. Первоначальный взнос был 300 000 Р — в итоге в долг у банка я взял 1 350 000 Р. Когда я определился с квартирой, ипотечный менеджер сообщила, какие дополнительные расходы меня ждут до оформления сделки:

- Оплата отчета об оценке квартиры — 3000 Р.

- «Комплексная финансовая защита кредита», то есть страховка моей жизни и здоровья и самой квартиры, — 8853 Р.

- Регистрация перехода права собственности через электронные сервисы банка — 9000 Р. Сюда входила госпошлина за регистрацию в Росреестре, стоимость услуг по подготовке договора купли-продажи, выпуск электронной подписи и т. д.

Расскажу подробнее про услуги. Сервис безопасных расчетов — СБР — нужен, чтобы банк разместил первоначальный взнос клиента и ипотечные деньги на специальном счете. Продавец получает доступ к деньгам после регистрации сделки, когда банк станет залогодержателем квартиры, а покупатель — собственником. Подобные сервисы есть, например, в Сбербанке и ВТБ.

Другая услуга — электронная регистрация. Она нужна, чтобы банк сам подал документы в Росреестр. Для этого понадобится электронная подпись клиента.

В моем кредитном договоре даже есть пункт о том, что я обязан заключить договоры на все эти услуги, чтобы сохранить ставку, по которой получил кредит.

Я был готов оплатить дополнительные услуги и просто следовал указаниям менеджера. Главная цель — квартира, а эти расходы я принял как должное, в том числе и итоговые 9193,5 Р за страховки от «Сбер-страхования». Сумма страховок получилась чуть больше, чем изначально оговорила менеджер.

На следующий год я стал думать, как снова оплатить страхование. Искать другую страховую компанию не планировал — просто знал, что скоро закончится год, за который я заплатил, и мне нужно будет платить страховые премии за новый период.

В личном кабинете «Домклика» — сервиса ипотеки от Сбербанка — мне объяснили, что никуда ходить не надо: страхование можно оплатить в этом же личном кабинете. Нужно ввести остаток долга по кредиту — и система сама все рассчитает.

Примерно за месяц до окончания периода страхования мне позвонила сотрудница банка и напомнила, что нужно уплатить страховой взнос. После звонка от банка дополнительно пришло смс: я мог оплатить страховки, отправив код ответным сообщением.

Мне показалось, что это удобно. Сотрудники банка контролируют процесс, так я не забуду оплатить полисы. В итоге страхование за второй год ипотеки я оплатил через личный кабинет. Получилось примерно 5 тысяч рублей.

На третий год я снова планировал оплатить полисы в «Сбер-страховании». По расчетам, страховая премия стала еще меньше, потому что я иногда делаю частичные досрочные погашения — и долг по кредиту уменьшается быстрее.

Как богатеть

Главные материалы обо всем, что влияет на ваши деньги и жизнь, — в вашей почте по средам и субботам. Бесплатно

Как можно сэкономить

Но оказалось, что я могу сэкономить на страховании. Для этого достаточно сменить страховую. Я узнал об этом случайно: сидел в очереди в банке, а девушка рядом поделилась со мной этой информацией. Она даже дала мне визитку с номером телефона страховщика.

Я решил позвонить и узнать детали. Страховой менеджер сделала примерный расчет. Экономия по двум страховкам была около 1500 Р. На следующий день я позвонил в банк. Оказалось, что на сайте банка есть списки аккредитованных страховых компаний — я мог выбрать любую и заключить договор с ней.

Чтобы понять, сколько я могу сэкономить и как сильно различаются цены на страхование, я зашел в раздел ипотечного кредитования на сайте «Банки-ру». Остаток долга по моему кредиту был 700 000 Р. Получилась такая картина:

- в «ВТБ-страховании» я заплатил бы 4088 Р: 1610 Р за страхование имущества и 2478 Р за страхование жизни и здоровья;

- в ВСК — 3535 Р: 1155 Р за страхование имущества и 2380 Р за страхование жизни и здоровья;

- в Zetta — 3076,5 Р: 1046,5 Р стоило страхование имущества, 2030 Р — страхование жизни и здоровья.

Это далеко не все доступные страховые компании, а только пример. Было очевидно, что мне выгодно сменить страховую. Так я и сделал.

Подобрать выгодный вариант страховки может страховой брокер. Это бесплатно, так как комиссию ему платит страховая компания.

Не обязательно все риски оформлять в одной компании. Например, можно застраховать жизнь и здоровье в Zetta, а имущество — в «Альфа-страховании», если там ниже тариф. Важно, чтобы обе страховые были аккредитованы банком.

Вот алгоритм, по которому я действовал:

- Узнал список аккредитованных банком страховых компаний, например у Сбербанка их более 20.

- Выбрал страховую и рассчитал примерную стоимость страхования.

- Собрал документы, которые нужны для оформления договоров страхования.

- Оформил новые страховые полисы.

- Расторг старые договоры страхования.

- Отправил новые полисы в банк.

Расскажу подробнее обо всех шагах.

Шаг 1

Найти список аккредитованных страховых компаний

У каждого банка, который занимается ипотечным кредитованием, на сайте есть списки аккредитованных страховых, с которыми клиенты могут заключать договоры.

В службе поддержки мне сказали, что с неаккредитованными компаниями клиентам тоже можно работать. Но в этом случае банк будет проверять, соответствуют ли эти компании его требованиям. По регламенту проверка длится до 30 дней, но у некоторых банков — до 60. Мне показалось, что это сложно и, скорее всего, найдутся какие-то подводные камни. Поэтому я не стал изучать, как выбрать неаккредитованную компанию.

Обычно список аккредитованных страховых компаний размещают на сайте в разделе «Партнеры» или «Для ипотечных клиентов». По моему опыту, найти списки оказалось непросто. В таком случае можно просто написать в чат банка и спросить у сотрудника про конкретную страховую.

Вот список страховых компаний от Сбербанка. На сайте ВТБ тоже есть список более чем из 20 страховых компаний, которые отвечают требованиям банка. Там же есть документы для страховых, где прописаны все требования.

На сайте «Альфа-банка» в списке рекомендованных всего четыре страховые компании: «Альфа-страхование», «Абсолют-страхование», ВСК и «Ресо-гарантия».

Шаг 2

Выбрать страховую и рассчитать стоимость полисов

Из аккредитованных страховщиков я выбрал «Ресо-гарантию». Причин было две:

- Я уже пользовался ее услугами, когда активно занимался спортом.

- Цены на страховки там были ниже, чем у Сбербанка и некоторых других крупных страховых компаний.

В офисе страховой мне задали в том числе такие вопросы:

- Сколько мне полных лет.

- Какой у меня рост и вес.

- Есть ли вредные привычки — курение, употребление алкоголя.

- Не состою ли я на учете у какого-нибудь врача.

- Где и кем работаю — полное название учреждения и его адрес.

- Состою ли в браке.

- Есть ли дети.

Эти вопросы были нужны, чтобы рассчитать стоимость полиса страхования жизни и здоровья. Для страхования имущества были важны параметры дома и квартиры: год постройки дома, материал стен, количество этажей, площадь квартиры, есть ли в ней газ и др.

На некоторые вопросы я не знал точного ответа: например, когда был построен дом, в котором я купил квартиру. Но для предварительного расчета это было не так важно. Менеджер страховой попросила меня в следующий раз привезти с собой документы по ипотеке, чтобы можно было все точно рассчитать и заключить договоры.

Предварительная стоимость полисов получилась около 2400 Р:

- страхование имущества — около 600 Р;

- страхование жизни и здоровья — около 1800 Р.

Примерно столько я в итоге и заплатил.

Чтобы предварительно рассчитать стоимость полисов, необязательно ехать в офис страховой: на официальном сайте обычно есть калькулятор. Ради интереса я ввел в него свои данные. Сумма почему-то получилось значительно больше. Поэтому я рекомендую все-таки делать расчет в офисе страховой компании: он точнее. Или можно позвонить в страховую и посчитать все вместе с менеджером.

У некоторых компаний оформить страховой полис можно полностью удаленно. Например, так работает «Альфа-страхование». Клиент заполняет заявление на сайте, прикрепляет документы и после расчета получает по смс ссылку для оплаты. А когда оплатит, чек и полис придут на электронную почту.

Шаг 3

Собрать документы

Мне нужно было подготовить для новой страховой компании такие документы:

- Паспорт.

- Справку с работы.

- Договор купли-продажи квартиры.

- Кредитный договор и график погашения.

- Выписку из ЕГРН.

Иногда новый страховщик может запросить предыдущий страховой полис.

Документы можно было отсканировать и отправить по электронной почте, а вот чтобы подписать и оплатить договоры страхования, нужно было ехать в офис компании или заказывать доставку документов.

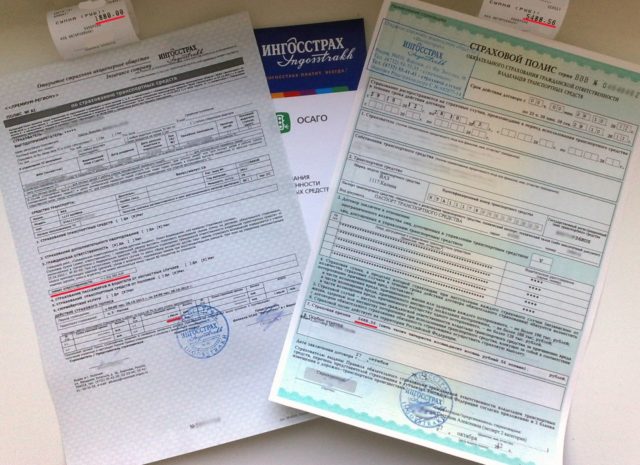

Мой старый полис страхования жизни действовал до 4 июня 2020 года, страхования квартиры — до 3 июля 2020 года. Я знал, что банку нужно будет время, чтобы обработать новые полисы, — до 3 дней. Поэтому решил заранее оформить их в новой страховой. 20 мая я поехал в удобный офис компании, чтобы лично отдать все документы и сразу же оформить новые полисы. Я посчитал, что так будет быстрее. С собой взял оригиналы всех необходимых документов.

Шаг 4

Оформить полисы в новой страховой

Менеджер страховой оформила два полиса — на страхование жизни и здоровья и квартиры — в течение 20 минут. Я их оплатил и сразу же забрал. Квитанции отправили мне на электронную почту. Полисы обошлись в 2488 Р.

Шаг 5

Расторгнуть старые договоры страхования

Сначала я вообще не собирался расторгать старые договоры страхования. Но, когда писал эту статью, задумался: вдруг они продолжают действовать и в будущем из-за этого у меня могут возникнуть проблемы? Поэтому я позвонил в Сбербанк.

Оказалось, что у меня действительно бессрочные договоры со «Сбербанк-страхованием» и в их рамках мне ежегодно будут оформлять годовые полисы. Но так как в 2020 году я оформил страховые полисы в другой компании, то «Сбербанк-страхование» в одностороннем порядке расторгнет со мной договоры из-за неуплаты страховых премий. То есть дополнительно я делать ничего не должен, переживать мне не о чем.

Но если договор страхования заключен на весь период ипотеки и в нем нет условия об автоматическом расторжении из-за неуплаты страховой премии, то лучше все же расторгнуть его самостоятельно. Иначе страховая все равно продолжит нести ответственность по договору, даже если вы вовремя не заплатите очередной страховой взнос.

Если самостоятельно не расторгнуть договор, то страховой компании придется делать это через суд. В лучшем случае она взыщет со страхователя только судебные расходы, а в худшем — еще и сумму неуплаченной страховой премии. Суды охотно удовлетворяют такие требования страховых.

По опыту знакомых знаю, что условия могут меняться. Так, они получали ипотеку в июне 2021 года. И у них договор ипотечного страхования от «Сбер-страхования» заключен на один год и прекращает действие после даты, до которой оплачен полис.

В общем, лучше проверьте, как у вас. Для этого достаточно позвонить в страховую.

Чтобы расторгнуть договор страхования, достаточно написать заявление об отказе от него. Это можно сделать лично в офисе страховой компании — форму заявления в этом случае дадут на месте. Еще можно направить скан заявления об отказе от договора по электронной почте. Для этого нужно предварительно уточнить у сотрудника страховой компании адрес и попросить направить вам форму заявления. Возможно, расторгать договор не придется, если по его условиям он прекратит действовать после даты, до которой страхователь уплатил премию.

Шаг 6

Отправить новые полисы в банк

Новые страховые полисы вам необходимо направить в банк: автоматически информация от новой страховой ему не поступит. Есть три способа:

- прийти в банк лично и принести с собой полисы и квитанции;

- отправить сканы полисов и квитанций на электронную почту банка — адрес можно уточнить у сотрудников;

- отправить сканы полисов и квитанций через личный кабинет по ипотеке, если такой есть у вашего банка. Оригиналы документов никто не требует.

Если банк не получит полисы до окончания периода страхования, то повысит процентную ставку с нового периода, а может и насчитать пеню.

Я предпочитаю по возможности все делать онлайн, не выходя из дома. Поэтому я зашел в личный кабинет «Домклика» и загрузил туда купленные полисы и квитанции об их оплате — они нужны обязательно.

Примерно через три дня в моем личном кабинете появилась информация о том, что страховка на следующий год оплачена.

Сколько мне удалось сэкономить

По расчетам Сбербанка, в этом году я должен был заплатить 4301 Р: 2798 Р за страхование жизни и 1503 Р за страхование квартиры.

Я же заплатил 2488 Р: 1820 Р стоило страхование жизни, 668 Р — имущества.

Получается, я сэкономил 1813 Р, то есть 42%. По-моему, это очень существенно. И чем больше сумма кредита, тем больше экономия.

Редактор этой статьи сэкономила на ипотечном страховании 24 638,6 Р. В 2020 году в «Росгосстрахе» она заплатила 33 414,4 Р, а страховая премия по договору с «ВТБ-страхованием» — теперь это «Газпром-страхование» — составляла 58 053 Р.

Получается, можно сэкономить солидную сумму. Как мне сказала менеджер, которая оформляла мои полисы, к ней обращаются клиенты из разных банков — и всегда страховки, которые предлагают по умолчанию, значительно дороже. Если бы я знал об этом раньше, давно бы перешел в другую страховую.

Единственный минус такой экономии в том, что нужно заново оформлять договор страхования. На это нужно время: собрать документы, съездить в офис страховой, направить полисы в банк. Хотя я в итоге потратил на это меньше недели:

- 14 мая 2020 года я узнал, что могу сэкономить, и стал неспешно все проверять;

- 20 мая привез необходимые документы в офис страховой компании — они были у меня на руках — и сразу получил готовые полисы;

- 22 мая загрузил страховые полисы в личный кабинет по ипотеке;

- 25 мая банк их уже принял.

Запомнить

- Если вы оплачиваете страховку по ипотеке, изучите предложения других страховых компаний: возможно, вы переплачиваете. Это наверняка так, если вы заключили договор с банковской страховой компанией и разница может составлять до 100—200%.

- Узнайте список аккредитованных страховых компаний в своем банке. У них тоже можно оформить страховку.

- Чтобы заключить договор страхования с новой компанией, нужно собрать документы и отправить их в страховую. Список документов может различаться в зависимости от требований страховой компании и от того, вторичка у вас или новостройка.

- Не забудьте взять квитанции об оплате новых полисов: они нужны обязательно.

- Новые полисы и квитанции необходимо направить в банк до окончания периода страхования, иначе банк может поднять процентную ставку.

- Если текущий договор действует в течение всего периода страхования и в нем нет условия о досрочном расторжении из-за неуплаты страхового взноса, его необходимо расторгнуть. Иначе страховая компания может взыскать неуплаченные страховые премии.

- Если возникают вопросы, звоните на горячую линию и уточняйте все нюансы у сотрудников банка и страховой.

Как быть уверенным в завтрашнем дне, не бояться идти к своим целям и наслаждаться жизнью? Этот вопрос волнует многих, ведь в каждую секунду может произойти непредвиденная ситуация, способная выбить почву из-под ног. Обезопасить себя, близких и свое имущество можно с помощью страхования. Данную услугу предлагает известный российский банк Промсвязьбанк.

- 1 Страховые компании-партнеры Промсвязьбанка

- 2 Описание программ страхования для клиентов банка

- 2.1 От несчастных случаев

- 2.2 Страхование имущества

- 2.3 Страхование путешественников

- 2.4 Страхование заемщиков кредита

- 2.5 Ипотечное страхование

- 2.6 Страхование банковских карт

- 3 Как оформить страховку?

- 3.1 Условия

- 3.2 Необходимые документы

Страховые компании-партнеры Промсвязьбанка

Страхование от Промсвязьбанка — это надежная финансовая защита. Банк сотрудничает только с проверенными страховщиками. Партнерами являются такие компании России:

- САО «ВСК»;

- АО «СОГАЗ»;

- ЗАО «МАКС»;

- СПАО «РЕСО-Гарантия»;

- АО СК «Альянс»;

- СПАО «Ингосстрах»;

- ПАО «САК «Энергогарант»;

- ЗАО СК «РСХБ-Страхование»;

- ООО СК «ВТБ Страхование»;

- ОАО «Страховая компания «ПАРИ»;

- ООО «Страховое общество «Сургутнефтегаз»;

- ООО «СК «Согласие»;

- ООО «Зетта Страхование»;

- АО «АльфаСтрахование».

Данные компании уже успели зарекомендовать себя с положительной стороны. Они гарантируют поддержку при наступлении страхового случая и своевременные финансовые выплаты своим клиентам.

Описание программ страхования для клиентов банка

Промсвязьбанк разработал широкую линейку продуктов. Среди них есть программы, направленные на защиту жизни, здоровья, квартир. Каждый клиент сможет найти для себя наиболее подходящий вариант.

От несчастных случаев

Во время активного отдыха и занятий спортом очень легко получить серьезную травму. Страховой полис «Выше обстоятельств», реализованный вместе с компанией «Ингосстрах-Жизнь» позволит защитить себя и близких от непредвиденных ситуаций. Программа отличается выгодными условиями:

- срок покрытия составляет 1 год;

- максимальная сумма выплат — до 1 миллиона рублей;

- под защитой все члены семьи;

- оформление занимает не более 5 минут.

Также можно оформить расширенный полис, который включает в себя несколько страховых рисков: травма, госпитализация, инвалидность и уход из жизни.

Страхование имущества

Одним из приоритетных направлений деятельности Промсвязьбанка является страхование имущества. В рамках данной программы можно застраховать недвижимость, ценное домашнее имущество, гражданскую ответственность. Она покрывает большое количество рисков всего за 1750 рублей в год. Среди других преимуществ программы стоит отметить следующие:

- срок покрытия составляет 1 год;

- не требуется проводить опись и осмотр объекта;

- внушительная материальная компенсация.

Страховыми рисками, в результате наступления которых выплачивается компенсация, являются повреждение и утрата имущества, например из-за пожара или стихийного бедствия, а также гражданская ответственность, то есть причинение вреда чужому имуществу.

Страхование путешественников

Владельцы премиальных карт Промсвязьбанка получают страховой полис, который действует во время путешествий за границу. Он гарантирует выплаты до 50 тысяч евро при наступлении страхового случая, а также возмещение трат на медицинское обслуживание.

Получить полис можно, написав заявление. Срок его действия составляет 1 год. Его также можно использовать для получения въездной визы, так как он соответствует требования посольств иностранных государств.

Страхование заемщиков кредита

Данная программа будет актуальна для тех заемщиков, которые оформляют долгосрочный кредит на большую сумму. Довольно часто возникают ситуации, которые не дают возможности в дальнейшем погашать задолженность перед банком, а именно инвалидность 1 и 2 группы, а также более серьезные обстоятельства. В таком случае страховщик возьмет на себя все обязательства и закроет кредит. Срок действия договора составляет 365 дней.

Оформить программу можно в момент получения кредита. Ее стоимость рассчитывается исходя из размера займа. Если полис оформляться на уже действующий займ, то расчет происходит с учетом оставшейся суммы долга. Комиссия за участие в программе взимается единоразово, что очень удобно.

Ипотечное страхование

Заемщику, который оформил в кредит дом или квартиру, Промсвязьбанк предлагает дополнительно оформить страховку. Она является обязательной и позволяет уберечься от многих рисков. Например, если у заемщика возникнут трудности и он не сможет вовремя внести взнос по кредиту, за него это сделает страховая организация. Он также избежит реализации банком заложенного имущества, начисления пени и других штрафных санкций. Условия по данной программе определяются в индивидуальном порядке и зависит от стоимости недвижимости.

Стоит отметить, что Промсвязьбанк не одобряет заявки на ипотеку тем клиентам, которые не готовы оформить страховку. Ведь таким образом он подвергает себя многим финансовым рискам, связанных с неплатежеспособностью заемщиков.

Страхование банковских карт

Банковские карты сегодня — это очень популярный платежный инструмент. Как правило, все свои денежные сбережения многие хранят именно на них. Поэтому потеря или кража пластика может привести к серьезным финансовым проблемам. Страхование поможет обезопасить себя от них. Промсвязьбанк совместно с компанией «БИН-страхование» разработали 2 надежных полиса:

| Название полиса | Защита карты | Защита карты плюс |

|---|---|---|

| Сумма | 85 тысяч рублей | 160 тысяч рублей |

| Срок | 1 год | 1 год |

Полисы покрывают большое количество рисков. К ним относятся:

- использование карты злоумышленниками после ее кражи или потери;

- несанкционированное снятие средств с застрахованного пластика;

- возмещение средств за перевыпуск пластика в результате его потери и порчи, восстановления документов (паспорт, загранпаспорт, права), восстановление ключей от квартиры и личного транспорта.

Как оформить страховку?

Оформить страховой полис в Промсвязьбанке можно разными способами. Первый подразумевает под собой обращение в одно из ближайших отделений. Там менеджер проконсультирует по выбранному продукту и предложит подписать договор. С собой необходимо иметь документы и средства на первый взнос.

Если клиент уже обслуживается в Промсвязьбанке, то для оформления некоторых видов полиса достаточно совершить звонок на горячую линию банка.

Условия

Оформить страховой полис в Промсвязьбанке может практически каждый. Банк разработал оптимальные требования к клиентам:

- российское гражданство;

- постоянное место жительства, работа или регистрация в одном из регионов РФ, где есть отделение банка;

- возраст от 21 года.

Стоит отметить, что лицам, которые уже являются клиентами Промсвязьбанка, намного проще оформить полис. Информация о них уже есть у банка.

Необходимые документы

Исходя из вида полиса, пакет документ может существенно отличаться. Минимальное количество документов нужно при страховании жизни, так как требуется предоставить только паспорт российского образца.

Если страхованию подлежит автомобиль, то необходимо также предоставить документы на транспортное средство, технический паспорт, водительское удостоверение и действующую диагностическую карту.

При страховании ипотечного кредита придется собрать внушительное количество бумаг. Так, покупатель недвижимости должен предоставить:

- договор купли-продажи;

- технический паспорт;

- выписку с лицевого счета;

- отчет об оценке недвижимости независимым экспертом;

- справка по форме №9, которая содержит в себе сведения о лицах, которые ранее были зарегистрированы в квартире или доме.

При этом Промсвязьбанк оставляет за собой право запросить и другие документы.

Страхование сегодня — это не прихоть, а необходимость. Промсвязьбанк сотрудничает с лучшими страховыми компаниями России, поэтому предлагает выгодные и надежные полисы. Клиент может застраховать свою жизнь и здоровье, недвижимость, автомобиль и даже кредит.

Загрузка…