Уважаемые налогоплательщики!

УФНС России по Ростовской области сообщает, что с 1 января 2023 года, в соответствии с Федеральным законом РФ от 14.07.2022 №263-ФЗ, изменяется порядок расчетов с бюджетом в виде уплаты Единого налогового платежа и устанавливаются единые реквизиты для перечисления налоговых платежей на всей территории Российской Федерации!

В связи с этим, при заполнении платежных поручений, для перечисления налогов, сборов, страховых взносов и других обязательных платежей посредством Единого налогового платежа необходимо использовать следующие обязательные реквизиты:

Реквизиты уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов, начиная с 1 января 2023 года

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита платежного документа |

Значение |

|

13 |

Наименование банка получателя средств |

«ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула» |

|

14 |

БИК банка получателя средств (БИК ТОФК) |

«017003983» |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

«40102810445370000059» |

|

16 |

Получатель |

«Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)» |

|

17 |

Номер казначейского счета |

«03100643000000018500» |

|

61 |

ИНН получателя |

«7727406020» |

|

103 |

КПП получателя |

«770801001» |

Реквизиты для заполнения отчетности

Справочники и классификаторы, используемые ФНС России

- ИНН и КПП инспекций ФНС России.

ПерейтиВ целях исключения ошибок при заполнении реквизитов расчетных документов можно воспользоваться сервисом «Адрес и платежные реквизиты Вашей инспекции», с помощью которого методом выбора нужных реквизитов можно сформировать расчетный документ в электронном виде

- Справочники кодов Общероссийского классификатора территорий муниципальных образований (ОКТМО), опубликованные на сайте Федеральной службы государственной статистики.

- Общероссийский классификатор единиц измерения (ОКЕИ), размещенный на сайте Федерального агентства по техническому регулированию и метрологии

- Порядок указания уникального идентификатора начисления (УИН)

Информация ниже зависит от вашего региона (61 Ростовская область)

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

Оформив подписку, Вы сможете получать новости по теме “Реквизиты для заполнения отчетности” на следующий адрес электронной почты:

Поле заполнено некорректно

Федеральное казначейство

официальный сайт Казначейства России

www.roskazna.ru

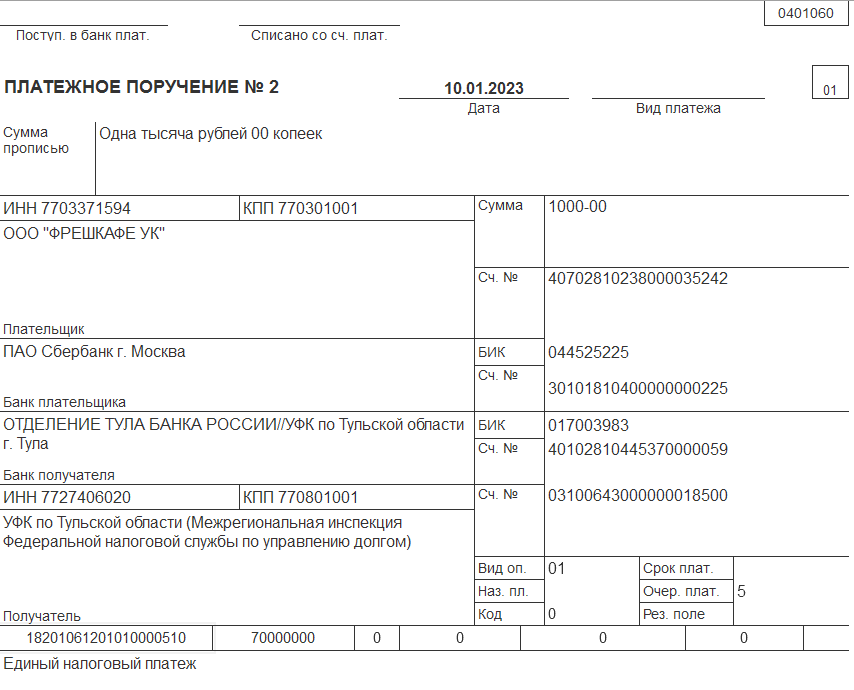

Важно! Информация для плательщиков налогов, сборов и иных платежей о реквизитах для уплаты единого налогового платежа (ЕНП) Образец заполнения реквизитов при уплате ЕНП

26 декабря 2022

Управление Федерального казначейства по Тюменской области сообщает, что информация по порядку оплаты, распределения, возврата и др. единого налогового платежа, а также реквизиты для уплаты с 01.01.2023 единого налогового платежа (ЕНП), размещены на сайте Федеральной налоговой службы (www.nalog.gov.ru) в разделе Единый налоговый счет (ЕНС).

Уважаемый пользователь, данный сайт производит обработку файлов cookie и пользовательских данных (информацию об ip-адресе, местоположении, типе и версии операционной системы, типе и версии браузера, источнике переадресации на сайт, и сведения об открытых страницах пользователя) в целях улучшения функционирования сайта и проведения статистических исследований.

Продолжая использовать сайт, вы даете согласие на сбор и обработку указанной информации (Статья 6 Федерального закона от 27.07.2006 № 152-ФЗ «Закон о персональных данных»).

Реквизиты для уплаты налогов с 1 января 2023 года

Реквизиты для уплаты налогов

с 1 января 2023 года

С 1 января 2023 года все налоговые платежи уплачиваются на единый казначейский счет (ЕНС) Управления Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом), вне зависимости от адреса регистрации и ведения деятельности ООО или ИП

Новые реквизиты для заполнения платежного поручения на уплату налогов приведены в таблице:

Образец заполнения платежного поручения для уплаты налогов, входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения для уплаты налогов, не входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения при уплате платежей на основании которых формируется уведомление об исчисленных суммах

Новая форма учета налоговых платежей в бюджетную систему Российской Федерации с 01 января 2023 года

Единый налоговый платеж создан для упрощения уплаты налогов для НП. Плательщикам не понадобится указывать КБК, ОКТМО, назначение платежа, отчетный период, сроки по каждому налогу. Вместо разных платежек на отдельные налоги нужно будет перечислять общую сумму на единый налоговый счет Федерального казначейства.

В рамках ЕНП понадобится перечислять платеж в счет уплаты налогов и взносов, а также представлять отчетность не позднее единых установленных сроков (за некоторыми исключениями)

При этом появится еще одно важное новшество – обязанность налогоплательщиков, кроме сдачи деклараций (расчетов) представлять в налоговые инспекции уведомления об исчисленных суммах налогов

Единый налоговый счет это:

- консолидация всех обязательств по налогоплательщику

- свернутое сальдо по всем налогам в целом по налогоплательщику с учетом всех его обособленных подразделений. Оно может быть положительное, отрицательное и нулевое)

Перечисленные на единый счет денежные средства в качестве ЕНП будут автоматически распределяться инспекциями в счет уплаты налогов, страховых взносов и иных обязательных платежей в соответствии с установленной очерёдностью.

Единый налоговый платеж будет распределяться в следующей последовательности (очередности):

- недоимка

- текущие налоги и страховые взносы

- пени

- проценты

- штрафы

Если на дату платежа на ЕНС денег не достаточно, их распределят пропорционально величине обязательств. Одной из причин, когда обязанность по уплате не признается исполненной, является неправильное указание номера счета Федерального казначейства и наименование банка получателя

Какие налоги с 01 января 2023 года платятся единым платежом, а какие нет

Налоги, перечисленные в левом столбце, с 2023 года будем перечислять на единый налоговый счет (ЕНС) в единый срок — до 28 числа

Что будет при ошибках в платежах

С 2023 года перестают действовать правила, которые разрешают уточнять платежи практически при любой ошибке (главное — чтобы платеж попал в бюджет)

С 2023 года налог считается неуплаченным, если платеж вы отправите не в ту ИФНС, в которую бы следовало (п. 13 ст. 45 НК РФ в ред. 263-ФЗ). В этом случае уточнить платеж не получится

Если же ошибку вы сделали в отчетности — дело поправимое: как обычно, нужно подать уточненку, и налоговики скорректируют данные на вашем ЕНС (п. 9 ст. 45 НК РФ в ред. 263-ФЗ)

Способы уплаты ЕНП

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым правилам, так и по старым, хотя и несколько «модернизированным»:

- Вариант 1. Уплачивать всё одним платежным поручением

- Вариант 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты. Неважен и период, за который уплачена сумма. Даже если вы платите, например, за 2021 год, все равно ее зачислят на ЕНС

Поступивший единый платеж налоговики будут распределять в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты

По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

- уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог

- распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов (п. 12 ст. 4 263-ФЗ)

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8 по ЕНП

Примечание: об особенностях нового механизма уплаты налогов, действующего с января 2023 года, предприниматели могут узнать с помощью промостраницы от ФНС

У нас часто заказывают

База знаний о ЕНП и ЕНС

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

10.01.2023

С 1 января 2023 года изменился порядок перечисления налоговых платежей в бюджетную систему РФ. Теперь уплата любых налогов (за отдельным исключением) осуществляется посредством единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС).

С 1 января 2023 года все платежи зачисляются на единый казначейский счет в УФК по Тульской области. ФНС РФ в своем сообщении привела реквизиты платежного поручения, которые необходимо указывать при уплате единого налогового платежа.

Согласно устным разъяснениям представителей ФНС РФ, налоговые платежи пока можно вносить и по старым реквизитам, поскольку такие платежи будут все равно зачислены на единый налоговый счет. В частности, в ходе Единого онлайн-семинара 1С, который прошел 14 декабря 2022 года, глава управления взыскания задолженности ФНС РФ Наталья Шалыгина отметила: «Налогоплательщики, которые заплатят с 1 января 2023 года налоги не на единый налоговый платеж, а заполнят платежное поручение по старым правилам, такой платеж все равно будет отнесен органами Федерального казначейства на единый налоговый платеж».

Таким образом, если банк не проводит платежные поручения с новыми едиными реквизитами (например, из-за указания в поле ОКТМО значения «ноль» или при указании в статусе плательщика для предпринимателя значения «01»), в сложившихся условиях полагаем возможным налоговые платежи уплачивать по «старым» реквизитам. Однако делать это следует в исключительных случаях, когда банк не проводит налоговые платежи по новым реквизитам, указанным ФНС РФ.

В подобных ситуациях рекомендуем также формировать и отправлять в налоговые органы уведомления и не полагаться только на сведения, которые указаны в платежном поручении.

Обращаем внимание, в решениях 1С в платежных поручениях проставляется ОКТМО Тульской области, по аналогии с другими реквизитами единого налогового платежа. Такой вариант заполнения платежных поручений безопасен с точки зрения исполнения налоговых обязательств, с одной стороны, и исключает отказ в проведении платежа со стороны банка – с другой. Однако, если банк проводит платежное поручение со значением «ноль» в поле «ОКТМО», то налогоплательщику рекомендуется вручную исправить на «ноль» значение в поле ОКТМО.

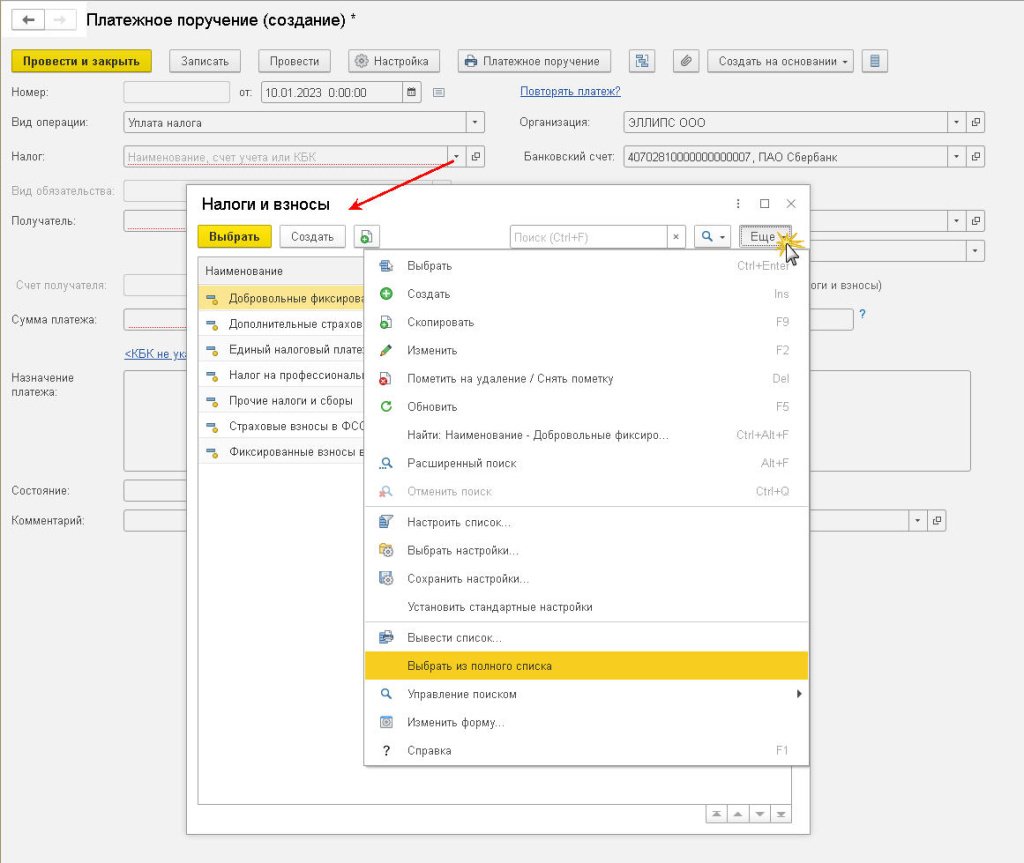

В «1С:Бухгалтерии 8» (ред. 3.0) при создании платежки «по старому налогу» (не ЕНП) нужно открыть форму выбора налогов и использовать команду Еще — Выбрать из полного списка.

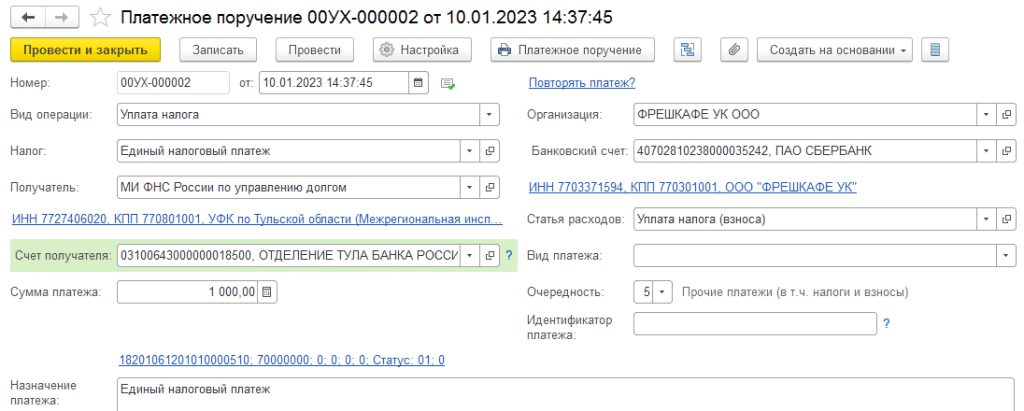

Пример заполнения платежного поручения в «1С:Бухгалтерии 8» (ред. 3.0):

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Опросы

Изменение правил сдачи статистической отчетности для малого бизнеса

Предложения партнеров

- Где купить СОФТ

- Вакансии фирм-партнеров «1С»

Обучение пользователей продуктов 1С

- Центры Сертифицированного Обучения

- Интернет курсы обучения «1С»

- Самоучители

- Учебный центр № 1

- Учебный центр № 3

- Сертификация по «1С:Профессионал»

- Организация обучения под заказ

- Книги по 1С:Предприятию

Вебинар для вас!!! Что меняется в работе бухгалтера!На простом языке и в короткие сроки Страховые взносы: что учесть при составлении отчетности за 2022 год. Важные изменения в 2023 году: новые тарифы и отчетность Узнаете:

|

Образец заполнения платежек по новым реквизитам

Правила заполнения платежек изменились из-за новых правил уплаты налогов и взносов.

С 1 января 2023 года все компании и ИП переходят на уплату налогов и страховых взносов единым налоговым платежом.

Перечислять деньги ООО и ИП теперь должны единым налоговым платежом на единый налоговый счет.

Новый порядок уплаты означает, что каждому налогоплательщику откроют свой счет в Федеральном казначействе, на который и придется и переводить деньги.

А вот отдельных платежек по большинству налогов и взносам с 2023 года не будет (Федеральный закон от 14.07.2022 № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Единый налоговый счет (ЕНС) — это новая форма учета платежей в бюджетную систему Российской Федерации.

ЕНС — это единая сумма расчетов налогоплательщика с бюджетом.

Налогоплательщик всегда будет понимать либо он должен государству, либо он может распорядиться положительным остатком по своему усмотрению.

Единый налоговый платеж (ЕНП) — это перечисление денег единой платежкой для всех налогов.

От уплаты налогов и страховых взносов через перечисление ЕНП на ЕНС отказаться не получится.

Однако в НК есть случаи, когда платежи в бюджет можно отправить не в составе ЕНП (п. 1 ст. 58 НК).

По новым правилам компании и ИП будут перечислять в составе ЕНП:

-

налоги, в том числе НДФЛ за работников;

-

авансовые платежи по налогам;

-

страховые взносы, кроме взносов на травматизм;

-

сборы; пени, штрафы и проценты по налогам, сборам и страховым взносам.

Инструмент для быстрого освоения налогообложения!“Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики” По окончании курса вы сможете:

ЖМИТЕ СЮДА |

Налоги не входящие в состав ЕНП:

-

НДФЛ с выплат иностранцам, работающим по патенту, и взносы на травматизм, которые за счет ЕНП не перечисляют (п. 2 ст. 11, п. 1 ст. 58 НК, Закон от 24.07.1998 № 125-ФЗ).

-

Государственная пошлина по делам, рассматриваемым в арбитражных судах

-

Лицензионный сбор за право торговли

-

Задолженность (переплата) по налогам, сборам и иным обязательным платежам, образовавшаяся у налогоплательщиков до 1 января 2023 года

И так далее

Чтобы перечислить ЕНП на ЕНС, нужно оформить платежное поручение.

По новым требованиям в платежке по ЕНП достаточно будет указать ИНН, КБК и сумму платежа. Налоговый платеж можно будет заплатить даже через личный кабинет налогоплательщика.

Организации могут перечислить ЕНП со счета в банке и через личный кабинет налогоплательщика.

ИП вправе пополнить ЕНС еще наличными деньгами через банк, МФЦ, почту или местную администрацию (п. 6 ст. 45 НК).

Платить налоги и взносы за организацию или ИП сможет и третье лицо. В таком случае в платежке указывают ИНН налогоплательщика или налогового агента, за которого перечисляют ЕНП (п. 1 ст. 11.3, п. 15 ст. 45 НК).

Образец заполнения платежного поручения в 2023 году

Реквизиты для уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов единым налоговым платежом на ЕНС (начиная с 1 января 2023 года)

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита

|

Значение |

|

13 |

Наименование банка получателя средств |

ОТДЕЛЕНИЕ ТУЛА

|

|

14 |

БИК банка получателя средств (БИК ТОФК) |

017003983 |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

40102810445370000059 |

|

16 |

Получатель |

Управление Федерального

|

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

17 |

Номер казначейского счета |

03100643000000018500 |

|

101 |

Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) |

01 |

|

24 |

Назначение платежа |

Единый налоговый платеж |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

— |

Ищете больше информации, тогда вам могут оказаться интересны курсы:

Бухгалтер по расчету заработной платы со знанием кадрового дела +1С ЗУП 8

Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики

Образец платежки по ЕНП единого налогового счета заполнен с учетом проекта изменений в приказ Минфина от 12.11.2013 № 107н.

Из этого проекта следует, что в платежке по ЕНП надо указать:

-

плательщика и его ИНН;

-

статус плательщика «01»;

-

получателя, ИНН и КПП получателя;

-

КБК;

-

назначение платежа.

В поле «13» платежного поручения указывается наименование банка получателя средств

В поле «14» платежного поручения указывается БИК банка получателя средств (БИК ТОФК)

В поле «15» платежного поручения в обязательном порядке указывается счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)

В поле «16» платежного поручения указывается получатель

В поле «17» платежного поручения указывается номер казначейского счета

Наш профессиональный совет!Чтобы правильно вести налоговый учет в организации, учебный центр РУНО рекомендует пройти курс: Налоговый учет и налог на прибыль. Профессиональный уровень Что вы будете уметь:

По окончании курса вы получите удостоверение о повышении квалификации Получить доступ Учебная программа |