В разделе вы сможете найти акции российских компаний, которые в будущем принесут наибольшую прибыль. Вся необходимая информация, включая финансовые показатели, динамику изменений, представлена в онлайн-сервисе Банки.ру.

Какие ценные бумаги относят к самым доходным?

- Выплачиваются самые большие дивиденды в размере 8–9 %;

- Динамика цен остается стабильной либо наблюдается тенденция увеличения стоимости за последний месяц;

- Положительная история дивидендной доходности.

Поиск лучшего предложения в Банки.ру

В онлайн-сервисе оперативно обновляется вся информация, включая бордовые цены, объем торгов, размер дивидендов. Вы сможете проанализировать ключевые показатели в разрезе разных временных периодов — недели, месяца, квартала, года и сравнить несколько вариантов. В сервисе предусмотрен калькулятор для расчета, что произойдет с вложенной суммой денег через месяц, полгода или год с учетом инфляции.

Благодаря такому подходу вы сможете принять взвешенное решение о целесообразности вложения средств в те или иные ЦБ. Затем останется оформить сделку:

- Заполните анкету и купите с помощью банковской карты;

- Оформите брокерский счет.

- Дождитесь подходящего времени для перепродажи или получения дивидендов.

Дивиде́нд (лат. dividendum — подлежащий разделу) — часть прибыли компании, распределяемая между акционерами, участниками в соответствии с количеством и видом акций (обыкновенных, привилегированных, учредительских и других), долей, находящихся в собственности.

Самые доходные акции по дивидендам

Относительно высокая дивидендная доходность на российском рынке акций характерна для акций: МТС, Татнефть, ЛСР, Юнипро, Норникель, ФСК ЕЭС, АЛРОСА, Детский мир, ММК, Северсталь, НЛМК, Башнефть. Вы можете посмотреть рейтинг акций на 22.03.2023, отфильтровав предложения на странице по доходности за день, за месяц и за год и величине процента выплачиваемого по дивидендам.

Когда выгоднее покупать акции до выплаты дивидендов или после?

Технически покупку можно сделать на следующий день после получения дивидендов. Но если цель в получении повышенной прибыли, желательно подождать. За месяц до отсечки у вас будет больше информации для анализа сделки с учетом позиций компании и ожидаемой суммы дивидендов и, соответственно увеличить доход от планируемой продажи.

По каким акциям выплачивают самые высокие дивиденды?

На 01.07.2021 максимальные дивиденды — 9%, предлагают: Сбербанк RU0009029540, Транснефть

RU0009091573, Энел Россия RU000A0F5UN3, Сбербанк России (привилегированная) RU0009029557.

По каким акциям самая высокая доходность?

На 01.07.2021 максимальные показатели доходности за месяц: Лензолото RU000A0JP1N2 50,54%, ТНС энерго НН RU000A0ET5B9 39,86%, КуйбышевАзот RU000A0B9BV2 25,09%, Транснефть RU0009091573 20,15%.

Какие акции были самыми доходными для инвесторов в 2022 году? Итоги завершившегося года — в обзоре «РБК Инвестиций»

«Электроцинк»

ELTZ

+0,28%

Лензолото

LNZL

-2,27%

Globaltruck

GTRK

+4,15%

Иркут

IRKT

+2,29%

«ТНС энерго Марий Эл»

MISBP

+1,19%

Ашинский метзавод

AMEZ

+19,87%

Группа Позитив

POSI

+0,12%

ТНС энерго Воронеж

VRSBP

-0,48%

«Акрон»

AKRN

+0,56%

Росбанк

ROSB

+1,6%

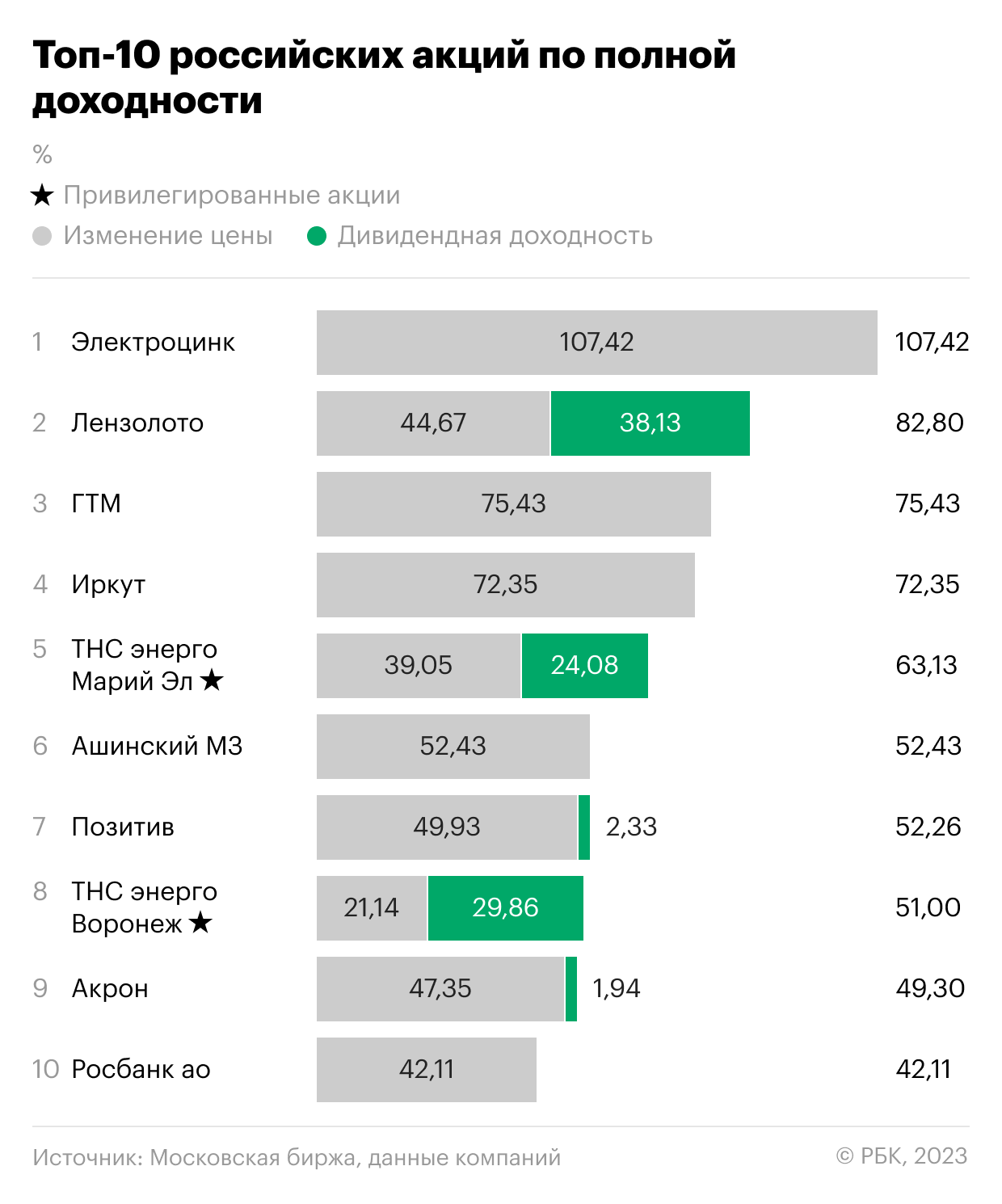

Лучшие российские акции по полной доходности

«РБК

Инвестиции

» определили топ-10 самых доходных российских акций по итогам 2022 года. Учитывался как рост котировок

ценных бумаг

, так и

дивиденды

, которые были выплачены в течение года. Доходность каждой акции считалась как сумма процентного изменения цены акций за год и дивидендной доходности. Дивидендная доходность, в свою очередь, определялась как процентное отношение всех выплаченных в течение года дивидендов по акциям к цене акции на конец 2021 года.

2022 год был для фондового рынка России не самым удачным. По его итогам индекс полной доходности Московской биржи снизился на 37,26%, с 7250,04 до 4548,82 пункта. Тем не менее средняя полная доходность десяти лучших российских акций 2022 года составила 64,82%. При этом разброс доходности топ-10 был большой — от 42,11% у акций Росбанка до 107,42% у акций «Электроцинка».

Десять российских акций с наибольшей полной доходностью за 2022 год

Доходность половины акций топ-10 была обеспечена только за счет роста котировок. Акционеры «Электроцинка», ГТМ, «Иркута», Ашинского металлургического завода и Росбанка в течение 2022 года не получали дивидендов. Но при этом рост котировок этих бумаг обеспечил инвесторам неплохую доходность.

С другой стороны, для держателей привилегированных акций «ТНС энерго Воронеж» больше половины доходности было обеспечено дивидендами. Если бы инвестор купил эти акции в конце 2021 года, то доходность от выплаты дивидендов для него составила бы 29,86%, в то время как годовой рост котировок достиг только 21,14% (итого полная доходность 51%).

Также значительная доля дивидендной доходности отмечена в акциях «Лензолота» (из 82,8% полной доходности 38,13 п.п. обеспечено дивдоходностью) и в привилегированных акциях «ТНС энерго Марий Эл» (из 63,13% полной доходности дивидендами обеспечено 24,08 п.п.).

Секторальный состав списка топ-10 лучших акций не дает возможности выявить какую-либо отраслевую специфику. Среди лучших российских бумаг 2022 года — акции одного банка (Росбанк), одного производителя удобрений («Акрон»), одной IT-компании («Позитив»), одной авиастроительной корпорации («Иркут»), одной транспортно-логистической компании (ГТМ) и двух энергокомпаний («ТНС энерго Воронеж» и «ТНС энерго Марий Эл»). В топ-10 есть три представителя металлургической отрасли. И, пожалуй, можно было бы говорить о ее преобладании, но два металлурга из трех — «Электроцинк» и «Лензолото» — уже практически не занимаются производственной деятельностью.

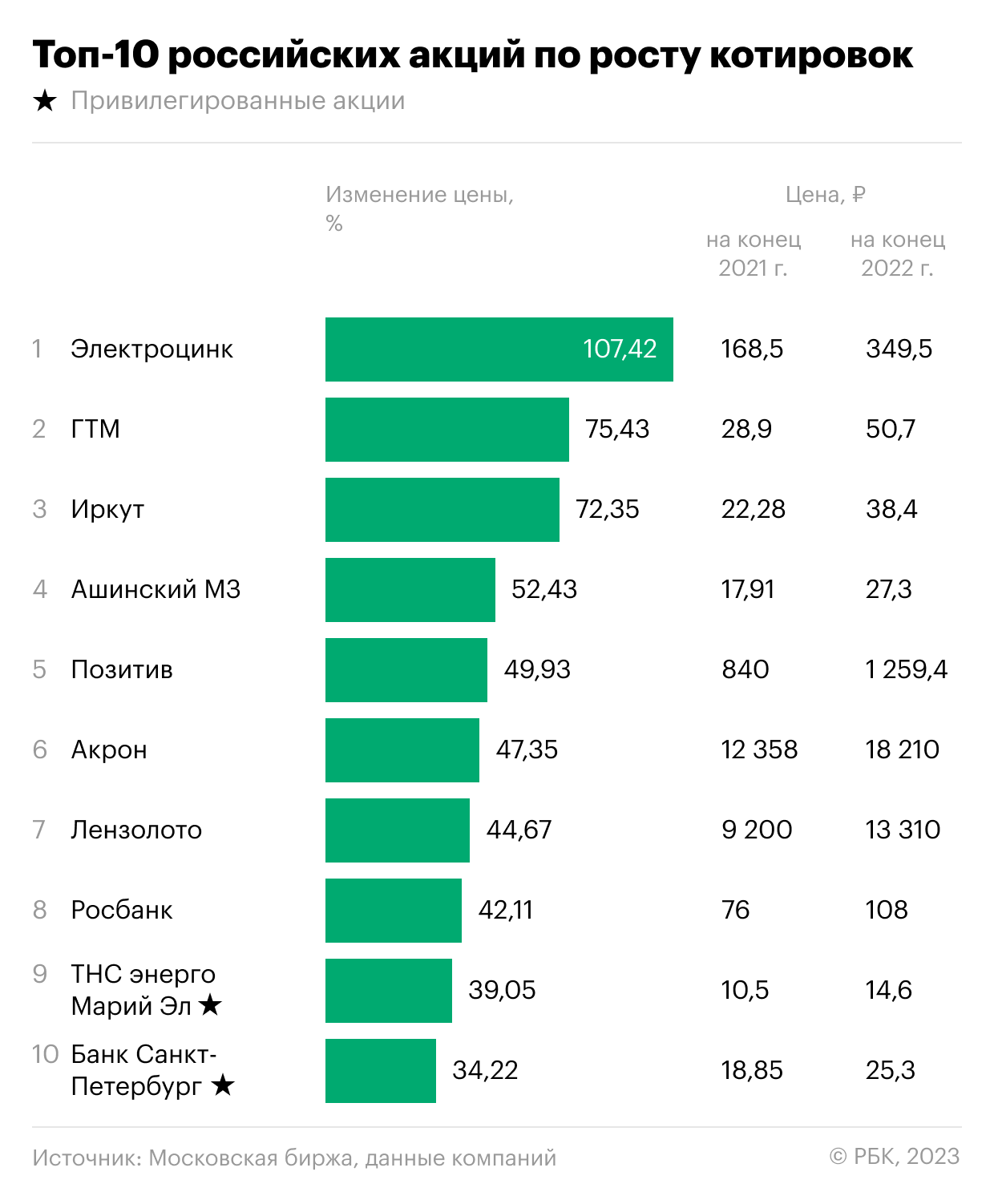

Лидеры роста

Несмотря на то что у нескольких бумаг полная доходность в значительной степени обеспечена за счет дивидендов, списки десяти самых доходных и самых подорожавших акций 2022 года совпадают на 90%.

Десять российских акций с наибольшим ростом котировок за 2022 год

В топ-10 акций с наибольшим ростом котировок за 2022 год также вошли привилегированные акции банка «Санкт-Петербург». А не попали в этот список из топа самых доходных акций бумаги «ТНС энерго Воронеж».

За 2022 год индекс Мосбиржи потерял 43,12%, снизившись с 3787,26 до 2154,12 пункта. Средний рост топ-10 самых подорожавших за год российских акций составил 56,5% с разбросом от 34,22% у привилегированных акций банка «Санкт-Петербург» до 107,42% у «Электроцинка».

Эксперты отмечают у каждой акции собственные причины роста, связывая их с новыми экономическими реалиями, которые проявились в 2022 году в условиях введения экономических санкций в отношении российских организаций.

Главный аналитик ПСБ Алексей Головинов, отмечая рост котировок «Иркута», связывает его с востребованностью продукции авиастроительной корпорации в условиях отказа Airbus и Boeing поставлять свои самолеты в Россию. Корпорация «Иркут» — производитель самолетов для гражданской авиации «Сухой суперджет» и МС-21.

Аналитик отмечает изменившуюся экономическую среду как драйвер роста и для других бумаг из списка. Так, рост котировок «Акрона» Головинов объясняет высокими ценами на минеральные удобрения и отсутствием прямых санкций к компании. Подорожание акций банка «Санкт-Петербург» аналитик связывает с тем, что банк избежал прямых санкций, что позволило ему выплатить дивиденды и запустить программу байбэка.

Эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев также отмечает изменяющиеся условия как значительный фактор роста. Поясняя рост акций группы «Позитив», аналитик в качестве причины называет сложившуюся позитивную конъюнктуру. «Многие зарубежные игроки рынка кибербезопасности приняли решение покинуть Россию, тем самым освободив нишу для компании» — говорит Пучкарев.

Рост многих акций вызван корпоративными событиями. Например, рост акций «Лензолота», как отмечает Дмитрий Пучкарев, связан с выплатой крупных дивидендов. «При этом перспектив дальнейшего роста цены акций не видим, а в перспективе «Лензолото» может быть ликвидировано» — говорит аналитик.

По словам Дмитрия Пучкарева, движения в других бумагах во многом спекулятивны, они особенно участились к концу года. Аналитик отметил, что из-за снизившейся

ликвидности

масштабные движения могут вызывать даже участники рынка с небольшим капиталом.

Так, например, лидером роста стали акции владикавказского завода «Электроцинк», хотя с 2020 года он законсервирован, а территория завода передана муниципалитету.

Лидеры дивидендной доходности

Мы также определили топ-10 акций с наибольшей дивидендной доходностью выплат в 2022 году.

Десять российских акций с наибольшей дивидендной доходностью в 2022 году

Дивиденды не стали долгосрочным драйвером роста в прошлом году. Только три бумаги из списка десяти акций с наибольшей дивидендной доходностью вошли в топ-10 самых доходных акций. Это обыкновенные акции «Лензолота» и привилегированные акции «ТНС энерго Воронеж» и «ТНС энерго Марий Эл».

Кроме этих бумаг, обыкновенные акции банка «Санкт-Петербург» к неплохой дивидендной доходности в 14,49% прибавили годовой рост в 22,72%.

Рост котировок «ФосАгро» и обыкновенных акций «ТНС энерго Марий Эл» оказался существенно ниже их дивидендной доходности — 8,99% и 8,22% роста при 18,73% и 17,32% дивидендной доходности соответственно.

У таких лидеров по дивдоходности, как привилегированные акции «Центрального телеграфа» и обыкновенные акции «Газпром нефти», ОГК-2 и «Газпрома», дивидендная доходность была в значительной степени нивелирована годовым снижением котировок. При этом падение котировок «Газпрома» по итогам года на 52,52% перечеркнуло эффективность дивидендной доходности, составившей 14,9%.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

За последний год российский фондовый рынок хорошо перетряхнуло. Максимальное падение индекса Мосбиржи составило 43 %, долларовый индекс РТС снизился на 39,18 %. Есть ли шанс у российских ценных бумаг реабилитироваться в 2023 году? Какие активы могут вырасти на сто и более процентов? Эксперты Финтолка сделали свои прогнозы на 2023 год, назвав 13 акций, от которых стоит ожидать заметного роста.

Содержание

Сбербанк (MOEX:SBER)

По итогам 2022 года Сбербанк смог выйти на чистую прибыль в 300 млрд рублей, несмотря на полные санкции, отключение от SWIFT, блокировку в AppStore и GooglePlay и высокий уровень оттока капитала с депозитов.

Банк России рекомендовал кредитным организациям до конца 2022 года воздержаться от выплаты дивидендов акционерам и бонусов правлению для финансовой устойчивости в краткосрочной и среднесрочной перспективе.

На 2023 год ожидается, что инвесторы наконец-то смогут получить дивиденды за каждую акцию в портфеле инвестора, причем на уровне «не меньше 50 %» от чистой прибыли. Эти ожидания были озвучены Минфином.

По мнению эксперта Финтолка, портфельного менеджера УК «Открытие» Ирины Прохоровой, если инвесторы получат дивиденды в 2023 году, то этот фактор вполне вероятно сможет стать драйвером роста бумаг Сбера.

Однако по-прежнему некоторые риски сохраняются:

- Компания пока не полностью раскрывает финансовую отчетность.

- Котировки акций Сбербанка все еще торгуются с пятидесятипроцентным дисконтом с последнего пика, несмотря на успешные показатели деятельности за последние три месяца 2022 года. Недооценка устранится, если дальнейшие публикации не окажутся сильно хуже.

Роснефть (MOEX:ROSN)

Стоимость акций Роснефти на 40 % ниже, чем год назад: 571 рубль за акцию в феврале 2022 года против 345 рублей за акцию в феврале 2023 года.

Основные драйверы роста актива в 2023 году по мнению аналитика Freedom Finance Global Владимира Чернова:

- Как и большинство компаний сектора она не отказывалась от выплат дивидендов. Дивидендная политика подразумевает выплаты 50 % от скорректированной консолидированной прибыли.

- Компания не пострадает от нефтяного эмбарго, так как, по словам главы «Роснефти» Игоря Сечина, она сумела полностью переориентировать все экспортные потоки в азиатском направлении.

- У компании высокая рентабельность EBITDA, а с ростом мировых цен на нефть в текущем году она будет увеличиваться.

- Долговая нагрузка компании на низком уровне.

Лукойл (MOEX:LKOH)

Почему именно акции «Лукойла», а не акции другой какой-то нефтегазовой компании, могут дать хороший рост в 2023 году?

Эксперт Финтолка Ирина Прохорова выделяет следующие позитивные факторы:

- В сравнении с другими производителями у «Лукойла» низкие риски национализации зарубежных активов, относительная защищенность нефтепереработки (продукция, переработанная на собственных НПЗ в Болгарии и Румынии, не подпадает под потолок цен).

- Околонулевой долг и низкая потребность в капитальных затратах позволяют выплачивать щедрые дивиденды (доходность одна из самых высоких в секторе).

Однако эксперт Финтолка напоминает о сохраняющихся рисках.

Ирина Прохорова, портфельный менеджер УК «Открытие»:

— Главной точкой роста выступают цены реализации на энергоносители, которые сейчас с точностью до цента никому не известны. Котировки от Argus могут быть не репрезентативны. Вдобавок к этому нефтяные компании о финансовых результатах не отчитываются.

Argus — международное независимое ценовое агентство, предоставляющее информацию о ценах и конъюнктуре рынков энергоносителей и других товаров.

Globaltrans (MOEX:GLTR)

Globaltrans — один из лидеров на рынке железнодорожных перевозок в России. Перевозит металлургические грузы, нефтепродукты и нефть, уголь и строительные материалы.

Компания за последние два года показала неплохие финансовые отчетности, также технически Globaltrans находится на своих минимальных значениях.

Для компании по прежнему сохраняется риск — юридически она зарегистрирована на Кипре. А из-за западных санкций эмитент не имеет возможности выплачивать дивиденды российским акционерам.

Но это не единственная причина, почему юридический адрес является камнем преткновения.

Дело в том, что Минтранс разработал проект распоряжения правительства о компенсации операторам за вагоны, утраченные на территории зарубежных стран. В 2023 году Росжелдору предлагается выделить из резервного фонда правительства 22,3 млрд рублей как компенсацию за изъятые вагоны железнодорожным операторам за вагоны. Субсидии планируется предоставлять на основании конкурса, в котором могут участвовать операторы, не являющиеся иностранным юрлицом или не контролируемые офшорами.

Поэтому перед Globaltrans стоит серьезная задача, как можно оперативнее перенести свой юридический адрес в Россию. Тем более, что в сентябре 2022 года транспортная компания в своей отчетности заявляла, что порядка 3 300 единиц подвижного состава, преимущественно полувагонов, заблокированы за границей.

Если компании это удастся осуществить в короткие сроки, то она вполне может получить более 7 млрд рублей субсидий за утраченные вагоны. Но только в случае одобрения проекта Минфином.

Естественно, если все благоприятно сложится, такой фактор может стать отличным драйвером роста для котировок акций. Вдобавок компания продолжает свою переориентацию на Восток в рамках роста продаж угля до 2027 года, что тоже может сказаться позитивно на финансовой отчетности.

При низких рисках средняя ожидаемая дивидендная доходность по бумаге в ближайшие три года может составить около 30 %, считают эксперты Финтолка.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»:

— В случае получения положительных финансовых результатов, выхода информации по выплатам дивидендов и решения вопроса редомициляции, котировки компании могут переместиться в торговый диапазон 405–450 рублей, то есть вырасти на 19–35 % от текущих значений.

АФК «Система» (MOEX:AFKS)

Сильной стороной российской инвестиционной компании является умение найти недооцененные бизнесы и развивать их в лидеров отрасли. Портфель компании становится более диверсифицированным, уверяет финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин.

По мнению эксперта Финтолка, основными драйверами роста в текущем году могут стать возможности выплаты дивидендов, расширение присутствия в рыбопромышленном комплексе. Также если в 2023 году акционеры увидят восстановление российского фондового рынка, это даст импульс увеличения стоимости активов АФК «Система» (Сегежа, Эталон, Озон, МТС и т.д.) и соответственно их переоценку.

Технический анализ говорит о перепроданности компании, котировки компании находятся на минимальных значениях, которые были в 2009, 2014 и 2020 годах. В случае оправдания по переоценке активов, дивидендами выходу положительной финансовой отчетности стоимость акции АФК «Системы» может достичь 19 рублей за штуку.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»

X5 Retail Group (MOEX:FIVE)

Компания показала хорошие финансовые результаты за 4 квартал 2022 и в целом за 2022 год. В 4 квартале 2022 года компания увеличила общие продажи на 16,3 % по сравнению с аналогичным показателем 2021 года, до 704 млрд рублей. Особенно выделяется сеть жестких дискаунтеров «Чижик», которая продемонстрировала восьмикратный рост (15,2 млрд рублей).

Финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин считает, что ключевыми причинами роста котировок крупного ретейлера могут стать следующие события:

- В 2023 году ключевым направлением компании будет выход на Дальний Восток, что значительно расширит географию X5 и создаст новые возможности для покупателей и поставщиков в регионе. Весной 2023 планирует открывать первые магазины «Пятерочка» во Владивостоке и Хабаровске.

- Ретейлер развивает услуги экспресс-доставки и заключает партнерство с ключевыми агрегаторами доставки.

Однако стоит быть осторожными, потому что присутствуют инфраструктурные риски (у компании иностранная юрисдикция), а также отсутствие дивидендов. По мнению эксперта Финтолка, покупка акций X5 Retail Group выглядит очень привлекательной на долгосрок. В случае дальнейшего роста бизнеса, решения проблем с пропиской и дивидендами, котировки компании могут уверенно расположиться в диапазоне от 1 800 до 2 050 рублей за акцию.

Ozon (MOEX:OZON)

Аналитик Freedom Finance Global Владимир Чернов в целом считает, что ретейлеров можно считать защитными активами на российском рынке в текущем году. Бизнес Магнита, FixPrice и X5 Retail Group выглядит стабильно. Однако выстрелить из них больше всего шансов у Ozon.

Владимир Чернов, аналитик Freedom Finance Global:

— Выручка компании растет очень высокими темпами, а с увеличением объемов параллельного импорта они в 2023 году могут даже ускориться. У компании остается очень высокий потенциал роста, все заработанные средства она тратит на расширение бизнеса, а точнее географии его влияния за счет открытия новых пунктов выдачи.

Яндекс (MOEX:YNDX)

Результаты за четвертый квартал прошлого года получились лучше ожиданий. Итоговая выручка выросла на 49 % кв/кв — до 164,8 млрд рублей, а скорректированная EBITDA — до 17,2 млрд рублей, увеличившись на 77 %. Выручка выросла во всех сегментах компании. Вполне можно ожидать, что у российского IT-гиганта будут не менее хорошие результаты в будущем.

Однако эксперты Финтолка предостерегают, что есть риск из-за реструктуризации Яндекса. Так, в сентябре 2022 года «Яндекс» закрыл сделку по продаже Дзена и Новостей. Новым владельцем этих сервисов стала компания VK.

Целевые ориентиры в среднесрочной перспективе по акциям видим в диапазоне 2 450–3150 рублей за акцию, — считает финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин.

СПБ Биржа (MOEX:SPBE)

Несмотря на сложный 2022 год компания закрыла его с прибылью на фоне значительного снижения торгов.

Эксперты Финтолк видят следующие драйверы роста:

- В ближайшем будущем компания откроет в Казахстане новую биржу ITS, которая обеспечит доступ россиянам и гражданам СНГ к мировым финансовым ранкам.

- Компания планирует кратно нарастить листинг акций с Гонконгской биржи с 79 до 500 бумаг.

С технической точки зрения компания имеет высокий потенциал, как минимум на отскок. Ожидания по стоимости акций SPBE в среднесрочной перспективе, в случае реализации описанных выше событий: перемещение в диапазон торговли 220–290 рублей.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»

Positive Technologies (MOEX:POSI)

Российская компания Positive Technologies разрабатывает, продает и поддерживает программные продукты и услуги для IT-безопасности, которые обнаруживают, проверяют и предотвращают реальные киберриски, связанные с корпоративной IT-инфраструктурой.

После ухода из России мировых гигантов в области кибербезопасности данная компания стала лидером российского рынка в данном сегменте.

Из-за слабой конкуренции спрос на ее услуги должен только увеличиваться, особенно со стороны государственных организаций и предприятий. А так как она работает на внутренний рынок, у нее практически отсутствуют санкционные риски. Поэтому, по мнению аналитика Freedom Finance Global Владимира Чернова, акция может показать хороший рост котировок в 2023 году.

Полюс Золото (MOEX:PLZL)

Эксперты Финтолка отмечают, что у компании отсутствуют санкционные риски, поскольку свою продукцию она реализовывает на внутреннем рынке, преимущественно банкам.

Вдобавок спрос на физическое золото со стороны населения растет на фоне отмены НДС и НДФЛ при его покупке и продаже, а также ввиду высоких рисков в других традиционных инвестиционных инструментах, поэтому банки в текущем году могут увеличить объемы его закупок для реализации населению.

Еще одним позитивным фактором является изменение структуры Фонда национального благосостояния: теперь для пополнения ФНБ Центробанк будет покупать больше золота и юаней вместо прежних долларов и евро.

Но, по мнению аналитика Freedom Finance Global Владимира Чернова, акции «Полюс Золото» особенно быстро устремятся вверх, когда начнут расти цены на драгоценные металлы на мировом рынке. А случится это в тот момент, когда ФРС возьмет курс на смягчение денежно-кредитной политики, так как на этом фоне американский доллар начнет резко дешеветь, что автоматически приведет к росту стоимости драгоценного металла на мировом рынке, потому что котируется он именно в долларах (обратная корреляция).

Причем ФРС необязательно сразу начинать снижать ставки, реакция рынка последует даже после того, как риторика представителей ФРС начнет меняться с «ястребиной» на «голубиную», подмечает эксперт.

Консультант программы «Управляемый капитал» в СберСтраховании жизни Виталий Тузов согласен с коллегой и аналогично считает, что у золотодобывающей компании хороший потенциал роста в этом году.

«Компания имеет самый низкий уровень затрат плюс инвестиции на унцию золота в мире (так называемый AISC), который составляет порядка $ 900 на унцию. Что касается базового актива компании, то в этом году есть вероятность достигнуть уровня предыдущих максимумов. Также существенным катализатором роста для „Полюса“ будут объявление отложенных дивидендов, что может транслироваться в выплату порядка 10 % от стоимости акции», — аргументирует Виталий Тузов.

Новатэк (MOEX:NVTK)

Эксперты отмечают, что существенным катализатором роста стоимости акции будет ввод в эксплуатацию проекта Арктик СПГ-2, что недавно подтвердил глава компании.

Более краткосрочным триггером станет финальная выплата дивидендов за 2022 год, которая может составить 50–60 рублей на акцию и позволит активу выйти из узкого ценового диапазона, в котором она находится последние несколько месяцев.

Виталий Тузов, эдвайзори по программе «Управляемый капитал» в СберСтраховании жизни:

— Риск дополнительного налогового бремени, который является значительным для акций нефтегазового сектора, для «Новатэка» минимален. У компании утверждены существенные затраты на НИОКР в таком стратегическом направлении развития, как сегмент СПГ, что является определенным щитом от налоговых инициатив. Уже утвержденное повышение налога на прибыль не окажет существенного воздействия на финансовые показатели компании.

Фосагро (MOEX:PHOR)

По мнению экспертов Финтолк, компания обладает санкционным иммунитетом, учитывая объем производства и долю компании на рынке фосфорных и комплексных удобрений на мировом рынке. При сохранении текущей ситуации на рынке можно ожидать близкие результаты к предыдущему году по выручке.

Эксперт Финтолка, эдвайзори по программе «Управляемый капитал» в СберСтраховании жизни Виталий Тузов выделяет несколько причин, почему активы «Фосарго» могут взлететь в 2023 году:

- Существенным триггером для роста акций компании будет выплата дивидендов, исходя из 100 % денежного потока.

- Дополнительным драйвером также станет дифференциация экспортной пошлины по различным видам удобрений. Это станет катализатором положительной переоценки рынком уже заложенного негативного эффекта от инициатив МинФина. Это может позволить акциям Фосагро реализовать 40 % потенциала роста.

Советы по инвестициям в акции в 2023 году от экспертов

Эксперты Финтолка также настораживают, что в 2023 году необходимо быть максимально осторожным. Так как на глобальных рынках продолжается медвежий тренд. Кроме вызовов предыдущего года на горизонте возникают новые вызовы для экономики в целом и для рынка акций в частности: все больше разговоров о безвозмездных взносах в бюджет для бизнеса, о дефиците российского бюджета, о глобальной рецессии.

Александр Емельянов, заместитель генерального директора ООО «УК «Инфорс Капитал»:

— Считаю, что 2023 принесет существенное падение российского рынка акций. Поход к 1 700–1 600 пунктам по индексу Мосбиржи считаю реальным и вполне логичным, а это примерно − 25 % от текущих значений.

А для того, чтобы избежать существенных потерь, необходимо сформировать портфель из надежных эмитентов и не инвестировать заемные средства.

Александр Рябинин, независимый эксперт:

— Предлагаю сформировать надежный портфель с высоким потенциалом роста: «Сбер», «Полиметалл» и «Магнит» — технически хорошо выглядят, хорошая устойчивость компаний. Они дадут нам надежность и хоть какую-то уверенность в завтрашнем дне. VK, «СПБ биржа» и «Аэрофлот» — аналогично вполне могут дать высокую доходность. Данные акции очень низко оценены и перепроданы, но уже видны покупки в них крупными игроками, так что вполне можно рассмотреть эти активы для включения в свой портфель.

Главное

Hide

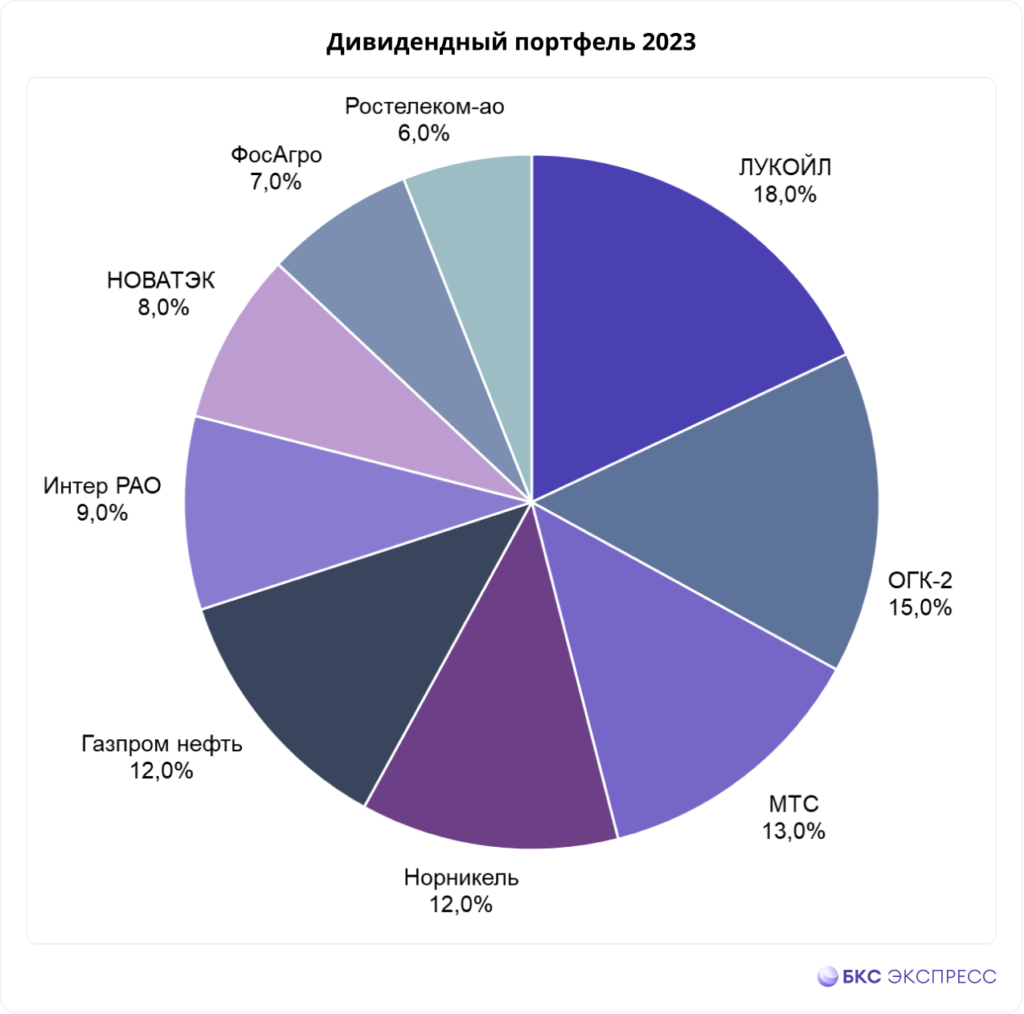

- Лукойл $LKOH

- ОГК-2 $OGKB

- МТС $MTS

- Норильский никель $GMKN

- Газпром нефть $SIBN

- Интер РАО $IRAO

- ФосАгро $PHOR

- Ростелеком $RTKM

- НОВАТЭК $NVTK

Дивиденды остаются одним из важнейших факторов инвестиционной привлекательности российских акций. Эксперты БКС составили портфель, дивидендная доходность которого, по ожиданиям брокера, способна опередить среднерыночный показатель в 2023 г. При определении структуры учитывались такие факторы, как:

- ожидаемая дивидендная доходность;

- повышенная уверенность в выплатах;

- потенциал роста котировок;

- ликвидность;

- принципы отраслевой диверсификации;

- баланс между компаниями, ориентированными на внешний и внутренний рынки.

Всего в портфель вошло 9 бумаг:

Лукойл $LKOH

Акции ЛУКОЙЛа занимают в портфеле наибольшую долю. На горизонте 12 месяцев компания может выплатить еще около 250–450 руб. на акцию. Итого дивидендная доходность на год вперед ожидается в районе 23–28%.

ОГК-2 $OGKB

В акциях ОГК-2 также крупная позиция, что связано с защитным профилем бизнеса и стабильным спросом электроэнергию. По дивполитике компания выплачивает 50% чистой прибыли по МСФО, но по итогам 2021 г. дивиденды были выше — 50% от чистой прибыли по РСБУ. Есть повышенная вероятность, что и по итогам 2022 г. компания выплатит крупные дивиденды — дивдоходность ожидается около 8–18%. В пользу выплаты крупных дивидендов говорит заинтересованность Газпрома в поступлениях от дочек. С 2022 г. у ОГК-2 начинается снижение повышенных платежей по ДПМ, но эффект будет плавным и не должен оказать существенного давления на финансовые результаты.

МТС $MTS

Компания показала неплохие финансовые результаты в 2022 г., что позволяет поддерживать высокий уровень выплат. По размеру дивидендов есть неопределенность, так как новая дивидендная политика все еще не принята. Однако эксперты БКС ожидают, что дивдоходность на горизонте 12 месяцев может достичь 14–16%.

Норильский никель $GMKN

С 2022 г. перестало действовать акционерное соглашение, которое регламентировало дивиденды Норникеля, из-за этого прогнозировать выплаты стало труднее. Менеджмент компании ранее отмечал, что новая дивидендная политика может предполагать выплату 100% от свободного денежного потока компании. В таком случае дивиденды Норникеля за 2022 г. могут достичь около 1600–2400 руб. на акцию, дивидендная доходность — 11–17%. Повышенная вероятность выплат связана с заинтересованностью в дивидендах крупного акционера компании — РУСАЛа.

Газпром нефть $SIBN

В конце декабря 2022 г. компания выплатила промежуточные дивиденды в размере 69,78 руб. на акцию, что предполагает 15,1% дивдоходности по текущим котировкам. Итоговые дивиденды Газпром нефти исторически ниже, чем промежуточные, поэтому летом ожидается еще около 5–15 руб. на акцию. В сумме дивидендная доходность в перспективе года ожидается в районе 16–18%.

Интер РАО $IRAO

Компания Интер РАО не должна была пострадать от санкций, макроэкономической нестабильности. Крупные запасы кэша на счетах позволяют выплачивать дивиденды без угрозы финансовому состоянию. Компания не публиковала отчеты в 2022 г., поэтому неопределенность по размеру есть, но по нашим оценкам выплаты могут составить около 0,2–0,25 руб. на бумагу, что соответствует 6,5–8% дивдоходности.

ФосАгро $PHOR

Акции ФосАгро $PHOR интересны как с точки зрения высоких дивидендов, так и за счет усиления диверсификации портфеля. Компания показывает хорошие результаты в 2022 г. на фоне позитивной конъюнктуры на рынках удобрений. Кроме того, компания не попала под санкционное давление. В перспективе 12 месяцев дивиденды ФосАгро ожидаются около 650–1100 руб., дивидендная доходность — 10–18%. Несмотря на высокую дивдоходность, доля бумаг в портфеле небольшая из-за рисков коррекции цен на удобрения.

Ростелеком $RTKM

Ростелеком не публиковала отчеты в 2022 г., но благодаря защитному профилю бизнеса результаты должны быть стабильными. При выплате дивидендов по итогам 2021 г. компания отошла от дивидендной политики, заплатив 50% от чистой прибыли вместо прописанных 5 руб. на акцию. В 2023 г. Ростелеком может увеличить дивиденды до отмеченного минимального уровня, ожидаемая дивдоходность — 8–9%.

НОВАТЭК $NVTK

Акции компании Новатэк обычно сложно отнести к дивидендным бумагам, компания скорее воспринимается как «история роста». Тем не менее в 2022 г. из-за падения котировок дивидендная доходность сильно выросла. На горизонте 12 месяцев выплаты могут достичь 90–110 руб. на бумагу, что соответствует 8–11% дивдоходности. В пользу выплат играет благоприятная конъюнктура на рынке СПГ.

Не является индивидуальной инвестиционной рекомендацией.

Источник: БКС

Вам могут быть также интересны статьи:

- В какие акции инвестировать в 2023 году? Топ-13 акций от «Тинькофф Инвестиций»

- В какие акции инвестировать в 2023 году? Топ-5 перспективных акций от «Финама»