Отказ в выплате по ОСАГО

Наличие полиса ОСАГО выступает обязательным условием для передвижения за рулем транспортного средства. Но оформление страховки далеко не всегда означает возможность получить страховую выплату. Несмотря на жесткое законодательное регулирование вопроса, многие автостраховщики пытаются под разными предлогами уклониться от исполнения профессиональных обязанностей. В результате страховая компания принимает решение об отказе в выплате по ОСАГО. Рассмотрим подробные ответы на весьма актуальные вопросы о том, как избежать такого развития событий и что делать в подобной ситуации автовладельцу.

Какие причины отказа в выплате по ОСАГО в 2021 году законны?

Различные дорожно-транспортные происшествия случаются довольно часто. Они сопровождаются множеством неудобств для участников, начиная с серьезных моральных издержек и заканчивая существенными финансовыми расходами. Нередко дополнительной проблемой становится отказ в выплате страхового возмещения по ОСАГО, полученный потерпевшей стороной от автостраховщика. В некоторых случаях последний затягивает совершение платежа или предлагает компенсировать явно заниженную сумму. В каждой из ситуаций от автовладельца требуется не только знание собственных прав, но и умение их отстаивать.

Другим способом решения проблемы становится обращение к грамотному автоюристу, способному предоставить как исчерпывающие консультации по рассматриваемому вопросу, так и предпринять необходимые для защиты прав автовладельца действия. Важно понимать, что единственной законной причиной отказа в страховой выплате по ОСАГО выступает невыполнение страхователем обязанностей, предусмотренных действующим договором с автостраховщиком.

В качестве примера можно привести отсутствие пролонгации полиса ОСАГО по истечении срока действия документа. Еще одна подобная ситуация – наличие просрочек по выплатам страховых взносов.

Важно. Самый простой способ избежать проблем с получением страхового возмещения по обязательному автострахованию – это четкое соблюдение положений договора, заключенного со страховой компанией. Такой подход позволит в полной мере задействовать предусмотренные законодательством механизмы защиты прав страхователя.

Профессиональные услуги автоюриста по оформлению полиса ОСАГО и получения страхового возмещения. Первая консультация, в том числе – дистанционная – предоставляется бесплатно.

Отказ выплаты по ОСАГО при ДТП

Рассмотрение темы будет неполным, если вести речь исключительно о пострадавшей в ДТП стороне. Но нередко отказа страховщика по ОСАГО в выплате страхового возмещения касается виновника дорожно-транспортного происшествия. В обоих случаях типичными причинами для подобного решения страховой компании становятся такие:

-

пребывание водителя в состоянии наркотического или алкогольного опьянения;

-

отсутствие водительских прав подходящей категории;

-

уклонение виновной стороны от ответственности посредством оставления места дорожно-транспортного происшествия;

-

отсутствие лица, управлявшего автомобилем в момент ДТП, в полисе ОСАГО.

Любое из указанных обстоятельств требует документального доказательства. Поэтому автовладелец должен получить отказ, зафиксированный письменно, после чего обратиться за квалифицированной помощью к автоюристу. Нередко анализ юридической ситуации со стороны последнего показывает, что интересы автовладельца могут быть с высокой вероятностью защищены с применением предусмотренных законодательством и описанных в следующих разделах статьи способов.

Важно. Одним из основных аргументов в пользу собственника автомобиля становится тот факт, что страховка ОСАГО покрывает любое преднамеренное нанесение вреда машине, вне зависимости от обстоятельств конкретного дела.

Распространённые незаконные причины отказа

Практика показывает, что отказ страховой компании от ремонта или возмещения ущерба по ОСАГО может быть как законным, так и неправомерным. Для получения более объективного представления о вариантах возможного развития событий имеет смысл рассмотреть несколько наиболее частых ситуаций.

-

Виновник аварии скрылся с места ДТП. Основанием для отказа в выплате со стороны страховой компании в этом случае становится отсутствие виновной стороны. Но даже если нарушитель не указан в справке о дорожно-транспортном происшествии, практически всегда он устанавливается позднее. А потому отрицательное решение страховой компании является незаконным – возмещение должно быть выплачено пострадавшей стороне в соответствии с условиями полиса ОСАГО. Если виновник все-таки не был установлен, отказ автостраховщика становится обоснованным.

-

Отзыв лицензии у автостраховщика виновной стороны. Отечественный рынок страхования отличается высокой волатильностью. А потому подобные решения регулятора в лице Центробанка сложно назвать редкими. Но отсутствие лицензии не относится к числу законных причин для отказа в выплате страхового возмещения. Более того, действует процедура, по которой автостраховщик имеет возможность компенсировать понесенные расходы посредством обращения в РСА.

-

Получение страховки лицом, которое не является владельцем транспортного средства. В подобной ситуации право на получение компенсации имеет исключительно собственник, например, арендодатель в случае, когда машина повреждена по вине арендатора.

-

Отсутствие диагностической карты. Частая причина для отказа в выплате страхового возмещения, которая является незаконной. Действующая правовая база никак не увязывает наличие диагностической карты транспортного средства с выплатами по ОСАГО.

Приведенный перечень типовых спорных ситуаций, касающихся страхового возмещения по полисам обязательного автострахования, сложно назвать исчерпывающим. А потому самостоятельно разобраться в юридических нюансах конкретного случая удается далеко не всегда. Намного проще и правильнее при возникновении проблем с получением страховки обращаться к профессионалам, способным эффективно защитить законные интересы автовладельца.

Комплекс юридических услуг по оформлению полиса ОСАГО и получению страхового возмещения в рамках обязательного автострахования. Доступные цены и оперативная правовая поддержка. Большой опыт успешного решения проблем клиентов.

Срок для подачи претензии

Обязательным условием для успешного оспаривания отказа в выплате по ОСАГО со стороны страховой компании становится четкое соблюдение сроков его обжалования, установленных законодательством. Важно досконально соблюдать правильный порядок действий, предпринимаемых при отрицательном решении автостраховщика. Он выглядит следующим образом:

-

Получение отказа от страховой компании, выраженного в форме официального документа. В нем указывается мотивировка подобных действий автостраховщика, необходимая для аргументации позиции автовладельца. На рассмотрение заявления о выплате страховой компенсации отводится 20 дней.

-

Проведение независимой экспертизы, заключение которой становится еще одним доводом в пользу страхователя. При этом особое внимание уделяется квалификации и репутации эксперта, привлекаемого к делу.

-

Направление в адрес страховой компании претензии. Допускается по истечении 20 дней, о которых шла речь в первом пункте списка. Необходимость досудебной попытки урегулирования спорных вопросов установлена действующим законодательством как обязательное условие для последующего обращения с исковым заявлением в суд.

-

Обращение к финансовому уполномоченному. Такая возможность предоставлена клиентам страховых компаний с июня 2019 года после внесения в текст №40-ФЗ (датируется 25.04.2002) новой статьи 16.1. Подробнее процедура подачи жалобы финансовому омбудсмену описана ниже.

-

Обращение в контролирующие органы. К числу последних относятся РСА и регулятор страхового рынка в лице Центробанка России. У каждого из них достаточно рычагов для воздействия на любую страховую компанию. Главное – подтвердить обоснованность позиции страхователя документальными доказательствами.

-

Подача искового заявления в суд. Последний способ защиты законных прав автовладельца при получении отказа в страховой выплате по ОСАГО. Используется в том случае, если перечисленные выше действия не привели к положительному результату.

Важно. Действующее в России законодательство предоставляет в распоряжение автовладельца большое количество эффективных и действенных механизмов для защиты прав. Но для их полноценного практического использования требуется наличие профессиональных юридических знаний и опыта участия в подобных разбирательствах. А потому имеет смысл прибегнуть к услугам грамотного автоюриста.

Услуги профессионального автоюриста на выгодных для клиентов условиях. Оперативность в сочетании с доступным уровнем расценок. Гарантия эффективного использования всех законных способов защиты интересов доверителя.

Страховая отказала в выплате — что делать?

Приведенная выше пошаговая инструкция действий при получении отказа в страховом возмещении по ОСАГО требует ряда дополнительных пояснений. Они касаются нескольких принципиально важных юридических моментов, на которые требуется обратить особое внимание.

Независимая экспертиза

Ее проведение не является обязательным требованием для оспаривания действий автостраховщика. Но наличие экспертного заключения, подтверждающего обоснованность позиции автовладельца, нередко становится основанием для успешного досудебного урегулирования спорной ситуации.

Специалисты страховой компании прекрасно понимают, что положительные для страхователя результаты экспертизы – трасологической, оценочной или любой другой – с высокой долей вероятности означают аналогичное решение контролирующих или судебных органов. А потому нести дальнейшие расходы на разбирательство в суде или другие подобные мероприятия попросту не стоит, так как они также будут взысканы автовладельцем.

Заявление о разногласиях в СК

Введение нового института для обжалования действий страховой компании в лице финансового уполномоченного не освобождает от необходимости получать письменный отказ в выплате компенсации. Если автостраховщик не отвечает на заявление автовладельца, последний должен подождать 20 дней, после чего получает право на подачу претензии или другие действия, предусмотренные актуальной редакцией отечественного законодательства.

Обращение к финансовому уполномоченному

Такой способ решения возникшей конфликтной ситуации предоставляет страхователю несколько важных преимуществ. Наиболее значимыми из них выступают такие:

-

обязательность решения омбудсмена для участников страхового рынка. По сути, оно приравнивается к судебному вердикту и оспаривается аналогичным образом;

-

оперативность рассмотрения жалобы – срок принятия решения не превышает 15 рабочих дней (он может быть продлен в случае необходимости проведения дополнительной экспертизы);

-

разные варианты подачи жалобы, включая самый простой и удобный – дистанционно на официальном сайте финансового омбудсмена.

Обращаемся в суд

Подача искового заявления производится до истечения 30 дней с момента вступления в действие решения финансового омбудсмена. Несоблюдение срока становится основанием для отказа принятия иска к рассмотрению.

Участие в судебном разбирательстве требует существенных расходов – как денежных, так и временных. А потому прибегать к этому способу решения проблем следует только в случае твердой уверенности в обоснованности претензий к страховой компании. Для получения объективного представления о перспективах дела требуется обязательная консультация грамотного и опытного юриста.

Потерпевший не всегда бывает удовлетворен результатами получения возмещения по ущербу, полученному в результате ДТП. Он может обратиться в страховую компанию для урегулирования вопроса и получения дополнительной выплаты по соглашению сторон. Если страховщик отказывается принять во внимание доводы клиента, последний составляет официальную претензию и направляет ее страховщику. Он должен точно знать, какой срок рассмотрения претензии по ОСАГО, что он может предпринять, если СК не удовлетворила его заявление.

Сроки ответа страховой на претензию по ОСАГО

Какие компенсации можно требовать

Как правильно написать досудебную претензию

Сроки ответа страховой на претензию по ОСАГО

Страховая компания обязана ответить в течение 10 календарных дней. В расчет не принимаются нерабочие и праздничные дни.

По результатам рассмотрения претензии страховщик может ее удовлетворить полностью или частично, либо отказать.

Когда надо оформлять претензию:

- Если установленное время на выплату компенсации прошло, а она не поступила;

- Полученная компенсация ниже фактического ущерба;

- Если страховщик отказывает в выплатах.

Возможные причины задержки ответа

Причиной задержки рассмотрения заявления может быть не предоставление потерпевшим всех необходимых документов. В этом случае страховая компания затребует дополнительный перечень и срок будет считаться с момента их получения.

Какие компенсации можно требовать

Потерпевший может быть не удовлетворен величиной денежного возмещения и требовать доплаты.

Если возмещение было предоставлено ремонтом транспортного средства, основанием для подачи требования могут быть следующие факты:

- Ремонт выполнен некачественно;

- Устранены не все поломки;

- В период гарантийных обязательств авто сломалось;

- Несоблюдение срока передачи отремонтированного транспортного средства.

Можно потребовать денежную компенсацию или отправку авто на повторный ремонт в другое СТО.

Как правильно написать досудебную претензию

Чтобы вам не вернули претензию в связи с указанием не всех данных, лучше воспользоваться официальным бланком, который можно получить в представительстве или скачать с сайта СК.

Какие данные должны быть в претензии обязательно:

- Реквизиты ответчика;

- Данные потерпевшего;

- Перечень претензий с объяснением причин несогласия;

- Выражение несогласия с величиной компенсации;

- На основании каких законодательных актов выставлена претензия;

- Реквизиты для перечисления средств;

- Перечень прилагаемых документов.

Чтобы получить положительный результат, нужно приложить максимальное количество доказательств того, что выплаты занижены.

Кроме основных документов, которые предоставлялись при подаче заявления на возмещение, можете приложить:

- Результат оценки независимой экспертизы;

- Подтверждение дополнительных расходов;

- Документы, подтверждающие расходы на лечение.

Как направить претензию

Лучше представить претензию в двух экземплярах в представительство компании, чтобы уполномоченный сотрудник на экземпляре клиента поставил дату принятия. В этом случае срок ее рассмотрения начнется уже со следующего рабочего дня.

Если представительства СК нет в вашем городе, отправьте документы заказным письмом с уведомлением. Срок будет считаться с момента получения письма страховщиком.

Что говорит закон

Срок рассмотрения претензии по ОСАГО установлен в ст. 16.1 ФЗ N 40 от 25.04.2002. Статья определяет, в каком случае потерпевший может подать претензию страховщику, в какой срок она должна быть рассмотрена, какая предусматривается неустойка за несоблюдение сроков.

По закону, если потерпевший не согласен с тем, как страховщик выполнил свои обязательства, он может подать претензию. К ней должны быть приложены документы, которые обосновывают требование. Срок рассмотрения заявления установлен в 10 календарных дней за исключением нерабочих или праздничных, с момента принятия заявления страховщиком.

В 2021 году срок рассмотрения претензии по ОСАГО не изменялся.

Ответы на вопросы

|

В какой срок будут произведены выплаты по ОСАГО? |

В течение 20 дней после поступления полного пакета документов |

|

Какие санкции применяются к страховой компании при несоблюдении срока рассмотрения претензии? |

Может быть начислена неустойка. |

|

С какого дня будет начисляться неустойка? |

Со следующего дня, после истечения 10-дневного срока. |

Подведем итоги

Претензия является способом досудебного урегулирования споров по ОСАГО.

Претензия должна быть рассмотрена в течение 10 дней.

При удовлетворении пострадавшему может быть выплачена дополнительная денежная компенсация или автомобиль будет направлен на дополнительный ремонт.

Если страховая компания отказала удовлетворить требования, пострадавший может обращаться в суд.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Почему вообще так происходит, почему пострадавшему выплачивают меньше, чем ему нужно для ремонта автомобиля. И самое главное — что делать, если не устраивает сумма страховой выплаты. Об этом — на Бробанк.ру.

-

Почему страховая занижает выплаты

-

Как происходит расчет страховой выплаты

-

Откуда берется занижение цены

-

Что делать, если не устраивает сумма выплаты по ОСАГО после ДТП

Почему страховая занижает выплаты

На практике почти во всех случаях пострадавшие получают меньше, чем нужно. Если это выплата наличными, то ее не хватает на необходимый ремонт. Если выбран ремонт, сервис может указать на необходимость доплаты. И так случается повсеместно. Но небезосновательно.

При расчете положенной выплаты учитывается износ транспортного средства, его деталей. И это самый главный фактор, из-за которого рассчитанная сумма страхового возмещения неприятно удивляет автовладельца.

То есть, если ваше авто выпущено в 2010 году, то износ деталей явно будет большим, и вы давно не тратились на их замену. После ремонта вы получаете новые детали, и вроде как частично должны оплатить их из своих средств, так как ранее установленные и поврежденные были изношены.

По закону максимальное занижение за износ — 50%, оно рассчитывается по специальной утвержденной формуле.

Кроме того, заниженная выплата по ОСАГО может быть результатом следующих особенностей ее расчета:

- если говорить объективно, то осмотр авто представителем страховщика сложно назвать экспертизой. Поэтому часто встречаются погрешности, осмотр неглубокий, много чего упускается из вида;

- заниженная стоимость деталей при расчете страхового возмещения. Цена берется из специального, утвержденного законом каталога. И часто эта стоимость ниже, чем реальная рыночная.

А еще есть “экспертная погрешность”, которая позволяет страховщикам законно занижать положенную выплату на 10%. И естественно, компании этим пользуются. Одно накладывается на другое, и пострадавший автовладелец получает меньше денег, чем ему реально нужно для ремонта машины.

Как происходит расчет страховой выплаты

Вообще, сумма определяется не просто так, а на основании методики расчета и определения размера расходов на ремонт авто после ДТП. Это регулирует положение Центрального Банка РФ №755-П.

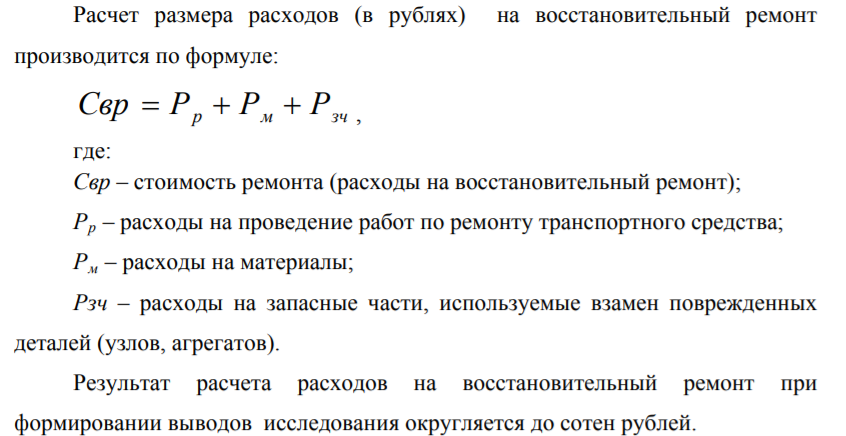

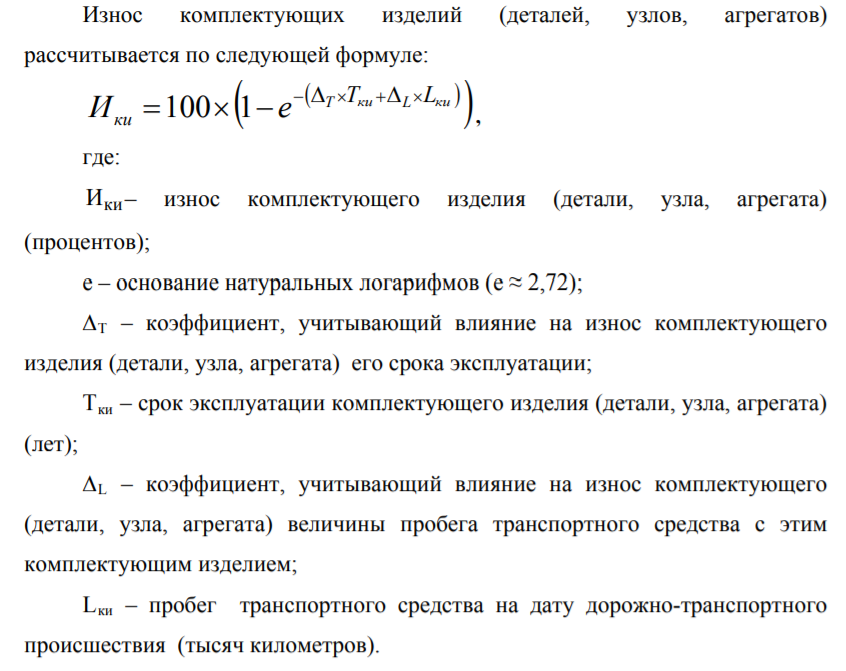

На деле простому человеку практически нереально изучить этот документ и определить, сколько ему положено по закону, не занижает ли страховая выплату. Например, вот формула расходов на восстановительный ремонт:

Формула расчета износа:

Если потерпевший выбирает не денежную компенсацию, а ремонт, в расчет идут трудозатраты работников сервиса:

Более того, при расчете играет роль регион пользования автомобилем, срок эксплуатации транспортного средства, объем механических повреждений. Есть даже отдельная формула для определения износа шин, предусмотрен отдельный порядок расчета при полной гибели ТС.

Важный момент расчета — стоимость запчастей, которая регулируется Главой 7 указанного выше положения Центрального Банка. В каждом регионе формируются свои справочники, делается выборка запчасти, устанавливается ее средняя цена.

Самое интересное, в справочники включаются не только розничные, но и оптовые цены. И понятно, что при выведении средней цены она будет не в пользу пострадавшего. Хоть и оговаривается, что оптовые цены учитываются с наценкой, но вряд ли с реальной рыночной.

В интернете можно найти калькуляторы, которые якобы считают положенную по ОСАГО выплату. Но на них не стоит полагаться, эти программы не учитывают регион и стоимость запчастей, которая может постоянно меняться. Не нужно слепо верить таким программам.

Запросить среднюю цену запчастей, материалов и нормочасов можно на сайте РСА →

Откуда берется занижение цены

Вообще, сначала нужно объективно оценить ситуацию. Если у вас старое авто, скорее всего, к нему применен большой коэффициент износа, который может достигать 50%. Но, конечно, если машина относительно новая, а сумма сильно занижена, нужно разбираться.

Откуда может взяться занижение цены:

- Машина далеко не новая, имеет высокую степень износа.

- Погрешности эксперта, который недооценил повреждения.

- Учтены цены на запчасти из установленного реестра, которые ниже реальных.

- Законна погрешность 10%, примененная страховщиком. И можно не сомневаться, что он ее применил.

С первым пунктом спорить бесполезно. Есть закон, есть утверждена формула. В подавляющем числе случаев причиной маленькой выплаты по КАСКО или ОСАГО является плохая экспертиза. Действительно, она редко бывает качественной, осмотр быстрый и поверхностный.

Что делать, если не устраивает сумма выплаты по ОСАГО после ДТП

В течение 20 дней после подачи заявления страховая компания проводит экспертизу транспортного средства, делает на ее основании расчет положенной суммы и переводит ее автовладельцу. Если вас не устраивает сумма выплаты по ОСАГО, нужно сразу приступать к действиям.

Что делать, если не устроила сумма выплаты по страховке:

- Обратиться к страховой компании и попросить предоставить вам детали экспертизы, на основе которой проводился расчет. На этом этапе нужно определить, почему назначили так мало.

- Изучите представленные материалы. Если вы видите, что ущерб недооценен, нужно подать страховщику заявление о несогласии с установленной суммой. Бланк можно скачать с сайта компании и заполнить дома. Если отправляете заказным письмом или приносите лично, ответ на заявление дается в течение 30 дней. Многие компании принимают претензии на электронную почту и рассматривают их 15 дней.

- В большинстве случаев требуется проведение независимой экспертизы, которую оплачивает потерпевший. Если правда окажется на его стороне, страховщик обязан возместить затраты.

- Управляющий в течение 18 дней дает ответ. Если требуется еще одна экспертиза, срок увеличивается еще на 10 дней. Если получен отказ, дается его обоснование. Если ответ снова вас не устраивает, можете идти в суд. Если ответ положительный, ваши претензии обоснованы, с заключением управляющего вы идете в суд.

- Дальше все зависит от решения суда. Если он встанет на вашу сторону, то кроме недоплаченной суммы вы можете также затребовать пени (сразу указываете в иске) в размере 1% в день от неоплаченной суммы, начиная с 20-го дня.

После получения ответа на претензию, если он не в вашу пользу, нужно взять этот ответ, приложить к нему отчет независимой экспертизы и обратиться к финансовому омбудсмену.

Обратиться к финансовому омбудсмену по ОСАГО можно через онлайн-приемную, вход в которую выполняется через Госуслуги.

С недавнего времени обращение к омбудсмену по этому вопросу — обязательная часть. Только после его оценки ситуации можно идти в суд.

Так что, если вы не согласны с оценкой страховой компании, в 2021 нужно сначала написать претензию страховщику, после провести оценку повреждений, написать обращение к омбудсмену и только после этого писать исковое заявление в суд.

Обратите внимание, что если ваши требования не будут удовлетворены, суд встанет на сторону страховой компании, вы понесете потери на независимой экспертизе. Поэтому инициируйте дело только в том случае, если максимально уверены, что страховая компания занижает выплату. Причем делайте собственную оценку ситуации объективно с учетом того, как именно страховая рассчитывает выплату.

Частые вопросы

Что делать если не устраивает выплата по ОСАГО?

Для начала обратитесь к страховщику, запросите детали экспертизы. На их основании составляйте претензию, проводите независимую оценку и обращайтесь к финансовому омбудсмену. Только после выполнения всех шагов идите в суд.

Я не согласен с оценкой страховой, ущерб больше 400000. Что делать?

По закону за повреждение транспортного средства страховая компания может заплатить максимально 400 000 рублей. Если реальный ущерб больше, оставшуюся часть вы должны взыскивать с виновника ДТП в добровольном порядке или через суд.

В какой суд обращаться, если страховая занижает выплату по ОСАГО?

Если сумма иска меньше 50 000 — к мировому судье. Если больше — в районный суд.

Можно ли сразу обратиться в суд, если не согласен с выплатой по ОСАГО?

Нет, сначала нужно направить претензию страховой компании и получить на нее ответ. После обратиться к омбудсмену и получить его заключение. И только после этого можно идти в суд.

Сколько времени занимает разбирательство?

Единых сроков нет. Если пройти все этапы вплоть до суда, все займет 3-4 месяца.

Комментарии: 8

(введена Федеральным законом от 21.07.2014 N 223-ФЗ)

Перспективы и риски арбитражных споров и споров в суде общей юрисдикции. Ситуации, связанные со ст. 16.1

1. До предъявления к страховщику иска, содержащего требование об осуществлении страхового возмещения, потерпевший обязан обратиться к страховщику с заявлением, содержащим требование о страховом возмещении или прямом возмещении убытков, с приложенными к нему документами, предусмотренными правилами обязательного страхования.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

При наличии разногласий между потерпевшим, не являющимся потребителем финансовых услуг, определенным в соответствии с Федеральным законом «Об уполномоченном по правам потребителей финансовых услуг», и страховщиком относительно исполнения последним своих обязательств по договору обязательного страхования до предъявления к страховщику иска, вытекающего из неисполнения или ненадлежащего исполнения им обязательств по договору обязательного страхования, несогласия указанного в настоящем абзаце потерпевшего с размером осуществленной страховщиком страховой выплаты, несоблюдения станцией технического обслуживания срока передачи указанному в настоящем абзаце потерпевшему отремонтированного транспортного средства, нарушения иных обязательств по проведению восстановительного ремонта транспортного средства указанный в настоящем абзаце потерпевший направляет страховщику претензию с документами, приложенными к ней и обосновывающими требование потерпевшего, которая подлежит рассмотрению страховщиком в течение десяти календарных дней, за исключением нерабочих праздничных дней, со дня поступления. В течение указанного срока страховщик обязан удовлетворить выраженное потерпевшим требование о надлежащем исполнении обязательств по договору обязательного страхования или направить мотивированный отказ в удовлетворении такого требования.

(в ред. Федеральных законов от 23.06.2016 N 214-ФЗ, от 28.03.2017 N 49-ФЗ, от 04.06.2018 N 133-ФЗ)

(см. текст в предыдущей редакции)

При наличии разногласий между потерпевшим, являющимся потребителем финансовых услуг, определенным в соответствии с Федеральным законом «Об уполномоченном по правам потребителей финансовых услуг», и страховщиком относительно исполнения последним своих обязательств по договору обязательного страхования до предъявления к страховщику иска, вытекающего из неисполнения или ненадлежащего исполнения им обязательств по договору обязательного страхования, несогласия указанного в настоящем абзаце потерпевшего с размером осуществленной страховщиком страховой выплаты, несоблюдения станцией технического обслуживания срока передачи указанному в настоящем абзаце потерпевшему отремонтированного транспортного средства, нарушения иных обязательств по проведению восстановительного ремонта транспортного средства указанный в настоящем абзаце потерпевший должен направить страховщику письменное заявление, а страховщик обязан рассмотреть его в порядке, установленном Федеральным законом «Об уполномоченном по правам потребителей финансовых услуг».

(абзац введен Федеральным законом от 04.06.2018 N 133-ФЗ)

2. Связанные с неисполнением или ненадлежащим исполнением страховщиком обязательств по договору обязательного страхования права и законные интересы физических лиц, являющихся потерпевшими или страхователями, подлежат защите в соответствии с Законом Российской Федерации от 7 февраля 1992 года N 2300-1 «О защите прав потребителей» в части, не урегулированной настоящим Федеральным законом. Надлежащим исполнением страховщиком своих обязательств по договору обязательного страхования признается осуществление страховой выплаты или выдача отремонтированного транспортного средства в порядке и в сроки, которые установлены настоящим Федеральным законом, а также исполнение вступившего в силу решения уполномоченного по правам потребителей финансовых услуг в соответствии с Федеральным законом «Об уполномоченном по правам потребителей финансовых услуг» в порядке и в сроки, которые установлены указанным решением.

(в ред. Федерального закона от 04.06.2018 N 133-ФЗ)

(см. текст в предыдущей редакции)

Началом периода просрочки для целей расчета неустойки (пени) в соответствии с Законом Российской Федерации от 7 февраля 1992 года N 2300-1 «О защите прав потребителей» является день, следующий за днем истечения срока, предусмотренного для надлежащего исполнения страховщиком своих обязательств.

(абзац введен Федеральным законом от 04.06.2018 N 133-ФЗ)

3. При удовлетворении судом требований потерпевшего — физического лица об осуществлении страховой выплаты суд взыскивает со страховщика за неисполнение в добровольном порядке требований потерпевшего штраф в размере пятидесяти процентов от разницы между совокупным размером страховой выплаты, определенной судом, и размером страховой выплаты, осуществленной страховщиком в добровольном порядке.

Страховщик освобождается от уплаты штрафа, предусмотренного абзацем первым настоящего пункта, в случае исполнения страховщиком вступившего в силу решения уполномоченного по правам потребителей финансовых услуг в соответствии с Федеральным законом «Об уполномоченном по правам потребителей финансовых услуг» в порядке и в сроки, которые установлены указанным решением.

(абзац введен Федеральным законом от 04.06.2018 N 133-ФЗ)

4. При несоблюдении срока возврата страховой премии или ее части в случае досрочного прекращения договора обязательного страхования в соответствии с пунктом 4 статьи 10 настоящего Федерального закона страховщик уплачивает страхователю — физическому лицу неустойку (пеню) в размере одного процента от подлежащей возврату страховой премии или ее части за каждый день просрочки, но не более размера подлежащей возврату страховой премии или ее части.

(п. 4 в ред. Федерального закона от 25.05.2020 N 161-ФЗ)

(см. текст в предыдущей редакции)

5. Страховщик освобождается от обязанности уплаты неустойки (пени), суммы финансовой санкции и (или) штрафа, если обязательства страховщика были исполнены в порядке и в сроки, которые установлены настоящим Федеральным законом, Федеральным законом «Об уполномоченном по правам потребителей финансовых услуг», а также если страховщик докажет, что нарушение сроков произошло вследствие непреодолимой силы или по вине потерпевшего.

(в ред. Федерального закона от 04.06.2018 N 133-ФЗ)

(см. текст в предыдущей редакции)

6. Общий размер неустойки (пени), суммы финансовой санкции, которые подлежат выплате потерпевшему — физическому лицу, не может превышать размер страховой суммы по виду причиненного вреда, установленный настоящим Федеральным законом.

7. Со страховщика не могут быть взысканы не предусмотренные настоящим Федеральным законом и связанные с заключением, изменением, исполнением и (или) прекращением договоров обязательного страхования неустойка (пеня), сумма финансовой санкции, штраф.

8. Ответственность за исполнение обязательств по договору обязательного страхования, заключенному страховым агентом или страховым брокером, несет страховщик.

28 августа 2018 года Ирина Ложкина* на своем «Ниссан Тиида» попала в ДТП, виновником аварии признали второго участника. Так как он застрахован в АО «ГСК «Югория», за возмещением пострадавшая обратилась в эту компанию, заявление она отправила 26 сентября. Спустя несколько дней ее автомобиль осмотрел эксперт «Югории», ремонт он оценил в 84 600 руб. Выплатить страховку компания должна была в течение 20 дней с момента обращения водителя, то есть до 16 октября 2018 года. За день до истечения срока «Югория» отправила по почте направление на ремонт машины. Адресат его не получил, поэтому его вернули из-за истечения срока хранения.

С этого момента прошло около месяца и женщина обратилась к независимому эксперту, при этом уведомила страховую. 15 ноября автовладелица поучила заключение, что стоимость ремонта авто составляет 190 500 руб. Собственница машины направила акционерному обществу претензию, попросила выплатить ей эту сумму, а не направлять в сервис. Но ей отказали, так как по такому случаю перечисление денег не предусмотрено. В ответе на претензию страховая отметила, что уже отправляла женщине письмо с направлением на ремонт.

Страховая заплатит

Тогда Ложкина обратилась с иском в суд, ссылаясь на то, что страховая компания не выдала ей в срок направление на ремонт. Она просила взыскать сумму на восстановление иномарки, неустойку, компенсировать моральный вред и судебные расходы — всего почти 630 000 руб.

Чтобы оценить причиненные машине повреждения суд назначил автотехническую экспертизу. Согласно заключению восстановление машины обойдется в 184 300 рублей. Тогда истица уточнила свои требования и за ремонт попросила перечислить на 6 200 руб. меньше, как и «насчитал» судебный эксперт, но оплатить еще и экспертизу (25 000 руб.), то есть всего 648 000 руб.

На это ответчик заявил, что направлял Ложкиной направление на ремонт. Копию документа страховая компания приобщила к материалам дела. Первая инстанция отметила, что представленное «Югорией» направление не подписано истцом. В бумаге нет информации о том, сколько продлится ремонт и в какую сумму его оценили. Суду компания не представила доказательств, что направление владельца пострадавшей машины действительно получала.

Славянский городской суд Краснодарского края отметил, что «Югория» пропустила установленный срок на страховое возмещение. Согласно ч. 21 ст. 12 Закона об ОСАГО («Порядок осуществления страхового возмещения причиненного потерпевшему вреда») компания рассматривает заявления о выплате в течение 20 дней с даты получения. За это время она должна либо перечислить деньги на восстановление машины, либо направить ее на ремонт, либо отказать в выплате страховки. Фактически водитель письмо с направлением на ремонт не получила, следовательно ответчик не выполнил требование о его выдаче в 20-дневный срок.

Первая инстанция обратилась к постановлению Пленума ВС №58 от 26 декабря 2017 года, которое разрешает потерпевшим взыскивать средства со страховой деньги через суд, если она нарушает свои обязательства по выдаче направления на ремонт. Суд удовлетворил иск Ложкиной частично, взыскал с акционерного общества в ее пользу почти 620 000 руб., уменьшив размер компенсации за моральный вред и сумму на представителя (дело № 2-351/2019).

Апелляция с такой позицией согласилась, но снизила сумму неустойку с 300 000 до 170 000 руб. Краснодарский краевой суд указал, что согласно ст. 333 ГК («Уменьшение неустойки») сумма должна быть соразмерна с последствиями нарушенного обязательства. Всего в пользу Ложкиной взыскали около 490 000 руб. (дело № 33-29545/19). Кассация решение оставила без изменений. Тогда «Югория» пожаловалась в Верховный суд. А

Успел в «последний вагон»

Дело рассмотрела тройка под председательством Сергея Асташова. Коллегия указала, что нижестоящие инстанции не учли, что у страховой компании для выплаты или направления на ремонт было 20 дней — до 16 октября 2018 года (так как Ложкина обратилась с заявлением 26 сентября). И «Югория» направила по почте направление на ремонт машины до истечения этого срока, 15 октября. Из отчета об отслеживании следует, что оно было доставлено, но Ложкина его не получила, поэтому 19 ноября вернулось отправителю. ВС отметил, что сообщение считается доставленным, если оно поступило адресату, даже когда тот с ним не ознакомился по своим причинам.

Отправка направления на ремонт по почте в 20-дневный срок со момента принятия заявления от потерпевшего, свидетельствует о надлежащем исполнении страховой компанией своей обязанности, решил ВС

Тем более, отметила тройка, согласно материалам дела компания предупредила Ложкину о подготовленном направлении на ремонт в ответе на претензию.

Верховный суд не согласился и с позицией нижестоящих инстанций, что представленную копию направления на ремонт нельзя принять во внимание при разрешении спора. В ней, как указывает коллегия, указан сервис, который займется восстановлением машины и срок (не больше 30 дней), а так же сумма расходов на ремонт — 84 600 руб. Этих сведений, решила тройка, вполне достаточно. Поэтому коллегия по гражданским делам отменила решение нижестоящих инстанций и направила дело на пересмотр в апелляцию, там спор пока не рассмотрели (дело №18-КГ20-52-К4).

В деле Ложкиной ВС формально подошёл к вопросу, считает Александра Стирманова из АБ

Федеральный рейтинг.

группа

Банкротство (споры mid market)

группа

Частный капитал

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

группа

Разрешение споров в судах общей юрисдикции

группа

Семейное и наследственное право

группа

Трудовое и миграционное право (включая споры)

1место

По выручке на юриста

18-20место

По количеству юристов

3место

По выручке

Профайл компании

. Отменяя решения нижестоящих судов коллегия пришла к выводу, что фактически со стороны страховой компании нарушений нет, поскольку закон не ограничивает форму передачи направления на ремонт путём личной передачи. Отправка по почте не противоречит закону.

Фактически отправка письма практически в последний день срока, направлено на затягивание начала ремонта. После направления корреспонденции по почте страховая не заботилась, дошло ли оно до адресата.

Александра Стирманова, адвокат АБ

Федеральный рейтинг.

группа

Банкротство (споры mid market)

группа

Частный капитал

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

группа

Разрешение споров в судах общей юрисдикции

группа

Семейное и наследственное право

группа

Трудовое и миграционное право (включая споры)

1место

По выручке на юриста

18-20место

По количеству юристов

3место

По выручке

Профайл компании

Стирманова считает, что нужно законодательно урегулировать порядок направления в адрес потерпевшего направления на ремонт. Разрешить возможность почтового направления только, если не удалось направление на ремонт вручить лично потерпевшему, полагает эксперт.

*- имена и фамилии участников спора изменены редакцией.

Потерпевший вправе требовать с виновника ДТП возмещения вреда в размере, превышающем выплату по ОСАГО, при условии предоставления надлежащих доказательств того, что размер фактически понесенного им ущерба превышает сумму полученного страхового возмещения.

Страховые споры по ОСАГО

Страховые споры по ОСАГО это споры в силу недобросовестности страховых компаний, нарушающие закон и страховании, пытающиеся уйти от ответственности и обязательств, ввиду того, что многие владельцы транспортных средств мыслят в сторону правового нигилизма, поэтому не станут защищать свои права выгодоприобретателя и не будут обращаться в суд с исковым заявлением о взыскании страхового возмещения по полису обязательного страхования автогражданской ответственности.

По ОСАГО – истцом может выступать исключительно владелец транспортного средства. Данные положения можно обойти, например, при помощи договора цессии.

Справочно:

- Как взыскать ОСАГО.

- Адвокат по осаго в Москве.

В качестве ответчика в спорах, связанных с выплатой страхового возмещения, выступает страховщик, поскольку в соответствии с условиями договора страхования именно страховщик берет на себя обязанность возместить страхователю понесенные им убытки при наступлении страхового случая (ст. 929 ГК РФ).

Обратиться в суд с требованием о взыскании страховой выплаты по договору ОСАГО вправе только собственник транспортного средства.

Лица, использующие транспортное средство на других основаниях (например, на основании доверенности или договора аренды), правом обращения в суд с таким требованием не обладают (п. 9 Обзора практики рассмотрения судами дел, связанных с обязательным страхованием гражданской ответственности владельцев транспортных средств, утв. Президиумом Верховного Суда РФ 22.06.2016).

Необходимо иметь в виду, что при переходе права собственности, права хозяйственного ведения или оперативного управления на транспортное средство от страхователя к иному лицу новый владелец обязан застраховать свою гражданскую ответственность. Незаключение новым владельцем договора ОСАГО лишает его права обращаться за выплатой страховой суммы к страховщику, застраховавшему гражданскую ответственность предыдущего владельца (п. 6 Обзора практики рассмотрения судами дел, связанных с обязательным страхованием гражданской ответственности владельцев транспортных средств, утв. Президиумом Верховного Суда РФ 22.06.2016).

Если требование о возмещении ущерба было предъявлено страховщику, застраховавшему ответственность потерпевшего (прямое возмещение убытков), следует помнить, что в этом случае страховщик не вправе ссылаться на то, что не является по делу надлежащим ответчиком (абз. 15 ст. 1 Федерального закона от 25.04.2002 № 40-ФЗ, Апелляционное определение Московского городского суда от 16.03.2016 по делу № 33-3985/2016). Более того, в определенных случаях потерпевший обязан обращаться за страховым возмещением исключительно в свою страховую компанию.

Речь идет о безальтернативном прямом возмещении убытков (при условии, что в ДТП участвовало не более двух транспортных средств, оба водителя застрахованы по ОСАГО, повреждены только участвовавшие в ДТП автомобили (люди и иное имущество не пострадали)).

При несоблюдении хотя бы одного из указанных условий потерпевшему следует обращаться к страховщику виновника ДТП (п. 1 ст. 14.1 Федерального закона от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»).

Срок рассмотрения заявления о выплате страховки

В соответствии с абзацами первым и вторым п. 2 ст. 13 Федерального закона от 25 апреля 2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (далее – Закон об ОСАГО) в редакции, действовавшей до 1 сентября 2014 г., страховщик рассматривает заявление потерпевшего о страховой выплате и предусмотренные правилами обязательного страхования приложенные к нему документы в течение 30 дней со дня их получения. В течение указанного срока страховщик обязан произвести страховую выплату потер

Страховщик за каждый день просрочки уплачивает потерпевшему неустойку (пени) в размере 19 одной семьдесят пятой ставки рефинансирования Центрального банка Российской Федерации, действующей на день, когда страховщик должен был исполнить эту обязанность, от установленной ст. 7 названного федерального закона страховой суммы по виду возмещения вреда каждому потерпевшему

Срок исковой давности по ОСАГО

Срок исковой давности по делам о взыскании страхового возмещения по договору ОСАГО, в силу п. 2 ст. 966 ГК РФ, составляет 3 года. По данной категории споров срок исковой давности начинает течь со дня наступления страхового случая, то есть с момента ДТП.

Причины отказов в выплате по ОСАГО

1. Страховая компания отказывается от выплаты при угоне автомобиля

Обоснованием отказа может служить длящийся процесс внутреннего расследования. Причина невыплаты страховщиком вовсе может не озвучиваться, надеясь на то, что страхователь не будет обращаться в суд с иском. При отзыве лицензии или банкротстве страховой компании выплата также не будет произведена.

2.Нарушен срок для обращения в страховую компанию

Существует конкретный срок для уведомления страховой компании о факте страхового случая. При нарушении этого срока, страховщик может отказаться выплачивать ущерб.Но в этом случае, Вы можете обратиться в суд, так как нарушение Вами срока уведомления страховой компании зачастую не является основанием отказа.Страховщику придется доказать, что это помешало ему установить факт страхового случая или оказало влияние на степень риска ответственности.

3. Отказ в случае повреждения ТС действиями третьих лиц

При повреждении автомобиля в результате действий третьих лиц, Вам следует обратиться в правоохранительные органы для получения справки, что ущерб является для Вас значительным, просите установить виновных лиц и привлечь их к ответственности. Если данные действия не будут произведены, то страховщик не сможет предъявить требование к виновным лицам в порядке регресса, а как следствие, откажет Вам в выплате. От Вас может быть затребовано подтверждение значительности размера ущерба.

Следует отметить, что повреждения автомобиля действиями третьих лиц может не входить в перечень страховых случаев.

По риску «ущерб», даже при не установлении виновника причинения автомобилю повреждений, у вас есть право на компенсацию.

4. Другие основания для отказа по выплате страхового возмещения по КАСКО

- автомобилем управлял лишенный права управления водитель,

- автомобиль не проходил техосмотр, при обжаловании отказа следует доказать связь между ДТП и ТО,

- не полный пакет документов,

- незаконное управление ТС.

Что делать если сумма возмещения не покрывает понесенные затраты на ремонт

Согласно «Единой методике определения размера расходов на восстановительный ремонт», страховые компании возмещают пострадавшим стоимость поврежденных деталей их автомобилей, правда, с учетом износа.

Взыскать сверх сумм определенных по данной методики со страховщика не возможно, но можно взыскать с виновника в рамах судебного разбирательства.

В частности, Федеральный закон об ОСАГО не исключает распространения действия общих норм Гражданского кодекса об обязательствах лица, причинившего вред, на возмещение ущерба пострадавшим в ДТП. Поэтому при недостаточности страховой выплаты на покрытие ущерба потерпевший вправе рассчитывать на восполнение образовавшейся разницы, но не от страховщиков, а за счет виновного лица, путем предъявления к нему соответствующего требования.

Верховный суд высказался по данному вопросу, что в постановлении Пленума ВС от 23 июня 2015 года № 25 судам были даны разъяснения, согласно которым в состав реального ущерба можно включать расходы на восстановление автомобиля, если для этого понадобились новые материалы. Однако судебная практика пошла по другому пути, и размер выплаты ущерба страховщиком или причинителем вреда стали определять только в соответствии с Единой методикой. Конституционный суд признал данное толкование конституционным.

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

Подпишитесь на соцсети

Публикуем обзор статьи, как только она выходит. Отдельно информируем о важных изменениях закона.

Если страховая компания отказала в выплате, или вы получили меньше, чем положено, обратитесь в суд. Но сначала обязательно направьте страховщику досудебную претензию.

Важно! Направляя досудебную претензию по ОСАГО, используйте дополнительные рычаги воздействия на страховую компанию.

Обратиться можно:

- в Российский союз автостраховщиков (подать жалобу);

- в Банк России (подать жалобу);

- в территориальный отдел Роспотребнадзора.

Что нужно знать о претензионном порядке, чтобы получить достойную страховую выплату и дополнительные денежные компенсации?

Зачем писать досудебную претензию по ОСАГО

С 2014 года соблюдать досудебный порядок урегулирования споров по ОСАГО — обязательно в силу закона (ст. 16.1 № 40-ФЗ). Если сразу обратиться в суд, то иск рассматривать не будут.

Поэтому пишем претензию по любому спорному вопросу. В частности, когда страховая компания:

- отказывается платить или снижает сумму страховой выплаты;

- нарушает сроки выплаты;

- выполняет некачественный ремонт;

- привлекает «своих» экспертов и оценщиков, что влияет на результаты экспертизы;

- производит неверные расчеты (коэффициента «бонус-малус», страховой суммы);

- навязывает дополнительные услуги и т. д.

Но: написать претензию — не значит просто соблюсти формальность. Если страховщик добровольно не исполнит требования, то вы, как потребитель, сможете взыскать через суд штраф в размере 50 % от суммы, назначенной к взысканию (п.6, ст. 13 Закона о защите прав потребителей № 2300).

То есть, если в вашу пользу суд назначит 100 000 рублей, то получите 150 000 рублей. Единственное, нужны будут доказательства, что вы правильно направили претензию (об этом далее).

Какие ещё компенсации можно требовать?

В досудебной претензии в страховую компанию по ОСАГО можно требовать оплаты (возмещения):

- расходов на ремонт транспортного средства;

- утраты товарной стоимости;

- услуг эвакуатора;

- услуг дорожных рабочих;

- услуг хранения поврежденного автомобиля;

- стоимости ремонта дорожных знаков, ограждений;

- доставки пострадавших в больницу;

- стоимости экспертизы,

а также других расходов, которые возникли в связи с наступлением страхового случая (п. 50 Постановления Пленума Верховного Суда № 58).

Задержка исполнения обязательств по договору ОСАГО страховой компанией компенсируется неустойкой в размере:

- 1 % от суммы положенной выплаты;

- 0,5 % от стоимости ремонта за каждый день просрочки.

Дни просрочки начинаем считать: в первом случае с 21-го дня, во втором с 31-го дня с даты, когда страховая компания получила ваше заявление о страховой выплате (проведении ремонта).

Дополнительно денежную компенсацию морального вреда и потребительский штраф 50 % вы сможете требовать только в судебном порядке.

Как правильно написать досудебную претензию по ОСАГО

Подробно о требованиях к претензии по ОСАГО говорится в п. 5.1 Главы 5 Положения Банка России № 431-П.

Досудебная претензия в страховую по ОСАГО должна включать:

- наименование и адрес компании страховщика;

- ФИО, адрес, реквизиты банковского счета потерпевшего (выгодоприобретателя);

- подробные требования к страховщику со ссылками на законодательные нормы и доказательства из списка приложений;

- ФИО отправителя, должность (если претензию направляет юр. лицо), подпись;

- список приложений.

Все ваши права и требования должны быть подкреплены доказательствами. К претензии нужно приложить оригиналы или заверенные копии: паспорта заявителя, документа о праве собственности на автомобиль (ПТС), полиса ОСАГО. экспертного заключения и т. д.

Важно! Главное, ничего не упустить, иначе страховая компания проигнорирует претензию, а суд посчитает досудебный порядок несоблюдённым и откажет во взыскании потребительского штрафа 50 % от суммы, назначенной к взысканию в вашу пользу.

Если вам нужна помощь, мы поможем правильно написать претензию по ОСАГО и собрать все необходимые документы (доказательства).

Как направить?

Направить претензию можно любым способом, если он позволяет подтвердить доставку. Самый надежный вариант — заказным письмом с описью вложения и уведомлением о вручении.

Можно отнести лично в офис страховой компании.

Не обязательно обращаться именно в то отделение, где оформляли договор. Обратитесь в ближайший к вам, но предоставьте сведения о предыдущих обращениях (п. 22 ПП № 58).

Обязательно проследите, чтобы отметку о принятии поставило уполномоченное лицо. Если это не директор, попросите предъявить доверенность на право получения входящих документов.

Претензию можно направить по e-mail, если такая возможность подробно прописана в договоре. Например, претензию в Росгосстрах можно направить на e-mail: dp@rgs.ru.

Важно! Доказать, что сообщение было направлено и доставлено, должен отправитель (п.67 Постановления Пленума ВС № 25).

Верховный суд в одном из дел по ОСАГО признал досудебный порядок несоблюденным, хотя истец направлял претензию по адресу, указанному в ЕГРЮЛ. Почта России направила письмо назад отправителю через 9 дней со дня его поступления на почту, ещё до того, как истек срок хранения письма (30 дней). А еще через месяц его получил истец. Доказательств, что страховая уклонялась от получения корреспонденции, истец суду не предоставил.

Сколько ждать ответ?

Если в течение 10 дней с момента получения претензии страховщиком выплаты не поступили на ваш счет, можно обращаться в суд.

Но в целом лучше подождать месяц: пока письмо дойдет, пока его получат (до 30 дней срок хранения корреспонденции — отслеживайте движение письма на сайте Почты России по трек-номеру), потом 10 дней на ответ и 3-5 (иногда больше) дней на доставку письма от страховой компании.

Если отнесете лично, то подождите 10 дней, и можно идти за ответом.

Письменный отказ, частичная выплата, игнорирование претензии — всё это повод обратиться в суд за защитой своих прав и взыскания всех положенных денежных компенсаций.