Глоссарий

Investor

|

Инвестор

Инвестором является любое физическое или юридическое лицо (например, фирма или паевой инвестиционный фонд), вкладывающее собственные, заемные или иные привлеченные средства с целью последующего получения прибыли.

Для достижения целей существует широкий спектр инвестиционных инструментов: акции, облигации, товары, паевые инвестиционные фонды, биржевые фонды (ETF), опционы, фьючерсы, иностранная валюта, золото, серебро, недвижимость и т.д. Инвесторов можно отличить от трейдеров тем, что они занимают долгосрочные стратегические позиции в компаниях или проектах.

Всех присутствующих на рынке инвесторов можно разделить на две основные группы -институциональные и частные (неинституциональные или розничные) инвесторы

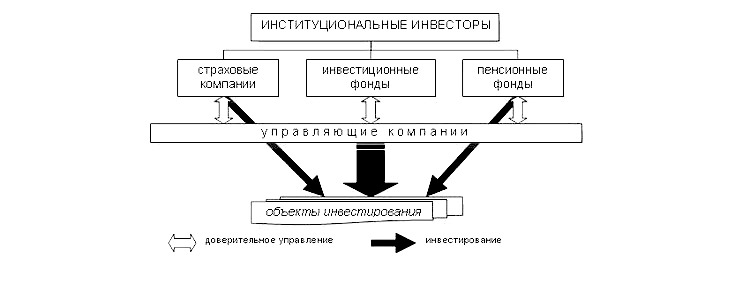

Институциональный инвестор (англ. institutional investor) — юридическое лицо, выступающее в роли держателя денежных средств (в виде взносов, паев) и осуществляющее их вложение в ценные бумаги, недвижимое имущество (в том числе права на недвижимое имущество) с целью извлечения прибыли. К институциональным инвесторам относятся инвестиционные фонды, пенсионные фонды, страховые организации, кредитные союзы (банки). Часто институциональные инвесторы могут накапливать и объединять деньги от нескольких более мелких инвесторов (физических лиц и/или фирм) для осуществления более крупных инвестиций. Из-за этого институциональные инвесторы часто имеют гораздо большую рыночную власть и влияние на рынки, чем индивидуальные розничные инвесторы.

Частные инвесторы обычно являются физическими лицами, которые самостоятельно занимаются выбором инвестиционного инструмента и вкладывают в него имеющийся капитал. В большинстве случаев, прибыль от вложений для частных инвесторов не является основным источником дохода.

На финансовых рынках существуют некоторые активы, сделки по которым проходят только с участием квалифицированных инвесторов. Критерии признания инвестора квалифицированным в каждой отдельной стране могут различаться. Квалифицированный инвестор сознаёт и принимает на себя ответственность за проведение наиболее рискованных операции на фондовом рынке.

Термины из этой же категории

Показать все

Скрыть

Финансовый рынок – это сложная экосистема, состоящая из большого количества разнообразных компонентов. Он естественно также включает широкий круг участников на обоих концах спектра. И скопившиеся там инвесторы в этом плане не исключение.

Так же, как есть индивидуальные инвесторы, на финансовом рынке также есть значительная группа под названием институциональные инвесторы. Эта категория инвесторов играет важную роль на финансовом рынке в силу их отличительных особенностей как участников рынка.

Что такое институциональный инвестор?

Это может быть любая организация или компания, которая объединяет средства из нескольких источников – индивидуальных инвесторов или других лиц – и инвестирует их в различные рыночные ценные бумаги от их имени. Другими словами, институциональные инвесторы – это те участники рынка, которые собирают чужие средства для покупки и продажи ценных бумаг, таких как акции, облигации, форекс, иностранные контракты и т. д.

Обычно они торгуют большими пакетами ценных бумаг. Таким образом, институциональные инвесторы имеют значительный вес в этой области, и их часто называют китами фондовых рынков. Примером институционального инвестора могут быть паевые инвестиционные фонды.

Рынок воспринимает эту категорию инвесторов как более осведомленных и хорошо знакомых с методами работы на финансовых рынках. И такое восприятие остается неизменным, поскольку они обладают не только специализированными знаниями, но и аналитическими ресурсами, которые недоступны обычному инвестору. По этой причине институциональные инвесторы также подпадают под менее защитные правила.

Различные типы институциональных инвесторов

Как упоминалось ранее, любая организация, собирающая средства из ряда источников для покупки и продажи ценных бумаг, является институциональным инвестором. При таком понимании на рынке существует пять типов институциональных инвесторов.

Паевые инвестиционные фонды

Это самый популярный вид в этой категории. Паевые инвестиционные фонды (ПИФ) – это механизмы, облегчающие инвестирование в различные ценные бумаги с привлечением капитала от нескольких инвесторов, как индивидуальных, так и иных.

Другими словами, многочисленные организации инвестируют свой капитал, который объединяется и, в свою очередь, инвестируется в пакет ценных бумаг, называемый паевыми фондами. Квалифицированные управляющие фондами работают с каждым ПИФ.

Таким образом, люди с ограниченным пониманием динамики фондового рынка могут полагаться на этот инструмент для мобилизации своего располагаемого дохода. Почти каждый паевой инвестиционный фонд включает в себя набор ликвидных ценных бумаг. Таким образом, участники могут в любой момент отозвать свои инвестиции.

Более того, ценные бумаги, инвестируемые через ПИФ, обычно относятся к нескольким отраслям или типам. Он разработан для сведения к минимуму риска потери капитала.

Хедж-фонды

Еще один популярный инструмент в понимании институционального инвестора – хедж-фонд. Его лучше всего можно охарактеризовать как инвестиционное партнерство, в котором деньги, полученные от участников, объединяются для инвестирования в ценные бумаги. Здесь есть управляющий фондом, которого называют генеральным партнером, и группа инвесторов, называемая партнерами с ограниченной ответственностью.

Его характеристики в некоторой степени соответствуют паевым инвестиционным фондам, поскольку они предназначены для снижения риска и увеличения доходности за счет разнообразного портфеля.

Однако хедж-фонды отличаются более агрессивной инвестиционной политикой, а также более эксклюзивны по сравнению с ПИФ. Поэтому они также считаются более рискованными. Естественно, отдача здесь еще более существенная.

Страховые компании

Страховые компании являются крупными институциональными инвесторами. Эти учреждения используют премию, которую они получают от страхователей, для инвестирования в ценные бумаги. Поскольку сумма премий значительна, их вложения также значительны. Возвраты, которые страховые компании получают от торговли, используются для оплаты претензий.

Эндаумент-фонды

Эндаумент-фонды создаются фондами, в которых административный/исполнительный орган использует средства для своих целей. Обычно эти фонды создаются школами, университетами, больницами, благотворительными организациями и т. д.

Здесь инвестиции обычно действуют как франшиза для инвестора. Эти фонды устроены таким образом, что принципал остается неизменным, а контролирующая организация использует инвестиционный доход для финансирования своей деятельности.

Пенсионные фонды

Пенсионные фонды также являются популярной формой институциональных инвесторов. В пенсионные фонды могут инвестировать как работодатель, так и работник. Накопленный капитал идет на покупку различных видов ценных бумаг.

Есть два вида пенсионных фондов:

- Где пенсионер получает фиксированную сумму вне зависимости от состояния фонда.

- Где пенсионер получает доход на основе результатов деятельности фонда.

Помимо этих пяти типов, коммерческие банки также считаются институциональными инвесторами.

Влияние институциональных инвесторов

Институциональные инвесторы по самой своей природе обладают значительным влиянием на финансовых рынках. Они перемещают огромные позиции, как короткие, так и длинные, которые составляют значительную часть транзакций на биржах.

Таким образом, их операции оказывают заметное влияние на динамику спроса и предложения ценных бумаг. Естественно, отсюда следует, что они влияют и на цены различных ценных бумаг.

Из-за своего авторитета некоторые люди также пытаются подражать деятельности институционального инвестора в надежде имитировать их успех, однако эксперты по инвестициям этого не советуют.

Чем отличаются институциональные инвесторы от индивидуальных?

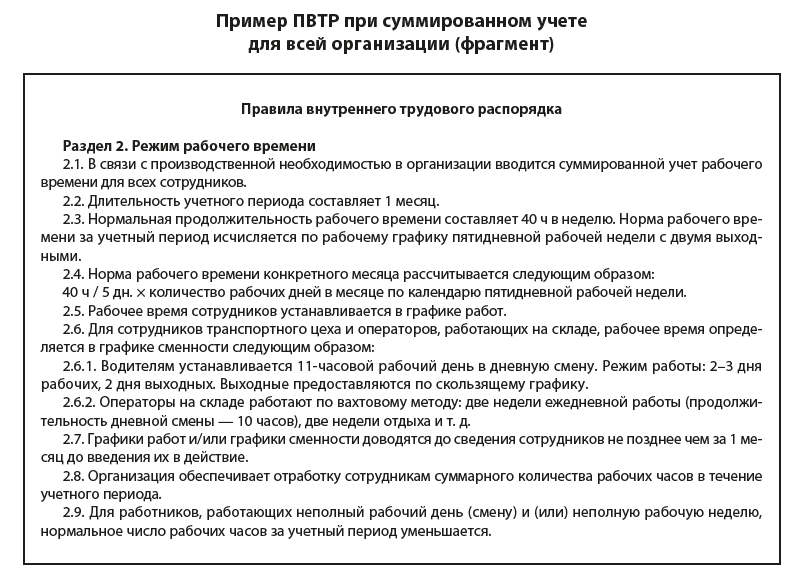

В следующей таблице показаны различия между этими двумя категориями инвесторов.

| Параметры | Институциональный инвестор | Частный инвестор |

| Определение | Любая организация или лицо, осуществляющее операции с ценными бумагами в больших объемах от имени других лиц. | Лицо, которое занимается ценными бумагами через брокерские фирмы или других посредников. |

| Сфера применения | Институциональные инвесторы могут иметь дело с ценными бумагами и рынками всех видов. | Конкретные рынки, такие как форвардные рынки и свопы, недоступны для розничных инвесторов. |

| Влияние | Эта категория инвесторов может влиять на спрос и предложение ценных бумаг. | Розничные инвесторы не обладают индивидуальным влиянием на прямое движение цен. |

Каковы достоинства институциональных инвесторов?

- Они являются значительными источниками капитала для публичных организаций.

- Институциональные инвесторы предоставляют физическим лицам средства для мобилизации их капитала.

- Они обладают специальными знаниями рынка и различными аналитическими ресурсами, которые позволяют им повысить доходность и снизить риски для своих членов.

Каковы недостатки институциональных инвесторов?

- Они владеют значительными пакетами акций публичных компаний. Если они решат изменить свою позицию, это может привести к банкротству компаний.

Институциональные инвесторы составляют жизненно важную часть финансовых рынков. Поэтому их часто называют маркетмейкерами. Они торгуют большими объемами из-за количества привлеченных инвесторов. Более того, институциональные инвесторы редко вкладывают свой собственный капитал, а вместо этого принимают инвестиционные решения за участников.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Активное участие на финансовых рынках

и объем инвестируемых средств позволяет

определить страховые компании как

важнейших институциональных инвесторов.

Привлеченные с помощью страхования

денежные средства могут существенно

влиять на развитие экономики страны в

целом.

Инвестиционная деятельность страховых

компаний основывается на размещении

временно свободных собственных и

привлеченных средств. Помимо собственных

средств, главным источником инвестиций

являются страховые резервы, формируемые

страховыми компаниями при осуществлении

страховой деятельности, потребность в

создании которых определяется

вероятностным характером страхуемых

событий и неопределенностью величины

и момента наступления ущерба. Страховые

резервы являются основным источником

инвестиций, а страхование жизни

закладывает их долгосрочную перспективу.

Инвестиционная деятельность страховых

компаний регулируется со стороны

государства основанная на использовании,

как временно свободного собственного

капитала, так и страховых резервов и

осуществляется через нормативно

закрепленные требования по размещению

собственных средств, страховых резервов

и финансирование и резерва предупредительных

мероприятий. Под размещением страховых

резервов подразумеваются активы,

принимаемые в покрытие их обеспечения.

Все нормативно установленные ограничения

и лимиты обеспечивают безопасность и

необходимый уровень финансовой

стабильности страховых компаний.

Принимаемые в покрытие страховых

резервов активы должны обладать

следующими свойствами: диверсифицированности,

возвратности, прибыльности, ликвидности

и надежности.

Степень влияния инвестиционной

деятельности страхового сектора

экономики на развитие национальной

экономики определяются количественными

и качественными характеристиками

инвестиционного потенциала страховых

компаний. Количественно инвестиционный

капитал страховой компании может

выражаться конкретной суммой собственного

капитала, привлеченного и заемного

капитала, используемые как источники

инвестиций. Основными факторами,

определяющими потенциал инвестиционной

деятельности страхового сектора

экономики, являются: объем и структура

рынка страхования, эффективность

государственного контроля, капитализация

и концентрация страхового рынка, развитие

фондового рынки и наличие надежных

финансовых инструментов, стабильность

экономического развития, эффективность

финансового планирования, уровень

собственных средств страховщика,

внедрение новых видов страхования,

наличие профессиональных кадров.

Значима на национальном уровне роль

страхования в стимулировании

производственной и деловой активности.

Так как при возникновении в функционировании

экономических субъектов неблагоприятных

обстоятельств природного, техногенного,

или финансового характера с помощью

страхования покрываются потери, и

осуществляется восстановление ранее

достигнутого уровня деятельности и

финансовых результатов. Ограничивается

сфера распространения ущерба, не

допускается ее воздействие на другие

экономические субъекты. Страхование

локализует первичный ущерб при наступлении

страхового события на микроуровне, тем

самым обеспечивается непрерывность

воспроизводственного процесса на

макроуровне.

На макроуровне при оптимальном развитии

страхования государство освобождается

от ряда расходов, в частности, тех,

которые могут быть обеспечены страховой

защитой по обязательной или добровольной

форме. В отсутствие или сжатом развитии

страхования государство вынуждено

покрывать часть потерь экономических

субъектов и граждан. Можно констатировать

прямой интерес государства в

расширении страхования на макроуровне.

Макро и микроэкономические отношения

взаимосвязаны и взаимозависимы. Примером

таких взаимосвязей служит страхование.

Так, катастрофические последствия

стихийных бедствий или техногенных

аварий затрагивают экономическую

систему на макроуровне. Негативные

результаты деятельности крупного

индустриального объекта приводит к

последствиям национального масштаба

в экономике. Отмеченные явления нарушают

макроэкономическое равновесие в

обществе.

Конкретное физическое или юридическое

лицо, заключая договор страхования,

приобретает на микроуровне возможность

снижения степени рисков. Их реализация

может привести к возникновению убытков,

непокрываемых за счет резервов и

сбережений. Заключение договора

страхования свидетельствует о трансфере

риска. Следовательно, на микроуровне

значение страхования состоит в уменьшении

риска и обеспечении экономической

безопасности участников. Риски становятся

калькулируемыми, определяемыми в

стоимостном выражении. Их размер

формирует страховую премию, относимую

на издержки и включаемую в цену товара.

Действительно, потери от пожара, аварии

на конкретном предприятии, нанесение

ущерба финансово-хозяйственной

деятельности ограничиваются

микроэкономическими отношениями.

Наступление страхового события обязывает

страховую организацию компенсировать

экономические последствия нанесенного

ущерба. Посредством страхования

осуществляется восстановление исходного

материально-финансового положения

предприятия. Соответственно, восстановление

производственно-технологического цикла

за счет страхового возмещение содействует

решению микроэкономических проблем.

Прямое участие в покрытии ущербов на

макро и микроэкономическом уровне

осуществляется посредством

страхования. Страхование на

микроэкономическом уровне предоставляет

гарантии, необходимые для жизни частных

домашних хозяйств и деятельности

отдельных предприятий. В масштабах все

экономики страхование способствует

беспрепятственной реализации процесса

общественного воспроизводства.

Научное обоснование и представление

сущностных характеристик страхования

на микро и макроуровнях должно

сопровождаться представлением основ

и важнейших сторон формирования страховой

защиты имущественных и социальных

интересов экономических субъектов и

граждан. Страхование занимает важное

место в совокупной системе макро и

микроэкономических отношений и должно

стать макроэкономическим стабилизатором

национальной экономики.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Институциональные инвесторы: что это, виды, влияние

Финансовый рынок – это сложная экосистема, состоящая из большого количества разнообразных компонентов. Он естественно также включает широкий круг участников на обоих концах спектра. И скопившиеся там инвесторы в этом плане не исключение.

Так же, как есть индивидуальные инвесторы, на финансовом рынке также есть значительная группа под названием институциональные инвесторы. Эта категория инвесторов играет важную роль на финансовом рынке в силу их отличительных особенностей как участников рынка.

Что такое институциональный инвестор?

Это может быть любая организация или компания, которая объединяет средства из нескольких источников – индивидуальных инвесторов или других лиц – и инвестирует их в различные рыночные ценные бумаги от их имени. Другими словами, институциональные инвесторы – это те участники рынка, которые собирают чужие средства для покупки и продажи ценных бумаг, таких как акции, облигации, форекс, иностранные контракты и т. д.

Обычно они торгуют большими пакетами ценных бумаг. Таким образом, институциональные инвесторы имеют значительный вес в этой области, и их часто называют китами фондовых рынков. Примером институционального инвестора могут быть паевые инвестиционные фонды.

Рынок воспринимает эту категорию инвесторов как более осведомленных и хорошо знакомых с методами работы на финансовых рынках. И такое восприятие остается неизменным, поскольку они обладают не только специализированными знаниями, но и аналитическими ресурсами, которые недоступны обычному инвестору. По этой причине институциональные инвесторы также подпадают под менее защитные правила.

Различные типы институциональных инвесторов

Как упоминалось ранее, любая организация, собирающая средства из ряда источников для покупки и продажи ценных бумаг, является институциональным инвестором. При таком понимании на рынке существует пять типов институциональных инвесторов.

Паевые инвестиционные фонды

Это самый популярный вид в этой категории. Паевые инвестиционные фонды (ПИФ) – это механизмы, облегчающие инвестирование в различные ценные бумаги с привлечением капитала от нескольких инвесторов, как индивидуальных, так и иных.

Другими словами, многочисленные организации инвестируют свой капитал, который объединяется и, в свою очередь, инвестируется в пакет ценных бумаг, называемый паевыми фондами. Квалифицированные управляющие фондами работают с каждым ПИФ.

Таким образом, люди с ограниченным пониманием динамики фондового рынка могут полагаться на этот инструмент для мобилизации своего располагаемого дохода. Почти каждый паевой инвестиционный фонд включает в себя набор ликвидных ценных бумаг. Таким образом, участники могут в любой момент отозвать свои инвестиции.

Более того, ценные бумаги, инвестируемые через ПИФ, обычно относятся к нескольким отраслям или типам. Он разработан для сведения к минимуму риска потери капитала.

Хедж-фонды

Еще один популярный инструмент в понимании институционального инвестора – хедж-фонд. Его лучше всего можно охарактеризовать как инвестиционное партнерство, в котором деньги, полученные от участников, объединяются для инвестирования в ценные бумаги. Здесь есть управляющий фондом, которого называют генеральным партнером, и группа инвесторов, называемая партнерами с ограниченной ответственностью.

Его характеристики в некоторой степени соответствуют паевым инвестиционным фондам, поскольку они предназначены для снижения риска и увеличения доходности за счет разнообразного портфеля.

Однако хедж-фонды отличаются более агрессивной инвестиционной политикой, а также более эксклюзивны по сравнению с ПИФ. Поэтому они также считаются более рискованными. Естественно, отдача здесь еще более существенная.

Страховые компании

Страховые компании являются крупными институциональными инвесторами. Эти учреждения используют премию, которую они получают от страхователей, для инвестирования в ценные бумаги. Поскольку сумма премий значительна, их вложения также значительны. Возвраты, которые страховые компании получают от торговли, используются для оплаты претензий.

Эндаумент-фонды

Эндаумент-фонды создаются фондами, в которых административный/исполнительный орган использует средства для своих целей. Обычно эти фонды создаются школами, университетами, больницами, благотворительными организациями и т. д.

Здесь инвестиции обычно действуют как франшиза для инвестора. Эти фонды устроены таким образом, что принципал остается неизменным, а контролирующая организация использует инвестиционный доход для финансирования своей деятельности.

Пенсионные фонды

Пенсионные фонды также являются популярной формой институциональных инвесторов. В пенсионные фонды могут инвестировать как работодатель, так и работник. Накопленный капитал идет на покупку различных видов ценных бумаг.

Есть два вида пенсионных фондов:

Помимо этих пяти типов, коммерческие банки также считаются институциональными инвесторами.

Влияние институциональных инвесторов

Институциональные инвесторы по самой своей природе обладают значительным влиянием на финансовых рынках. Они перемещают огромные позиции, как короткие, так и длинные, которые составляют значительную часть транзакций на биржах.

Таким образом, их операции оказывают заметное влияние на динамику спроса и предложения ценных бумаг. Естественно, отсюда следует, что они влияют и на цены различных ценных бумаг.

Из-за своего авторитета некоторые люди также пытаются подражать деятельности институционального инвестора в надежде имитировать их успех, однако эксперты по инвестициям этого не советуют.

Чем отличаются институциональные инвесторы от индивидуальных?

В следующей таблице показаны различия между этими двумя категориями инвесторов.

| Параметры | Институциональный инвестор | Частный инвестор |

| Определение | Любая организация или лицо, осуществляющее операции с ценными бумагами в больших объемах от имени других лиц. | Лицо, которое занимается ценными бумагами через брокерские фирмы или других посредников. |

| Сфера применения | Институциональные инвесторы могут иметь дело с ценными бумагами и рынками всех видов. | Конкретные рынки, такие как форвардные рынки и свопы, недоступны для розничных инвесторов. |

| Влияние | Эта категория инвесторов может влиять на спрос и предложение ценных бумаг. | Розничные инвесторы не обладают индивидуальным влиянием на прямое движение цен. |

Каковы достоинства институциональных инвесторов?

Каковы недостатки институциональных инвесторов?

Институциональные инвесторы составляют жизненно важную часть финансовых рынков. Поэтому их часто называют маркетмейкерами. Они торгуют большими объемами из-за количества привлеченных инвесторов. Более того, институциональные инвесторы редко вкладывают свой собственный капитал, а вместо этого принимают инвестиционные решения за участников.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Источник

Кто такие институциональные инвесторы и как они влияют на фондовый рынок

Состав участников торгов на финансовых рынках весьма разнообразен. Наряду с частными розничными инвесторами здесь работают юридические лица, стремящиеся выгодно разместить собственные или привлеченные средства, инвестиционные компании, представители государственных структур и т. д. Есть в этом списке и особо выдающаяся группа, проводящая сделки в огромных объемах. Речь идет о тех, кто в зарубежной практике получил название институциональных инвесторов.

Институциональный инвестор: понятие

Термином «институциональный инвестор» (в английском варианте – institutional investor) принято обозначать компании или их объединения, аккумулирующие средства более мелких участников с целью извлечения прибыли за счет инвестирования на финансовых рынках. Главное их отличие – размеры инвестиционного капитала и объемы сделок, которые превышают возможности практически любых других участников торгов. В результате они получают определенные преференции при выполнении торговых операций и оплате комиссий посредников.

Интересный факт! Несмотря на существенный приток частных инвесторов, который сегодня наблюдается во всем мире, роль институциональных, как и их доля на рынке, только растет. Так, например, по некоторым данным, именно эти инвесторы сегодня обеспечивают более 50 % ежегодного оборота ценных бумаг на фондовом рынке США.

В названии «институциональный инвестор» для определения «институциональный» подходят оба толкования. С одной стороны, такая организация имеет полное право называться общественным экономическим институтом, поскольку реально объединяет людей (инвесторов) с целью выполнения некоторых функций (получения прибыли). С другой, такое название четко подчеркивает, что эти инвесторы имеют достаточно высокий, признанный всеми участниками торгов статус.

В число институциональных инвесторов входят:

На заметку! Зачастую в определении термина «институциональный инвестор» упоминают, что такая компания или объединение относится к небанковским. Это не совсем корректно – инвестиционные банки или инвестиционные подразделения широкопрофильных коммерческих банков вполне могут стать институциональными инвесторами. Главное – они соответствуют основным признакам этой категории – объединяют средства клиентов, накапливают их в достаточно большом объеме и инвестируют с целью получения дохода.

При этом институциональных инвесторов можно классифицировать по нескольким признакам:

Деятельность институциональных инвесторов

Основные функции, которые выполняет институциональный инвестор:

Как правило, реализуются эти функции за счет вложений средств клиентов в следующие активы:

Теоретически такие инвесторы могут работать практически с любым вариантом инвестиций. Однако для них действуют некоторые ограничения на законодательном уровне. Они, а также погоня за ликвидностью активов приводят к тому, что основная деятельность институциональных инвесторов сосредоточена не во вложениях в реальные секторы, а в торговлю на финансовых рынках и получение прибыли от спекулятивных операций.

При этом частным розничным инвесторам и небольшим компаниям (а в случае с хедж-фондами – и владельцам крупных капиталов) выгоднее работать через таких участников рынка, благодаря:

Есть в сотрудничестве с ними и некоторые подводные камни, главный из которых – невозможность (в большинстве случаев) для клиента влиять на принятие решений об инвестировании.

Роль институциональных инвесторов в торгах

Капиталы, находящиеся в собственности институциональных инвесторов, позволяют им заключать сделки с объемами, которые могут существенно влиять на рыночные цены активов. Однако крупные игроки на практике не стремятся к столь явным воздействиям по нескольким причинам:

Поэтому институциональные инвесторы в большинстве случаев применяют особые стратегии, позволяющие маскировать сделки больших объемов. Кроме того, они могут воспользоваться возможностью вести блочные торги, ордера по которым не отображаются в книге заявок и стакане, а попадают только в ленту, и то с задержкой.

Таким образом, злонамеренные действия институциональных инвесторов против «толпы» мелких, направленные на разорение последних, по большей части оказываются плодом больного воображения инвесторов-неудачников. Естественно, в арсенале крупных игроков есть несколько стратегий, направленных на получение суммарной лучшей цены по сделке, разбитой на множество мелких. При необходимости большой капитал может и подтолкнуть рынок в нужную для извлечения прибыли сторону. Однако в подавляющем большинстве случаев сделки институциональных инвесторов остаются без последствий для рынка и основной массы участников торгов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Киты рынка: кто такие институциональные инвесторы

На фондовых рынках обитают самые разные животные. Среди тех, кто зарабатывает на росте или падении стоимости, — быки и медведи. А среди тех, кто торгует вслед за толпой, — хомяки. Но есть на биржах и особо крупные игроки с невероятными капиталами. Таких финансистов иногда называют китами, и в основном к таким относятся институциональные инвесторы. Финтолк объясняет, кто это такие и какую роль они играют на финансовых рынках.

Кто такие институциональные инвесторы

Институциональные инвесторы — это организации, в распоряжении которых находятся огромные суммы денег и которые зарабатывают на инвестициях. Денежных средств у них так много, что фактически институциональные инвесторы являются богатейшими игроками на фондовых рынках. Эти фантастические капиталы формируются за счет взносов простых граждан. Многие люди отдают свободные деньги в доверительное управление и рассчитывают получать пассивный доход за счет прибыли от финансовых операций. Для этого они заключают договор с институциональным инвестором, где указано, в какой срок и сколько будет возвращено денег.

С прибыли институциональные инвесторы берут свой процент. Проще говоря, они являются финансовыми посредниками между вами и биржей. Но, в отличие от других посредников — брокеров, дающих доступ на фондовый рынок, институциональные инвесторы еще и сами проводят за вас все финансовые операции.

Для наглядности приведем пример.

Павел работает менеджером. Его зарплата составляет 30 000 рублей. Он достаточно экономный человек и может откладывать какие-то средства. Павел скопил 250 000 рублей. Ему хочется приумножить свои сбережения. С этой целью он начинает рассматривать варианты: банковский депозит, облигации, акции. Подумав, он решает отдать деньги в доверительное управление институциональному инвестору. Павел считает, что подобные инвестиции принесут больше денег, чем депозит или облигации. А разбираться в движении акций на фондовом рынке самостоятельно у Павла нет времени.

Александра Базак, независимый финансовый советник:

— Проще говоря, институциональные инвесторы — это юрлица, состоящие из нескольких организаций, выступающих в роли посредника между разными игроками фондового рынка. Такой инвестор вкладывает средства в приобретение, например, акций и получает стабильную прибыль. То есть более крупный инвестор собирает большие суммы денег, что позволяет совершать торговые операции в особо крупных размерах. Такие сделки не может осуществить физическое лицо или предприниматель по причине отсутствия достаточных сумм.

В США есть такое понятие, как квалифицированный институциональный инвестор. Это компании, под управлением которых находится как минимум 100 млн долларов. А еще они не обязаны регистрировать свои операции в SEC.

На фондовых рынках встречаются разные институциональные инвесторы.

Типы институциональных инвесторов

Чаще всего стратегия институциональных инвесторов диверсифицирована (то есть вложения идут в большое количество инструментов: акции, недвижимость, ОФЗ и так далее). Правда, есть и другие инвесторы, которых можно отнести к институциональным.

Николай Неплюев, член совета директоров ПАО «Тольяттиазот»:

— Среди институциональных инвесторов принято выделять банки, пенсионные фонды, страховые компании, различные паевые инвестфонды, хедж- и эндаумент-фонды. На рынке институциональные инвесторы воспринимаются в качестве хорошо осведомлённых, опытных специалистов по вкладам, поскольку они, как правило, обладают и специализированными знаниями, и такими аналитическими ресурсами, которые недоступны обычным инвесторам.

Роль китов на рынке

Основная деятельность крупных фондов происходит на фондовой бирже. Более 50 % сделок на рынке осуществляется китами. Для таких компаний брокеры даже снижают комиссии.

Институциональные инвесторы для простых людей — это прекрасная возможность заработать. В их распоряжении находятся огромные ресурсы, недоступные рядовому гражданину. Все движения (рост и падение) инструментов осуществляются за счет финансовых китов. Не секрет, что последний всплеск в биткоине был не чем иным, как вливаниями денег с их стороны. Бывают, конечно, и исключения, как нашумевший случай с акциями GameStop. Тогда группа частных инвесторов вышла на бой с хедж-фондами и весьма в этом преуспела.

Михаил Попов, банкир, основатель Talkbank:

— Если сравнивать российских институциональных инвесторов и американских, то в первую очередь отмечается значительное количество негосударственных пенсионных фондов из США и их активное участие в разных видах инвестиций не только на фондовом рынке, но и в венчурной индустрии. Число американских хедж-фондов также значительно больше аналогичных в России. Ярким примером институционального инвестора является компания Уоррена Баффетта Berkshire Hathaway.

А какие институциональные инвесторы оказывают наибольшее влияние на фондовый рынок?

Крупные институциональные инвесторы

Институциональные инвесторы различаются по объему привлеченных денежных средств.

Так, существует большая тройка компаний: Vanguard, BlackRock и State Street Corporation. Этим гигантам финансового мира принадлежит около 40 % всех американских компаний, представленных на бирже.

Кроме того, на них приходится почти 90 % всех корпораций, входящих в индекс S&P500 (500 организаций с наибольшей рыночной капитализацией). Рассмотрим каждую из них несколько более детально.

The Vanguard Group — компания, которая была основана в 1975 году Джоном Боглом. С 1981 года удваивала активы под своим управлением почти каждые три года. Так, если в 1981 у Vanguard было 3 млрд долларов, то в 1983 уже 6 млрд, а в 1985 — 12 млрд. В начале 2021 года было объявлено, что активы компании впервые пробили отметку в 7 трлн долларов.

За 40 лет, с 1981 по 2021 годы, активы Vanguard увеличились в 2 333 раза!

Фонд осуществляет инвестиции по всему миру. Наибольшая доля приходится на США:

Одним из основных соперников Vanguard является BlackRock Inc. Это самый крупный институциональный инвестор. Под его управлением находится сейчас порядка 8,7 трлн долларов. Компания намного моложе, чем Vanguard, была основана в 1988 году. Уже к 1992 году под ее управлением было 17 млрд долларов, а в 1994 — уже 53 млрд долларов. Сейчас клиентами BlackRock являются люди из более чем 100 стран. Портфель гиганта сильно диверсифицирован. Наибольшую долю составляют акции Apple, на которые приходится 2,23 % активов.

State Street Corporation — самый древний представитель большой тройки и самый маленький. Компания была основана аж в 1792 году. Под ее управлением сейчас находится активов на 3,15 трлн долларов. В отличие от Vanguard и Blackrock, State Street является банком. Наибольшие инвестиции вкладывает в технологический сектор, там сосредоточены порядка 25 % всех активов. Наибольшую долю среди приобретений State Street занимает Microsoft — около 40 млрд долларов.

Короче, к институциональным инвесторам можно отнести вообще кого угодно с кучей денег. Хоть банки, хоть хедж-фонды, хоть страховые компании. Главные особенности «институционалов»: во-первых, сам термин пришел к нам из мира трейдинга, во-вторых, за действиями китов пристально наблюдают мелкие трейдеры и инвесторы. Считается, что компании вроде BlackRock настолько влиятельны, что если вкладывать деньги в те же финансовые активы, что и они — шансы заработать будут выше, чем при обычных инвестициях. Правда, не забывайте, что даже гуру Уолл-стрит могут ошибаться.

А вы пользуетесь услугами институциональных инвесторов? Или предпочитаете вкладывать деньги самостоятельно? Напишите об этом в комментариях.

Источник

Огромные деньги и репутация. Зачем рынку институциональные инвесторы

Важный этап развития криптовалютного рынка — приход институциональных инвесторов. Это страховые организации, банки, инвестиционные фонды и другие финансовые компании, под управлением которых находятся крупные средства.

Институциональный в данном контексте означает официальный, тот, кто уже имеет серьезный статус в обществе. Подобные фонды и компании требуют особых условий для хранения большого количества активов и правовую определенность, так как они не могут участвовать в нелегальных или полулегальных сделках.

Поэтому с приходом такого рода игроков криптовалюты словно выходят из подполья, перестают быть чем-то неизвестным и пугающим. Ну, а если подобные финансовые организации обращают внимание на определенную сферу, это означает, что она достаточно развита и безопасна.

По мнению сооснователя и главы майнинг-компании Crypto Technology Антона Собина, интерес со стороны институциональных инвесторов — важнейший показатель для индустрии. Он уверен, что криптовалютная сфера повзрослела в 2018 г., и со временем она перестанет восприниматься как мошенничество.

«Любая сфера бизнеса или технологическая инновация проходит стадию становления, после первичного анализа появляется понимание актуальности и прибыльности. Именно в этот момент сфера и начинает наполняться деньгами со стороны крупных инвесторов. Начинается гонка и борьба за новый рынок.

2018 г. можно назвать годом взросления индустрии, сумасшедшие скачки курсов прекратились, появилось регулирование, а вместе с ним и первые серьезные шаги для создания стабильного бизнеса, работающего по классическим правилам. Это, в свою очередь, поможет и дальше стабилизировать ситуацию с курсами криптовалют, привлечь как частный крупный бизнес, так и государственные инвестиции. Все это положительно скажется на криптоиндустрии, которая перестанет восприниматься как пузырь», — утверждает специалист.

Помимо доверия пользователей, институциональные инвесторы принесут в отрасль большие средства, это может положительно повлиять на цену монет. Эмиссия биткоина, например, ограничена 21 млн, поэтому предложение не вырастет, в отличии от спроса. Соответственно стоимость криптовалюты значительно увеличится, когда новые игроки начнут вливать миллиарды долларов на рынок.

Руководитель аналитического отдела Grand Capital Сергей Козловский уверен, что приход крупных инвесторов стабилизирует стоимость цифровых денег, однако произойдет это не раньше следующего года.

Институциональным инвесторам не так просто войти на подобный рынок. Им негде безопасно хранить свои активы. Поэтому крупные биржи, такие как американская Coinbase, начали разрабатывать сервисы специально для подобных игроков.

Если вопрос хранения большого количества средств при помощи американской компании может быть частично решен, то нужна надежная сеть, в которой институциональные инвесторы смогут работать со своими активами. Этим занялись биржа Bitfinex и швейцарский провайдер коммуникаций Swiss Market Synergy.

В середине июля 2018 г. они представили специальную сеть для профессиональных трейдеров. Большие криптовалютные биржи чаще всего сотрудничают с правительством и стремятся работать также, как и традиционные площадки для того, чтобы привлекать больше клиентов, быть открытыми, а пользователи чувствовали себя в безопасности.

Положительные изменения в отрасли уже хорошо заметны, но еще рано говорить о массовом интересе институциональных инвесторов, сказал Михаил Мащенко, аналитик социальной сети для инвесторов eToro.

«На волне эйфории появилось большое число фондов, которые в данный момент практически бездействуют, однако, как только активность инвесторов возобновится на рынке уже будет существовать необходимая инфраструктура, способствующая быстрому притоку капитала. Стоит также вспомнить и о возможном появлении ETF на криптовалюты (10 августа SEC будет решать вопрос по запуску первого подобного инструмента): биржевые фонды существенно оживили котировки на сырьевых рынках: например золото — актив с капитализацией превышающей весь криптовалютный рынок; после появления GLD в 2003 г. цены благородного металла стали больше коррелировать с инфляцией доллара, что способствовало длительному периоду роста», — напомнил аналитик.

Платформы, несмотря на отсутствие определенного правового регулирования, возмещают убытки пострадавшим от взлома пользователям (хотя бы частично) и после неполадок в работе снижают комиссии на определенный промежуток времени.

Биржи пытаются всячески показать, что отрасль достаточно зрелая, прозрачная и безопасная для прихода крупных инвесторов. Поэтому они начинают постепенно создавать сервисы для работы подобных игроков, чтобы когда сфера станет окончательна готова к их приходу, уже были готовые площадки, на которых можно работать с большими суммами.

Приход институциональных инвесторов на рынок цифровых денег определенно будет означать шаг вперед для всей отрасли. Однако на данный момент он затрудняется из-за правовой неопределенности со стороны правительств крупных государств, считает президент Singapore Castle Family Office Эльдияр Муратов.

«Проблема с регуляцией остается прежней и именно этот вопрос является реальной преградой для входа институтов на этот рынок. Большинство развитых стран такую регуляцию еще не ввели — пока нет четкого понимания, как регулировать процесс идентификации конечного бенефициара цифровой валюты. Нет понимания, как определить источник происхождения этой валюты на кошельке клиента. Так как регуляция в таких странах до сих пор не принята, то и заниматься нерегулируемой деятельностью институты в открытую не могут. Институты, которые уже в рынке и двигают рынок каждый день, делают это через разные структуры хедж-фондов, что не добавляет прозрачности сделкам и цифровому рынку в целом», — считает Муратов.

Он отметил, что после того, как правительства определятся с регулированием отрасли, на цифровые деньги вырастет спрос, соответственно поднимется и цена монет. Появление интереса со стороны институциональных инвесторов и их приход на рынок будет однозначно положительным событием.

Источник

Содержание

- Понятие и виды институциональных инвесторов

- Цели и виды деятельности институциональных инвесторов

- Инвестиционные фонды

- Банки и кредитные союзы

- Страховые компании

- Пенсионные фонды

- Венчурные инновационные фонды

- Паевые инвестиционные фонды

- Как работают институциональные инвесторы: плюсы и минусы

- Как стать институциональным инвесторов: условия для физических лиц

- Страховая организация как институциональный инвестор.

- Классификация инвесторов

- 42. Классификация и цели институциональных инвесторов.

- 43. Понятие и виды квалифицированных инвесторов в рф.

- Институциональный инвестор

- Перекрестное владение акциями и его влияние на экономику

- Институциональные инвесторы: как и зачем компании покупают акции?

- Мотивация деятельности

- Инвестиционные компании

- Банки на торгах

- Пенсия в акциях

- Отличия от “частников”

- Институт одного лица

- Влияние на экономику

- Государственное представительство

- Риски и проблемы

- Мировые инвесторы

- Классификация и цели институциональных инвесторов

- Понятие и виды институциональных инвесторов

- Полезные публикации

Понятие и виды институциональных инвесторов

Если говорить более конкретно, то институциональные инвесторы – это компании (юридические лица) или объединения, состоящие из нескольких организаций, которые выступают в роли посредника между разными игроками. Институциональный инвестор владеет определенными активами (личными и средствами, привлеченными от более мелких фирм и предпринимателей), вкладывает их в приобретение финансовых ресурсов (например, акций или предоставление кредитов) и получает стабильную прибыль.

Этой прибылью компания обязана делиться со всеми своими партнерами, в соответствии с условиями договора. Таким образом, крупный инвестор аккумулирует значительные денежные суммы, что позволяет ему совершать торговые операции в особо крупных размерах. Подобные сделки не может осуществить ни частное лицо, ни отдельные фирмы или предприниматели ввиду отсутствия достаточных сумм. Поэтому им остается вложить имеющиеся сбережения в покупку ценных бумаг и других активов. Но делается это через посредника – институционального инвестора.

Такое название подчеркивает особый статус этого игрока на рынке финансовых ресурсов. Имеется в виду, что он является ключевым участником рынка, его составляющим элементом, от которого во многом и зависят торговые обороты. Например, в США на международной фондовой бирже (г. Нью-Йорк) такие участники торгуют очень большими пакетами ценных бумаг – акциями транснациональных компаний («Google», «Apple» и многие другие). В настоящий момент именно они обеспечивают до половины ежедневного торгового оборота на бирже.

В зависимости от различных оснований институциональных инвесторов подразделяют на несколько категорий:

- По объему вложения могут быть мелкие, средние и крупные компании. Критерий достаточно подвижен, поскольку определение величины вложений зависит от страны, экономического периода, политической ситуации и других факторов.

- Открытые и закрытые. В первом случае партнером может стать практически любое лицо, вне зависимости от объема вложений. Во втором речь идет о закрытых обществах, которые не принимают новых партнеров за редким исключением (в зависимости от объема их инвестиций).

- По степени объединения такие игроки могут быть представлены отдельными компаниями (например, инвестиционными, пенсионными фондами) или объединениями (ассоциация банков-инвесторов, ассоциация паевых инвестиционных фондов и др.).

Цели и виды деятельности институциональных инвесторов

Главная цель любых капиталовложений – это получение стабильной прибыли в краткосрочном периоде или в обозримой перспективе (3-5 лет и более). Решать эту задачу можно разными путями, поэтому есть довольно большой список видов деятельности, которыми занимаются институциональные инвесторы.

Инвестиционные фонды

Это классический вид деятельности крупного игрока рынка. Само название компании говорит о цели ее создания. Основная задача – инвестиция в непроизводственные активы, т.е. покупка ценных бумаг. Поскольку речь идет о крупных вложениях, то такие суммы практически недоступны остальным участникам. Поэтому инвестор длительно время аккумулирует сбережения домохозяйств, предпринимателей и небольших компаний, после чего приступает к инвестиционной деятельности.

Доходы формируются за счет разницы в цене покупки и продажи акций и других ценных бумаг. При этом часть прибыли остается в компании в качестве вознаграждения за ее работу. Интересно, что согласно официальной статистике сегодня в США более половины семей вкладывают средства в фонды. То есть этот способ приумножения сбережений является более популярным, чем банковский депозит.

Банки и кредитные союзы

Не все банковские учреждения относятся к этой категории, поскольку в основном главная их цель – выдача кредитов физическим и юридическим лицам. Однако есть и отдельная категория банков, которые занимаются инвестиционной деятельностью наряду с коммерческой:

- проведение финансовых исследований, консалтинг;

- услуги посредничества при слиянии или поглощении компаний;

- брокерские услуги для частных и крупных инвесторов;

- осуществление торговли ценными бумагами.

Такие услуги кредитные учреждения оказывают как по отдельности, так и в союзе с аналогичными компаниями.

Страховые компании

Вкладывают средства в страхование различных категорий клиентов на разные случаи. Нередко предлагают клиентам принять участие в специальных программах, которые страхуют на случай потери:

- банковского депозита в связи с ликвидацией банка;

- инвестиций в связи с имущественными спорами с третьими лицами;

- накоплений в связи со смертью и другими обстоятельствами.

Пенсионные фонды

Аккумулируют средства будущих пенсионеров, полученные на основе перечисления накопительной части пенсии, после чего вкладывают их в приобретение ценных бумаг и других активов. Предлагают клиентам более высокую доходность, чем государственный пенсионный фонд. Поэтому участники потенциально могут рассчитывать на более высокую пенсию по сравнению с фиксированными выплатами от государства.

Венчурные инновационные фонды

Крупные фирмы, которые аккумулируют средства для вложения их в новые проекты, инновационное предприятие, работающее по созданию принципиально новой продукции (например, нанотехнологии). Подобные вложения связаны с большими рисками, но также они могут привести к получению ощутимых доходов.

Паевые инвестиционные фонды

В отличие от остальных видов инвесторов эта компания не образует юридического лица. Она занимается сбором паев от нескольких участников. Аккумулированные средства передаются в доверительное управление соответствующей компанией, с которой подписывается договор. В дальнейшем средства прибыли (при ее наличии) распределяются пропорционально размеру пая.

Как работают институциональные инвесторы: плюсы и минусы

Основная задача крупного игрока – совершение инвестиций в особо крупных размерах путем приобретения различных активов:

- акций;

- облигаций;

- выдачи кредитов;

- иностранных валют;

- покупки долговых обязательств;

- покупки и продажи компаний и т.п.

Теоретически такой участник рынка может рассматривать любые инвестиции, однако в большинстве случаев он работает именно на финансовом рынке – например, на фондовой бирже. Поэтому основной доход получает от спекулятивной деятельности, а не от вложений в физический капитал (здания, оборудование, земля и т.п.).

Остальные участники рынка – частные лица, индивидуальные предприниматели, или компании – вправе сами определять свою стратегию инвестирования. Они могут вкладывать средства в менее рискованные активы (банковские депозиты, сдача недвижимости в аренду) или же принимать больший риск, но в то же время получить шанс на существенное увеличение прибыли. Во втором случае у инвестора должно быть гораздо больше знаний для принятия правильного решения о том, куда вложить средства. В этом смысле институциональные инвесторы как посредники предоставляют своим клиентам довольно много ощутимых преимуществ:

- Такие компании хорошо разбираются в финансовых активах, поскольку имеют многолетний опыт капиталовложений. Чем больше фирма существует на рынке, тем более надежной она является для своих партнеров.

- Крупные игроки всегда имеют возможность аккумулировать и перераспределять средства более мелких участников. Благодаря этому обеспечивается дополнительная финансовая устойчивость.

- Также стабильности способствует и возможность диверсификации инвестиций. Например, деньги можно вложить в разные акции, облигации, паи, кредиторские обязательства и т.п.. Соответственно и риски невозврата существенно снижаются.

Однако у сотрудничества с такими игроками есть и определенные недостатки. В первую очередь они связаны с тем, что в отличие от банковских депозитов инвестор может не дать конкретных гарантий сохранности средств. Поэтому каждая компания теоретически рискует потерять всю сумму.

И еще один существенный недостаток связан с тем, что доверяя свои средства посреднику, физическое или юридическое лицо фактически соглашается на доверительное управление. На практике это означает, что мелкий участник рынка не принимает никаких решений, а просто получает пассивный доход. Это мешает повышению финансовой грамотности и выработке навыков профессионального инвестирования.

Вот почему частному лицу, индивидуальному предпринимателю или небольшой компании целесообразно задуматься и о собственной деятельности на рынке инвестиционных ресурсов. Только самостоятельные решения способствуют накоплению личного опыта.

Как стать институциональным инвесторов: условия для физических лиц

Сразу нужно понимать, что стать крупным участником рынка частному лицу практически невозможно. Однако при наличии довольно больших объемов сбережений даже обычный человек имеет возможность приобрести свою долю финансового рынка.

Если же таких сбережений нет, это не повод отказываться от совершения инвестиций. Большие вложения сделать не удастся, однако можно пустить в оборот малые суммы, которые при соблюдении определенных правил принесут ощутимую прибыль:

- Диверсификация рисков. Недопустимо совершать инвестиции только в одно предприятие (одни виды акций, один банк и т.п.).

- Недопустимость вложения критически большой суммы – т.е. средств, потеря которых будет очень болезненной. Например, нельзя вкладывать кредитные средства, которые в перспективе будет крайне трудно вернуть за счет собственных источников финансирования.

- Тщательный анализ финансового рынка, обоснованное принятие решения на основе экспертной оценки. Провести ее можно самостоятельно или с помощью соответствующих специалистов.

Таким образом, институциональный инвестор имеет существенное отличие от частного – объем вложений первого несоизмеримо больше, чем доля второго. Однако это не отменяет возможности физического лица совершить те или иные капиталовложения. Сделать это можно непосредственно или через посредника. Единого подхода не существует, потому что в каждой ситуации есть своя выгода и определенные риски.

Страховая организация как институциональный инвестор.

Институциональный инвестор— юридическое лицо, выступающее в роли держателя денежных средств (в виде взносов, паев) и осуществляющее их вложение в ценные бумаги, недвижимое имущество (в том числе права на недвижимое имущество) с целью извлечения прибыли. К институциональным инвесторам относятся инвестиционные фонды, пенсионные фонды, страховые организации, кредитные союзы (банки).

Страховые организации являются институциональными инвесторами и аккумулируют значительные финансовые ресурсы, поэтому страховой сектор очень важен для развития экономики страны. Инвестиционная политика страховщика должна обеспечивать прежде всего его финансовую устойчивость для покрытия обязательств по убыткам.

Институциональные инвесторы предлагают более эффективное управление инвестиционными ресурсами, что не могут обеспечить индивидуальные инвесторы по причине отсутствия необходимых профессиональных навыков и опыта. Кроме того, институциональные инвесторы, аккумулируя сбережения мелких инвесторов, накапливают значительные ресурсы, что дает возможность снизить затраты на проведение операций на рынке ценных бумаг.

Фактически институциональные инвесторы являются катализаторами финансового рынка. Их назначение заключается в совмещении интересов частных инвесторов и предпринимателей. Таким образом обеспечивается эффективное накопление капитала и перемещение денежных средств от собственников к заемщикам (в роли заемщиков выступают предприятия, выпускающие на рынок акции). Институциональные инвесторы занимаются перераспределением временно свободных ресурсов, они оценивают возможные риски и минимизируют их негативные последствия.

Макро- и микроэкономическое значение инвестиционной деятельности страховщика.

На микроэкономическом уровне инвестиции выполняют несколько основных функций:

- функция обеспечения платежеспособности страховой компании;

- функция сбережения финансовых ресурсов;

- функция развития бизнеса.

Функция платежеспособности заключается в возможности своевременно и в должном размере отвечать по своим обязательствам. Инвестиции являются важным инструментом для обеспечения и поддержания платежеспособности страховой компании. Особенно это утверждение актуально для страхования жизни, так как инвестиционный доход закладывается в тарифную ставку. В отношении страхования иного, чем страхование жизни, тарифные ставки рассчитываются так, чтобы с определенной вероятностью гарантировать защиту материальных интересов страхователей даже без инвестиционного дохода.

Функция сбережения финансовых ресурсов проявляется, когда страховая компания сталкивается с характерной для институциональных инвесторов проблемой – инфляцией. Для того чтобы покупательная способность денег, по крайней мере, не уменьшалась, нужно, чтобы инвестиционный доход был не меньше роста индекса потребительских цен.

Инвестиции страховых компаний должны играть важную роль в развитии страхового бизнеса. Доход от инвестирования способен быть мощным конкурентоспособным фактором, значимость которого особенно возрастает в условиях жесткой конкуренции. Повышение конкурентоспособности зависит не только от тарифов, методика расчетов которых четко регламентирована, но и от качества обслуживания клиентов, оперативности обслуживания и предоставления дополнительных сервисов. В этом смысле, повышение доходности от инвестиций дает дополнительные финансовые ресурсы для повышения качества обслуживания клиентов, способствуя расширению клиентской сети, тем самым повышая эффективность основной деятельности. Таким образом, проявляется высокая степень взаимосвязи доходности инвестиционной и страховой деятельности.

Помимо того, что инвестиционная деятельность страховых предприятий оказывает позитивное воздействие на микро-уровне, так и на уровне экономической системы в общем.

Экономическим результатом инвестиционной деятельности страховых организаций становится катализация общенациональной инвестиционной активности, создаются новые рабочие места, увеличивается спрос на товары и услуги, увеличивается валовой внутренний продукт. Тем самым на макроуровне страхование закрепляет свое стратегическое значение как источник инвестиционных ресурсов и демонстрирует возрастающий финансовый потенциал. Этот процесс является ближайшей перспективой отечественного страхования. Вложение инвестиций в конкретную отрасль или предприятие показывает участие страхования в развитии воспроизводственной структуры национального хозяйства на микроуровне.

Таким образом, мобилизация значительных денежных ресурсов и последующее их инвестирование страховыми компаниями делает страховую отрасль знaчительным финансовым источником совершенствования национальной экономики. Также, крупные страховые компании активно участвуют на региональных и мировом инвестиционных рынках.

Инвестиционный доход как фактор укрепления финансового положения страховщиков, прибыли и привлечения страхователей.

Инвестиции являются одним из значимых для страховых компаний направлений деятельности. Внимание к инвестиционной деятельности обусловливается принципиальным воздействием ее результатов на финансовое состояние страховой компании в целом. Финансовый итог — прибыль либо убыток, в конкретной мере является следствием и отражением правильности инвестиционной политики. Нередко страховщики покрывают убытки от непосредственно страховой деятельности за счет прибыли от инвестиционных операций. Тaкая сторона деятельности страховых компаний, как правило, доходна, и степень риска здесь более прогнозируема. Иными словами, если в страховании финансовый итог — величина, зависимая в основном от объективных факторов, в инвестиционной деятельности прибыль определяется, с одной стороны, инвестиционными навыками страховщика, с другой стороны, находится в зависимости от современной экономической ситуации в стране. Таким образом, эффективная инвестиционная деятельность выступает механизмом укрепления финансовой устойчивости страховой компании.

Инвестиционный доход является принципиальным источником совершенствования страхового предприятия. Из-за доходов от инвестиций у страховой компании существует реальная возможность снизить страховой тариф либо гарантировать бонусы. Так наряду с защитой от непредвиденных ситуаций, по договорам страхования жизни могут быть гарантированы бонусы и инвестиционный доход.

Успешная инвестиционная деятельность страховой организации, обеспечивая устойчивые доходы и бонусы клиентам, позволит регулярно увеличивать собственный капитал, а это может привести к расширению страхового поля и возрастанию страхового портфеля, и в результате, это факторы укрепления финансовой устойчивости страховой компании в целом.

Участники и субъекты страховой деятельности. Страховщики, страховые брокеры и актуарии. Требования по допуску к деятельности в сфере страхования. Страховые агенты как представители страховщиков, формы и методы деятельности.

Статья 4.1. Закона РФ «Об организации страхового дела в РФ»

1. Участниками отношений, регулируемых настоящим Законом, являются:

1) страхователи, застрахованные лица, выгодоприобретатели;

2) страховые организации;

3) общества взаимного страхования;

4) страховые агенты;

5) страховые брокеры;

6) страховые актуарии;

7) федеральный орган исполнительной власти, к компетенции которого относится осуществление функций по контролю и надзору в сфере страховой деятельности (страхового дела) (далее — орган страхового надзора);

2. Страховые организации, общества взаимного страхования, страховые брокеры и страховые актуарии являются субъектами страхового дела.

Деятельность субъектов страхового дела подлежит лицензированию, за исключением деятельности страховых актуариев, которые подлежат аттестации.

Статья 6. Страховщики

1. Страховщики — юридические лица, созданные в соответствии с законодательством Российской Федерации для осуществления страхования, перестрахования, взаимного страхования и получившие лицензии в установленном настоящим Законом порядке.

2. Страховщики осуществляют оценку страхового риска, получают страховые премии (страховые взносы), формируют страховые резервы, инвестируют активы, определяют размер убытков или ущерба, производят страховые выплаты, осуществляют иные связанные с исполнением обязательств по договору страхования действия.

Страховщики вправе осуществлять или только страхование объектов личного страхования, или только страхование объектов имущественного и личного страхования.

2.1. Страховщики должны создать условия для обеспечения сохранности документов, перечень которых и требования к обеспечению сохранности которых устанавливаются органом страхового надзора.

Страховые брокеры — постоянно проживающие на территории Российской Федерации и зарегистрированные в установленном законодательством Российской Федерации порядке в качестве индивидуальных предпринимателей физические лица или российские юридические лица (коммерческие организации), которые действуют в интересах страхователя (перестрахователя) или страховщика (перестраховщика) и осуществляют деятельность по оказанию услуг, связанных с заключением договоров страхования (перестрахования) между страховщиком (перестраховщиком) и страхователем (перестрахователем), а также с исполнением указанных договоров (далее — оказание услуг страхового брокера). При оказании услуг, связанных с заключением указанных договоров, страховой брокер не вправе одновременно действовать в интересах страхователя и страховщика.

Страховые брокеры вправе осуществлять иную не запрещенную законом деятельность, связанную со страхованием, за исключением деятельности в качестве страхового агента, страховщика, перестраховщика.

Страховые брокеры не вправе осуществлять деятельность, не связанную со страхованием.

Статья 8.1. Страховые актуарии

1. Страховые актуарии — физические лица, постоянно проживающие на территории Российской Федерации, имеющие квалификационный аттестат и осуществляющие на основании трудового договора или гражданско-правового договора со страховщиком деятельность по расчетам страховых тарифов, страховых резервов страховщика, оценке его инвестиционных проектов с использованием актуарных расчетов.

2. Страховщики по итогам каждого финансового года обязаны проводить актуарную оценку принятых страховых обязательств (страховых резервов). Результаты актуарной оценки должны отражаться в соответствующем заключении, представляемом в орган страхового надзора в порядке, установленном федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере страховой деятельности (далее — орган страхового регулирования), по согласованию с органом страхового надзора.

3. Требования к порядку проведения квалификационных экзаменов страховых актуариев, выдачи и аннулирования квалификационных аттестатов устанавливаются органом страхового надзора.

Требования по допуску к деятельности в сфере страхования.

Субъекты страхового дела обязаны:

· представлять установленную отчетность о своей деятельности, информацию о своем финансовом положении;

· соблюдать требования страхового законодательства и исполнять предписания органа страхового надзора об устранении нарушений страхового законодательства;

· представлять по запросам органа страхового надзора информацию, необходимую для осуществления им страхового надзора (за исключением информации, составляющей банковскую тайну).

Право на осуществление деятельности в сфере страхового дела предоставляется только субъекту страхового дела, получившему лицензию.

Для получения лицензии на осуществление добровольного и (или) обязательного страхования соискатель лицензии представляет в орган страхового надзора:

1) заявление о предоставлении лицензии;

2) учредительные документы соискателя лицензии;

3) документ о государственной регистрации соискателя лицензии в качестве юридического лица;

4) протокол собрания учредителей об утверждении учредительных документов соискателя лицензии и утверждении на должности единоличного исполнительного органа, руководителя (руководителей) коллегиального исполнительного органа соискателя лицензии;

5) сведения о составе акционеров (участников);

6) документы, подтверждающие оплату уставного капитала в полном размере;

7) документы о государственной регистрации юридических лиц, являющихся учредителями субъекта страхового дела, аудиторское заключение о достоверности их финансовой отчетности за последний отчетный период, если для таких лиц предусмотрен обязательный аудит;

9) сведения о страховом актуарии;

10) правила страхования по видам страхования, предусмотренным настоящим Законом, с приложением образцов используемых документов;

11) расчеты страховых тарифов с приложением используемой методики актуарных расчетов и указанием источника исходных данных, а также структуры тарифных ставок;

12) положение о формировании страховых резервов;

13) экономическое обоснование осуществления видов страхования;

14) документы (согласно перечню, установленному нормативными правовыми актами органа страхового надзора), подтверждающие источники происхождения денежных средств, вносимых учредителями соискателя лицензии — физическими лицами в уставный капитал.

Для получения лицензии на осуществление страховой брокерской деятельности соискатель лицензии представляет в орган страхового надзора:

1) заявление о предоставлении лицензии;

2) документ о государственной регистрации соискателя лицензии в качестве юридического лица или индивидуального предпринимателя;

3) учредительные документы соискателя лицензии — юридического лица;

4) образцы договоров, необходимых для осуществления страховой брокерской деятельности;

5) документы, подтверждающие квалификацию работников страхового брокера и квалификацию страхового брокера — индивидуального предпринимателя.

Статья 32.1. Квалификационные и иные требования

Руководители (в том числе единоличный исполнительный орган) субъекта страхового дела — юридического лица (за исключением общества взаимного страхования) или являющийся субъектом страхового дела индивидуальный предприниматель обязаны иметь высшее экономическое или финансовое образование, подтвержденное документом о высшем экономическом или финансовом образовании, признаваемым в Российской Федерации, а также стаж работы в сфере страхового дела и (или) финансов не менее двух лет.

Страховой актуарий должен иметь высшее математическое (техническое) или экономическое образование, подтвержденное документом о высшем математическом (техническом) или экономическом образовании, признаваемым в Российской Федерации, а также квалификационный аттестат, подтверждающий знания в области актуарных расчетов.

Классификация инвесторов

По институциональному признаку все виды инвесторов можно разделить на две группы:

- Институциональные;

- Частные.

К первой группе можно отнести любые юридические лица, которые от имени фонда или компании делают вложения в какой-либо проект. Институциональные инвесторы чаще всего вкладывают деньги в:

- Недвижимость;

- Ценные бумаги и металлы.

К слову, практически половина всего денежного объема на Нью-Йоркской фондовой бирже вращается вокруг данного типа инвесторов, где они торгуют крупными пакетами акций различных компаний.

Первая группа инвесторов проявляет больший профессионализм и имеет много опыта в вопросах вкладывания денег, чем, например, вторая. Этот аспект делает ее более популярной на финансовом рынке. Также институциональные инвесторы способны вкладывать большие суммы, чем частные.

К этой группе можно отнести страховые фонды и компании, пенсионные фонды негосударственного характера, кредитные союзы, инвестиционные фонды. Крупнейшим в мире институциональным инвестором на данный момент принято считать Международный валютный фонд (МВФ).

Денежные средства для инвестирования образуются в результате профессиональной деятельности юридического лица (компании). Инвестирование данной группой проводится постоянно, зачастую являясь одной из основных форм дохода компании.

Однако в этой группе есть определенные ограничения в инвестировании, например, для банков. Хотя банки играют огромную роль в инвестировании, свод определенных документов регулирует их деятельность:

- Банки не имеют возможности выкупать более 10 процентов от общего количества акций любого акционерного общества;

- Не более 5 процентов акций АО должно находиться в списке активов банка.

Чтобы обойти данные нормативные документы, банки создают дочерние компании. Их используют для того, чтобы осуществлять торговлю ценными бумагами и производить инвестирование.

Вторая группа – это частные инвесторы. Представителями данной группы являются любые физические лица, то есть обычные граждане, которые зачастую не имеют даже образования в финансовой сфере. Чаще всего в виде частных инвесторов в нашей стране выступают люди, уже имеющие свой бизнес или являющиеся его совладельцами.

Представители данной группы делают вложения в недвижимое имущество, какие-либо некрупные проекты либо осуществляют вклады в банки.

При этом доход, получаемый от вложений, называется пассивным. Таким образом, правильно сделав вложение личного капитала, можно получать постоянный приток денежных средств. Такой доход для частных инвесторов редко бывает основным, чаще это дополнительное средство обогащения.

Большинство людей думает, что стартовый капитал должен быть очень большим, иначе не получится инвестировать во что-либо. Данное мнение является ошибочным. Даже самые незначительные средства можно пустить в оборот положив, например, на депозит в банке.

Данная классификация инвесторов не единственная. Также их принято классифицировать по таким признакам, как:

- Профессиональному уровню (непрофессионалы, профессионалы);

- Инвестиционным приоритетам (стратегические и финансовые).

Любой тип инвесторов работает на перспективу. Никто не может обладать даром предвидения и сказать на сто процентов уверенно, оправдаются ли в этот раз вложения, или данный проект закроется. Поэтому чтобы снизить риск потери материальных благ, частному и институциональному инвестору нужно повышать уровень своей финансовой грамотности. Это позволит трезво оценивать шансы успешности вложений и риски, связанные с этим.

Во время своей деятельности любые виды инвесторов совершают ошибки и теряют деньги. Это нужно воспринимать как опыт, на основе которого нужно делать выводы о своей деятельности. Инвестирование – это путь постоянного саморазвития и самосовершенствования для любого из инвесторов, поэтому требует упорства и желания учиться на своих и чужих ошибках.

42. Классификация и цели институциональных инвесторов.

Институциональные инвесторы — юридические лица, а также органы уполномоченные управлять государственным и муниципальным имуществом, у которых по характеру деятельности возникают долговременные крупные остатки денежных средств, и они их обычно инвестируют в ценные бумаги (страховые компании; инвестиционные компании; инвестиционные фонды; пенсионные фонды; паевые инвестиционные фонды; банки; благотворительные фонды и т.п.)Институциональные инвесторы являются важным инструментом превращения розничных сбережений в оптовые и оптового инвестирования в ценные бумаги.

Главная особенность институциональногоинвесторав том, что этот финансовый институт является промежуточным звеном, а именно посредником, между инвесторами и объектами инвестиций.

Назначение институциональных инвесторов в совмещении интересов частных инвесторов и представителей бизнеса.

Очень часто, в финансовом мире случается ситуация, когда компания нуждается в финансировании для своего дальнейшего развития и роста. И именно такую возможность предоставляют институциональные инвесторы. Они способны быстро и оперативно отреагировать на нужды производственных и других отраслей экономики.

Также, институциональные инвесторы осуществляют другую не менее важную функцию в экономике, они преобразуют сбережения в инвестиции.

Наиболее распространенными представителями институциональных инвесторов являются:

-

пенсионные фонды

-

страховые организации

-

инвестиционные фонды

-

кредитные учреждения, банки.

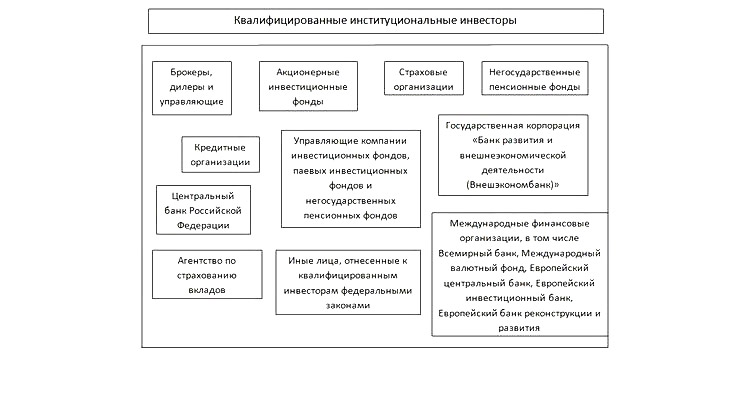

43. Понятие и виды квалифицированных инвесторов в рф.

Квалифицированный инвестор (англ. qualifiedinvestor) — физическое или юридическое лицо, которое может быть признано для осуществления операций на рынке ценных бумаг в отношении одного или нескольких видов ценных бумаг и иных финансовых инструментов, одного вида или нескольких видов услуг, предназначенных для квалифицированных инвесторов.

Впервые в РФ выявление и раскрытие понятия «квалифицированный инвестор» было внесено в федеральном законе от 22 апреля 1996 года № 39-ФЗ «О рынке ценных бумаг» В связи с принятием федерального закона № 334-ФЗ от 6 декабря 2007 года «О внесении изменений в Федеральный закон „Об инвестиционных фондах“ и отдельные законодательные акты Российской Федерации».

Квалифицированным инвестором может быть признано как физическое лицо, так и юридическое лицо — квалифицированный институциональный инвестор. Признание лица квалифицированным инвестором может быть осуществлено по его письменному заявлению брокерами, управляющими, иными лицами, определенными законом, в случаях и в порядке, установленном федеральным органом исполнительной власти по рынку ценных бумаг. Физические лица могут быть признаны квалифицированными инвесторами при соблюдении любых двух из указанных требований:

-

владение ценными бумагами или иными финансовыми инструментами на сумму не менее 3 млн руб.;

-

наличие определенного опыта работы в финансовых организации, совершавшей операции с ценными бумагами при наличии квалификационного аттестата участника финансового рынка не менее года (для остальных опыт работы не меньше 3 лет);

-

ежеквартальное проведение не менее 10 сделок с ценными бумагами или иными инструментами в течение 4 кварталов общей стоимостью не менее 300 тыс. руб.

Юридические лица могут быть признаны квалифицированными инвесторами при соблюдении любых двух из указанных требований:

-

не менее 100 млн руб. собственного капитала;

-

ежеквартальное проведение не менее 5 сделок с ценными бумагами или иными финансовыми инструментами в течение 4 кварталов общей стоимостью не менее 3 млн руб.;

-

не менее 1 млрд руб. оборота (выручки) за установленный период;

-

не менее 2 млрд руб. активов по данным бухгалтерского баланса за последний год, в том числе в доверительном управлении.

В действующих условиях внутренние сбережения граждан являются одним из ключевых источников привлечения инвестиций. Однако для трансформации сбережений граждан в инвестиции необходимо налаживание работы тех финансовых институтов, которые отвечают за обеспечение надежной работы коллективных инвестиций. В разных странах такими посредниками наиболее часто выступают негосударственные пенсионные и взаимные фонды. Как правило, их называют институциональными инвесторами.

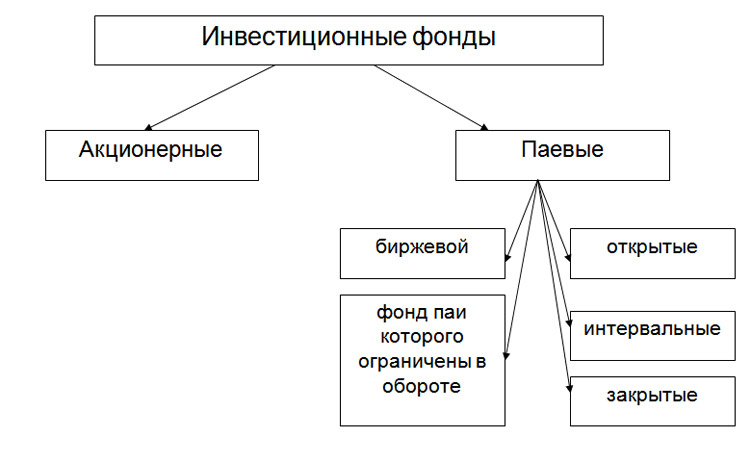

За прошедшее десятилетие, начиная с 2005 г., в России наблюдался устойчивый рост сбережений в частных небанковских финансовых организациях. Активы открытых и интервальных паевых инвестиционных фондов — ПИФов выросли с 69 млрд руб. в 2005 г. до 131 млрд руб. по состоянию на июнь 2016 г. За этот же период времени еще более значительный рост продемонстрировали активы закрытых ПИФов — с 163 млрд руб. до 2262 млрд руб. соответственно, пенсионные накопления в НПФ — с 2 млрд руб. до 2023 млрд руб., пенсионные резервы в НПФ — с 278 млрд руб. до 1044 млрд руб. Всего за период с 2005 г. по июнь 2016 г. размеры внутренних накоплений граждан в НПФ и частных управляющих компаниях выросли в 11 раз — с 0,5 трлн руб. до 5,5 трлн руб., и достигли 6,8% ВВП.

Однако достигнутые объемы внутренних сбережений у институциональных инвесторов являются недостаточными для финансирования инвестиций и экономического роста в стране, а их размеры существенно уступают потенциалу коллективных инвестиций не только в развитых, но и во многих развивающихся странах. Доля в ВВП открытых и интервальных ПИФов в России за 10 лет с 2005 г. по 2015 г. практически не изменилась, составляя всего около 0,2% ВВП. В то же время аналогичный средний показатель по группе крупнейших неевропейских англо-саксонских стран вырос с 70,1% ВВП в 2005 г. до 96,8% в 2015 г.; во всех европейских странах — с 37,7 до 65,1% соответственно; в группе стран «азиатских тигров» — с 20,0 до 45,9%; по группе стран БРИКС — с 9,4 до 14,1%.

По размерам пенсионных накоплений, соотнесенных с масштабом экономики, Россия также заметно отстает от большинства стран — членов OECD. Несмотря на продолжающуюся третий год с 2014 г. «заморозку» пенсионных накоплений, их общие размеры в России выросли с нулевого уровня в 2005 г. до 4,7% ВВП в 2015 г., в том числе в негосударственных пенсионных фондах — до 2,1%. Вместе с тем это значительно меньше по сравнению со средними показателями доли активов пенсионных фондов в ВВП у стран — членов OECD, которые выросли с 27,9% ВВП в 2005 г. до 37,0% в 2015 г.