В кассовом чеке должны быть все обязательные реквизиты, иначе документ признают недействительным и привлекут организацию к административной ответственности. Перечень реквизитов дан в Законе № 54-ФЗ. Рассмотрим, какие из них должны быть в чеке всегда, а какие не являются обязательными.

В кассовом чеке должны быть все обязательные реквизиты, иначе документ признают недействительным и привлекут организацию к административной ответственности. Перечень реквизитов дан в Законе № 54-ФЗ. Рассмотрим, какие из них должны быть в чеке всегда, а какие не являются обязательными.

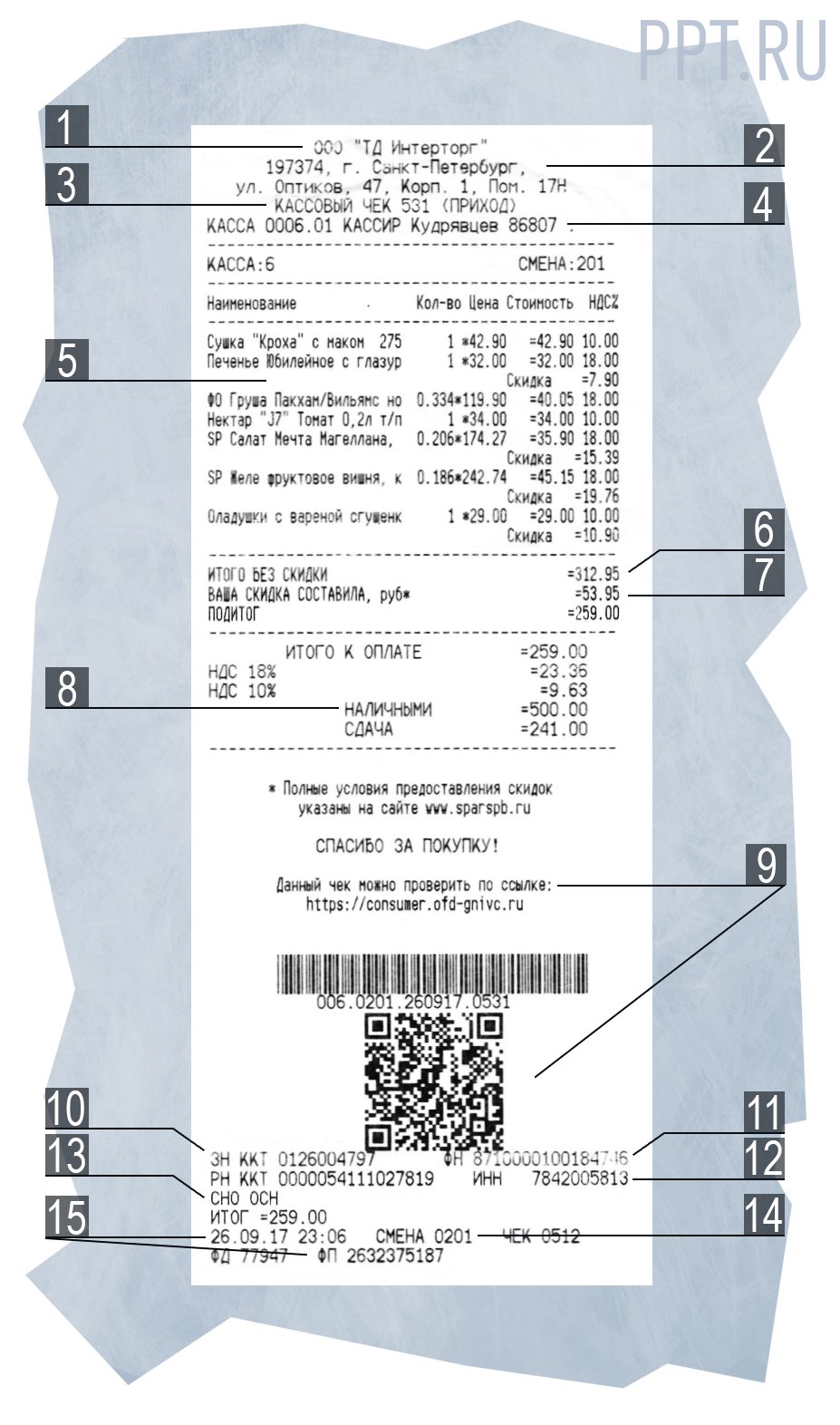

Обязательные реквизиты кассового чека

Обязательные реквизиты кассового чека перечислены в ст. 4.7 Федерального закона № 54-ФЗ. Требования к ним установлены дополнительно в приказе ФНС от 14.09.2020 № ЕД-7-20/662.

Перечень обязательных реквизитов:

| Реквизит | Как заполнить |

|---|---|

| Наименование документа | «Кассовый чек», «Кассовый чек коррекции» — реквизит надо указать при настройке, а потом он проставляется автоматически. |

| Номер чека за смену | Порядковый номер чека, присвоенный онлайн-кассой автоматически. |

| Дата, время, адрес места расчетов | Этот реквизит указывается один раз — при подготовке кассы к использованию. В качестве адреса расчетов может быть указан адрес здания и индекс, адрес сайта. |

| Наименование организации или Ф. И. О. предпринимателя, ИНН | Название организации указывается сокращенно, а ФИО предпринимателя полностью. Реквизиты указываются при настройке, а потом проставляются автоматически. |

| Система налогообложения |

Указывается при настройке кассы. |

| Признак расчета |

Выберите один вариант:

|

| Наименование и количество товара, работы, услуги, платежа, выплаты | Можно не указывать, если покупатель оставил аванс и пока нельзя определить, в счет оплаты какого товара он пойдет |

| Цена за единицу | |

| Признак способа расчета |

Возможны следующие значения:

Признак «Полный расчет» обязателен только для электронной формы, передаваемой в ФНС. |

| Признак предмета расчета |

Обязательно только для электронных чеков ФФД 1.1 и 1.2. «Товар» или «Т», «Работа» или «Р». Все значения перечислены в таблице 101 приказа ФНС от 14.09.2020 № ЕД-7-20/662. |

| Сумма чека, сумма НДС и ставка налога | Могут не указывать те, кто не является плательщиком НДС, освобожден от НДС или продает не подлежащие обложению товары, работы, услуги. |

| Форма расчета | Наличные или безналичные деньги |

| Данные кассира | Должность, ФИО

Можно не указывать при расчетах через интернет или с помощью автоматических устройств |

| Регистрационный номер ККТ | Отображаются в чеке автоматически |

| Номер фискального накопителя | Отображаются в чеке автоматически |

| Фискальный признак документа | Отображаются в чеке автоматически |

| Сайт налоговой |

www.nalog.ru Для печатной формы реквизит не обязателен. Он нужен в электронной форме, если раньше вы не передали его в ОФД в отчете о регистрации. Бизнес из отдаленной от сети местности может не указывать сайт. |

| Порядковый номер фискального документа | Присваивается кассой автоматически |

| Номер смены | Присваивается кассой автоматически. Обязателен только для электронной формы |

| Фискальный признак сообщения | В чеке не указывается, а формируется при отправке ОФД |

| QR-код | Содержит закодированные реквизиты для проверки чека |

Как понятно из таблицы, не все обязательные реквизиты на самом деле должны быть в чеке. Скажем, можно не указывать данные кассира, если покупатель оплатил покупку через интернет или в автоматическом терминале. Часть реквизитов не требуются в бумажных чеках: за отсутствие на бумаге номера смены и номера чека за смену санкций нет, — но они должны быть указаны в электронном чеке. А «сайт ФНС» можно не указывать ни в бумажном, ни в электронном чеке (Письмо ФНС от 02.04.2021 N АБ-4-20/4418@).

ФНС имеет право самостоятельно определять, какие реквизиты в чек можно не включать или необходимо включать. Это прописывается в формате фискальных документов, которых в 2021 году всего три — ФФД 1.05, ФФД 1.1 и самый свежий ФФД 1.2. Например, реквизит «Признак предмета расчета» обязателен только для ФФД 1.1 и 1.2. Реквизит «Сведения о покупателе» появился только в ФФД 1.2 и включает в себя несколько тегов — «покупатель (клиент)», «ИНН покупателя», «дата рождения покупателя», «гражданство» и пр.

Образец чека на зачет предоплаты

Электронный чек

В электронном чеке должны быть те же реквизиты, что в бумажном (п. 1 ст. 4.7 Федерального закона № 54-ФЗ). Дополнительно в нем указываются:

- абонентский номер или e-mail клиента (если покупатели получают чеки в интернете, в чеке указывается идентифицирующий признак и адрес сайта);

- e-mail отправителя.

Дополнительные обязательные реквизиты чека

Некоторые реквизиты становятся обязательными в особых условиях.

При расчетах с другими организациями и ИП наличными или картой в чеке указываются наименование и ИНН покупателя. Если таким образом проданы подакцизные товары, дополнительно указывается сумма акциза, а при продаже импортных товаров — код страны происхождения и номер таможенной декларации.

Организации и ИП, которые выплачивают выигрыши от 15 000 рублей, страховое возмещение, получают страховую премию, указывают наименование и ИНН клиента или страхователя.

Для продажи маркированных товаров и средств индивидуальной защиты (маски, перчатки, респираторы и пр.) в чеке должен быть заполнен реквизит «код товара».

Банковские платежные агенты и субагенты указывают наименовании проведенной операции, сумму вознаграждения, наименование и местонахождение оператора, его ИНН, телефон.

Ответственность за ошибки в реквизитах

Наличие в чеке обязательных реквизитов — это требование к порядку применения ККТ. Нарушение порядка грозит административной ответственностью по ч. 4 ст. 15 КоАП РФ:

- организациям — предупреждение или штраф 5 000 – 10 000 рублей;

- должностным лицам и ИП — предупреждение или штраф 1 500 – 3 000 рублей.

В судебной практике есть случаи, когда бизнес штрафовали за отсутствие в чеке индекса, номера дома, ФИО кассира, адреса и места расчетов, наименования товара и пр. (Постановление 9 арбитражного апелляционного суда от 30.04.2019 09АП-7735/2019 по делу А40-249726/2018, Постановление 18 арбитражного апелляционного суда от 20.05.2019 18АП-5258/2019 по делу А76-38601/2018, Постановление 16 арбитражного апелляционного суда от 06.06.2019 по делу А20-6081/2018).

Важно! Вы можете избежать ответственности, если исправите ошибку раньше, чем ее найдут проверяющие. Для этого нужно оформить возвратный чек или чек коррекции — зависит от формата фискальных данных и ошибки.

Вести учет доходов и расходов легче с Контур.Бухгалтерией. Сервис получает z-отчет из онлайн-ККТ, автоматически загружает банковские выписки, считает налоги и подбирает проводки. Отчитывайтесь через интернет, ведите учет и организуйте расчеты с сотрудниками. Новым пользователям подарок — 14 дней бесплатной работы в сервисе!

Разберем, какие обязательные и дополнительные реквизиты должны быть в кассовом чеке. И как принять к налоговому учету чек, оформленный на физлицо, чтобы налоговики не сняли расходы и не доначислили налог.

Какие реквизиты в чеке надо проверить

Кассовый чек, как и любой первичный документ, должен содержать обязательные реквизиты.

Если в чеке необходимых реквизитов нет, то расходы по нему нельзя учесть для целей налогообложения. Ведь получается, что документ оформлен с нарушением законодательства.

Обязательные реквизиты кассового чека перечислены в п. 1 ст. 4.7. закона 54-ФЗ. Этот пункт за последние годы чиновники неоднократно дополняли.

Сейчас основной перечень реквизитов кассового чека выглядит так:

- название документа;

- номер по порядку за смену;

- время, дата и место расчета;

- наименование товара, платежа, выплаты, их количество;

- цена за единицу товара с указанием ставки НДС (если пользователь применяет ОСНО);

- название юрлица или ФИО предпринимателя;

- ИНН;

- налоговый режим;

- признак расчета (приход, возврат, расход, возврат расхода);

Важно: до 01.02.2021 для ИП на спецрежимах действовала отсрочка — они могли не указывать в чеке наименование товара (работы, услуги), его количество и цену. Сейчас отсрочка истекла, поэтому чеки, содержащие наименование без детализации (например: «Свободная продажа») — некорректны, и не могут быть приняты к налоговому учету.

- сумма расчета общая;

- форма расчета (наличные или безнал) и сумма оплаты;

- должность и ФИО сотрудника, который оформил чек (кроме расчетов, которые проводятся через автоматические устройства или в интернете);

- регномер ККТ;

- заводской номер фискального накопителя;

- фискальный признак документа;

- адрес сайта, где можно проверить подлинность чека;

- если чек направляется в электронном виде — эл. адрес или номер телефона получателя (покупателя) или название сайта, на котором чек может быть получен);

- e-mail отправителя чека (при отправке документа в электронной форме);

- порядковый номер фискального документа;

- номер смены;

- фискальный признак сообщения (для чеков, хранимых в фискальном накопителе или передаваемых ОФД);

- QR-код.

Налоговики регулярно указывают на тот факт, что при отсутствии в чеке обязательных реквизитов, подтвердить им расходы невозможно. Например, в письме Минфина от 05.03.2021 № 03-03-07/158191 чиновники разъясняют, что нельзя учесть расходы по чеку, в котором отсутствует QR-код.

Когда часть обязательных реквизитов в чеке может отсутствовать

Положения ст. 4.7 предусматривают ситуации, когда в чеке может отсутствовать часть обязательных реквизитов.

Так, например, платежным агентам разрешается не указывать в чеке ставку и размер НДС (п. 3 ст. 4.7).

А пользователям, использующим кассовую технику в отдаленных местностях, можно некоторые реквизиты не указывать в чеке (п. 2 ст. 4.7):

- ссылку на сайт, где можно проверить чек;

- абонентский номер либо e-mail покупателя и отправителя.

На бумажном чеке может отсутствовать часть реквизитов, обязательная для электронного. Состав реквизитов для разных форм чека ФНС утвердила в приказе от 14.09.2020 № ЕД-7-20/662@.

Например, реквизиты «номер смены», и «номер чека за смену» обязательны только для электронного чека (причем только для форматов фискальных документов начиная с версии 1.05).

Адрес сайта ФНС нужно включать в чек при передаче документа в ОФД электронным способом (если ранее его оператору не передавали). А для печатной формы чека этот реквизит не обязателен (письмо ФНС от 02.04.2021 № АБ-4-20/4418).

ОФД Такском: гарантируем безопасную передачу данных чеков в ФНС по зашифрованному каналу связи.

Подключиться

Дополнительные реквизиты чека

В некоторых случаях положения ст. 4.7 предусматривают дополнительные обязательные реквизиты чека. Так, согласно п. 3 платежные агенты (субагенты), которые ведут деятельность по приему платежей у граждан, должны указывать в чеке:

- размер своего вознаграждения;

- номера своих контактных телефонов, а также номера телефонов поставщика и оператора по приему платежей.

Если чек был сформирован при расчетах между юрлицами и ИП, то в нем сверх основных обязательных реквизитов должны быть указаны (п. 6.1. ст. 4.7):

- наименование покупателя;

- его ИНН;

- страна происхождения товара;

- номер таможенной декларации;

- сумма акциза.

Важно: эти реквизиты должны быть в чеке даже тогда, когда покупка оформляется через подотчетное лицо по доверенности.

По собственной инициативе компании и ИП вправе добавлять в чеки необязательные реквизиты. Например, рекламные тексты: сведения об акциях, скидках и другую подобную информацию. Это не является нарушением и не влияет на корректность документа.

Такском предлагает свои клиентамбрендирование чеков. Логотип вашей компании, адрес, ссылки на сайт и фирменный цвет в электронном чеке, чтобы клиент вас запомнил и вернулся снова. Попробуйте бесплатно — дарим 100 чеков при первом заказе!

Попробовать

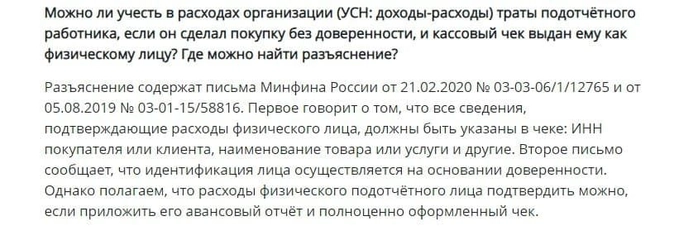

Кассовый чек оформлен на физлицо: как быть с расходами

Часто покупки для работодателя совершают сотрудники, но доверенности при себе у них нет. Означает ли это, что чек, который оформлен на физлицо нельзя принять на расходы для целей налогообложения?

По некоторым разъяснениям Минфина, для учета расходов в целях налогообложения необходимо, чтобы в чеке были отражены сведения о компании-покупателе. Но по нашему мнению, чек без дополнительных реквизитов принять к налоговому учету можно.

Когда сотрудник предприятия приходит в магазин, как физлицо, он совершает розничную покупку. А продавец выдает ему кассовый чек без дополнительных реквизитов, который сотрудник передает в бухгалтерию.

Не забываем, что только документа для принятия расходов в налоговом учете мало. Необходимо соблюдение еще одного условия: расходы должны быть экономически обоснованны (п. 1 ст. 252 НК РФ).

Одного кассового чека не хватит для принятия к НУ, т.к. он подтверждает факт оплаты, но не обоснованность расходов. Однако обосновать расходы можно с помощью других документов. Например: приказа (распоряжения) руководителя о выдаче работнику средств в подотчет на конкретные нужды предприятия и авансового отчета этого работника.

Свою позицию по данному вопросу мы уже описывали вбазе знаний Такском:

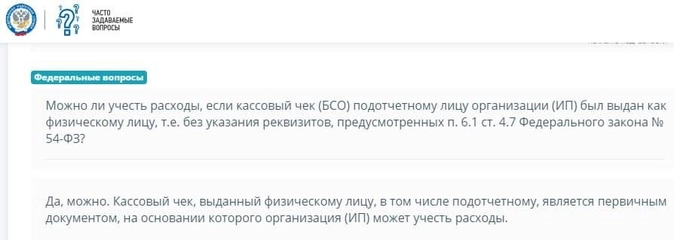

Аналогичное мнение высказала ФНС в разделе «Часто задаваемые вопросы» — подраздел «Федеральные вопросы» на портале nalog.ru:

Если продажа происходит с оптового склада, оформляется через отдел по работе с корпоративными клиентами, то и здесь необходимо оформить чек. Так как покупателем является не подотчетник, производящий покупку, а его работодатель — компания или ИП. Продавец в этом случае обязан оформить не только кассовый чек, но и накладную и счет-фактуру. Тогда покупатель может не только принять расходы для целей налогообложения, но и получить вычет по НДС.

Согласно федеральному закону № 54-ФЗ, при совершении сделки продавец обязан передать покупателю кассовый чек или бланк строгой отчётности, а также отправить реквизиты этих документов в надзорные органы через оператора фискальных данных. К реквизитам чека, БСО и других фискальных документов у законодателей есть ряд требований, которые мы рассмотрим в этой статье

Виды фискальных документов

Фискальными документами (ФД) называют бумаги, в которых фискальные данные (сформированные ККТ сведения о расчётах) представлены по утверждённой форме. Фискальные документы создаются с помощью онлайн-кассы и хранятся в фискальном накопителе. Сформированные ФД должны быть переданы в ФНС и, при необходимости, в систему маркировки и прослеживаемости товаров «Честный ЗНАК».

Сегодня отечественные предприниматели используют такие фискальные документы, как:

- кассовый чек (обычный чек и чек коррекции);

- бланк строгой отчётности (обычный бланк и бланк коррекции);

- отчёты об открытии и закрытии смены;

- отчёт о регистрации и об изменении её параметров;

- отчёт о закрытии фискального накопителя;

- отчёт о текущем состоянии расчётов;

- подтверждение оператора о проверке фискального документа;

- запрос о коде маркировки и ответ на этот запрос;

- уведомление о реализации маркированного товара и квитанция на это уведомление.

Форматы фискальных документов разрабатывает Федеральная налоговая служба. Перечень реквизитов для всех разновидностей ФД и варианты представления сведений в чеке размещены на официальном сайте ФНС.

Обязательные реквизиты кассового чека

Кассовый чек — основной вид ФД, который продавец передаёт не только надзорным органам, но и покупателю. Это первичный учётный документ, сформированный онлайн-кассой в момент расчёта и подтверждающий факт сделки. Предприниматели-самозанятые для создания чека могут использовать вместо онлайн-кассы приложение «Мой налог». Продавец обязан передать чек клиенту после оплаты товара или услуги.

Предприниматель имеет право выдать электронный чек вместо бумажного только в том случае, если покупатель согласился на это и предоставил свой телефонный номер или email до совершения сделки.

Кассовый чек должен содержать сведения о произведённом расчёте. Основные требования к обязательным реквизитам чека изложены в статье 4.7 закона о применении онлайн-касс. С момента принятия 54-ФЗ налоговая служба опубликовала ряд рекомендаций и методических указаний, которые уточняют правила подготовки фискальных документов.

На сегодняшний день в каждом кассовом чеке обязательно указывать следующие реквизиты:

- наименование документа (кассовый чек);

- порядковый номер за смену;

- дата, время и адрес осуществления расчёта;

- наименование организации-пользователя или Ф. И. О. индивидуального предпринимателя-пользователя;

- идентификационный номер налогоплательщика пользователя;

- применяемая при расчёте система налогообложения;

- признак расчёта (приход, расход, возврат прихода или расхода);

- наименование товаров, работ, услуг, их количество, цена за единицу и конечная стоимость с учётом наценок, скидок и НДС;

- сумма расчёта с отдельным указанием ставок и сумм налога на добавленную стоимость по этим ставкам;

- форма расчёта и сумма оплаты;

- должность и фамилия лица, осуществившего расчёт с клиентом (не указываются, если покупатель оплатил товар или услугу на интернет-сайте);

- регистрационный номер контрольно-кассовой техники;

- заводской номер экземпляра модели фискального накопителя;

- фискальный признак документа;

- адрес сайта ФНС — уполномоченного органа, на сайте которого можно проверить факт записи расчёта и подлинность фискального признака;

- порядковый номер фискального документа;

- номер смены;

- фискальный признак сообщения;

- QR-код с зашифрованными датой и временем платежа, порядковым номером и фискальным признаком документа, заводским номером фискального накопителя, признаком и суммой расчёта.

В чеках, которые продавец передаёт покупателю в электронном виде, также необходимо отметить:

- абонентский номер или адрес электронной почты клиента;

- адрес электронной почты отправителя кассового чека.

При продаже продукции, подлежащей маркировке, в чеке нужно указывать реквизит «код товара». Приводить в чеке код товара обязательно, если товарную группу, продукция из которой присутствует в чеке, начали маркировать не меньше трёх месяцев назад. Вместе с тем, в чеке можно не указывать код товара при возврате изделия покупателем, при продаже немаркированных остатков товаров, подлежащих обязательной маркировке, а также при возвращении вещи из залога в ломбарде.

До 28 февраля 2023 года код товара можно не добавлять в чеки изделий, проданных дистанционно. До 20 апреля 2023 года без кода товара разрешено печатать чеки для продукции из вендинговых автоматов.

В кассовом чеке и других типах фискальных документов также могут быть указаны дополнительные реквизиты с учётом сферы деятельности продавца.

Обязательные реквизиты бланка строгой отчётности

Бланком строгой отчётности называют несколько разных документов. Во-первых, это форма, подтверждающая, что её владелец имеет право пользоваться некой услугой (например, проездной билет или абонемент в театр). Во-вторых, это фискальный документ, статьёй 1.1 закона № 54-ФЗ приравненный к кассовому чеку. Далее речь пойдёт именно об этом типе бланка

Бланки строгой отчётности нельзя применять при продаже товаров, однако предприниматели имеют право выдавать их вместо чека при оказании услуг физическим лицам. Как и чек, БСО может быть распечатан или отправлен покупателю в электронном формате.

Ранее законодательство разрешало организациям использовать бланки, распечатанные в типографии. Однако теперь такие документы не соответствуют закону о применении контрольно-кассовой техники, поскольку отражённые в них сведения не передаются через ОФД в ФНС. Поэтому предприниматели обязаны формировать бланк с фискальными данными с помощью онлайн-кассы и передавать реквизиты в налоговую службу.

В бланке строгой отчётности должны присутствовать сведения о расчёте, которые подтверждают то, что сделка совершилась. Обязательные реквизиты бланка полностью совпадают с теми, которые должны быть указаны в кассовом чеке. Это следует из пункта 1 статьи 4.7 закона о применении ККТ. Таким образом, всё, что выше было сказано об обязательных реквизитах кассового чека, справедливо и для БСО. Так же, как и в чеке, в бланке строгой отчётности могут быть указаны установленные ФНС дополнительные реквизиты.

Проверка чеков

Благодаря применению онлайн-касс и совершенствованию системы передачи фискальных данных в ФНС, любой потребитель может проверить подлинность кассового чека или бланка строгой отчётности, полученного от продавца.

Если в чеке указан оператор фискальных данных, который обработал информацию о расчёте, проверить документ можно на его сайте. Как правило, для этого потребуется скопировать из чека номер фискального накопителя (ФН), порядковый номер фискального документа (ФД) и фискальный признак документа (ФП). Например, так выглядит форма для проверки чека на сайте Астрал.ОФД:

Если в документе нет сведений об ОФД, чек можно проверить на сайте ФНС. Помимо реквизитов ФН, ФД и ФП из чека, потребуется отметить дату, время и полную сумму (итог) расчёта. ФНС также предлагает установить приложение для проверки чеков на смартфон.

Штрафы за нарушения в работе с чеками и БСО

Нарушения законодательства, связанные с кассовыми чеками и бланками строгой отчётности, считаются административными и влекут за собой предупреждение или требование уплатить штраф. В соответствии со статьёй 14.5 КоАП РФ предусмотрены следующие наказания:

- за невыдачу чека или БСО на должностных лиц накладывается штраф в размере 2 тысяч рублей, на юридических лиц — в размере 10 тысяч рублей;

- за расчёты без применения онлайн-кассы на должностных лиц накладывается штраф в размере от 25% до 50% от суммы расчёта (но не менее 10 тысяч рублей), на юридических лиц — от 75% до 100% от суммы расчёта (но не менее 30 тысяч рублей).

Повторный расчёт без использования контрольно-кассовой техники (при сумме выручки без чека или БСО более 1 млн рублей) влечёт за собой приостановку деятельности ИП или организации на срок до 90 дней и дисквалификацию должностных лиц на срок от одного года до двух лет.

Кроме того, наказание последует и за несоблюдение порядка и сроков хранения фискальных документов. Следует помнить, что чек и бланк строгой отчётности — это первичные документы, и потому за их отсутствие могут быть наложены штрафы, предусмотренные статьёй 120 Налогового кодекса:

- Если налоговая служба зафиксирует отсутствие чеков и БСО в течение одного налогового периода, предприниматель будет обязан уплатить штраф в размере 10 тысяч рублей.

- Если документы будут отсутствовать в течение более длительного срока, размер штрафа увеличится до 30 тысяч рублей.

- Если отсутствие чеков и БСО привело к занижению налоговой базы, штраф составит 20% от суммы неуплаченного налога (но не менее 40 тысяч рублей).

Для передачи фискальных данных согласно законодательным требованиям подходит онлайн-сервис Астрал.ОФД. Помимо основной функции, сервис обладает такими возможностями, как отслеживание заполняемости фискального накопителя, отправка чеков покупателям по SMS и email, мониторинг работы торговых точек.

16 декабря 2020г.

Важные изменения с декабря 2020 года

Федеральная налоговая служба России приказом от 14.09.2020 № ЕД-7-20/662@ ввела новые дополнительные реквизиты и новые форматы фискальных документов. Документ вступает в силу спустя 10 дней после официального опубликования — с 21.12.2020.

По сравнению с прежними правилами, в перечень реквизитов кассового чека коррекции или БСО коррекции включили, в частности, новые обязательные реквизиты, без которых документ является недействительным:

- наименование и ИНН покупателя;

- порядковый номер кассового чека коррекции (БСО коррекции) за смену;

- признак расчета;

- применяемая при расчете система налогообложения;

- абонентский номер телефона либо адрес электронной почты покупателя (клиента);

- наименование товаров, работ, услуг, платежа, выплаты, а также их количество, цена в рублях за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок с указанием ставки НДС;

- сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам.

Новые дополнительные реквизиты утверждены для таких фискальных документов:

- кассового чека или БСО (п. 5 приложения № 1 к приказу);

- запроса о коде маркировки (п. 11 приложения № 1 к приказу);

- уведомления о реализации маркированного товара (п. 12 приложения № 1 к приказу);

- ответа на запрос ФНС (п. 13 приложения № 1 к приказу);

- квитанции на уведомление (п. 14 приложения № 1 к приказу).

Все фискальные документы и их реквизиты должны быть приведены в соответствие с новыми требованиями до 21.12.2020. Те организации и ИП, которые не сделают этого, рискуют быть привлечены к административной ответственности за невыдачу кассовых чеков, так как чеки без обязательных реквизитов не признаются надлежаще оформленными.

Обязательные реквизиты при офлайн-торговле

Если компания продает товары и оказывает услуги «вживую», то обязательные реквизиты чека, по 54-ФЗ, таковы:

- Название организации.

- Адрес торговой точки.

- Название и порядковый номер документа за смену, вид операции (приход, возврат прихода, расход, возврат расхода).

- Ф.И.О. и должность работника, оформляющего покупку.

- Перечень товаров, работ, услуг.

- Цена за единицу с учетом скидок и итоговая сумма покупки.

- Ставка и выделенная сумма НДС за единицу и общую стоимость (если применяется).

- Вид расчета (наличный или безналичный) и сумма оплаты.

- Сайт, где можно проверить подлинность документа и указанного в нем фискального признака (QR-кода).

- Данные ККТ (регистрационный номер кассы, заводской номер фискального накопителя, фискальный признак документа — QR-код).

- Порядковый номер фискального документа.

- ИНН организации или ИП.

- Система налогообложения продавца.

- Номер смены.

- Дата, время проведения операции; фискальный признак сообщения (если информация хранится в фискальном накопителе или передается ОФД).

Таким образом, обязательные данные, по закону № 54-ФЗ в новой редакции, существенно отличаются от ранее действовавших требований: добавились признаки, ставшие необходимыми в связи с отправкой данных в ИФНС.

Дополнительные реквизиты для интернет-торговли

Если вы продаете товары и услуги через сайт, нужно учесть особенности при оформлении электронного чека. В этом случае обязательные реквизиты чека онлайн-кассы нужно дополнить следующей информацией:

- Сайт компании (вместо адреса торговой точки) и (или) емейл продавца.

- Телефон или емейл покупателя (для отправки ему кассового документа).

Поскольку расчеты через интернет происходят автоматически, без участия конкретного сотрудника, Ф.И.О. продавца можно не указывать.

Обязательные реквизиты товарного чека без кассового

В некоторых случаях, специально предусмотренных в п. 7 ст. 7 ФЗ № 290-ФЗ (которым вводятся изменения по онлайн-кассам в 54-ФЗ), продавцы после 01.07.2017 могут не использовать кассовый аппарат и оформлять только товарный чек.

Отчетный документ в этом случае оформляется по правилам ч. 2.1 ст. 2 «старого» (в редакции до июля 2016 года) закона № 54-ФЗ. В него включаются следующие обязательные реквизиты:

- название, номер и дата выдачи;

- наименование и ИНН продавца;

- перечень оплачиваемых товаров (работ, услуг);

- сумма оплаты;

- Ф.И.О. и подпись лица, выдавшего документ.

Как видим, оформить товарный чек в 2020 году по-прежнему несложно.

Напомним, что отсутствие одного или нескольких обязательных реквизитов в кассовом чеке с начала июля 2017 года грозит штрафом по ч. 4 ст. 14.5 КоАП РФ: для ИП — от 1500 до 3000 рублей, для организации — от 5000 до 10 000 рублей.

Источник.

ФНС уточнила, какие реквизиты в товарных чеках должны быть обязательно

22.05.2019

Эксперты ФНС уточнили, какие обязательные реквизиты должен содержать товарный чек.

Напомним, статья 2 Федерального закона от 22.05.2003 № 54-ФЗ разрешает организациям и ИП в ряде случаев не применять ККТ при условии выдачи покупателям документов, подтверждающих проведение расчетов. Таким документом может быть товарный чек.

Ведомство отмечает, что реквизиты, которые должен содержать товарный чек, установлены абзацами 4 — 12 пункта 1 статьи 4.7 Федерального закона от 22.05.2003 № 54-ФЗ.

Согласно данной норме в товарный чек включаются:

- дата, время и место (адрес) осуществления расчета (при расчете в зданиях и помещениях — адрес здания и помещения с почтовым индексом, при расчете в транспортных средствах — наименование и номер транспортного средства, адрес организации либо адрес регистрации ИП, при расчете в интернете — адрес сайта пользователя);

- наименование организации-пользователя или фамилия, имя, отчество ИП — пользователя;

- идентификационный номер налогоплательщика пользователя;

- применяемая при расчете система налогообложения;

- признак расчета (получение средств от покупателя — приход, возврат покупателю средств, полученных от него, — возврат прихода, выдача средств покупателю — расход, получение средств от покупателя, выданных ему, — возврат расхода);

- наименование товаров, работ, услуг (если объем и список услуг возможно определить в момент оплаты), платежа, выплаты, их количество, цена (в рублях) за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок, с указанием ставки НДС (для плательщиков НДС);

- сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам (для плательщиков НДС);

- форма расчета (оплата наличными деньгами и (или) в безналичном порядке), а также сумма оплаты наличными деньгами и (или) в безналичном порядке;

- должность и фамилия лица, осуществившего расчет с покупателем, оформившего кассовый чек (БСО) и выдавшего (передавшего) его покупателю (за исключением расчетов, осуществленных с использованием автоматических устройств для расчетов).

Такие разъяснения привела ФНС на своем сайте, отвечая на вопросы налогоплательщиков.

БУХПРОСВЕТ

Если в кассовом чеке будет отсутствовать хотя бы один обязательный реквизит, организацию или ИП могут оштрафовать по ч. 4 ст. 14.5 КоАП РФ. Данное нарушение грозит следующими штрафами:

- от 1 500 до 3 000 рублей – для должностных лиц и индивидуальных предпринимателей;

- от 5 000 до 10 000 рублей — для юридических лиц.

Непередача покупателю кассового чека повлечет начисление штрафа в размере:

- 2 000 рублей — для должностных лиц и индивидуальных предпринимателей;

- 10 000 рублей — для юридических лиц.

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

- Требования закона

- Как выполнить требования

- Откуда в чеке берутся данные

Информацию, которая должна быть в чеке, регламентируют два документа: Федеральный закон от 22.05.2003 № 54-ФЗ и Федеральный закон от 03.07.2016 № 290-ФЗ. Верный чек насчитывает более 20 реквизитов: итоговая сумма, фамилия кассира, названия товаров и услуг и прочие.

С февраля 2021 года все пользователи ККТ обязаны печатать чеки с названиями услуг и товаров, а также с их количеством и ценой. Указывать общую сумму покупки недостаточно.

За неправильные чеки предусмотрены штрафы. Отсутствие наименования, количества или цены грозит предупреждением или штрафом согласно ч. 2 ст. 14.5 КоАП РФ.

Размер штрафа:

- для граждан от 1 500 до 2 000 рублей;

- для ИП и должностных лиц от 3 000 до 4 000 рублей;

- для юрлиц от 30 000 до 40 000 рублей.

К ответственности привлекают в течение года.

Для формирования корректного чека нужны:

- Контрольно-кассовая техника (ККТ).

- Кассовое программное обеспечение.

- Источник номенклатуры для кассы, например, учетный сервис Контур.Маркет.

В Маркете можно быстро создать каталог для печати чеков по требованиям закона. Можно загрузить прайс в формате Excel, воспользоваться готовым каталогом на 3,5 млн товаров или добавить наименования вручную. Как правильно печатать в чеке товары и услуги.

Помимо товароучетной системы есть еще два альтернативных способа добавить номенклатуру в чек.

- Кассовая программа. Она позволяет вводить данные о товарах и услугах на кассе в момент формирования чека. Пользователям не придется делать это заранее. Но есть минусы: кассир рискует ошибиться при ручном вводе и не знать всех обязательных реквизитов (например, систему налогообложения), не все кассы хранят историю по заведенным товарам, их придется добавлять заново. А еще увеличивается время обслуживания покупателя, когда продавец добавляет товар на кассе вручную, а не из готового электронного каталога.

- Личный кабинет без товарного учета. В него можно заранее добавить товары, чтобы отпускать покупателя быстрее. Но в таком кабинете нет анализа продаж, который бы определил ходовой товар, помог отследить остаток и вовремя сделать заказ.

Мы сравнили разные модели касс для работы с номенклатурой. Смотрите видеоролик.

Если пользуетесь сервисом Контур.Маркет, у данных кассового чека три источника:

- Кассовая программа Маркета (см. голубую заливку на картинке).

- Собственно Контур.Маркет (см. оранжевую заливку).

- Сама онлайн-касса (см. зеленую заливку).

Из кассовой программы Маркета приходят такие данные:

- тип чека (продажа или возврат);

- цена указанного количества товара (услуги) с учетом скидок;

- сумма всей покупки;

- расчет (наличный, безналичный, предоплата);

- и другие реквизиты.

Из Контур.Маркета поступают:

- наименование товара или услуги (не более 128 символов);

- стоимость за одну единицу;

- процент НДС;

- ФИО кассира.

За остальные данные отвечает сама онлайн-касса:

- регистрационный номер ККТ;

- сумма НДС;

- реквизиты компании-продавца;

- система налогообложения;

- регистрационный номер контрольно-кассовой техники (РНМ);

- QR-код, его можно отсканировать в приложении налоговой, чтобы проверить чек или отправить его на почту покупателю;.

- ряд других реквизитов.

Есть реквизиты, которые печатаются в чеке не всегда.

- Контакты клиента и отправителя. Если покупатель не просит отправить ему копию чека, можно не указывать в чеке электронную почту или номер телефона клиента. Если покупателю нужна копия, программное обеспечение кассы добавляет в чек контакты клиента и магазина или ОФД.

- Заводской номер ККТ. Закон не требует указывать в чеке заводской номер (ЗН ККТ), но часто кассовое ПО добавляет эту строку в чек. Не путайте этот реквизит с регистрационным номером (РНМ), который действительно обязателен, его выдает налоговая, когда технику ставят на учет.