Получить быструю прибыль в обмен на финансирование — звучит заманчиво. Но если речь идет о венчуре, то тут риски огромны — можно лишиться всего. РБК Тренды выяснили, в чем выгоды и опасности венчурных инвестиций

Венчурные инвестиции (от англ. venture — рискованное предприятие) — это вложения в развивающийся бизнес или стартап, о перспективах успешности которого пока ничего не известно.

Основное отличие таких инвестиций от обычных скрывается в потенциале проекта. Если рискованное предприятие найдет правильную бизнес-модель для масштабирования, то оно сможет стать крупным игроком рынка, а инвесторов ждет прибыль, иногда в тысячи раз превышающая вложения. В случае с обычными инвестициями вкладчик рассчитывает на стабильный, но не сверхвысокий доход, однако и риски такого предприятия, как правило, гораздо ниже.

Плюсы и минусы венчурного инвестирования

Если предприятие ждет успех, то впоследствии свою долю в нем можно будет продать с огромной выгодой. Подобным образом поступили некоторые соинвесторы Zoom, Uber, Slack и Airbnb, когда эти компании взлетели. Например, в Google инвестировали двое, сумма вложений каждого составила $100 тыс., а текущая капитализация компании превышает $1 трлн.

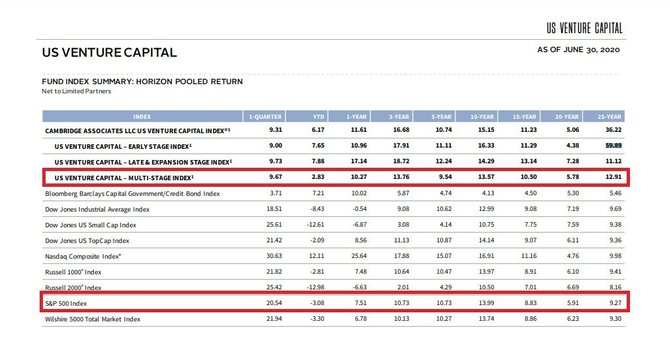

Индекс The Cambridge Associates US Venture Capital, который отслеживает результаты порядка 1800 американских венчурных фондов, демонстрирует, что средняя доходность венчурных инвестиций составляет 14,34% годовых за последние десять лет и 34,43% годовых за 25-летний период. За тот же период индекс крупнейших компаний S&P 500 показал 10,17% и 9,6% доходности соответственно.

Итак, основной плюс венчурного инвестирования — это высокая и быстрая доходность. Ее уровень может значительно превысить сумму вложений в течение уже первых нескольких лет. Средний срок нахождения инвестора в проекте составляет около пяти лет.

Сооснователь венчурной компании Untitled Ventures Константин Синюшин отмечает, что инвестор может вложить деньги в десять компаний, а вернуть средства только от одной, но этот возврат должен покрыть убытки от других девяти вложений. Кроме того, он должен обеспечить среднюю доходность за весь цикл инвестиций на уровне около 25% годовых.

Данный вид инвестирования имеет и свои минусы:

- Высокий риск. Согласно статистике, 75% венчурных проектов не возвращают деньги вкладчикам. 20% стартапов терпят неудачу в течение первого года, 30% — в течение двух, 50% — за следующие пять лет.

Синюшин поясняет, что в венчурных инвестициях недостаточно изучить отчетность компании за несколько лет и сделать прогноз на несколько лет вперед. «Именно поэтому на ранних стадиях наиболее удачливые венчурные инвесторы выходят из бывших предпринимателей», — отмечает он.

- Долгое ожидание. Некоторые проекты быстро взлетают, но отдельным предприятиям нужно время «на раскрутку», иногда достаточно длительное.

По словам Константина Синюшина, когда человек получает в стартапе миноритарную долю (не позволяющую напрямую участвовать в управлении), он должен понимать, что успешному проекту нужно быстро масштабировать свой охват рынка и выручку, чтобы стать интересным для стратегического инвестора с большим капиталом. Когда эта цель будет достигнута, частный инвестор сможет выйти из проекта, продав свою долю стратегическому инвестору, который владеет блокирующим пакетом акций.

- Мошенничество. Иногда под венчурными проектами скрываются финансовые пирамиды. В этом случае возникает опасность лишиться всех денег.

- Большой объем самостоятельной работы.

Константин Синюшин говорит: «Найти хороший проект сложно, поскольку все ранние стартапы малопубличны, а несколько похожих стартапов сложно сравнивать между собой. Для частного инвестора это практически вторая самостоятельная работа на полный день, и ее тяжело совмещать с другим бизнесом или работой по найму».

- Порог входа. К примеру, для участия в проектах «ВТБ Капитал Управление активами» в рамках первого этапа привлечения инвестиций допускаются только физические лица, которые могут инвестировать минимум ₽15 млн.

Как вложить деньги

Начать инвестировать во время IPO, когда компания публично продает свои акции, либо на раннем этапе стартапа в роли бизнес‑ангела. Однако на этой стадии суммы инвестиций должны быть выше.

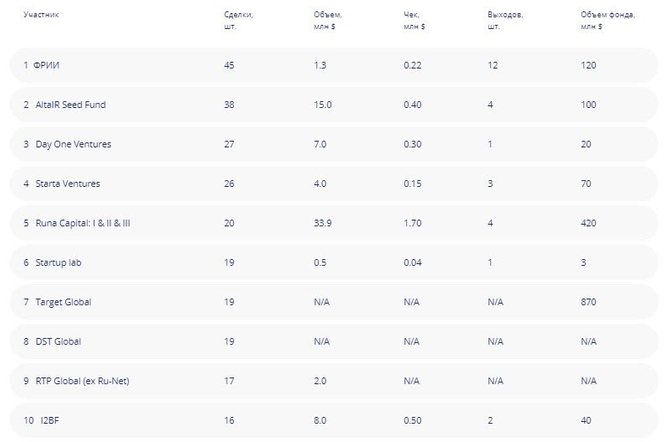

В основном, инвесторы вкладывают деньги через венчурные фонды. В 2020 году на них пришлось 75% финансирования стартапов. Это максимальный показатель с 2012 года. Фонды собирают деньги с нескольких инвесторов, а затем распределяют их между потенциально успешными проектами. Однако у российских организаций довольно высокий порог входа — от $500 тыс. Самыми активными фондами в России стали AltaIR Seed Fund, Day One Ventures, Runa Capital, Target Global, DST Global.

Существуют также клубы инвесторов (Московский клуб инвесторов, InvestPeople, Rusinvest), которые помогают подбирать подходящие проекты, а также курируют сделки за проценты. В таких клубах есть возможность участия в синдицированных сделках, когда объединяются несколько инвесторов. Порог входа в клуб гораздо ниже, но уровень участия в процессе намного выше, чем в случае с фондом. Оно предусматривает личные встречи, презентации, деловые поездки и бизнес-игры.

Константин Синюшин поясняет, что можно существенно снизить риски за счет синдикации сделок, то есть вкладывать, например, по $5 тыс. в проект. Инвесторы получат меньше денег на каждого, зато они смогут поделить свои вложения на несколько проектов.

«Предположим, у вас запланирован выход из десяти венчурных проектов через пять лет. Тогда ваши вложения должны за все это время утроиться исходя из нормы 25% годовых и без учета плановых потерь на девяти неудачных проектах», — объясняет эксперт. По его словам, еще одно преимущество этого метода состоит в том, что в синдикате не надо искать, куда вложиться, так как он, как правило, строится вокруг основного опытного инвестора, который уже нашел «проект мечты».

Наконец, поиском проектов можно заниматься самостоятельно на конкурсах стартапов, в акселераторах и бизнес‑инкубаторах, в соцсетях и профильных медиа.

Синюшин выделил несколько составляющих успеха проекта:

- оригинальная бизнес идея, которая привлекает широкую аудиторию;

- удачная бизнес-модель монетизации этой идеи;

- эффективная юнит-экономика проекта, когда заработать на одной условной операции он может не менее чем в пять раз больше, чем себестоимость этой операции;

- оригинальная технология, защищающая проект от быстрого копирования;

- эффективность команды проекта, которая должна развернуть масштабный бизнес без потери качества сервиса.

Плюсы и минусы для компаний

Многие стартапы не могут взять кредит в банке, так как не располагают материальными активами в качестве залога. В этом случае единственной возможностью привлечь средства оказывается венчурный капитал.

Надо понимать, что венчурных инвесторов интересуют далеко не все отрасли, а только самые перспективные. Это могут быть информационные и облачные технологии, полупроводники, биофарма и возобновляемая энергетика.

Плюсы привлечения такого капитала следующие:

- это мощный источник финансирования, который не накладывает обязательств на автора проекта — инвесторы добровольно принимают все риски потери денег на себя;

- венчурные капиталисты могут помочь знаниями, так как зачастую являются экспертами в данной отрасли; они могут привести свою сеть контактов;

- венчурные инвесторы обычно имеют крепкую репутацию благодаря строгому надзору со стороны регулирующих органов.

Минусы:

- потеря контроля и права собственности, так как автор идеи передает инвесторам акции своей компании в обмен на финансирование. Если инвесторы получат больше акций, чем соучредители, то последние могут потерять право собственности на свою компанию;

- некоторые инвесторы соглашаются дать проекту деньги только при включении в штат своего сотрудника, который будет следить за процессом;

- венчурные капиталисты могут отказаться подписывать соглашение о неразглашении, и проекту не удастся остаться в тени;

- инвесторы могут очень долго принимать решение по поводу сделки; сам процесс привлечения такого капитала может быть затяжным и тяжелым;

- многие фонды предоставляют средства в течение определенного периода времени и только при выполнении условий для перехода на следующий раунд финансирования;

- некоторые фонды могут потребовать ROI (возврат инвестиций) в течение трех-пяти лет.

Как привлечь венчурные инвестиции

Венчурные инвесторы берут на себя большой риск, поэтому они крайне осторожны в выборе проектов. Чтобы провести успешную презентацию своего бизнеса, необходимо основательно подготовиться.

Вот несколько советов для авторов идей:

- нужно наглядно показать, как изменится бизнес после применения инновации

- и как вырастет его ценность, а также аудитория;

- рассказать о потенциале проекта, его «потолке» в сфере финансов и аудитории;

- не использовать сложные термины на презентации и ссылаться на экспертов;

- продемонстрировать инвестору, что именно он покупает;

- показать, как проект снизит издержки бизнеса;

- рассказать, какая из существующих больших компаний может заинтересоваться продуктом;

- показывать уже готовый продукт, а не идею.

Перед презентациями неплохо бы подготовить приветственные письма инвесторам, чтобы заинтересовать их.

Венчурные инвестиции в России

В 2019 году сумма российских венчурных инвестиций достигла $868 млн. При этом только 11% стартапов удалось привлечь такое финансирование. В кризисном 2020-м треть венчурных инвесторов в России нашли для себя новые направления, а 12% нарастили объем инвестиций. Однако при этом произошло сокращение венчурных инвестиций на 19%, до $702,9 млн с ростом сделок на 14%.

По данным исследования «Венчурный барометр», наиболее привлекательными отраслями для инвесторов являются финтех, искусственный интеллект и машинное обучение. Растет интерес и к сфере образования.

По словам Константина Синюшина, пока преждевременно говорить о популярности венчурных инвестиций в России. Он отмечает, что статистика прироста такого капитала довольно скудная, и немногие проекты с ранними инвестициями от физических лиц доживают до выхода на внутренний рынок. Поэтому государство решило поощрять такие вложения на том же уровне, на каком поддерживает вложения в рынок ценных бумаг. Однако эксперт уверен, что с учетом всех рисков этот уровень должен быть выше.

В итоге, отмечает Синюшин, и российские фонды, и физические лица предпочитают инвестировать за границей. В частности, венчурный клуб коллективных инвестиций АngelsDeck все чаще предлагает участникам вкладывать в проекты россиян за рубежом. На сегодня это самый крупный российский венчурный клуб, поясняет Синюшин.

Эксперт подчеркнул, что пока не существует действительно больших венчурных фондов с миллионными вложениями, которые бы управлялись россиянами и были бы ориентированы только на внутренний рынок.

Вот крупнейшие российские венчурные фонды, которые работают в России (по версии РВК):

- Runa Capital. Его основал Сергей Белоусов, который создал популярную платформу для размещения облачных сервисов Parallels. Фонд помог подняться таким стартапам, как Nginx и LinguaLeo. Его доля в проектах составляет до 40%, а максимальная сумма инвестиций — $10 млн.

- Admitad Invest. Инвестирует в интернет-проекты.

- Kite Ventures. Поддерживал такие сервисы, как Trends Brands и Ostrovok. Обычно доля фонда составляет от 3% до 30%, а максимальная сумма инвестиций — $10 млн.

- ru-Net Ventures. Фонд инвестировал в «Яндекс» и Ozon, а его доля в проектах составляет в среднем 30-35%.

- IMI.VC. Инвестирует в игры, социальные приложения и потребительские сервисы. В их числе были Game Insight и Narr8. Обычно доля фонда в проектах составляет 40%, а максимальная сумма инвестиций — $1 млн.

- ABRT. Фонд инвестировал в KupiVIP и Acronis. Его доля составляет 20-35% на посевной стадии и 15-30% на взлете компании. Максимальная сумма инвестиций достигает $4 млн и $15 млн соответственно.

- Almaz Capital. Вкладывается в технологии с долей в 10-40%. Поддержал проекты Alawar, Flirtic, Jelastic.

- РВК. Государственный венчурный фонд, который инвестирует с долей в 25%.

- Vesna Investment. Поддерживал проекты shopogoliq.ru, Looksima, Connect2me.

- Intel Capital. Инвестирует в технологические проекты KupiVIP и Sapato. Доля в проектах составляет до 30%.

- Russian Ventures. Поддержал рекламную сеть Okeo, портал Ogorod и кнопки для репостов в социальных сетях pluso.ru. Инвестирует от $35 тысяч с долей 15%.

- Venture Angels. Поддержал стартап по созданию дизайна кружек и футболок Printio, изготовлению энергетических батончиков BioFoodLab и «Кнопку жизни».

- Softline Venture Partners. Фонд поддержал сервисы удаленного обучения «Мираполис», облако ActiveCloud, интернет-магазин с подарочными сертификатами Daripodarki, а также Magazinga и e-mail-рассылку Client24.

Синюшин отмечает, что экспортная часть венчурного российского рынка сегодня имеет отличные перспективы. Что касается внутреннего сегмента венчурных инвестиций, то пока фонды с частным капиталом не проявляют к нему интереса, и вряд ли в ближайшем будущем что-то изменится.

Однако здесь активно работают фонды с государственным капиталом и корпоративные венчурные фонды. Их меньше интересует окупаемость; кроме того, они обладают необходимыми ресурсами и административными рычагами. Таким образом, единого венчурного рынка в России сегодня практически нет, заключает эксперт.

Компания венчурная

- Компания венчурная

- (венчурная организация)

— компания, создаваемая для реализации инновационных проектов с высокой степенью риска и возможностью получения значительного дохода. Это компания, которая имеет заманчивую, но не проверенную идею (фактор риска) и нуждается в деньгах. В случае привлекательности идеи для венчурных капиталистов осуществляется деловое сотрудничество собственников компании с владельцами венчурного капитала. Имея значительную долю в общем деле, венчурный капиталист основную долю риска берет на себя. Чем больше риск, тем выше должен быть ожидаемый доход.

Венчурные компании (venture — рискованное предприятие) обычно создаются в областях предпринимательской деятельности, связанных с повышенной опасностью потерпеть убытки, в том числе в сфере инноваций.

Толковый словарь «Инновационная деятельность». Термины инновационного менеджмента и смежных областей (от А до Я). 2-е изд., доп. — Новосибирск: Сибирское научное издательство.

.

2008.

Смотреть что такое «Компания венчурная» в других словарях:

-

Венчурная компания — (venture company) компания посредник, формирующая капитал, инвестируемый в проекты с высоким уровнем риска, за счет средств инвесторов … Экономико-математический словарь

-

венчурная компания — Компания посредник, формирующая капитал, инвестируемый в проекты с высоким уровнем риска, за счет средств инвесторов. [ОАО РАО «ЕЭС России» СТО 17330282.27.010.001 2008] Тематики экономика EN venture company … Справочник технического переводчика

-

КОМПАНИЯ С РИСКОВЫМ КАПИТАЛОМ — венчурная компания см. Рисковый капитал … Внешнеэкономический толковый словарь

-

Казанская венчурная ярмарка — Содержание 1 Общая информация 2 Задачи Ярмарки 3 География инновационных компаний … Википедия

-

Российская венчурная компания — РВК Тип Открытое акционерное общество Год основания 2006 Расположение … Википедия

-

Инфраструктура — (Infrastructure) Инфраструктура это комплекс взаимосвязанных обслуживающих структур или объектов Транспортная, социальная, дорожная, рыночная, инновационная инфраструктуры, их развитие и элементы Содержание >>>>>>>> … Энциклопедия инвестора

-

Ремчуков, Константин — Владелец, главный редактор и генеральный директор Независимой газеты Владелец, генеральный директор и главный редактор Независимой газеты . Ранее глава Общественного совета по вопросам присоединения России к ВТО, депутат Государственной Думы… … Энциклопедия ньюсмейкеров

-

Шварцман, Олег — Совладелец и президент ФПГ Финансгрупп Предприниматель, совладелец и президент финансово промышленной группы Финансгрупп . Директор по финансам и экономике общероссийской общественной организации Союз социальной справедливости России . Кандидат… … Энциклопедия ньюсмейкеров

-

Венчур — (Venture) Формы организации венчура Венчурное финансирование и бизнес, внутренний и внешний венчур Содержание Содержание Раздел 1. и венчурное . Раздел 2. Венчурный бизнес. Раздел 3. Венчурные . Раздел 4. Внутренний и внешний венчур. Венчур… … Энциклопедия инвестора

-

Стартап — Стиль этой статьи неэнциклопедичен или нарушает нормы русского языка. Статью следует исправить согласно стилистическим правилам Википедии … Википедия

Венчурные инвестиции — самые доходные вложения в мире, но в то же время и самые высокорисковые. Слово «венчурные» пошло от английского «venture», которое означает «авантюра», «рискованное предприятие». Однако не каждая инвестиция в бизнес является венчурной — это зависит от некоторых параметров, о которых мы поговорим ниже.

Кроме того, из статьи вы узнаете, что такое венчурные инвестиции в целом, как они работают, на какую прибыль могут рассчитывать инвесторы, как привлечь венчурный капитал, примеры самых успешных венчурных компаний в России и в мире.

- Что такое венчурные инвестиции

- Как работают венчурные инвестиции

- Доходность венчурных инвестиций

- Примеры венчурных компаний

- Социальная сеть Facebook

- Сервис для краткосрочной аренды жилья Airbnb

- Мессенджер WhatsApp

- Сервис видеоконференций Zoom

- Сервис такси Uber

- Как привлечь венчурные инвестиции

- Описание структуры сделки

- Документальное оформление

- Создание term sheet

- Поиск инвесторов

- Договор об инвестировании и переговоры с юристами

- Венчурные инвестиции в России

Венчурные инвестиции — это вид высокорисковых инвестиций, при которых деньги вкладываются в стартапы, которые имеют масштабируемую структуру. Этот вид вложений характеризуется высокими риском и большой прибыльностью в случае успеха компании.

Если говорить простыми словами, то венчурные фонды или отдельные инвесторы выбирают 20-30 молодых стартапов (на стадии запуска или нескольких месяцев работы) с перспективной новой технологией или идеей и вкладывают в них деньги, надеясь на рост в несколько сотен или тысяч раз.

☝️

Согласно статистике, только один из десяти проектов «выстреливает».

При этом нужно понимать, что не любая новая компания будет венчурной. Одними из главных особенностей венчурного проекта является новизна идеи и потенциал масштабирования.

Например, новый сервис по типу Couchsurfing будет считаться венчурной компанией, в то время как запуск нового барбершопа — обычной. Потому что в случае успеха новый Couchsurfing можно легко масштабировать на мировую целевую аудиторию, а с барбершопом так сделать не получится.

Есть две причины, почему компании и отдельные лица занимаются венчурными инвестициями:

- Прибыльность — доходность от венчурных инвестиций исчисляется тысячами процентов, в результате чего прибыль в несколько сотен раз перекрывает убытки по другим проектам которые провалились;

- Эмоции — людей привлекает причастность к чему-то новому, а не просто деньги. Например, инвестируя в блокчейн-проекты инвестор чувствует свое участие в развитии инновационных технологий.

Однако несмотря на высокий доход венчурные инвестиции имеют и ряд серьезных недостатков:

Высокий уровень риска — из нескольких выбранных компаний в лучшем случае доходность в сотни/тысячи раз увеличит только одна.

Высокий порог входа — для инвестирования в перспективные проекты от известных компаний на ранних этапах нужно как минимум $100 000. С несколькими тысячами долларов можно участвовать только в инвестициях в неизвестные компании и краудфандинговые стартапы, что значительно увеличивает риск.

Долгий срок удержания акций — для получения прибыли в среднем придется ждать 7-10 лет.

Частные мошенничества — под видом перспективных стартапов могут скрываться финансовые пирамиды, поэтому перед любыми вложениями нужно тщательно проверять проект.

Как работают венчурные инвестиции:

- Инвестор находит 20-30 перспективных стартапов и детально изучает их предложение и «дорожную карту».

- 30% компаний закрываются в первый год после запуска — инвестор теряет все инвестиции, вложенные в эти компании.

- 30% компаний погибают на втором году работы — еще 30% инвестиций навсегда теряются.

- 30% компаний развиваются в обычном режиме, в лучшем случае принося средние 20% в год и дивиденды.

- 10% компаний «взлетают» и увеличивают общие вложение в десятки/сотни/тысячи раз.

Из описанных выше этапов становится ясно, что основной задачей венчурного инвестора становится найти такой стартап, который в результате вырастет в сотни/тысячи раз и прибыль от инвестиций перекроет убытки от всех остальных компаний.

☝️

Именно поэтому финансовые эксперты рекомендуют вкладываться сразу в 20-30 компаний, чтобы поймать своего «единорога» (компании с капитализацией минимум в $1 млрд).

Если венчурному инвестору удалось угадать такой стартап, то, считай, «дело в шляпе», если нет — то в лучшем случае можно он будет получать среднюю прибыль от 20-30% компаний, которые не умрут после запуска. Именно по этой причине венчурные инвестиции являются самыми высокорисковыми.

Однако даже в этом виде вложений риск может быть разный, и зависит от того, как каком этапе были инвестированы деньги:

- На раннем этапе венчурного инвестирования риск выше, но и прибыль очень высокая. Такой тип инвестирования называется ангельским раундом, а инвестор — бизнес-ангелом. Подобным способом можно очень дешево приобрести хорошую долю будущего «единорога». Средний размер венчурных инвестиций на данном этапе составляет $100 000 — $1 млн, за которые можно получить 5-10% акций.

- На более позднем этапе, после того как компания протестировала бизнес-модель и наладила бизнес-процессы, риск уменьшается, но вместе с ним уменьшается и потенциальная прибыль. Кроме того, значительно увеличивается порог входа — в большинстве литеральных раундов инвестирования он начинается с $10 млн, из-за чего основными участниками являются крупные венчурные фонды.

☝️

Из этого можно сделать вывод, что чем раньше венчурный инвестор вкладывает деньги, тем выше риск и выше прибыль.

Венчурные инвестиции являются долгосрочными вложениями, средний срок удержания ценных бумаг компании составляет 7-10 лет. При этом есть три способа завершить сделку и получить прибыль:

- Продать акции на бирже, после того как компания завершит IPO. Обычно сразу после листинга ценные бумаги показывают самую высокую доходность в моменте.

- Продать свою долю, после того как компания будет продана крупному игроку.

- Заключить внебиржевую сделку, однако на практике это случается крайне редко.

Исходя из этого можно сказать, что венчурные инвестиции нельзя использовать как стабильный источник пассивного дохода, и, конечно, нельзя вкладывать свои «последние деньги».

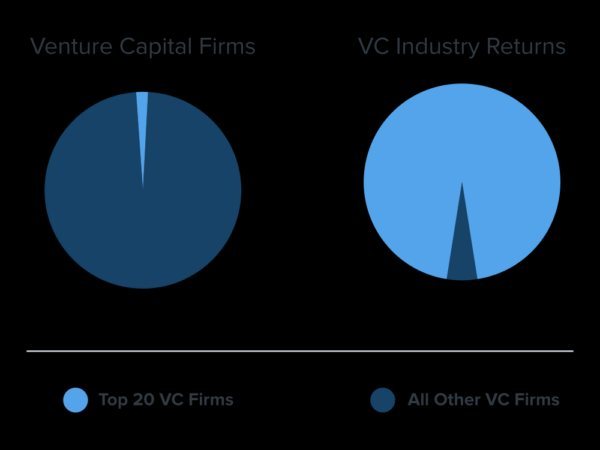

Выше уже было сказано, что венчурные инвестиции — самые доходные и в то же время самые высокорисковые инвестиции в мире. Однако на них зарабатывают не все — согласно исследованию компании Wealthfront, только ТОП-20 (2%) самых крупных венчурных фирм получают 95% прибыли, остальным достается лишь 5% от общей суммы:

Несмотря на высокий риск, венчурные инвесторы зарабатывают больше, чем те, кто инвестирует в фондовый рынок. Так, согласно отчету Cambridge Associates за второй квартал 2020 года, за последние 25 лет ежегодная доходность венчурных инвестиций составила 12,91% против 9,27% самого популярного индекса фондового рынка S&P 500. А на ранних стадиях доходность венчурных вложений достигла 59,89%:

☝️

При этом примечательно, что согласно данным выше, ранние венчурные инвесторы за последние 25 лет заработали почти в шесть раз больше, чем те, кто инвестировал на поздних этапах.

Согласно статистике аналитического агентства CrunchBase, на начальном этапе успешный стартап зарабатывает около $25 млн, а после развития и создания полноценной клиентской базы стоимость уже достигает $150-250 млн. Каждый инвестор в таком случае зарабатывает от 100% до 1 000% от изначальных вложений.

История знает немало примеров компаний, которые начинали как небольшие проекты «только для своих», но впоследствии смогли привлечь миллионные инвестиции.

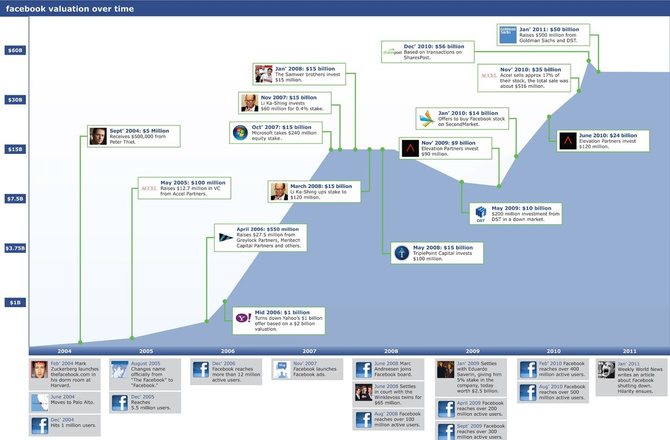

Facebook — это творение Марка Цукерберга, который начал работу над самой популярной ныне соцсетью в 2004 году. Изначально площадка использовалась только его однокурсниками. Но когда сервис стал популярным, Марк бросил университет и полностью посвятил себя проекту.

В том же 2004 году Facebook получил первые в своей жизни инвестиции от бывшего члена совета директоров PayPal — Питера Тиля на сумму $500 000, а к маю 2005 года в проект уже было инвестировано $13,7 млн.

На данный момент количество пользователей Facebook составляет 1,8 млрд, а капитализация достигает $777,4 млрд.

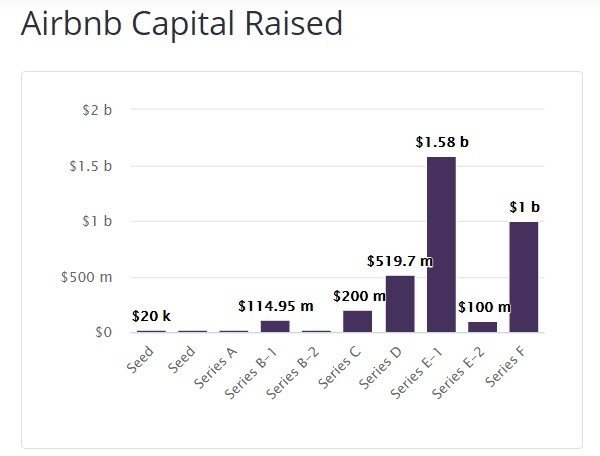

Airbnb появился благодаря решению проблемы, которое придумали два студента из Сан-Франциско, когда они решили разместить нескольких участников конференции на надувном матрасе в своей квартире за небольшую плату, также они пообещали приготовить им завтрак. Как полноценный сервис Airbnb заработал в 2008 году.

В 2009 году компания привлекла первые инвестиции в размере $20 000 от бизнес-инкубатора Y Combinator. Через полгода удалось привлечь еще $600 000 инвестиций. Сегодня количество пользователей составляет 600 млн, а капитализация — $35 млрд.

Самый популярный мессенджер, который изначально был создан как телефонная книга с отображением статусов, принес миллионы своим авторам и инвесторам. Был запущен уроженцем Украины Яном Кумом и американцем Брайаном Эктоном в 2009 году, которые работали на обычных работах и совсем не ожидали стать миллиардерами.

Изначально создатели не хотели привлекать инвестиции, так как боялись, что инвесторы могут потребовать «засорения» мессенджера рекламой. Весной 2011 года WhatsApp принял первые официальные инвестиции в размере $8 млн от венчурного фонда Sequoia Capital, поставив перед последним условие, что никакая реклама не будет внедряться в приложение.

На данный момент аудитория мессенджера превышает 2 млрд пользователей и приложение находится в собственности Facebook.

Zoom — творение горного инженера из Китая Эрика Юаня, который мечтал работать в Кремниевой Долине и которому восемь раз отказывали в визе США. Однако мечта стала реальностью и после нескольких лет работы Эрик ушел из высокооплачиваемой работы и в 2011 году запустил сервис видеоконференций Zoom.

Еще на этапе презентации инвесторы вложили $3 млн. В 2020 году количество пользователей составило 300 млн, а капитализация превысила $67 млрд.

В отличии от предыдущих проектов Uber был создан опытными предпринимателями Гарретом Кэмпом и Трэвисом Калаником. Идея будущего звездного проекта началась с того, что партнеры очень долго ждали такси.

Uber появился на свет в 2009 году, и в отличие от большинства стартапов создатели не стремились использовать для развития лишь собственные средства, и охотно принимали венчурные инвестиции от крупных предпринимателей и венчурных фондов.

На данный момент капитализация компании составляет $104,2 млрд.

Как привлечь венчурные инвестиции:

- Продумать и прописать структуру венчурной сделки.

- Провести документальное оформление компании.

- Оформить term sheet (условия инвестирования).

- Найти инвесторов.

- Составить договор инвестирования и провести переговоры с инвесторами (в случае необходимости).

- Получить деньги.

Смотрите интересное видео с венчурным инвестором, который расскажет как привлечь активы и как заработать:

Структура сделки — это детализированное описание, как будет проходить сделка: способ привлечения денег, в какой юрисдикции зарегистрирована компания, действия при быстром росте и при его отсутствии, когда состоится следующий раунд.

Есть три раунда привлечения инвестиций:

- Первый (посевной) — у создателя есть презентация идеи, бизнес-план, план создания и запуска продукта;

- Второй — разработана начальная версия продукта и достигнуты первые продажи;

- Третий — у компании стабильная выручка и товарооборот и сходятся показатели unit-экономики в течение как минимум полугода.

Структура сделки считается хорошей, если:

- Инвестор не сомневается в прозрачности сделки, все документы в порядке, порядок действий при каждом из вариантов развития ситуации ясен;

- Не нужно проводить переговоры с каждым инвестором отдельно — условия для каждой группы инвесторов прописаны ясно.

Оформить все эти идеи можно в инвестиционном плане, который покажет серьезность намерений и завоюет доверие инвесторов.

Большинство стартапов сегодня направлены на международный рынок, поэтому в данной статье также будем ориентироваться на такой случай.

Самое первое, что придется сделать — это зарегистрировать компанию в иностранной юрисдикции. Наймите опытного юриста, который изучит законодательство стран и предложит самый подходящий вариант. Кроме того, список потенциальных инвесторов также возможно расширить за счет этого фактора.

Для документального оформления также желательно нанять опытную компанию, которая оказывает услуги по регистрации предприятия в выбранной юрисдикции.

☝️

Если есть возможность, то лучше обратиться к проверенным российским компаниям, которые занимаются регистрацией предприятий в иностранных юрисдикциях, так как зарубежные компании часто завышают цены на свои услуги.

Также необходимо открыть банковский счет, однако от подачи заявки до открытия обычно проходит пара месяцев. Поэтому как вариант можно использовать платежные сервисы, преимуществом которых является скорость обработки платежей, что будет очень удобно для клиентов.

Term sheet — это неофициальный документ, в котором понятно описываются условия инвестирования и распределения прибыли. Он нужен для того, чтобы начать переговоры с венчурными инвесторами.

Обычно стартаперы создают большой документ на два-три листа А4, однако это может только запутывать инвесторов. Гораздо лучше кратко с цифрами описать основные коммерческие условия.

Пример хорошего term sheet ниже:

Уже на первом этапе поиска инвесторов через интернет им можно отправить term sheet по электронной почте.

Для большинства стартаперов поиск венчурного инвестора — один из самых сложных этапов, однако если у вас есть правильно составленный инвестиционный план и term sheet, то это будет несложно. Есть несколько способов поиска инвесторов, и интернет значительно упрощает этот процесс. Самые эффективные методы:

- Платформы для запуска стартапов;

- Сети бизнес-ангелов — Funded.com, Angel Capital Association, Angel Investment Network;

- Краудфандинговые сайты — Kickstarter, Indiegogo, RocketHub, OurCrowd;

- Бизнес-инкубаторы и акселераторы — 500Startups, TechStars, Ycombinator;

- Деловые социальные сети — LinkedIn;

- Прямые инвестиции;

- Самостоятельный поиск в социальных сетях и форумах.

☝️

При составлении договора об инвестировании в первую очередь необходимо помнить негласное правило венчурных инвестиций: первый, кто должен заработать — инвестор.

В договоре необходимо четко прописать условия, которые были согласованы еще на первом этапе, причем сделать это нужно в максимально простой и понятной форме, чтобы у инвесторов возникло как можно меньше вопросов.

Чтобы не запутаться, желательно сделать одинаковые условия для всех инвесторов, или если это невозможно, в крайнем случае максимально понятно описать условия для каждой группы инвесторов.

☝️

Предельно точный и структурированный документ позволит заслужить доверие инвесторов.

На данном этапе инвесторы также могут захотеть уточнить некоторые непонятные моменты, особенно это касается неопытных инвесторов. Иногда переговоры придется проводить не с инвесторами напрямую, а с их юристами.

Зачатки венчурного инвестирования в России появились с 1993 по 1996 год, но правовое регулирование вступило в силу только с 2002 года. С начала 2000-х эта сфера в РФ показала какое-то развитие, однако до сих пор Россия значительно отстает от количества венчурных сделок от развитых стран, таких как США, Европа или Япония.

Согласно отчету «Венчурная Россия» в первой половине 2020 года общий объем венчурных инвестиций в России составил всего лишь $183,8 млн:

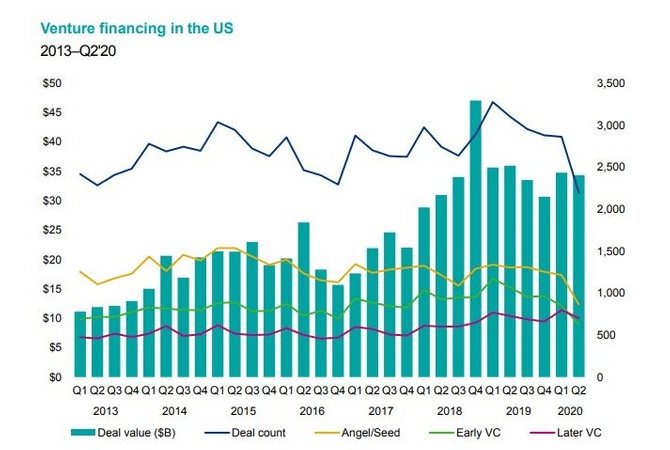

В то время как, согласно отчету KPMG, в США было инвестировано $34,4 млрд (более половины всех венчурных инвестиций):

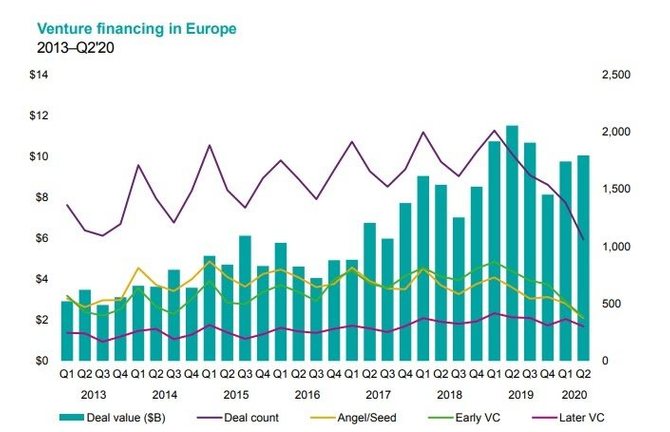

В Европе было зафиксировано $10,1 млрд:

В 2020 году венчурные инвестиции как в России, так и во всем мире сильно просели из-за коронавируса. Если сравнить с размером венчурных инвестиций в России за 2019 год, которые тогда по версии РВК составили $520 млн, то $183,8 млн за полгода в 2020 года — это очень далеко до половины 2019 года.

В РФ участниками венчурного инвестирования выступают три категории: венчурные фонды, бизнес-ангелы и корпорации. В 2019 году по версии РВК их распределение выглядело так:

Самыми активными фондами в 2019 году оказались следующие:

Частные венчурные инвесторы состоят в группах и сообществах бизнес-ангелов как, например, Venture Club, Сколковском клубе бизнес-ангелов, Национальной ассоциации бизнес-ангелов и Национальном содружестве бизнес-ангелов.

В 2018 году издание РБК назвало ТОП-8 самых активных бизнес-ангелов РФ, средний размер сделки которых составлял $ 0,02 — 0,05 млн:

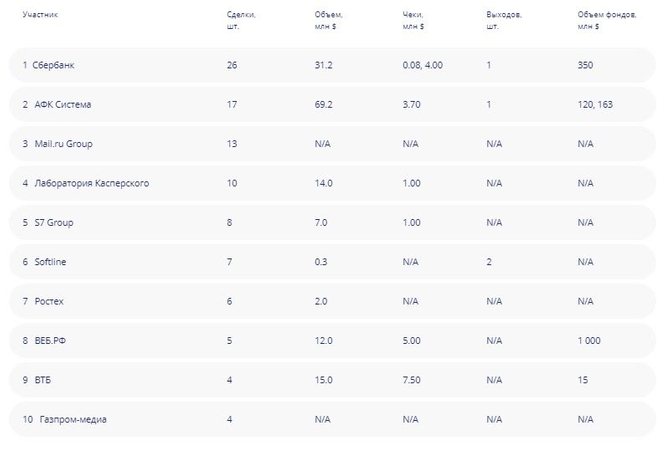

Касательно корпораций ситуация выглядела следующим образом:

Как отмечают российские эксперты, в РФ венчурные инвестиции движутся в сторону корпоративных инвестиций, так как данные компании представляют собой дополнительный интерес в виде потенциальных заказчиков.

Больше информации о венчурных инвестициях в России в видео ниже:

Венчурные инвестиции — инструмент только для тех, кто наряду с большой прибылью готов к не менее большим рискам, так как, согласно статистике, 9 из 10 стартапов закрываются в течение первых нескольких лет работы. Именно поэтому для венчурных инвестиций не стоит стоит использовать все свои деньги, которые вы планируете потратить на создание источника пассивного дохода.

Читайте также:

Как инвестировать в акции и что нужно знать

Хеджирование рисков: подробное объяснение на примерах

Деривативы: что это такое и как начать торговать