Есть много ситуаций, когда нам нужна страховка: когда покупаем автомобиль, оформляем потребительский кредит, едем за границу. В этой статье разберем, какие виды страхования бывают, на что обратить внимание в договоре страхования и когда страховая может отказать в страховой выплате.

Что такое договор страхования

Это соглашение в письменной форме между страхователем и страховой компанией. Страхователь — это физическое или юридическое лицо. По договору он платит компании страховую премию. Если наступает страховой случай, страховая компания компенсирует ущерб в пределах страховой суммы по договору. Страховая компания — юридическое лицо, у которого есть лицензия Банка России на страхование.

К страховым случаям относятся разные события, которые указаны в договоре. Например, можно застраховать квартиру от кражи, аварии в ванной у соседей сверху, пожара и других рисков. Все это потенциальные риски, которые в случае соблюдения условий договора становятся страховыми случаями.

В случае долгосрочного страхования жизни страховой случай — если вы дожили до определенного возраста. На языке страховых компаний это называется риск дожития. Например, в 40 лет вы подписываете договор инвестиционного страхования жизни на 10 лет и в течение этого срока оплачиваете страховые взносы. Когда вам будет 50 лет, страховой придется выплатить вам страховое возмещение. При этом в договор можно включить и другие риски, связанные с травмами.

Виды договоров страхования

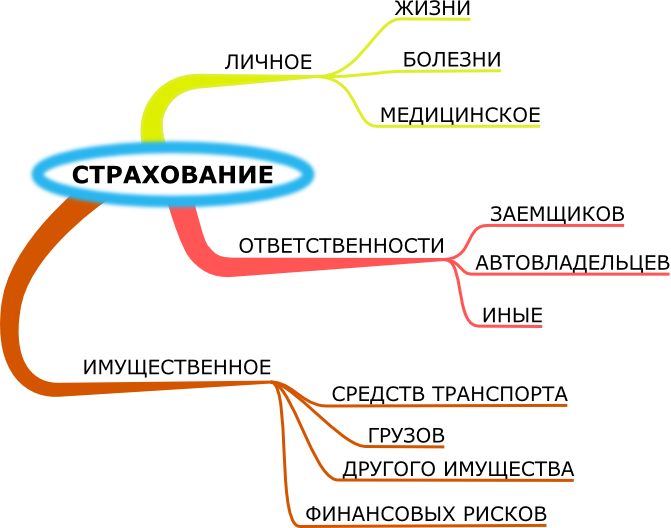

В законе перечислены разрешенные в РФ виды страхования. Их можно разделить на три группы: имущественное страхование, личное и страхование ответственности.

Имущественное страхование охраняет риски, связанные с имуществом: автомобилем, недвижимостью или платьем от Луи Вюиттона. Жизнь любимой собаки тоже попадает под этот вид страхования. Но в любой страховой компании могут быть исключения. Например, страховка может не распространяться на драгоценные металлы в слитках, рукописи и чертежи или животных. Перечень того, что компания не страхует, обычно указан в правилах страхования.

Личное страхование защищает от непредвиденных расходов, связанных с жизнью и здоровьем застрахованного лица. Например, можно застраховаться от травмы, заболевания, инвалидности и даже смерти.

Иногда вас страхуют автоматически — например, когда оплачиваете проезд в автобусе, вас страхуют от несчастного случая. Узнать информацию о страховой компании можно на сайте перевозчика.

Ответственность страхуют, когда есть риск причинить ущерб третьим лицам или их собственности. Например, ОСАГО страхует ответственность водителя перед третьими лицами. Если он будет виноват в ДТП, страховая компания компенсирует расходы на лечение невиновного водителя, его пассажиров и ремонт автомобиля. Свой автомобиль виновнику придется ремонтировать за свой счет.

Море полезных статей о финансах

В вашей почте дважды в неделю. Рассказываем только о том, что касается вас и ваших денег

Объекты, субъекты, предмет договора страхования и страховые риски

В договоре страхования должны присутствовать существенные условия, без которых договор будет считаться незаключенным — это объект страхования, страховые риски, страховая сумма и срок действия договора.

Объект страхования — имущественные интересы, связанные с риском утраты, недостачи или повреждения имущества или причинением вреда здоровью. Например, компания застраховала перевозку груза из Китая, а по прибытии контейнеров оказалось, что половины товара нет — это недостача, которую можно застраховать.

Предмет договора страхования — то, что страхуют. Например, в полисе каско — это автомобиль, а в личном страховании — жизнь и здоровье. Предметов страхования в договоре может быть несколько.

Страховые риски — это перечень событий, от которых застраховано имущество или человек. Например, в полисе каско рисками могут быть угон, ущерб и утрата автомобиля.

Недавно я построил загородный дом и решил его застраховать. Компания отдельно застраховала сооружение, внутреннюю отделку, мебель, коммуникации и инженерные системы. Можно застраховать все сразу или по отдельности, страхуемые риски тоже можно выбрать — это решает страхователь. Чем больше объектов страхуете и больше рисков выбираете, тем дороже страховка. Если страхуете сразу много объектов — просите скидку.

Никто не застрахует «от всего»

Страхуется конкретный объект и только по указанным в договоре рискам. Если застраховали автомобиль по каско только от ущерба, а его угнали — это не страховой случай. А если в квартире вы застраховали от пожара только технику, то за сгоревшие обои не получите ни копейки.

Субъекты страхования — участники договора: страхователь, страховая компания, застрахованное лицо и выгодоприобретатель.

Страхователем, застрахованным лицом и выгодоприобретателем может быть одно лицо или разные лица. Например, когда будете оформлять ипотеку, банк предложит заключить договор страхования залога. В этом случае страхователь и застрахованное лицо — это вы, а выгодоприобретатель — чаще всего банк.

Например, жена оформила ипотеку, застраховала свое здоровье и погасила часть долга. Внезапно она попадает в аварию и теряет трудоспособность. Тогда страховая выплатит банку оставшуюся часть суммы за квартиру, а муж банку ничего не будет должен.

Условия договора страхования

Это условия, на которых страховщик готов взять на себя ответственность за принимаемые на себя риски. Условия страхования являются обязательным приложением к договору страхования. У каждой страховой компании эти условия свои. Страхователь может согласиться с условиями страхования или не заключать договор.

Иногда в договоре указаны не все условия, но написано, что в дополнительном соглашении они есть. Это соглашение страховая тоже обязана предоставить. Обычно страховая дает клиентам вместе с полисом брошюру, в которой кратко описаны самые важные условия страхования. Но эта брошюра юридической силы не имеет, в ней могут быть указаны не все условия.

Как заключают договор страхования

Страхователь подает страховщику заявление и подписывает с ним договор. Потом страхователь оплачивает договор и получает документ о факте оплаты и страховую защиту человека или имущества. Обычно это полис. С этого момента договор считается заключенным.

Можно ли заключить договор страхования устно

Нельзя. Нужно обязательно составить договор, который подпишут обе стороны. Договор может заменить заявление страхователя, в ответ на которое страховщик выдает полис.

Другой вариант — принять публичную оферту. Страхователь публикует предложение со всеми условиями и предлагает любому желающему оформить страховку на этих условиях. В этом случае ни договор, ни подписи не нужны. Факт оплаты — подтверждение согласия с публичной офертой. Например, так можно заключить договор страхования онлайн на сайте компании.

Но есть случаи, когда страховщик может принять устное заявление страхователя. Это возможно, если условия страхования хорошо известны обеим сторонам. Так заключаются краткосрочные договоры страхования — например, при авиаперелетах.

Требования к оформлению страхового полиса

Страховой полис подтверждает, что человек застрахован. Иногда вместо страхового полиса компании выдают свидетельство или другой документ.

Вот что должно быть в страховом полисе:

- Информация о страхователе — фамилия, имя и отчество или наименование организации, адрес.

- Информация о страховщике — наименование страховой компании, юридический адрес и реквизиты банковского счета.

- Страховая премия — сумма, которую платит страхователь по договору, когда и как он ее должен внести. Это необязательное условие, но чаще всего компании указывают ее в договоре.

- Предмет страхования — что страхуется.

- Страховой случай — перечень рисков. Если они наступят, страховая выплатит возмещение.

- Страховая сумма — максимальная сумма, которую выплатят при наступлении страхового случая. Например, Роман застраховал жизнь на миллион рублей. В случае его смерти в результате страхового случая наследникам выплатят миллион. Если сломает руку, меньше — например, тысяч 50. А если получит инвалидность — могут заплатить несколько сотен тысяч. Сумма будет зависеть от группы инвалидности.

- Срок действия договора.

- Подписи сторон. Подпись страховщика должна быть всегда: обычная, электронная или факсимиле. Подпись страхователя может быть обычной, электронной или ее может не быть вообще.

Срок действия договора страхования

Договор страхования действует ограниченное время. В этот период страховщик принимает на себя риски по объекту страхования. Срок страхования можно продлить, заключив договор на новый период. Тогда страхователь должен заплатить страховую премию за следующий период.

Договор начинает действовать, когда заказчик оплачивает полис. Иногда договор начинает действовать не с момента его подписания или оплаты, а позднее — с определенной даты, указанной в договоре.

Обязанности и права сторон по договору страхования

В страховом договоре или в условиях страхования указаны права и обязанности сторон.

Вот наиболее важные права страховой компании:

- Получать страховую премию.

- Увеличить страховую премию, если риски возрастают. Например, Ольга застраховала дом, а потом установила в нем камин с открытым огнем. Тогда Ольга должна уведомить об этом страховую компанию, а та может увеличить страховую премию по страховке от пожара.

- Предъявлять регрессные требования. Например, Полина застраховала автомобиль по каско, а потом в ее автомобиль врезался пьяный водитель. Ее страховая возместит ремонт за свой счет, а потом может предъявить иск к виновному водителю или его страховой компании.

- Требовать подтверждающие документы по страховым случаям. Если Сергей попал в ДТП и хочет получить возмещение по каско, ему нужно оформить происшествие в полиции и предоставить документы в страховую компанию.

- Отказать в выплате при нарушении правил страхования. Если застрахованный не соблюдает правила страхования, убытки ему не возместят. Например, Иван застраховал автомобиль по каско. Однажды он сел за руль пьяным, что прямо запрещено в правилах страхования. После он попал в аварию. Раз Иван нарушил правила страхования, страховщик не компенсирует ему ремонт автомобиля.

В зависимости от страхового продукта требования могут варьироваться. Например, если вы решите застраховать автомобиль по каско, могут попросить предоставить его страховщику на осмотр перед заключением договора, а если страхуете жизнь и здоровье — заполнить медицинскую анкету.

Главная обязанность страховщика — выплатить возмещение ущерба в соответствии с договором и условиями страхования, если наступит страховой случай. Есть и другие обязанности — они указаны в договоре.

А вот права застрахованного лица:

- Получить страховое возмещение, если страховой случай есть в договоре, а застрахованный не нарушил условия страхования.

- Расторгнуть договор досрочно и вернуть часть страховой премии, если это предусмотрено договором. Например, если вы застраховались по ОСАГО на год, но продали авто раньше и страховка уже не нужна. Если страхование было добровольным (например, каско или ДМС), а в договоре нет такого пункта, страховщик может и не вернуть деньги.

Вот некоторые обязанности страхователя:

- При заключении договора сообщить страховщику всю запрашиваемую информацию, влияющую на оценку страховых рисков.

- Оплатить страховую премию.

- В период страхования соблюдать условия договора и правил страхования.

- Оповещать страховщика обо всех обстоятельствах, которые влияют на степень риска.

Когда договор страхования могут прекратить или признать недействительным

Договор прекратят или признают недействительным, если условия договора или правила страхования противоречат закону. А еще по решению суда договор признают недействительным, если одна из сторон подписала его под влиянием обмана, насилия или угрозы.

Если страхователь до подписания договора сознательно скрыл важные сведения, влияющие на оценку рисков, страховая может аннулировать договор либо пересчитать страховую премию и предложить страхователю доплатить разницу.

Например, Инна заключила договор комплексного медицинского страхования и указала в анкете, что со здоровьем все в порядке. При этом она не сказала, что уже знает о своей проблеме с сердцем. Если с ней случится инфаркт и обнаружится подлог, договор могут признать недействительным и ничего не заплатить. Или признают этот случай нестраховым и откажут в выплате.

Чтобы обезопасить себя от обмана клиента, страховые компании иногда указывают в договоре отложенную дату, с которой договор вступит в силу. Например, если клиент оформляет онкостраховку, иногда она начинает действовать только через 4—6 месяцев с момента подписания договора.

Когда страховая может отказать в страховой выплате

Страховая компания может отказать в выплате страхового возмещения, если застрахованный человек нарушил правила страхования или не исполнил условия договора.

Вот Василий поехал в Турцию и заболел. Он пошел в местную поликлинику и стал лечиться. Когда он вернулся в Россию, пошел в страховую и потребовал возместить расходы на лечение.

Но ему отказали — по условиям страхования Василий был обязан сообщить о страховом случае в течение пяти рабочих дней. А еще Василий сам выбрал клинику. Хотя по условиям должен был сообщить о случившемся в страховую или ассистансу — компании, которая занимается организацией лечения. Тогда те сами назначат клинику или разрешат найти ее самостоятельно.

Запомнить

- Нельзя застраховать все и от всего сразу. Страхуются конкретные объекты по конкретным рискам.

- Не все объекты можно застраховать, у каждой страховой есть перечень исключений.

- Чем дороже страхуемые объекты или предметы и чем больше рисков, тем выше страховая премия.

- Внимательно читайте договор и условия страхования. Если что-то непонятно — попросите объяснить.

Вопросы, рассмотренные в материале:

- 3 вида страхования по ипотеке

- Необходимость страхования жизни при ипотеке

- Сколько стоит страхование жизни и обязательно ли это

- 6 факторов, влияющих на сумму страховки

- Где дешевле страхование жизни

- Пошаговая инструкция по страхованию жизни для ипотеки

- Экономия на страховании жизни для ипотеки

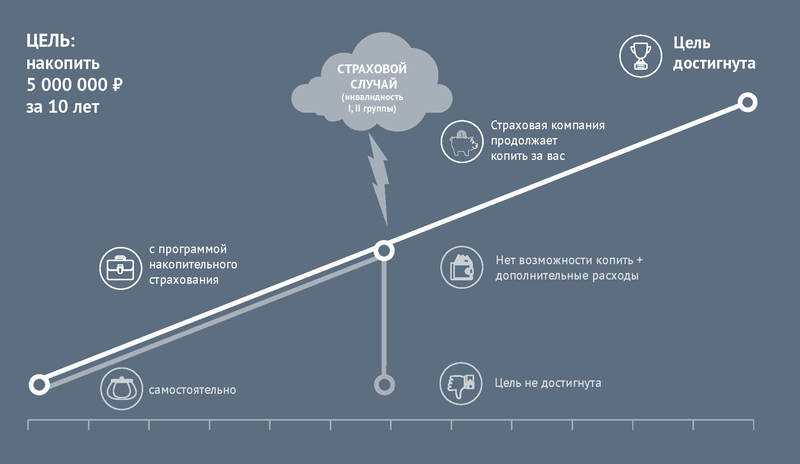

- Суть накопительного страхования жизни

- Плюсы и минусы накопительного страхования жизни

- Рейтинг компаний, предлагающих НСЖ

Страхование жизни в последнее время набирает всю большую популярность. Во-первых, среди тех, кто оформляет ипотеку, так как банки требуют такую страховку, хотя и незаконно. Во-вторых, среди тех, кто хочет обезопасить себя от несчастных случаев, да еще и подзаработать на этом. Для разных ситуаций в страховых компаниях предусмотрены различные продукты.

Ипотечное страхование жизни для многих – формальность, хотя, если вдуматься в смысл, оно не лишнее. Однако на стадии покупки жилья в кредит дополнительные траты доставляют только проблемы. В таком случае люди ищут варианты подешевле, и это логично. Сэкономить можно, если провести тщательный анализ представленных на рынке предложений.

3 вида страхования по ипотеке

Страхование при взятии ипотеки бывает трёх видов: титульное, страхование здоровья и жизни и страхование недвижимости. По закону, объект залога должен быть застрахован обязательно, а все прочие виды страхования оформляются на добровольной основе.

1. Страхование недвижимости

Гражданин должен приобрести полис страхования покупаемого жилья, что зафиксировано в Гражданском кодексе и Федеральном законе № 102-ФЗ. Это недвижимое имущество является объектом залога для банка, когда с ним заключается ипотечный договор, поэтому жильё всегда страхуют от полного или частичного уничтожения, повреждений.

Что входит в страхование жилья? Застрахованы будут лишь конструктивные элементы сооружения (фундамент, крыша, перекрытия и стены), но не чистовая отделка комнат и не инженерные системы. При наступлении страховой ситуации ущерб компенсируется страховщиком, а не заёмщиком.

Страховым случаем могут стать:

- пожары, удары молнии;

- затопления;

- стихийные бедствия;

- взрывы бытового газа;

- хулиганство, порча имущества третьими лицами.

Если имело место одно из подобных происшествий, страхователь обязан сразу же проинформировать страховщика. Каждый страховой случай проверяется, чтобы оценить ущерб и выяснить причину. Если страховщику удастся доказать, что сам клиент или другие заинтересованные лица намеренно причинили вред жилью, то возмещение ущерба ложится на заёмщика.

2. Страхование жизни и здоровья заемщика

В отличие от недвижимости здоровье и жизнь страхуются добровольно. Но банки активно навязывают эту услугу: без неё процентная ставка увеличивается на 1-4 %.

К страховым случаям относятся:

- оформление клиентом инвалидности первой или второй групп;

- смерть клиента.

Многие банки, даже с самым дешёвым страхованием жизни, требуют прописывать в страховом договоре риск смерти или потери трудоспособности по причине:

- болезней (рака, пневмонии, инсульта, инфаркта и другого);

- несчастных случаев (автокатастрофы, ДТП, пожара, удара молнии, наводнения и другого).

Если заёмщик погиб, страховщик выплачивает вместо него оставшийся кредит – весь или частично. Однако при суициде или намеренном причинении клиентом вреда собственному здоровью (включая травмы, полученные под действием алкоголя или наркотиков) страховая компания не будет ничего компенсировать.

Имейте в виду: некоторые страховщики, чтобы привлечь клиентов, предлагают страхование жизни как можно дешевле, но договор при этом не включает болезни, а лишь несчастные случаи. Название договора не меняется, чтобы заёмщикам было сложнее разобраться в его сути. Если клиент станет инвалидом или умрёт в результате заболевания, созаёмщикам придётся погашать ипотеку своими силами.

3. Титульное страхование.

Страхование титула – это защита права собственности клиента на недвижимость. Оно тоже не обязательно. Но иногда юристы банков давят на клиентов, заставляя их оформить эту страховку, если по итогам изучения документов на недвижимость обнаруживаются какие-либо новые риски. По статистике около 2 % всех договоров купли-продажи квартир можно оспорить в суде, если:

- сделка по продаже ущемляет интересы детей;

- продавец недееспособен, так как заключал договор продажи в состоянии психического расстройства, алкогольной или наркотической зависимости;

- имело место мошенничество.

Банки советуют страховать титул, если собственник покупаемого жилья несовершеннолетний и если пакет документов не содержит выписку из домовой книги.

Возможна такая ситуация, когда покупатель квартиры на вторичном рынке через пару лет столкнётся с проблемой: право на эту жилплощадь имеется у сына продавца. Молодой человек был не в курсе, что квартира продаётся, а когда узнал, подал в суд. Но заёмщик, оформляя ипотеку, позаботился о титульном страховании, поэтому страховщик оплатит все издержки, связанные с судом и его последствиями.

При покупке «вторички» подобные риски вполне реальны. Как правило, кредитная организация требует титульного страхования как минимум на первые три года (в отличие от покупки квартиры в новостройке в ипотеку, при которой клиенту предлагается только страхование жизни и здоровья).

Необходимость страхования жизни при ипотеке

Приобретение недвижимости по ипотечному договору предполагает обязательное страхование здоровья и жизни заёмщика. Где эта услуга будет стоить ему дешевле, выбирает он сам, при этом банк предоставляет список аккредитованных страховых агентств. Впрочем, некоторые финансовые организации тоже занимаются страхованием жизни и имущества для ипотеки, и это даже дешевле, чем обращаться в страховую.

Знайте, что вы, как заёмщик, имеете полное право отказаться от страхования жизни и здоровья в банке, если вас не устроит стоимость услуг. Вы можете подать письменный отказ в банк и самостоятельно искать страховщика, у которого услуга страхования жизни будет дешевле.

Страхование жизни и имущества для ипотеки выгодны как банку, предоставляющему заём, так и клиенту-физлицу. С кем угодно может произойти несчастный случай или болезнь, поэтому застраховать свою жизнь и здоровье – вовсе не лишняя мера предосторожности.

Сколько стоит страхование жизни, и обязательно ли это

Нет простого и ясного ответа на вопрос о том, где дешевле страхование жизни. Цены на данную услугу сильно варьируются в разных страховых. Кроме того, влияют срок кредитования, страховые условия и набор опций, перечень рисков, включённых в договор.

Является ли обязательным оформление полиса страхования жизни при покупке квартиры в ипотеку? Не всегда. Если банк-кредитор не прописывает этот пункт в условиях ипотечного договора, то вы можете не страховать свою жизнь. Уточните этот момент в своём банке.

Ваши расходы на страхование жизни для ипотеки будут зависеть не только от выбора страховой компании, но и от того, какие обязательные требования предъявляет к заёмщику банк, предоставляющий ипотечный заём. Как правило, страховка стоит 5000-25000 рублей. Существуют банки, вообще не требующие у клиентов такую страховку, и тогда затраты на неё будут нулевыми.

6 факторов, влияющих на сумму страховки

Размер тарифа на страхование жизни зависит от набора факторов. Поэтому неудивительно, что у разных страховых компаний цена на данную услугу могут различаться в 5-10 раз. Играют роль пол и возраст клиента, его профессия, состояние здоровья, наличие вредных привычек. Разберём каждый из этих факторов отдельно.

- Возраст и пол.

Для молодых клиентов страхование жизни для потребительского кредита или ипотеки будет дешевле, чем для заёмщиков зрелого возраста. Чем моложе человек, тем выше вероятность, что он проживёт ещё долго и его здоровье будет крепче. Страховка для женщин оценивается дешевле, чем для представителей сильного пола (впрочем, не намного – возраст тут влияет сильнее).

- Здоровье.

Это самое важное при страховании жизни. Тариф даже для здорового человека может оказаться высоким. Перед тем как заключать договор со страховой и оформлять полис, желательно сделать медицинское обследование всего организма, чтобы доказать страховщику отсутствие у вас наследственных заболеваний и склонности к ним.

Клиенту, скрывающему тяжёлые болезни от страховой при оформлении полиса, не будет выплачена компенсация, если наступит страховой случай.

В анкете также присутствует графа «вредные привычки», которую необходимо честно и подробно заполнить. От этого фактора тоже во многом зависят цена страховки и шансы на получение выплат.

- Избыточный вес.

Этот фактор напрямую связан с предыдущим. Люди с большим весом имеют высокую предрасположенность к ряду заболеваний. Поэтому и риск того, что страховой случай может наступить, выше. Следовательно, на низкие тарифы в этом случае рассчитывать не приходится.

- Профессия

Для страховщиков важно знать, кем работает клиент. Образ жизни и ежедневные риски сильно отличаются у офисного служащего и, например, лётчика-испытателя или промышленного альпиниста. Последние подвергают свою жизнь опасности каждый рабочий день, поэтому о дешёвом страховании жизни можно забыть.

К примеру, Николай – пожарный, а Ольга работает бухгалтером в торговой фирме. Они покупают одинаковые страховки жизни у одной и той же компании, но Ольга платит на 30 % меньше, чем Николай, поскольку её работа сопряжена с меньшими рисками.

- Размер ипотечного кредита

Страхование жизни и имущества для ипотеки тем дешевле, чем меньше общая сумма кредита. Ведь страховка рассчитывается как процент от этой суммы. Но по мере того, как заёмщик погашает кредит, страховая переходит ко всё более низким тарифам, поскольку оставшаяся сумма долга уменьшается.

В таблице ниже перечислены все факторы, влияющие на стоимость страховки:

|

Фактор |

Какое влияние оказывает на цену страховки |

|

Пол |

Женщинам дешевле |

|

Возраст |

Молодым дешевле, чем людям в возрасте |

|

Здоровье |

Самое дешёвое страхование жизни здоровым людям, не имеющим вредных привычек |

|

Масса тела |

Людям без лишнего веса дешевле |

|

Профессия |

Чем более рискованная и опасная профессия, тем дороже страховка |

|

Величина кредита |

Небольшой кредит – дешёвая страховка (тариф уменьшается по мере погашения) |

Где дешевле страхование жизни

Рассмотрим на примере стоимость страхования жизни, предлагаемую крупнейшими страховщиками РФ.

- Здоровая 38-летняя женщина, не имеющая вредных привычек и рискованных хобби, работающая на относительно безопасной работе.

- 35-летний мужчина без вредных привычек и рискованных хобби, с относительно безопасной работой.

Ипотечный кредит для обоих респондентов составляет 2 млн рублей. Цены актуальны на август 2020 года, излагаются результаты в процентах и денежном выражении.

|

№ |

Название страховой фирмы |

Величина страховки для женщины (рублях) |

Величина страховки для мужчины (рублях) |

|

2 |

Ресо-Гарантия |

5820 |

12 300 |

|

3 |

СОГАЗ |

3815 |

7319 |

|

4 |

Росгосстрах |

1900 |

1900 |

|

5 |

ВСК |

1665 |

1665 |

|

6 |

Альфа-страхование |

2000 |

2000 |

|

8 |

Страховая группа «УралСИБ» |

3080 |

6600 |

|

9 |

Русский стандарт |

От 3500 |

От 3500 |

|

10 |

Ингосстрах |

1376 |

1376 |

Где дешевле всего страхование жизни для ипотеки? Калькуляторы на сайтах страховых компаний помогут вам рассчитать затраты и тариф. Вы сможете быстро выбрать максимально выгодное решение.

Пошаговая инструкция по страхованию жизни для ипотеки

У банка нет возможности принудить заёмщика страховаться в той или иной организации. Каждый банк, предлагающий ипотечные займы, сотрудничает с рядом аккредитованных страховщиков. Но это не значит, что, будучи клиентом этого банка, вы обязаны иметь дело исключительно с ними. Вы вправе сравнивать цены и выбирать компанию, предлагающую услуги страхования жизни максимально дёшево.

Шаг 1. Выбираем страховщика.

Это первое, что вы должны сделать, если банк обязал вас застраховать жизнь и здоровье. Выбирайте из тех компаний, которые аккредитованы вашим банком: в этом случае вы можете не сомневаться в их надёжности (хотя это сужает круг ваших поисков).

Чтобы получить аккредитацию, страховщик подвергается тщательной проверке кредитной фирмой. Только те страховщики, у которых имеется большой опыт работы и чья репутация и финансовое положение не вызывают сомнений, могут получить такой статус. И, конечно, банк оценивает платёжеспособность каждой компании-претендента.

Критерии отбора компаний-страховщиков:

- Стаж работы на страховом рынке.

- Величина тарифа.

- Место в рейтинге, составляемом независимыми экспертами (например, агентством «Эксперт РА»).

- Спецпредложения и акции для клиентов.

Перечень проверенных страховых компаний банк предоставляет клиенту, желающему оформить ипотеку. Какую из них выбрать – это его решение. Как правило, люди ориентируются на цену услуг.

Шаг 2. Определяемся с типом страховки.

Банк обязует вас страховать только недвижимость, а по поводу страхования собственной жизни и здоровья решение остаётся за вами. Внимательно изучите условия по обоим полисам, стоимость страхования жизни и т. п., возможно, найдёте дешевле.

Если вы подписываете два страховых договора одновременно, вам могут дать скидку. Но вы не обязаны это делать и вполне можете застраховать имущество в одной фирме, а собственное здоровье и жизнь – в другой, и никто не имеет права мешать вам в этом.

Есть страховщики, с которыми можно заключить договор комплексного страхования, покрывающий несколько видов рисков одновременно. В подобных случаях многие кредиторы идут на уменьшение процентной ставки по ипотечному кредиту.

Шаг 3. Собираем пакет необходимых документов.

Не существует универсального комплекта документов, который устроит любого страховщика. Узнайте, какие документы требует ваша страховая (для разных типов страхования и разных категорий клиентов они могут сильно различаться).

В базовый комплект документов входят:

- паспорт РФ заёмщика;

- заявление на оформления договора на страхование жизни;

- договор купли-продажи квартиры;

- документы, удостоверяющие право собственности на приобретаемое жильё.

Если вы хотите застраховать своё здоровье и жизнь, придётся собрать медицинские справки о вашем текущем состоянии.

Шаг 4. Подаем пакет документов на проверку.

Собрав все необходимые справки и прочие документы, вам предстоит отправить их на проверку в вашу страховую. Она будет принимать решение о том, подписать ли с вами договор или отклонить вашу заявку, и по какому тарифу с вами работать.

Шаг 5. Оплачиваем услугу страхования, забираем свой полис.

Когда страховая одобрит вашу заявку с пакетом документов и договором, вам остаётся только внести деньги и получить полис. Перед тем как подписывать его, внимательно ознакомьтесь со всеми пунктами договора, уточните всё, что непонятно и вызывает сомнения.

Договор страхования охватывает все условия, учитываемые страховщиком. Ваша задача – досконально разобраться, под чем вы подписываетесь, какие обстоятельства приведут к выплате компенсации, а какие окажутся несущественными. Если у вас есть сомнения в договоре страхования, проконсультируйтесь с юристом по каждому пункту, чтобы понять все обязанности и права сторон.

Экономия на страховании жизни для ипотеки

Найти самое дешёвое страхование жизни – это ещё не главная задача. Ведь с уменьшением цены страховки падает и величина страховой премии, которую вам дадут, если возникнут проблемы со здоровьем.

Приобретение комплексной страховки, охватывающей не только титул, но также и страхование жилплощади, и вашей жизни, позволит сэкономить до 40 %.

Страховые компании проводят акции, и, если вы находитесь в поиске решений, отслеживайте и сравнивайте их. Это может быть скидка по первому году страхования либо по всему сроку погашения займа.

Никто не может запретить вам сменить компанию-страховщика в период действия ипотечного договора. Когда вы переходите от конкурента, страховщики могут сделать вам привлекательную скидку – до 10-15 %. Но это тоже должно быть согласовано с банком. Он не создаст вам проблем, если вы переходите к одной из страховых в его списке аккредитованных фирм. Эта фирма наверняка запросит у вас пакет документов на квартиру: архивных правоустанавливающих и оценки жилья. Учитывайте это и закладывайте дополнительное время на их подготовку.

При досрочном погашении ипотеки страховщик может частично вернуть вам страховую премию. Но целиком вы её получите лишь в том случае, если прекратите работать с компанией до того, как полис закончится.

Суть накопительного страхования жизни

Потребность в НСЖ (накопительном страховании жизни) возникает при покупке квартиры без оформления кредитов, при необходимости накопить на пенсию, обучение детей или какую-либо другую цель.

В буклетах страховых компаний, описывающих условия накопительного страхования жизни, обычно всё расписано очень красочно и позитивно: клиенту ничего не надо делать, за него всё сделает фирма, главное – платить.

Но так ли выгодно НСЖ на самом деле? Оно выполняет всего две функции:

- Накопить деньги.

Договоры заключаются на очень продолжительное время, от пяти до нескольких десятков лет. Решите, какую сумму вы планируете накопить за этот период: из неё будет вычисляться объём регулярных взносов страхователя. Платить их можно каждый квартал или всего один раз в год.

Рассмотрим пример: вы собираетесь накопить 3 млн рублей и подписываете со страховой компанией договор на 30 лет. По нему вы обязуетесь ежегодно вносить по 100 тысяч рублей.

Но можно пойти другим путём по принципу «чтобы дешевле» – определиться с комфортным размером платежей и исходя их них посчитать итоговую сумму.

На капитал клиента, формируемый взносами, страховая должна начислять инвестиционный доход.

Клиентские деньги размещают в облигации или банковские депозиты, либо другие финансовые инструменты, доказавшие свою надёжность. Невозможно заранее предугадать, какова будет прибыль: на неё влияют состояние экономики и выгодность вложений.

В любом случае страхователь гарантирует клиенту, что ежегодно будет выплачивать ему минимальный доход (сумма которого отражена в договоре) независимо ни от каких изменений. Это небольшие, порядка 2-4 % годовых, суммы. Ниже этой планки доход клиента не упадёт, даже если вложения страховой фирмы оказались убыточными. Но доход может быть выше, чем прописанный в договоре, если страховая больше заработает на инвестициях.

- Получить страховую защиту.

Как только договор НСЖ подписан, клиент попадает под защиту страховой: компания компенсирует ему убытки, если наступит страховой случай.

В число страховых случаев входят смерть клиента (включая гибель от несчастных случаев), утрата им трудоспособности на время или окончательно (с получением инвалидности), затраты на лечение и т. п.

Существует базовый тариф (как правило, включающий в себя только смерть) и прочие, необязательные опции, подключаемые по распоряжению клиента. Страхование одной только жизни (для ипотеки и т. д.) стоит дешевле, чем договор с дополнительными опциями, касающимися здоровья.

Плюсы и минусы накопительного страхования жизни

Преимущества этого типа страхования:

- Налоговые льготы

Гражданам РФ полагаются налоговые вычеты за ежегодные страховые взносы на НСЖ в размере до 13 % от суммы взноса (предельное значение взноса – 120 тысяч рублей в год, вычет в этом случае составит 15 600 рублей).

То есть накопительное страхование жизни и здоровья обойдутся вам дешевле, при этом доход налоговая инспекция вычисляет из полной суммы. Вложения становятся более прибыльными.

Например, если в год вы платите взнос по полису НСЖ в размере 100 тысяч рублей, государство возвращает вам 13 тысяч рублей, и ваши фактические издержки на страхование составляют всего 87 тысяч рублей. Если фиксированная доходность полиса равна 4 %, то прибыль начисляется со всех 100 тысяч рублей, что даёт возможность за годы сэкономить кругленькую сумму: 260 тысяч рублей за 20 лет, 390 тысяч рублей – за 30 и 520 тысяч рублей – за 40.

- Правовая защита полиса.

Полис страхования жизни – это не актив или имущество лица, а всего лишь услуга, которую ему оказывает страховая фирма. Выплаты по страховым случаям или по истечении срока договора не являются прибылью.

Таким образом, деньги, потраченные на страхование, у вас никто не сможет отнять, наложив на них арест, и по решению суда приставы не смогут взыскать их или заблокировать ваш счёт.

Поскольку полис НСЖ не относится к совместно нажитому имуществу (так как это вообще не имущество), его не придётся делить при разводе. Бывший муж или жена не имеют никаких прав на эти средства.

- Страховая защита охватывает весь срок действия договора.

Страховка длится весь период, пока действителен заключённый договор НСЖ. Когда бы ни наступил страховой случай (даже если это случится в первый же месяц действия полиса), вы получите страховую выплату в объёмах, зафиксированных в вашем договоре.

И неважно, сколько взносов успел сделать клиент на тот момент, выплата гарантирована, даже если внесён был только первый взнос.

К плюсам можно отнести и то, что страховая защита не кончится и позже, когда с годами у клиента ослабнет здоровье.

Если вы страхуетесь сами и ищете, где самое дешёвое страхование жизни, то ежегодно вы вынуждены будете приобретать новый полис на следующий период, причём страховая фирма может ещё и отказать вам или запросить за свои услуги больше, если вы серьезно больны, поскольку это повышает риск возникновения страхового случая. Однако отказ в страховании всё-таки более вероятен. С НСЖ вы можете не волноваться об этом.

О выгодности сделки судят по соотношению всех преимуществ и недостатков. Например, условия оказания услуги могут быть очень привлекательными, но минусы всё равно перевесят плюсы.

Типичные проблемы накопительного страхования жизни – это:

- Заключение договора на очень долгий срок.

За два-три десятка лет ваши обстоятельства могут неоднократно измениться. Если с финансами станет хуже, вам будет сложнее вносить ежегодные или ежеквартальные платежи. Поэтому некоторые клиенты вообще перестают платить за страховку.

Как же быть? Обязательно поговорите со своей страховой и постарайтесь вместе найти решение. Возможно, компания пойдёт вам навстречу, снизив взнос либо дав отсрочку.

Если же просто пустить ситуацию на самотёк, то через три-четыре месяца задержки очередной выплаты договор страхования жизни автоматически будет расторгнут.

- Можно потерять не только страховку, но и часть накопленных средств.

Выкупная сумма – это доля либо процент от всей суммы денег, которые накоплены клиентом. Она достаётся ему, а все остальные средства забирает страховщик.

Программы накопительного страхования жизни и здоровья всегда долгосрочны. Страховым фирмам крайне невыгодно, если клиент досрочно расторгнет договор, и такое поведение наказывается штрафом – остатком от выкупной суммы.

Её размер определяется периодом действия договора. Как правило, первые пару-тройку лет она вообще нулевая (если вы расторгнете договор, никакая часть ваших денег не будет возвращена вам). Чем дольше вы владеете полисом НСЖ и чем аккуратнее вносите платежи, тем эта сумма выше. На четвёртый год она может составить до 40 %, на следующий – до 45 % и т. п. Впрочем, до 100 % она всё равно не вырастет никогда.

- Страховой платёж – это не вклад.

Регулярные взносы клиентов по договору страхования жизни размещаются на депозитах в банках, однако сами эти деньги не страхуются, они не подпадают под закон о страховании вкладов. То есть страховая не даёт гарантии, что сможет вернуть их вам. Впрочем, это уже её проблемы.

- Нужно очень внимательно изучать все детали договора.

У агентов, продающих страховой продукт, и потребителей интересы сильно различаются. Клиент просто ищет страхование жизни как можно дешевле. Продавец же старается заработать побольше комиссионных, при том он всеми способами мотивирует клиента заключить договор, представляя условия самыми выгодными и пряча неудобные детали. Некоторые менеджеры доходят до откровенного вранья и искажают условия полиса.

Выгода агента – повышенный процент с клиентских взносов, выплачиваемых в первые три года действия полиса, величина комиссии иногда доходит до 20-30 %. Естественно, агент хочет продать таких полисов как можно больше.

Внимательно читайте весь договор, разбирайтесь со всеми условиями, не жалея времени на это. Чем серьёзнее вы подойдёте к выбору страховщика и изучению условий договора, тем дешевле вам обойдётся страхование жизни (для кредита или иных целей).

Рейтинг компаний, предлагающих НСЖ

Многие известные организации предлагают накопительное страхование жизни – кто-то дешевле, кто-то дороже:

- Ренессанс Жизнь.

- Альфа страхование Жизнь.

- Русский Стандарт Страхование.

- Росгосстрах Жизнь.

- Капитал Life.

- ВСК линия жизни.

Эта отрасль медленно, но верно растёт. По прогнозам экспертов страховой рынок ежегодно будет расширяться на 5 %.

Удачно выбрав страховую компанию, можно сэкономить значительную сумму. Однако важно следить за тем, чтобы дешевле не превратилось в хуже: страховщики могут исключать из договора некоторые страховые случаи.

Так, если вы застрахуетесь лишь от несчастных случаев, то выплаты страховки в случае смерти или тяжёлой болезни, приведшей к инвалидности, можно не ждать. Поэтому услуга страхования жизни и здоровья не должна быть слишком дешёвой, это может быть рискованно.

Любой человек стремится к уверенности в завтрашнем дне. В силу того что никто не может предугадать события, активно развивается такая сфера услуг как страхование. Порядок осуществления такого вида деятельности во многом определяется действующими законодательными актами.

Что представляет собой страхование и в соответствие с какими принципами оно работает?

Такое понятие как страхование подразумевает под собой документально оформленные отношения между сторонами (в качестве которых выступает страховая компания, или страховщик, и клиент, или страхователь). Их целью выступает обеспечение защиты интересов страхователя (в отношении его имущества, здоровья или других важных вещей) в случае наступления определенных событий, оговоренных заранее (которые носят название страховой случай) за счет денежных фондов, образовавшихся из страховых взносов.

Теория страхового дела гласит, что есть определенные принципы страхования, на которых базируется данный вид деятельности. К ним относятся следующие:

- эквивалентность – необходимость поддержания баланса между доходами компании и ее расходами, что достигается в силу того, что далеко не все лица, которые находятся в зоне того или иного риска, действительно оказываются в ситуации, которая считается страховым случаем;

- случайность – рассматривание в качестве страхового случая исключительно те события, которые обладают таким признаком как вероятность наступления (если имело место умышленное действие, ущерб не покрывается страховой компанией).

Только при наличии прибыли страховая компания имеет возможность осуществлять свою деятельность и совершать требуемые выплаты.

Субъекты, объекты и предмет страхования

Для того чтобы рассматриваемое отношение было оформлено, должно принять участие как минимум две стороны.

Согласно стандартной схеме, субъекты страхования включают в себя страховщика и страхователя. В качестве одной стороны выступает компания, которая оказывает услуги страхования. Она может иметь как государственную, так и частную форму собственности, или же представлять собой акционерное общество. Именно страховщик разрабатывает условия, на которых оказываются услуги, и выставляет их своим потенциальным клиентам (которыми могут быть как юридические, так и физические лица). В свою очередь, последние могут принять данные условия в том случае, если они им подходят. Тогда они подписывают соответствующий договор установленного образца со страховой компанией и становятся страхователями (выступают в качестве застрахованного лица). Однако кроме обеспечения гарантии защиты данный документ накладывает определенные обязательства в виде обязательной выплаты страховой премии. Она может быть как однократной, так и регулярной.

В качестве предмета страхования может выступать интерес совершенно различного плана. Клиент страхует то, что считает нужным: имущество и ценные вещи, жизнь и здоровье, ответственность, недвижимость, транспорт, финансовые или предпринимательские риски, грузы и так далее.

В свою очередь, объект страхования – это конкретная сумма, которая по условиям заключенного договора должна быть выплачена страхователю в том случае, если он получит ущерб при наступлении случая, относящегося к числу страховых событий.

Условия, на которых предоставляются услуги страхования в 2023 году

Для того чтобы узнать все особенности оказания услуг страхования, следует в первую очередь обратиться к договору.

- У каждой страховой компании разработан свой типовой документ, который определяет условия ее работы. По общему правилу клиент может оформить определенный полис в зависимости от того, что именно он желает застраховать.

- Стороны договариваются о периоде действия договора, а также о сумме выплат, которые необходимо будет перечислять страховой компании в установленные сроки.

- Если застрахованному лицу был нанесен ущерб (который может выражается как в денежной форме, так и в нематериальной) вследствие наступления страхового случая, компания выплачивает ему компенсацию и обеспечивает дополнительную помощь в соответствие с договором.

Однако стоит принимать во внимание то, что для получения возмещения от страховой компании необходимо доказать ей то, что ущерб действительно был получен при определенных обстоятельствах. Для этого потребуется во время обратиться к сотрудникам фирмы, а также собрать необходимый пакет документов. Всю необходимую информацию касательно конкретного случая можно найти в страховом договоре, который удостоверяет факт того, что стороны согласны взять на себя определенные обязательства.

Роль, которую играет страхование в современном мире

В современных реалиях рыночной экономики сложно переоценить роль страхования, которое стало полноценным звеном народного хозяйства. Оформленный страховой полис – часто единственное, что может дать гарантию возмещения ущерба для собственника. В масштабах национальной экономики страхование позволяет почувствовать стабильность населению и предприятиям, обеспечивает сохранность накоплений, а также представляет собой дополнительный стимул активизации инвестиционной деятельности за счет притока страховых взносов, которые можно использовать. Отдельно стоит отметить социальное страхование, которое призвано решать проблемы, важные для общества, среди которых выплата пенсий и различных пособий.

Отметим, что многообразие сферы страхования проявляется в том числе и в том, что на сегодняшний день не разработан единый подход к тому, какие отрасли страхования стоит выделять. В мировой практике большинство экспертов придерживаются позиции, что достаточно разделять его на два лагеря: страхование жизни и все остальные виды. Русскоязычная литература рассматривает этот вопрос более широко и имеет несколько различных классификаций. Согласно Гражданскому кодексу, страхование имеет две отрасли: имущественное и личное. Однако некоторые авторы отдельно выделяют страхование ответственности и страхование рисков.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Школьный хулиган, забирая у младшеклассников конфеты, ставит их перед выбором: «или делишься, или я тебя поколочу». Младшеклассник выбирает то, что ему выгоднее — отдать конфеты. Банк тоже даёт заёмщикам выбор — или оформляешь страховку на ипотеку, или я подниму тебе процентную ставку. Большинство предпочитает купить себе скидку, оформив полис, и не спорить. Но вот вопрос — действительно ли наличие страховки выгоднее, чем высокая процентная ставка и можно ли сэкономить на оформлении полиса, воспользовавшись услугами «своей» страховой компании, а не банковской.

Считаем, что выгоднее

Для начала посчитаем, будет ли выгода от снижения процентной ставки при оформлении полиса.

Напоминаем, что при оформлении жилищного кредита обязательной является только страховка на недвижимость. Страхование жизни, титла (рисков утраты), рисков потери работы — добровольные. Но банк имеет право повышать процентную ставку при отказе клиента от дополнительного страхования.

Расчёт будем делать на примере Сбербанка, потому что он занимает первое место по количеству оформленных ипотек.

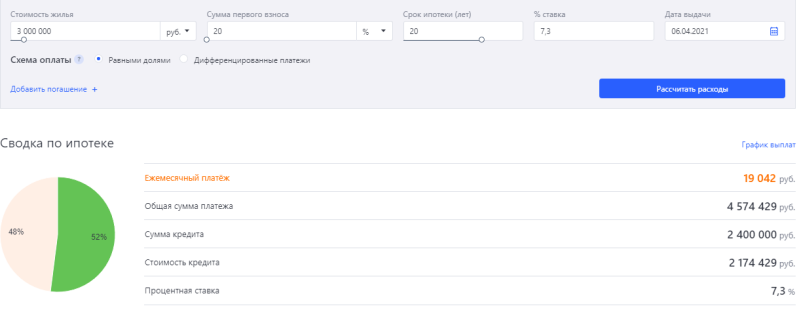

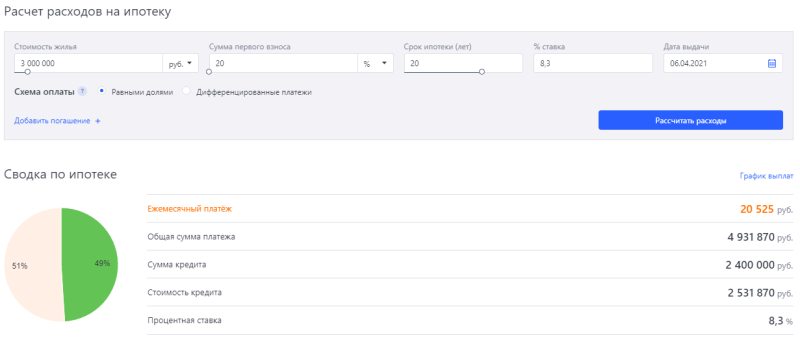

Ипотека со страховкой и без

Для примера возьмём вторичное жильё стоимостью 3 000 000 рублей, первый взнос — 20%. При использовании всех возможных скидок (покупка на «Дом клик», страхование жизни и здоровья, молодая семья, электронная регистрация сделки) получаем ставку 7,3%. Считаем ежемесячные платежи и переплату с использованием калькулятора «Выберу.ру», где можно задавать любые параметры.

При оформлении кредита на 20 лет получаем ежемесячный платёж 19 042 рубля. Переплата — 2 174 429 рублей.

Скидка за оформление страховки — 1%.

Если её не использовать, то процентная ставка становится 8,3%. Ежемесячный платёж — 20 525 рублей. Переплата — 2 531 870 рублей.

Получается, что используя страхование жизни и здоровья, мы сэкономим 357 441 рубль. Это экономия на процентах, без учёта страховки.

Сколько стоит страховка

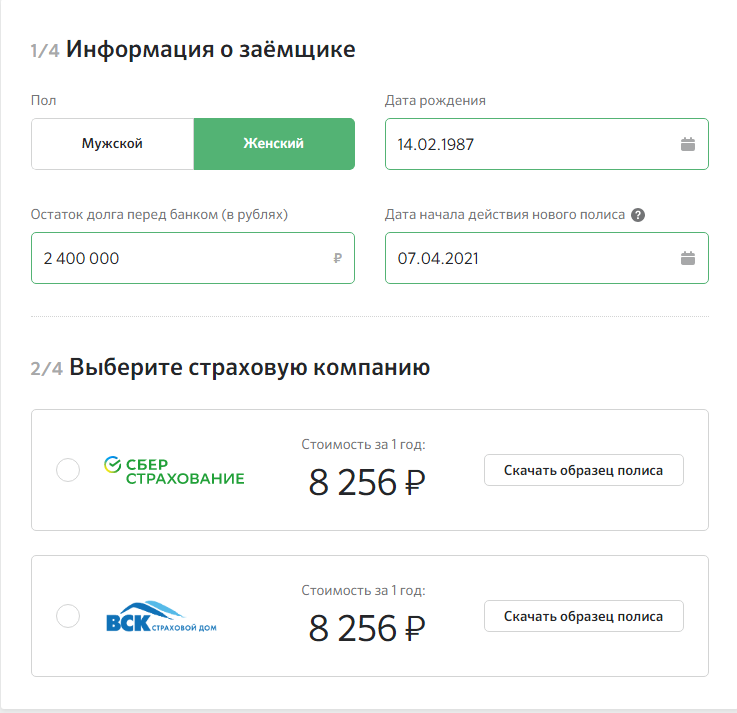

Для расчёта страховки воспользуемся калькулятором на «Дом клик». Стоимость полиса будет зависеть от остатка долга перед банком, пола заёмщика и даты его рождения.

В нашем случае остаток долга — 2 400 000 рублей. Пол заёмщика женский, возраст — 34 года.

Страховка будет стоить 8 256 рублей на один год. За весь срок кредита в 20 лет придётся заплатить около 165 120 рублей. Напомним, что разница в переплате между ипотекой со страховкой и без — 355 920 рублей. Получается, что выгода есть.

Но мы брали большой срок. Для чистоты эксперимента посчитаем выгоду при сроке кредита в 8 лет.

Напоминим исходные данные:

- Стоимость недвижимости — 3 000 000 рублей.

- Первый взнос — 20% (600 000 рублей).

- Срок кредита — 8 лет.

- Процентная ставка — 7,3%.

Ежемесячный платёж — 33 080 рублей. Переплата — 775 680 рублей.

Без страховки процентная ставка станет 8,3%. Ежемесячный платёж при этом поднимется до 34 295 рублей. Переплата — 892 320 рублей.

Экономия — 116 640 рублей. Расходы на страховку — 66 048 рублей. Выгода не столь большая как в первом примере, но есть.

Чем старше заёмщик, тем менее выгодной становится страховка. Например, для мужчины возрастом 50 лет полис будет стоить 21 600 рублей. За 8 лет он заплатит 172 800 рублей. В этом случае можно не оформлять полис, если вопрос стоит только в экономии.

Особенность оформления страховки при использовании маткапитала

Материнский капитал для покупки квартиры можно использовать двумя способами.

- Использовать непосредственно как первый взнос.

- Использовать как частично досрочное погашение.

В первом случае схема выглядит так:

- Банк даёт на покупку квартиры 2 400 000 рублей. Эта сумма будет изначально отображена в кредитном договоре.

- Покупатель отдаёт продавцу наличными 117 000 рубле.

- Пенсионный фонд перечисляет продавцу 483 000 рублей.

Минус схемы в том, что продавцу надо месяц ждать поступления средств — на это пойдёт не каждый. Плюс схемы — страховка рассчитывается от окончательного размера ипотеки — 2 400 000 рублей.

Вторая схема использования маткапитала:

- Банк даёт на покупку квартиры 2 883 000 рубля.

- Покупатель вносит наличными 117 000 рублей.

- 483 000 маткапитала поступают из ПФР в банк как частичнодосрочное погашение.

Плюс схемы в том, что продавец не ждёт месяц, пока зачислятся деньги. Минус в том, что первоначальный ипотечный договор оформляется на 2 883 000 рублей. Сответственно, страховка будет рассчитываться от этой суммы, что составит 9 917 рублей.

Получается, что через месяц сумма задолженности изменится, а заплатить повышенную страховку придётся за весь год.

Можно ли сэкономить на полисе?

Мы уже выяснили, что оформлять страховку в обмен на скидку выгодно. Но мы делали расчёт по страховой программе, которую предлагает банк. Если вы придёте оформлять кредит в офис банка, то столкнётесь именно с этим предложением и сотрудник даже не заикнётся о том, что у заёмщика есть выбор.

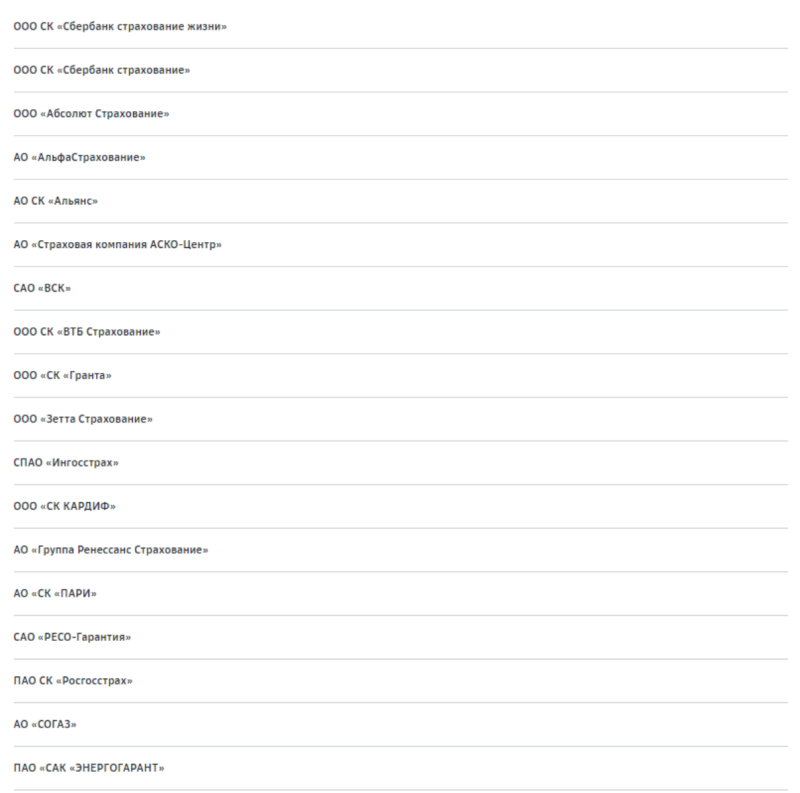

Не обязательно покупать полис в Сбербанке. На сайте банка есть перечень компаний, которые участвуют в страховании жизни и здоровья при оформлении кредитных продуктов.

Вот их перечень:

Для сравнения возьмём компанию «Энергогарант». Страхование жизни и здоровья обойдётся заёмщику из нашего примера в 4 104 рубля. Как видим, в два раза дешевле, чем страховка, предложенная Сбербанком.

Цена ценой, но необходимо смотреть не только на стоимость полиса, но и на условия — риски, которые покрывает страховка, и причины отказа в выплатах. Многие рассматривают страхование жизни только как способ снизить переплату по кредиту. На самом деле полис покрывает риски утраты жизни и здоровья, поэтому надо выбирать не только цену, но и условия.

Практически все банки при оформлении ипотеки будут ставить условие — без страхования жизни и здоровья процентная ставка выше. В рассмотренном нами примере скидка составляет 1%. В большинстве других банков — 2%.

Практика показывает, что Сбербанк не навязываетсвои свои услуги, если клиент объявит о том, что покупает полис в другой страховой. Заёмщики других банков жаловались, что банк не оставил выбора — или страхуетесь у нашего партнёра или не оформляете ипотеку вообще. Подобные заявления неправомерны.

В прошлом году ЦБ предлагал расходы на страховку переложить с заёмщика на банки, чтобы избежать навязывания дорогих услуг, которые предлагают компании-партнёры или дочерние страховые компании. Однако пока инициатива ЦБ не нашла поддержки.

Рекомендуемые ипотечные продукты

Надежный банк!

Лиц. №1481

Сумма

300 000 ₽ – 100 000 000 ₽ до 100 000 000 ₽

Без первоначального взноса

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 ₽ до 100 000 000 ₽ до 100 000 000 ₽

- Ставка: от 10,9%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: 0%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: день в день

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества, обязательный залог имеющегося имущества

Надежный банк!

Лиц. №1481

Сумма

300 000 ₽ – 12 000 000 ₽ до 12 000 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 ₽ до 12 000 000 ₽ до 12 000 000 ₽

- Ставка: от 5,3%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, загородная недвижимость

- Решение: день в день

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

Лиц. №1326

Сумма

до 70 000 000 ₽ до 70 000 000 ₽

Оформите кредит на покупку квартиры с привлекательной процентной ставкой кредитования и с использованием специальных программ

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: до 70 000 000 ₽ до 70 000 000 ₽

- Ставка: от 8,9%

- Срок: от 3 лет до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

Надежный банк!

Лиц. №1481

Сумма

300 000 ₽ – 12 000 000 ₽ до 12 000 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 ₽ до 12 000 000 ₽ до 12 000 000 ₽

- Ставка: от 7,3%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: день в день

- Поручительство: возможно

- Залог: обязательный залог приобретаемого имущества

Надежный банк!

Лиц. №1481

Сумма

300 000 ₽ – 60 000 000 ₽ до 60 000 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 ₽ до 60 000 000 ₽ до 60 000 000 ₽

- Ставка: от 5,3%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: день в день

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества, обязательный залог имеющегося имущества

Кому пригодится страхование жизни и как правильно его оформить

Правильно выбранный полис защитит вашу семью или поможет вам заработать.

Что такое страхование жизни

Это вид страхования, при котором вам выплатят деньги, если вы умрёте или доживёте до определённого возраста или срока. Точные условия прописываются в договоре. В него также могут быть включены дополнительные риски в виде травм, инвалидности, тяжёлых заболеваний и тому подобного. Это необязательные, но полезные опции.

Размер выплат будет зависеть от взносов, программы страхования и множества других факторов. Все они, а также размер суммы и условия, при которых страховщик сможет разорвать контракт или оставить вас без денег, будут указаны в договоре, поэтому читайте его внимательнее.

Страхование жизни довольно выгодное вложение для тех, кто хочет обезопасить себя на случай тяжёлой ситуации, ведь выплаты значительно превышают уплаченные взносы (впрочем, и тут возможны варианты, так что читайте договор).

Вы можете застраховать свою или чью-то жизнь. Но во втором случае обязательно нужно получить письменное согласие застрахованного. Иначе договор легко оспорить через суд.

Бывает ещё совместное страхование:

- по случаю первой смерти — когда один из застрахованных умрёт, деньги выплатят второму;

- по случаю второй смерти — когда оба застрахованных умрут, деньги получат наследники.

Кому, когда и зачем страховать жизнь

Этот инструмент страхования может пригодиться всем, если грамотно его использовать.

1. Семейному человеку с ипотечным кредитом

Человек может умереть, но долг при этом не рассосётся. В итоге семья либо будет мучительно экономить, выплачивая ипотеку, либо лишится квартиры, которую продадут для возвращения средств банку. Страховка поможет этого не допустить.

Кроме того, полис обычно помогает снизить процентную ставку по ипотеке. При этом нужно понимать, что страхование при получении кредита не может быть обязательным.

2. Путешественнику

Жизнь и здоровье страхуют при выездах за рубеж. Это поможет не потратить состояние, например, на репатриацию тела. Кроме того, полис обязателен для получения визы в ряд стран.

Сергей Леонидов

генеральный директор финансового агрегатора «Сравни.ру»

Нужно обращать внимание на исключения, которые страховка не покрывает. А их может быть много. Например, следствие травм (включая смерть), полученных в нетрезвом состоянии или обострения хронических болезней.

3. Молодой семье

В этом случае стоит выбрать накопительное или инвестиционное страхование. Если с вами что-то случится, семья получит деньги. Если всё будет хорошо, то вы сами получите средства и потратите их, например, на образование ребёнка.

Константин Бобров

директор юридической службы «Единый центр защиты»

Застраховать свою жизнь может каждый желающий. Но особенно это требуется тем, чья работа или иная деятельность связана с опасностью для жизни. Это сотрудники государственных служб (МЧС, МВД и другие), граждане, работающие во вредных и опасных условиях труда, работники Крайнего Севера и так далее.

Какими бывают страховые программы

1. Рисковое страхование

Если вы умрёте, деньги отдадут человеку, который указан в договоре как получатель выплат.

2. Накопительное страхование

Совмещает функции страховки и накопительного счёта, на который вы периодически докладываете деньги. Если вы умрёте или случится что-то ещё, указанное в договоре, вам или вашим родственникам отдадут страховую сумму. Если доживёте до оговорённой в полисе даты, заберёте накопленное.

Елена Потапова

кандидат экономических наук, консультант по финансовой грамотности проекта Минфина РФ

Я бы рекомендовала программу накопительного страхования жизни на срок от 5 лет. Так вы можете копить деньги, и в то же время ваша жизнь застрахована.

3. Инвестиционное страхование

Страховщик заставляет ваши деньги работать и получает доход, которым поделится и с вами. Мысль о пассивном заработке соблазнительна, но и риски есть: взносы и инвестиционный доход не застрахованы. Обанкротится компания, и вы потеряете деньги, а вложения могут не принести желаемой или заявленной страховщиком прибыли.

Сергей Леонидов

генеральный директор финансового агрегатора «Сравни.ру»

Расторжение договора инвестиционного страхования досрочно грозит потерей не только заработанных процентов, но и внушительной суммы собственных средств. Те же последствия будут при невозможности платить регулярные взносы.

По словам Леонидова, среди плюсов инвестиционного страхования — защита от судебных претензий. Деньги инвестстраховки нельзя отсудить при разводе или изъять в пользу истца, в то время как средства с вклада или счёта можно.

Выплаченная страховая сумма не будет облагаться налогом, а при договоре на срок от 5 лет можно получить налоговые вычеты по НДФЛ с регулярных взносов (13% в год с суммы до 120 000 рублей). Кстати, эти же плюсы относятся и к накопительному страхованию.

Если вы умрёте, то деньги по договору страхования достанутся человеку, который указан в бумагах как получатель выплат, или наследникам, если получателя вы не указали.

4. Добровольное пенсионное страхование

Этот пункт перекликается с накопительным страхованием, но дожить нужно до пенсионного возраста.

Чем ещё отличаются договоры страхования жизни

1. Временем платы за страхование

Вы можете отдать деньги один раз при заключении полиса или вносить средства с оговорённой периодичностью — раз в год, в квартал и так далее.

2. Временем действия договора

Он может быть пожизненным или заключаться на определённый период. Например, при ипотеке человек чаще всего страхует жизнь на год, так как заключать договор на весь срок невыгодно: если кредит удастся погасить раньше, часть денег на страховку будет потрачена впустую и придётся побегать, чтобы вернуть её.

3. Формой страхового покрытия

При наступлении страхового случая вы получаете или фиксированную сумму, или увеличившуюся из-за роста цен и инвестирования, или уменьшившуюся (например, если страховка связана с кредитом: чем меньше долг, тем меньше выплаты).

4. Видом страховых выплат

Вам могут выплатить сумму страховки разом или частями в течение оговорённого периода.

Как выбрать страховку

Всё зависит от ваших целей. По словам кандидата экономических наук, консультанта по финансовой грамотности проекта Минфина РФ Елены Потаповой, продукты страхования жизни очень гибкие: каждую программу можно дополнить или изменить с учётом ваших потребностей и целей.

Чтобы сделать правильный выбор, изучите как можно больше вариантов. Для этого загляните на сайты компаний или используйте агрегаторы предложений вроде «Сравни.ру».

Как выбрать страховщика

На это стоит потратить время, чтобы избежать сложностей с получением выплат при страховом случае.

В первую очередь учитывайте опыт близких и знакомых людей. Нелишним будет почитать отзывы и комментарии в интернете.

Кроме того, поищите принятые в отношении страховщика судебные решения. Для этого нужно зайти на сайт суда (общей юрисдикции и арбитражного) по месту нахождения страховой компании, открыть раздел «Поиск судебных дел» и внести в поисковую строку официальное название страховщика (к примеру, ООО «Страховая компания»).

В результате откроется список дел. Тексты судебных решений позволят выяснить, соблюдает ли страховщик права лиц, застраховавших свою жизнь.

Где оформить договор

По словам директора юридической службы «Единый центр защиты» Константина Боброва, чтобы оформить договор, нужно просто обратиться с паспортом в страховую компанию и написать заявление. Сделать это можно и онлайн, но не во всех компаниях и не по каждой программе. Например, оформить туристическую страховку через интернет довольно просто. А для заключения договора по программе накопительного страхования уже придётся посетить офис.

Чтобы узнать, можно ли получить полис онлайн, зайдите на сайт страховой компании.

Как оформить страхование жизни правильно

1. Не врите

Директор юридической службы «Единый центр защиты» Константин Бобров советует при заполнении заявления на страховку указывать только достоверные данные. Иначе компания сможет отказать в выплатах, сославшись на обман с вашей стороны.

2. Внимательно читайте договор

Геннадий Локтев

ведущий юрист Европейской юридической службы.

Потребители часто сталкиваются с тем, что страховщики отказывают в выплатах. Обычно в компаниях отвечают, что ситуация не попадает под страховой случай.

Чтобы этого не происходило, нужно внимательно читать условия договора. В одной компании страховым случаем будет болезнь, в другой — болезнь, вызванная несчастным случаем. Это существенная деталь, так как во вторую страховую компанию придётся предоставить документ, подтверждающий, что во всём виноват несчастный случай.

И обязательно читайте то, что набрано мелким шрифтом.

Если сомневаетесь в себе, попросите опытного знакомого или юриста прочесть бумаги.

3. Спрашивайте

Если какие-либо положения в договоре непонятны, попросите сотрудника страховой организации разъяснить их.

4. Проверьте, все ли данные на месте

Как сообщил ведущий юрист Европейской юридической службы Геннадий Локтев, в договоре должны быть указаны:

- сведения о застрахованном лице;

- сведения о характере страхового случая (к примеру, причинение вреда жизни или здоровью, смерть, дожитие до определённого возраста);

- размер страховой суммы;

- срок действия договора страхования жизни.

Если хотя бы один из этих пунктов не раскрыт, договор не считается заключённым и выплат по нему не дождаться.

5. Проверьте бумаги

Помните, что страховщик обязан предоставить гражданину каждый подписанный им документ. На всех бумагах должна быть подпись сотрудника страховой компании.

Читайте также 💔😱❤️

- Как оформить полис ОСАГО в офисе и интернете

- Стоит ли покупать полис ДМС, чтобы не разориться на лечении и медикаментах

- Туристическая страховка: все правила и нюансы, которые нужно знать путешественнику

Увидели рекламу «самых лучших условий по кредиту»? Не оформляйте договор сразу (сейчас это можно сделать и онлайн): внимательно изучите все пункты, перепроверьте и сравните их с предложениями других банков

Поделиться

Хотя бы раз в жизни кредит на те или иные нужды брал почти каждый. Что учесть при заключении договора, чтобы платежи не стали непосильными и вам не навязали лишние услуги? Разбираем вместе со специалистами пермского отделения Банка России.

Читайте весь договор — полностью (!). Это упускает подавляющее большинство заемщиков: люди не читают целиком даже основной текст, не говоря о записях мелким шрифтом и упоминаемых приложениях. Забывают о графиках, актах, сметах и заключительных положениях. Одна из типичных ошибок тех, кто берет кредит в микрофинансовых организациях, — клиенты не замечают, что стоимость кредита (обычно 1–2%) — это процент в день. То есть в месяц получается 30, а то и 60%.

Главное — не спешить и не полагаться на профессионализм кредитора: он, как правило, преследует свои интересы. По закону у вас есть минимум пять рабочих дней, чтобы обдумать предложение по потребительскому кредиту — условия за это время измениться не могут. Поэтому возьмите договор домой, спокойно и внимательно его прочитайте. Только тщательно всё взвесив, подписывайте.

Обратите особое внимание:

- на график платежей — убедитесь, что ежемесячная сумма выплат по кредиту посильна для вашего бюджета;

- на условия досрочных платежей по кредиту или расторжения договора вами (что будет, если вы досрочно вернете всю сумму кредита или ее часть);

- на условия неисполнения вами договора (что будет, если вы не сможете соблюдать график платежей, — грозит ли вам начисление штрафов и пеней). Даже если договором не предусмотрены конкретные суммы неустойки (в том числе за просрочку платежей или невозврат кредита), то по общему правилу в судебном порядке можно взыскать с вас суммы, не уплаченные по кредитному договору, и неустойку в размере ставки рефинансирования Банка России;

- на дополнительные комиссии и платежи, взимаемые банком. Уточните, какой будет полная стоимость кредита — это должно быть указано;

- на дополнительные услуги — обязательны ли они и сколько стоят. Сюда относятся: добровольное страхование жизни и здоровья, СМС-информирование, удаленное обслуживание, кредитная карта, дисконтная карта, услуги нотариуса и так далее. Эти услуги могут быть вам не нужны. Или окажется, что дешевле их приобрести у другой компании. В стоимость кредита банк не должен включать услуги, на которые вы не давали свое согласие, и те, что он оказывает в своих интересах: рассмотрение заявки, подготовку документов для договора, ведение ссудного счета;

- на разрешение на обработку и использование ваших персональных данных в коммерческих целях (вы имеете право отказаться).

Нет. Законом о защите прав потребителей запрещено обуславливать приобретение одних услуг для того, чтобы получить другие. Но иногда менеджеры банков идут на подобные уловки. К примеру, говорят, что обязательным условием выдачи кредита является перевод накопительной части государственной пенсии в негосударственный пенсионный фонд (НПФ), с которым сотрудничает банк. Кроме того, вам могут предложить начать откладывать в этом фонде на дополнительную пенсию.

Навязывание дополнительных услуг является недобросовестной практикой. За такими нарушениями следит Банк России, кредитные организации за них наказывают.

Если в банке выдали распечатанный договор, вы вправе взять его домой для внимательного изучения и только потом подписывать (или отказаться, если условия вас не устроят)

Фото: Виктор Михалев

Поделиться

Важно: могут действовать факторы более высокой лояльности к заемщику со стороны банка при выдаче кредита. К примеру, могут снизить ставку по кредиту, если клиент получает зарплату на дебетовую карту этого банка, то есть у него открыт не только кредитный, но и дебетовый счет.

Сравните условия в различных кредитных организациях. Основной показатель, на который стоит ориентироваться, — это полная стоимость кредита (ПСК). Он учитывает все платежи заемщика по кредитному договору, в том числе в пользу третьих лиц (например, страховых компаний или нотариусов).

Банк обязан сообщить ПСК заемщику до заключения договора. Порядок прописан в федеральном законе от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)»: полная стоимость кредита указывается в правом верхнем углу на первой странице договора.

Пользуясь этим показателем, вы сможете сопоставить и оценить условия разных банков. Чем ниже значение ПСК, тем меньше будут ваши реальные расходы на его обслуживание.

Если вы видите, что указан «процент за день», умножайте это значение на 360 (дней в году). Если речь о «проценте в месяц» — умножайте на 12 (месяцев в году). Таким образом вы получите годовую процентную ставку по кредиту.

Важно: с начала 2020 года действует Указание Банка России, обязывающее при заключении ипотечных договоров наиболее значимые условия излагать в форме таблицы. К таким условиям относятся: информация о сумме кредита, сроках его возврата и процентной ставке; способах исполнения обязательств; об услугах, оказываемых кредитором за отдельную плату; готовности кредитора уступить права требования по договору третьим лицам.

Условия ипотечного договора, не перечисленные в таблице, могут приводиться после нее. Действие этого нормативного акта распространяется на все организации, предоставляющие ипотечные потребительские кредиты и займы.

При оформлении кредита банки часто предлагают купить страховку, иногда и не одну. Предполагается, что страховка поможет заемщику справиться с кредитом, если он попадет в трудную жизненную ситуацию, а также защитит банк от убытков. Но далеко не каждая страховка является обязательной.

По закону банк может потребовать, чтобы вы застраховали имущество, которое является залогом по кредиту, — обычно это жилье или автомобиль. Если клиент не хочет оформлять такую страховку, банк вправе отказать ему в заемных деньгах. Но на практике без страховки нельзя получить только ипотечный кредит: банки хотят быть уверены, что получат назад свои деньги, если с квартирой или домом случится что-то серьезное. При этом даже автокредит банки иногда соглашаются выдать без страховки.

Покупка остальных полисов, которые банки предлагают заемщикам, добровольна. В бланке заявления на кредит должны быть указаны все дополнительные услуги, в том числе страховки. Вы сами выбираете и отмечаете те из них, что хотите купить. Вам не вправе отказать в кредите только потому, что вы не купили страховой полис.

Важно: при выдаче кредита без страховок банки вправе устанавливать повышенные процентные ставки. Ведь возрастает риск, что заемщик не сможет вернуть долг при неблагоприятном развитии событий — например, если он останется без работы.

Банк России обязал все страховые компании возвращать деньги клиентам в так называемый период охлаждения — это 14 дней с момента оформления страховки. По страховкам, влияющим на условия кредита, правила возврата дополнительно регулируют законы о потребительском кредите и ипотеке.

Таким образом, в течение 14 дней после оформления страховки вы вправе от нее отказаться и получить оплату назад — полностью или большую ее часть (могут вычесть плату за время, когда действовала страховка). Некоторые страховые компании по собственной инициативе устанавливают и более долгий срок возврата. Условия периода охлаждения и максимальный срок можно уточнить в договоре страхования или дополнительном соглашении к нему, а также в правилах страхования или в самой страховой компании. Этот принцип распространяется на все договоры, заключенные после 1 сентября 2020 года.

Часто банки перед оформлением кредита предлагают заемщикам присоединиться к коллективному договору страхования, который банк заранее заключил со страховой компанией. В таких случаях порядок отказа от коллективной страховки должен быть указан в заявлении на кредит.

Если страховой случай еще не наступил, отказаться от страховки можно и в случае, если вы самостоятельно купили полис в страховой компании, и когда вас присоединили к договору коллективного страхования.

Если 14 дней с момента подписания договора еще не прошли, вам должны вернуть внесенные за страховку деньги — как правило, в полном объеме

Фото: Тимофей Калмаков

Поделиться

А вот от страхования недвижимости при ипотеке полностью отказаться нельзя. Но если условия договора позволяют, можно сменить страховщика. Обойтись совсем без страховки не получится: в этом случае банк будет вправе требовать досрочно вернуть кредит.

Важно: правило о периоде охлаждения действует лишь для договоров добровольного страхования и только для физических лиц. На обязательные виды страхования, например ОСАГО, период охлаждения не распространяется. А если застраховать имущество компании, то расторгнуть договор без потерь вряд ли получится.

Если страховка уже действует и по ней наступил страховой случай (например, вы попали в ДТП и воспользовались ОСАГО), деньги за полис вы не вернете. Зато получите страховую выплату.

Если страховой случай не наступил, вернуть деньги за страховку можно и по окончании периода охлаждения. Но только если вы досрочно погасили кредит, а страховка влияла на условия кредитования, и это было прописано в кредитном договоре. Либо вы страховали свою финансовую ответственность перед банком, и эта защита вам больше не нужна.

Выплату рассчитают пропорционально времени, оставшемуся до конца действия страховки. Например, вы оформили полис на год, но расплатились по кредиту за полгода — значит, вправе расторгнуть договор страхования и получить назад половину из тех денег, что взяла страховая компания.

Важно: когда банки присоединяют клиентов к коллективному договору, они не возвращают свою комиссию за подключение к страховке.

Некоторые страховки подходят для конкретных видов кредитов — например, страхование залога по ипотеке или полис каско при автокредите.

Всё зависит от того, на какие цели берется кредит. К примеру, при ипотечном кредите страхование предмета залога — это защита от ситуации с непогашенным кредитом при потере жилья (оно может пострадать из-за пожара, наводнения, взрыва газа или каких-то других серьезных происшествий). При ипотеке банки дополнительно еще предлагают страхование жизни, что также может быть резонным — оцените свои риски.

Если берете потребительский кредит на крупную сумму, полезной может быть страховка от потери работы.

Страхование жизни и здоровья может пригодиться вне зависимости от того, на что вы хотите занять деньги.

При покупке любой добровольной страховки:

- выясните, различается ли процентная ставка по кредиту со страховкой и без нее. Если да, то посчитайте, что будет дешевле: купить полис или заплатить повышенный процент по кредиту;

- узнайте, полисы каких страховщиков принимает банк, и сравните условия этих компаний;

- уточните, какой договор вам предлагают — индивидуальный или коллективный;

- определите, какие события не будут считаться страховым случаем;

- разберитесь, какую часть стоимости полиса можно будет вернуть при досрочном погашении кредита.

Если клиент отказывается от страховки или дополнительных услуг, его обычно просят оформить это письменно. Обычно так происходит, если клиент не сразу отказался от договора страхования жизни — решил это сделать спустя какое-то время. В банке могут предложить написать заявление на отказ от полиса. После этого договор страхования аннулируют, но клиент не получит назад свои деньги из-за досрочного расторжения — в силу части 3 статьи 958 Гражданского кодекса страховая премия ему не возвращается.

Чтобы не оказаться в подобной ситуации, внимательно изучайте условия договора и выбирайте страховку, которая действительно поможет при необходимости справиться с выполнением кредитных обязательств.

Ранее мы рассказывали, как работает финансовый супермаркет, где в режиме онлайн оформляют вклады и кредиты.

Дмитрий Колобродов, Москва

Все отлично

Спортивная страховка sportlife очень удобна тут. Покрывает не только несчастные… Читать

ВЕРОНИКА, Самара

удобный сервис

У меня двое детей и я для своего спокойствия предпочитаю оформлять им ежегодно с… Читать

Пользователь, Тольятти

Мнение эксперта

Отвечаю за развитие страхования в Сравни.ру с 2019. До этого 10 лет я развивал d… Подробнее

Поскольку «чистого» страхования жизни сейчас на рынке практически нет, вам стоит присмотреться к дополнительным опциям полиса. Обычно во все страховки включается инвалидность 1 и 2 группы, реже – инвалидность 3 группы. Самый редкий «гость» в условиях – выплаты при временной нетрудоспособности как при госпитализации, так и при реабилитации. Хотя последние 2 опции существенно увеличивают стоимость полиса, вам все равно стоит к ним присмотреться, потому что несчастные случаи с длительной госпитализацией происходят куда чаще, чем несчастные случаи с инвалидностью или смертельным исходом.

Страхование жизни и здоровья