Какую налоговую ИП должен указать в заявлении на получение патента — ИФНС по месту ведения деятельности или по месту регистрации?

Добрый день. Подскажите пожалуйста, если ИП берет патент в другом городе,он указывает ИФНС в которую понесет заявление на выдачу патента, в городе в котором ведет деятельность, а не той ИФНС в которой стоит на учете, правильно? Спасибо!

Добрый день!

Да, ИП несет заявление на патент именно в ТУ налоговую, на территории которой он будет осуществлять деятельность на патенте.

Т.е. например ИП зарегистрирован в СПБ, а деятельность на патенте в Москве, то заявление подается в Москву и платится патент на реквизиты налоговой Москвы.

Добрый день!

Цитата (Стелла_РП_):Да, ИП несет заявление на патент именно в ТУ налоговую, на территории которой он будет осуществлять деятельность на патенте.

Т.е. например ИП зарегистрирован в СПБ, а деятельность на патенте в Москве, то заявление подается в Москву и платится патент на реквизиты налоговой Москвы.

И так, и не так… Пример с Москвой и Санкт-Петербургом, конечно, весьма показательный, но увы, из разряда «исключения из правила».

А каковы правила:

Читаем первоисточник:

Цитата (НК РФ, часть 2, глава 26.5 «ПСН», статья 346.45):2. Индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения или передает в электронной форме по телекоммуникационным каналам связи заявление на получение патента в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения, если иное не предусмотрено настоящим пунктом. В случае, если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность на основе патента в субъекте Российской Федерации, в котором не состоит на учете в налоговом органе по месту жительства или в качестве налогоплательщика, применяющего патентную систему налогообложения, указанное заявление подается в любой территориальный налоговый орган этого субъекта Российской Федерации по выбору индивидуального предпринимателя. В случае, если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность на основе патента (за исключением патентов на осуществление видов предпринимательской деятельности, указанных в подпунктах 10, 11, 32, 33 и подпункте 46 (в части, касающейся развозной и разносной розничной торговли) пункта 2 статьи 346.43 настоящего Кодекса) на территории, которая определена законом субъекта Российской Федерации в соответствии с подпунктом 1.1 пункта 8 статьи 346.43 настоящего Кодекса и на которой он не состоит на учете в налоговом органе по месту жительства или в качестве налогоплательщика, применяющего патентную систему налогообложения, указанное заявление подается в любой территориальный налоговый орган по месту планируемого осуществления указанным индивидуальным предпринимателем предпринимательской деятельности, кроме случая, предусмотренного абзацем вторым настоящего пункта.

В случае, если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность на основе патента на территории городов федерального значения Москвы, Санкт-Петербурга и Севастополя, заявление на получение патента подается в любой по выбору индивидуального предпринимателя территориальный налоговый орган соответствующего города федерального значения, в котором индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность на основе патента, кроме случая, предусмотренного абзацем третьим настоящего пункта.

В случае, если физическое лицо планирует со дня его государственной регистрации в качестве индивидуального предпринимателя осуществлять предпринимательскую деятельность на основе патента в субъекте Российской Федерации, на территории которого такое лицо состоит на учете в налоговом органе по месту жительства, заявление на получение патента подается одновременно с документами, представляемыми при государственной регистрации физического лица в качестве индивидуального предпринимателя. В этом случае действие патента, выданного индивидуальному предпринимателю, начинается со дня его государственной регистрации.

Попробую попроще и покороче…

1. Если ИП собирается работать по патенту в своём Субъекте Федерации, то он подаёт заявление на патент в свою инспекцию. Этот патент действует по всей территории Субъекта Федерации.

2. Если ИП планирует работать по патенту в другом Субъекте Федерации, то он подаёт заявление на патент в любую инспекцию этого «другого» Субъекта Федерации.

Для Москвы, Санкт-Петербурга и Севастополя, свои исключения из этого правила:

3. Для ИП из этих городов заявление можно подать в любую инспекцию своего города. Но только, если ИП уже зарегистрирован.

4. Если ИП хочет применять ПСН с момента регистрации, как ИП, то он должен подать заявление о выдаче патента в свою инспекцию одновременно с документами на регистрацию ИП.

Теперь смотрим, что у автора вопроса:

Цитата (баттерфляй):ИП берет патент в другом городе

Тут Важно понимать, в каком Субъекте Федерации находится этот город, в том же, в котором зарегистрирован ИП или в другом.

Сама баттерфляй их Москвы.

В Москве, как в Субъекте Федерации, тоже есть в составе города. Например, город Троицк входит в состав Субъекта Федерации «Город Москва».

Поэтому, если город, в котором планирует работать по патенту ИП, входит в состав Москвы, И этот ИП уже зарегистрирован, как ИП в городе Москве, заявление можно подать в любую инспекцию города Москвы.

Если же этот город находится в составе территории другого Субъекта Федерации, то заявление следует подать в любую инспекцию этого «другого» Субъекта Федерации.

Вот, как-то так…

Успехов!

Александр Погребс, спасибо огромное, за такой подробный ответ, теперь все абсолютно понятно!

Цена патента на один и тот же бизнес в регионах России разная. Но, к сожалению, выбрать выгодный регион нельзя. Патент покупают по месту ведения бизнеса по факту. На деле вариантов два: регион прописки или так называемый чужой регион.

Как покупают патент в регионе по месту прописки

Патент покупают на ведение конкретного бизнеса в конкретном регионе или даже городе либо районе внутри региона. Везде патенты стоят по разному — это решают местные власти. Рассчитать стоимость патента можно в калькуляторе на сайте ФНС.

Заявление подают в налоговую, где ИП территориально будет вести свой бизнес. Правила прописаны в ч. 2 ст. 346.45 НК РФ.

По общему правилу патент получают в налоговой по месту жительства ИП — то есть в «своей» налоговой инспекции. Это правило действует, если предприниматель будет вести бизнес там же, где прописан. К примеру, ИП зарегистрирован в Екатеринбурге и собирается открыть магазин у дома. В этом случае заявление на патент надо подать в налоговую по месту прописки.

Если же регион разделен на территории с разной стоимостью патента, и у ИП в планах работать в районе не «своей» налоговой, то заявление подают в налоговую по месту ведения деятельности.

Заявление подают минимум за 10 дней до начала работы. Подать можно лично в налоговую, отправить по почте или электронно. В патенте будет указана территория действия.

Как заполнить заявление на получение патента

Есть исключение — грузоперевозчики не ограничены территорией действия патента. Возить грузы можно в другие регионы тоже. Главное — заключать договор на перевозку в регионе по месту получения патента. Это неоднократно поясняла ФНС, последний раз в Письме от 23.08.2021 № 03-11-11/67753.

Как межрегиональным грузоперевозчикам применять патент

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Как покупают патент в другом регионе

Если в планах вести бизнес не в домашнем регионе, то и патент надо покупать там же. К примеру, ИП с регистрацией в Москве может купить патент на розничный магазин в Московской области.

Патенты можно купить на несколько регионов. У ИП может быть патент на магазин в Москве и еще один патент на точку в Московской области. Каждый патент оформляют по отдельному заявлению.

Заявление подают в любую по выбору налоговую инспекцию нужного вам региона или района в нём — если регион разделен на территории. Патент для территории «Сириус» покупают в их ИФНС. На патент в Москве, Санкт-Петербурге и Севастополе заявление подают в любую налоговую нужного вам города федерального значения.

Уютный телеграм-канал, где переводят законы на человеческий язык

Подписаться →

Если ИП работает на удаленного заказчика

Есть бизнес, который вообще не привязан к региону. Например, разработка ПО, дизайн или репетиторство. Работать удаленно на заказчиков из других регионов и стран можно. По логике ФНС заявление на патент надо подать по месту прописки, к примеру, так сказано относительно разработчиков в Письме от 29.12. 2016 г. № 03-11-12/78977.

Статья актуальна на

13.02.2023

Заявление на получение патента можно подавать в любую налоговую инспекцию России

Налоговая служба перешла на экстерриториальный принцип приема от индивидуальных предпринимателей (далее — ИП) заявлений на получение патента, а также выдачу патентов или уведомлений об отказе в выдаче патента.

При этом:

1. Прием заявления на получение патента осуществляется в любом налоговом органе, патент выдается налоговым органом, в который налогоплательщик обратился с заявлением.

2. Решение о выдаче патента и постановка на учет ИП осуществляется в соответствии пунктом 2 статьи 346.45 Налогового кодекса Российской федерации (далее — Кодекс).

В случае, если ИП подает заявление на получение патента на территории города федерального значения Москвы, Санкт-Петербурга или Севастополя и планирует осуществлять предпринимательскую деятельность на территории соответствующего города федерального значения, решение о выдаче патента и постановка на учет ИП в качестве налогоплательщика, применяющего ПСН, осуществляется налоговым органом, в который он обратился с заявлением на получение патента.

Схема взаимодействия инспекции ФНС России, в которую ИП подал заявление на получение патента, с инспекцией ФНС России, которая должна принимать решение о направлении патента (уведомление об отказе в выдачи патента), а также схема и примеры определения инспекции ФНС России для направления пользовательского задания на принятие решения о направлении патента (уведомление об отказе в выдачи патента) доведена до налоговых инспекций в Инструкции на рабочие места сотрудников территориальных органов ФНС России.

3. При взаимодействии инспекции ФНС России, в которую ИП подал заявление на получение патента, с инспекцией ФНС России, которая должна принимать решение о направлении патента (уведомление об отказе в выдачи патента), указанным инспекциям ФНС России необходимо обеспечить выдачу или направление ИП патента или уведомления об отказе в выдаче патента в установленный пунктом 3 статьи 346.45 Кодекса пятидневный срок со дня получения заявления на получение патента.

4. Пунктом 2 статьи 346.51 Кодекса установлено, что налогоплательщики, применяющие ПСН, производят уплату налога по месту постановки на учет в налоговом органе.

ИП вместе с патентом на право применения ПСН (форма № 26.5-П) выдается платежный документ (извещение) физического лица на уплату налогов, сборов и иных платежей в бюджетную систему Российской Федерации (форма № ПД (налог), в котором содержится информация об уплате налога по следующему алгоритму:

если место постановки на учет в налоговом органе совпадает с налоговым органом по месту жительства ИП, то уплата налога по ПСН осуществляется с кодом ОКТМО соответствующим ОКТМО адреса места жительства ИП;

если место постановки на учет в налоговом органе отличное от места жительства, то уплата налога осуществляется с кодом ОКТМО, соответствующим ОКТМО адреса налогового органа, в котором налогоплательщик поставлен на учет в качестве плательщика ПСН.

Официальный источник: ФНС РФ (www.nalog.ru)

Заявление на патент для ИП направляется в налоговую. При этом должны быть соблюдены форма заявления, порядок и сроки его подачи, а также регламент перехода с иных систем налогообложения на патентную. Об этом подробнее в статье.

В каких случаях можно перейти на патент

Индивидуальный предприниматель может использовать патентную систему для уплаты налогов, но далеко не всегда. Это разрешено, если ИП производит работы или оказывает услуги из списка, предусмотренного региональным нормативно-правовым актом.

Список работ и услуг, для которых регионы могут разрешить использование патентной системы налогообложения, приводится в ч. 2 ст. 346.43 НК РФ. Например, к ним относятся парикмахерские и косметологические услуги, починка мебели, народные художественные промыслы.

Кроме того, в силу с ч. 5 ст. 346.43 НК РФ патент может получить индивидуальный предприниматель, если средняя численность его наемных работников за один налоговый период по всем осуществляемым им видам деятельности не превышает 15 человек.

Если вы ведете несколько видов деятельности, то по тем видам деятельности, где это возможно, вы праве применять патентную систему налогообложения, а по остальным — другую систему, например УСН. Патент заменяет уплату НДФЛ и НДС.

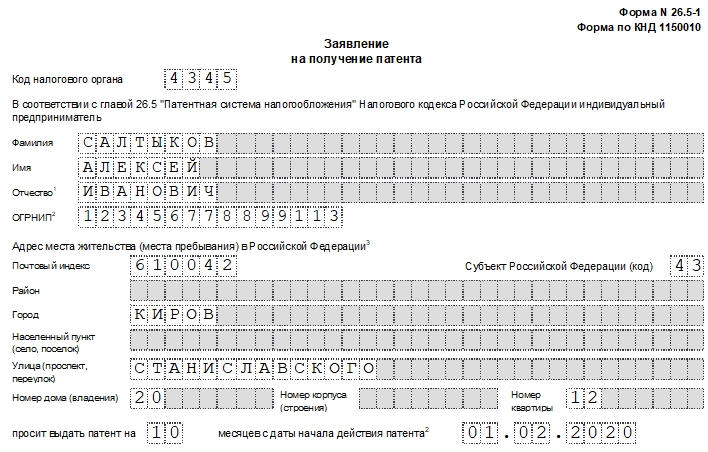

Используем форму 26.5-1

Для получения патента надо представить в налоговую инспекцию форму № 25.5-1, утвержденную приказом ФНС России от 11.07.2017 № ММВ-7-3/544@.

Форма унифицирована, и произвольным бланком воспользоваться не получится.

Как заполнить форму

При подготовке заявления важно придерживаться определенных правил. Все разделы обращения должны быть заполнены в соответствии с Порядком — приложение № 3 к приказу ФНС России от 11.07.2017 № ММВ-7-3/544@.

Среди основных требований следующие:

- Форма 25.5-1 заполняется от руки шариковой ручкой с чернилами черного, фиолетового или синего цвета, а также при помощи компьютера, в этом случае знаки должны быть напечатаны шрифтом Courier New, размер шрифта 16–18 пунктов. При составлении заявления все разделы и поля должны быть заполнены, за исключением случаев, предусмотренных приложением 3 к вышеуказанному приказу.

- В документе недопустимы исправления. Форма подготавливается в одном экземпляре. На каждом листе должна присутствовать только одна страница, двусторонняя печать запрещена. Листы нельзя скреплять.

- В каждом поле для заполнения указывается только один показатель, за исключением даты составления документа — для нее имеются три поля (день, месяц, год), разграниченные точкой. Например: «13.08.2020».

Нулевая ставка

П. 3 ст. 346.50 НК РФ устанавливает, что лица, занимающиеся коммерческой деятельностью, вправе использовать нулевую налоговую ставку с момента приобретения ими статуса индивидуального предпринимателя непрерывно, не больше двух налоговых периодов в пределах двух лет.

К примеру, если предприниматель использует патентную систему по нулевой ставке с 01.01.2020, он вправе применять ее в течение 2020–2021 годов с условием, что в этот период он не приостанавливает коммерческую деятельность, облагаемую по указанной ставке.

Как подать

Обращение подается в инспекцию налоговой службы не позднее чем за десять дней до применения системы налогообложения в следующем порядке.

- Если предпринимательская деятельность осуществляется по месту жительства, заявление подается в инспекцию по месту налогового учета.

- В случае если вы ведете деятельность на территории налоговой, в которой у вас отсутствует регистрация, заявление необходимо подавать в инспекцию по месту выполнения своей деятельности.

Форма 26.5-1 может быть подана в письменном либо электронном виде. Предприниматель вправе передать обращение лично или через своего представителя по доверенности.

Могут ли отказать

Не позднее чем через пять дней с момента регистрации инспекцией заявления о переходе на патентный режим налогообложения налоговая обязана выдать заявителю патент либо направить уведомление об отказе в его выдаче (п. 3 ст. 346.45 НК РФ).

Инспекция налоговой службы вправе отказать в предоставлении патента по четырем причинам:

- В заявлении на патент указан вид предпринимательской деятельности, не включенный в перечень работ, утвержденных законом субъекта, на территории которого применяется патентный режим.

- Срок использования режима, указанный в заявлении, противоречит п. 5 ст. 346.45 НК РФ (патент предоставляется в промежутке от 1 до 12 месяцев в течение календарного года).

- Нарушены условия перехода на патентную систему налогообложения, установленные абз. 2 п. 8 ст. 346.45 НК РФ — при утрате права на патент переход можно осуществить на следующий год.

- Если у предпринимателя имеется недоимка по налогу в связи с применением патента.

***

Перейти на систему налогообложения на основании патента несложно. Главное — определить вид деятельности, учтенный в специальном перечне, и правильно подать заявление. При отсутствии оснований для отказа в течение пяти дней после обращения в налоговую инспекцию предприниматель получит патент.

Форма заявления, правила ее заполнения и подачи в электронном виде утверждены ФНС в приказе 09.12.2020 № КЧ-7-3/891@. Формы более старых образцов налоговая не примет.

Заявление о переходе на ПСН можно подать несколькими способами:

- лично в ФНС;

- через представителя — для этого понадобится электронная или нотариально заверенная доверенность;

- по почте — отправлением с описью;

- в электронном виде в личном кабинете налогоплательщика или через Экстерн.

Датой подачи заявления будет момент его представления в ФНС или день отправки через личный кабинет или почтой. Патент выдают за пять рабочих дней со дня подачи заявления или даты госрегистрации ИП — это стандартный срок. Действие патента начинается с даты, которую предприниматель указывает в заявлении.

Бесплатно отчитывайтесь через Контур.Экстерн по акции «Тест-Драйв». Только актуальные формы, автоматическая проверка по контрольным соотношениям, и отправка отчётности онлайн.

Попробовать

Заявление о переходе на ПСН предприниматель должен подать за 10 рабочих дней до начала работы на патенте. Те, кто только собираются стать предпринимателями, вместе с документами на регистрацию ИП представляют и заявление на патент.

Напомним, что минимальный срок действия патента — один месяц, а максимальный — 12 месяцев. При этом срок действия патента должен укладываться в рамки одного календарного года (п. 5 ст. 346.45 НК). Не обязательно переходить на патент с начала 2023 — это можно сделать в любое время года и с любого числа при условии, что патент берется не менее чем на месяц и в пределах календарного года.

Допустим, ИП планирует работать на патенте с 1 июня 2023. Тогда подать заявление нужно не позднее 17 мая 2023.

Если регион поменяет список разрешенных видов деятельности или скорректирует потенциально возможный годовой доход уже после подачи заявления, налоговая может пересчитать стоимость патента и выдать новый.

Выбор ИФНС зависит от территорий, где предприниматель будет работать и где он зарегистрирован по месту жительства и как плательщик ПСН.

| Где будет вести деятельность ИП | Куда подавать заявление |

|---|---|

| Москва, Санкт-Петербург, Севастополь (города федерального значения) | Любая ИФНС города за исключением ситуации, когда патент получают вместе с госрегистрацией ИП (п. 2 ст. 346.45 НК РФ) |

| По месту жительства | ИФНС по месту жительства |

| По месту учета в качестве плательщика ПСН | ИФНС по месту учета в качестве плательщика ПСН |

| В субъекте РФ, где ИП не состоит на учете ни по месту жительства, ни как плательщик ПСН | Любая ИФНС региона |

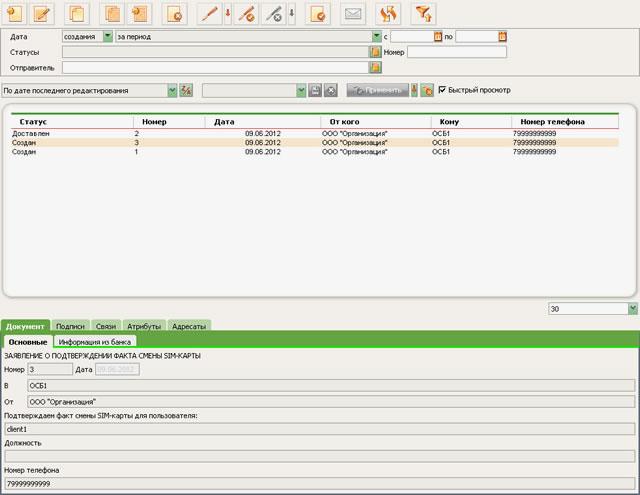

Зайдите во вкладку ФНС, далее в разделе «Отчеты» нажмите «Создать новый». С помощью поиска найдите заявление на патент (КНД 1150010). Если вы не ИП, в выдаче данная форма не появится.

Далее заполните все поля — код инспекции, куда подаете заявление, сроки действия патента, вид деятельности и регион, где будете работать, наличие наемных работников, налоговую ставку. В системе есть классификатор кодов, она сама покажет виды деятельности, включая новые добавленные.

Затем заполняйте лист, который соответствует вашему направлению деятельности:

- лист В — если работаете в розничной торговле, общепите или сдаете в аренду участки и помещения,

- лист Б — если занимаетесь перевозками,

- лист А — если у вас любой другой вид деятельности.

Нужно указать код вида объекта, признак объекта и величину физического показателя (для розничных точек — площадь торгового зала). Если объектов несколько, нажмите кнопку «Добавить объект».

Теперь нужно убедиться, что в заявлении нет ошибок — кликните синюю кнопку «Проверить» в левом нижнем углу и после этого отправляйте заявление.

Некоторым предпринимателям бывает выгоднее выбрать патентную систему налогообложения (далее — ПСН) и купить патент, чем воспользоваться другими режимами. У ПСН есть свои преимущества. Чтобы зарегистрироваться в налоговой как налогоплательщик на данном режиме, нужно подать заявление на получение патента. Разберемся, как правильно внести сведения в бланк.

ФАЙЛЫ

Скачать пустой бланк заявления на получение патента .xlsСкачать образец заявления на получение патента .xls

Коротко об особенностях ПСН

Режим предназначен только для ИП, срок действия — от 1 до 12 месяцев. ПСН заменяет сразу несколько налогов, и сумма его фиксированная. Применятся для 63 видов работ.

Важно! Вся информация о ПСН указана в главе 26.5 НК РФ.

Ограничения для получения патента таковы: не больше 15 сотрудников у ИП, прибыль не выше 60 млн рублей в год, и оплата должна поступить в ФНС в необходимые сроки. Не запрещено покупать патент на несколько видов деятельности.

Стоимость можно рассчитать по такой формуле: сумма= 6%*потенциально возможный доход ИП. Как понятно, 6% — размер налоговой ставки на патенте. Потенциальный доход устанавливают власти в регионах, и он может меняться с каждым годом.

Для перехода на этот режим налогообложения ИП должен подать заявление в ИФНС. Его форма определена законодательно приказом ФНС России от 11.07.2017 №ММВ-7-3/544@. Это форма №26.5-1, по КНД — №1150010. Ее можно заполнить от руки черной ручкой печатными буквами, ставя прочерки в пустых клетках, а можно на компьютере, в том числе в специальной программе.

Заполняем заявление

Бланк состоит из 5 страниц, таких как:

- титульный лист с личными данными ИП и желаемым сроком действия патента;

- лист для сведений о планируемой деятельности;

- лист с данными о месте, где будет работать ИП (если ИП будет трудиться в месте, отличном от прописки);

- лист с информацией о тех транспортных средствах, с помощью которых будет производиться перевозка пассажиров или грузов (для тех, кто выбрал такую деятельность);

- лист с данными о тех объектах, которые будут использоваться в предпринимательстве, например, при сдаче в аренду, торговле, организации пунктов общественного питания (для тех ИП, кто выбрал такую деятельность).

Первые две страницы будут обязательными для всех ИП. А другие три только в том случае, если ИП выбрал соответствующие сферы бизнеса.

Внимание! В образце мы заполнили все 5 листов формы.

Лист 1

- Сначала заполняем строку с ИНН, номер нужно будет указать на каждом листе.

- Указываем код налогового органа. Он состоит из 4 цифр. Свой код можно узнать здесь.

- Пишем ФИО. Для фамилии, имени и отчества отведены отдельные строки.

- Вносим номер ОГРНИП. Он указан в свидетельстве о госрегистрации гражданина в качестве ИП.

- Затем заполняем следующие данные о месте жительства: почтовый индекс, район, город, село, улица, дом, квартира. Тут все предельно просто.

- Решаем, на какой период оформляем патент, и пишем число в соответствующем поле. Срок не должен превышать 12 месяцев. Рядом указываем дату, с которой планируется начать деятельность на ПСН.

- Вносим количество листов заявления и приложений к нему.

Ниже нужно заполнить левый блок. Он предназначен для подтверждения внесенных данных. Тут нужно указать:

- код «1» или «2». «1» — если заполняет сам ИП, «2» — если заполняет представитель ИП;

- ФИО — только для представителя;

- номер телефона;

- подпись, дату;

- название и реквизиты бумаги, которая удостоверяет полномочия представителя (чаще всего это доверенность).

Правый нижний блок должен будет заполнить сотрудник ИФНС.

Лист 2

Здесь нужно снова вписать ИНН, указать наименование деятельности, которой планирует заниматься ИП. Ниже нужно вписать код этой деятельности.

Далее отмечаем, будет осуществляться наша деятельность с привлечением сотрудников или без. В первом случае ставим «1», во втором «2». Если наемные работники планируются, то отмечаем их среднюю численность. В противном случае ставим «0». Затем отмечаем налоговую ставку.

При пониженной ставке нужно дать ссылку на законодательную норму того субъекта РФ, где она применима.

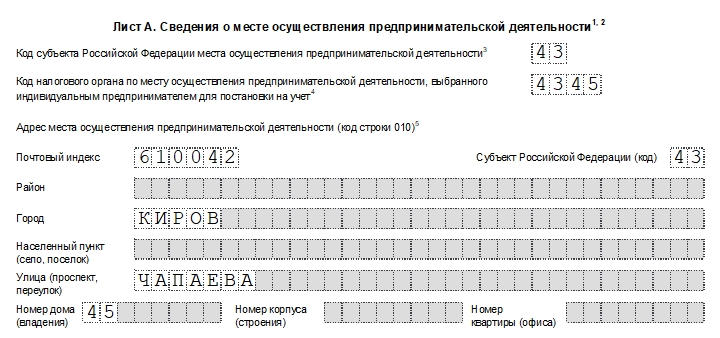

Лист 3

Заполняем, если планируется вести деятельность не по месту прописки. На этом листе также указываем ИНН, номер листа.

Далее вносим такую информацию в соответствующие поля:

- код субъекта РФ, где будет работать ИП;

- код ИФНС по месту деятельности ИП;

- почтовый индекс;

- снова код субъекта РФ;

- адрес (здесь все просто).

Если предполагается ведение предпринимательства в нескольких местах, то нужно заполнить бланк по каждому из них. На листе расположено три таких блока.

Лист 4

Его заполняют, если ИП собирается работать с применением транспортных средств, в сфере перевозок грузов или пассажиров. Все виды указаны в пп. 10, 11, 32 и 33 и п. 2 ст. 346.43 НК РФ. Такой лист нужно будет заполнить по каждому транспортному средству.

Итак, что нужно заполнить:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по будущему месту работы ИП;

- код транспортного средства: «01» — авто по перевозке грузов; «02» — по перевозке пассажиров; «03» — водный транспорт по перевозке людей; «04» — водный по перевозке грузов;

- идентификационный номер автомобиля;

- марка в соответствии с бумагами о регистрации;

- регистрационный знак авто, для судна — его регистрационный номер;

- грузоподъемность (указывается только для тех видов транспорта, в том числе и водного, что предназначаются для перевозки грузов);

- количество посадочных мест (для транспорта, в том числе водного, предназначенного для перевозки людей).

Лист 5

Этот лист заполняют по каждому объекту недвижимости, который будет использован в некоторых видах деятельности ИП (при использовании торговых площадей, для общепита, при сдаче в аренду). Они прописаны в пп. 19, 45, 46, 47, 48 п. 2 ст. 346.43 НК РФ.

Здесь необходимо заполнить следующие поля:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по месту работы ИП;

- код вида объекта (коды прописаны внизу листа под сноской «5»);

- признак объекта (коды прописаны также внизу листа под сноской «6»);

- площадь;

- адрес (здесь все просто).

Как и куда следует подавать заявление

Заявление нужно подавать по месту регистрации бизнеса ИП. Если предприниматель будет работать по месту проживания, то и подавать надо в ИФНС по месту проживания. Можно это сделать через личный кабинет с использованием ЭЦП, прийти и передать заявление лично, послать по почте или действовать через доверенное лицо.

Можно подавать документы одновременно с бумагами на регистрацию ИП.

Могут ли отказать в выдаче патента?

ФНС в течение 5 дней со дня получения документов должна принять решение об одобрении патента или отказе. Последний может быть в случаях, если вид деятельности не соответствует тем, что могут осуществляться на патенте, не оплачена нужная сумма, заявление заполнено неверно и т.д.

Поэтому, перед тем как писать заявление на получение патента, необходимо уточнить, подходит ли ваш бизнес под критерии для работы на ПСН.